光大证券:特朗普能靠基建加分吗?

本文来自微信公众号“文话宏观”,作者张文朗、刘政宁、郑宇驰。

要点

面对美国经济增速的放缓,特朗普在一方面举起贸易保护主义大旗,另一方面“逼迫”美联储降息。作为特朗普竞选时为数不多的尚未兑现的承诺,近2万亿美元的美国基建计划在2020年竞选年来临之际,是否会成为特朗普的后手呢?

我们将BEA公布的美国固定资产投资数据中的政府非国防类固定资产与私人部门的电力、通信、交通三类固定资产的合计作为基础设施。美国基建投资规模逐年上升。2017年,美国基建投资规模为4931亿美元,较1950年的108亿美元年化增速为5.9%。如果特朗普的基建计划(10年2万亿美元)落地,平均到每年将会增加2000亿美元的基建投资,能够提升每年的基建投资41个百分点。

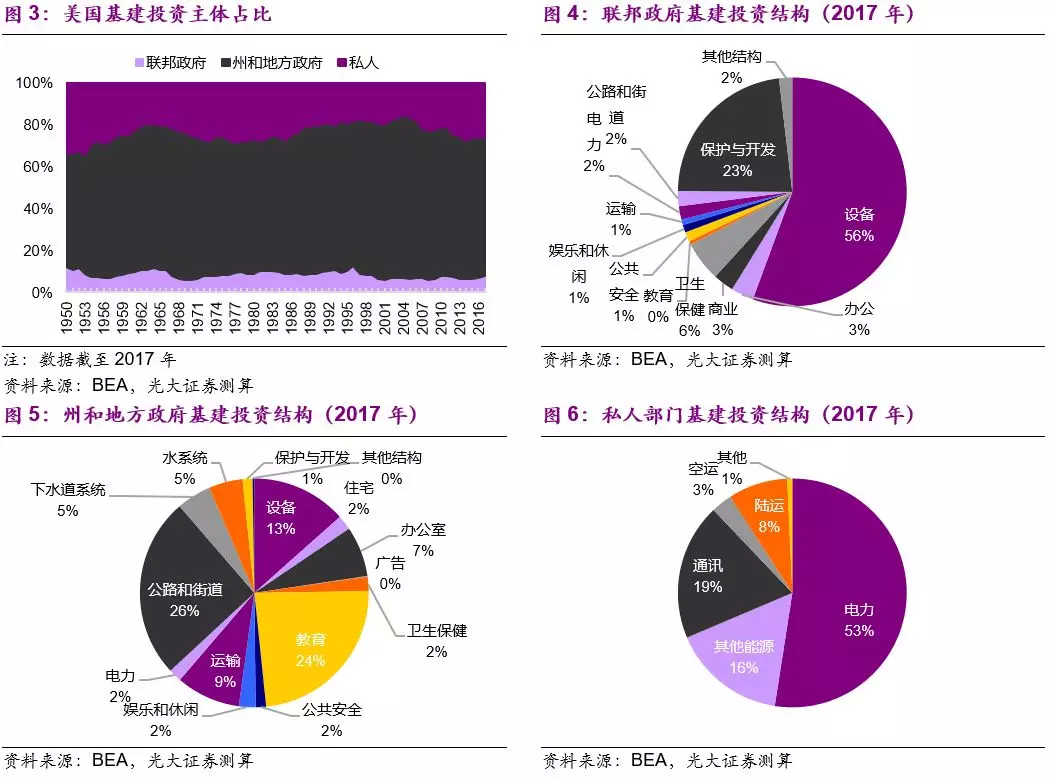

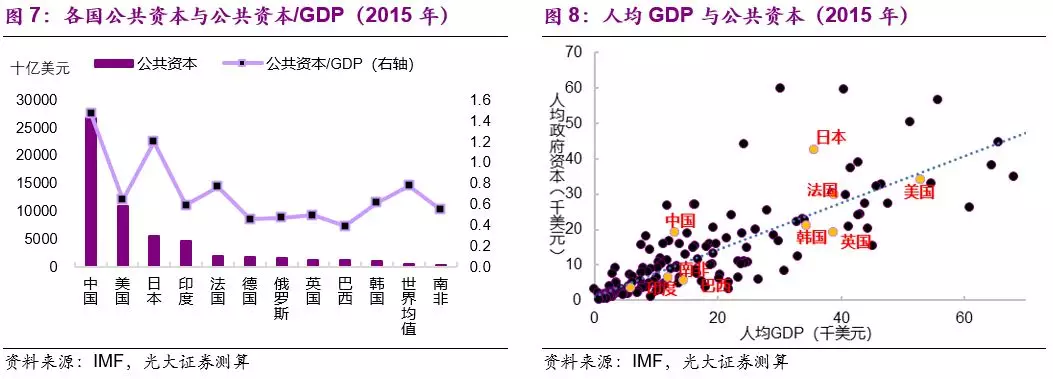

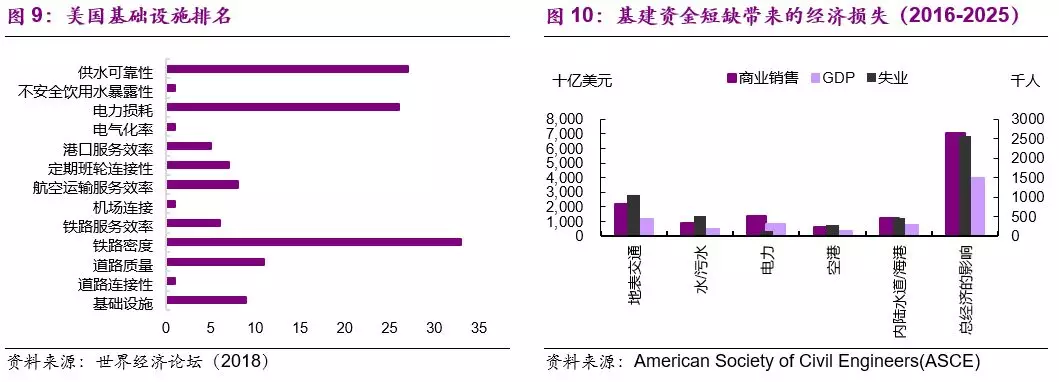

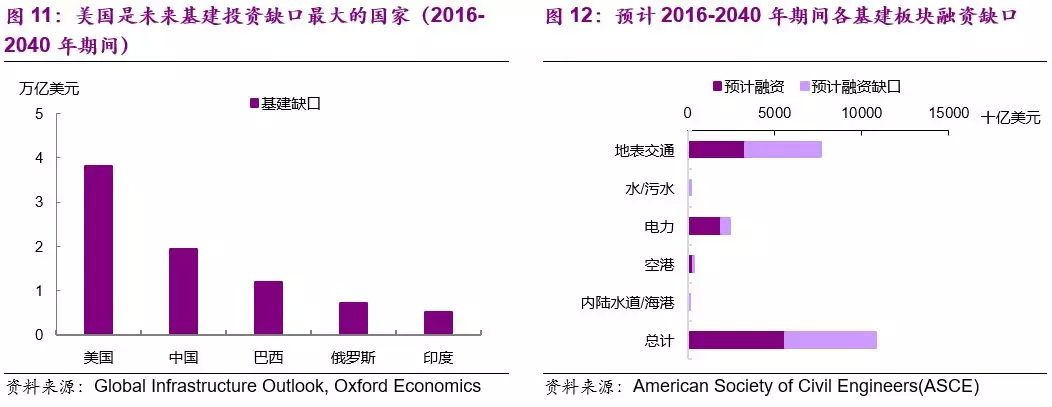

美国基建投资的主力是州和地方政府,联邦政府出资少。2017年两者占比分别为66%和8%。对于州和地方政府来说,占比最高的是公路街道(26%),运输占比9%,供水系统和排水系统分别占比5%。美国基建设施存量绝对值较高,相对值处于世界平均水平。2015年,美国公共资本与GDP之比为0.64,在主要国家中并不突出。但是,美国基础设施的质量并不高。美国基础设施大多建成于20世纪中期,部分设施老旧。根据世界经济论坛的调查,美国基础设施总体排名第9位,低于美国总体竞争力排名。因此,美国基建有较大投资缺口。根据Oxford Economics的预测,美国基建投资在2016-2040年间存在3.8万亿美元缺口,是世界基建缺口最大的国家之一。

美国基建成本高。美国高铁每公里建造成本是中国的2.7倍。美国繁琐的基建审批流程也是阻碍美国基建投资的一大因素。州根据国家环境政策法案完成高速公路项目审查的平均时间从1970年代的2.2年增加到现在的至少6.6年。更主要的阻碍来自于基建融资方面的分歧。民主党希望联邦政府承担大部分责任,但共和党为了避免财政赤字加重反对这一主张。假设每年增加的全部2000亿美元基建投资都为政府投资,则每年对美国GDP的正面影响至多大约为0.7个百分点。

美国基建融资方式主要有六大类:联邦政府拨款、州与当地税收收入、银行贷款、市政债券、基建的使用费用以及一些新型融资方式。联邦对高速公路项目拨款中最大的项目为联邦高速公路援助项目(FAHP),2020财年将达到430亿美元。市政债券是除了银行贷款融资外占基建融资比例最高的债务融资方式,2018年发行量为3383亿美元。PPP可以减少市政债券的发行需求并将部分风险转移至私营部门,但仅占高速公路总投入的2%。特朗普的基建计划能否成功落地一定程度上是个政治问题。特朗普基建计划在2020年大选前落地的难度不小;两党的激烈博弈下,最终落地的版本或会低于预期。

正文

面对美国经济增速的放缓,特朗普在一方面举起贸易保护主义大旗,另一方面“逼迫”美联储降息。作为特朗普竞选时为数不多的尚未兑现的承诺,近2万亿美元的美国基建计划在2020年竞选年来临之际,是否会成为特朗普的后手呢?我们分析了美国基建所涵盖的范围、规模及增长趋势以及融资方式等方面,以求对美国基建有一个更清晰、全面的了解。

1、美国基建所涵盖的范围

对于基础设施(infrastructure),其实并没有一个统一的定义。根据世界银行的《世界发展报告1994——为发展提供基础设施》,广义的基础设施可以分为经济基础设施(economic infrastructure)和社会基础设施(social infrastructure)。经济基础设施是指长期使用的(long-lived)工程构筑、设备、设施及其为经济生产和家庭所提供的服务,具体包括公共设施(public utilities,如电力、通信、管道煤气、自来水、排污、固体垃圾收集与处理)、公共工程(public works,如大坝、水利工程、道路)以及其他交通部门(other transport sectors,如铁路、城市交通、港口、河道和机场)等三种类型。社会基础设施主要包含教育和卫生保健。

对于美国来说,基础设施的定义也有狭义和广义之分。狭义的基础设施指:“在生产过程中被共同使用的可以支持与促进经济增长的固定资产。”(出自《2016年美国经济顾问委员会报告》)其类似于经济基础设施。广义的基础设施则是指支撑私人经济活动和社会服务的一系列实物资产(出自《2008年美国国会预算办公室报告》),其包括经济基础设施和社会基础设施(表1)。

2、美国基建投资的规模及增长趋势

由于对基础设施缺乏一个统一明确的定义,我们主要使用BEA(Bureau of Economic Analysis)公布的美国固定资产投资数据,将其中的政府(包括国有企业)非国防类固定资产与私人部门的电力、通信、交通三类固定资产的合计作为基础设施。

美国基建投资规模逐年上升。2017年,美国基建投资规模为4931亿美元,较1950年的108亿美元年化增速为5.9%。近年来,美国基建投资的增速有所下降:1950-1980年,年化增速为7.6%;1980-2017年,年化增速为4.4%。特别是在金融危机后,基建投资的绝对规模甚至有所下降,直到2014年才开始恢复增长(图1)。从美国基建投资占GDP的比重来看,也可以看出这种趋势,2017年的比重为2.5%(图2)。这个比例与欧洲相当,但是要远远低于中国(2015年为13.4%,IMF计算的公共资本口径)。如果特朗普的基建计划(10年2万亿美元)落地,平均到每年将会增加2000亿美元的基建投资。相比此后十年没有特朗普基建计划情形下每年4391亿美元基建规模(假设保持2017年的基建规模不变),则其能够提升每年的基建投资约41个百分点。

美国基建投资的主力是州和地方政府,联邦政府出资少。从各类主体基建投资规模占比来看,州和地方政府占比最高,2017年为66.4%;其次是私人部门,2017年占比为26%;而联邦政府占比最低,2017年仅为7.6%(图3)。

各类主体的基建投资结构各异:对于联邦政府来说,除设备以外,占比最高的基建投资是保护与开发类(23%),公路街道、电力、运输的占比都在2%以下(图4)。对于州和地方政府来说,占比最高的是公路街道(26%),运输占比9%,供水系统和排水系统分别占比5%(图5)。对于私人部门来说,电力投资占比最高,2017年为53%,通讯占比19%,陆运和空运分别占比8%、3%(图6)。

美国基建设施存量绝对值较高,相对值处于世界平均水平。从国际比较来看,我们使用IMF计算的各国公共资本作为基础设施的代理变量。2015年,美国公共资本存量规模为10.9万亿美元(PPP,2015年美元),仅次于中国的26.8万亿美元。美国公共资本与GDP之比为0.64,在主要国家中并不突出(图7)。如果考虑到发展阶段,美国的公共资本水平也是处于世界均值:人均GDP与人均公共资本的关系符合世界平均规律(图8)。

但是,美国基础设施的质量并不高。美国基础设施大多建成于20世纪中期,部分设施老旧。根据世界经济论坛的2018年的排名[1],美国基础设施总体排名第9位,低于美国总体竞争力排名(第1位)。而分项中,铁路密度、供水可靠性、电力损耗分别排名第33、27、26位,拖累了美国的整体基础设施排名(图9)。美国土木工程协会(ACSE)将2017年的美国基建评级为D+,据其估算,2016至2025年对商业销售的负面影响将超过7万亿美元,对GDP造成近4万亿美元的损失(图10)。

因此,美国基建有较大投资缺口。根据Oxford Economics的预测,美国基建投资在2016-2040年间存在3.8万亿美元缺口,是世界基建缺口最大的国家之一(图11)。而根据ASCE的估算,交通的融资缺口最大(图12)。2017年,特朗普在就任总统初期曾提出十年1万亿美元的基建计划。2018年1月,特朗普再次提及该计划,希望在未来十年内用2000亿美元联邦资金撬动1万亿美元的地方政府和社会投资,进行基础设施的新建、维护和升级。由于基建投资能创造大量的就业机会,促进经济发展,两党都有意推动这一计划。2019年4月30日,特朗普和民主党达成一致,将基建计划总金额推升至2万亿美元。

分项来看,美国公路质量较高。其公路里程密度处于世界均值附近(图13),而高速公路占比则达到了3.9%,在主要国家中居于首位(图14)。

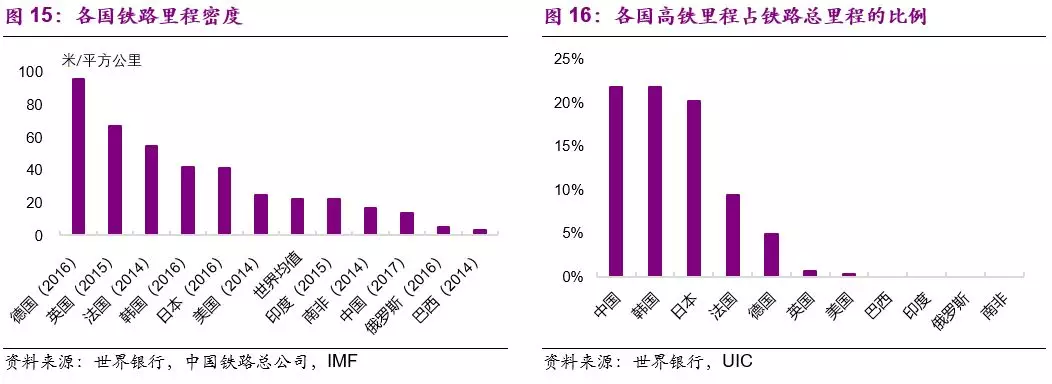

美国高铁占比极低。虽然美国的铁路里程密度也处于世界均值附近(图15),但是却几乎没有高铁,高铁占比仅为0.3%(图16)。

美国高铁建设成本过高,这也是美国基建投资普遍面临的一大约束。根据世界银行的估算,美国高铁每公里建造成本约为5200万美元,是中国的2.7倍(图17)。主要原因一方面在于人工成本要远高于中国;另一方面在于美国的征地成本要远高于中国。在中国的高铁建设中,土地征用成本占比较低,仅为6%(图18),而美国加州高铁的成本中土地征用成本估计为每公里1000万美元,占总体成本比重为18%。

美国繁琐的基建审批流程也是阻碍美国基建投资的一大因素。联邦法律法规提高了建造成本,减缓了高速公路和管道等基础设施的建设。基础设施的联邦补贴扭曲了州、地方政府和私人部门的投资选择。联邦税收降低了各个行业私营基础设施投资的回报。尽管一些联邦政府干预可能是有益的,但是法规、补贴和税收合计对有效投资带来了越来越大的障碍。例如,各州根据国家环境政策法案完成高速公路项目审查的平均时间从1970年代的2.2年增加到现在的至少6.6年。影响交通项目的环境法律和行政命令的数量从1970年的26项增加到了目前的70项左右[2]。

更主要的阻碍来自于基建融资方面的分歧。虽然两党对于特朗普基建计划的总金额达成了一致,但两党在基建融资方面存在分歧。民主党希望联邦政府承担大部分责任,但共和党为了避免财政赤字加重反对这一主张。其中,特朗普希望通过提高汽油税为基建融资。早在2017年年底,特朗普就向国会议员建议对每加仑的零售汽柴油额外加征0.5美元的燃油税,并用这笔税金来协助美国的基建投资计划。但出于对油价、居民消费等方面的考虑,此建议遭到议员的反对。

2018年2月特朗普又提出此建议并做出让步,把0.5美元的加征燃油税降至0.25美元。此外,特朗普还希望州和地方政府能提供更多资金。这是因为投资州和地方政府债券不用缴纳资本利得税,使得州和地方政府的融资成本更低。而副总统彭斯更倾向于吸引私人部门的资金参与基建,比如采取公私合营(PPP)的模式。

至于美国基建对于GDP的拉动作用,文献中对于美国政府投资的财政乘数有不同的估计[3],且差异比较大(0.6-1.2),我们这里假设乘数为0.7,且每年增加的全部2000亿美元基建投资都为政府投资,则每年对美国GDP的正面影响至多为大约0.7个百分点。

但有一些因素可能会降低美国基建投资对GDP的正面影响。如果真像特朗普计划的那样通过缩减政府的其他开支的方式来为基建计划腾挪出财政空间,则财政赤字的增加程度可能远远不到2000亿美元/年,则对GDP的影响也要打折[4]。同时,目前美国金融周期处于上行阶段,劳动力市场供给较紧(虽然劳动参与率因为劳动力年龄结构、后危机时代劳动力技能错配、贫富差距等原因低于21世纪初,但失业率位于历史低位),如果出台了大规模基建刺激计划,则有可能使劳动力市场走向过热的风险(图19-20)。

3、主要融资方式

美国基建融资方式主要有六大类:联邦政府拨款、州与当地税收收入、银行贷款、市政债券、基建的使用费用以及一些新型融资方式。

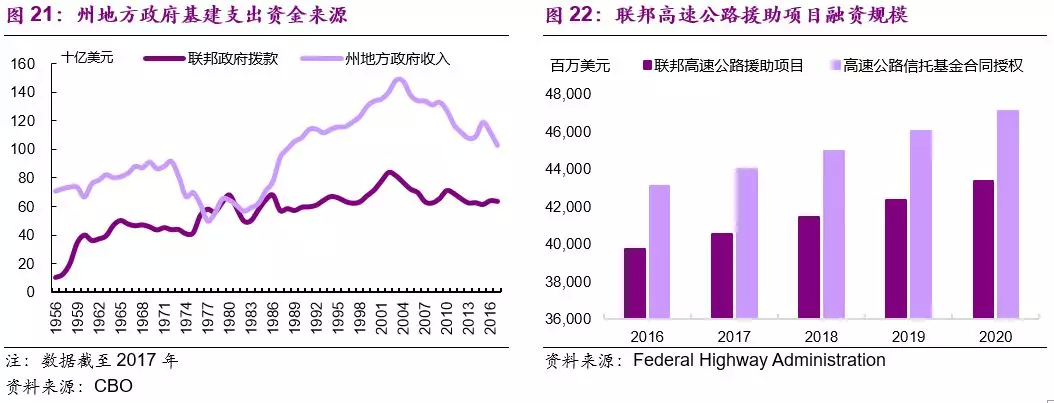

联邦政府的拨款与贷款主要分为对交通运输基建建设中高速公路项目的拨款,和对于水资源基建建设中饮用水与污水项目的信贷(图21)。主要包括三个融资项目:联邦高速公路援助项目(Federal-Aid Highway Program, FAHP)、州循环基金(State Revolving Funds, SRFs)与重建美国基建拨款项目(Infrastructure For Rebuilding America Grant Program, INFRA)。

联邦对高速公路项目拨款中最大的项目为联邦高速公路援助项目(Federal-Aid Highway Program, FAHP)[5]。该项目由联邦公路局(Federal Highway Administration, FHWA)主导。FAHP提供的资金占据了美国高速信托基金[6](Highway Trust Fund, HTF)高速公路账户合同授权金额的比重超过了90%(图22)。该项目几乎完全专注于高速公路的建设项目本身,而完全不提供资金用于高速公路的运行与维护。对州内的高速公路系统项目来说,联邦资金的占比已经超过了80%;对州间高速公路系统提供融资,联邦资金的占比更是超过了90%。

从2008财年起,HTF的高速公路账户收入来源并不足以支付FAHP融资款项,国会开始从一般基金转移款项至HTF以支持FAHP的运作,预计从2016财政年度至2020年财政年度,FAHP的规模将不断扩大,2020财年将达到430亿美元。

联邦政府提供给水资源基建的贷款项目中最大的是州循环基金(State Revolving Fund, SRFs)。该项目由美国国家环境保护局(U.S. Environmental Protection Agency, EPA)主导。SRFs主要有两类:州清洁水循环基金(Clean WaterState Revolving Fund, CWSRFs)和州饮用水循环基金(Drinking Water State Revolving Fund, DWSRFs)。SRFs的资本金中80%来自联邦拨款,20%来自州的资金。SRFs类似银行,通过向水资源基建项目发放低息贷款并回收本金和利息来循环运作。

至2018年,CWSRFs在433亿美元的联邦拨款下,已经向近4万个项目投入了1330亿美元。至2017年,DWSRFs在191亿美元的联邦拨款下,已经向1.4万个项目投入了354亿美元。SRFs不同于其他基建项目,其理论上可以运用到较小的基建社群。但受制于整体基金规模,企业需要通过竞争来获得相应的信用援助或是贷款,这使得小规模的项目依然难以获得援助。

重建美国基建拨款项目(INFRAGrant Program)。该项目由美国交通部主导(Department of Transportation, DOT)。INFRA是美国致力于解决高速公路与桥梁问题而提供的专项基金,其将提供资金的对象分为大型项目与小型项目,其中大型项目的拨款最低为2500万美金,而对小型项目的拨款至少为500万美元。同时其还为农村项目提供了至少25%的资金。在2018财年,INFRA总共向26个项目提供了大约15亿美元的资金。

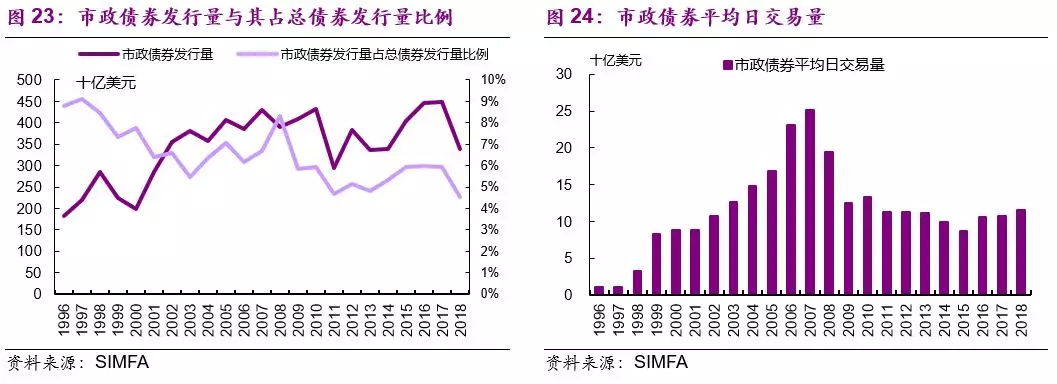

市政债券是除了银行贷款融资外占基建融资比例最高的债务融资方式。其中市政债券融资通常分为一般责任债券(General Obligation Bonds, GOs)与收益债券(Revenue Bonds, RB)。GO一般为无收益项目注资,政府担保偿还债券,主要包括交通运输、公共事业、公共设施等,平均期限在15年以上。而RB一般为有收费项目注资,政府无担保,收入来源为基建项目收入。

GO的设立发行一般需要选民同意,而RB一般不需要,但风险更大。市政债券能够向州与地方政府提供大量的低成本资金,且具有免税的优势[7]。但是美国税法规定如果某基建项目含有私营板块的成分,则将市政债券用于该基建项目的做法将受到限制。所以建立美国债券项目(Build America Bonds Program, BABs)提出由联邦政府直接提供利率资助给债券发行者的方案。

2018年市政债券的发行量为3383亿美元,占总体债券发行量的比例为4.6%(图23)。市政债券平均日交易量在金融危机后基本保持平稳,2018年为116亿美元(图24)。作为传统融资的方式,市政债券的发行有着高透明度与低风险的优点,融资规模较大,但是其不够灵活的模式与对于私营板块的限制使得其可能被越来越多的新型融资方式取代。

银行贷款。截至2015年银行对于基建项目的融资预计每年超过1550亿美元,并以每年250至300亿美元的速度增加[8]。银行贷款对于无法负担市政债券发行成本的小政府来说属于便捷的融资手段,然而相较于市政债券而言,其融资成本较高同时透明度相对较低。

州与地方的税收。其中包括了对于一般企业与个人征税,含所有税等;也包括了对于垄断性行业与特定行业的税收,比如对于旅游业、博彩业的征税等。州与地方税收作为地方基金融资的资金来源是最为传统的方式,其优点是融资规模比例大。缺点则是对于一般税收,如所得税等,增大税收收入的要求需要选民的同意,同时涉及到法律法规的修改,周期较长。而对于特殊行业的税收则具有很大的不确定性,比如旅游业对于季节与国际环境的依赖等。

基建使用收费。对于公共资源处理的收费包括水资源与垃圾处理收费以及所对应的收入债券等,其所对应的问题是对于社会各个财富阶级的收费标准统一,而可能会造成社会的不平等。

而除了传统的融资方式,更多新的融资方开始涌现。

公私合营(Public-Private Partnerships, PPP)是最为常见的基建创新融资模式。PPP可以减少市政债券的发行需求并将部分风险转移至私营部门,总体而言增加了质量、降低了成本。但是由于合同的制定、协商的复杂性以及缺乏相应的监管,在2007年至2013年期间,交通运输PPP项目总共只有227亿美元的投入,仅占高速公路总投入的2%[9]。

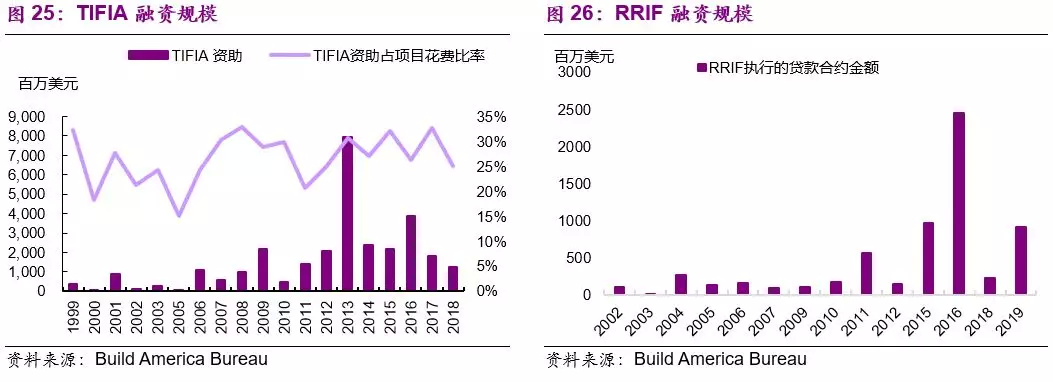

运输基建融资与创新法案(Transportation Infrastructure Finance and Innovation Act, TIFIA)于1998年提出,由美国交通部下属的美国建设局(Build America Bureau)主导。TIFIA的资金资助项目涵盖了交通运输的方方面面,其中包括了高速公路、城市公交、铁路、货运以及港口。由于许多大型项目的收益来源于很难预测的未来收费,因此很难在市场上获得较低的融资成本,而TIFIA则提供了与国债利率相等的低利率。主要方式包括:最长35年的贷款、信用担保以及备用贷款。TIFIA的问题在于其信用援助最多不能超过33%的资金总额,这一定程度限制了融资项目的规模:2013年融资规模是一个高峰期,而近两年有所下降,2017、2018财年规模分别为18亿、12.6亿美元(图25)。

美国铁路修复与加强融资项目(Railroad Rehabilitation & Improvement Financing, RRIF)则是单独针对铁路提供贷款与贷款担保的基金项目。其内容包括了铁路项目的修复、重建、发展等。其对于铁路基建项目可以给予100%的项目融资基金的支持,并可以延长至最长35年还款,利率等于国债利率,整体项目规模最高可达350亿美元。RRIF执行的贷款协议在2015,2016和2019财年的贷款规模体量较大,分别为9.7亿、24.5亿与9.1亿美元(图26)。

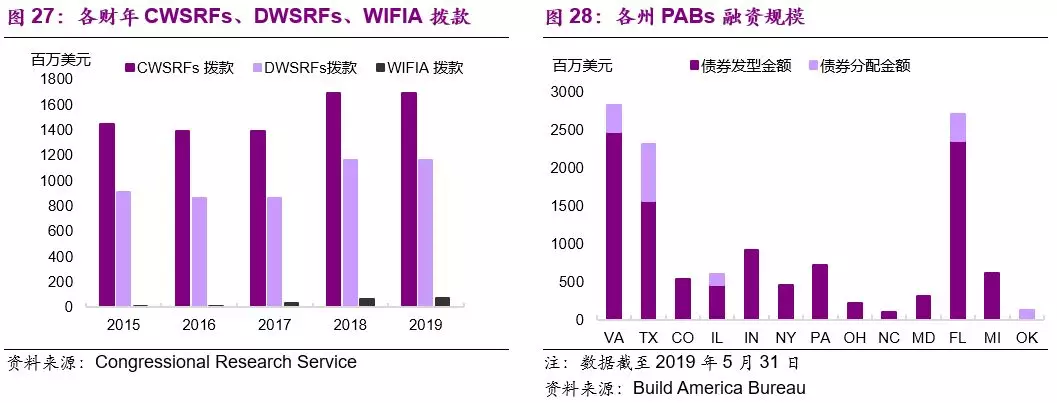

水基建融资与创新法案(Water Infrastructure Finance and Innovation Act, WIFIA)。基于超过70%的水基建融资由市政债券融资的事实,水基建融资与创新法案(WIFIA)的出现可以帮助减轻发债压力(以国债利率融资)、增加融资通道、推动PPP模式的发展。其从2015财年开始获得拨款,从最初的200万美元增长至2019财年的6800万美元,规模上要远小于CWSRFs和DWSRFs(图27)。

私人活动债券(private activity bonds, PABs)是由州与地方政府代表项目中私人建设者发行的免税[10]债券。以交通运输的PABs为例,可以涉及的基建范围广泛,包括了高速公路、城市交通、空港、海港等,但同时规定了债券的95%以上的净收益只能用于特定目的。州层面的PABs发行金额大小每年都可以自动调整,但是有一定限额。联邦层面上法律规定了交通运输PABs总发债规模可以达到150亿美元。截至2019年5月31日,美国总共发行了约101亿美元的交通运输PABs,并已经分配了约23亿美元的发行额度(图28)。

道路交通方面另一个比较重要的创新融资方式是拨款预期收入工具债券(Grant Anticipation Revenue Vehicle Bonds, GARVEEs)。其模式是:州与地方政府得到联邦政府对于未来高速公路的拨款保证,从而以预计得到的收入为基础发行债券。截至2018年9月,超过20个州发行了该债券,总体发行量达到了228.08亿美元[11]。

新的债券融资方式还有绿色债券(Green Bonds, GBs),包括了高效率能源、可再生能源等方向的债券。美国仅2019年第一季度的绿色债券发行量就达到了479亿美元,同比增长42%,占世界绿色债券发行量首位[12]。

银行贷款方面则包括了州基建银行(State Infrastructure Banks, SIBs)与州债券银行(State Bond Bank, SBBs)。SIBs提供不同类型的低利率贷款与信用支持使得私营部门可能获得比市政债券更低的融资成本。截至2016年9月,33个州参与了州基建银行的59亿美元的贷款协议[13]。而SBBs则是用来帮助当地政府发放债券、简化发债流程的实体。根据Maine Municipal Bond Bank的估计,每通过债券银行发行一百万美元债券能节省2.8-3.3万美元左右的成本[14]。

税收方面的创新模式包括了地方选择性税(Local Optional Taxes),是州或者地方对于县市级特殊的基建项目征用的额外税收。另一种新的融资方式为税增加融资(Tax increasing Financing)[15],其作为一种自融资方式的原理是:一些未完全发展地区的开发会吸引私营部门的投入从而最终导致当地经济与税收的增长,而地方政府可以使用这笔预期的现金流来进行融资。

4、特朗普的基建计划会落地吗?

2018年2月,白宫公布了特朗普10年1.5万亿美元“重建美国基建”计划的立法框架,主要针对资金分配、消除监管障碍、简化审批流程等方面提出了一系列立法建议(表2)。

从表面上来看,特朗普的基建计划能否成功落地是一个经济问题:一方面美国有基建的现实需求;另一方面,特朗普的基建计划实际上只需要联邦政府投入有限的资金(10年共2000亿美元),而是更多地将关注点放在了改革美国基建体系上。因此,特朗普基建计划的推出似乎符合各方利益,难度不大。

但实际上,特朗普的基建计划能否成功落地是一个政治问题:从特朗普的角度上来说,虽然基建计划不是他过去几年的首要关注点,但是在2020大选年来临之际,作为他当初竞选时的几个承诺之一,尽力推动基建计划一定会被他拿来作为取悦选民的重点。从民主党的角度上来说,虽然也有推动基建计划落地的意愿,但是在2020大选年的敏感时点来临之际,也不愿让特朗普不付出任何代价就轻松过关。而在民主党控制了众议院的情况下,也有能力给特朗普基建计划的通过造成麻烦。

从最近的趋势上来看,2019年4月特朗普与民主党达成了共识,愿意将基建计划总金额提升至近2万亿美元,但是随后在2019年5月就在与民主党的博弈中将美国-墨西哥-加拿大贸易协议(USMCA)放在了基建计划之前,放言在国会通过USMCA之前不会考虑基建计划。

因此,我们综合判断,在当前美国复杂的政治环境下,特朗普基建计划在2020年大选前落地的难度不小;在两党的激烈博弈下,最终落地的版本或会低于预期。

扫码下载智通APP

扫码下载智通APP