海外资产配置7月报:宽松预期先行、情绪修复接棒

本文来源微信公众号“Kevin策略研究”,作者刘刚、董灵燕,原文标题《海外资产配置7月报:宽松预期先行、情绪修复接棒》。

报告要点

6月大类资产回顾:宽松预期升温下股债黄金齐涨

7月全球市场展望:宽松预期先行、G20推动风险偏好修复接棒

7月资产配置建议:短期博弈风险偏好修复,长期继续围绕实际利率下行

6月大类资产回顾:宽松预期升温下股债黄金齐涨

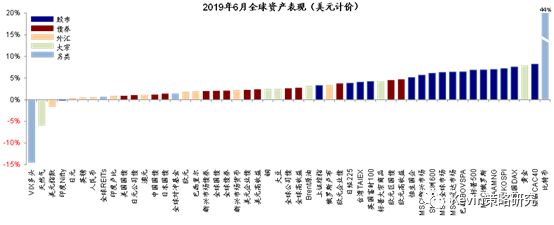

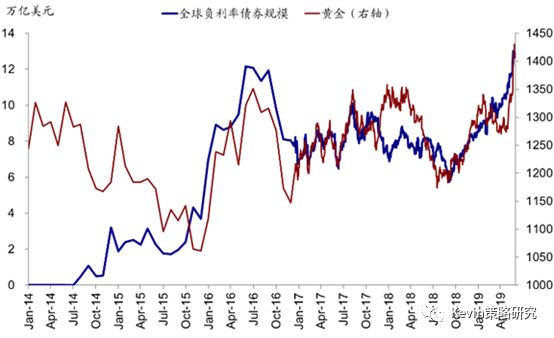

在美联储和欧央行不断加码的宽松预期推动下,6月全球股债黄金同涨并创下多项“纪录”:例如美股再创新高、10年美债利率一度降至2%以下、而全球负利率债券规模也达到13万亿美元的历史记录。这一风险和避险资产同涨的背后是全球宽松预期升温下利率水平特别是实际利率的大幅下行。整体来看,美元计价下,6月全球主要大类资产中,比特币、法德股市、黄金、韩国、俄罗斯和美股领先;VIX多头、天然气、美元指数落后。

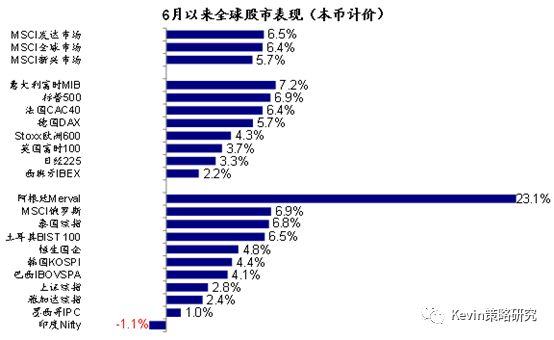

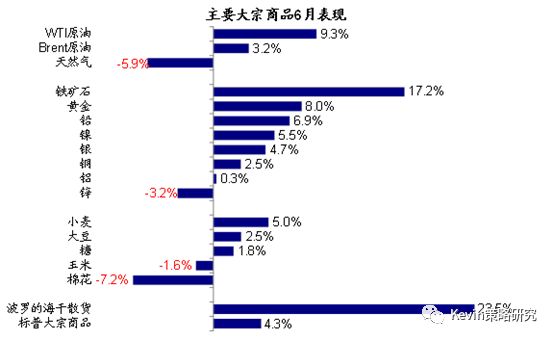

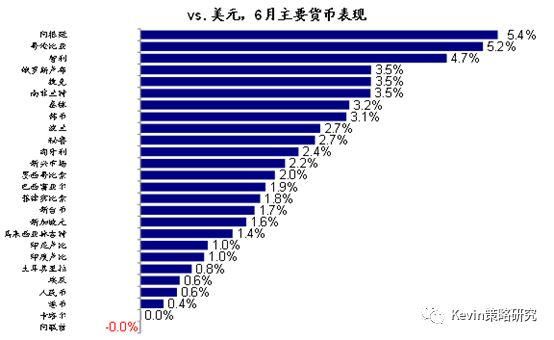

6月,1)跨资产,股>大宗>债;2)权益市场多数上涨,发达继续好于新兴;发达中,美国>欧洲>日本(本币计价);新兴中,阿根廷、俄罗斯、泰国领先,印度印尼和墨西哥落后;板块层面,成长与周期相对占优;3)债券市场,利率进一步回落背景下,利率债依然上涨;同时信用利差再度回落以及油价反弹推动高收益债和信用债也有所反弹;4)大宗商品也多数上涨、原油、工业金属、贵金属和农产品都有不错表现;5)汇率:鸽派美联储推动美元走弱,多数新兴汇率压力缓解;6)另类资产中,比特币继续大涨、VIX多头下跌。

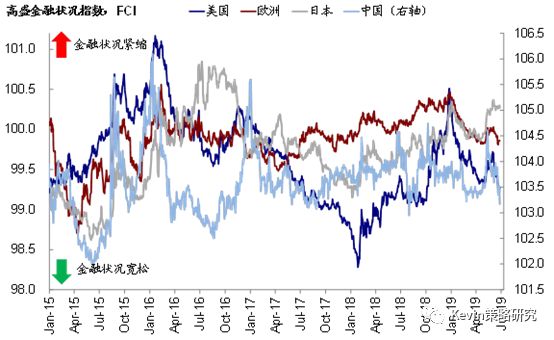

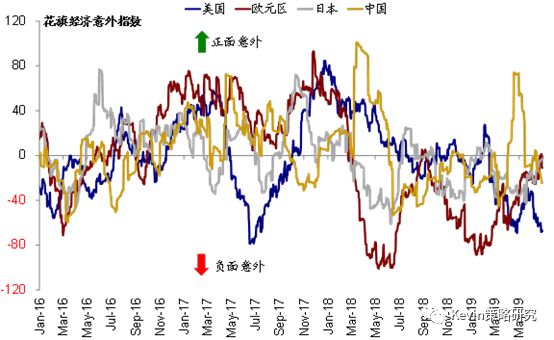

6月,资金继续流入债券,但股市资金也有所回流,如美股和日本股市;不过发达欧洲和新兴市场依然承受资金流出压力。金融条件方面,主要市场均明显宽松,特别是美国和中国。经济意外指数方面,中国和美国回落,但欧洲日本回升。

美元计价下,6月大类资产排序为股>大宗>债,比特币、法德股市、黄金、韩国、俄罗斯等领先;VIX多头、天然气、美元指数落后

6月全球股市普涨,发达略胜新兴,发达市场中意大利、美股领先,西班牙落后;新兴中阿根廷大涨,印度下跌

6月,美股、欧洲、日本和新兴市场均为周期股跑赢

6月原油上涨,天然气下跌;贵金属和多数基本金属上涨;农产品除棉花和玉米外均上涨

6月美元走弱,新兴汇率升值,哥伦比亚和阿根廷升值幅度最大

6月资金回流美股和日本股市,发达欧洲和新兴市场流入放缓

6月,主要市场金融条件有所宽松,特别是中国和美国

6月欧元区和日本经济意外指数攀升,美国则有所回落

7月全球市场展望:宽松预期先行、G20推动风险偏好修复接棒

6月份,全球风险(股市)和避险(债券与黄金)资产齐涨这一看似有些矛盾的情形,背后是全球宽松预期强化下利率水平、特别是实际利率的大幅下行。这与2016年上半年有一定类似之处,当时10年美债利率在美联储宽松信号和英国退欧公投等多重因素作用下一度触及~1.3%的历史低点。虽然当前美债利率虽然仍高于这一极端水平,但全球负利率债券规模(13万亿美元)已超越当时高点。

全球负利率债券突破13万亿美元,超过2016年9月以来高点

全球负利率状况进一步深化

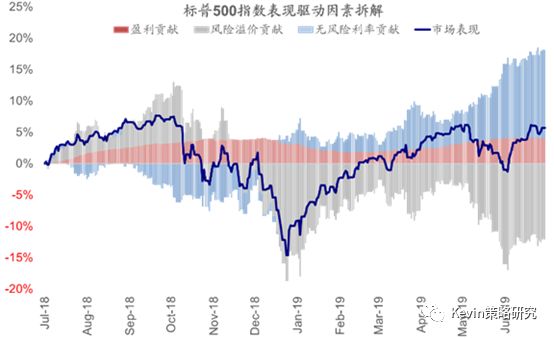

实际上,实际利率下行正是我们在6月中旬发表的《2H19海外资产配置展望:增长下行与政策宽松的赛跑》中给出的政策趋向宽松、增长下行但为衰退这一宏观和政策组合的落脚点,更是我们建议进行资产配置的出发点和主线。在这一主线下,受益于利率回落(如利率债、房地产REITs)和在利率回落背景下比较优势提升的资产(如黄金、高股息)的吸引力都将因此提升,而股市估值也会受益于利率回落对风险溢价拖累的抵消。因此,这是我们给出下半年资产配置黄金>股票>利率债>信用债>大宗资源品这一排序的主要考量。

无风险利率下行始年初以来美股市场表现的主要推动力

展望7月,在宽松预期先行的背景下,周末刚刚结束的G20峰会上中美两国元首会谈结果好于预期(体现在没有设定停止谈判和暂停加征新关税的期限、允许华为购买美国产品、以及欢迎中国留学生等三个方面)将有助于缓解5月初以来持续升温的担忧情绪,进而推动风险偏好修复接棒宽松预期先行对风险资产的支撑。因此,在这一驱动逻辑边际切换的背景下,短期内,我们认为股市等风险资产或得到提振、而利率和黄金等避险资产则可能因风险偏好和资金流向变化承受一定压力。

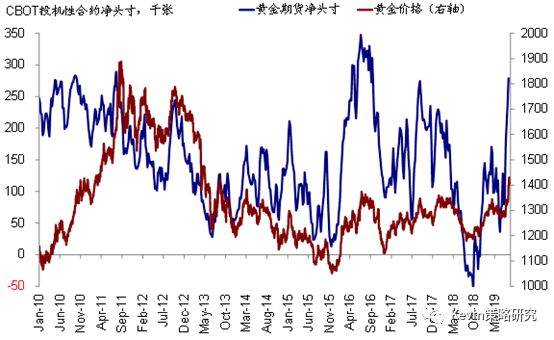

黄金投机性多头头寸激增,超过2016年9月

当然,也有部分投资者可能会担心G20峰会所引发的风险偏好改善是否会明显逆转当下主导全球资产表现的利率下行逻辑,反而会带来宽松预期无法兑现甚至逆转的下行风险。短期而言,正如我们在上文中所说,尽管此前受益于利率回落的避险资产可能会承压,但我们认为这一逻辑和趋势还不至于被逆转,主要考虑到以下三点原因:1)G20峰会结果虽然在多方面好于共识预期,但双方贸易谈判后续前景仍可能存在变数、特别是一些关键领域如科技限制等;2)全球主要经济增长依然处于下行通道,在当前的外部和政策环境下,逐渐趋缓依然是大概率事件;3)相比历史上多数时候在基本面已经明显恶化时的应对式降息,我们倾向于认为此次美联储可能更多是ahead ofthe curve的预防式降息(insurancecut),一定程度上类似于1998年的历史经验,也使其成为80年代以来唯一一次收益率曲线倒挂后没有出现衰退的情形。因此,资产价格面临的可能依然是政策足够宽松、而风险偏好边际修复的组合,尽管从宽松预期程度上相比G20峰会前或略有回撤。

往前看,7月份,全球资产将会面临一些关键的“逻辑兑现点”和主要事件,值得关注:

G20峰会会谈后的更多具体细节,如美方提到美国商务部将在未来几天(in coming days)评估哪些产品可以卖给华为。

欧央行和美联储议息。欧阳行和美联储将分别于7月25日和7月30~31日举行议息会议,在当前市场对于两者的宽松预期都已经计入非常充分、短期G20峰会又或降低市场宽松预期的背景下,欧美央行能否兑现甚至强化宽松预期将是左右资产价格的关键。

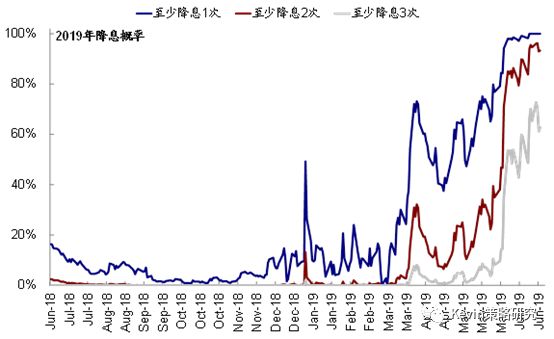

CME隐含的美联储降息预期:7月降息25bps概率为72%,50bps为28%

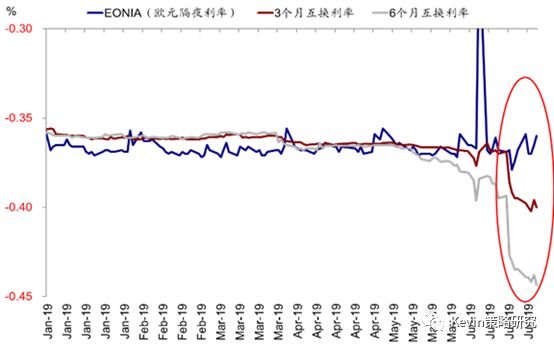

对于欧央行,当前市场也计入了较为充分的宽松预期

美欧股市二季度业绩期。美欧主要市场将于7月中旬开启二季度业绩期,适逢5月后美方提升2000亿美元商品关税,因此从微观企业层面,业绩超预期与否、市场盈利一致预期是否下修、以及管理层对于未来增长的指引对市场走势有重要意义。

英国首相人选和日本参议院选举。英国首相的最终人选或将在7月22日的投票后出炉,目前来看Boris Johnson在民调支持率上依然大幅领先,考虑到英国退欧进展目前依然处于僵局,首相人选和后续进程将对英国和欧洲资产影响较大。7月21日日本将举行参议院中期选举,执政党能否赢得三分之二绝对多数对于安倍首相后续推动10月份消费税上调甚至修宪的政治日程也将有较大影响。

7月资产配置建议:短期博弈风险偏好修复,长期继续围绕实际利率下行

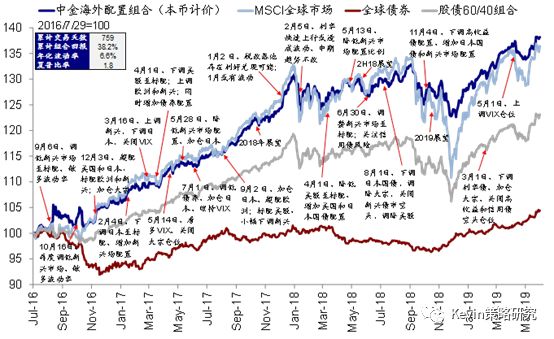

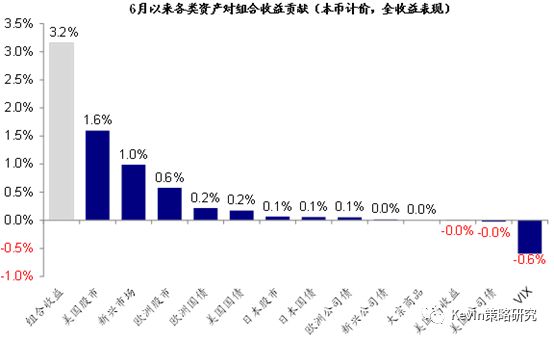

6月,我们的海外资产配置组合上涨3.16%(本币计价),表现不及全球股市(5.75%,MSCI全球指数,美元计价)、大宗商品(4.31%,标普大宗商品指数)以及股债60/40组合(4.28%),但好于全球债市(2.1%,美银美林全球债券指数,美元计价)。自2016年7月成立以来,该组合累积回报38.2%,夏普比率1.8。分项来看,6月全球主要股市特别是美股和新兴市场是我们组合受益的主要来源,这与我们在下半年展望中将股票排在前列、以及对美股和欧洲股市的超配建议一致。相比之下,VIX多头以及受益于风险偏好改善利差回落、以及油价反弹的高收益和信用债略有拖累。

对于7月,基于上文的讨论,考虑到G20峰会好于预期对投资者情绪的可能提振,我们建议短期可以适当博弈风险偏好修复,因此战术性小幅上调组合中新兴市场仓位从标配到略微超配(美股和欧洲此前已经为超配状态),略微降低利率债的配置。不过,我们认为长期围绕长期继续围绕实际利率下行的主线依然成立,因此整体而言,我们维持不同资产黄金>股票>利率债>信用债>大宗资源品的排序,以及不同市场之间美国>欧洲>新兴>日本的建议。

6月,我们的海外资产配置组合上涨3.16%(本币计价),表现不及全球股市(5.75%,MSCI全球指数,美元计价)、大宗商品(4.31%,标普大宗商品指数)以及股债60/40组合(4.28%),但好于全球债市(2.1%,美银美林全球债券指数,美元计价)

从本币计价的全收益指数表现来看,6月新兴市场和美股分别上涨6.6%和5.7%,VIX指数大跌12.8%,大宗商品和日美国债表现也相对落后

6月美股和新兴市场分别为组合表现贡献了1.6和1个百分点,VIX指数拖累0.6个百分点,美国公司债和高收益债也微幅拖累

7月份基于“四因子”框架和BL模型的海外大类资产配置建议

扫码下载智通APP

扫码下载智通APP