华创证券:三角度看美国就业市场韧性

本文来自公众号“一瑜中的”,作者华创证券分析师张瑜。

主要观点

三角度看美国就业市场韧性

7月4日,美国6月非农数据发布,新增就业22.4万人超出市场预期,时薪同比增速亦保持在3.1%。受次影响,Fed Watch 7月降息预期仍在100%,降息50bps的概率有所下降。

我们从新增就业流向、时薪增速持续性及就业健康程度三个方面观察当前美国就业市场趋势,发现本轮就业市场的复苏(自2016年开始),在新增就业流向上存在扭曲,时薪高增速当前面临拐点,就业健康程度不及金融危机前,且开始有拐头迹象。综合来看,就业数据强劲的趋势或难以持续。货币政策上,我们认为7月仍将启动降息,同时对年内降息次数预期更新至2-3次。

每周经济观察

上周,商品房市场回温,二线城市商品房成交放量,百城土地成交面积周环比回升。生产端,电力耗煤环比上升。布伦特原油收于64.23美元/桶,环比下降3.69%。同时,“进口铁矿石工作小组”于近日成立。通胀方面,农产品与菜篮子产品批发价均小幅回升。市场流动性合理充裕,DR001重回1%,DR007下行。上周人民币汇率小幅走弱。USDCNY即期汇率收于6.8781。美国非农数据公布,6月份新增非农就业人数意外回升至22.4万人,美元指数环比大幅上涨。

风险提示:美国居民消费超预期

报告正文

一 三角度看美国就业市场韧性

7月4日,美国6月非农数据发布,新增就业22.4万人超出市场预期,时薪同比增速亦保持在3.1%。受此影响,Fed Watch 7月降息预期仍在100%,但降息50bps的概率有所下降。

我们从新增就业流向、时薪高增速持续性及就业健康程度三个方面观察当前美国就业市场趋势,发现本轮就业市场复苏(自2016年开始),在新增就业流向上存在扭曲,且时薪高增速当前面临拐点,就业健康程度不及金融危机前,且开始有拐头迹象。综合来看,就业数据强劲的趋势或难以持续。货币政策上,我们认为7月仍将启动降息,同时对年内降息次数预期更新至2-3次。

(一) 新增就业流向何处?

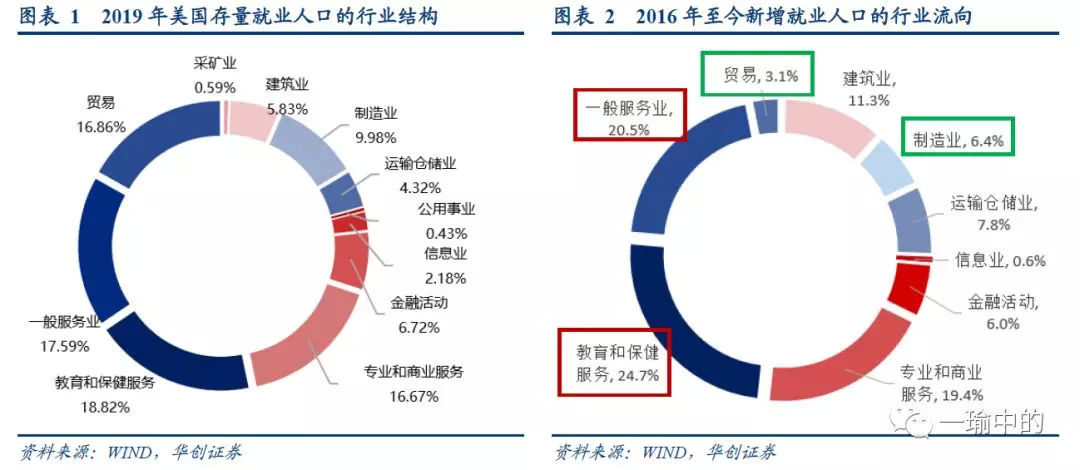

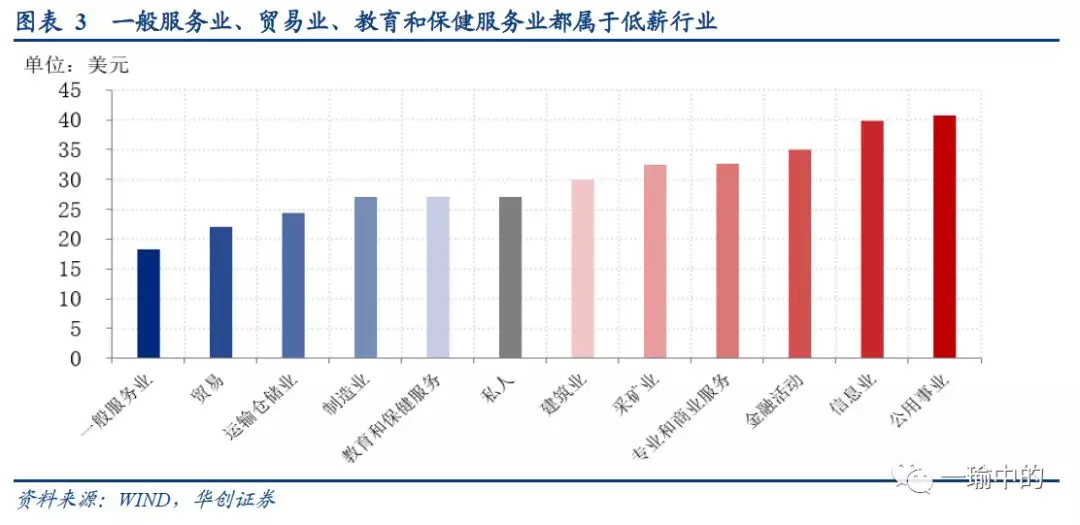

美国存量就业结构中,占比最高的为教育和保健行业,占美国非农私人部门总就业人口的18.8%,其后为一般服务业(17.6%)和贸易行业(16.9%)。这三大行业占总就业人口在50%左右,且按时薪高低排名均处于末位。

从增量来看,2016年以来的新增就业人口流向存在一定扭曲。1)首先,主要依靠低薪行业来吸纳新增就业。新增就业人口中流向教育和保健行业、一般服务业的占比分别达24.7%和20.5%,较存量结构中分别高出6个百分点和3个百分点。新增就业主要由低端行业构成,意味着一旦美国出现消费回落和经济增速调整,失业风险可能快速反弹。2)其次,制造业就业人口流失,同时贸易新增就业不足。特朗普上台后的一系列政策尚未实现美国制造业工作的真正回流(新增就业占比为6.4%低于存量占比10%),且损害了贸易行业的新增就业(新增就业占比3%低于存量占比17%)。若贸易战反复,全球贸易增速下半年继续回落,未来贸易行业将进一步拖累全美就业。

(二)时薪高增速还有多少持续性?

1、本轮时薪增长由谁拉动?

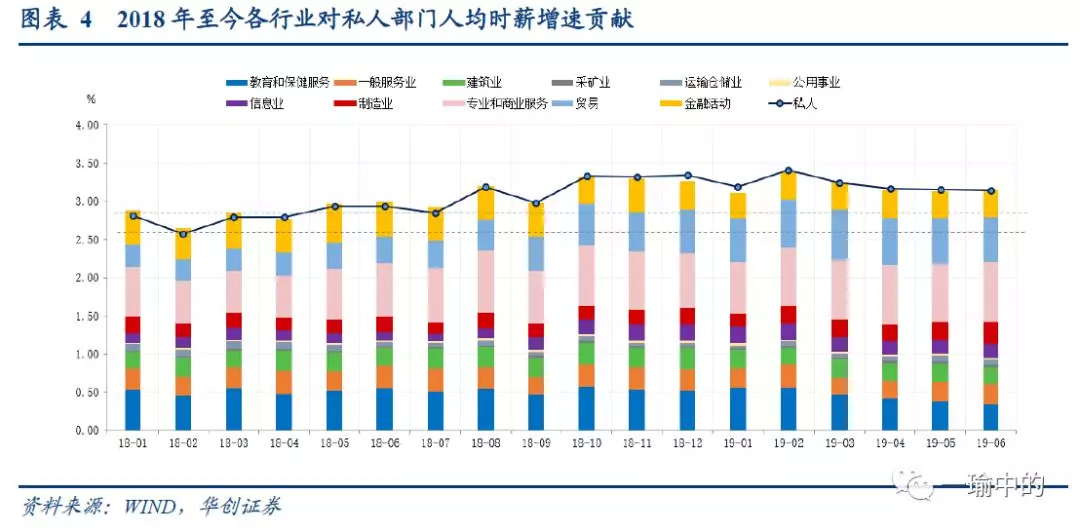

本轮时薪增速自2018年开始快速提升,主要得益于两方面——首先,拉动力上金融业和贸易行业为时薪增长的主要来源,同时专业和商业服务提供了一定助力。其次,基础项上,制造业、一般服务业两大基础行业的薪资增长虽然缓慢,但未形成明显拖累。本次6月时薪同比继续保持在3.1%(较去年同期抬升0.2个百分点),根据我们的薪资拆分模型,同比多增部分基本源于贸易行业的拉动。

2、未来时薪增速动向如何?

明确了推动本轮时薪增速上涨的主要行业,我们进一步分析决定各行业时薪增速的关键要素——

金融行业的时薪高增长与金融市场热度高度相关。每一轮经济周期的繁荣阶段,是金融行业时薪增速大幅增长时期。繁荣阶段经济发展过热,货币政策加息周期接近尾声,收益率曲线平缓甚至倒挂,资金不再流向实体进行长期投资,而更倾向于进行金融资产短期投资,停留于金融领域形成资金空转,引起金融行业过热。

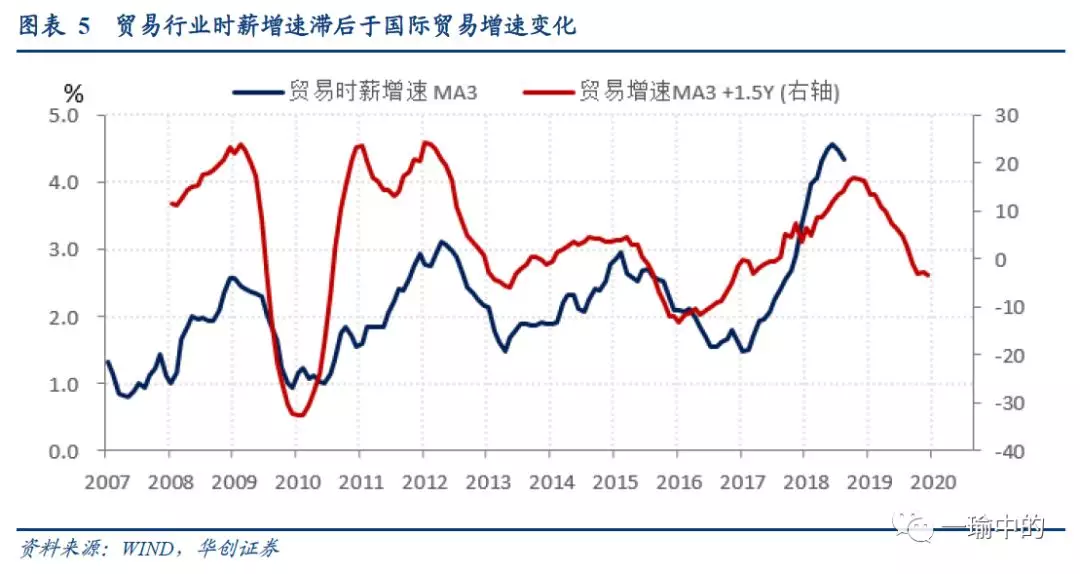

贸易时薪增速的变化趋势与全球贸易增速高度相关,大致滞后于全球贸易增速一年半左右。根据全球贸易增速的变化来看,2016年,贸易时薪增速从2015年的高增长转向跌落并非偶然,全球贸易增速于2014-2015年的减速已经有所预示,而2017年贸易时薪增速的快速爬升乃是2016年来各国经济逐步、国际贸易增速触底回升的滞后显现。

专业和商业服务、一般服务业两者作为服务业,受需求端消费的影响较大,两大服务业的时薪增速与GDP个人消费支出增速接近同步变动。当个人消费上涨时,服务业的时薪增速明显有所提升,如2013-2014年及2016年。而当消费支出同比下降时,服务业时薪增长也出现滞缓,如2015年和2017年。

美国制造业的时薪增速与美国人均GDP增速高度相关,滞后于人均GDP增速变化1年半左右。相较于其他行业,制造业与经济整体增长速度相关性更高。经济整体增长情况决定了企业是否会扩大投资进行生产,并进一步决定了制造业整体时薪增速。

当前来看,金融、贸易、服务行业的时薪增速均接近拐点,制造业时薪仍有增长空间,但无论在持续性还是拉动力上都十分有限。未来美国时薪增速进一步下行是大概率事件——

金融行业,加息周期走向尾声,美联储货币政策由鹰转鸽是必然事件。美债收益率曲线倒挂压力上升,美股波动性再现抬升势头,美股拐点渐行渐近,金融时薪增速也将逐步释缓。贸易行业,中美贸易摩擦频生,国际主要发达经济体经济增长动能不足,全球贸易增速已经持续下行近1 年半,贸易时薪增速也已经初步减缓,而贸易行业新增就业人口更是波动下行。

服务行业,美国居民部门消费疲弱初显。美国一季度个人消费支出同比3.45%(前值3.84%),5 月零售销售同比下3.46%(前值5.6%),显示美国居民消费需求低迷。同步于消费支出变化,服务业时薪增速后续或面临回落。

制造业来看,美国经济复苏的势头或即将划上句号,美国制造业表现疲弱,PMI 持续下行。6 月ISM 制造业PMI 指数51.7 连续3 个月下行,创下2016 年10 月以来新低。滞后于人均GDP 同比,制造业行业时薪尽管短期内仍有一定的上升空间,但基于有限的权重拉动作用有限。

(三)就业健康程度如何?

从衡量就业健康程度的指标来看,本轮就业复苏质量不及金融危机前,部分指标出现抬头迹象,提示就业数据或将至拐点。

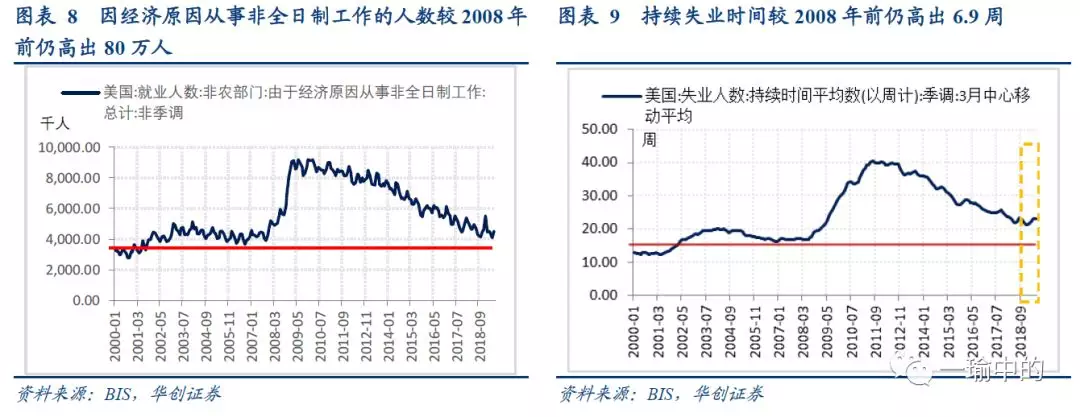

1、“由于经济原因从事非全日制工作的人数”说明了在经济下行时期,企业无法提供充裕的全日制岗位,该指标金融危机前在370-420万人附近波动, 6月该值为460万人左右,较危机前低值仍高出约80万人;

2、“失业持续时间”则体现了失业人口的失业时长,失业期越长、社会的不稳定因素则越高,该指标金融危机前在16-17周附近波动,危机时最高达到40周,目前降至23周左右。值得注意的是,2019年以来平均失业时长出现抬头迹象。

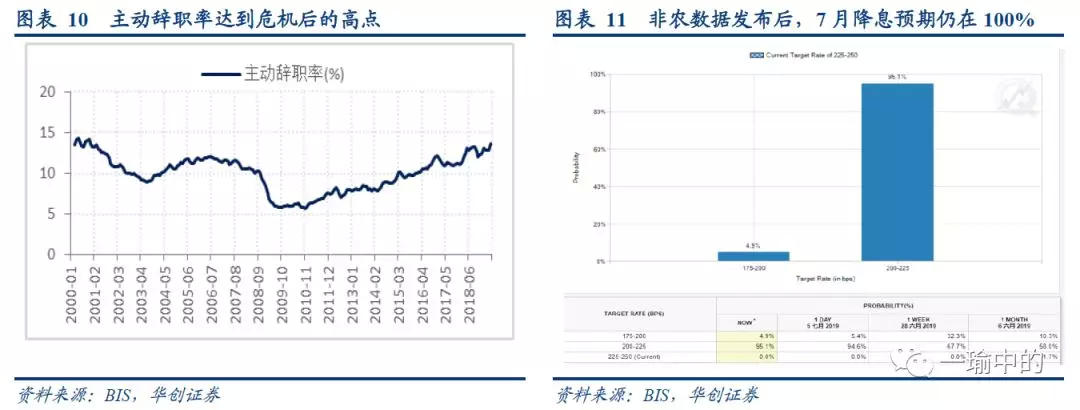

3、“主动辞职率”衡量求职者为了更好的工作机会而自愿放弃工作的人所占的比重,主动辞职率的提升反映了对现有就业环境的乐观预期,目前该指标达到了危机后的新高。但考虑“由于经济原因从事非全日制工作的人数”和“失业时长”均出现回升,后续就业市场向好趋势或面临拐点,需要高度跟踪。

(四)6月非农如何影响货币政策?

我们认为7月仍将启动降息,维持在《美联储7月将迎来降息,全球重启宽松浪潮——6月fomc会议点评》的判断,同时对年内降息次数的预期更新至2-3次。

首先,2019年下半年美国经济复苏的势头或即将划上句号,从6月非农数据来看,尽管新增就业有所超预期,但时薪增长仍然较为疲弱,就业健康程度也未恢复到2008年前的状态;而近期公布的6月制造业PMI数据仅51.7,创下近三年来新低。非农数据发布后,7月降息预期仍在100%,仅降息50bps的概率有所下降(图11),也体现了非农数据并未改变市场对美国经济下行的预期。

更为重要的是,美联储此次加息行为本意就是为了货币政策回归正常化,加息前经济复苏力度薄弱。随着美国加息带来利率敏感性指标走弱、财政政策提前透支后续空间有限预计对外贸易政策不断反复,美联储只能通过放松货币政策呵护经济。而从6月FOMC的表态来看,美联储将“将采取适当措施”以维持劳动力市场与通胀目标,表明降息的灵活窗口已打开,下半年将依据经济表现决定降息次数。

二 每周经济观察

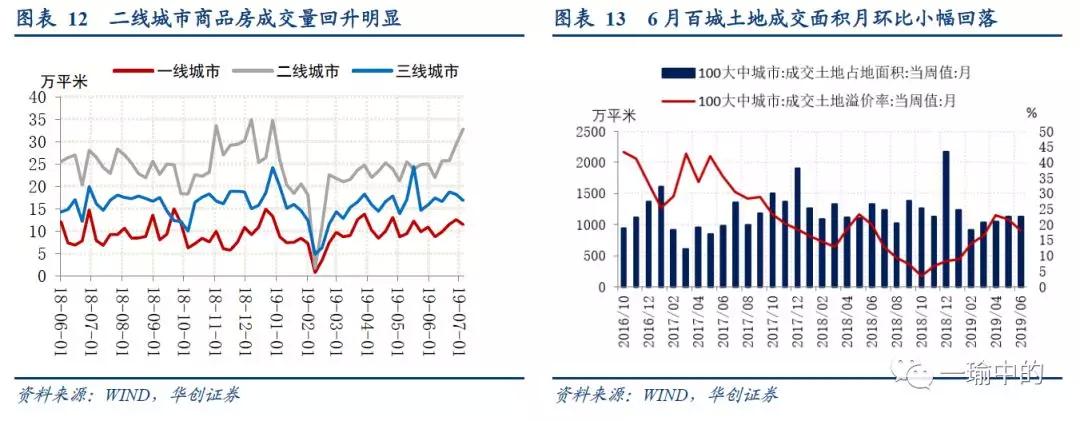

(一)二线城市商品房成交放量,百城土地成交面积周环比回升

上周商品房销售面积环比上升,二线城市成交量环比涨幅明显;土地成交面积环比上升。截至周五,30大中城市商品房日均成交面积61.11万平方米。整体周环比上升1.66%。其中,二线城市环比上升11.82%,一线、三线城市环比分别下降8.69%和7.63%(图表12)。6月,30大中城市商品房日均销售面积55.34万平方米,环比上升10.52%,同比上升9.48%。截至6月30日,百城成交土地占地面积1068.32万平米,环比上升13.05%,同比下降33.54%。其中,一线、二线城市土地成交面积分别为95、519.5万平米,环比上升53.08%、23.77%;三线城市土地成交440.81万平米,环比下降-4.76%。6月,百城成交土地占地面积1120.7万平米,环比小幅下降0.23%,同比下降15.34%;土地溢价率18.16%,环比下降3.57个百分点,同比下降1.95个百分点(图表13)。

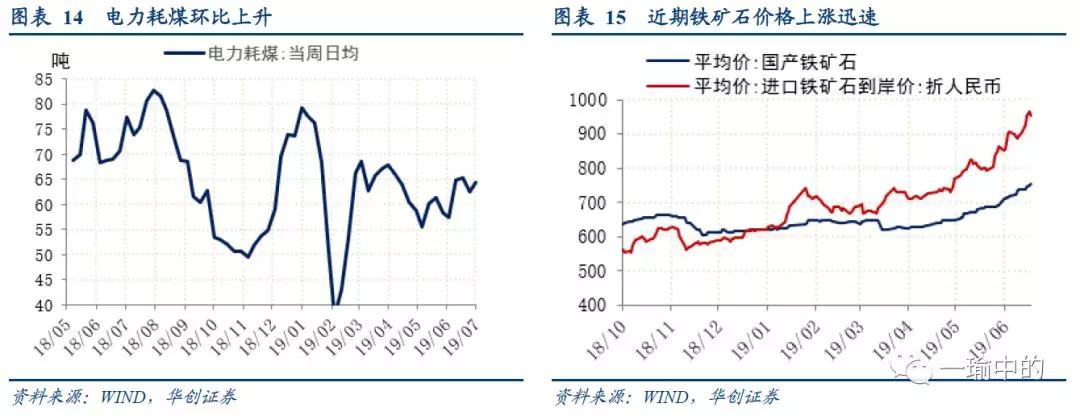

(二)电力耗煤环比上升,原油跌幅较大

生产端,上周六大发电集团日均耗煤量62.74万吨(图表14),环比上升3.01%,同比下降13%。高炉开工率66.3%,环比下降2.44%。汽车轮胎全钢胎/半钢胎开工率为76.62%/72.65%,环比分别上升2.87%、3.05%。价格端,南华工业品指数收于2313.80,环比下降0.67%。Myspic综合钢价指数收于146.59,环比上升0.46%。螺纹钢期货结算价收于4014元/吨,环比下降0.74%。粗钢价格收于3660元/吨,环比上升1.1%。截至周四,国产铁矿石价格752.16元/吨,环比上升2.0%,进口铁矿石价格951.30元/吨,环比上升6.2%(图表15)。库存方面,6大发电集团煤炭库存1835.12万吨,周环比上升3.44%。螺纹钢库存环比上升1.49%,线材和热卷板库存上升,中材和冷轧小幅下降。

据经济观察网,“进口铁矿石工作小组”于近日成立,成员单位为我国主流钢企。会员认为,供需关系改变是2019年上半年特矿石价格大幅上涨的主要原因,但近期市场价格大幅上涨存在非市场因素。同期铁矿石现货市场的供需矛盾不突出,某些市场参与者可能利用了淡水河谷事件和中美经贸争端对市场情绪的影响,进行投机性强的市场操作,助推了市场价格上涨。

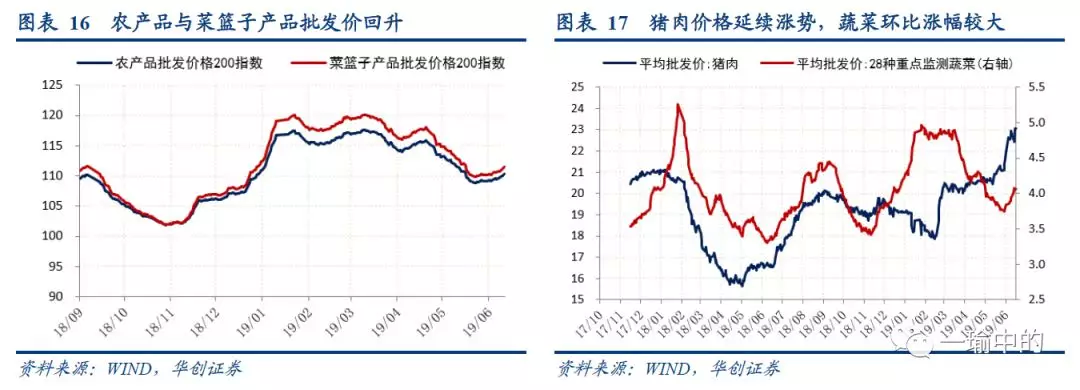

(三)猪肉价格延续涨势,蔬菜涨幅较大

农产品与菜篮子产品批发价均小幅回升。周五,农产品批发价格200指数收于110.24,环比上升0.69%;菜篮子产品批发价格200指数收于111.44,环比上升0.81%(图表16)。细项数据看,猪肉价格继续上涨,环比涨幅缩小。周五猪肉平均批发价为23.05元/公斤,环比上升0.52%。蔬菜价格涨幅较大,水果价格回落。28种重点监测蔬菜价格收于4.06元/公斤,环比上涨3.31%,7种重点检测水果价格收于8.25元/公斤,环比下降2.83%(图表17)。鸡蛋价格略有回升,上周鸡蛋平均批发价收于8.49元/公斤,环比上涨1.92%。

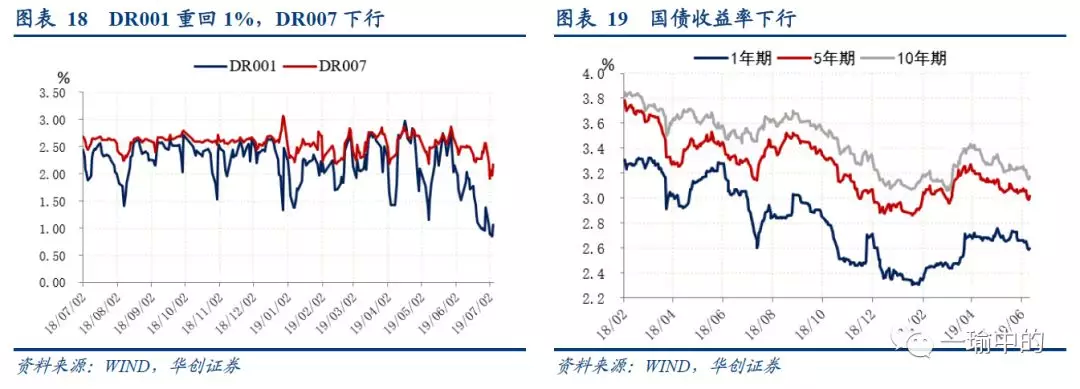

(四)DR001重回1%,DR007下行,市场流动性合理充裕

虽受跨季影响,但近期市场流动性仍合理充裕。周五,DR001收于1.0580%,环比32.84bp,周四最低触及0.8431%;DR007收于2.1709%,环比下降39.27bp(图表18)。国债收益率下行。1年期、5年期、10年期国债收益率分别跌至2.5957%、3.0182%、3.1705%,周环比分别下降4.72bp、3.88bp、5.49bp(图表19)。上周央行未进行逆回购操作,货币回笼3400亿,货币净投放-4300亿。

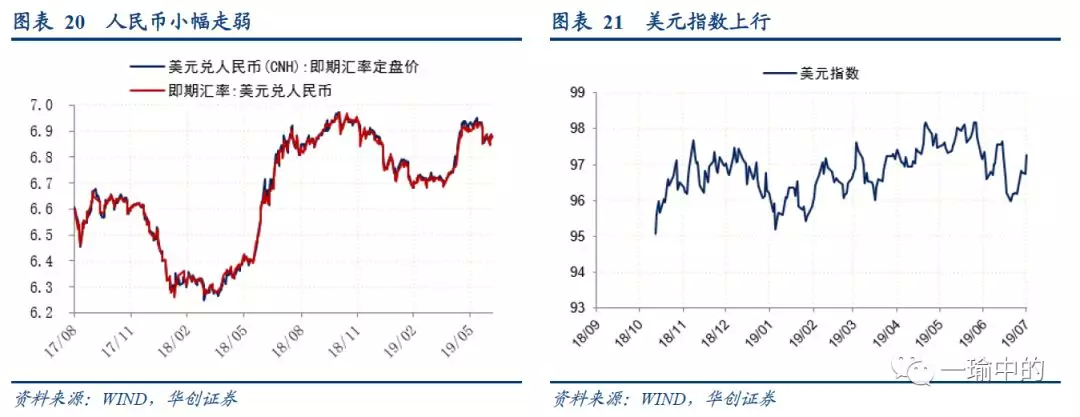

(五)人民币汇率小幅走弱,美元指数上行

上周人民币汇率小幅走弱。USDCNY即期汇率收于6.8781,环比下跌98个基点;USDCNH即期汇率收于6.8798,环比下跌3基点(图表20)。美元指数环比大幅上涨。周五美元指数收于97.2614,环比上升1.11%(图表21)。

美国6月份新增非农就业人数意外大幅回升至22.4万人,大超市场普遍预期的16万人。同时,美国劳工部将5月份新增非农就业人数下调至7.2万人。此外,6月份失业率3.7%,虽环比上升0.1个百分点,但仍处于历史低位。受强劲的就业数据影响,美元指数大幅上行。此外,据wind消息,美联储半年度货币政策报告指出,二季度数据暗示GDP增速因出口和库存放缓,就业市场继续表现强劲,薪资增长温和;贸易不确定性可能对投资产生影响。

虽然美国6月就业市场表现较好,但单月数据并不能代表中长期趋势,加之中美贸易谈判前景不明,二季度GDP增速大概率放缓。我们认为,美国7月份降息50bp的可能性在变小,但降息已成必然,预计全年降息2-3次。

具体内容详见华创证券研究所7月7日发布的报告《【华创宏观】三角度看美国就业市场韧性--每周经济观察》。

扫码下载智通APP

扫码下载智通APP