中金:强非农打压降息预期 市场可能借机获利回吐

本文来自微信公众号“Kevin策略研究”。

本周焦点:数据向好打压降息预期;围绕宽松逻辑的资产表现受挫

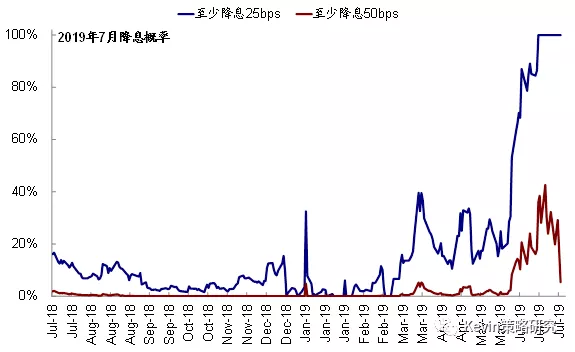

过去一周,G20会谈改善的风险偏好继续支撑全球股市表现,不过好于预期的经济数据特别是6月非农大超预期打压了市场的降息预期,CME利率期货隐含的7月降息50bps概率从此前的29%回落至5%,降息25bps概率因此大幅升至95%的高位。这一背景下,前期围绕宽松预期和利率下行逻辑的主要资产价格表现都出现了一些松动,例如美债利率回升至2%以上,实际利率上行;美元上涨、黄金下跌;美股市场盘中回调等。另外,我们注意到上周虽然全球资金继续流入整体债券基金,但利率债的流出却有所扩大;美股市场的ETF基金也出现较大幅度流出。考虑到目前市场对于宽松预期计入的比较充分、同时包括欧美和整体新兴市场经过近期的修复后都处于或接近超买状态、估值也高于均值甚至上方1倍标准差,因此后续围绕市场降息预期和央行事件(本周Powell听证会以及月底的欧央行与美联储FOMC会议)存在波动甚至借机获利回吐的可能性。

不过,从另一方面来看,6月好于预期的ISM制造业PMI和大超预期的非农都表明美国的基本面整体依然相对稳健,这与此前公布的欧元区主要市场不及预期的PMI依然形成了较为明显的对比。不过从中期来看,考虑到贸易谈判仍存在变数、全球经济增长仍在进一步放缓,以及美联储预防式降息(insurancecut)的可能性,我们倾向于认为这一逻辑还不至于就完全逆转,在增长下行和政策宽松的赛跑中,实际利率下行依然是我们建议的下半年资产配置主线,尽管预期程度较此前或有回撤(《强非农打压降息预期下的美股市场》)。

另外值得注意的是, 5月以来利率回落和持续的宽松预期使得前期明显承压的部分新兴市场如土耳其和阿根廷的股汇都出现明显修复。

焦点图表

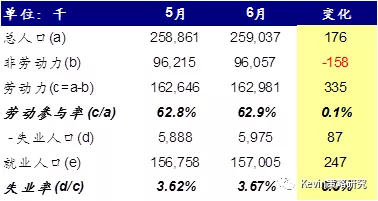

6月劳动人口增加更快,推动劳动参与率回升,失业率小幅攀升

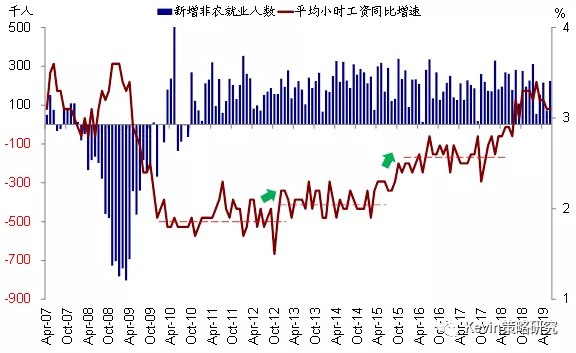

6月非农新增就业回升至22.4万人,好于预期;平均时薪同比增速维持在3.1%

CME利率期货隐含的7月至少降息25bps概率为100%,但至少降息50bps的概率已经回落至5.4%

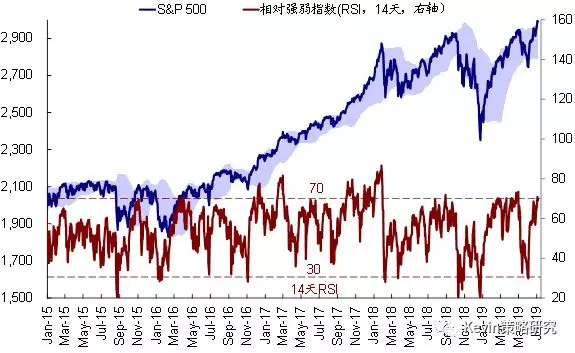

美股继续上涨,RSI指数攀升至超买区间

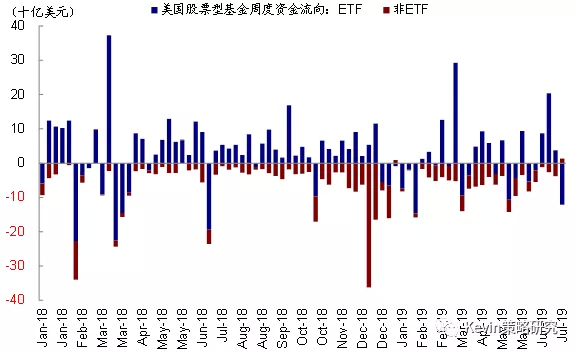

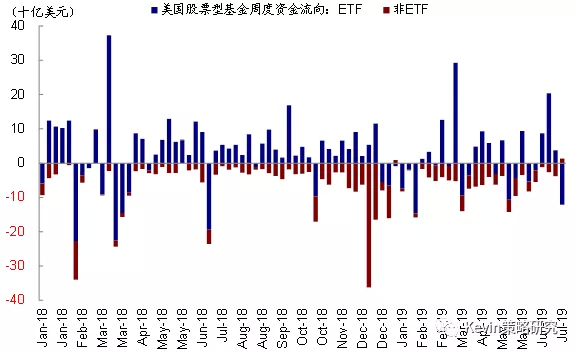

过去一周,资金转为大幅流出美股ETF

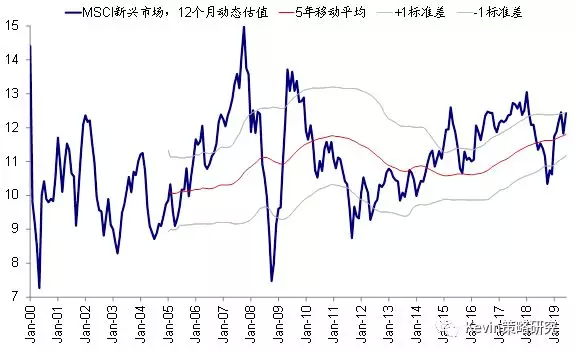

新兴市场估值已经偏高

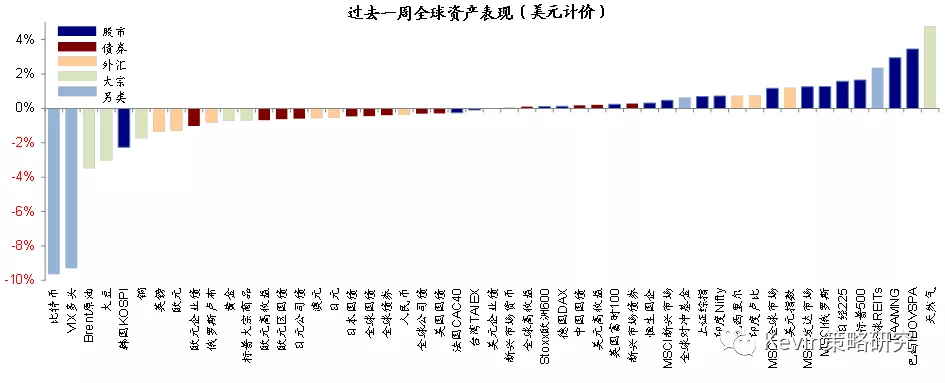

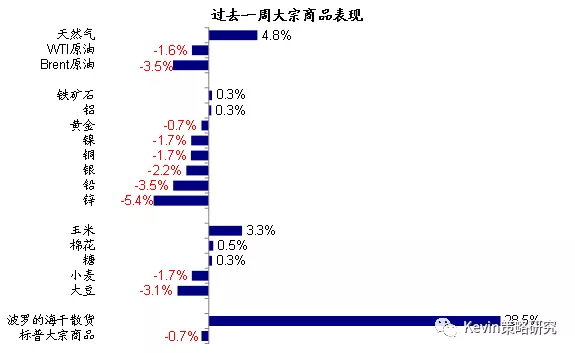

资产表现:股>债>大宗;强非农推动利率回升、美元走强、黄金下跌;波罗的海干散货大涨

关注或异常点:6月非农好于预期推动美债利率重回2%以上,美元走强,黄金下跌。土耳其和阿根廷股汇继续修复;波罗的海干散货指数大涨。

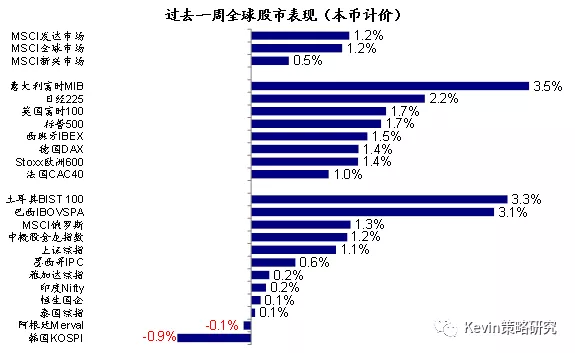

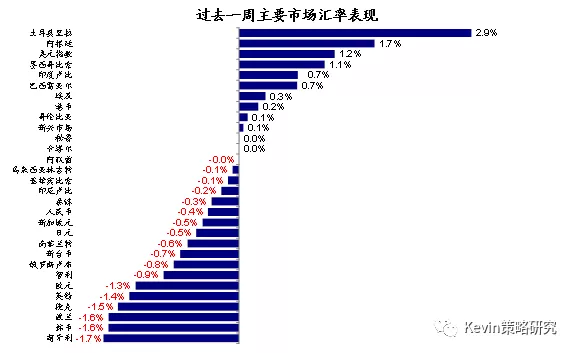

整体情形:过去一周,股>债>大宗;天然气、巴西、FAANG、REITs领先;比特币、VIX多头、原油、大豆、韩国、铜和英镑跑输。1)跨资产:股>债>大宗;2)权益市场普涨,发达>新兴,发达中意大利、日本跑赢,法国落后;新兴市场中土耳其、巴西跑赢,韩国落后;美股技术硬件、媒体、保险跑赢,但能源、汽车与零部件落后;3)债券市场:美债利率回升至2%以上;实际利率略有回升,压制黄金表现;2s10s期限利差有所收窄,投资级和高收益信用利差均收窄;4)大宗商品:多数下跌,但波罗的海干散货指数大涨近29%;5)汇率:美元走强,多数新兴汇率兑美元汇率走弱,但土耳其和阿根廷汇率继续修复;6)另类资产,REITs上涨,比特币和VIX多头大跌。

过去一周,美元计价下,股>债>大宗;天然气、巴西、FAAMNG、REITs跑赢;比特币、VIX多头、原油、大豆、韩国、铜和英镑跑输

上周发达>新兴,发达市场中意大利、日本跑赢,法国落后,新兴市场中土耳其、巴西跑赢,韩国跑输

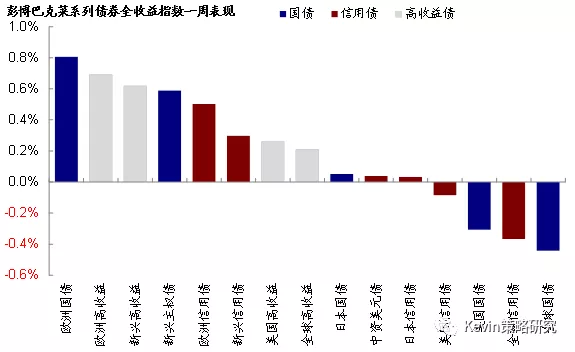

过去一周,高收益债>信用债>国债,欧洲国债、欧洲高收益领先,而全球国债、全球信用债表现不佳

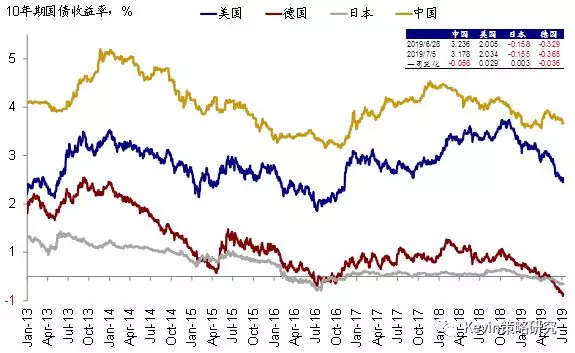

过去一周,中国、德国国债利率回落,美国、日本回升

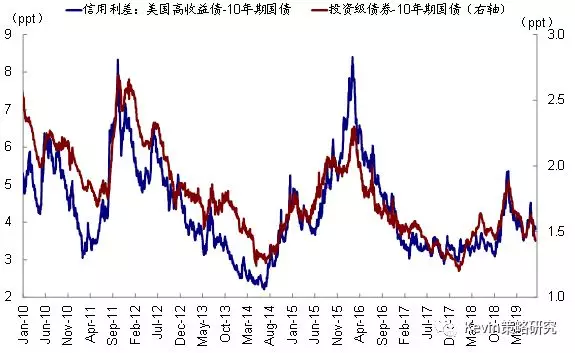

过去一周,美国投资级和高收益信用利差均收窄

过去一周,主要市场汇率表现

过去一周,主要大宗商品表现

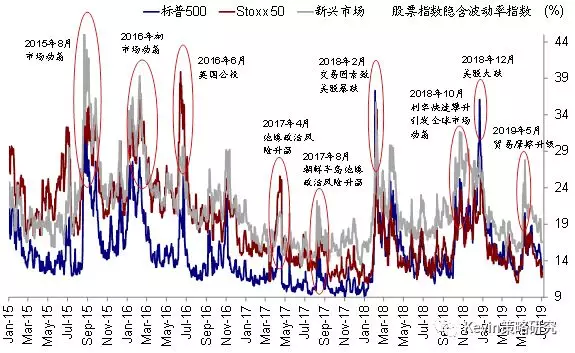

情绪仓位:波动率回落;美欧和新兴市场均接近超买

关注或异常点:主要股市波动率和股权风险溢价均回落。美欧股市超买、新兴市场也接近超买水平。

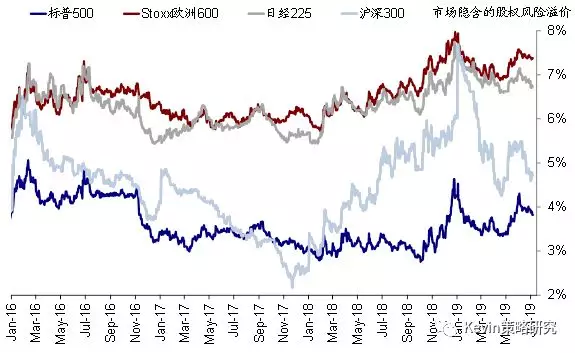

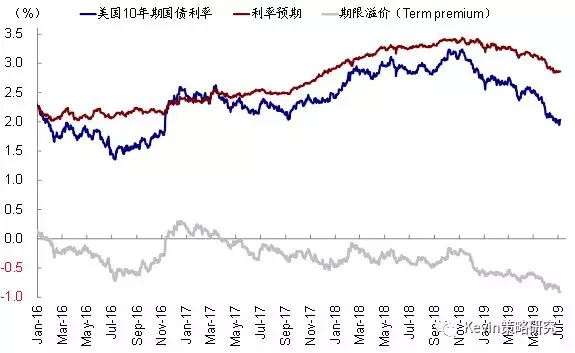

整体情形:过去一周,主要股市波动率和股权风险溢价回落;美国10年国债期限溢价小幅走低。美欧股市RSI指数进入超买区间;日本股市RSI指数也小幅攀升,新兴市场RSI指数仍处于较高水平。受节假日影响,CFTC推迟至7月8日公布仓位数据。

过去一周,美、欧、新兴股市波动率均有所回落

过去一周,美股、欧洲、日本和A股股权风险溢价均有所回落

过去一周,美国10年期国债利率预期抬升,期限溢价回落

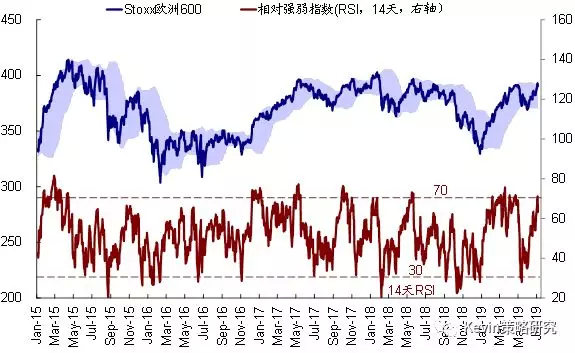

欧洲股市一度进入超买区间,随后RSI指数小幅回落,但依然处于较高水平

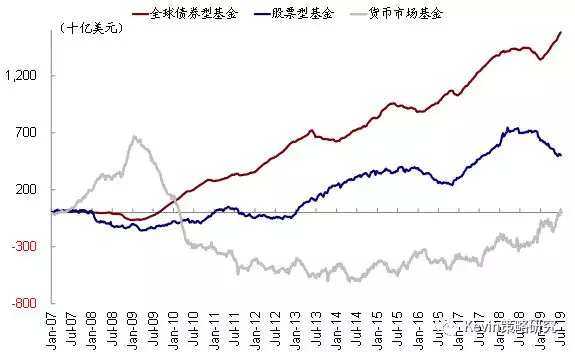

流动性:资金由股入债,但利率债流出扩大;资金大幅流出美股ETF,继续流出新兴

关注或异常点:全球资金加速流出股票型基金,但利率债的流出扩大。美股ETF基金出现大幅流出,同时欧洲和新兴的流出仍在继续。

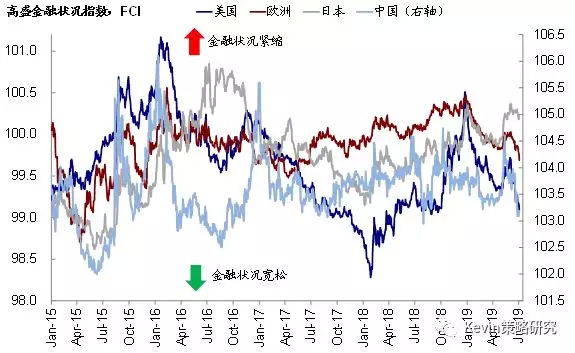

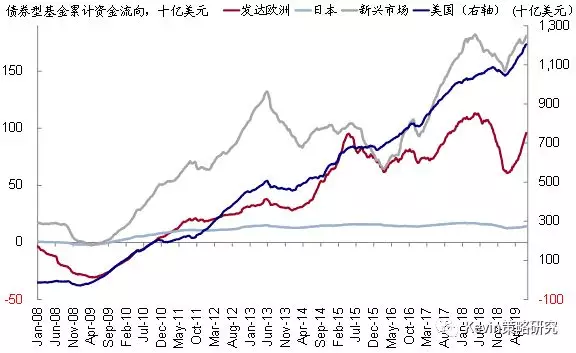

整体情形:过去一周,仅中国金融条件趋紧,美国、欧洲和日本金融条件均有所宽松。资金流向方面,资金回流货币市场基金,债券型基金流入放缓,股票型基金资金流出有所加速。分市场看,由于ETF转为大幅流出,导致资金大幅流出美股;与此同时,发达欧洲和新兴市场的流出也有所扩大;不过,资金加速流入日本。债券内部,加速流出利率债,信用债和高收益债流入则有所放缓。

过去一周,仅中国金融条件趋紧,美国、欧洲和日本金融条件均有所宽松

过去一周,资金回流货币市场基金,债券型基金流入放缓,股票型基金资金流出有所加速

过去一周,资金加速流出美股、发达欧洲和新兴市场,同时加速流入日本

过去一周,资金转为大幅流出美股ETF,同时小幅回流非ETF型基金

过去一周,资金加速流出利率债,信用债和高收益债流入放缓

过去一周,美国和新兴债市流入放缓,同时资金加速流入发达欧洲和日本债市

基本面与政策:6月ISM制造业PMI和非农新增就业均超预期,降息概率回落

关注或异常点:美国6月ISM制造业PMI虽较5月有所回落,但好于预期。6月非农新增就业22.4万人,不仅明显好于5月的7.2万人,而且大超预期。受此影响,CME利率期货隐含的7月降息50bps的概率从29%迅速回落至5%,但降息25bps的概率仍为100%。

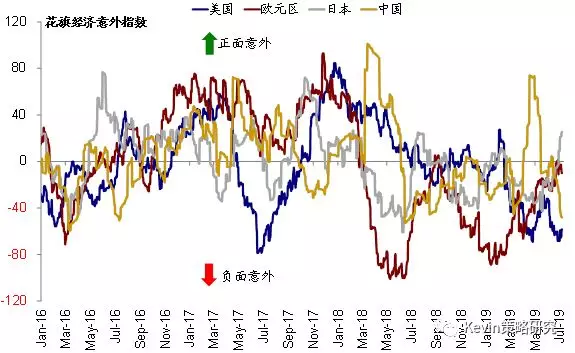

整体情形:过去一周,美国和日本经济意外指数抬升,欧元区和中国回落。CME期货隐含的7月50bps的概率大幅回落至5.4%,降息25bps的概率因此升至95%。当前纽约联储模型目前预测的2020年5月衰退概率为29.6%。

上周公布主要经济数据有:美国6月ISM制造业PMI从5月的52.1回落至51.7,但好于预期的51;非制造业PMI为55.1,低于5月的56.9,且不及预期的56。美国6月非农新增就业22.4万人,不仅明显好于5月的7.2万人,且大超预期,一定程度上打消了投资者对于基本面特别是劳动力市场明显恶化的担忧。失业率从5月的3.62%小幅抬升至3.67%,略不及预期,主要是由于分子(失业人口)增加更快;不过劳动参与率从62.8%小幅抬升至62.9%。此外,6月工资增速略低于预期,环比0.2%,同比3.1%。整体看,6月非农显示美国整体经济基本面特别是劳动市场依然相对稳健。欧洲方面,意大利6月制造业PMI进一步收缩至48.4,不及预期的48.7;英国6月制造业PMI进一步收缩至48,同样弱于预期的49.5。

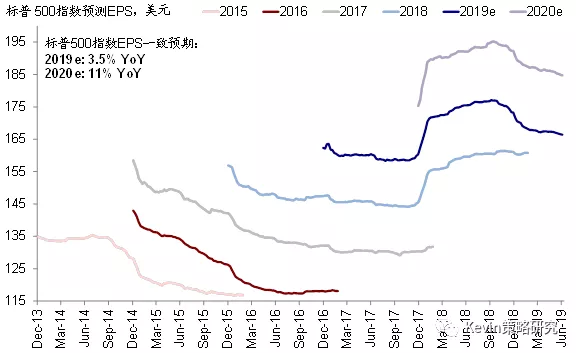

企业盈利方面,主要市场盈利预测小幅下调,当前一致预期隐含的标普500指数2019年EPS同比增长3.5%,2020年增速为11%;而新兴市场2019年盈利预测负增长程度加深(-2.3%),2020年增速也仅有5.2%。从盈利预测调整情绪来看,除日本略有改善以外,其他市场均有所转差。

一周经济数据追踪

未来一周海外主要事件与经济数据披露时间表

过去一周,美国和日本经济意外指数抬升,欧元区和中国回落

市场一致预期标普500指数2019年EPS同比增长3.5%,2020年同比增长11%

市场估值:主要市场估值继续扩张,新兴估值偏高

关注或异常点:主要市场估值扩张,目前新兴市场动态P/E高于5年均值+1倍标准差。

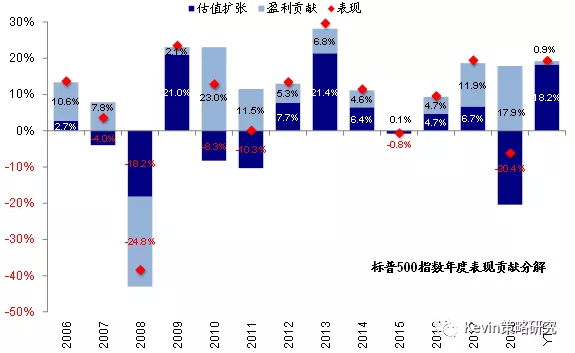

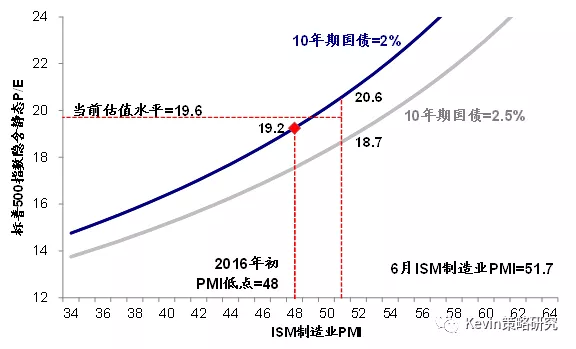

整体情形:美股动态估值回升至17.1倍,高于1990年以来15.8倍的均值。我们的股权风险溢价模型测算结果显示,6月美国51.7的ISM制造业PMI和当前~2%的10年国债利率组合足以支撑目前19.6倍的静态估值。年初以来美股19.3%的涨幅中,估值扩张18.2个百分点,盈利贡献0.9个百分点。

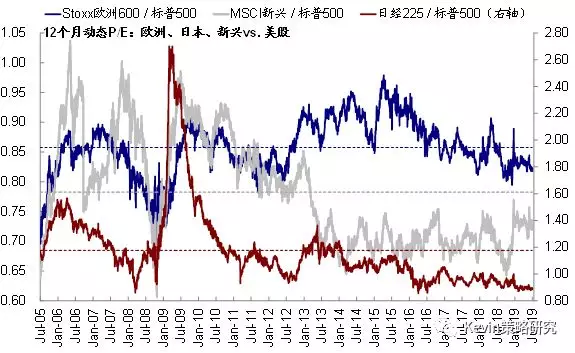

跨市场比较,欧洲、日本和新兴相对美股估值均有折价。从主要市场动态P/E相对2005年以来偏离度看,韩国、美股、东南亚估值高于均值,而A股、港股、日本估值有折让。

标普500指数12个月动态P/E回升至17.1倍,高于1990年以来的均值

年初以来,美股上涨19.3%,其中估值扩张贡献18.2个百分点,盈利贡献0.9个百分点

当前的增长(PMI)和流动性环境(10年期国债利率)可以支撑更高的估值水平

欧洲、日本和新兴相对美股估值均有折价,与历史均值相比,日本折价程度最高

焦点事件:欧洲理事会提名欧盟委员会主席、欧央行行长等重要职位

欧洲理事会提名欧盟委员会主席、欧央行行长等重要职位。7月2日,欧洲理事会选举比利时首相CharlesMichel接任理事会主席,任期为2019年12月~2022年5月,并提名现任德国国防部长冯德莱恩(Ursulavon der Leyen)任欧盟委员会主席,任期5年;提名现任IMF总裁拉加德(Christine Lagarde)任欧央行行长,任期8年,不可续任。从流程上看,欧盟委员会主席的提名需要在欧洲议会取得超过半数的支持方可获得通过;而欧央行行长的提名则需要咨询欧洲议会和欧央行理事会的意见,最终由欧盟理事会决定。从政策主张来看,拉加德立场相对偏鸽,或将延续德拉吉此前提到的QE和降息的刺激政策。

扫码下载智通APP

扫码下载智通APP