年化10%+的复合收益!复盘巴菲特重仓的消费股

本文来自“东吴证券”,节选原文《中国消费品龙头到底是趋势投资还是价值投资》第五部分。

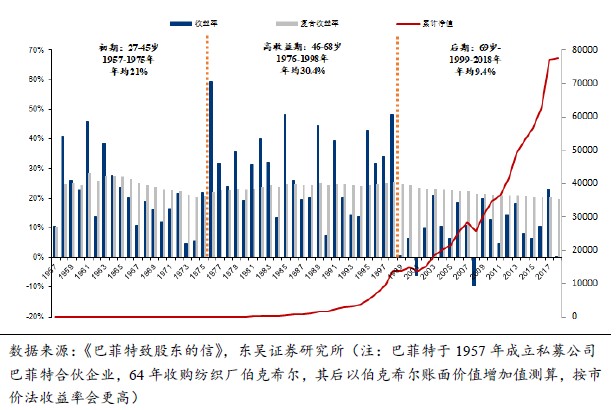

巴菲特60多年的投资生涯单年收益超过50%的仅有1年,但年化20%的收益水平以复利滚雪球的形式使其累计收益增长超过7.7万倍。

我们将其投资生涯划分成三个时期:1)1957-1975年的早期化收益21%;2)1976-1998年巅峰期收益年化超过30%,这一时期正是美国经济快速发展阶段,标普500年化收益12%,巴菲特收购/买入喜诗糖果(72年收购)、华盛顿邮报(73年买入)、可口可乐 (88年买入)等多个当时价值被低估的优质龙头;3)1999-2018年后期化收益9.4%,这一时期美国股市经历了互联网泡沫、金融危机,标普500年化收益3.6%,01年、08年也是巴菲特仅有的2年收益为负的年份。

图.巴菲特理念投资收益

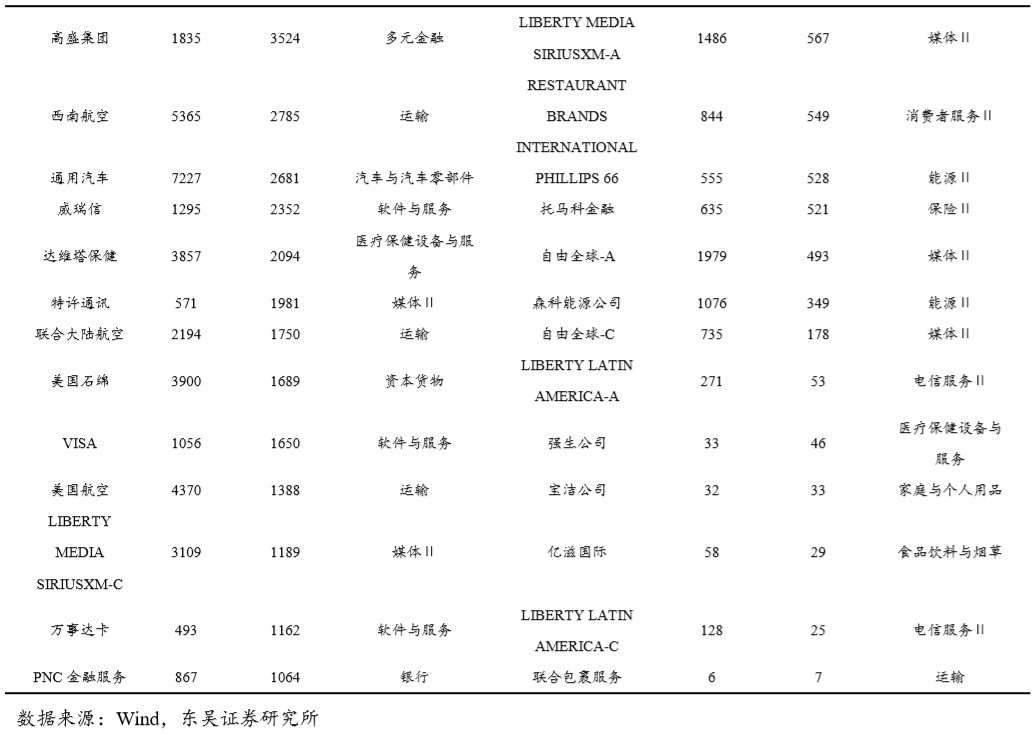

巴菲特近年来的持仓变动不大,标志性事件主要有16年买入苹果(AAPL.US)、18Q3清仓沃尔玛(WMT.US)等,截止19Q1可口可乐(KO.US)、卡夫亨氏(KHC.US)、好市多(COST.US)位列三大重仓消费股,其中卡夫亨氏介于全资子公司和二级投资之间,属于长期股权投资,并不直接受股价波动影响,因此我们主要考察沃尔玛、可口可乐、好市多的走势。

图.19Q1 伯克希尔持仓统计

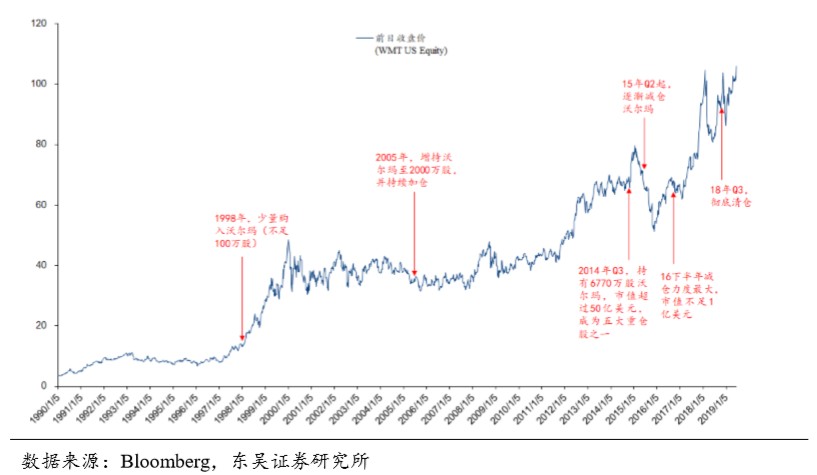

98年巴菲特少量购入沃尔玛,规模不足100万股,05年大举增持至2000万股(97-05年股价年涨幅13%),并持续加仓至14Q3达到6770万股,持仓市值一度超过50亿美元(05-14年股价年涨幅9%)。但15Q2后逐渐减仓沃尔玛至16年底已经砍掉九成头寸,剩余规模不足1亿美元(14-16股价年涨幅-7%),并于18Q3彻底清仓。减持清仓的决策主要由于近年来零售巨无霸亚马逊对传统零售商的碾压,而一旦零售业态发生转变,传统模式的劣势难以扳回,转型发展的出路也会因对手的先发优势变得较为困难。

图.巴菲特沃尔玛投资线(美元)

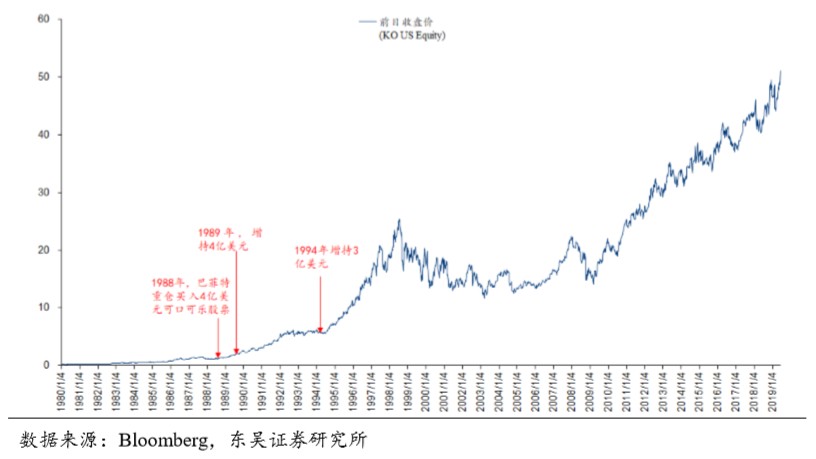

88年下半年巴菲特重仓买入可口可乐,至89年上半年买入超过10亿美元,占可口可乐股本7%,占伯克希尔投资组合的三分之一,至今依旧位列五大重仓股,也是消费股中的第一位。可口可乐属于具有持续竞争力的消费垄断型企业,在行业内具有极强的话语权,18年可口可乐全球市占率48%,远远领先对手百事可乐33%的市占率,定价权也使其毛利率、净利率领先对手6个百分点。88-18年股价年涨幅超过12%,近十年分红率超过70%,对应股息率3%,即当前每年有约6亿美元的分红,超过初始投资成本的一半。可口可乐稳健的股价走势和高分红使近十年的年化收益超过巴菲特第三阶段的投资收益,至今一股未卖。

图.巴菲特可口可乐投资线(美元)

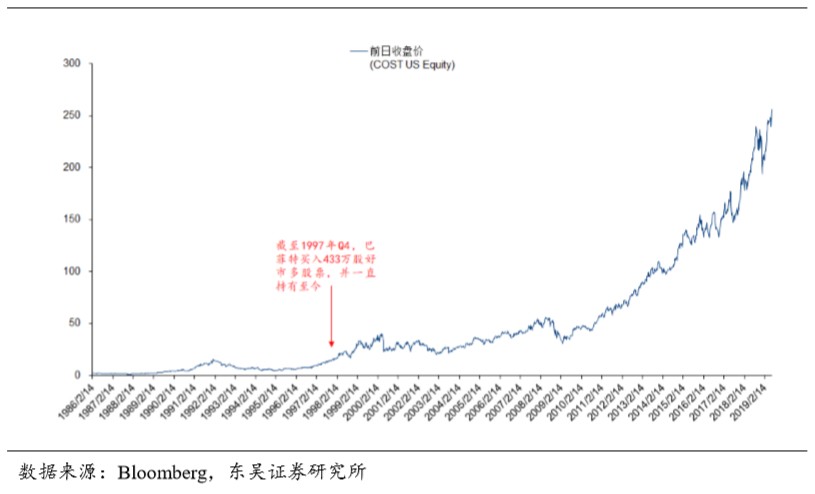

97年伯克希尔买入好事多,全球最大的会员制超市,将薄利多销模式发挥极致,ROE近年来不断提升至18年达到26.6%:1)低价,产品毛利率(剔除会员费)长期控制在11%,远低于超市行业20-25%的毛利率水平(沃尔玛约25%、永辉约 20%),产品 销售仅需保本,充分挖掘中产阶级市场;2)低SKU,SKU数量仅为3700,远低于沃尔玛2万+的SKU数量,从而发挥规模优势提高单个SKU的议价权,低价与低SKU加速周转,周转率3.7高于同业(沃尔玛2.4、永辉2);3)高客户粘性,严格实行仅办卡才 可购物的会员制,每年续卡率超过90%,会员费为利润来源。好事多的商业模式构筑极宽的护城河,巴菲特买入迄今股价年涨幅13%,持仓市值超过10亿美元。

图.巴菲特好事多投资线(美元)

总结可口可乐、沃尔玛、好市多,我们可以看到即便在这几个股票业绩增速已经逐步下降的情况下(近十年仅有中低单位数的业绩增速),受益于已经构筑起的极强壁垒以及由此带来的业绩稳定性,这些公司依旧是巴菲特最重要的持仓标的。巴菲特超长的持股周期叠加全球持续的货币宽松,使得这几个巨头在市值和规模已经非常大的情况下,依旧为巴菲特带来了年化10%+的复合收益率(其中好市多年化10%的业绩增速对应20%+的涨幅),大幅跑赢指数。

扫码下载智通APP

扫码下载智通APP