中金:欧股目前为资金洼地 建议阶段性配置

本文来自微信公众号“Kevin策略研究”,作者KevinLIU。

大家好,近期有关德意志银行全球大规模裁员的新闻报道引发了较多关注。由于考虑到2016年初德银CoCo债(应急可转换债券 Contingent convertible bond,主要用于补充银行额外一级资本充足率,因此也被叫做AT1债券)问题引发欧洲银行和全球市场剧烈波动的情形还历历在目,因此我们今天接到非常多投资者的询问,普遍关心当前是否会再度面临较大的风险。

因此,针对投资者问到的几个问题,我们汇总并解答如下:

Q1、德银大规模裁员的主要原因?

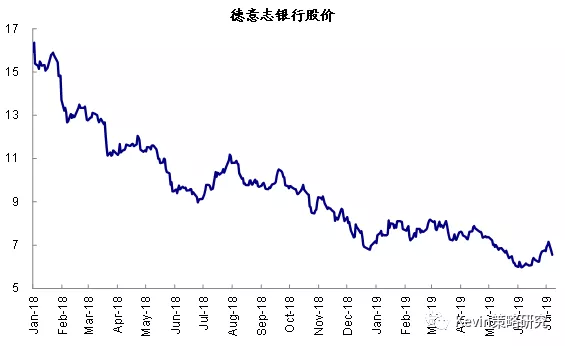

由于持续的业绩下滑压力,德银决定进行大规模重组计划,关闭其全球范围内整个股票交易和销售业务,并重新将业务焦点转向传统的企业和消费者信贷业务。这将导致其在全球范围内裁员约1万8千人。不过,由于担心这一激进的重组计划能否成功、以及在转型后股票交易和销售能力丧失后是否会造成进一步的客户流失,市场对于这一计划的反应并不积极,周一和周二股价分别下跌5.9%和2.9%。

Q2、包括德银在内的欧洲主要银行是否面临如2016年初时的大幅风险敞口?

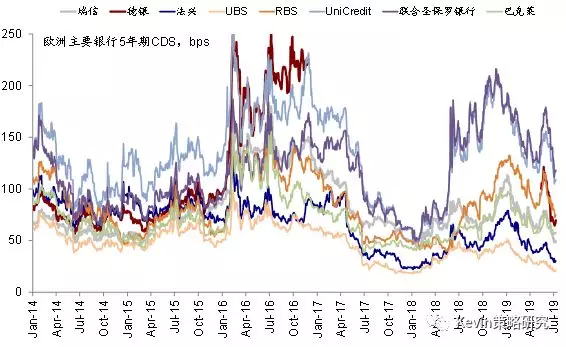

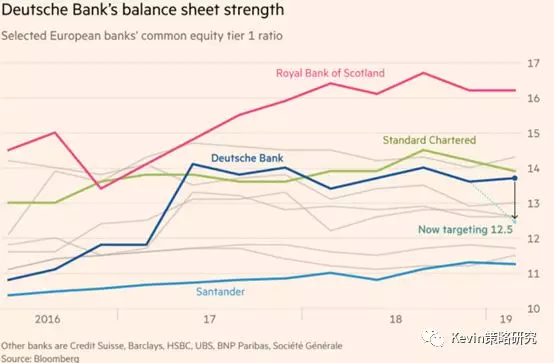

从目前市场交易的主要银行的CDS来看,并非如此。当前,包括德意志银行在内的主要欧洲银行的CDS均明显低于2016年初的水平,前期承受明显压力的意大利银行的CDS也明显回落。而且,2016年以来,欧洲主要银行的一级资本充足率也整体呈现改善迹象。

但是,也并非意味着没有风险。根据2018年年报披露的信息,目前德意志银行对于各类衍生品的名义敞口(notional amount)为42.5万亿欧元(2014年为52万亿欧元),按照目前市场价格估值仍为净的正向估值。但是,如果后续金融市场再度出现大幅波动,很可能会使得其中的一些敞口再度蒙受损失,正如2016年油价大跌和美联储紧缩后导致的情形类似。

Q3、在当前宏观和政策环境下盈利前景如何?

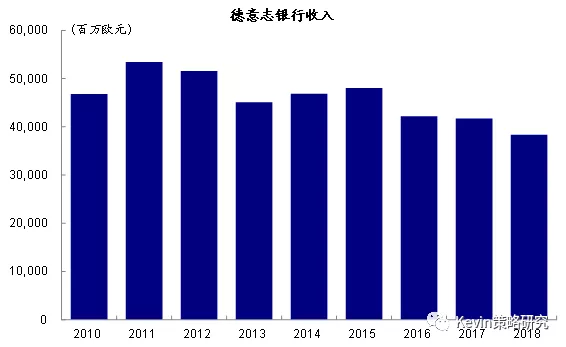

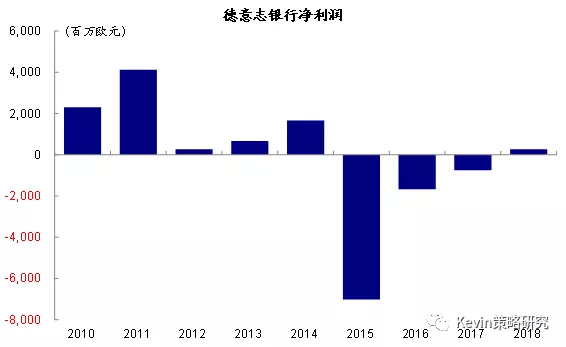

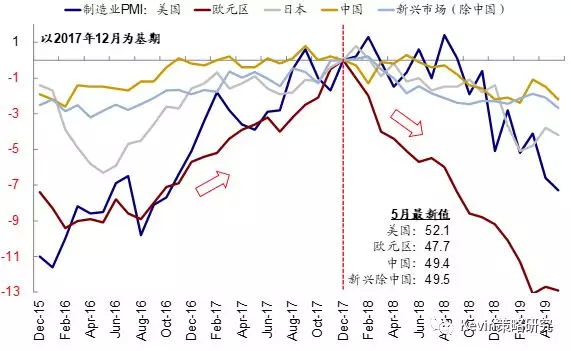

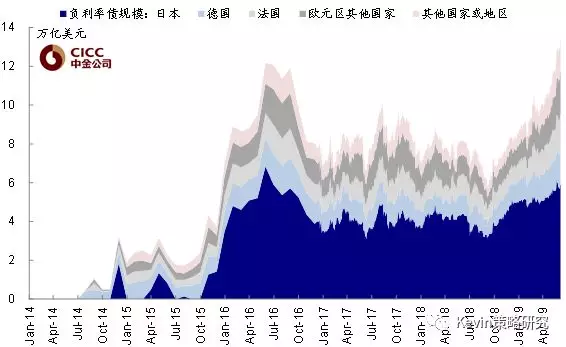

受外需和内部因素拖累,今年以来欧元区增长持续疲弱,主要市场PMI都已经进入收缩区间。在这一背景下,全球利率水平持续下行、全球负利率债券规模、特别是欧元区负利率债券规模不断攀升且已经超过2016年中的高点。增长的疲弱和利率的下行都可能会加大投资者对于银行业绩压力的担忧,特别是负利率环境对银行利率的侵蚀。德意志银行的收入自2016年以来便持续下滑,净利润也连续亏损,直到2018年刚刚扭亏。不过,欧央行TLTRO III的推出以及后续可能进一步宽松政策的出台或有可能从政策角度提供一定支撑。

Q4、为什么欧洲增长持续疲弱,年初以来欧洲股市却相对跑赢?

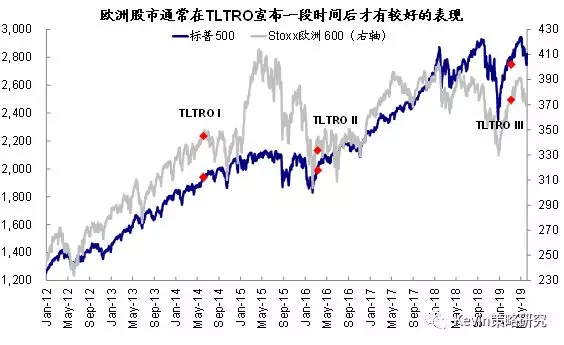

年初以来,与持续疲弱的基本面相反的是,欧洲股市的表现在主要市场中表现位居前列,意大利股市大涨20%,德、法股市涨幅也均在18%以上,仅次于美股市场。我们在3月末时就将已经欧洲股市的权重上调至超配,并在下半年展望《2H19海外资产配置展望:增长下行和政策宽松的赛跑》中建议对欧洲依然可以做阶段性配置,并在主要市场中排在第二位。究其原因,并非因为基本面大幅好转的预期,而是由于:1)欧洲股市经历了近两年的大量资金流出后,已经是一个较为明显的资金洼地;2)从历史前两轮经验来看,TLTRO在一段时间之后对股市也将起到提振作用。

不过欧洲市场也依然面临一些挑战,例如英国退欧的不确定性和基本面前景等。近期欧央行人选的基本确定打消了市场对于未来欧元区政策不确定性的担忧,因此我们对于欧洲市场是一个阶段性配置的建议。短期内,建议关注7月22日英国首相人选的确定。

扫码下载智通APP

扫码下载智通APP