美国市场ETF破4万亿大关!半年ETF谁涨得欢?

本文来自微信公众号“美股基金策略”,作者为王延巍。

鲍威尔和风劲吹,美股再创新高,ETF策马狂,规模奔破4万亿美元大关,半年已过,哪些ETF收益最佳?

又新高了......在美国非农数据让投资者担心降息预期打水漂的时候,鲍威尔“仗义执言”,和风劲吹,又给了投资者希望,于是美股再度上扬,又献上了一波新高总动员。

而在这个过程中,很多个股也迎来好光景,比如Facebook,本周便站上200美元,距离历史高点的218.62美元看上去也不是太远。特别是周五,在美国联邦贸易委员会批准了一项关于Facebook数据门事件的50亿美元隐私和解协议,Facebook当天更是领涨科技股。

有朋友可能感到奇怪,这罚了这么多钱,咋还股价上涨呢?这个其实就要说到金融市场的逻辑,那就是糟糕的确定性好于不确定性,何况在隐私问题上,Facebook此前遇到的问题够糟糕了,如今传出了可以花钱消灾,当然是一个金融市场的好消息。事实上,对于Facebook这样的科技巨头来说,由于营收增长强劲,现金流储备充足,能用钱解决的问题都不是问题。为什么现在包括中国科技巨头都更愿意通过投资和收购来进入新领域,也是这个道理,不是说“变善良”了,而是因为特别一些本来就是占位目的的业务决策,自己做有巨大的管理成本、机会成本、时间成本,而且还不见得做成,这些最终都是可以用金钱度量的成本,与其这样还不如直接出钱再做的好的公司占位。所以,50亿美元对于Facebook不是什么大事儿,关键是这笔钱花了之后,能否给其带来一个相对轻松的窗口期,毕竟Facebook的Libra接下来面临的阻力可能更大。

是的,就在过去一周,Libra被美国各级政府部门和要员亲切关怀,比如鲍威尔就提出了Libra需要面临的监管问题,意思就是这玩意儿要是不能解决好诸如洗钱这样的非法活动,不提倡啊。特朗普也难得的有空表了态,他的表达就更加个人化了,就是感觉数字资产这玩意儿就不靠谱,你Facebook搞Libra也靠谱不到哪里去。对此,Facebook体现了克制低调的态度,基本上就是一种“行,我知道了”的态度,然后继续低调做事。Libra能不能做成难说,但是确实起到了很大的全球性的鲶鱼效应,包括中国在本周也已经传出消息央行正式开始了相关数字货币的研究,毕竟面对时代趋势,我们必须睁开眼,看世界,在这方面中国近期的姿态其实更为积极,这也是令人欣慰之处。

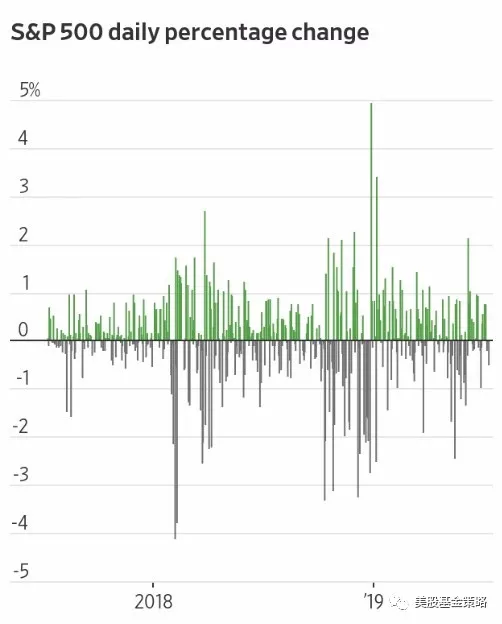

伴随股市新高的过程,则是以标普500指数为代表的市场波动性的相对和缓的过程,这里比较的当然是2018年,就目前来看,近期尽管市场进入了一个波动期,但还是比2018年好多了。不过,相较于2017年,目前的市场依然处于一个相对高波动的阶段,而围绕降息预期,以及即将到来的财报季,投资者还需以市场长期波动背景下的投资策略去应对。

伴随财报季展开,投资者还需关注的一点就是巨头公司的回购节奏是否会放缓,此前我也提及过数据,今年一季度是近几个季度首次出现季度回购环比下降。而在财报季,通常这些公司发布财报的时候,都会有回购和分红情况的最新计划,从数据逻辑上来看,分析师们认为至少科技巨头的回购空间正在缩小。

从接下来12个月的各大科技公司回购金额和自由现金流比较来看,大都处于一个相对“紧张”状态,此外还要考虑未来诸如分红,甚至并购等的一些现金需求,这就意味着一些公司如果要扩大回购,就要动用现金储备,或者发债。显然,这又是一个涉及公司本身财务结构,以及诸如美联储政策等宏观环境的复杂问题,在这个财报季也将是一个看点。

伴随美国股市向上,美国市场ETF也迎来里程碑,大约在7月5日,美国市场ETF的规模突破了4万亿美元大关,而美国市场ETF突破万亿美元大关也不过是8年前的事儿,而从3万亿美元到4万亿美元,也只用了两年时间。而在本次冲4万亿美元的过程中,固定收益类ETF成为重要驱动力,2019年上半年美国市场ETF高达1320亿美元的净流入,有57%是仰仗固收类ETF,这也让固收类ETF在这4万亿美元的盘子里占比达到了19%。

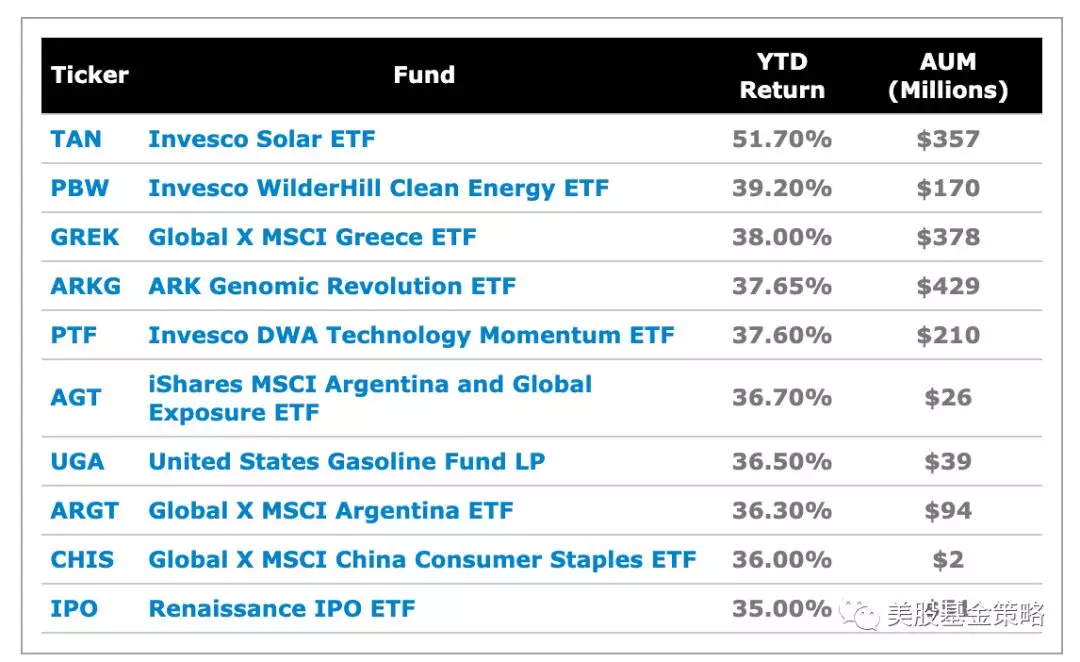

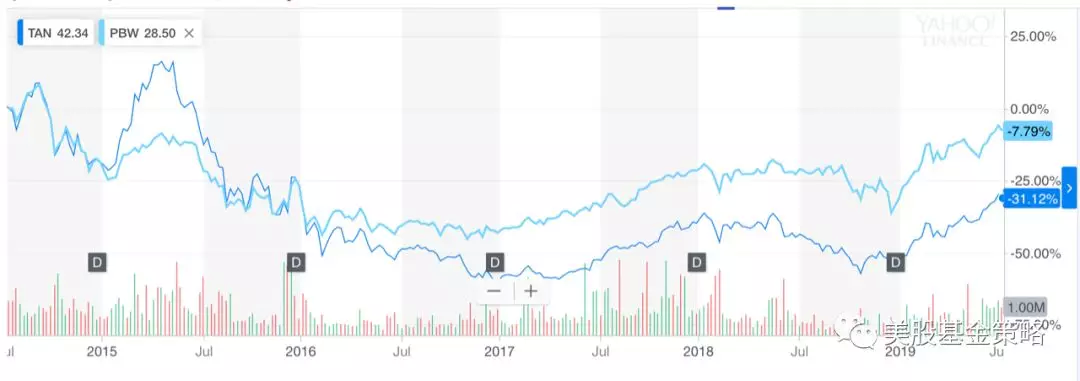

就2019年上半年来看,排除杠杆和做空类ETF,美国市场ETF中收益最高的大都是整体波动较大,此前遭遇过重创的产品,它们在今年强势反弹。比如新能源类ETF两强,主打太阳能的TAN和清洁能源的PBW。

从近5年收益来看,两只ETF都挺惨,但是也总是不时有行情出现,这类ETF就要么懂行的投资者参与,要么就交给交易型投资者,一般投资者如果要试试,也轻仓配置即可。

希腊、阿根廷两国的ETF一直保持大开大合的特征,行情来了是真猛,情况不佳也真惨,在几年前的希腊债务危机期间,我还记得GREK这只挂钩希腊市场的ETF过山车般的表现,以及一些去其中寻求刺激的投资者们的 一惊一乍。

从近5年情况来看,阿根廷市场ETF:ARGT其实并不比SPY差多少,但是2018年的暴跌实在刺激,与土耳其等国成为了新兴市场高风险的经典案例。对于新兴市场,我在课程和书中都提过,一般行情不超过两年,投资的时候要注意节奏,但是同时其快速下跌的周期也不见得太长,做空啥的倒是不建议参与。

在这十只ETF中,PTF或许更值得观察一下,这是一只科技股动量ETF。提到动量ETF,基金哥经常推荐的就是MTUM了,这只大盘股的动量产品在过去5年的表现有目共睹。

而在过去1年的市场波动下,其表现至少也没显得更糟糕。

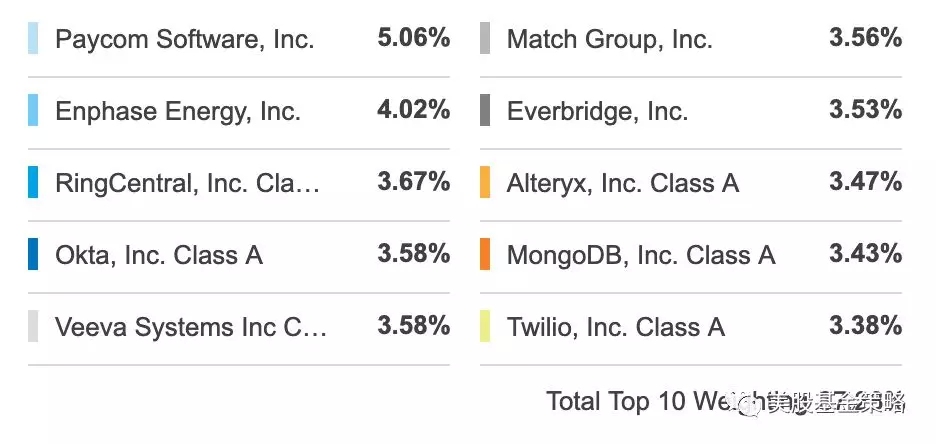

让我们看看PTF,主要投资美国科技公司,通过其动量算法选股。

从目前仓位来看,仓位整体较为分散,事实上,这只ETF在2006年就发布了,如今规模还没做起来,不到3亿美元的市值,似乎也说明了其策略并不那么好,让我们看看具体情况。

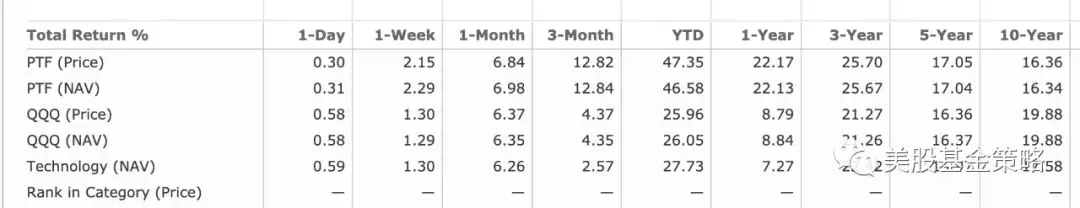

与QQQ相比,显然情况有些纠结,就近十年年化收益率来看,PTF表现距离QQQ有相当差距,但是近5年收益来看已经开始超过QQQ,近3年和1年收益更是大步向前。

所以,对于一些Smart Beta类基金,往往需要一个观察期,MTUM之所以快速规模上去,除了发行商是大厂贝莱德之外,主要原因也是仅仅用两三年时间就证明了自己,进而快速吸引资金进入。而PTF刚刚发布的一段时间表现不理想,或许也是在这个过程中优化策略算法,最终这两年有翻身迹象,接下来,让我们进一步观察其表现和规模变化。

扫码下载智通APP

扫码下载智通APP