市场情绪喜忧参半,摩根大通(JPM.US)能否“跑赢”大盘?

本文来自微信公众号“美股研究社”。

摘要

摩根大通将在周二开盘前公布业绩。

近年来,该公司的表现超过了其他大型银行,其股价也超过了它们。

市场对摩根大通的态度喜忧参半,但它已转向更为悲观的立场。

大型银行将在下周正式开始财报季,摩根大通(JPM.US)定于周二上午开盘前公布财报。花旗集团(C.US)和富国银行(WFC.US)将在周一上午公布财报。美国银行(BAC.US)定于周三发布报告。

我过去曾写过关于摩根大通的文章,但它一直被拿来与摩根大通和其它大型银行进行比较。这一次,我只想关注摩根大通。

从基本面来看,摩根大通的表现优于我前面提到的同行。在过去三年里,该公司的利润以每年18%的速度增长,今年第一季度增长了17%。同期,销售额以每年11%的速度增长,第一季度增长了13%。

管理效率指标显示,摩根大通在某些领域高于平均水平,但在其他领域则处于平均水平。利润率远高于平均水平30.6%,营业利润率为39.3%。平均股本回报率为12.5%,资产回报率较低,为1.23%。

分析师预计该公司第二季每股盈馀(eps)为2.50美元,营收为289.1亿美元。该公司在2018年第二季度盈利2.22美元,因此分析师预计该公司利润将同比增长12.6%。如果这一预测被证明是正确的,那么收入预期将意味着1.8%的增长。

该股的表现也优于其它大型银行

过去一年,摩根大通股价上涨10.5%。这一表现略高于标普指数8.14%的回报率,略高于花旗和美国银行。富国银行面临着许多障碍,包括没有首席执行官,而且在过去一年里一直落后于其他银行和整体市场。

从摩根大通的周线图可以看出,该股自去年12月的低点以来已经上涨了27%左右。我们还看到,12月低点与3月和5月低点之间形成了一条趋势线。

根据每周随机读数,该股12月超卖,而根据10周RSI收盘。从低点反弹使振荡指标在4月进入超买区域,5月回落。现在,我们看到这些指标在过去几个月有所回升,再次接近超买区域。

回顾2016年底和2017年初,该股在很长一段时间内都处于超买区间,因此这并不像其他一些股票那样令人担忧。

2018年,令我印象深刻的是,与整体市场相比,摩根大通相对平静。今年前11个半月,该股交易价格在100美元至115美元之间。它最终在12月中旬跌至100美元以下,但它已经像市场一样反弹了。

该股高于图表中所有三个周均移动平均线,我不禁注意到52周移动平均线在去年夏天起到了支撑作用。未来几周的任何回调都可能受到52周支持的阻碍。

市场情绪喜忧参半,但越来越悲观

把我们的注意力转向对摩根大通(JPMorgan Chase)的信心上,我们看到的情况有些复杂。分析师相对看空该股,而卖空者相对看多。看跌/看涨比率曾如此轻微地偏向看跌一方。

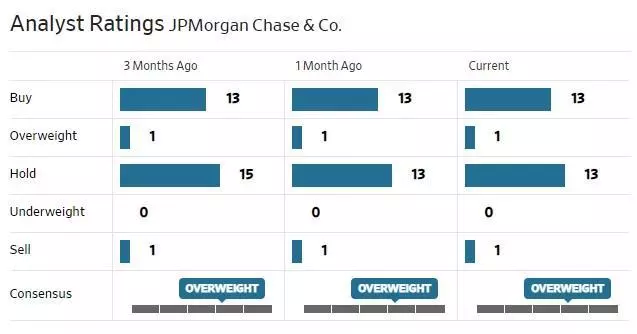

看看分析师的评级,总共有28个评级,其中14个是"买入"评级,13个是"持有"评级,还有一个是"卖出"评级。这让我们获得了50%的买入率,远低于像摩根大通这样基本面稳健的公司65%至75%的平均买入率。

目前的短期利率为2.0,略低于平均水平。不过,有关短期利率的一件事是,它在过去6个月左右一直在走高。今年1月我写关于摩根大通的文章时,这个比率是1.02。当我在4月份再次写这篇文章时,这一比率已升至1.48。短期利率的走势显然是上行的,但一直在缓慢上行。

从看跌/买入比率来看,摩根大通目前有307,126个看跌期权未平仓,与之相对的是299,039个看跌期权。这使得看跌/看涨比率为1.03。平均看跌/买入比率在0.70 - 0.80区间,因此该读数略高于平均水平。与短期利率一样,看跌/买入比率自上一份收益报告以来也有所上升。

过去一周,随着摩根士丹利(Morgan Stanley)和花旗(Citi)双双下调了对银行业的评级,银行股一直是人们关注的焦点。

我对摩根大通的总体看法

就大型银行而言,摩根大通是我的最爱。该公司的表现优于同行,其股票也优于其他公司。市场对该股的悲观情绪略高于其他股票,这让我认为该股将继续跑赢大盘。

我有点担心整个银行业,因为似乎我们正进入降息周期,从历史上看,这对银行造成了伤害。当利率下降时,贷款利率和存款利率之间的息差就会缩小。这可能会损害银行的利润率,并削减盈利增长。

利率方面的这种变化,很可能是摩根士丹利(Morgan Stanley)和花旗(Citi)双双下调整个或至少部分原因所在。

未来几个季度,银行股可能会落后于整体市场,但如果我必须在投资组合中持有银行股,我会选择摩根大通。

扫码下载智通APP

扫码下载智通APP