安踏(02020):中报有望交优异答卷 多品牌支撑中期高增长

本文编选自中信证券《安踏体育深度:莫听穿林打叶,何妨吟啸徐行》报告。

核心观点

二季度延续靓丽表现 ,中报望交优异答卷

公司二季度经营表现优秀,主品牌/非安踏品牌增长中双位数/55%-60%,产品研发能力持续显著提升,2017年-2019年产品亮眼。同时,做空机构质疑有失偏颇,看好公司绝对龙头实力和长期稳健成长,维持“买入”评级。

1、2019Q2经营数据公布,主品牌增长提速,非安踏品牌延续高增

(1)2019Q2安踏品牌实现中双位数增长,拆分来看,安踏品牌中成人线下实现低双位数增长、儿童线下+30%,电商+25%(同唯品会谈判完成+618带动),线下大货和儿童库销比分别为4和5,折扣控制良好。

(2)非安踏品牌实现55%-60%增长、继续维持较高增长,FILA流水+接近60%,去年新增门店&老店店效共同推动,库存控制良好、库销比5左右。其中Classic线下增长45%以上,Fushion+300%,kids增长+70%,电商+80%。此外,迪桑特和Kolon皆实现较快增长。结合二季度经营数据,我们预计考虑Amer并表后公司2019H1备考净利润同增20%+,不考虑Amer并表因素预计净利润同增40%+。

能力夯实、壁垒深厚,借力运动高景气红利延续靓丽表现。龙头公司二季度延续靓丽表现,再次验证安踏本身质地优秀、壁垒深厚。同时,特步&李宁二季度的经营表现,进一步验证运动行业景气度仍然较高,且行业集中度持续提升。

中报前瞻 :虽有交易费用影响,但主业增长强势、整体仍维持乐观判断

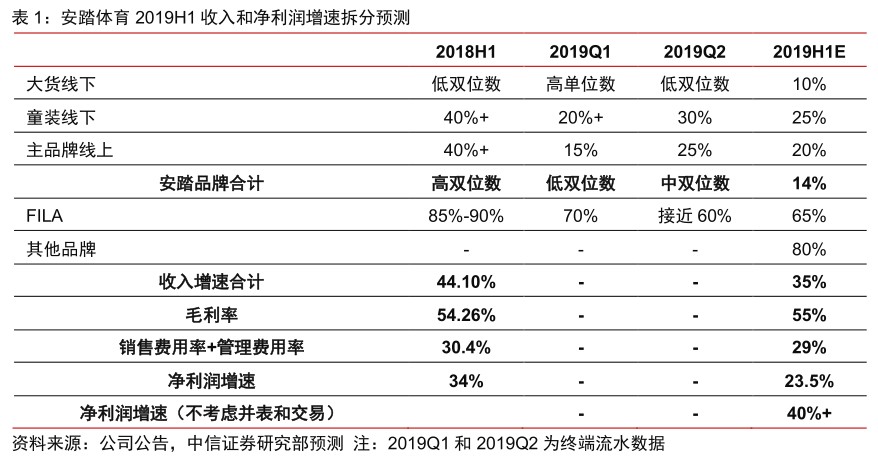

收入:基于2019Q1&2019Q2 终端流水情况,我们预计2019H1 收入望实现 30%+增长。拆分来看,预计大货线下保持双位数增长,童装线下保持 20%+增长,线上保持 20%左右增长,FILA 保持 60%+增长。

毛利率:判断整体毛利率趋势向上,主要受益于主品牌产品结构优化和中高端品牌占比提升。

费用:预计管理费用率保持稳定、销售费用率同比下降。公司于2018 年韩国冬奥会投入较多相关营销费用,而 2019 年非奥运年,相关营销支出减少;财务费用预计新增较多,主要来自于贷款增加。

并购影响:Amer 交易相关费用主要包括:1)收购一次性费用 3000 万欧元;②Amer二季度经营亏损(考虑到财务费用增加因素、预计 Amer 二季度亏损同比扩大),结合安踏自身因并购贷款导致的财务费用增速,并表后预计公司 2019H1 备考净利润同增 20%+,如暂不考虑并表因素,预计净利润同增 40%+。

全年来看,预计主品牌继续巩固,FILA 继续保持高增长,Descente 逐渐进入收获期 。Amer 具体发展规划方案有望于下半年出炉 ,我们预期Amer 未来收入和净利润有望保持25% 左右增长。

从运营到产品研发,从优秀到卓越

当下时点,公司新的变化在哪里? 品牌调性与产品研发的全面升级

衡量服装公司最两个核心能力在于:运营能力(终端零售+ 供应链管理)+ 产品持续打造能力 。时尚易变,但功能性永恒,运动产品最核心竞争力为围绕功能性的产品研发和打造能力。安踏在过去十年中已经在运营方面建立起深厚的壁垒,体现在极强的终端零售管理能力和供应链把控能力。而在最近2-3年,安踏的产品和品牌端正迎来显著改善和提升。

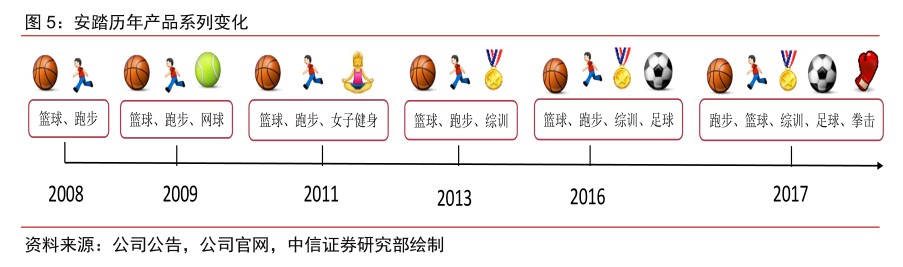

①功能性和外观设计共同提升。近年来搭载核心科技的高性价比产品频现:2017年A live-foam、KT3/老爹鞋亮相;2018年KT4篮球鞋,A-FLASHFOAM、A-live zone新科技收获赞誉,KT4/NASA/C202亮点频现;2019年和海沃德联名款望推出市场。

②产品推出的速度&深度&广度三方面皆在强化。围绕篮球/综训/跑步/生活/足球等系列,实现「月月有新」,目前每年服饰类SKU3000+,鞋子2000+,同时价格段更宽,匹配日益扩张的全新门店和区域。

③从斯科拉到加内特,再到汤普森和海沃德,代言人不断升级,衍生活动和产品愈加丰富。

参考国际运动品牌巨头,无论是耐克还是阿迪达斯都始终紧紧围绕产品功能性做长期、大规模的研发投入,每年源源不断上新兼具功能性和时尚性的爆款产品,不断吸引消费者和强化消费黏性。同样的,我们也看到安踏在产品打造方面的数年深耕逐渐步入收获,而产品打造能力的壁垒一旦建立,将会伴随研发的持续投入不断巩固。

现有业务:主品牌稳中再上台阶,FILA&Descente 支撑中期高增

安踏体育经历数年积淀,已成为本土运动鞋服绝对龙头,凭借两方面能力建立起深厚壁垒:①“安踏”品牌植根大众市场(成人/kids/电商),专业性和性价比突出,在不断夯实终端零售和供应链整合的同时,快速提升和巩固产品打造和品牌塑造能力;②公司从方法论、人才体系、组织框架上已经具备在中国市场运作中高端多品牌的能力,FILA 的成功已经证明这一点。未来公司中高端品牌运作能力有望在 Descente 等品牌上持续开花。

多品牌:FILA 持续高增验证公司多品牌打造能力,目前门店 1600+家,预计到2020 年有望超过 2000 家,未来 2-3 年保持 30%+增长确定性较高。①成人装市场仍有开店空间、2019 年-2020 年有望继续新增几十家;②支线品牌生根发芽,Kids 中高端童装领先/享行业红利持续高增、Fusion 潮牌享消费升级成长发力。其他品牌中,Descente 经过几年培育已初见成效,2018 年店效达到 50+万/月,预计 2019 年望净开门店 20 家左右、实现盈亏平衡。

关于 Amer 的一些思考:短期重点攻克中国业务,长期放眼全球

之于安踏,收购Amer 帮助公司实现突破,从优秀迈向卓越。收购 Amer 帮助安踏实现弯道超车的关键一部,具体来讲体现为两点:①进一步切入专业/小众市场,快速提升规模,同时进一步提升安踏主品牌综合竞争力,向耐克、阿迪达斯进一步靠拢;②帮助公司未来开启全球化,打开新的成长空间,最终成为一家具备全球影响力的运动品牌集团。(关于 Amer 更多经营细节和观点参见深度报告:《 安踏收购 Amer ,从优秀到卓越的起点 》20181209)。

本次被浑水做空的一些思考

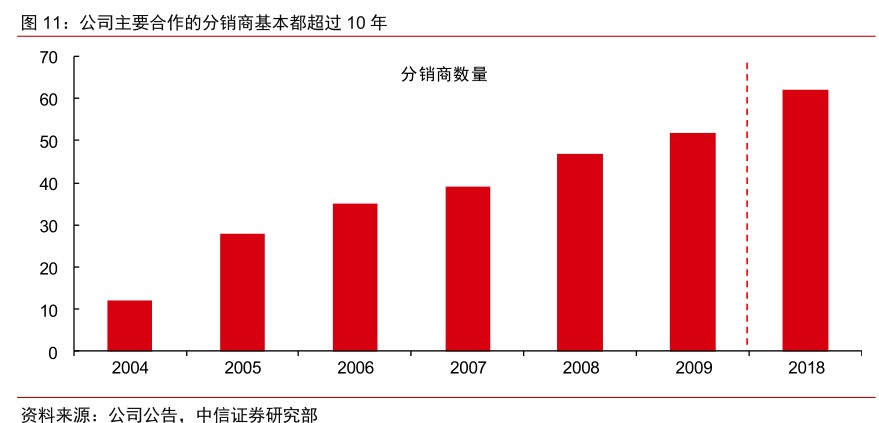

(1)经销商:关系清晰,独立经营,且具备一定盈利能力。公司对分销商背景有严格的筛选标准,目前合作超过 60 个经销商,大部分为合作很久、关系稳定的分销商 。从公司发展的历史来看,早期依赖熟悉的人来承担分销角色,确实有部分相关人士在分销商有持股,但公司都按照上市规则正确处理。而关于分销商的利润率问题,据我们的跟踪判断,公司合作的成熟的经销商基本普遍维持较好的盈利能力。

(2)锋线的交易:出于经营战略的合调整。锋线公司始终经营亏损,且与公司自营品牌的战略相悖,出售其为战略调整、聚焦主业的合理举措。

(3)FILA:由于历史关系,尚有小部分加盟商存在,预计未来会逐渐收回直营。

FILA 经营历史遗留问题保留一些加盟商,坚持自营发展战略。由于历史遗留问题,公司仍然保留一部分经营比较好的加盟商,包括北京、内蒙、哈尔滨等地区。公司后来逐步和加盟商协商收回控股权,加盟商保留小股东权利,今年来看谈判进程比较顺利。但考虑到租期等影响尚未完全完成。公司坚持自营的发展策略不变。

风险因素

收购Amer Sports整合效果存不确定性;消费景气下行超预期。

投资建议

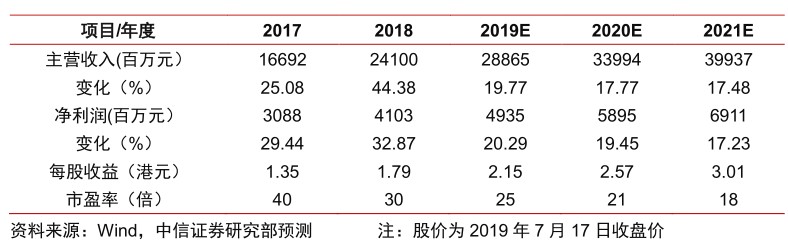

维持2019/2020/2021年EPS预测1.84/2.20/2.57元(对应2.15/2.57/3.01港元),维持“买入”评级,对应2019年25倍PE。

扫码下载智通APP

扫码下载智通APP