斗鱼(DOYU.US)VS虎牙(HUYA.US),谁才是游戏直播“一哥”?

7月17日,斗鱼(DOYU.US)成功在纳斯达克上市。

敲钟仪式上,多名当红主播现身,共同见证了斗鱼的光辉时刻。创始人兼CEO陈少杰发表致辞“这是斗鱼的高光时刻,但绝不是巅峰时刻”,其对未来信心满满。

但让人意外的是,斗鱼股价首日平开,后续三个交易日累计跌超13%。要知道,虎牙直播(HUYA.US)虽是游戏直播上市第一股,但按用户数量计算,斗鱼才是国内最大的游戏直播平台,而截至目前,斗鱼市值却落后虎牙11亿美元。

在用户数量排名第一的背后,斗鱼究竟藏有哪些隐忧?

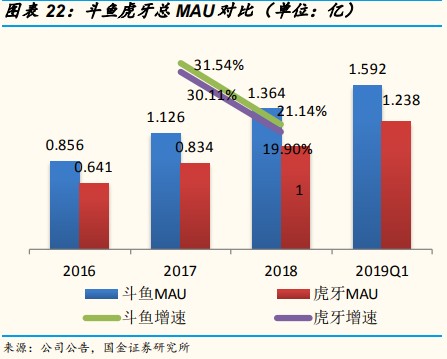

2019年一季度MAU同比增速被反超

根据国金证券数据显示,自2016年开始,斗鱼的MAU便高于虎牙,分别为8560万和6410万。在用户的数量上,斗鱼的优势一直得以保持,截至2018年,斗鱼MAU为1.36亿,虎牙MAU为1亿。且斗鱼的MAU增速稳压虎牙一头。无论是2017还是2018年,斗鱼的MAU同比增速均高于虎牙。

图:数据来源于国金证券

2019年一季度时,双方的MAU继续稳步增长,斗鱼为1.59亿,虎牙为1.24亿。以MAU的数量计算,斗鱼确实超越虎牙成为游戏直播第一大平台。但值得注意的是,2019年一季度时,斗鱼的MAU同比增速被虎牙反超。在该季度中,斗鱼的MAU同比增长25.65%,而虎牙的MAU同比增长33.26%。

与此同时,斗鱼在移动端的表现明显逊于虎牙。2016年时,斗鱼的移动端MAU占总MAU的比例为23.71%,虎牙为32.45%,斗鱼落后虎牙8.74个百分点。此后,斗鱼奋起直追,发力移动端。但至2019年一季度,斗鱼移动端MAU占比总MAU的比例为30.84%,而虎牙的移动端占比虽较2018年末下滑2.54个百分点至43.54%,但双方的差距仍拉大至12.7个百分点。

图:数据来源于国金证券

PC端用户向移动端转移已是大势所趋,斗鱼、虎牙也在为此而努力,但斗鱼仍较虎牙有一定差距,这是否能说明,斗鱼在移动端的用户体验有待进一步提高?

用户变现弱于虎牙

其次,斗鱼的用户数量虽高,但其目前的单用户变现价值却弱于虎牙,这主要表现在付费率以及ARPPU(每用户平均收入)两个指标上。

从付费率看,2016-2018年,斗鱼的付费率分别为1.1%、2.2%、2.8%,而虎牙的付费率则分别为2.3%、3.2%、4%,明显优于斗鱼。

从ARPPU看,自2016-2018年,虎牙的ARPPU均高于斗鱼,且差距有进一步扩大趋势。2016年,虎牙的ARPPU比斗鱼高出20.12%,至2018年,该数值上升至34.13%。

图:数据来源于国金证券

有意思的是,2019年一季度时,无论是付费率还是ARPPU,斗鱼与虎牙的差距迅速缩小。其中,付费率从2018年四季度的2.8%提升一个百分点至3.8%,是自2017年一季度以来,付费率提升最快的一个季度,而虎牙的付费率为4.4%,较2018年末仅提升0.1个百分点。

图:数据来源于国金证券

这其中的原因,不排除斗鱼为应对上市压力,加大了对用户粉丝的“营销”,以提升粉丝的打赏力度,毕竟在一季度末时,斗鱼举行了粉丝节。因此,当付费率出现明显提升时,需要注意其持久性,打赏的氛围能否继续保持在一个较高的水平才是最为重要的,这需要平台对粉丝的运营有更深入的了解,通过运营,营造更适合粉丝打赏的氛围和环境也是斗鱼所需要考虑的。

高成本支出推迟盈利时间

与此同时,斗鱼的业绩并不好看。

由于付费率以及ARPPU的落后,即使MAU高于虎牙,斗鱼也未在收入上占到上风。从数据上看,斗鱼2018年四季度的收入为11.6亿元,同比增长73.9%,而虎牙同期的收入为15.05亿,同比增长103%。

而2019年一季度,在付费率有所提升之后,斗鱼的收入增速明显快于虎牙,但总体规模为14.89亿,低于虎牙的16.32亿。

图:数据来源于国金证券

此外,与已连续盈利6个季度的虎牙相比,斗鱼在2019年一季度时才实现盈利,盈利的持续性仍有待观察。而盈利时间落后虎牙5个季度,则主要有两方面的原因,一是变现弱于虎牙,二是成本支出高于虎牙。2018年时,斗鱼的分账及内容成本占收入的比例为76.4%,高于虎牙的65.6%,高出10.8个百分点。

而成本不同的背后,则是斗鱼与虎牙发展思路的差异。斗鱼更倾向于签约头部的顶级主播,在该模式下,斗鱼便表现出两个明显特点,一是用户MAU高于虎牙,在头部主播的影响力之下,斗鱼的用户积累优于虎牙。二便是高额的成本开支。头部主播虽然“聚粉”效应明显,但其议价能力更强,要求的高额回报导致平台成本支出大增。

与斗鱼不同,虎牙的发展思路则更倾向于签约腰部主播,在此模式下,平台成本能在一定程度上得到控制。从模式上看,斗鱼签约大主播虽获得较好的流量,但其风险在于较高的成本开支以及主播的跳槽,而虎牙的模式则更为稳健,其引入的公会体系有效降低主播成本,且主播跳槽的风险也因为流量的分散而有所降低,稳扎稳打,稳步前行是虎牙的经营作风。

打破天花板是关键

斗鱼上市后,游戏直播行业的“两强争霸”格局便已奠定,后期的发展主要源于电竞渗透率的提升以及对其他小平台或泛娱乐直播平台的蚕食,而在这一过程中不断加强用户变现。

据易观智库预计,2019年时,中国游戏直播用户将增长10%,至2020年时,增长率将降至9%。虽然增速逐年下滑,但流量红利仍有一定残留,游戏直播平台可从中继续“吸取”用户。

而对小平台以及泛娱乐直播平台的“降维打击”也是用户的主要来源。以映客直播为例,用户已开始出现负增长,这其中的原因便包括游戏直播对业务布局的完善,将泛娱乐直播纳入直播体系。由于游戏对用户的黏度更强,当用户在游戏直播平台习惯后,会直接在平台中观看泛娱乐直播,以致以泛娱乐直播为主的平台用户逐渐流失。而快手、抖音所崛起的直播则会抢占游戏直播的用户时长。

斗鱼的模式在用户获取上有一定优势,但这并不代表全部,毕竟变现能力对估值的影响也占很大因素,而变现的提升则主要包括两方面,其一是提升运营能力从而提高用户付费率及ARPPU,这方面是斗鱼暂时所欠缺的;其二则是通过分业务的扩张对用户进行二次“开发”,以打赏为主的变现模式有一定天花板,谁能打破这个天花板,谁才能脱颖而出。

回到当前,斗鱼仅在用户数量一个维度优于虎牙,而在运营能力、盈利能力上较虎牙均有一定差距,且为了用户的增长,斗鱼承担了流量集中于大主播的潜在风险,不确定性增强,三大因素导致斗鱼估值承压。所以,斗鱼的市值低于虎牙也无可厚非,若想让股价更漂亮,斗鱼或许得在半年报中拿出更多的东西证明自己。

扫码下载智通APP

扫码下载智通APP