新股前瞻 | 行业龙头疲态尽显 文风户仍想做第二个莎莎国际(00178)

2019上半年,整个香港零售业略显疲态。截至2019年5月,香港零售业总销货价值临时估计约400亿元,同比下跌1.3%。这已是香港零售额连续第四个月下跌,其中,2-4月同比跌幅分别为10.1%、0.2%和4.5%。然而,赴港上市的零售商依旧络绎不绝。

自7月高端时装零售商妙思集团、化妆品制造及销售商澳宝相继递表之后,又一家香港化妆品零售商文风户 (Bou Eki Company Limited) 向港交所递交了上市申请。

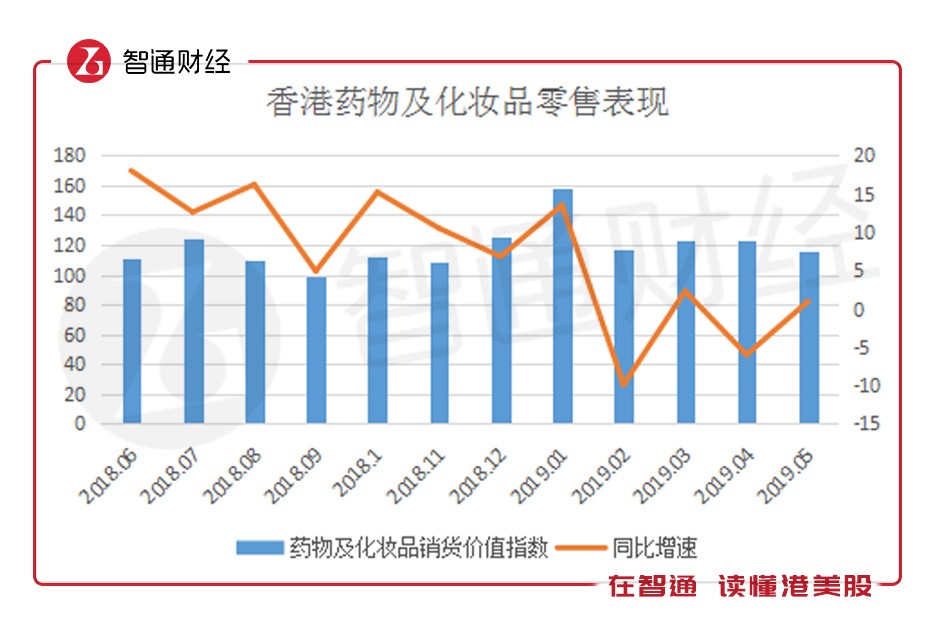

香港化妆品零售呈下行趋势

从香港今年以来化妆品行业的销售数据来看,整体波动幅度较大,而与去年同期销售增速相比,今年香港化妆品零售增速则整体出现下滑。据香港特区政府统计处数据显示,除1月份同比出现13.5%增长外,香港药物及化妆品销货价值指数同比增速均维持在较低水平。其中,2月及4月份甚至出现同比-9.9%及-6%的下滑。

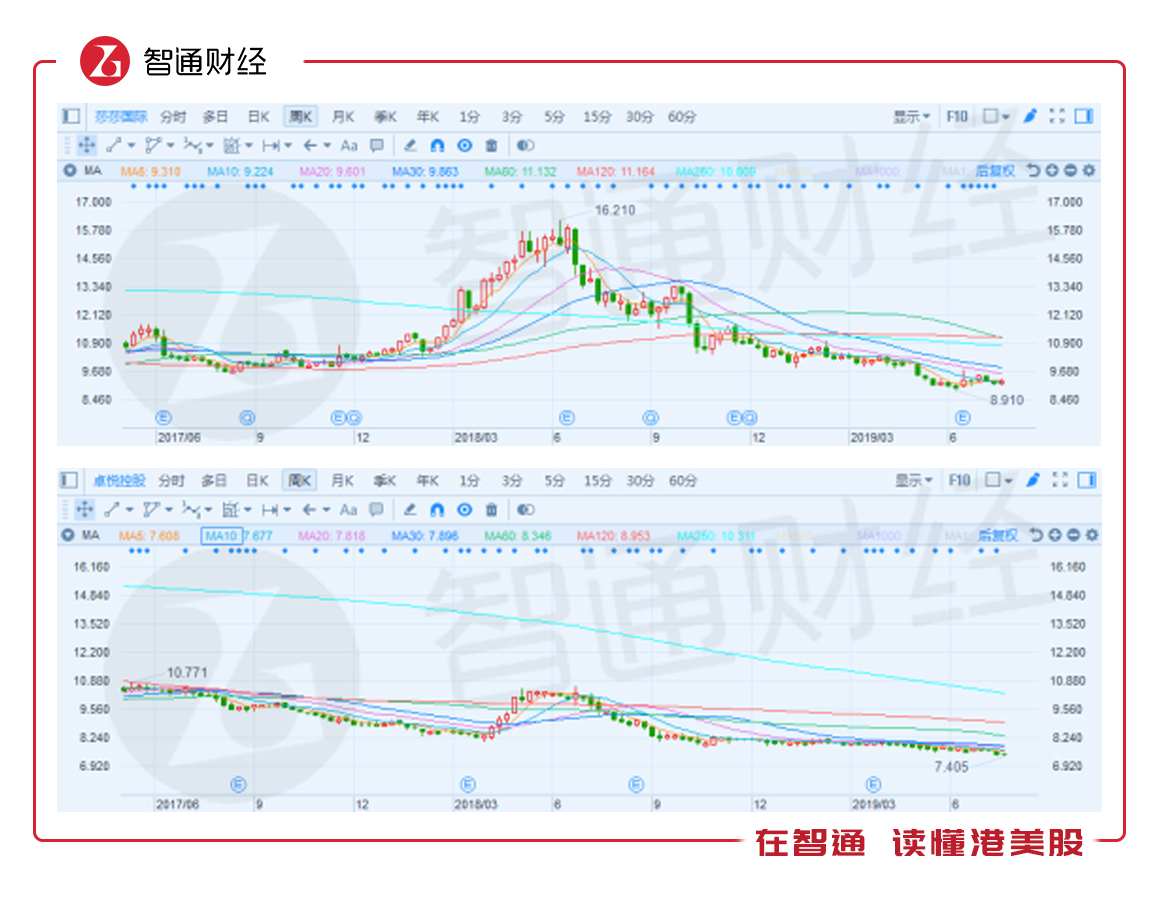

而据智通财经APP了解,香港化妆品零售板块于今年上半年的表现也非常低迷。从香港目前两只化妆品零售巨头标的莎莎国际(00178)、卓悦控股(00653)的股价表现便可以看出,自去年6月以来,两家公司的股价便一直处于下跌趋势。

此外,据莎莎国际最新公布的财报数据显示,公司于今年一季度实现营业额约18.86亿港元,同比减少10.8%。其中,交易数量同比下滑8.0%,香港本地客户及内地客户数量分别下跌1.6%及12.9%。无论从行业整体表现来看,还是行业内公司股价和业绩表现来看,香港的化妆品零售业正出现下滑趋势,这也或许成为香港零售商扎堆上市的原因之一。

香港零售商中的小角色

智通财经APP了解到,截至目前,文风户共5间经营零售店,其中包括两间Canmake自租店、一间Bou Eki自租店、一个Canmake专柜及一个Bou

Eki专柜。然而,公司零售店部分的销售仅占公司整体销售额的很小一部分,2018财年零售店贡献收入仅占公司总收入的6.7%。

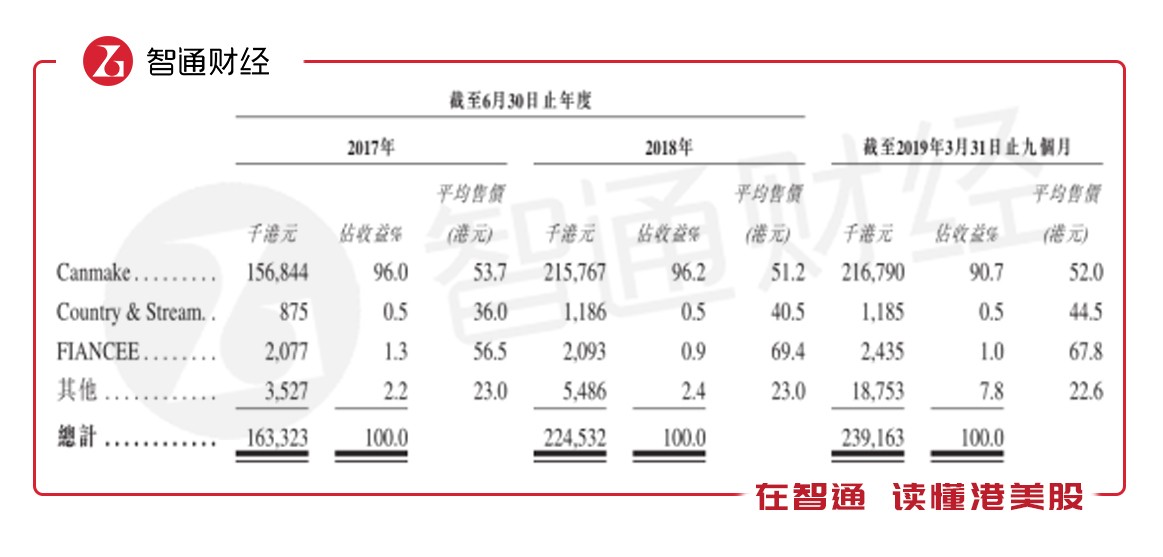

就公司目前所经营品牌来看,其销售产品主要来自四家供应商,分别来自两家香港公司、一家日本公司及一家韩国公司。其中,日本供应商IDA集团为公司最主要供应商,截至2019年3月31日,公司对IDA集团的采购金额占比高达86.2%。从公司按品牌划分的收入来看,由IDA集团提供的Canmake产品在2018财年为公司贡献了96.2%的收入。

从公司客户构成来看,主要分为批发客户、零售客户、及线上客户三类。其中,批发客户主要包括化妆品零售连锁店及百货公司,截至2018年度,莎莎国际为公司最大客户,来自莎莎的收入占公司总收入的22.3%。

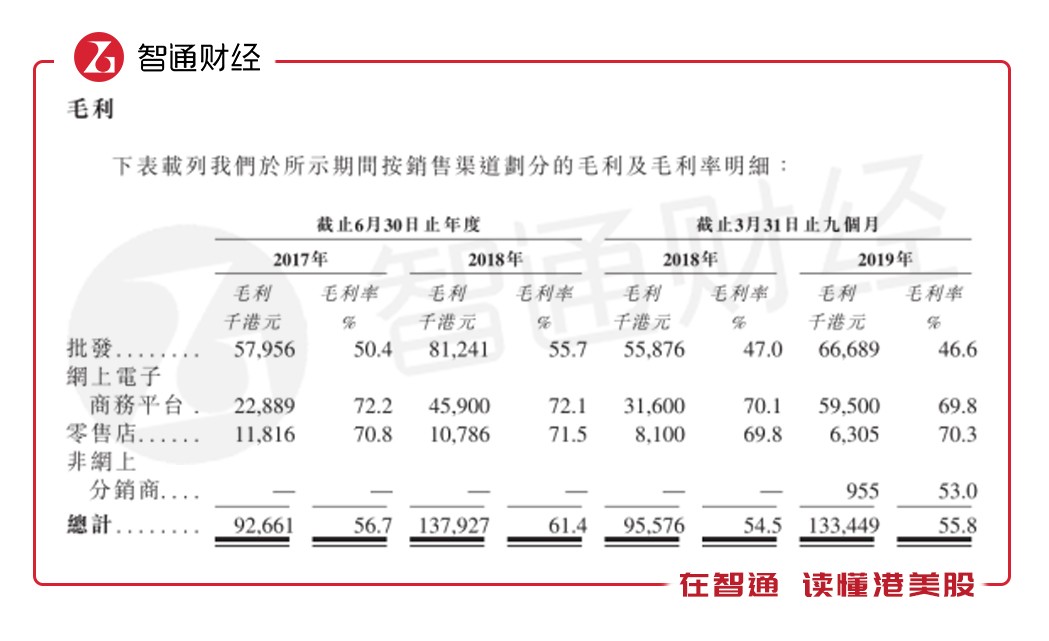

而从公司销售渠道来看,批发客户为公司最主要的收入来源。2018财年来自批发渠道的收入占比为64.9%。然而,批发为公司目前毛利率最低的渠道,且呈逐年下降趋势。除此之外,公司零售店所占份额逐年减少,截至2017、2018财年及2019年3月31日,零售店所贡献收入占比分别为10.2%、6.7%、3.8%。

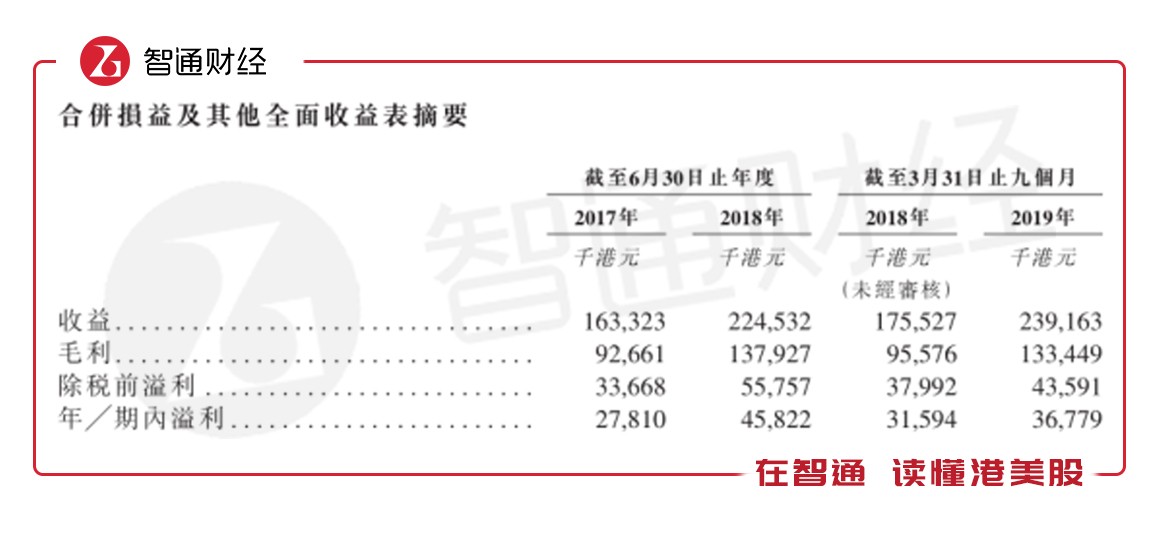

2018财年,公司实现营业收入2.25亿港元,同比增长37.48%,相当于莎莎国际最新财年营业收入的2.7%。利润实现4582万港元,同比增长64.77%。就营业规模来看,属于香港零售业一个典型的小角色。

行业竞争激烈

一直以来,香港零售业长期面临高额租金成本、人工成本的压力。与此同时,由于本地内需动力不足,大陆游客成为支撑香港零售业成长的主要动力。然而,近年来访港旅客大幅增长而香港零售业销售数据增速放缓的现象却频频出现。

从香港零售市场目前的现状来看,由于广深港高铁香港段的开通,以及港珠澳大桥的通车。赴港一日游的比例逐渐增加,非过夜旅客占比也大幅升高。随着内地品牌的日渐丰富,内地旅客赴港购物的欲望也远不及数年前。除此之外,由于日本政府近期发放签证条件的放宽,日本逐渐成为内地游客的旅游首选目的地,对于本身面临租金昂贵、众多商品由日本进口的香港市场来说也形成了冲击。

对于文风户这一以销售日本化妆品为主的小型零售商来说,所面临的竞争格局则更为激烈,议价能力也较为薄弱。智通财经APP了解到,2017-2018财年间,公司线上平台销售开支同比增长两倍,截至2019年3月底进一步增长1.6倍。此外,公司提供的品牌种类有限,公司经营最主要品牌canmake近期也传出多款人气单品停产的消息,集中风险较大。

扫码下载智通APP

扫码下载智通APP