万达体育(WSG.US)“玩砸”了,14天86个小目标消失不见

即使在一系列的“让步”之后,万达体育(WSG.US)仍“喋血”纳斯达克,上市首日暴跌35.5%。

7月12日,万达体育在SEC更新招股说明书,计划在IPO中发行约3333.33万股的ADS,每ADS的发行价为12-15美元,筹资4-5亿美元,按此发行价,上市后最高市值可达约19.9亿美元。

但至7月24日时,万达体育将发行的ADS数量下调至2800万股,且每ADS的发行价也从12-15美元下调至9美元-11美元。这还没完,上市首日,万达体育发布补充公告再次下调发行ADS的数量至2380万,且每ADS的发行价格降至8美元。

遗憾的是,三次退让换来的却是“嫌弃”。万达体育最终以6美元的价格开盘,较发行价跌25%,盘中震荡下跌,尾盘再遇抛售,导致收盘价跌至5.16美元,跌幅高达35.5%,市值仅剩7.27亿美元。与之前预计最高可达19.9亿美元的市值相比,不足零头,短短14天时间,86个小目标消失不见。

图:行情来源于富途证券

要知道,万达体育一经成立,便与乐视体育、腾讯体育、阿里体育一并被称为中国“体育产业四巨头”,但如今三次“让步”却未摆脱暴跌命运,市场为何对万达体育如此“嫌弃”?

老股东套现“未遂”

智通财经APP发现,在7月12日更新的招股材料中,虽然万达体育计划发行3333.33万股ADS,但其中的近1333.33万股将由售股股东提供,以当时的发行区间价计算,即售股股东将在IPO中套现1.6-2亿美元。

按照正常的惯例而言,一级市场中的股东在企业上市后会有禁售期,禁售期过后,股东才能陆续在二级市场中抛售股份兑现浮盈。但万达体育的股东们却选择在IPO中便抛售股份,这是否有对万达体育后续发展不看好的“嫌疑”?

即使在最后万达体育迫于压力,取消了售股股东的发行,2800万股ADS全部由万达体育提供。但之前售股股东欲部分套现的行为已让投资者打了“退堂鼓”。况且由于国际局势,目前的中概股在纳斯达克有所遇冷,万达体育股东如此任性的行为怕也给投资者留下了不好的印象。

高额负债+巨额商誉

与现在被市场“嫌弃”不同,曾经的万达体育可谓是风光无限,一经成立便享誉美名,但这与公司的豪爽买买买是分不开的。

早在2015年的1月21日,万达集团在北京宣布以4500万欧元收购西甲劲旅马德里竞技俱乐部(简称“马竞”)20%的股权(该股权于2018年卖出)。仅过20天,万达便牵头三家知名机构战胜11家来自全球的竞争对手,于2月10日以10.5亿欧元成功并购总部位于瑞士的盈方体育传媒集团(简称“盈方”)100%股权,其中万达集团控股68.2%。

盈方是全球第二大体育市场营销公司,也是全球最大的体育媒体制作及传播公司之一。该公司所拥有的版权媒体传播总时长高达每年4000赛事,日均传播赛事超过10个,涵盖25个体育项目,在足球和冬季运动领域全球排名第一,实力雄厚。

同年8月27日,万达集团再次出手,斥资6.5亿美元将世界最大的铁人三项赛事运营者和最著名铁人三项赛事品牌的拥有者美国世界铁人公司(WTC)收入囊中。

但豪爽并购的背后,却是债台高筑。截至2018年时,万达体育的总资产为18.83亿欧元,总负债为18.92亿欧元,资产负债率超100%,2019年一季度则下降至84%。

负债虽有所下降,但值得注意的是,万达体育的资产结构依旧有很大风险。2019年一季度时,公司的商誉和无形资产价值为12.31亿欧元,占总资产的比例高达60.7%。这样的资产结构,并不健康,若商誉爆雷,将对公司的业绩造成较大影响,毕竟早在2016年时,万达体育便有7400万欧元的商誉减值。

产业链布局价值暂未释放

当然,万达体育也有亮眼的一面。

在发展上游赛事的基础上,万达体育不断向产业中下游延伸业务,逐渐完成赛事IP、运营、推广、制作和传播的一体化业务模式。随着并购和产业的布局,万达体育的生态闭环已初具规模。且公司解决了体育公司在中国无法盈利的难题,在盈利模式上相较其他国内的体育企业相对成熟。

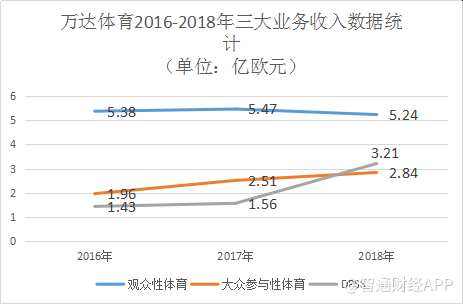

但在成熟的基础上,短板也是显而易见的。万达体育有三大业务,分别是观众性体育,大众参与性体育、以及DPSS业务。观众性体育是指万达体育没有IP,只能通过与赛事的举办方合作,通过媒体分发、赞助和营销活动的方式实现货币化的运动项目,典型的赛事包括世界杯,冬季运动会等。

观众性体育一直是万达体育收入的大头,占比接近50%,但由于大型赛事的举办有一定周期,观众性业务也具有周期性,这就导致该业务的成长性较弱,从2016-2018年,观众性业务收入有所波动,却未见明显增长。

而弹性最大的莫过于大众参与性体育。万达体育拥有该等赛事的IP,举办的项目数量越多,变现的程度越高。但随着规模的扩大或是上市的需要,大众参与性体育业务的发展战略有所调整,即降低来自每位运动员的收入,让更多的用户参与到活动中来,以此扩大用户基础,走大众化路线,欲深耕C端。

但该战略的问题在于,大众参与性体育的毛利率有所下滑,受该业务的拖累,万达体育2018年的毛利率为32.4%,较2017年下降2.2个百分点。在规模与单价之间寻找平衡点,是大众参与性项目继续增长的关键。

DPSS业务则是数字媒体解决方案,涉及活动运营、品牌发展、节目制作、营销服务等环节。虽然2018年该业务的收入快速增长,但这其中有一定的偶然性,即单个项目的收入由2016、2017年的300多万欧元直接飙升至2018年的673.7万欧元,持续性存疑。

与此同时,万达体育的净利润增长并不稳定。公司2017年实现了7879.2万欧元的净利润,但至2018年时同比下滑超30%,且2019年一季度由盈转亏,即使调整后的EBTIDA也同比下滑超40%,主要原因是销售成本的大幅增加。

即使业务布局已逐渐向生态闭环演化,且破除了体育公司难以盈利的难题,但万达体育的净利润依旧“磕磕碰碰”,在当前的变现模式下,其价值暂未得到体现。

募集资金主要用于还债

此外,IPO发行所募集资金主要用于偿还债务也是市场难以接受的瑕疵之一。虽然万达体育在2019年一季度的资产负债率下降至84%,但值得注意的是,有息负债却大幅上升,较2018年底增长178.78%。

其中,流动负债中的有息负债从2548.7万欧元增至3.75亿欧元,非流动负债中的有息负债从5.36亿欧元升至6.28亿欧元。

万达体育在所得款项用途中表示,将把部分募集资金用于偿还364天定期贷款融资下借入的4亿美元及相关费用,而此笔贷款年利率高达11.5%。由于可见,在万达体育资金的周转腾挪中,部分有息负债的利率相对较高,这将加大公司的经营压力。而截至目前,万达体育有息负债总额高达10亿欧元。

募集资金用于偿还债务,这也意味着上市后业务的布局和扩展由于缺少资金的支持并不会出现太大的变化,业绩在一定时间内也将难有明显增长,这其中的利弊,市场自然有所权衡。

可以说,万达体育此次上市的失利,是失败案例中的经典教材。

虽然公司的产业链生态闭环布局已初具规模,但当前的变现模式并未能完全体现其价值,在净利润不稳定、高额负债、巨额商誉的诸多风险前,万达体育却定下过高的估值,且售股股东不顾市场环境任性玩套现,最终导致三次下调发行价格,并取消售股股东的发行也未能保住“颜面”,可惜可叹。

扫码下载智通APP

扫码下载智通APP