王涵:面对政府和市场,美联储真的独立吗?

本文来自微信公众号“王涵论宏观”,作者是王涵、卓泓。

内容摘要

联储vs白宫:特朗普口诛笔伐,鲍威尔屈服了吗?

特朗普频频对联储施压,背后对应着总统竞选的压力。当前,美国经济面临下行压力,特朗普挑起贸易战和财政扩张的政策更需要宽货币的配合。特朗普要求联储宽松的背后,实际上体现其打好政策组合拳、进而寻求连任的诉求。

总统难因政见解雇联储主席,影响力多现于委员会任命。从法律上,总统有权解雇联储主席,但政见不合难以成为解雇原因。相比于解雇,特朗普对联储的影响力更多体现于对美联储委员会理事的任命上(当前仍有2名空缺)。

虽无法直接证明联储已失独立性;但被架空的可能性是威胁。往后看,除了应对白宫的持续施压,美联储委员会可能至多有五位理事来自特朗普的提名,被“架空”的可能性,或许是鲍威尔需要面对的更大挑战。

联储vs市场:市场能“绑架”美联储吗?

市场预期由联邦基金期货反映,是多重因素影响的结果。联邦基金期货交易员的操作则是所有会议相关信息综合的结果,包括美联储官员的公开表态、经济数据等。

当前来看,联储的利率调整路径正逐步向市场预期靠拢。目前,本轮市场的宽松预期领先于联储,而联储预期和市场预期的差距正在不断收窄。

联储向市场“妥协”的背后:股市及其对消费的重要性。金融危机后的放水,推升金融性资产在美国居民资产中的占比,也使得股价对居民资产的影响力大幅上升,从这个角度而言,不难理解市场预期对联储的潜在压力。

抛开政治和市场,当前美国经济走到降息节点了吗?

本轮全球经济的疲弱,确实正向美国传导。全球需求下滑首先冲击的美国的企业部门(海外盈利下滑明显),并通过收入减速向居民部门传导。

降息难改经济下行,且美股往往波动风险加大。历史看降息开启通常滞后于GDP见顶,本轮稍有些早。即使宽松周期开启,仍需警惕经济周期末尾股市波动加大的风险。

联储 vs 白宫: 特朗普口诛笔伐,鲍威尔屈服了吗?

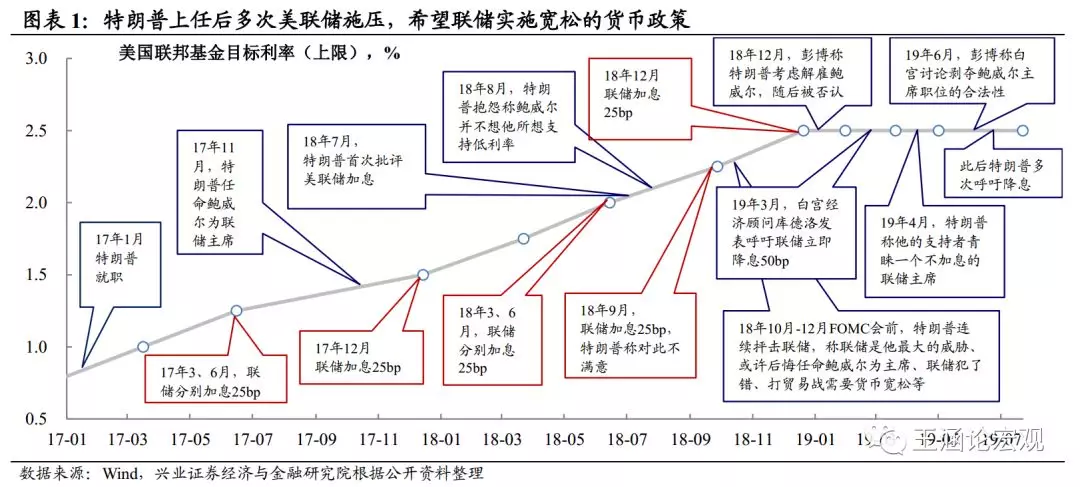

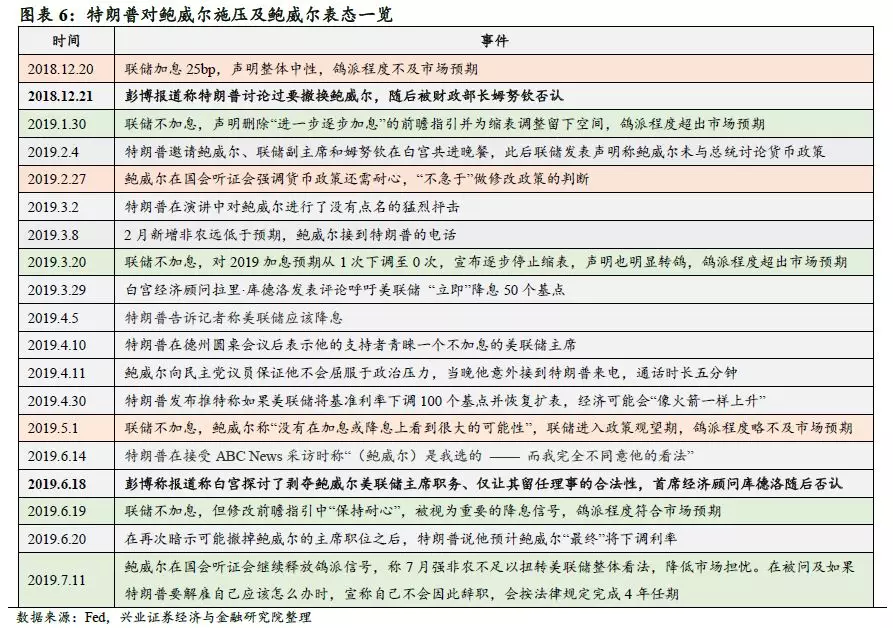

特朗普担任美国总统以来,就频频对美联储货币政策发表公开评论。鲍威尔接任联储主席后,特朗普更是数度抨击联储加息决策,这引发了市场对美联储是否能维持独立性的讨论和担忧。在此部分,我们将探讨白宫对联储可能施加的影响及其潜在效果。

特朗普对美联储频频施压,背后主要是2020年总统竞选的压力。实际上,在竞选期间,特朗普对美联储的超低利率政策一度持抨击态度,称其粉饰了奥巴马政府的政绩。但2016年上任之后,特朗普的态度却发生了一百八十度反转,数度表示货币政策应维持宽松。鲍威尔接替耶伦以来,美联储于2017年12月至2018年12月先后加息五次,特朗普在此期间更是屡屡对美联储施压,声称“后悔任命鲍威尔为美联储主席”,并宣称联储的加息决策对经济产生了负面影响。

特朗普对低利率的诉求,实际上来自其维持高经济增长这一竞选承诺的需求,而在此背后则对应着2020年其寻求连任的压力。2018年美国税改对美国经济形成了明显提振,使其能够在全球范围内“一枝独秀”;但随着税改刺激效应消退,美国经济随之也面临下行压力。此外,与多国贸易摩擦频发,全球需求乏力的背景下,美国也难以“独善其身”,因此,对于特朗普而言,流动性宽松是对其政策组合拳非常重要的支撑因素。

从法律上来看,美国总统有权解雇联储主席,但非因政见不合。2018年12月21日,彭博报道称特朗普讨论过要撤换鲍威尔。虽然随后美国财政部长努钦在推特上称特朗普从未建议解雇鲍威尔,但传闻仍然引起了市场的担忧。首先,联储主席同时也是联邦委员会理事,从法律上看,美国总统是有解雇联储委员会理事的权利的。《联邦储蓄法案》(Federal Reserve Act)第10.2条规定,“(联储委员会理事)自前任任期开始可以任职14年,除非被主席因故提前解除职务”(thereafter each member shall hold office for a term of fourteen years from the expiration of the term of his predecessor, unless sooner removed for cause by the President)。至于“因故解雇”中的“故”,法案没有进行进一步说明,同时,历史上也并无总统解雇联储理事的先例。类似的判例可追溯到20世纪40年代,富兰克林·罗斯福总统以政见不合为由撤换了联邦贸易委员会的一位委员,最终遭最高法院的一致驳回,称独立机构的行政人员在其任期内不能“无故”被免职。从这个角度来看,政见不合难以成为解雇理事的合法原因。

而需要注意的是,对于是否可以仅解除联储主席的身份,而保留联储理事身份,《联邦储蓄法案》并未明确规定。而2019年2月,外媒也报道称特朗普政府曾探讨该情况的法律可行性,因此,从理论上而言,鲍威尔仍有一定可能被罢免联储主席的身份。

美国总统对联储的影响力主要体现在对委员会的任命上。如前所述,总统虽有权解雇联储主席在内的联邦委员会理事,但因政见不合而解雇在法律上执行恐怕非常困难。那么,市场为何仍然对联储的独立性充满担忧呢?主要的原因在于,美国总统对美联储委员会有提名任命权。

从架构上来看,美联储的货币政策由公开市场委员会(FOMC)决定,FOMC由12名成员组成,其中包括美联储委员会(Federal Reserve Board)的7名理事和纽约联储行长,其它四个名额由其余11个地方联储行长轮流担任(未能轮为FOMC成员的7位地方联储行长可参加讨论会议,但没有投票权)。

美联储委员会共7名理事,均须由美国总统提名且经参议院批准方可任职。每位理事完整的任期为十四年,如果前任在任期期限内未满就离职,新任理事可以替其完成其任期期限,完成后,如果新任理事再次被任命当选,则他可以开启一个新的完整任期。一位理事任期结束后,仍然可以继续留任,直到接替者被任命。委员会主席和副主席由总统从委员中提名并由参议院确认,任期四年,可连任,成员在委员会的任期不受其主席或副主席身份影响。美联储委员会主席通常将担任FOMC主席,FOMC副主席则由纽约联储行长担任。

特朗普任内委员会空缺较多,进而对美联储的影响力也相对较大。按照《联邦储备法案》规定,7位理事需要间隔两年(每个任期开始的日期均为偶数年的2月1日),这种安排是为了总统的4年任期内只有2位理事任期到期,因而只有任命2位理事的权利,进而约束总统对联储的影响力。但对特朗普,联储委员会除了在他本届总统任期结束的两位空缺(Raskind和Stein的任期分别于2016和2018年结束)之外,还有三个因前任辞职而产生的空缺(Yellen、Fischer、Tarullo分别于2017年11月、10月、4月辞职),换言之,除了主席鲍威尔之外,特朗普有权任命5位美联储理事,这比自威尔逊总统之后的任何一任总统都要多。

整体看,特朗普偏好鸽派候选人,但最终任命仍受参议院制约。迄今,特朗普已经填补了5个空缺中的3个,分别是Quarles、Bowman和Clarida;同时,特朗普于2019年7月3日表示计划提名经济学家圣路易斯联储研究主管Christopher Waller和特朗普非正式顾问Judy Shelton,来填补剩下的2个空缺。从公开言论上看,特朗普的候选人整体都较为鸽派:Clarida在7月会议静默期前释放了支持降息的信号,Waller所在圣路易斯联储行长Bullard是6月会议唯一支持降息的人,而Shelton则公开表示联储应降息。虽然总统的任命提名一定程度上体现了他货币政策的偏好,但在此之前特朗普已经为美联储委员会余下的2个空缺席位提出了4名人选,都没有在参议院获得通过,从这个角度而言,特朗普对美联储的影响力明显受到本届参议院的约束。

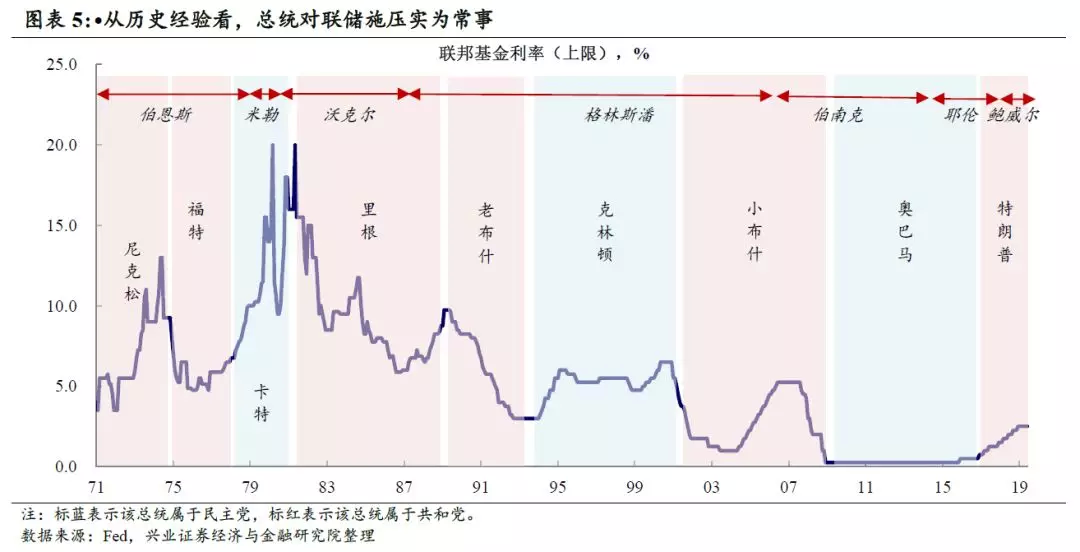

从历史经验看,总统对联储施压实为常事,大部分主席顶住了政治压力。纵观美联储的历史看,鲍威尔并不是首位承受政治压力的联储主席。杜鲁门、约翰逊、尼克松、里根、老布什等多位总统都曾为了维持高经济增长或配合高财政支出、进而谋求连任,而对联储施压希望其维持宽松的货币政策:马丁拒绝以宽松的货币政策以支持因越战而大幅上升的财政支出,为此约翰逊曾向司法部询问能否撤换马丁;沃克尔坚持加息来对抗通胀,卡特在大选失败后抱怨称美联储断送了自己的连任;里根多次邀谈沃尔克,要求其在大选前不要加息;老布什也抱怨格林斯潘降息幅度不够大导致其连任失败。幸运地是,在大多数联储主席顶住了政治的压力,维护了联储的独立性。当然,也有例外——伯恩斯没有顶住来自尼克松的压力,在1971年连续降息,助理尼克松赢得了1972年总统大选,但一定程度上也为后期高通胀埋下了隐患,因此伯恩斯被嘲讽为“最愿意配合政治的美联储主席”。

整体来看,当前并无明确证据表明特朗普影响了美联储的独立性。如前所述,虽然特朗普自鲍威尔接任之后屡屡公开对其表示不满,甚至传闻称特朗普在考虑撤换鲍威尔。虽然但目前来看,并没有明显证据表明鲍威尔及美联储的决策受到了政治的影响。至少根据彭博社2019年6月的报道,白宫仍然在考虑撤换鲍威尔——这可能侧面印证了鲍威尔并未如特朗普所愿般妥协。而在最新一次的国会证词中,鲍威尔宣称自己不会因为政治压力而辞职。往后看,除了应对白宫的持续施压,美联储委员会可能至多有五位理事来自特朗普的提名,被“架空”的可能性,或许是鲍威尔需要面对的更大挑战。

联储vs市场:市场能“绑架”美联储吗?

如前所述,出于总统对于维持高经济增长、配合高财政支出、进而获得选举的诉求,美联储常常要承受来自总统的政治压力。除此之外,美联储FOMC会议点阵图所显示票委们对联储的政策路径预期,与联邦基金利率期货隐含的市场预期,大多数时间是不完全吻合的。在此部分,我们将探讨市场预期、市场表现和联储决策的相互作用,及前二者对后一者的潜在影响。

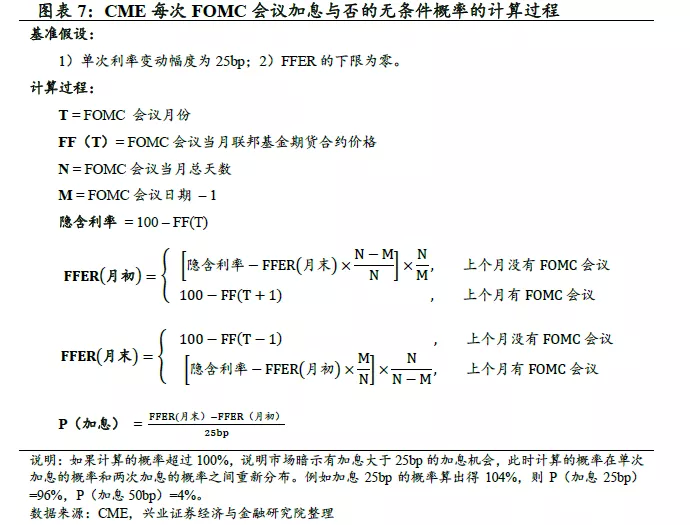

对联储货币政策变动的市场预期,是通过联邦基金期货反映的。我们通常所说的“加息概率”或者“预期年内加息次数”,主要来自芝加哥商品交易所(CME Group)的联储观察工具(FedWatch Tool)[1]。具体而言,CME挂牌30天联邦基金期货(Federal Funds Futures, FF),期货价格反映市场对期货合约月份内日均联邦基金有效利率(FFER)水平的预期(例如期货FFU5的价格反映了市场对2015年9月FFER均值的预期)。在此基础上,CME先计算每次已知会议日期(在联邦储备委员会网站上发布)加息与否的无条件概率,基于此,CME将通过二进制决策树计算条件概率来反映最终每次会议的加息概率。

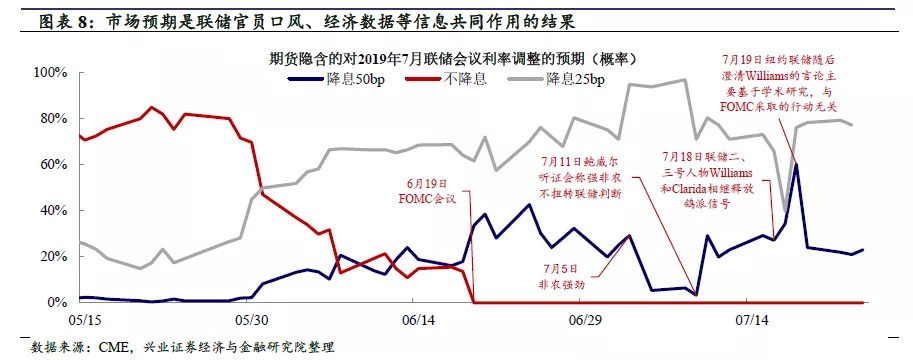

市场预期是联储官员口风、经济数据等信息共同作用的结果。如前所述,市场对联储货币政策调整的预期主要体现在联邦基金期货价格上,而期货交易员的操作则是所有会议相关信息综合的结果。以7月FOMC会议为例,6月1日鲍威尔发言暗示联储进入政策观望期后,7月降息的概率就开始逐步上升,并在6月19日会议后升至100%;7月5日非农就业数据公布后,降息50bp的概率从29%迅速跌至5%,7月11日鲍威尔发言称非农虽强劲,但不足以扭转联储态度,降息50bp的概率又迅速回升至29%,随后持续缓慢上涨,并在7月18日联储二、三号人物Williams和Clarida相继释放鸽派信号后迅速从前一日的34%骤升至60%;7月19日纽约联储随后澄清Williams的言论主要基于学术研究,与FOMC采取的行动无关,这才使得降息50bp的概率回落至24%。

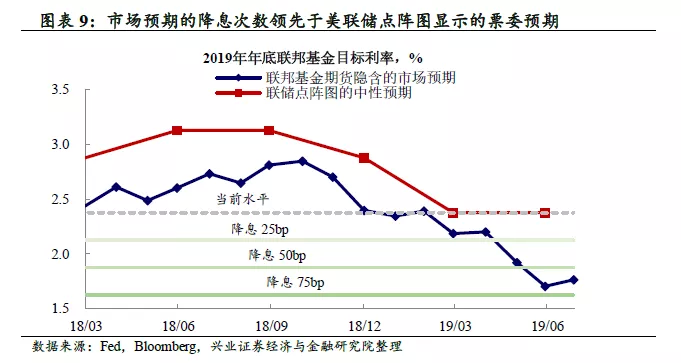

当前来看,联储的利率调整路径正逐步向市场预期靠拢。目前,美联储最新的6月会议上显示,联储票委们目前对2019年的预期是不加息——这一预期在2月就已经体现在联邦基金隐含的利率中了,而当前市场的降息预期已经超过2次。可以明显看到,本轮市场的宽松预期,是要领先于联储的,而联储预期和市场预期的差距是在不断收窄的,换言之,本轮联储的利率调整路径,是在向市场不断靠拢的。

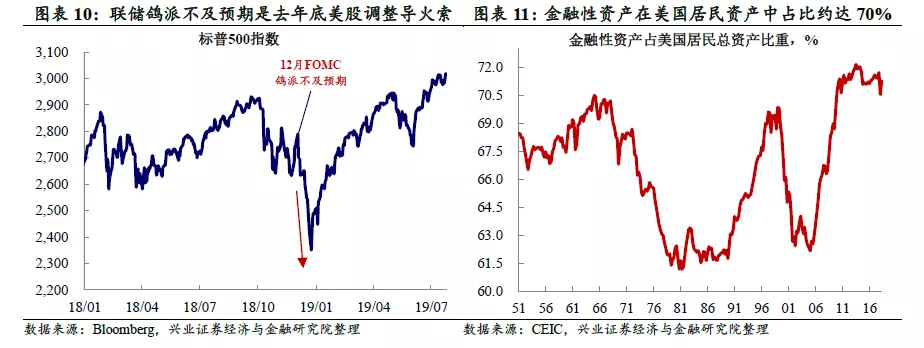

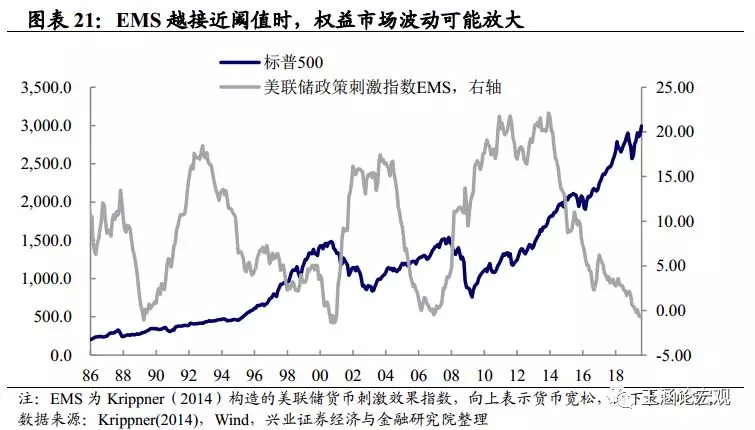

联储向市场“妥协”的背后:股市对美国金融市场及居民消费的重要性。如前所述,当前美联储的政策路径,实际上是向市场预期不断靠拢的。而我们注意到,联储的明确转鸽首次出现在1月30日议息会议上,这相距12月19日议息会议仅有一个多月。联储态度急转的背后,一个重要的考量是尽可能减少对金融市场的冲击:标普500指数在2018年12月经历了剧烈震荡,下跌开始的时间点正好是12月19日——鸽派程度不及预期的美联储12月议息会议之后。而考虑到金融危机后放水的背景下,本轮美国居民资产负债表对于金融资产价格依赖程度实际上是快速上升的,金融性资产在美国居民资产中占比也升至70%,美股市场对美国金融体系甚至于居民消费都具有相当的重要性。从这个角度而言,不难理解市场预期对联储的潜在压力。

抛开政治和市场, 当前美国经济走到降息节点了吗?

虽然特朗普频频向联储施加降息压力,市场当前对2019年联储的降息预期也达到了3次,但美国经济真的走到了需要降息的时点了吗?在此部分,我们将探讨美国基本面和降息周期的相互关系,及其对金融市场可能产生的潜在影响。

本轮全球经济疲弱首先出现在美国以外的经济体。自2018年以来本轮全球基本面的复苏开始出现一些变化,首先是2018年初欧洲经济开始出现明显的见顶信号,随后2018年4季度开始全球贸易开始急剧萎缩。全球经济的疲弱首先冲击的是企业部门。至今,我们看到欧洲以及出口导向型经济体的下滑仍在持续,德国IFO调查中制造业的新订单仍未见起色,而库存处于高位(参见2019/5/20《本轮库存周期见底了吗?——从库存看供需均衡变化》),而日本、韩国的出口增速仍在负值区间。

全球需求的下滑使得美国企业部门首先受到冲击。2018年特朗普税改使得美国经济在其他经济体经济放缓的同时仍然维持较高的增长。但近期,我们可以看到全球经济疲弱开始向美国传导,其直接冲击的就是美国的企业部门(体现为海外盈利下滑明显)。而美国工业产出出现连续几个月的下滑,上两次出现这种情况分别是2008年全球金融危机和2015年油价暴跌。整体来看,美国企业部门的盈利增速自2018年3季度已见顶基本已确认。

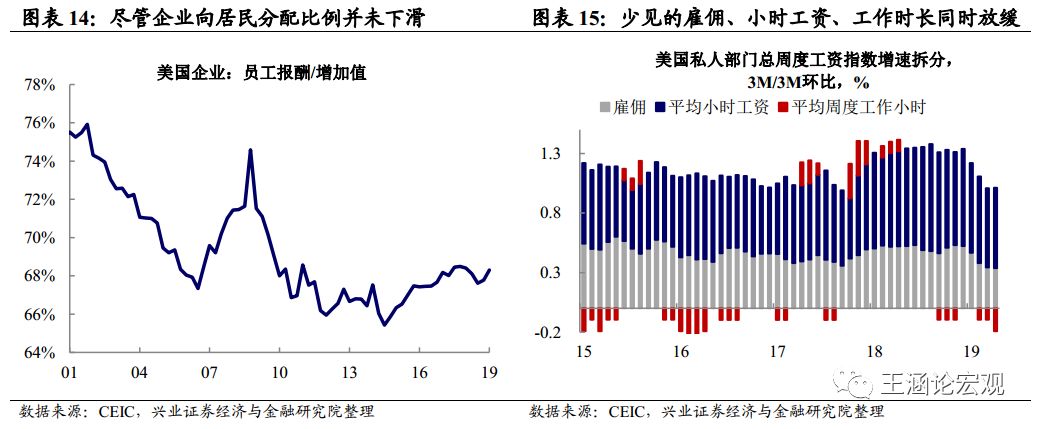

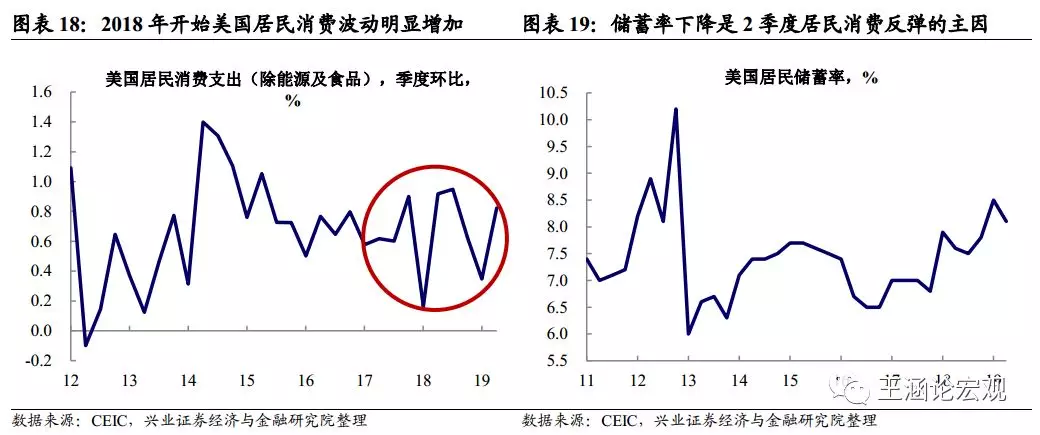

而美国企业部门的疲弱,可能正通过劳动力市场向居民部门传导。在此背景下,企业盈利预期转弱正逐步传导至其员工报酬上。从企业增加值的分配来看,虽然员工报酬所占的分配比例尚未下降,但整个饼的缩小,使得员工报酬所能得的部分对应也有所收缩。因此,从美国居民部门的报酬来看,出现少见的新增雇佣、小时工资、工作时长同时下滑。2季度居民可支配收入中工资收入增速下滑也是验证。

从劳动力市场看,虽然6月非农新增就业大幅反弹,但从2季度整体来看,非农同比增速仍在下滑。实际上,随着失业率不断下行、劳动参与率不断上行,美国劳动力缺口逐渐收紧,这本身就指向非农增长将放缓。但是值得关注的信号是,JOLTS招工率自2018年12月以来持续偏弱,这说明美国就业市场可能已经转向企业需求下滑的逻辑。这与前述的收入放缓相对应,反映企业对雇佣的需求开始出现松动(详参2019/6/11《美国就业市场放缓中的新信号》)。

收入减速的背景下,居民消费更易受到金融市场波动的影响。随着美国工资收入的放缓,本轮美国居民资产负债表对于金融资产价格依赖程度较大的问题逐步暴露出来。二季度的数据来看,居民收入的增加主要来自资产收入的拉动,工资收入实际上是下滑的。而2018年以来,居民消费的两次大幅走弱,一是2018年1季度,二是2018年4季度~2019年2月,都对应着美国股市的剧烈调整。自3月以来消费反弹,也可能主要受益于美国股市的修复。换言之,金融市场波动成为近期美国居民消费的重要影响因素(这也是我们此前论述的美联储决策非常关心市场预期的重要原因)。

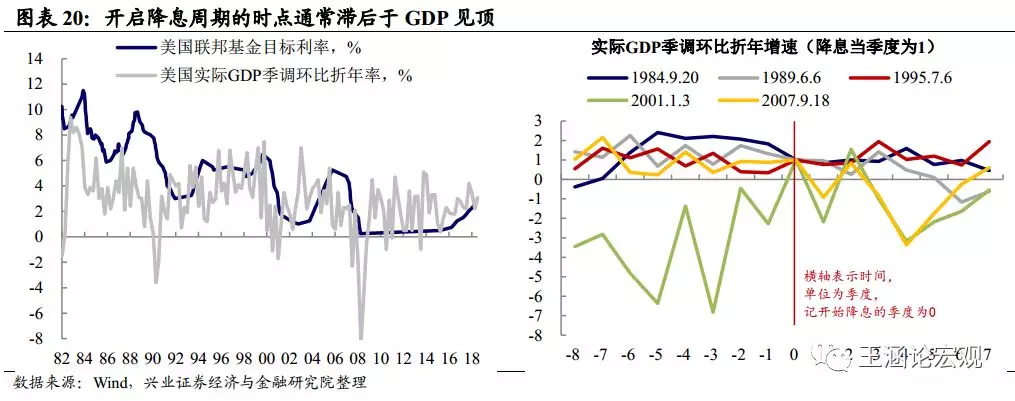

开启降息的时点通常晚于GDP见顶,且降息并不能扭转经济增速下滑。如前所述,随着全球经济疲软向美国传导,美国经济增速大概率将于2019年见顶,那么回到我们本小节最初开始的问题,抛开政治压力和市场压力,当前基本面的情况支撑联储走到宽松周期开启的节点了吗?从历史经验来看,联邦基金目标利率和美国GDP增速走势是较为一致的,即降息并不能立即扭转GDP的下滑趋势。而从时间先后看,降息开启的时间点通常滞后GDP见顶约三个季度。从这个角度来看,如果7月会议标志着美联储本轮降息周期的开启,从经济基本面来看,是稍早于过往的。

在经济周期末期,货币政策转松往往难抵衰退冲击,仍需警惕金融市场波动加大的风险。需要注意的是,即使美联储进入宽松周期,这并不意味着金融市场波动风险的消除。从历史经验看,在2007年、2000年、1989年等经济周期和货币周期的大拐点(分别对应次贷危机、互联网泡沫破灭和1987年股市调整),即使货币政策已经转向宽松,但也容易发生权益市场的大幅波动。这背后的逻辑是,在大周期的拐点,经济受宽松刺激进一步改善的空间不大,经济回落和宽松对冲可能同步进行,而经济回落的影响可能大于宽松对冲。因此,即使美联储开启降息周期,仍需警惕美股市场波动加大的风险(详参2019/6/2《美国贸易战火扩散,放水对冲效用几何》)。

风险提示:美联储货币政策超预期变化。

扫码下载智通APP

扫码下载智通APP