港股市场“十倍股”有哪些特质?

本文来自微信公众号“广发港股策略”,作者是 廖凌、朱国源。本文观点不代表智通财经观点。

摘要

引言:变化的市场,不变的“均值回归”

投资恒生指数的长期复合回报极为丰厚。而投资的时间坡道足够长,则估值的地心引力足够大,价值的“钟摆运动”更具规律性。

对比美股,港股的长期回报中枢在哪里?

美国百年股市称得上是兼具成长与价值的极佳样本。1900年至今投资标普500指数的年化复合收益率接近9.8%,其中估值贡献仅有0.3%。

在港股超过45年长周期内,恒指能够实现13%的年化复合回报,其中盈利增长和高股息是最主要的贡献因子。尽管2000年以来恒指的年化复合回报降至5.5%,但仍是回报极为稳健的新兴市场。

长期而言,港股市场是一个“称重机”

长期来看,中国经济和企业基本面“螺旋式向上”,是驱动港股市场向上的“基石”;而对于互联互通后的香港中资股而言,其实际回报ROE-Rf(10年期中债收益率)对上市公司盈利能力变化存在一定指示意义。

港股是“低估值陷阱”吗?估值回归终有时

与全球大多数市场相比,港股的低估值往往是“老生常谈”,背后的原因包括:市值结构、融资政策、汇率波动、制度因素、信息不对称等。而AH互联互通推进,将对港股估值体系产生潜移默化的影响:港股“离岸市场”逐渐“在岸化”,降低信息不对称;另外,两地股市估值联动性提升,估值差异被“熨平”,“北水”将不断引导估值重塑和价值发掘。此外,港股相比其他市场其高股息特征极为显著,是很好的“安全垫”。

港股“长跑冠军”有哪些特质?

港股市场大市值“十倍股”的特质包括:1)行业以消费与科技占主导;2)上市时间长,好公司“历久弥香”;3)大市值胜出,“仙股”无人问津;4)成长性突出,营收和净利润增速更高;5)盈利性好,ROE中枢高;6)尽管股息率、PE和PB的优势并不明显,但胜在估值波动率小。

从策略角度来看,以腾讯控股、申洲国际为例,最优方案为长期持有。

结论:利用“估值锚”,把握基本面,长线持有

港股尽管长期复合回报不再“疯狂”,但不失“稳健”。利用历史的“长线”数据可“鉴往知来”:自上而下需要把握“估值锚”,利用极端估值下的均值回归;自下而上,则需把握基本面,找准“长跑冠军”,长期持有。

核心假设风险:

全球经济和盈利不达预期;美元、美债利率上行;国内去杠杆;通胀超预期;中美贸易形势恶化等。

报告正文

1引言:变化的市场,不变的“均值回归”

港股既是一个“离岸市场”,也是一个“在岸市场”。

流动性具有“离岸性”,资金流向由外资主导;基本面则是“在岸化”的,中资股盈利与国内经济相关。但对于多数港股的参与者而言,这种“二元现象”徒增了信息不对称性,加上汇率和全球政局的扰动,使得市场的波动大为增加。

大部分投资者是厌恶波动的,内外部环境的纷繁变幻提高了风险补偿要求,也压抑了港股的估值体系。尽管港股已经是全球估值最具吸引力的市场之一,但大家对于港股的风险收益要求是极为“挑剔”的——我们在和机构路演交流的过程中,不乏认为港股是典型“价值陷阱”的声音;此外,大家对于低估值的港股中长期内能够获得稳定回报仍缺乏信心。“印象流”来看,港股似乎是一个“估值低、波动高、回报平淡”的“夹层市场”,收益稳定性比不上美股,论估值弹性又比不上A股,可谓“食之无味,弃之可惜”。

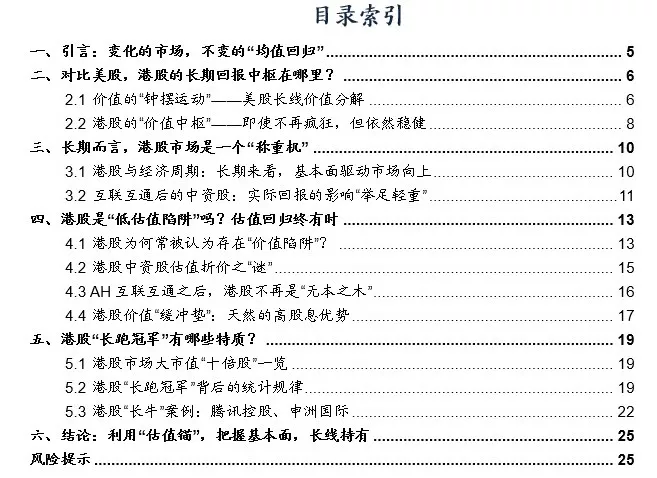

事实果真如此吗?数据胜于雄辩——如果用一个“放之四海而皆准”的简易公式衡量权益资产回报率,即“总回报率=EPS Growth * PE Growth + 股息率”,那么在港股超过45年长周期内,投资恒指能够实现13%的年化复合回报,其中盈利增长和高股息是最主要的贡献因子,称得上是人类投资史上难得的复利奇迹。尽管2000年以来恒指的年化复合回报降至5.5%,但仍是回报极为稳定的新兴市场。

那么,“长线”的历史数据对于当前的港股投资又有何启发?

其一是“形而上”的:和美股类似,投资的时间坡道足够长,则估值的地心引力足够大,价值的“钟摆运动”更具规律性;而由于盈利增长和高实际回报的驱动,港股长线仍具备投资价值。

其二是“形而下”的:就个股而言,只要估值围绕均值不出现过度偏离,一个护城河较宽的行业赛道、稳定持续的盈利、良好公司治理、较高股息率等要素,是诞生“长跑冠军”的重要条件。而一旦找准了目标,最佳策略就是长期持有,甚至在“黑天鹅”出现后,正是开始考虑左侧介入的良好时机。

正如马克·吐温所言:“虽然历史不会重演,但历史却会押着同样的韵脚”。或许对于港股市场而言,最重要的韵脚就是价值的“钟摆运动”和估值的均值回归。我们本篇报告是海外投资“长线”系列的首篇,“以美股为鉴,以历史为镜”,探讨港股的长期投资价值。

2对比美股,港股的长期回报中枢在哪里?

2.1 价值的“钟摆运动”——美股长线价值分解

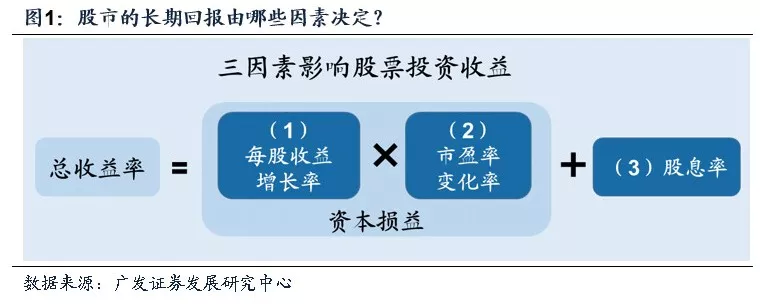

美国经济和股市的长期繁荣催生了多个足以载入史册的投资业绩,巴菲特曾经说过,“伯克希尔·哈撒韦的成功很大程度上应该被称为 ‘美国顺风’ 的产物”。某种意义上说,美国百年股市的确称得上是兼具成长与价值的极佳样本,无论全球政治经济局势如何变幻,估值始终围绕均值做“钟摆运动”,而美国企业盈利增长和分红的长期复合,共同夯实了长期牛市的基础。

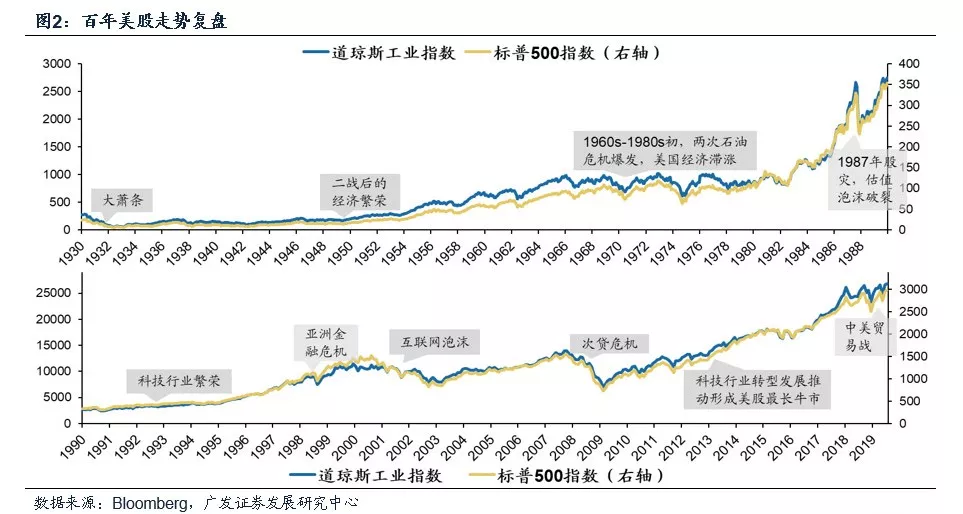

从百年美股收益率拆分来看,盈利增长是“基石”,股息率是“安全垫”,估值波动则是“放大器”。1900年至今投资标普500指数的年化复合收益率9.8%,其中盈利增长贡献超过5%,股息率贡献超过4%,而估值贡献仅有0.4%。

但在不同经济和货币周期内,三因素对长期回报的贡献有显著的差异。过去10年又是一个投资标普500指数的好光景,2011-2018年间复合收益率达到11.3%:其中EPS增长贡献6.3%,股息率贡献2%,估值贡献2.9%,经济复苏和货币宽松共同驱动“戴维斯双击”。

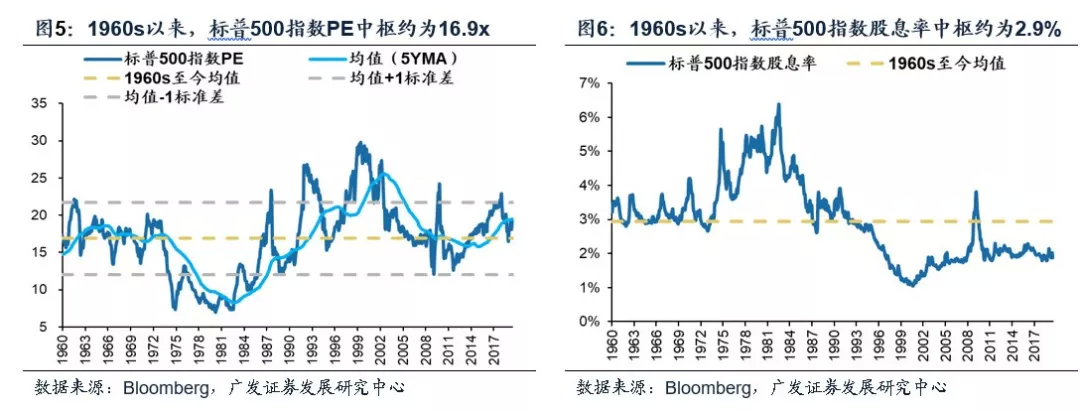

如何看待美股EPS、估值和股息率三者的关系?以1960年以来“长线”数据为例,经济周期决定EPS,股息率则相对稳定,但也受到估值水位“升降”的影响:

第一,股市的长期价格由经济基本面和EPS增长驱动,正所谓“长期来看,股票是一个称重机”,历史上美股EPS增长和美国名义GDP增长呈正相关;

第二,估值的短期波动难以预测,但PE围绕16.9倍的长期中枢做“均值回归”;

第三,股息率的长期中枢为2.9%,往往和PE走向呈负相关性,即“鱼和熊掌不可兼得”,估值扩张对应着股息率中枢下降;

第四,1990年以来,美股的PB中枢为2.86x,ROE中枢为13%(注:数据可得性有限,仅考虑1990以来数据),PB-ROE的稳定性进一步验证价值的“钟摆运动”。

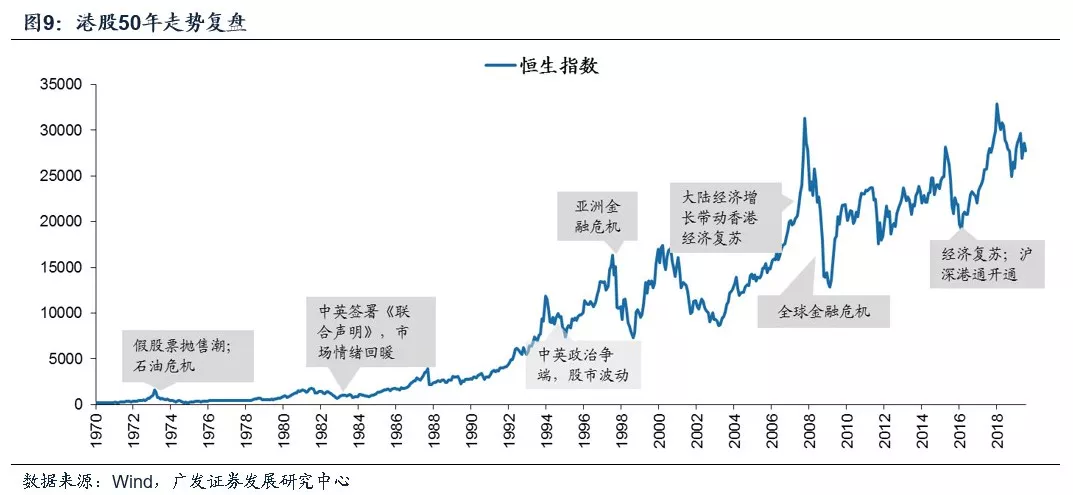

2.2 港股的“价值中枢”——即使不再疯狂,但依然稳健

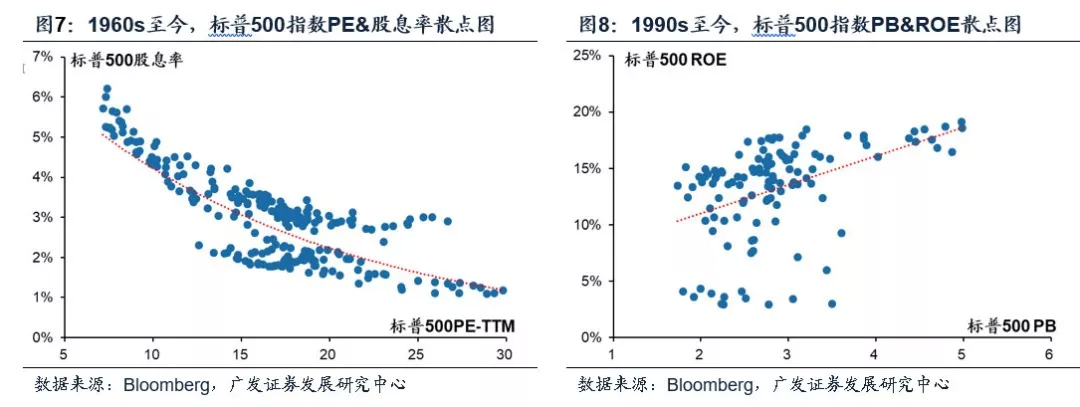

较之标普500和道琼斯指数,恒生指数的历史更短、波动更大,但历史上恒指仍不失为价值投资的极佳样本——纵然经历政治争端、金融危机等大波动,港股EPS“螺旋式向上”、分红稳定且极富吸引力,使得港股长周期内抵消了估值小幅负贡献的影响,投资于恒生指数的长期复合回报极为丰厚。

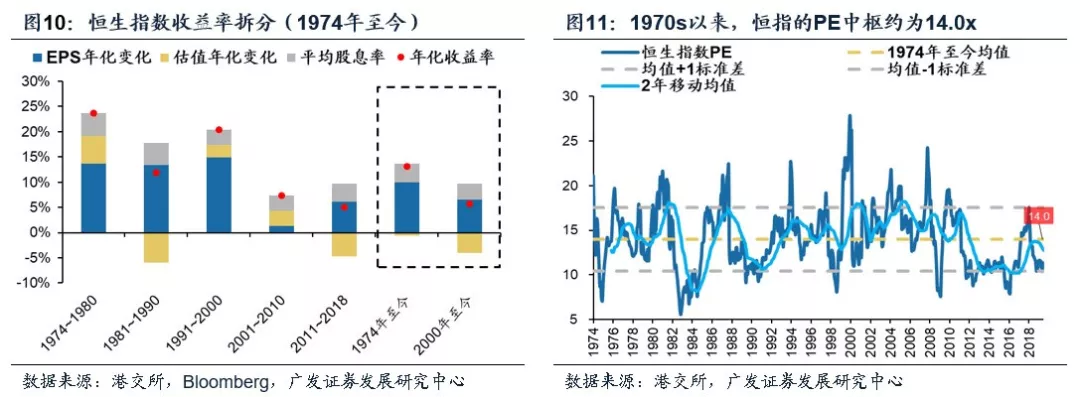

当然不可否认的是,过去50年内港股的复合回报经历了收敛。1974年以来,投资恒指的年化复合回报高达13.2%,其中EPS增长贡献10%,股息率贡献3.7%,估值贡献-0.5%;2000年以来,投资恒指的年化复合回报回落至5.7%,EPS增长贡献6.5%,股息率贡献3.2%,估值贡献-4%。

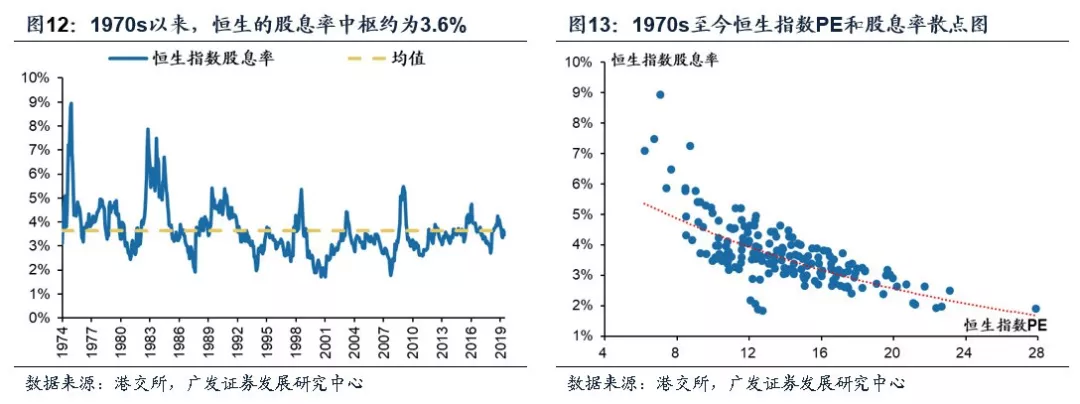

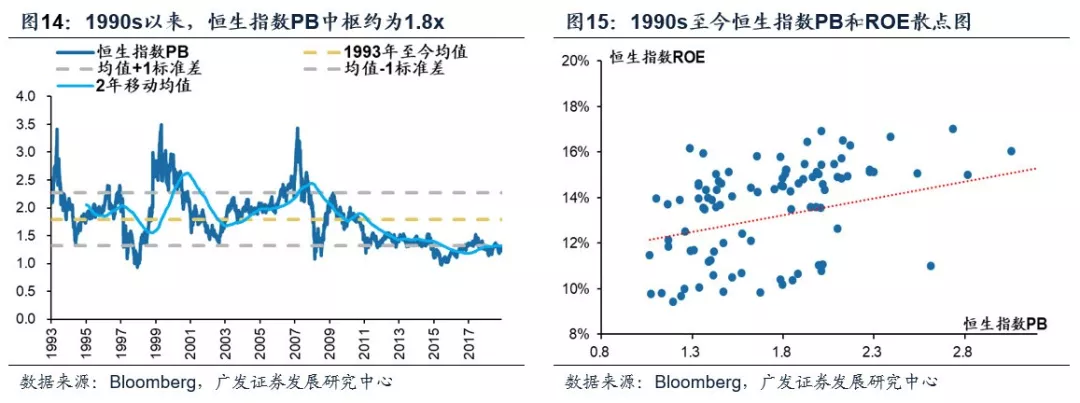

在恒指复合表现从“喧嚣”到“平静”的过程中,估值的贡献偏负面,但稳定的高股息率起到了“缓冲”和“安全垫”的作用。1974年以来,恒指的PE中枢约为14.0倍,股息率中枢约为3.6%,两者之间呈负相关性,但向下的斜率弱于美股,意味着股息率的稳定性更强(图13),一定程度上“熨平”了PE估值的波动。

从PB-ROE的关系来看,恒指的表现存在相对稳定的“估值锚”。1993年以来(注:数据可得性有限,以1993年后数据为例),ROE中枢为13.2%,和PB存在一定正相关性;恒指PB中枢约为1.8倍,并且PB超出均值+/-1倍标准差的时间区间较短,意味着PB估值的过度偏离无法持续。

3长期而言,港股市场是一个“称重机”

3.1 港股与经济周期:长期来看,基本面驱动市场向上

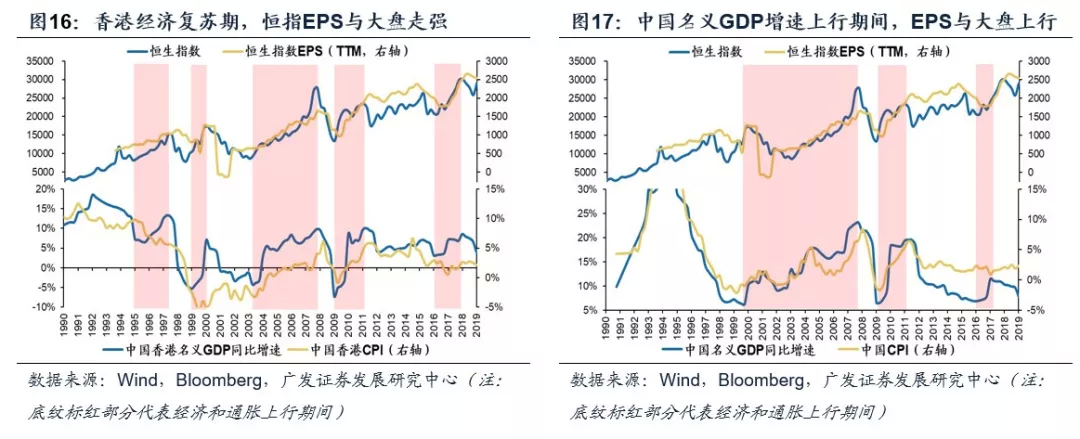

根据我们对港股“长线”收益率分解,过去50年估值对恒指回报的贡献较小,在经济和企业盈利增长的驱动下,港股市场长周期内可视为一台“称重机”。考虑到恒指成份中同时包含香港本地股和中资股,因此港股EPS的增长既和香港经济相关,也受到内地经济周期影响:

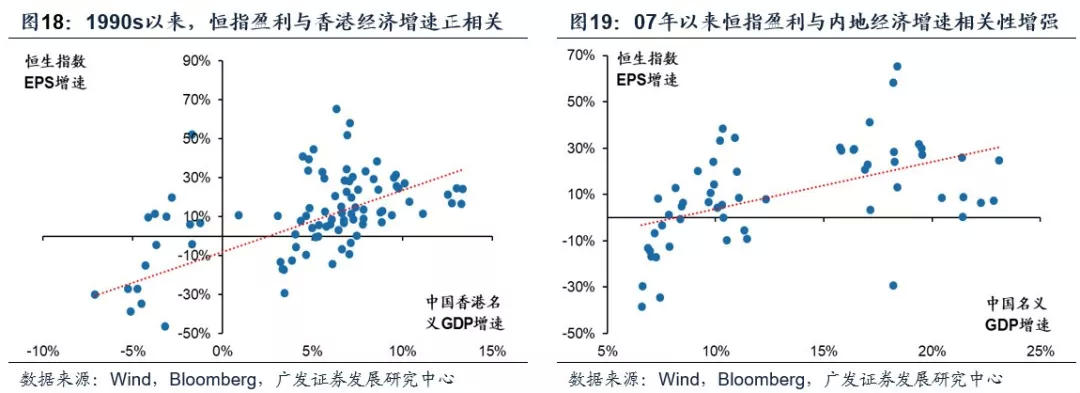

第一,恒指历史走势和香港经济周期相关,2000年后的几轮牛市均伴随着经济增长和通胀的扩张。1990年以来,恒指EPS增速与香港GDP增速的相关性达到0.44;

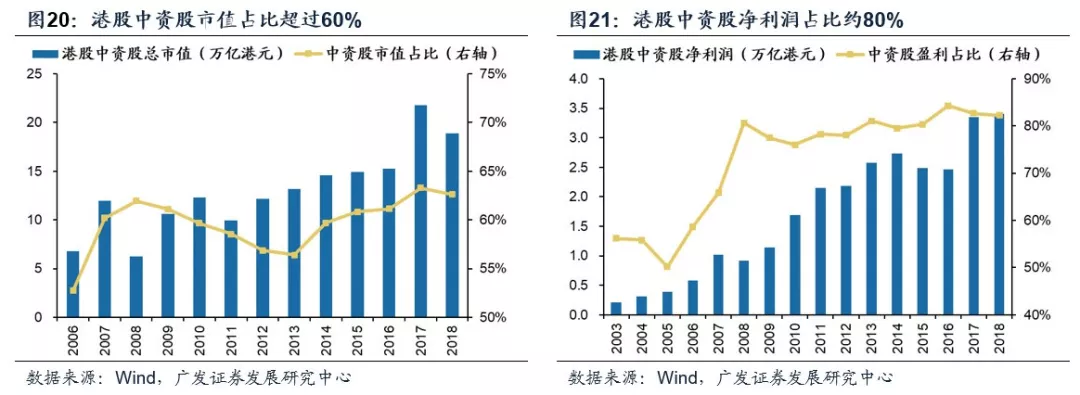

第二,随着中资股的权重增加(图20和图21),国内经济和货币周期的变化对恒指盈利增长具有重要影响,经济复苏期间通常伴随着港股EPS扩张。2007年以来,恒指EPS增速与中国名义GDP增速的相关性达到0.47。

此外,AH市场盈利增长和ROE走势愈发趋同,使得港股基本面的“在岸性”更加突出——中国名义GDP的周期波动在影响A股的同时,也在影响着港股。

3.2 互联互通后的中资股:实际回报的影响“举足轻重”

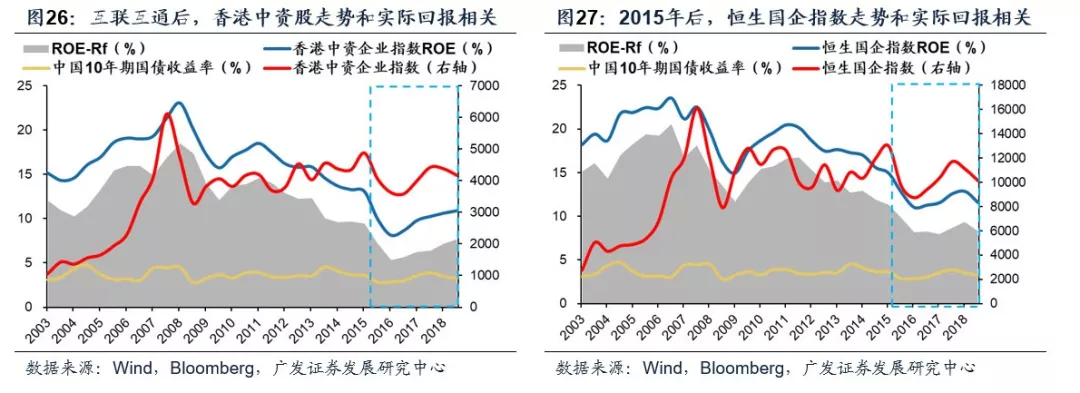

用ROE- Rf (10年期中债收益率)衡量上市公司的实际回报率,是衡量市场趋势的重要指标;对于香港中资股而言,实际回报对上市公司盈利能力变化存在一定指示意义:

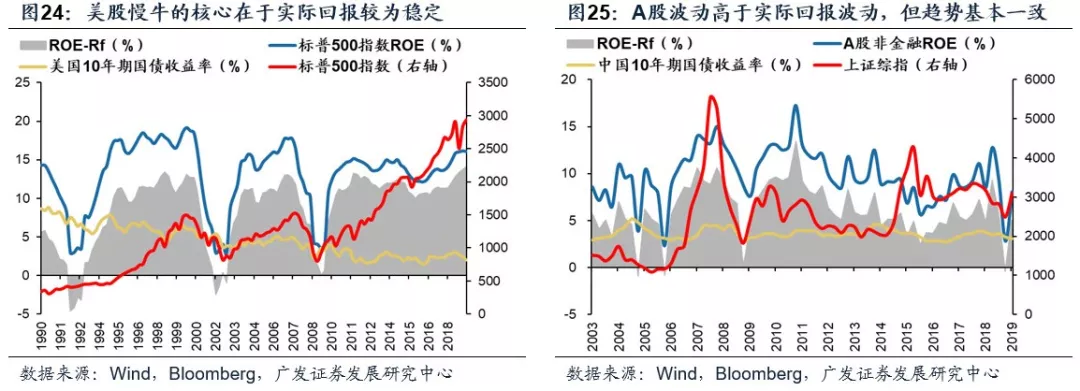

美股高ROE和稳定的实际回报是长期慢牛核心所在。而在标普500指数熊市期间,美股实际回报大幅下行,甚至转负;

A股指数波动高于实际回报率波动,估值的影响高于美股,但两者多数时候仍存在一定正相关性(2005Q1-Q3、14H2-15H1牛市区间存在背离);

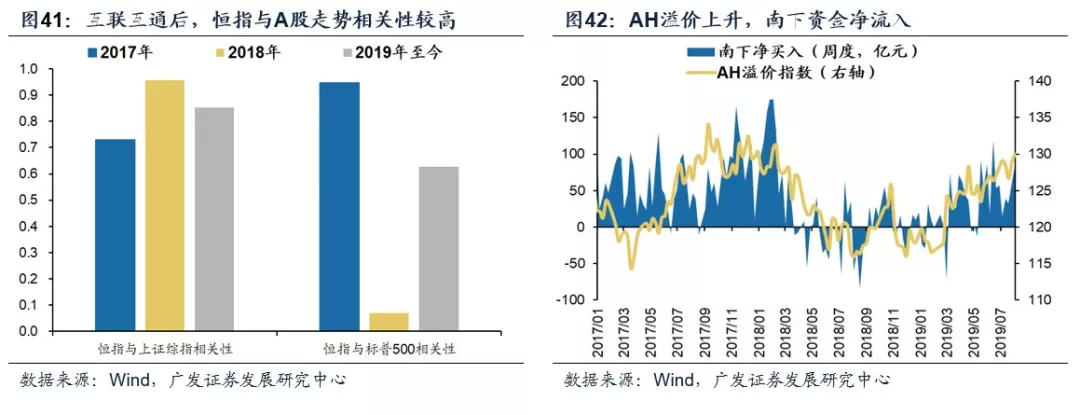

AH市场互联互通后,南下资金对港股市场的影响力显著抬升,港股中资企业股价走势和实际回报率方向同步性增强。2016-2017年,是香港中资企业典型的实际回报上升周期,带动中资股走出一波牛市;2018年,香港中资企业实际回报下行,加上汇率贬值,使得相关指数承压。

4港股是“低估值陷阱”吗?估值回归终有时

4.1 港股为何常被认为存在“价值陷阱”?

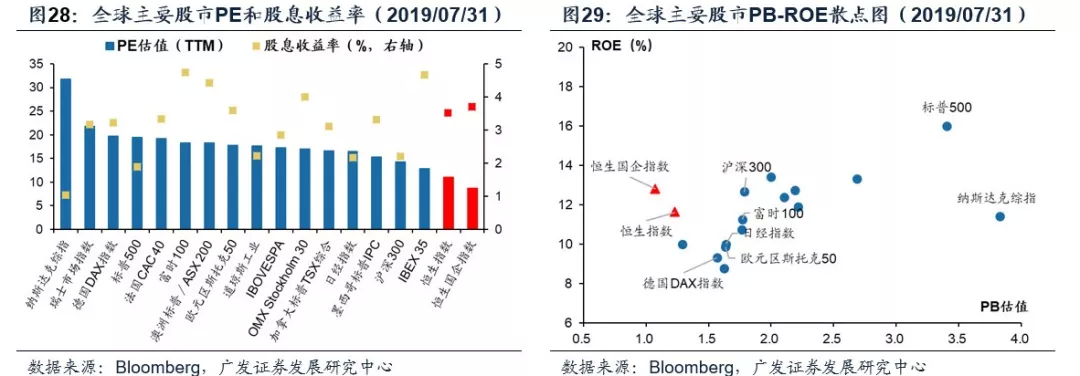

与全球大多数市场相比,港股的低估值往往是“老生常谈”。1974年以来,恒指PE围绕14.0倍的历史中枢震荡,平均水位远低于美股标普500指数的16.9倍。

而横向比较,港股也具备无以伦比的低估值优势——恒生指数和国企指数最新PE(TTM)仅为11.0倍和8.7倍,而股息率在全球范围内则属于中等偏上水平。另外,从PB-ROE的维度来看,恒指、恒生国企指数的估值性价比也优于全球大多数市场。

但即使恒指成长性突出且长期回报不菲,市场仍不乏认为港股是典型“价值陷阱”的声音。造成港股低估值的原因有哪些?我们认为,主要影响因素包括:市值结构、融资政策、汇率波动、制度因素、信息不对称等:

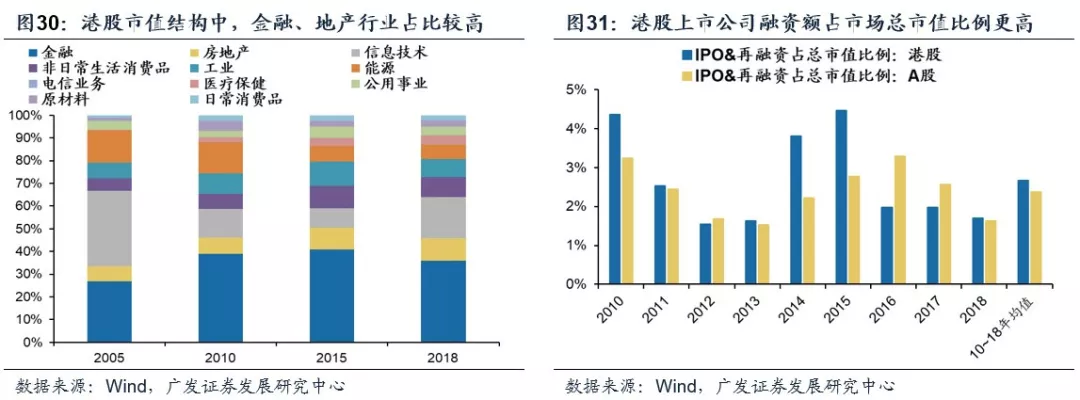

第一,市值结构:金融、地产等低估值行业占比较高。

港股最新市值结构中,金融与地产行业总市值占全部港股市值比例近一半(GICS行业分类),金融与地产公司估值普遍较低,拉低港股整体估值。

第二,融资政策:港股融资环境更加宽松,市场存在“抽血效应”。

港股上市公司IPO实施注册制,且监管对于上市后再融资的规定也更为宽松。2010年至今,港股公司融资额(包括IPO、增发、配股)占总市值比例达2.7%,高于A股融资额占比2.4%,IPO与再融资分流存量资金,使得港股估值受压。

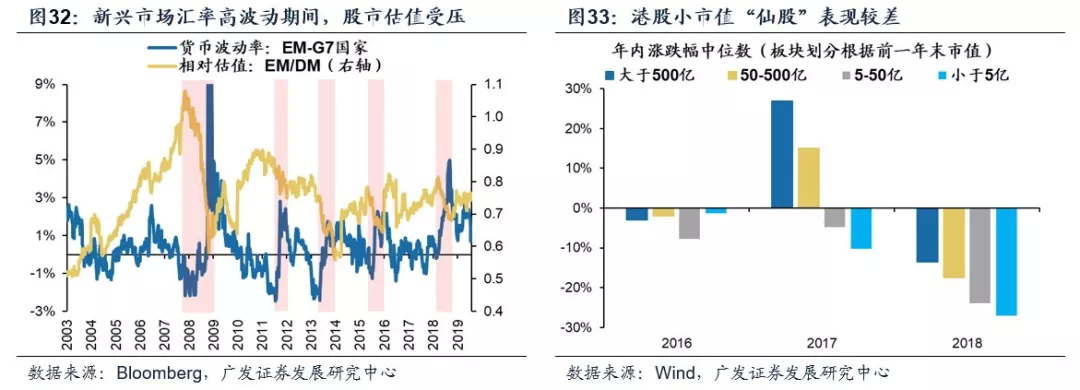

第三,汇率波动:港股具备“离岸”属性,汇率波动限制估值扩张空间。

2003年以来,新兴市场(EM)汇率波动多数时间高于发达市场(DM),而当汇率波动率快速上行期间,EM相比DM通常体现出估值折价。对于港股而言,投资者既要担心美元指数的波动、又要担心人民币汇率的波动,还要港元汇率远离“弱方兑换保证”,港股的“离岸性”降低了流动性体系的稳定性,也拉低了平均估值。

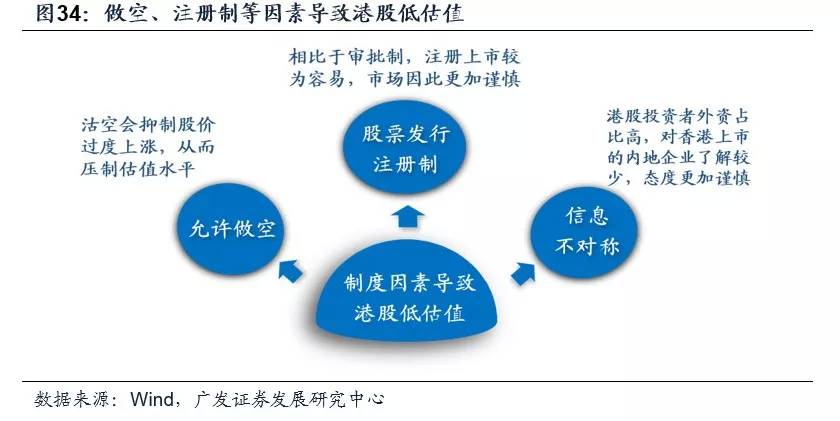

第四,制度约束:注册制与做空交易,使得“仙股遍地”。

港股上市采用注册制,“宽进严出”,信批和公司治理的惩罚成本较高,加上做空交易和流动性问题,导致市场“仙股遍地”,小市值股票反而存在估值折价。

第五,信息不对称:中资股“公司在国内,管理在香港,投资者在境外”

由于较多香港中资股主营业务在内地,管理在香港,而投资者在国外,信息不对称增加了投资不确定性,市场担心公司治理等风险,因此不愿给予更高估值。

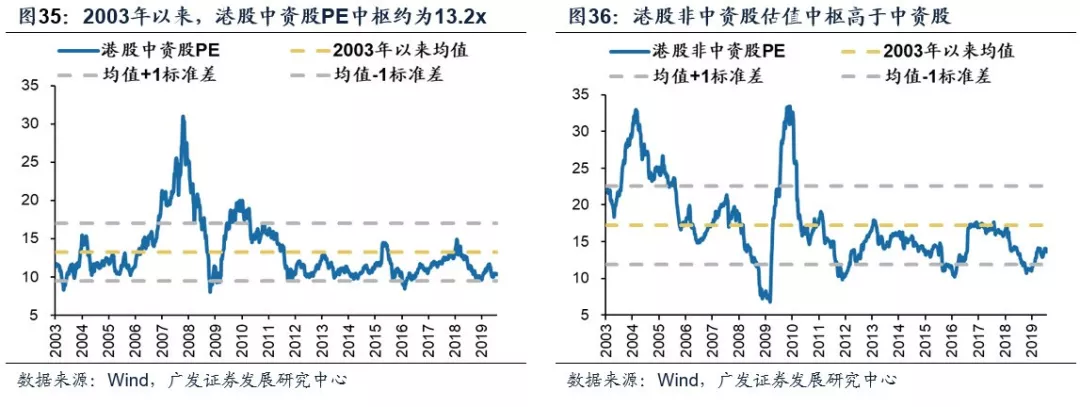

4.2 港股中资股估值折价之“谜”

从估值的结构来看,港股另一遭人“诟病”的特征在于:相比非中资股,香港中资股的估值更低廉,考虑到中资股更高的ROE、更稳定的盈利,这无疑令人费解。

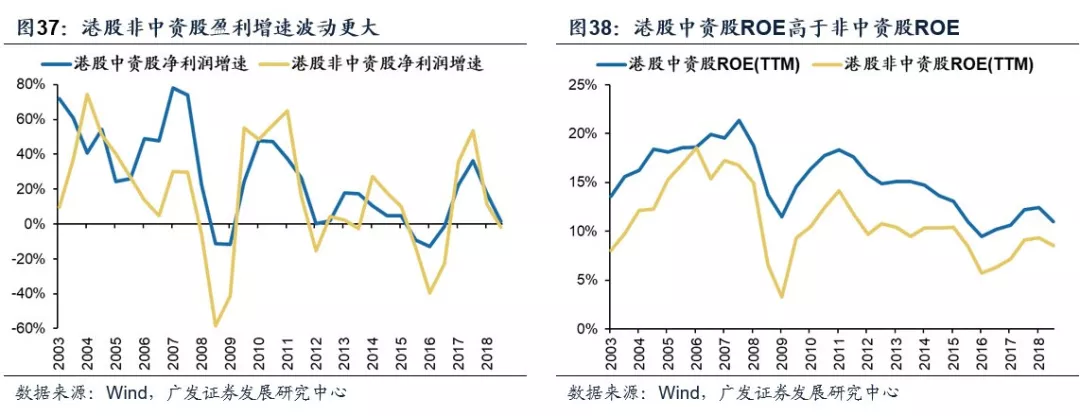

从2003年以来数据来看,中资股相对非中资股体现出明显的估值折价。将全部港股分为中资股与非中资股,中资股PE历史均值13.2倍,而非中资股PE历史均值为17.2倍;但从财务数据来看,港股中资股盈利增速相对更稳定,同时ROE水平更高。

为何盈利更好的中资股估值要低于非中资股(尤其是香港本地股),是不是“价值陷阱”?我们认为其中的合理解释包括以下方面:

第一,信息不对称性是核心矛盾。海外投资者对于中资股的顾虑在于“公司在内地、管理在香港、投资者在境外”带来的不确定性,加上对监管、法规的不熟悉,宁愿给予估值折价;

第二,人民币汇率的波动进一步强化中资股低估值。人民币汇率贬值时,中资股盈利和估值或遭受“戴维斯双杀”;

第三,中资股供给的增加,使得资金分流。2007年以来,香港中资股市值占比明显增加,IPO、再融资的供给放量,压低了中资股估值。

4.3 AH互联互通之后,港股不再是“无本之木”

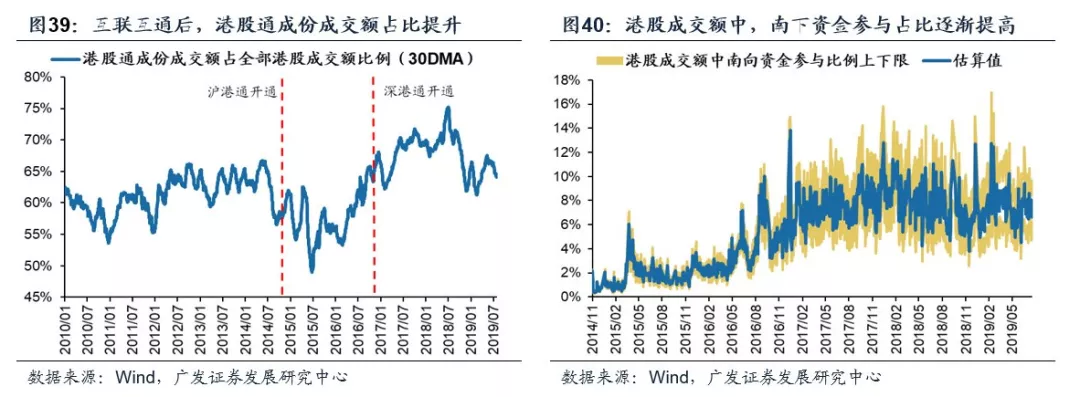

AH市场互联互通后,南下资金持续流入,使得“北水”在港股市场的话语权不断提升,体现在两方面:其一,沪深股通开通后,南下资金可购买标的成交总额占市场总成交额比例不断提升(图39);其二,全部港股成交额中,南下资金参与占比逐渐提高(图40)。

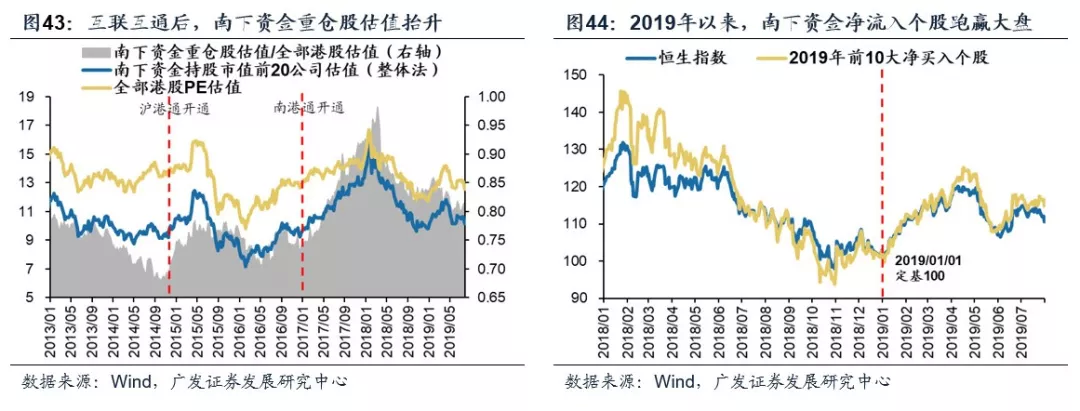

而AH互联互通机制推进,将对港股估值体系产生潜移默化的影响——港股“离岸市场”逐渐“在岸化”,信息不对称问题大幅降低;另外,两地股市估值联动性提升,AH市场之间相互连接的“蓄水池”将“熨平”两地股市的估值差异。从历史数据显示的结果来看,互联互通同时具备“估值重塑”和“价值发掘”效应:

第一,“估值重塑”。以南下资金前20大重仓股构建组合,沪深港通开通后,其重仓组合相对全部样本的估值出现显著提升,意味着“北水”能带动估值回归。

第二,“价值发掘”。2019年南下资金较去年回暖,以年初以来南下资金净流入金额最高的港股公司构建组合,组合在2019年取得相对收益。我们预计,未来随着南下资金的持续流入,港股不再是“无本之木”,市场交易活跃度有望提升,其估值体系有望正常化。

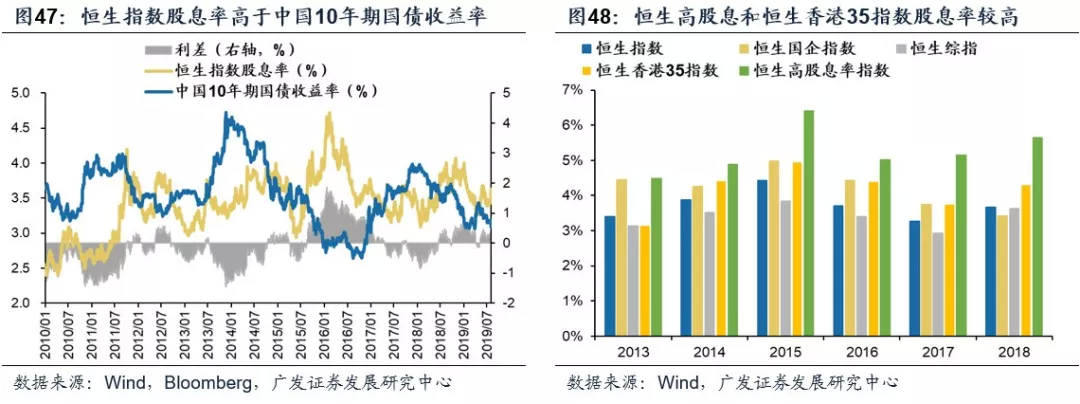

4.4 港股价值“缓冲垫”:天然的高股息优势

退一步讲,即使部分投资者对港股的“低估值陷阱”仍有较深的担忧,但一个客观的事实在于,港股相比其他市场其高股息特征极为显著,能起到很好的“缓冲”和“安全垫”的作用。

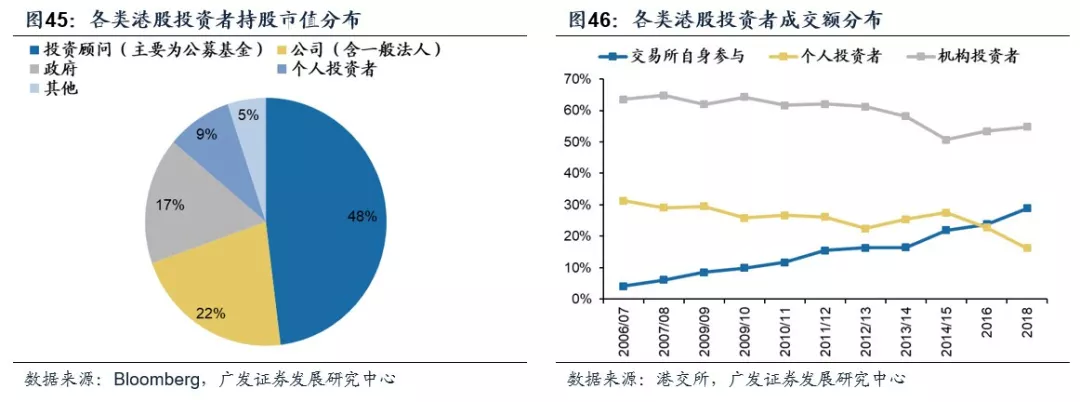

具体来看,恒生指数、国企指数股息率在全球范围内横向比较属中高水平,且目前相较于中国10年期国债收益率也存在一定优势,因此考核期相对较长的“南下资金”(如险资)会考虑在合适估值区间布局港股。此外,港股市场中的部分指数,如恒生香港35指数、恒生高股息指数股息率超过5%,估值吸引力极高。

港股高股息率为何会成为一种优势?我们认为,港股以机构投资者为主,对于高股息有天然的“亲近感”。港股以机构投资者为主导,其持股市值占比接近50%,而在2018年成交额中,机构投资者占比为55%,个人投资者仅为16%。相较于个人投资者,机构投资者更加追求收益的低波动和确定性,对股息率的关注度更高。

5港股“长跑冠军”有哪些特质?

5.1 港股市场大市值“十倍股”一览

自上而下来看,恒指长期实现高复合回报,是全球被动投资长河中璀璨的明星;而自下而上来看,背靠中国经济飞速发展的强劲基本面,港股自然也诞生了不少“长跑冠军”。

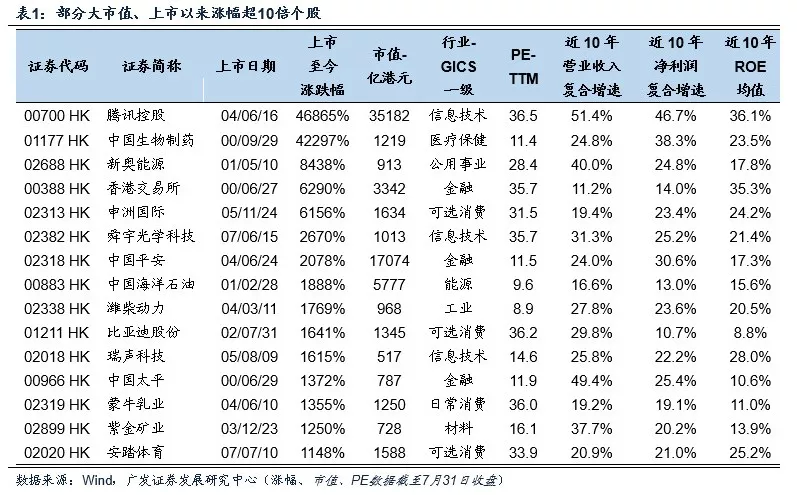

我们选取了2000年后上市,上市至今涨幅超10倍,最新市值超500亿港元的大市值牛股,共有15家公司符合条件,其中腾讯控股上市至今涨幅最大,累计上涨超450倍。按照上市以来涨跌幅由高到低排位,其他还包括中国生物制药、新奥能源、申洲国际等。

5.2 港股“长跑冠军”背后的统计规律

如何精准定位港股中的“长跑冠军”?从策略角度,我们可就其背后的统计特征进行简单归类。我们把全部港股按上市以来表现,分为涨幅超10倍、涨幅1-10倍、涨幅0-1倍,以及上市至今破发分成四组,“长跑冠军”的特质包括以下方面:

第一,行业分布特征:2000年后,消费与科技占主导。全部港股涨幅超10倍的个股中,房地产行业公司最多,但多数地产公司上市时间较早;2000年以来,上市后涨幅超10倍的个股,主要集中在科技与消费两大板块;

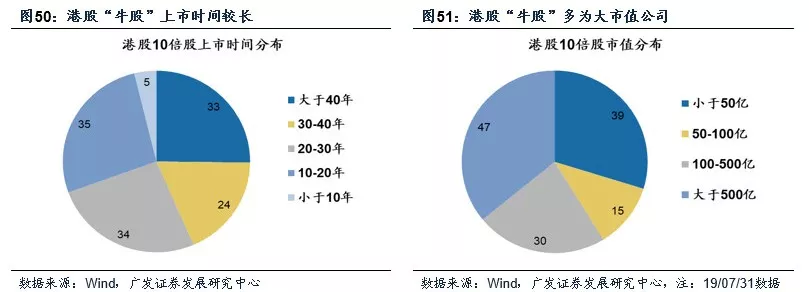

第二,上市时间特征:好公司“历久弥香”。港股市场是一个成熟理性的市场,优秀公司更多依赖“时间的累积”,复利的力量让好公司享受股价“长牛”。从统计数据来看,港股中约60%的“十倍股”上市时间超20年;而近10年内上市,且上市至今上涨超10倍的公司仅有5家;

第三,市值规模特征:大公司胜出,“仙股”无人问津。港股“长跑冠军”多为大市值龙头,港股中近40%的“十倍股”市值大于500亿港元,而港股小市值“仙股”无人问津,即使短期资金炒作推动股价爆发,但持续性通常较差;

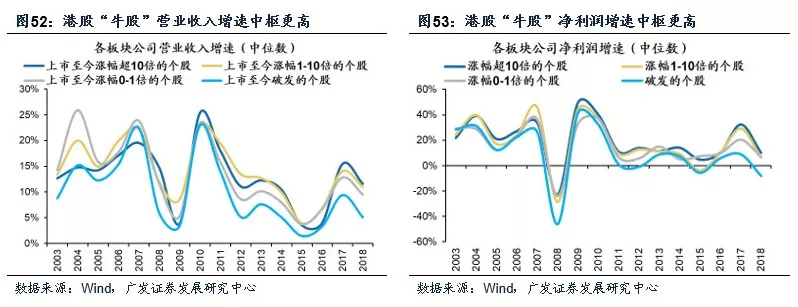

第四,成长性特征:营收和净利润增速更高。港股“十倍股”营收、业绩增长更高,并且和股价趋势存在一定正相关性,持续“高成长”的公司投资回报较高。

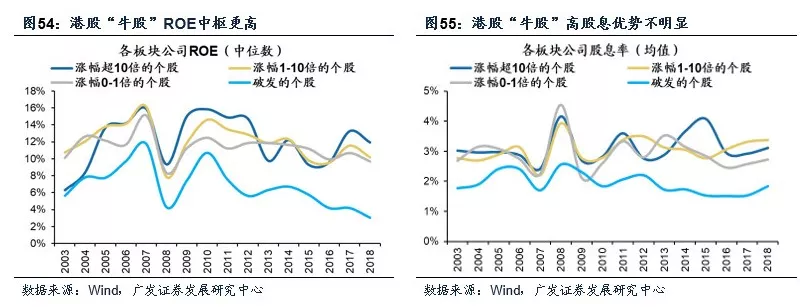

第五,盈利能力特征:更高的ROE,更高的实际回报。2002年以来的多数时间内,港股“十倍股”ROE中枢要高于其他样本,这点和美股的经验类似,高ROE是高实际回报的前提。

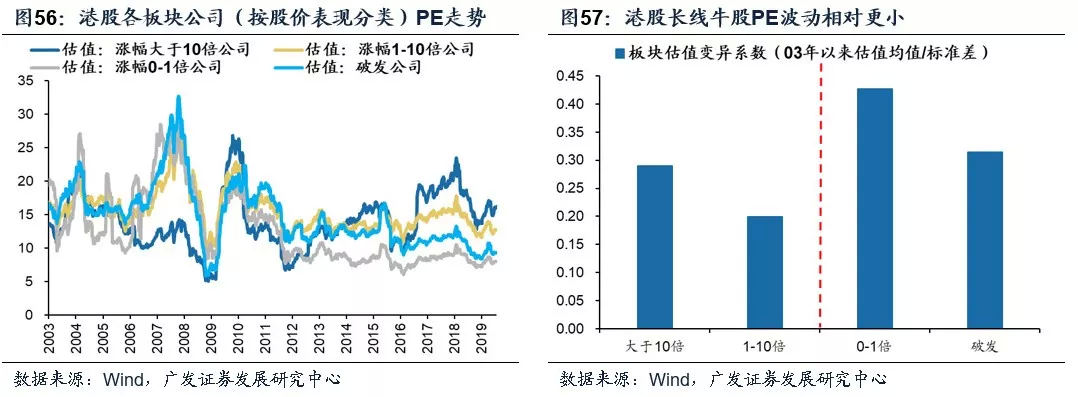

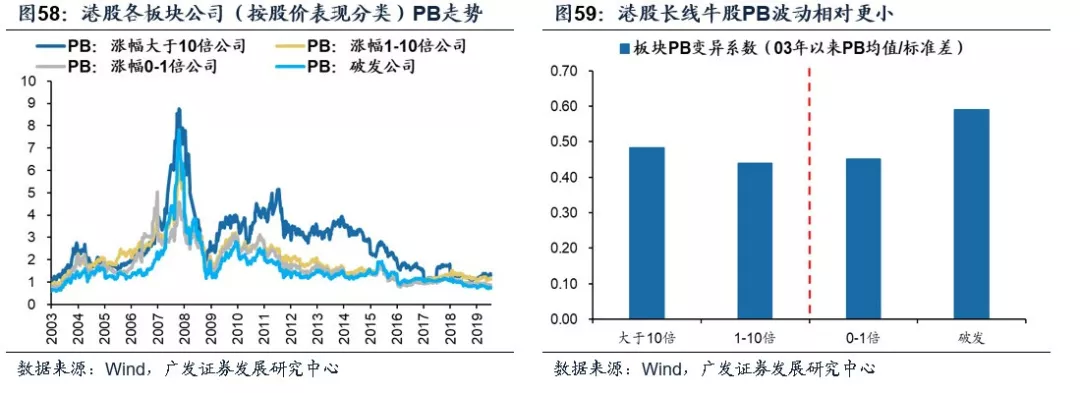

第六,估值特征:股息率、PE和PB的优势并不明显,但胜在估值波动率小。从数据来看,港股中的“十倍股”高股息率特征不显著(但高于破发个股),甚至于整体PE、PB水平要高于其他样本,意味着低估值可能不是决定股价“长牛”的必要条件。但尽管如此,“十倍股”的估值低波动率特征较为突出,降低了不确定性。

6结论:利用“估值锚”,把握基本面,长线持有

行文至此,我们花费了较多篇幅论述港股的“长线”价值——正是“螺旋式”向上的盈利、稳定的实际回报、高股息率的“安全垫”、“北水南下”等因素的存在,使得港股(尤其是中资股)在全球股市中,仍然具有较高的性价比。尽管长期复合回报不再“疯狂”,但不失“稳健”,使得港股市场依旧是长期价值投资者的乐土。

事实上,无论是“自上而下”,还是“自下而上”的维度,都可验证港股相比其他市场的优势,比如高股息率、低PE/PB、稳定的实际回报和ROE;而港股的劣势主要来自于其“离岸性”特征,比如受海外市场和汇率波动影响较大、信息不对称导致的不确定性等。

那么,从“长线”的角度,如何理解港股的投资价值,并择机布局?从策略角度提供参考,我们建议首先要合理利用好“估值锚”——所谓“估值锚”,是围绕中国名义GDP增长、合理股息率和实际回报(ROE-Rf)的价值“钟摆”,基于估值“均值回归”规律(尤其是PB的回归),利用估值的极端情形择机进行“长线”布局。

而其次,若涉及到个股选择,港股“长跑冠军”的统计规律和案例能够提供一些投资思路,我们总结如下:

第一,把握基本面。一个护城河较宽的行业赛道、稳定持续的盈利增长、相对高的ROE中枢、良好公司治理、合理股息率、较低PE/PB波动率等要素,是诞生“长跑冠军”的重要条件。

第二,长期持有。一旦找准了最优“长线”投资目标,只要估值围绕均值不出现过度偏离,最佳策略就是长期持有,甚至在“黑天鹅”出现后,正是开始考虑左侧介入的良好时机。

风险提示

全球经济和盈利不达预期的风险美元指数、美债收益率大幅上行的风险通胀超预期上行的风险国内过快去杠杆导致的风险中美贸易格局继续恶化的风险

扫码下载智通APP

扫码下载智通APP