伯克希尔(BRK.A.US)半年豪赚357.34亿美元的启示录:逆市卖股票

虽然伯克希尔哈撒韦(BRK.A.US,BRK.B.US)二季度净利超市场预测近50%,但巴菲特曾建议投资者:Focus on the Forest-Forget the Trees,不要只见树木,不见森林。

GAAP新规致净利润现“狂野而反复无常的波动”

8月3日,伯克希尔哈撒韦发布了2019财年二季度及上半年业绩。

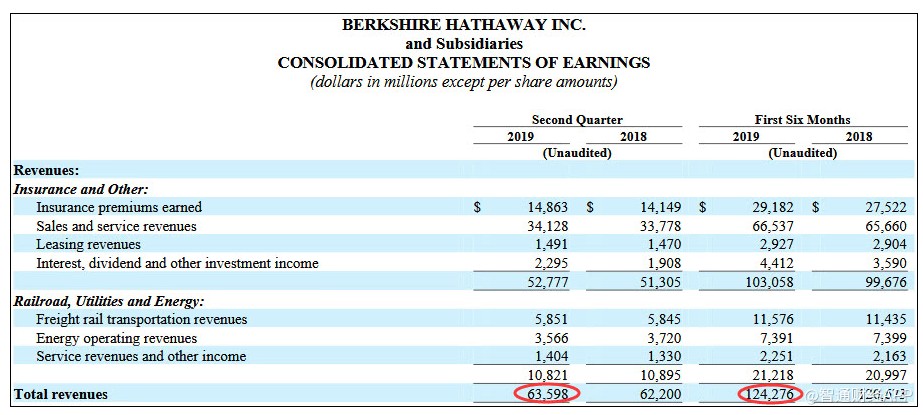

据智通财经APP了解,财报显示,上半年,伯克希尔哈撒韦总营收1242.76亿美元,去年同期1206.73亿美元,同比增长3.0%;归母净利润为357.34亿美元,去年同期为108.73亿美元,同比增228.6%。A股每股收益21824美元,去年同期为6610美元。

其中,二季度,伯克希尔哈撒韦总营收635.98亿美元,去年同期为622亿美元,同比增加2.2%;归母净利润为140.73亿美元,较市场预期的95.25亿美元高47.48%,也比去年同期的120.11亿美元增长17.2%;A股每股收益8608美元,较市场预期的5831美元高47.62%,去年同期为7301美元。

虽然伯克希尔哈撒韦归母净利润增长远超市场预期,但是难以忽视的是,该公司二季度的营业利润降幅超过了分析师预期。

据智通财经APP了解,因为一般公认会计准则(GAAP)新规要求将未实现的投资组合资本损益计入利润统计中,所以伯克希尔哈撒韦的归母净利润包括营业利润、投资和衍生收益两部分。财报显示,伯克希尔哈撒韦今年二季度营业利润降至61.4亿美元,相当于A股每股收益3757美元,较分析师预期3851.28美元低2.45%,也较去年同期低11%。

这也意味着,伯克希尔哈撒韦的归母净利润之所以增长远超市场预期,主要依靠投资和衍生收益。事实上,财报显示,二季度,伯克希尔哈撒韦投资和衍生收益达到79.34亿美元,明显高于同期的营业利润。

显然,由于会计准则的改变,伯克希尔哈撒韦的归母净利润会因为市况的变动而出现波动。对此,巴菲特和搭档芒格均认为将未实现的投资组合资本损益计入利润统计中会引发公司的归母净利润出现“狂野而反复无常的波动”,“严重扭曲”公司未来的业绩,从而会误导投资者。

因此,“我们建议继续关注营业利润,而不要过度关注未实现的资本损益等。”芒格说道。巴菲特也表示:“投资者对伯克希尔公司评价时,不要只见树木,不见森林(Focus on the Forest-Forget the Trees)。”

营业利润成美经济风向标

财报显示,伯克希尔哈撒韦今年二季度营业利润为61.4亿美元,相当于A股每股收益3757美元,较去年同期低11%。

值得注意的是,根据Refinitiv IBES的数据,分析师的平均预期营业利润为每股3851.28美元。这意味着,伯克希尔哈撒韦的营业利润低于分析师预期。

“营业利润低于分析师预期,主要是受保险承保疲软,经济放缓和贸易摩擦打压。”伯克希尔哈撒韦指出。

据智通财经APP了解,伯克希尔哈撒韦及其子公司从事多种业务活动,包括保险和再保险、公用事业和能源、货运铁路运输、制造、零售和服务,保险业务是其核心业务之一。

二季度,伯克希尔哈撒韦的保险承销从去年同期9.43亿美元降至3.53亿美元,利润降幅近63%。而且,旗下的汽车保险公司GEICO遭遇了更多的事故索赔,承销收益下降了42%。

此外,由于伯克希尔哈撒韦的业务广泛涉及美国许多经济领域,因此经常被用来衡量经济的发展情况。根据监管机构8月3日提交的文件显示,通过对伯克希尔最新财报和美国经济增速的观察,可以发现,美国消费者需求疲软的迹象已较为明显。

文件显示,消费者需求疲软打击了伯克希尔哈撒韦(Berkshire)旗下子公司的消费产品收入(包括珠宝、内衣和汽车制造),消费产品收入在二季度出现下降8.6%。

事实上,数据显示,美国经济的年化增长率从第一季度的3.1%下降到第二季度的2.1%。

逆市卖股票=见顶信号?

即便投资和衍生收益步步高升,伯克希尔哈撒韦还是选择在二季度净卖出股票。

据智通财经APP了解,今年上半年,伯克希尔哈撒韦连续两个季度净卖出股票,且二季度的净卖出额比一季度多10亿美元,创下2017年底以来最大季度净卖出额纪录。

显然,美股今年以来的反弹,并没有吸引到巴菲特。据智通财经APP统计,以标普500指数表现为参照,标普500指数从2019年至今表现强势,并在7月26日刷新历史高位至3027.98点,累计涨幅近20.7%。

也有分析认为,巴菲特逆市卖出股票,可能是持续了十年的美股牛市“见顶”的征兆。事实上,近期,美股确实已有见顶迹象,上涨疲态逐步显现。

虽然市场对美股是否见顶看法不一,但美股目前处于高位,积累了较大的投资风险或许已成为事实。

川财证券日前整理了美盛集团(Legg Mason)分析师Jeff Schulze和的观点。根据Jeff Schulze的观点,当前美国经济已经出现预警信号,Clearbridge 衰退风险仪表盘整体已出现黄色预警,其中有关美国经济的两个分项指标(ISM 制造业新订单和就业情绪)也出现了黄色预警。

与此同时,巴菲特还放慢了回购自家股票的步伐,二季度仅回购了4亿美元,远低于巴克莱分析师预期的15亿美元,也远低于一季度回购的17亿美元。

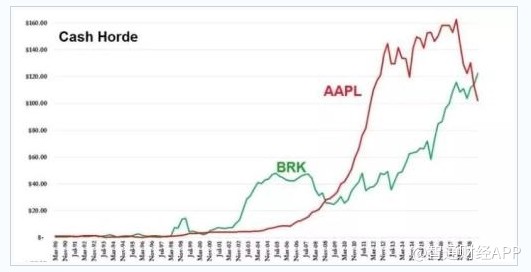

因此,这导致伯克希尔哈撒韦的现金和现金等价物飙升至创纪录的1224亿美元,超过苹果公司,成功问鼎全球最有钱公司的宝座。

不过,Edward Jones分析师吉姆·沙纳汉(Jim Shanahan)接受电话采访时表示,“很难看到最近几个季度的现金余额和现金使用情况,对他们没有收购任何公司、没有购买多少股票、也没有回购大量自己的股票感到失望。”

事实上,巴菲特在最近4年里不断强调,很难找到投资机会。

巴菲特也承认,数年来,这1000多亿美元的投资回报微乎其微,这对公司的增长构成了压力。

不过,在今年伯克希尔哈撒韦公司股东大会上,巴菲特曾表示,未来伯克希尔会将现金大量用于慈善事业,这是已经做了的决定。“我自己已经将很多个人资产用于慈善事业。”

与此同时,巴菲特称,在他死后,需要几十年的时间,让投票控制权获得稀释,大部分股票会捐给盖茨基金会。

苹果太贵,加仓银行

财报数据显示,二季度,伯克希尔哈撒韦的重仓股依旧是苹果公司。

财报显示,截至2019年6月30日,克希尔哈撒韦权益性证券投资约69%的总公允价值集中在五家公司:苹果公司505亿美元,美国银行276亿美元,富国银行205亿美元,可口可乐204亿美元以及美国运通公司187亿美元。

而在去年底,上述数据还分别为:苹果公司403亿美元,美国银行226亿美元,富国银行207亿美元,可口可乐189亿美元以及美国运通公司145亿美元。

显然,苹果公司仍然是伯克希尔哈撒韦的最大科技股持仓。特别是在今年苹果公司股价大涨之后,巴菲特持有的苹果公司市值比去年底增加了102亿美元,获得了非常大的浮盈。

巴菲特在今年5月初还在举办的股东大会上表示,很满意苹果公司是伯克希尔的最大持仓股。不过,巴菲特还抱怨苹果公司股价太贵了,希望更便宜一点,这就能买到更多苹果公司的股票。

在伯克希尔哈撒韦的投资组合中,银行股依旧也一直是巴菲特的最爱之一。最新的监管文件显示,巴菲特和他的团队加仓了伯克希尔哈撒韦持有比例最大的银行股美国银行,持股比例已经超过了10%。

据智通财经APP了解,10%的持股比例意义重大,尤其是对银行而言, 一旦超过该红线就要面临更多的监管和审查。过去,巴菲特一直积极避免持有超过10%的银行股,甚至抛售了大量富国银行的股票以保持在这一门槛之下。巴菲特愿意为了持有美国银行更大的股份而愿意应对额外的监管难题,这显示出他对该股的高度信心。

另外,巴菲特在股东大会前曾表示,他对投资中国一直持开放态度。

“中国拥有世界人口的20%,它的潜能还没有完全发挥,中国拥有大量的人才储备,拥有培育一切的土壤,在中国发生的事情很多是超出人们理解的,而这种发展还没有结束。”巴菲特指出,中国是个大市场,我们喜欢大市场。伯克希尔已经在中国做了很多,但是没有做足够,未来15年内也许会做一些大的部署。

扫码下载智通APP

扫码下载智通APP