达利奥:未来中国一定还会涌现出大批优秀企业,想参与一定要趁早

本文来源“香港万得通讯社”。

美东时间8月6日,桥水基金CEO达里奥在领英企业号和视频网站Youtube上发布了其与桥水基金高级组合策略师吉姆•哈斯克尔的对话。在30分钟的对谈中,达里奥表示现在市场反应太过激烈,这只是历史正常发展的轮回。达里奥建议全球投资者,进入中国宜早不宜迟,现在就是介入时机。

即便外部局势不确定性强,他仍建议投资中国,因为中国长期而言仍在逐步开放市场,对投资人而言是个历史性的买进机会。达里欧表示,“我相信中国是美国的竞争者,中国企业也是美国及世界各地企业的竞争对手。因此,你若要分散风险,最好在这个赛局中,同时把资金押注在这两匹赛马身上。”

访谈开始,达里奥谈到自己早在35年前,1984年的时候就收到邀请来中国,当时的中国给他的感觉就是一个大乡村,完全没有想到短短35年时间里现在到处是高楼大厦,对于没有亲身经历过这些的人来说,无法感受到中国改开的强大。他谈到自己被中国人民的特质深深吸引:勤劳且有创造力,正是这样的特性才创造出全球最大的经济奇迹。

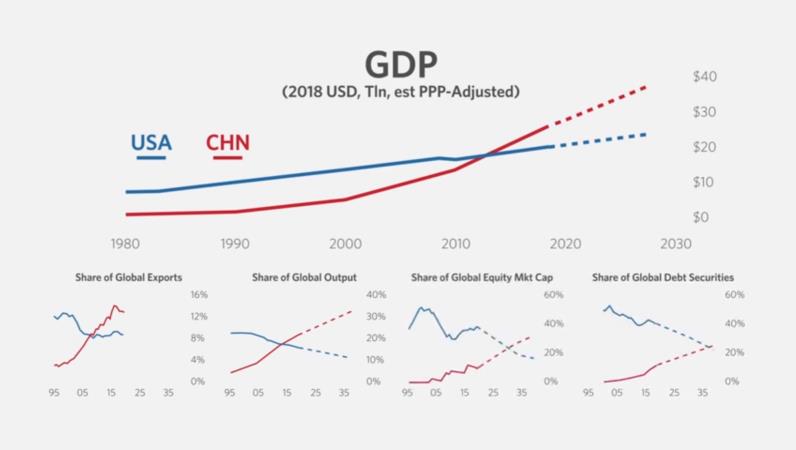

具体来说,这35年间,人均收入涨了26倍,占世界GDP的比值从2%提升到22%,贫困人口比重从88%下降到现在1%,人均寿命提升10年以上,等等。他的小儿子11岁时来中国读书, 现在儿子虽然回到美国,但是还在从事和中国相关的工作。

Q1:怎么看现在的中美之争,以及根源是什么?

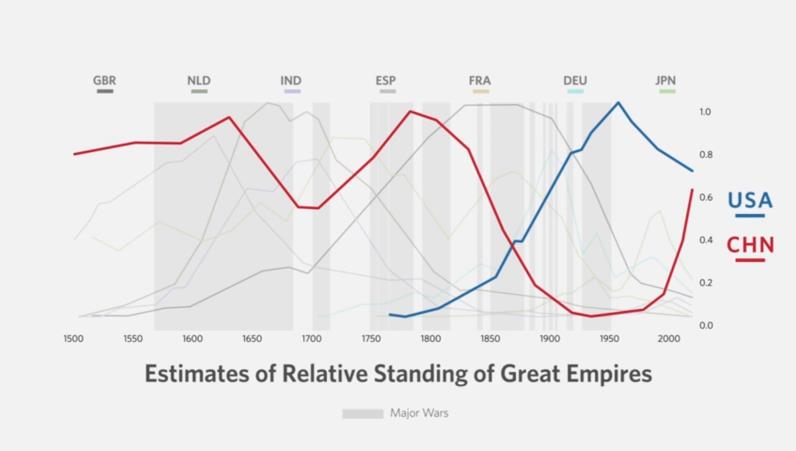

达里奥说,人们总是容易放大眼前的东西,如果从世界经济历史来看,这不过是一个非常正常的历史发展趋势。崛起的经济体会对现存的“老大”造成威胁,那么不可避免二者就会发生冲突,直到二者中的一个胜出之后,世界会回归平淡一段时间,因为还没有新的崛起的经济体去挑战它。

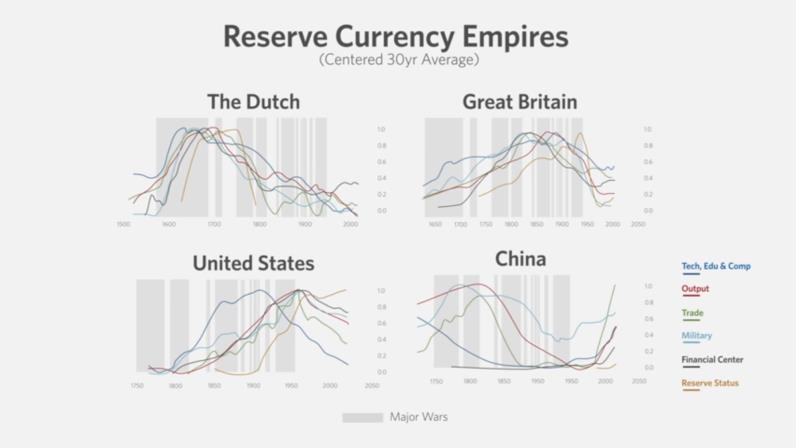

桥水对世界经济史做过详细的分析。荷兰、英国、以及现在的美国都是世界经济的霸主,从科技教育、产出、贸易、军事、金融中心以及储备货币六方面来看,都处于遥遥领先的地位,然后一个契机出现了另一个挑战者,这个霸主就开始没落,现在的中国就扮演了这个挑战者的角色。

如果问我如何应对的话,还是一贯的原则,持有一揽子相互分散的资产,不要受到眼前的消息影响自己的决策。

Q2:中美竞争的结果,如何参与中国?

达里奥回答道,没有人能未卜先知。我们的策略就是不去预测历史,而是历史不管如何发展我们都有策略去应对。只有在混沌的时候才有投资价值,如果等到一切结果都清晰可见,你可能就要付出巨额代价了。

有基金经理表示,现在的中国很危险。达里奥表示在我看来全球没有哪个地方是不危险的,危险和收益是相对来讨论的。我认为欧洲就非常非常危险:货币政策不稳定、政治分裂、科技发展更是裹足不前。美国也非常危险,贫富差距越来越大,民粹主义盛行等等。对于中国来说,他们肯定也有自己的各种问题,但是相对收益来说,这个风险是可以cover掉的。

美联储开启降息,全球利率市场开始下行,中国上一次利率调整还是在2015年,现在的利率水平是4.35%,如果全球再次发生经济危机,中国在利率方面的应对空间比很多国家都要充足。另外中国的央行在财政和货币政策方面也非常的谨慎,但是许多美国投资者容易戴有色眼镜去看待问题,我希望他们可以客观公正的看待中国的崛起。

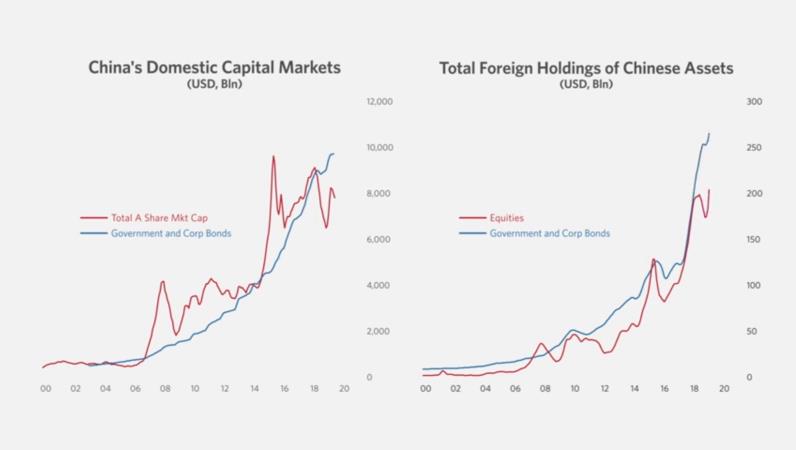

至于如何参与,可以先从风险小的开始入手,比如债券,然后在到股票市场,现在MSCI也开始越来越多的纳入中国公司,同时中国的金融市场也越来越开放。从2010年开始,外国投资者就开始加速涌入中国市场,如果你还不行动的话,一定会错失最肥美的收益。

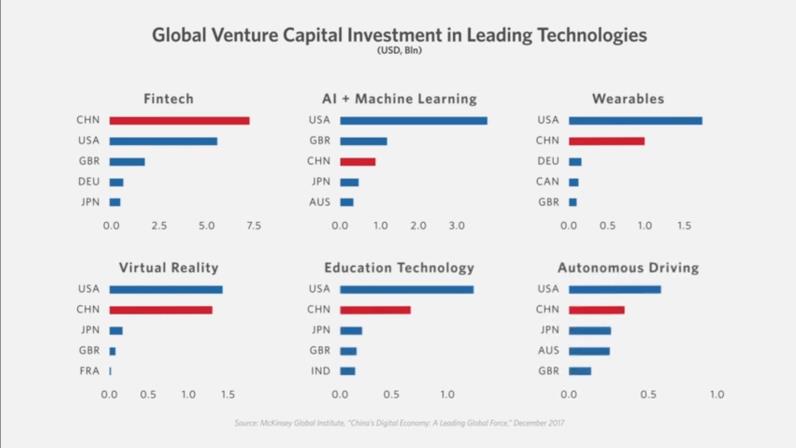

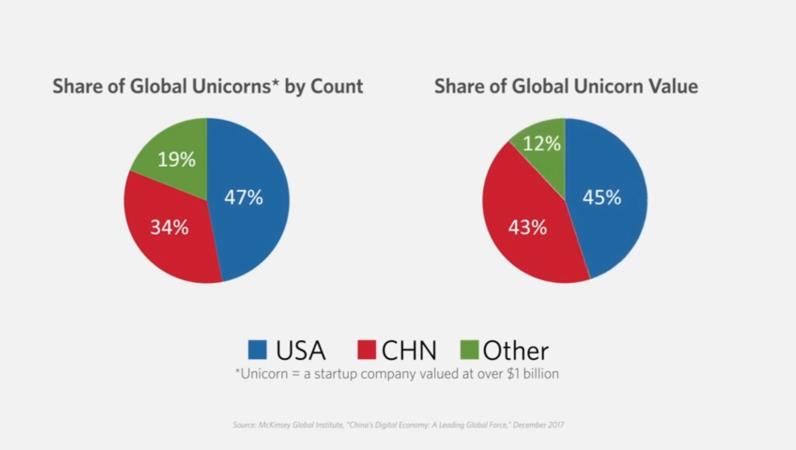

如果还想更进一步升入中国市场的话,可以参与VC,现在的中国VC在科技方面做的非常成功,比如在Fintech中国的VC资本全球领先,在可穿戴设备、VR、自动驾驶等领域,中国VC也仅次于美国,排第二。这就让中国涌现出一大批非常优秀的独角兽企业,从数量来看,中国的独角兽企业占据全球市场的34%,美国占47%,从市场价值来看,中国43%,美国45%。未来中国一定还会涌现出大批优秀的企业,想参与一定要趁早。

Q3:中国市场现在是属于新兴市场还是发达市场?站在现在的角度展望,未来5-10年中国会发展成什么样?

达里奥回答,这个取决于你的定义,因为对不同市场有很多方面的限制性定义,比如市场规模、法律法规完善度等等,我们没有就这个问题去严格调查,因为我不会因为他是发达国家就多投资,是新兴市场就少投资,资本永远跟着机会在流动,我个人直观感觉中国现在60%-70%偏向发达市场。

我们从来不预测市场,但是可以肯定的是10年或15年后的中国一定会让今天的人再次吃惊。

无论市场发生什么重大变化,桥水的原则一直是持有一揽子互相不关联的资产,在不同历史条件下调整相应的杠杆而已,这个策略在过去30多年里一直有效,相信以后也会一直持续生效。(Making a handful of good uncorrelated bets that are well balanced and leveraged is the surest way of having gains without being exposure to unaccepted loss)

扫码下载智通APP

扫码下载智通APP