百威英博(BUD.US)成长启示录:从优秀到卓越,高端定位与高效运营铸就啤酒巨头

本文源自“中泰食品饮料”微信公众号,作者:范劲松、熊欣慰。

投资要点

核心观点:2018年12月以来我们发布多篇深度报告推荐啤酒板块。本文详细复盘了全球啤酒龙头百威英博(BUD.US)的成长路径,我们认为高端定位及高效的运营能力保证了公司卓越的盈利能力。对标百威亚太(中国),国产啤酒在定价与运营效率上均有明显提升空间。青啤和华润若三年ASP保持5%的CAGR,假设其他条件不变,则净利率有望翻倍。此外,随着中国龙头企业的经营逐步多元化与全球化,并购的机会将越来越多,而百威英博充分重视协同效应的成功案例值得学习。

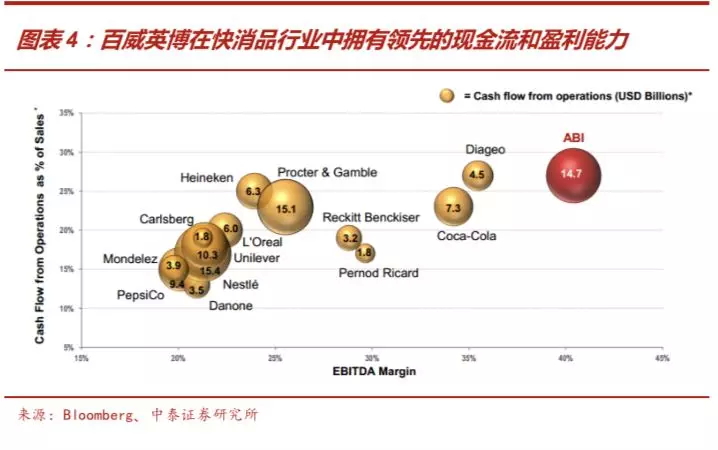

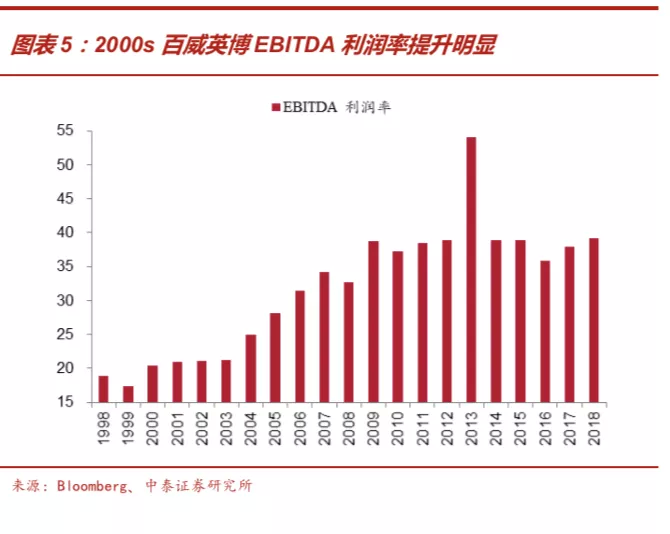

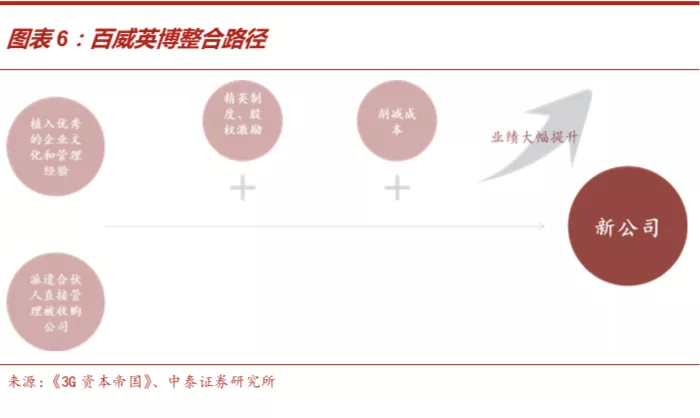

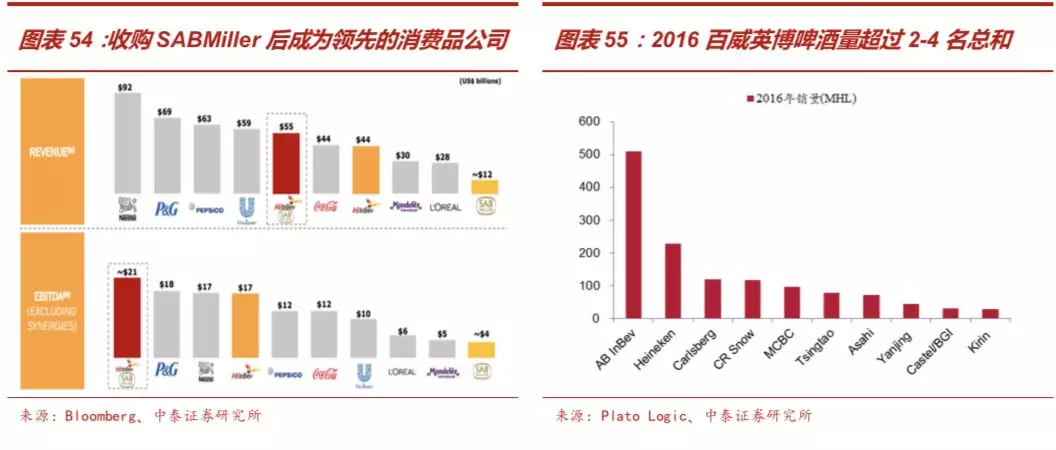

剖析从最大到最好之谜,源于百威英博的高效运营。百威英博精准选择本土市场份额高的优质品牌作为标的,通过并购快速抢占新市场,2017年百威英博销量超过2-4名总和。在全球十大最有价值啤酒品牌中,百威英博占据7席。公司拥有Budweiser、Corona、StellaArtois三大全球品牌,再辅以多国品牌和本地品牌的组合。由于百威英博的高效运营及规模优势,其EBITDA利润率远高于喜力和嘉士伯。历次并购中,公司在优势市场互补、品牌组合增强、通过管理输出降本增效方面形成多维协同。百威英博拥有固定的并购“配方”:将3G资本优秀的企业文化和管理经验植入被收购公司,然后注入合伙人、成立精英团队负责管理和运营被收购公司,并在新公司大力削减成本,再配合3G资本的可变薪酬制度和股权激励,高效整合新公司实现效益大幅提升。

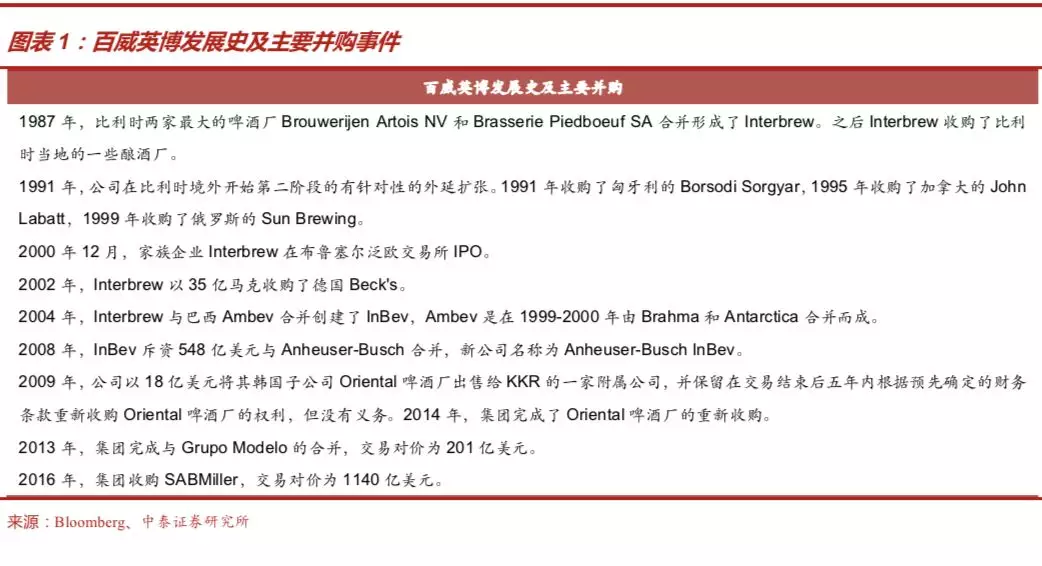

复盘百威英博的并购整合之路,协同效应的充分实践:

(1)2003年前:Interbrew立足西欧,快速开拓中东欧市场。欧洲以外仅布局了加拿大、美国、中国、韩国等少数国家。

(2)2004年:收购AmBev成立InBev,奠定南美霸主地位。AmBev是南美啤酒龙头,在地理上形成互补。合并后的InBev在超过20个国家市占率前二,南美市场占据领导地位。巴西是前五大啤酒消费国,兼具量增和结构升级。InBev在巴西市占率接近70%,而第二名份额未超过15%。InBev主要定位中高端,在高端市场的份额达93%,核心市场的份额达75%,符合消费升级,同时InBev包揽了巴西前三大品牌Skol、Brahma、Antarctica。通过重构销售组织构架提升效率,2006-2013年拉美北部(含巴西)的百升酒收入与EBITDA明显上升。

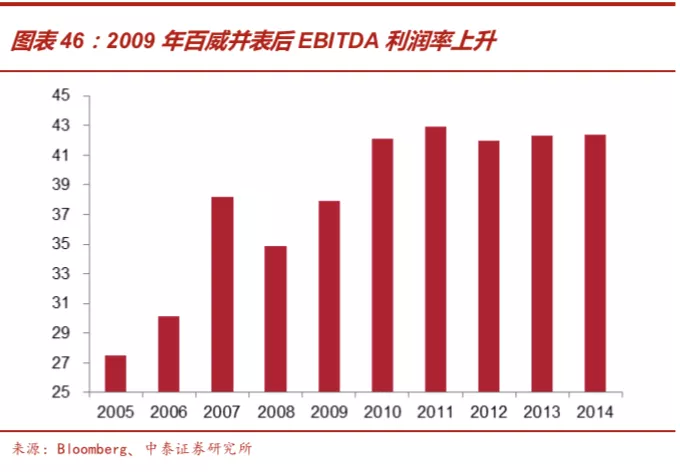

(3)2008年:收购Anheuser-Busch,美国市场领先并收获百威品牌。收购A-B弥补了InBev在美国(第一大啤酒利润池)的弱势,A-B InBev在全球前五大啤酒市场中市占率均处于前三。A-B旗下BudLight和百威是美国最畅销的两大品牌,2012年美国前十大销量的啤酒品牌中百威英博拥有6个,同时百威啤酒借助英博原有资源向全球推广。A-B在美国的市占率近50%,第二名Miller Coors近30%,三四名均只有约5%,A-B龙头地位较稳固;在进口以外的各细分市场,百威英博旗下品牌都占据第一。通过英博管理模式的输入及协同,北美地区的EBITDA利润率从2009年的37.9%上升至2011年的42.9%。

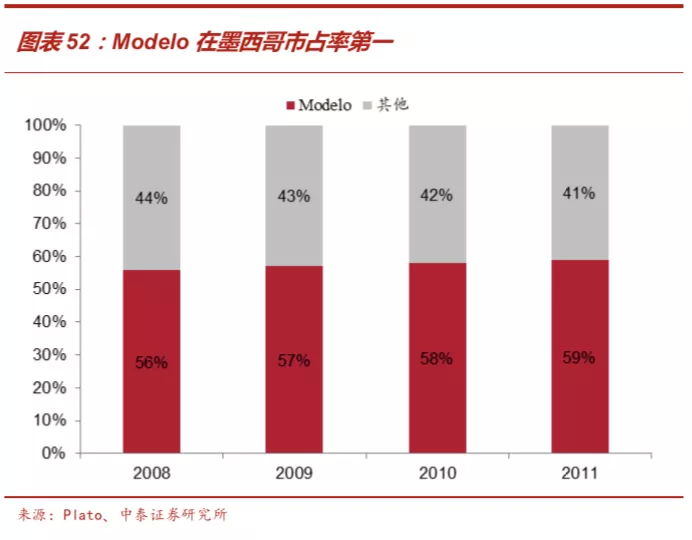

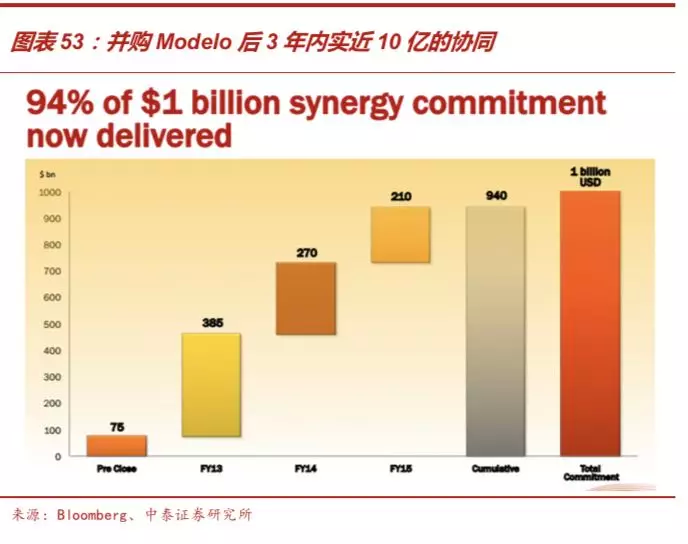

(4)2012年:收购墨西哥Modelo,斩获全球顶级出口品牌Corona。墨西哥是全球第四大啤酒利润池,也是最大的啤酒出口国,该国80%的出口量来自Modelo。Modelo旗下Corona是38个国家的主要进口啤酒,在全球啤酒品牌价值榜居第四。2008-2011年Modelo在墨西哥的市占率从56%提升至59%,领先优势明显。百威英博收购Modelo后,通过其全球分销网络进一步扩大Corona在全球的销售,同时至2015年已实现了9.4亿美元成本协同。

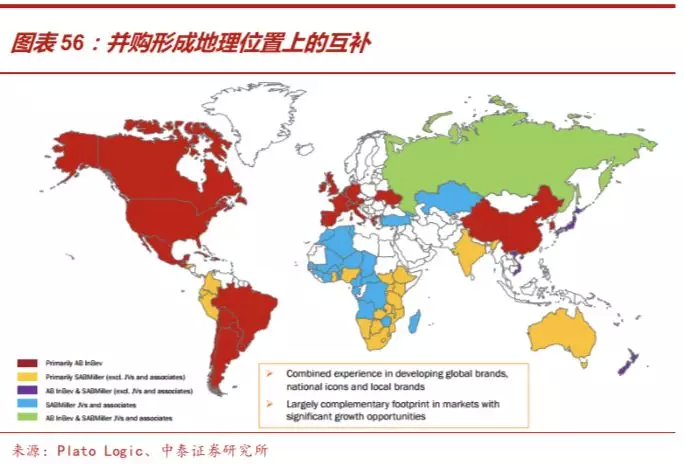

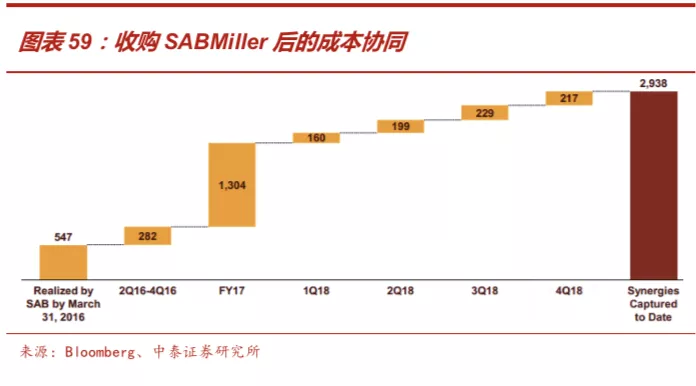

(5)2016年:收购第二名SABMiller,进入高成长非洲市场。A-B InBev收购了第二大啤酒公司SABMiller,新公司的啤酒销量超过2-4名总和。收购SABMiller弥补了百威英博在非洲、印度、澳大利亚、南美洲西部地区的空白。2016-2018年,公司已累计实现29.38亿美元的成本协同。

对标百威英博,看中国啤酒企业的高端化和效率提升。百威英博在中国的产品结构明显优于行业,公司持续聚焦高端及核心+,推动盈利能力提升。2011-2014年高端百威啤酒销量保持29%的CAGR,核心+哈尔滨啤酒销量保持11%的CAGR。受益产品结构升级,2010-2014年百威英博中国ASP的CAGR为11%,毛利率提升了3.91个pct,EBITDA利润率提升了1.96个pct。国产品牌对标百威亚太改善空间明显,从产品结构看,2018年百威亚太西部的均价为4153元/升,国内啤酒企业有20%-60%的提升空间;从运营效率看,百威亚太西部产能利用率、百威中国单厂产量均领先,人均销量仅次于重庆啤酒。高端定位与高效运营决定了百威英博的盈利能力领先。假设其他条件不变,若青啤和华润的ASP保持三年5%的CAGR,则净利率有望翻倍。

投资建议:参考百威英博,高端定位和高效运营是其成功的关键。目前我国啤酒行业人均销量变化不大,而消费升级、吨价提升将是未来啤酒行业发展需求端的核心驱动力,产品结构升级较好的标的将更受益。同时以重啤为代表的公司已率先完成产能优化,提高运营效率。目前龙头企业已跟进关厂,未来将通过提升产能利用率节约成本。按照现有的格局推演,我们认为行业受益的先后顺序分别是华润啤酒、青岛啤酒、嘉士伯(重庆啤酒)等。

风险提示:因不可抗要素带来销量的下滑;市场竞争恶化带来超预期促销活动。

报告正文

1.剖析从最大到最好之谜,源于百威英博的高效运营

1.1 百威英博通过并购成为全球啤酒巨头,其拥有强大的品牌组合

百威英博的历史就是一本并购史:精准选择本土市场份额高的优质品牌作为标的,通过并购快速抢占新市场。持续的并购扩张是百威英博成为全球啤酒霸主的核心驱动力,百威英博借助资本运作在全球市场大肆收购。2002年公司收购德国Beck's,以自身的Stella Artois和Beck作为全球品牌进行推广;2004年Interbrew与当时排名全球第五的Ambev合并,超越SABMiller成为全球最大啤酒集团,在南美市场取得领导地位;2008年收购世界第三大啤酒集团Anheuser-Busch,在啤酒第一大利润池美国取得领导地位;2013年收购Modelo,在墨西哥占据领先地位;2016年收购全球第二的SABMiller,通过资源整合实现优势互补,使得公司在全球的龙头地位更为清晰。

百威英博啤酒销量领先,拥有强大的品牌组合。2017年百威英博销量为5008万千升,远高于其后的喜力(2345万千升)、雪花(1182万千升)、嘉士伯(1174万千升),甚至超过了2-4名销量总和。百威英博拥有超过500个啤酒品牌,其中有19个在2017年零售额超过10亿美元。在全球十大最有价值品牌中,百威英博拥有Budweiser、Bud Light、StellaArtois、Skol、Corona、Brahma、Aguila共7个。百威英博的品牌组合分为三类:(1)全球品牌,包括Budweiser、Corona和StellaArtois三个,在全球具备销售优势;(2)多国品牌,包括Beck's、Castle、Hoegaarden和Leffe等;(3)本地品牌,包括Aguila、Bud Light、Cass、Cristal、Harbin、Skol等。

1.2剖析百威英博的并购配方,高效运营促进协同效应

百威英博在啤酒乃至快消品行业中都拥有领先的现金流和盈利能力。对比喜力和嘉士伯,百威英博的EBITDA利润率远高于竞争对手,现金流也更好。我们认为这得益于公司的高效运营及规模优势。

协同效应使百威英博的并购形成1+1>2,其并购通常具有优势市场互补、品牌组合增强、通过管理输出降本增效的特点。我们认为啤酒行业属于重资产行业,相对于其他食品饮料子行业而言规模效应更加明显,因此并购后的协同效应也会更强。单纯的并购能够迅速实现规模的扩大,但也面临并购整合中多方的摩擦,甚至从边际上来看并购反而可能使公司整体的盈利能力下降。百威英博通过并购不断壮大自身的同时,盈利能力持续提升,实现了1+1>2的效果。我们发现百威在历次并购时良好地贯彻了优势市场互补、品牌组合增强、通过管理输出降本增效的理念,从区域、品牌、成本多维度形成协同。

优秀的管理能力是并购整合成功的前提,百威英博历次成功的并购整合拥有一个固定的“配方”:首先将3G资本优秀的企业文化和管理经验植入被收购公司,贯彻3G资本的节俭简约理念,然后注入合伙人、成立精英团队负责管理和运营被收购公司,在新公司大力削减成本,再配合3G资本的可变薪酬制度和股权激励,高效整合新公司实现效益大幅提升。

深度植入文化“基因”,派遣合伙人管理被收购公司。百威英博经历大大小小数十次收购,一直秉持着一个理念:即通过派遣深受百威英博企业文化洗礼的人去管理被收购公司,将百威英博的企业文化和经营理念运用到每一个被收购公司中。2004年3月,美洲饮料与英特布鲁合并,马塞尔带领的整合委员会、新任财务主管费利佩和2005年任职英博CEO的薄睿拓强势进驻英博,为英博注入新的文化和管理风格:可变薪酬制度、削减陈本等,并取得显著成果。

精英制度:寻找“PSDs”,建立精英化薪资机制提升整合效率。百威英博大股东3G资本的创始人之一认为做大企业的核心就是人才,所以百威英博非常重视人才,大力提倡精英制度。即招聘那些出身贫穷、非常聪明、具有强烈致富欲望的人。为保证公司精英可以保持不断努力工作的状态和对公司的忠诚度,百威英博还建立了精英化的薪资机制——可变薪酬制度和股权激励。

实行股权激励以提升整合效率。英博在2008年收购了百威并承担了它的债务,为保证快速削减开支、完成公司整合,公司给CEO薄睿拓和另外39位高管设置了激励措施:向他们提供市价达10亿美元的2800万份股票期权,获得股票的条件是在2013年前成功将公司的债务减少一半。在此激励下,薄睿拓和他的团队提前两年实现了这一目标。

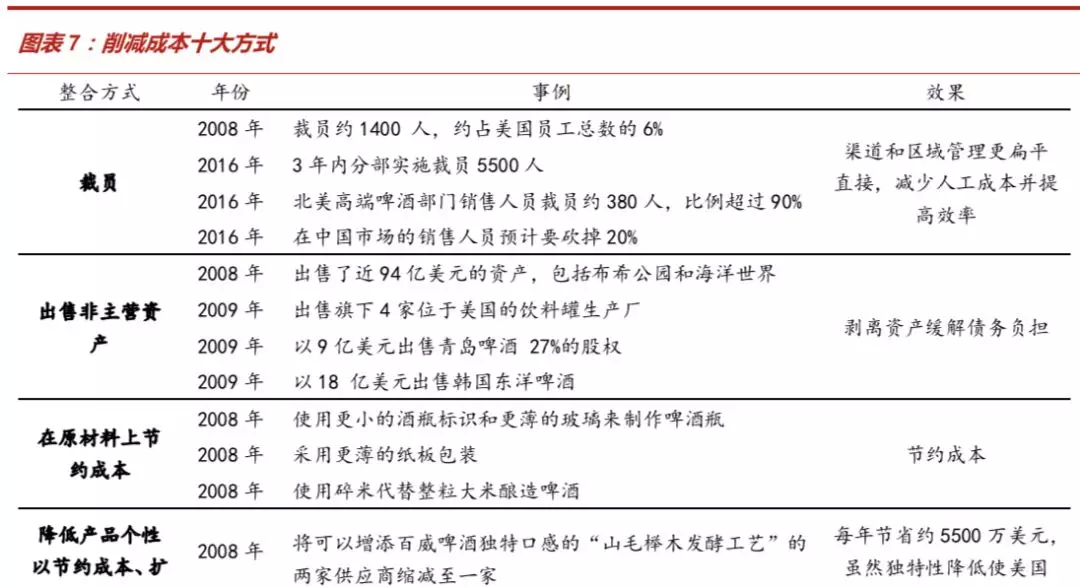

通过严格的财务纪律削减成本,提升运营效率。世界级的效率一直是百威英博长期关注的重点,避免不必要的成本是公司文化中的核心竞争力。严格的财务纪律使管理费用最小化,以最大限度地提高销售和营销投入,以获取消费者、赢得市场份额并实现长期的盈利增长。百威英博制定了一系列集团范围内的成本增效计划,包括:

(1)零基预算(ZZB):在零基预算下,预算决策与上一年度的支出水平无关,需要从每年的零基开始进行论证。员工薪酬与实现零基预算密切相关。ZBB已成功引入集团所有主要市场以及全球总部。

(2)工厂最优化管理(VPO):工厂最优化管理为酿酒业务带来更高的效率和标准化并节约成本,同时改善质量、安全和环境。VPO还需要对公司的采购流程进行评估,以最大限度地提高采购能力,并帮助其在采购一系列商品和服务时取得最佳效果。该计划的核心是提高工作效率,并建立了全面的培训模块,帮助集团员工在日常工作中实施VPO。

(3)业务共享服务中心:公司在各业务部门建立了多个业务共享服务中心,重点关注集团内的交易和支持。这些中心有助于标准化工作方式,识别和传播最佳的模式。

2.复盘百威英博的并购整合之路,协同效应的充分实践

2.12003年前:Interbrew立足西欧,快速开拓中东欧市场

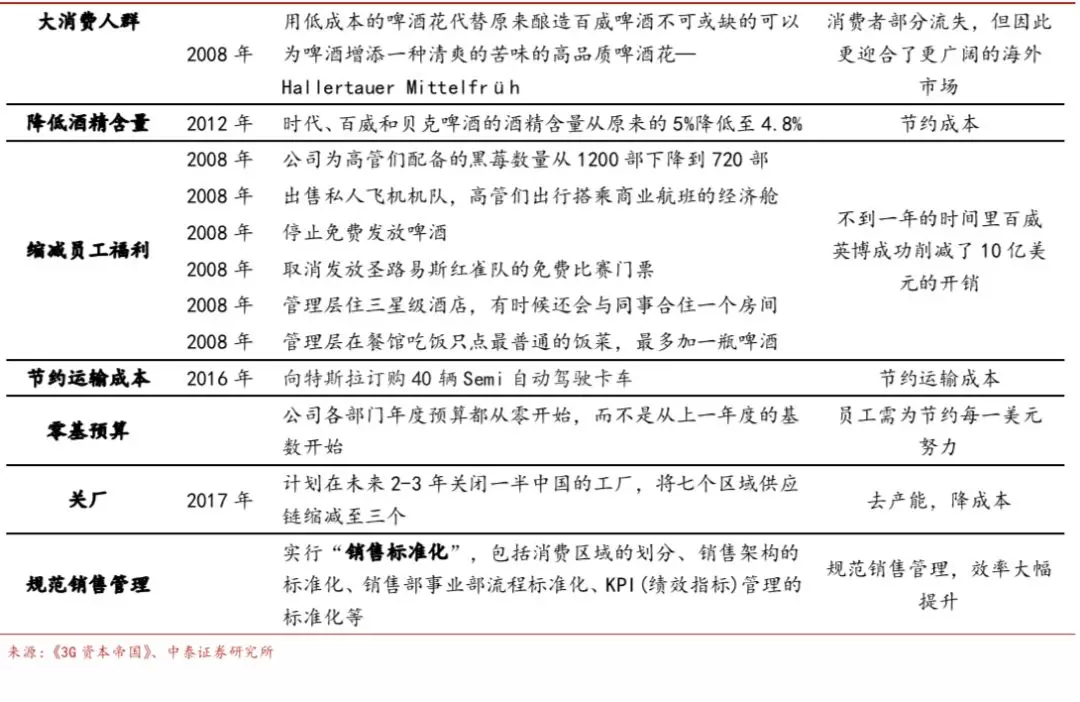

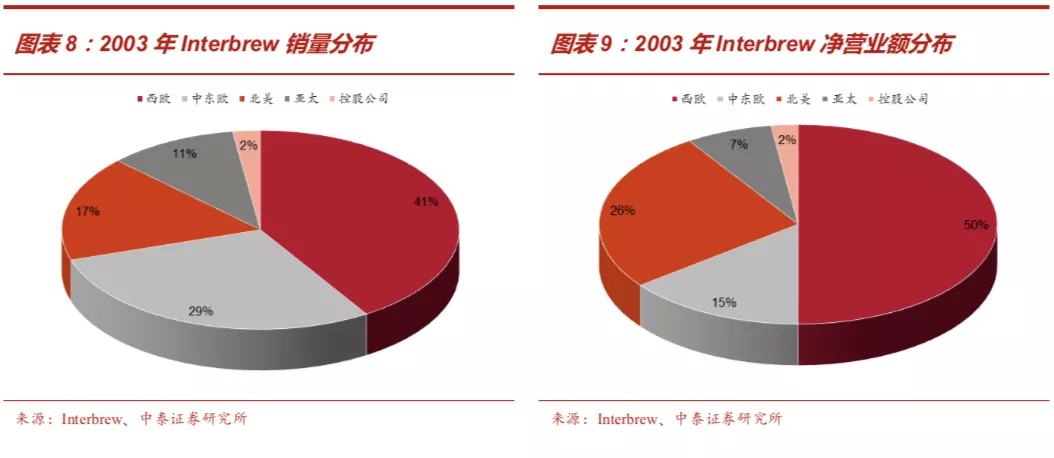

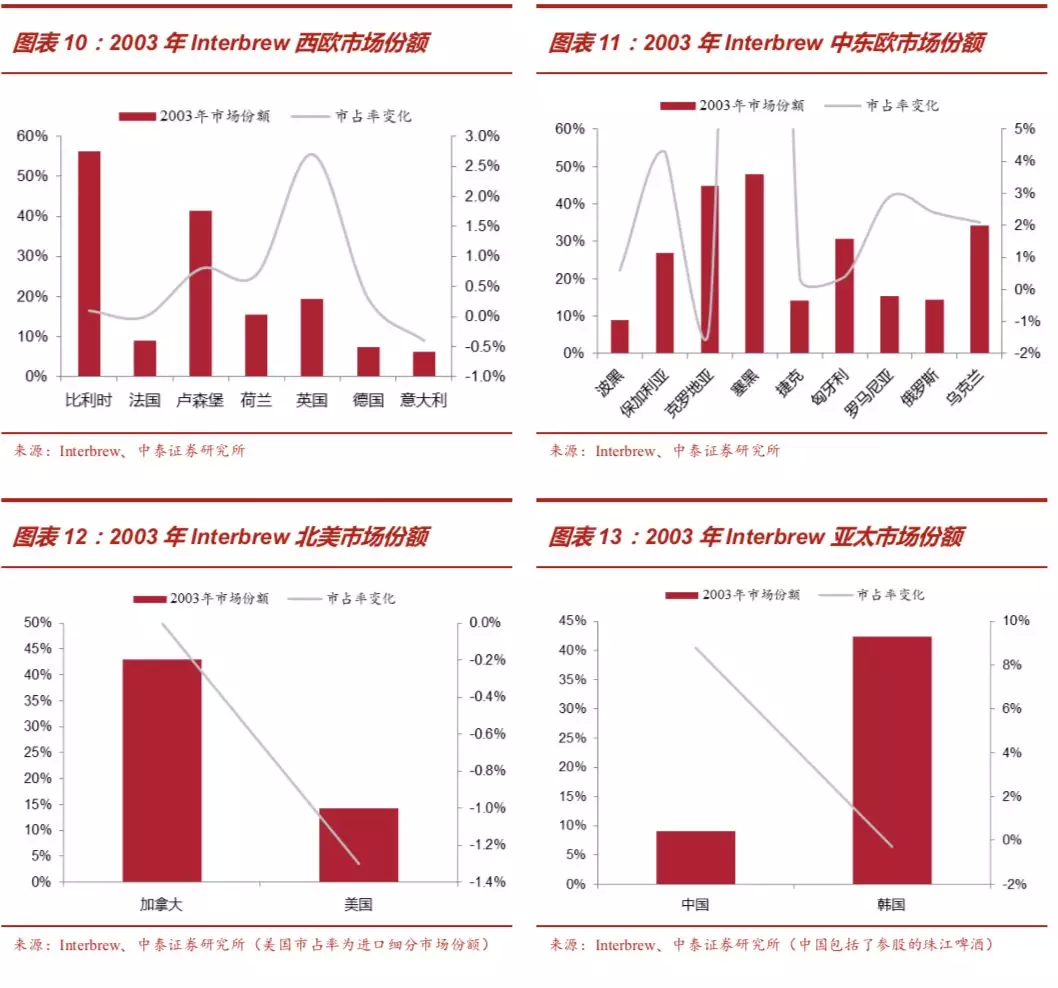

西欧是Interbrew最大的市场,公司主要布局欧洲。2003年西欧市场占据了Interbrew约41%的销量、50%的净营业额和46%的EBITDA;东欧作为重点开发的市场占据29%的销量、15%的净营业额和15%的EBITDA。公司的啤酒业务集中在欧洲,欧洲以外仅布局了加拿大、美国、中国、韩国等少数国家。

Interbrew立足西欧,大力开拓中东欧市场。Interbrew是比利时啤酒龙头,国内份额达56%。90年代末至2003年,公司主要发展欧洲市场,尤其是新兴国家较多的中东欧市场。2003年公司在西欧国家的市场份额基本持平,中东欧持续大力度开拓,塞黑通过收购当地的Apatin市场份额增长42%,保加利亚、罗马尼亚、俄罗斯、乌克兰等国家的市占率也有2-5个pct的增长。欧洲以外公司参股了珠江啤酒,中国地区市占率明显提升。

2.2 2004年:收购AmBev成立InBev,奠定南美霸主地位

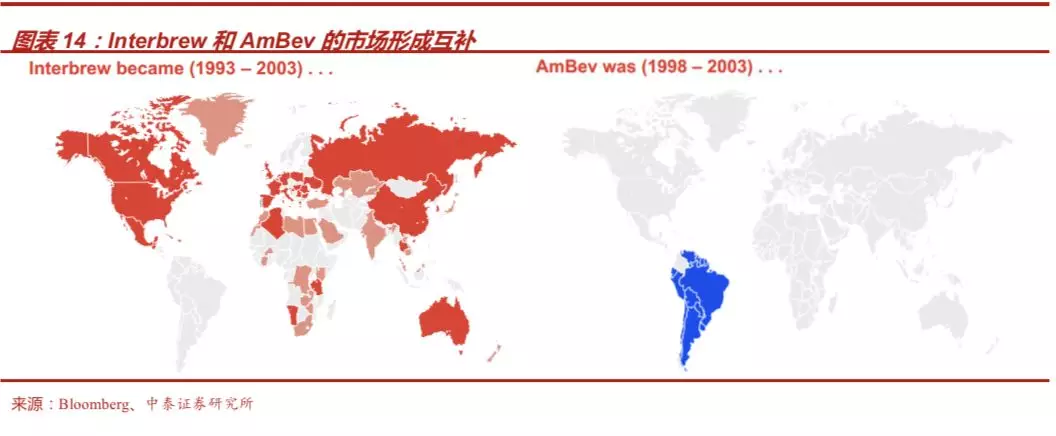

Interbrew和AmBev的市场在地理上形成互补。2003年前Interbrew的主要市场在欧洲,并布局了北美和亚太,在南美没有布局;而AmBev的市场均在南美,尤其是巴西,AmBev是南美啤酒龙头。

合并后的InBev成为国际啤酒龙头,南美市场占据主导地位,超过20个国家市占前二。2005年,合并后的InBev在巴西、阿根廷、玻利维亚、危地马拉、巴拉圭、乌拉圭等中南美洲国家的市占率均超过了50%,在古巴、厄瓜多尔、智利也有一定的市场,在南美市场占据领导地位。同时,InBev在南美以外如比利时、加拿大等国家也有较高市占率,在全球超过20个国家市占率居前二,成为名副其实的国际啤酒巨头。

巴西是全球前五大啤酒消费国,消费量保持较快增长。2003年巴西啤酒销量为856万千升,是全球第四大啤酒消费市场(消费量),仅次于中国、美国和俄罗斯。2003年巴西人均啤酒消费量接近50L,对比成熟市场有较大提升空间,且巴西作为足球王国有良好的啤酒饮用习惯。至2009年,巴西啤酒消费量增长至1161万千升,人均消费量达到61L,已超过俄罗斯成为第三大啤酒消费国。

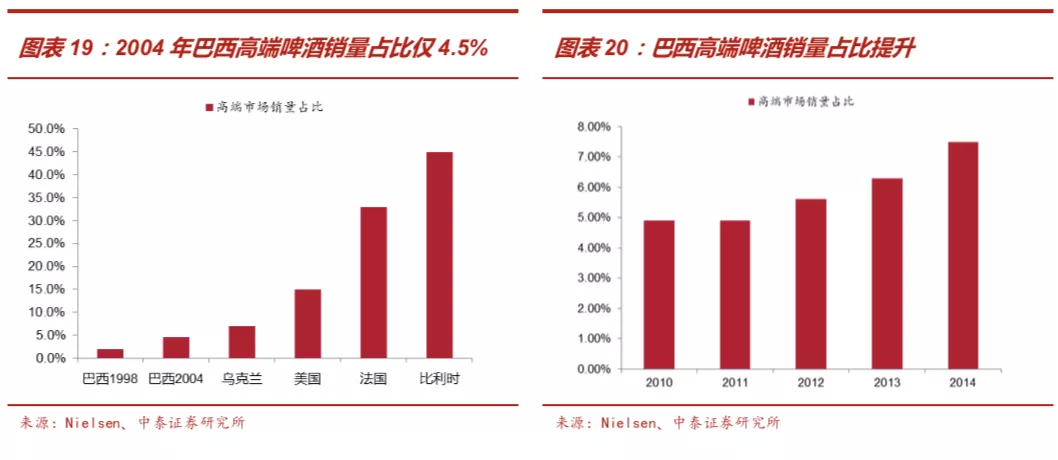

巴西高端啤酒具备广阔的增长空间,结构持续升级。2004年巴西高端啤酒销量占比为4.5%,对比1998年的2%有所提升,但跟发展中国家乌克兰及发达国家美国、法国、比利时比较仍有广阔的提升空间。巴西啤酒一直延续结构升级趋势,2014年高端占比达到7.5%。(高端指超过价格指数115%,核心指价格指数的85%-115%倍,低端指低于价格指数的85%)

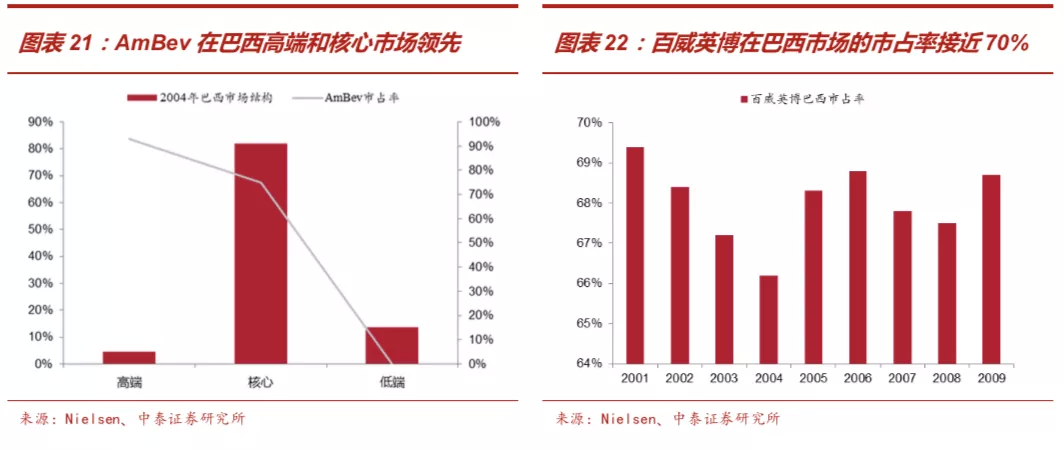

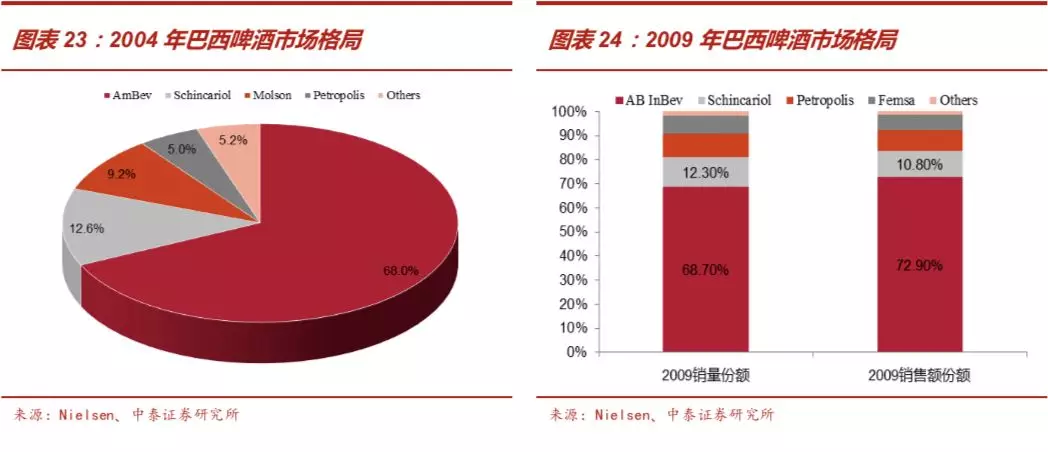

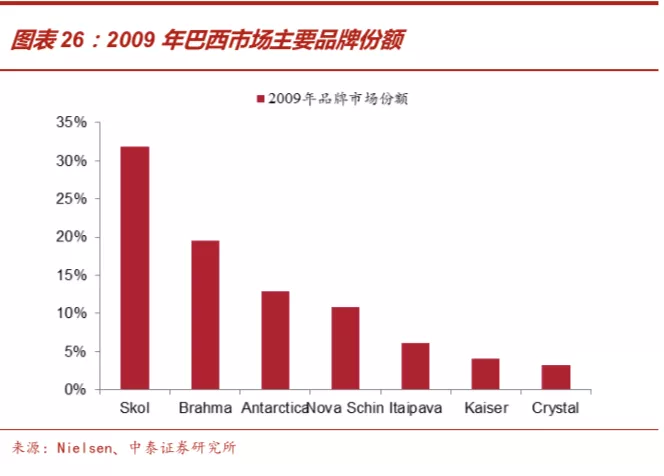

InBev(包括并购前的AmBev)在巴西市占率接近70%领先优势明显,定位中高端承接消费升级。2004年,巴西是一个兼具消费量增长和结构升级的啤酒大市场。2001-2009年,百威英博(包括并购前的InBev和AmBev)在巴西的市占率保持在接近70%的水平,而第二名Schincariol的份额一直未超过15%,第三名的份额不超过10%,百威英博的龙头地位非常稳固。2004年巴西高端、核心、低端啤酒的销量分别为4.5%、81.8%、13.6%。AmBev在高端市场的市占率达到93%,处于近乎垄断的地位;在核心市场市占率为75%,领先优势明显;而在低端市场没有布局,其产品结构迎合了消费升级趋势。2009年百威英博在巴西销量份额为68.7%,销售额份额达72.9%也反映公司在巴西市场的高端定位。竞争对手份额较低,且以中低端产品为主。

InBev在巴西拥有强大的品牌组合,包揽巴西前三大品牌。AmBev旗下拥有Skol、Brahma、Antarctica三大品牌,为巴西啤酒市场前三大品牌。Skol为巴西的国民品牌,定位年轻消费群体,代表时尚和创新,市占率从1995年的14.6%提升至2005年的32.1%;Brahma是巴西第二大品牌,在重要的圣保罗市场占据领导地位,定位男性友谊;Antarctica则在北部市场表现突出。

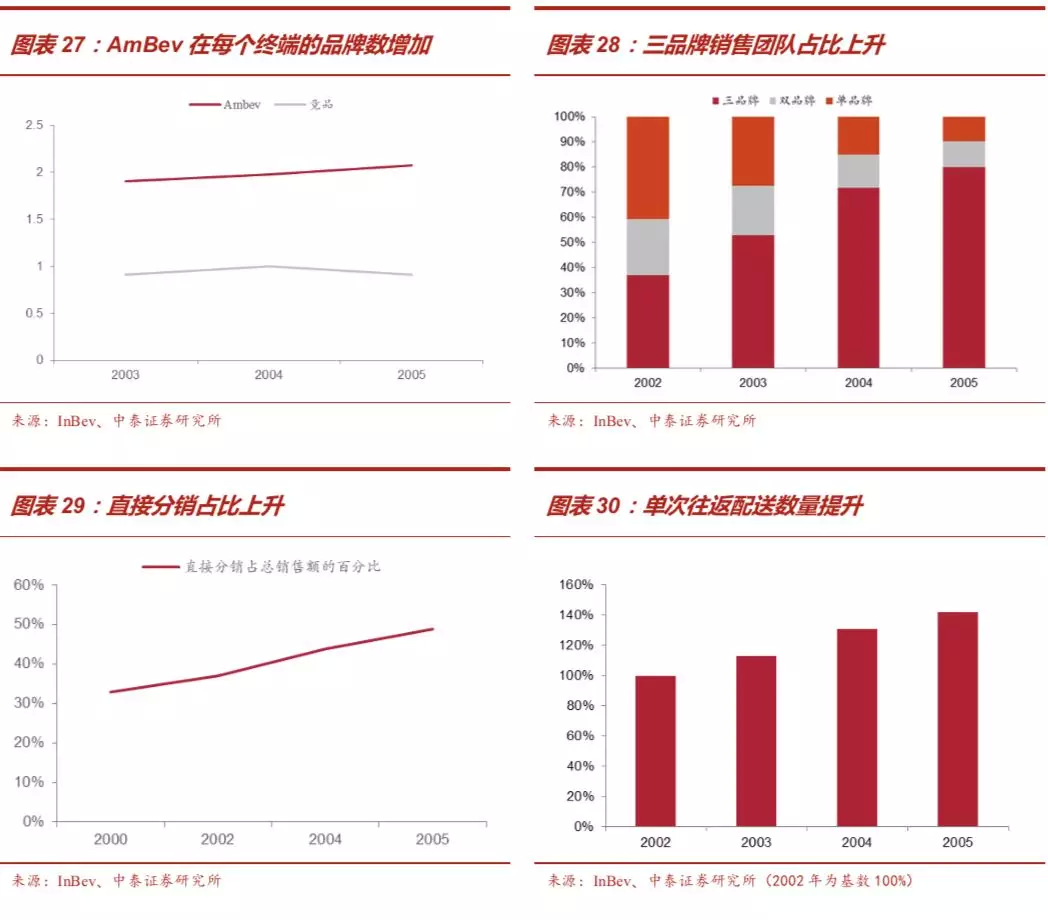

重构销售组织构架,通过协同效率显著提升。AmBev原销售模式为一个销售团队只负责一个品牌系列,新的InBev加强了多品牌销售团队的建设,以加强市场覆盖及降低成本提升效率。公司加强铺货效果明显,2003-2005年终端网点中InBev的品牌数量从1.91提升至2.08个,三品牌的销售团队占比也快速提升至80%。此外公司加大了直接分销的占比,同时多品牌销售团队的建设提高了配送效率,2005年相比2002年单次配送量增长42%,节约了运输成本。

并购整合后的2006-2013年,公司在拉美北部(包含巴西)的百升酒收入与EBITDA利润率均有明显上升。

2.3 2008年:收购Anheuser-Busch,美国市场领先并收获百威品牌

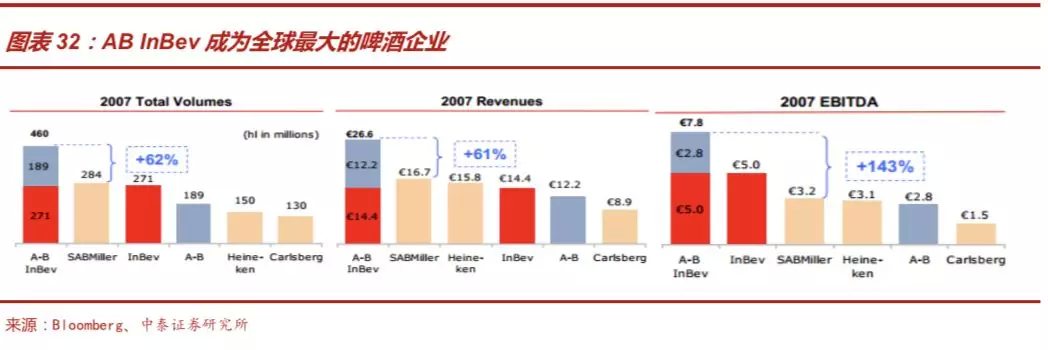

2008年,世界第二大啤酒集团英博(Inbev)收购世界第三大啤酒集团安海斯一布希(A-B),成为世界上最大的啤酒集团。从量看,新成立的A-B InBev比第二名SABMiller多出62%;从收入看,A-BInBev比第二名SABMiller多61%;从EBITDA看,A-BInBev比第二名SABMiller多143%。与SABMiller相比,在均价差距较小的情况下,公司极高的盈利能力体现了优秀的运营效率,体现在对成本及费用的控制。

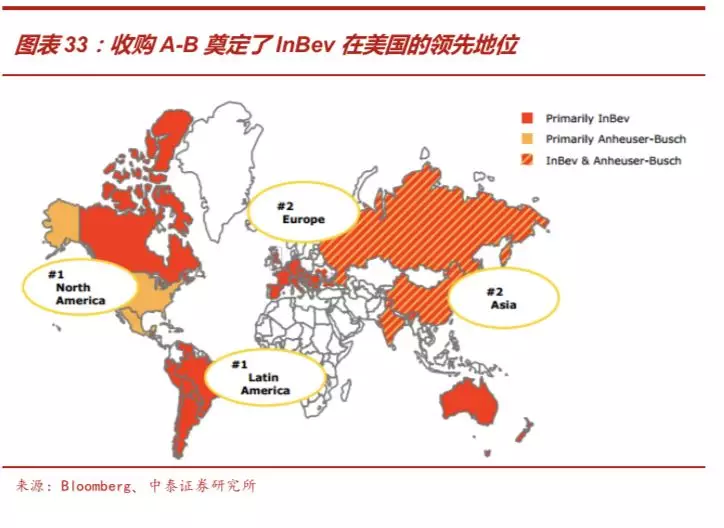

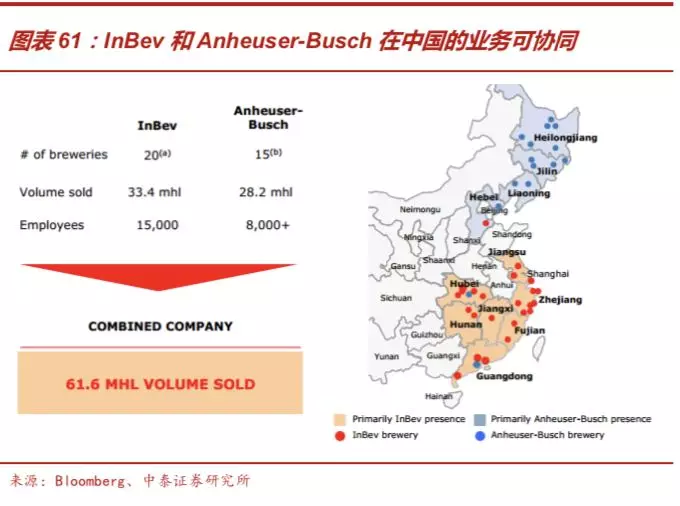

A-B与InBev的优势市场形成互补,加固全球龙头地位。InBev的市场主要分布在南北美、欧洲、亚太,而A-B超过80%的销量来自于美国。合并前InBev在美国的市占率不到2%,A-B在美国市占率达到48.5%,收购A-B奠定了公司在美国市场的领先地位。在中国,A-B与InBev的啤酒业务也可以进行良好的协同。在主要的啤酒消费国中,新成立的百威英博在美国(全球第二)、巴西(全球第四)、加拿大、阿根廷、比利时、乌克兰的市占率均达到第一;在俄罗斯(全球第三)、德国(全球第五)的的市占率第二;在中国(全球第一)、英国的市占率第三。

收购A-B大幅强化了公司的品牌组合,收获全球顶级品牌Budweiser(百威)。A-B拥有Bud Light和百威两大美国畅销品牌,并购后的新公司在产品组合上得到极大增强,形成了更丰富的全球品牌、多国品牌、当地品牌的梯队。百威品牌可以借助英博原有的资源向前五大市场中的中国、俄罗斯、巴西进行推广,同时可将英博原有的全球品牌Stella Artois、BECK’S在美国进行推广。

A-B拥有一流的生产能力,并持有Modelo集团50.2%的股权。A-B的年产销量超过1500万千升,而在美国仅有12家工厂,单个工厂的规模优势明显。同时A-B持有Modelo集团50.2%的股权,Modelo在墨西哥(全球第三大啤酒利润池)占据56%的市场份额。

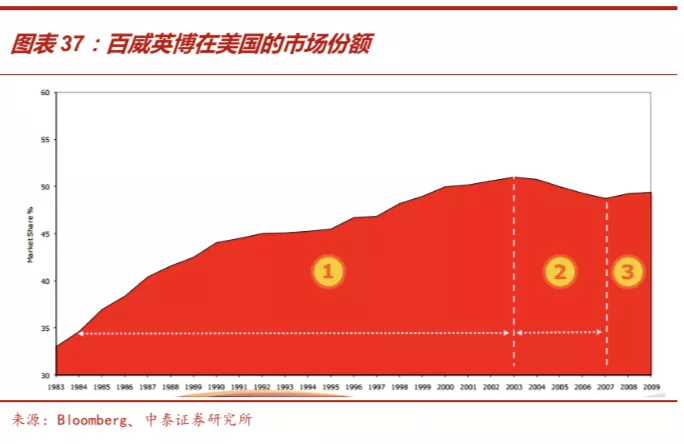

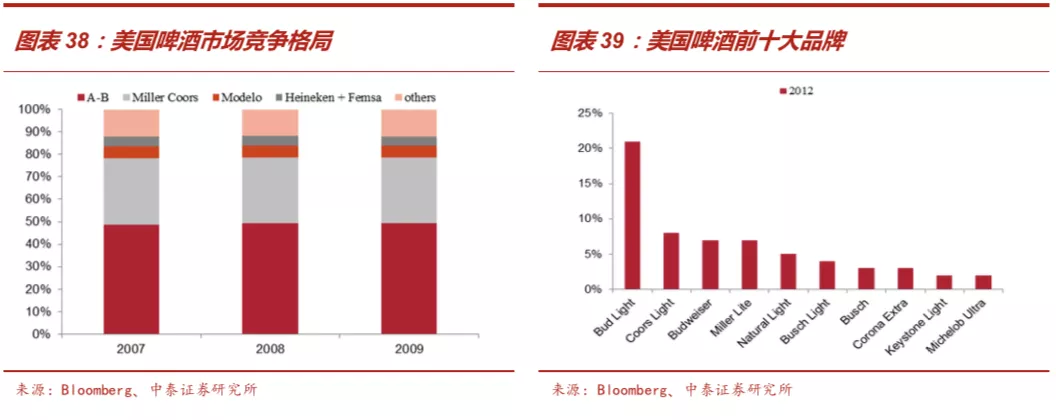

百威英博在美国市场份额处于领先,拥有众多的优势品牌。1983-2003年A-B在美国的市场份额从33%持续上升至50%左右,2003-2007年受精酿啤酒冲击A-B市场份额出现下滑,2007年以后公司加大产品创新,市场份额回升。从竞争格局看,A-B市占率一直保持在接近50%,第二名Miller Coors(SABMiller和MolsonCoors合资)的市场份额接近30%,三四名Modelo和Heineken的份额均只有5%左右,A-B的龙头地位较稳固。2012年美国前十大销量的啤酒品牌中,百威拥有Bud Light、Budweiser、NaturalLight、BuschLight、Busch、MichelobUltra共6个。

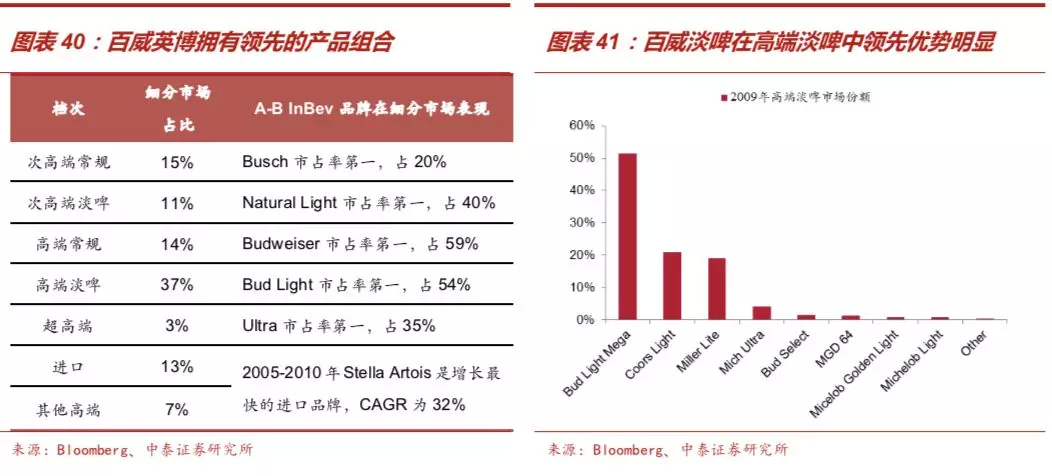

百威英博在美国各细分市场中均占据领先地位,尤其在高端领域优势更加明显。百威英博旗下品牌在美国次高端常规、次高端淡啤、高端常规、高端淡啤、超高端啤酒细分市场均占据第一。尤其是高端常规和高端淡啤细分市场市占率均超过50%。在最大的高端淡啤细分市场中,百威淡啤份额是Coors Light或Miller Lite的2倍以上。

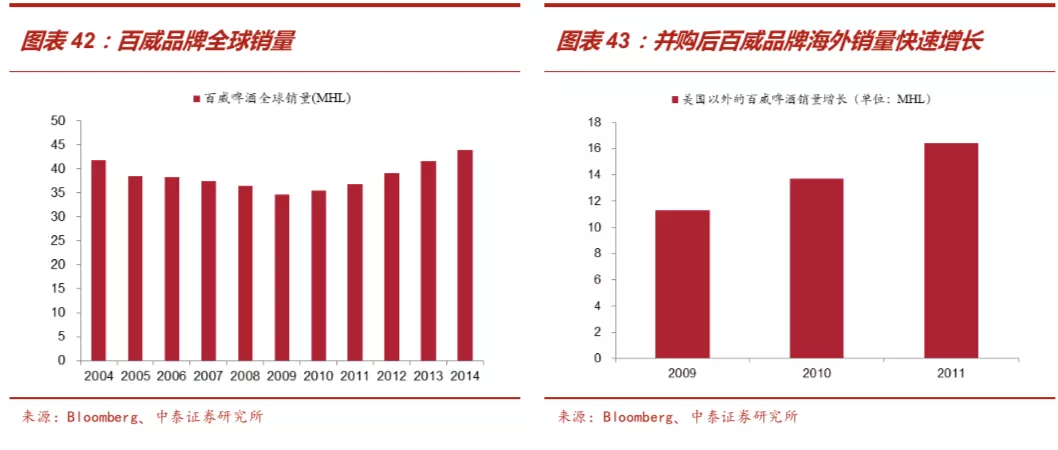

全球化推动Budweiser品牌销量回升。2004-2009年百威品牌销量从417万千升下降到346万千升,主要由于美国市场表现疲软。2009年开始新成立的百威英博将Budweiser品牌作为三大全球品牌之一,在国际市场大力推广。美国以外销量快速增长,带动了百威品牌销量回暖。

百威英博提出蓝海计划,规划并购后3年内实现15亿美元的成本协同。通过对A-B输出InBev的管理模式、企业文化等,预计三年内通过流程标准化、提升材料使用率、优化供应链可节省7.3亿美元;通过提前退休及裁员减少1185个职位,可节省1.5亿美元;通过福利标准化及SKU减少等可节约2.15亿美元。InBev方面通过在中国市场和百威的成本协同可减少成本0.55亿美元,此外通过提高采购效率、消除重叠职能可减少3.6亿美元。2009年12月前,百威英博剥离了原A-B旗下的布希公园等非啤酒业务资产,聚焦核心啤酒业务。

高效运营背后的协同效应提升了百威英博北美的EBITDA利润率。并表前的2007年英博EBITDA利润率为34.6%,A-B为23%低于英博。2008-2009年,百威英博在美国市场收缩表现不佳(销量利润低)的SKU从而简化运营,SKU减少了36%;通过最低成本啤酒厂项目节省了1.08亿美元的非正常运费;通过实施啤酒厂基准测试等,生产成本减少,其中用水减少16%、提炼损失减少22%。受益InBev管理模式的输入及市场协同,北美地区的EBITDA利润率从2009年的37.9%上升至2011年的42.9%。

2.4 2012年:收购墨西哥Modelo,斩获全球顶级出口品牌Corona

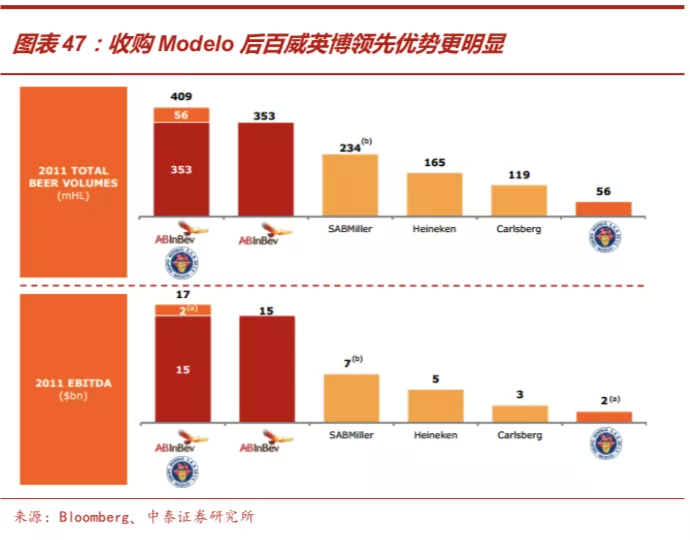

收购墨西哥Modelo,百威英博领先优势扩大。A-B原持有Modelo集团50.2%的股权,但未控股。2012年百威英博收购了Modelo,从销量和EBITDA看,公司与第二名SABMiller的差距进一步扩大。

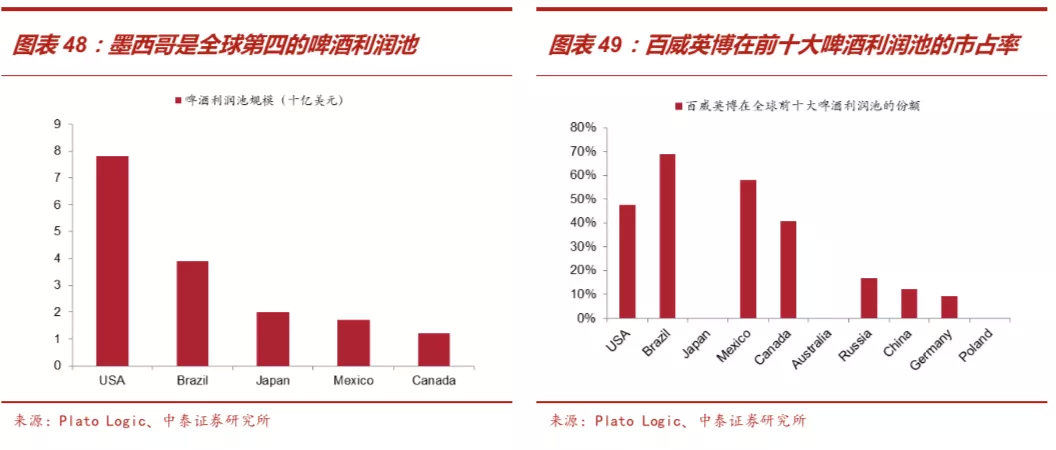

墨西哥是全球第四大啤酒利润池,收购Modelo后百威英博在全球前五利润池中的四个国家市占率第一。美国、巴西、日本、墨西哥、加拿大是全球前五大啤酒利润池,收购Modelo后,除了在美国、巴西、加拿大市占率达到第一,公司在墨西哥的市占率也达到第一。在利润池市场的强劲表现使公司的盈利能力高于竞争对手。

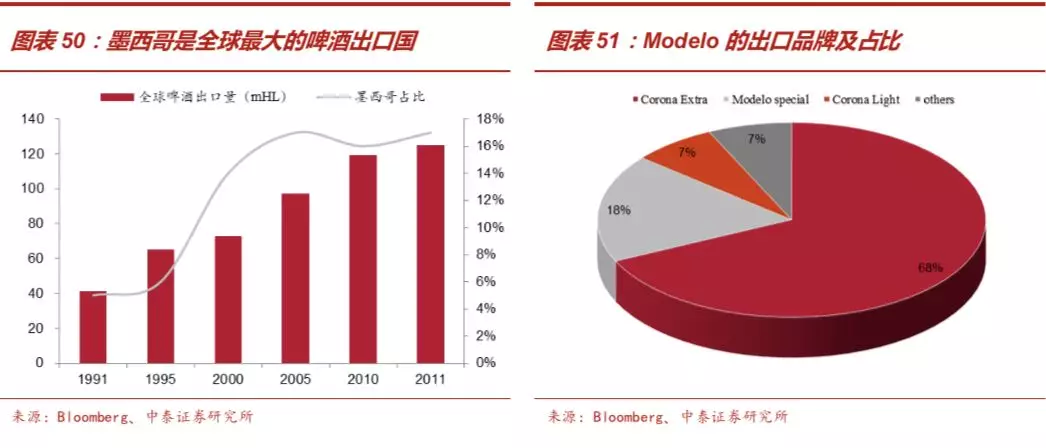

Modelo旗下的Corona是全球顶级的出口品牌。2005年以来墨西哥一直占据了全球啤酒出口量的15%以上,是最大的出口国。该国出口的210万千升啤酒中,约170万千升来自Modelo。Modelo旗下的Corona是38个国家的主要进口啤酒,在全球啤酒品牌价值榜居第四,Corona Extra和Corona Light占到Modelo出口量的75%。

Modelo在墨西哥市占率第一。2008-2011年,Modelo在墨西哥的市占率从56%提升至59%,领先优势明显。旗下Corona品牌是墨西哥的领先品牌,体量接近第二大品牌的两倍。

百威英博收购Modelo后,通过其全球分销网络进一步扩大Corona在全球的销售,实现显著的收入协同效应。同时通过输入百威英博的管理模式及理念,规划2016年前实现10亿美元的成本协同,而至2015年已实现了9.4亿美元,目标提前完成。

2.5 2016年:收购第二名SABMiller,进入高成长非洲市场

收购SABMiller奠定了公司在啤酒乃至消费品公司中的领先地位。2016年A-B InBev收购了第二大啤酒公司SABMiller,新成立的公司在消费品公司中收入位列第五,EBITDA位列第一。在啤酒行业中,2016年新的百威英博啤酒销量超过了2-4名喜力、嘉士伯、雪花的总和,成为当之无愧的啤酒霸主。

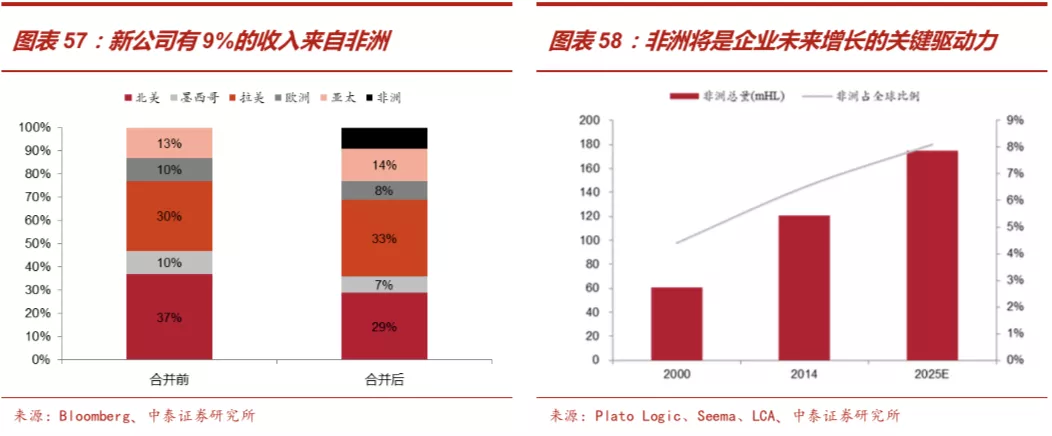

并购形成地理上的互补,百威英博进入高增长的非洲市场。收购SABMiller弥补了百威英博在非洲、印度、澳大利亚、南美洲西部等地区的空白。收购前,百威英博未进入非洲市场;收购后的新公司有9%的收入来自于非洲。2014年非洲啤酒消费量为1210万千升,占全球的6.5%,且呈快速增长趋势;预计2025年将达到1750万千升,占全球的8.1%,增速是全球的3倍。

2016-2018年,公司已累计实现29.38亿美元的成本协同。合并后的百威英博在以下四个方面实现协同效应。(1)采购与工程:原材料和包装的联合采购,重新设计相关流程。(2)啤酒厂分销效率:调整啤酒厂、装瓶和运输生产力,在不同地区优化其他酿酒厂和分销流程。(3)最佳实践共享:整个集团的管理运营中的成本管理、效率提高和生产力提高。(4)公司总部/重叠区域总部:重新调整集团内重叠的行政成本。

3.对标百威英博,看中国啤酒企业的高端化和效率提升

3.1百威英博在中国聚焦高端及核心+,推动盈利能力

百威英博进入中国后进行了一系列并购或参股,并围绕收购企业建立基地市场。Interbrew在1984年进入中国市场,1997年收购南京金陵啤酒,2002年入股珠江啤酒24%的股份,并先后收购了浙江KK啤酒、温州双鹿啤酒、湖北金龙泉啤酒、福建最大的雪津啤酒、浙江红石梁啤酒等,形成了以东南沿海和华中为主的基地市场。Anheuser-Busch在1995年进入中国,2004年收购了哈尔滨啤酒,形成了以东北为主的基地市场。2008年百威英博成立,InBev和Anheuser-Busch在中国的业务进行了人员、工厂、销售渠道等多方面协同。

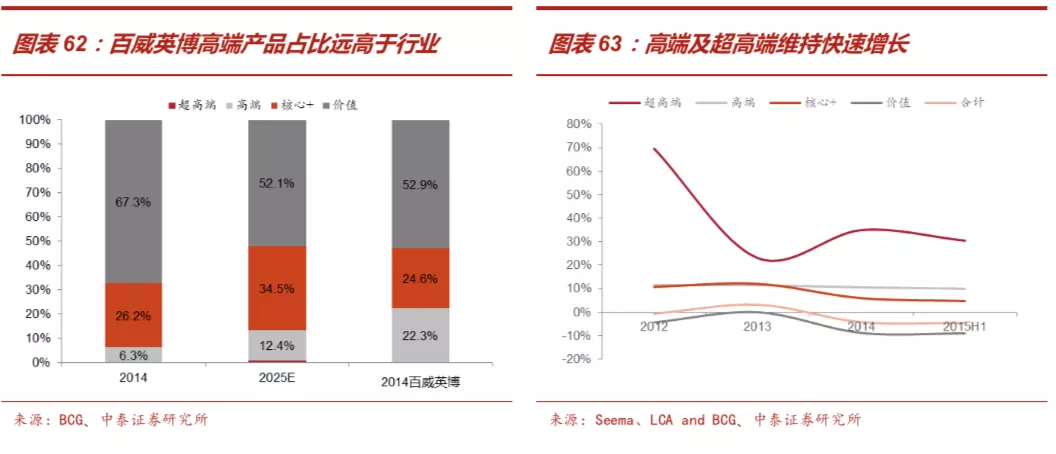

百威英博定位高端,迎合中国消费升级趋势。根据BCG,2014年中国啤酒市场里超高端、高端、核心+、价值型分别占0.2%、6.3%、26.2%、67.3%,预计2025年结构占比将升级为1%、12.4%、34.5%、52.1%。由于百威英博旗下高端品牌百威在中国的流行,2014年其产品结构明显优于行业,超高端、高端、核心+、价值分别占0.2%、22.3%、24.6%、52.9%。2012年开始,行业整体销量呈持平下滑趋势,价值型啤酒下滑最多,核心+增速放缓,高端和超高端仍保持较快增长。

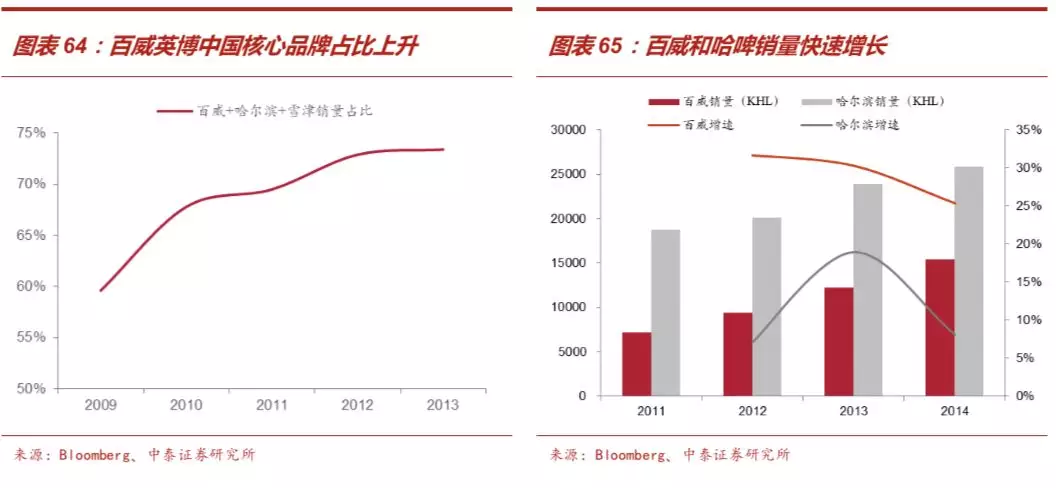

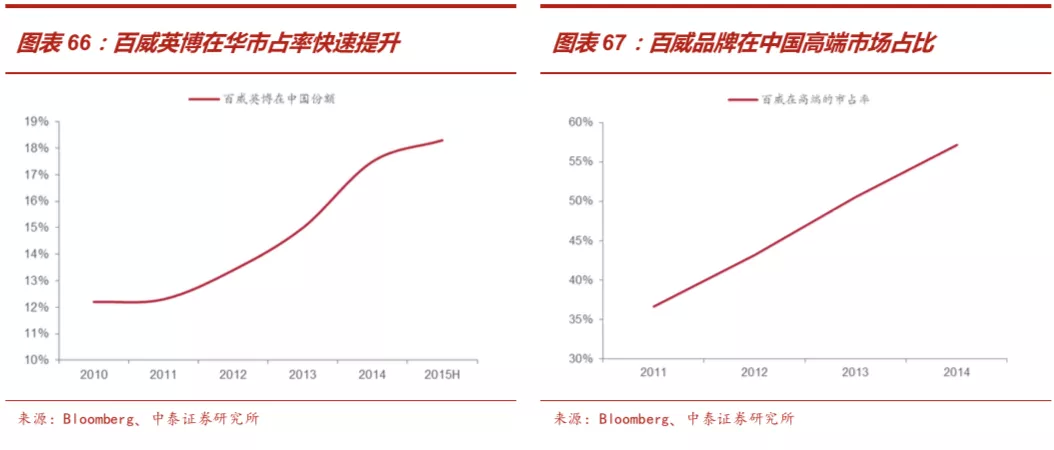

聚焦高端及核心+,百威和哈尔滨啤酒持续放量。百威英博在中国拥有20个以上的品牌,公司聚焦核心产品,2009-2013年百威+哈尔滨+雪津的销量占比从60%提升至73%。公司进一步聚焦高端的百威和核心+的哈尔滨,2011-2014年,百威啤酒销量保持29%的CAGR,哈尔滨啤酒销量保持11%的CAGR。受益两大品牌放量,2010-2014年百威英博中国销量从503万千升增至714万千升,在中国的市占率大幅提升。2011-2014年百威啤酒在中国高端市场中的占比也提升显著。

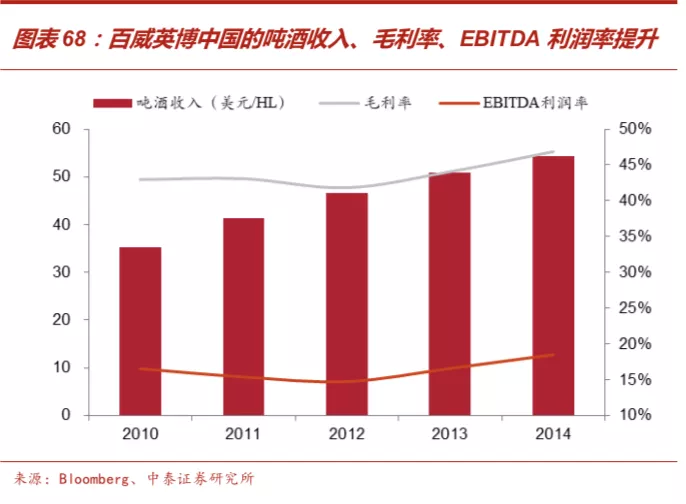

受益产品结构快速升级,2010-2014年百威英博中国ASP的CAGR为11%,毛利率提升了3.91个pct,EBITDA利润率提升了1.96个pct。

3.2高端化趋势延续,国产品牌对标百威亚太改善空间明显

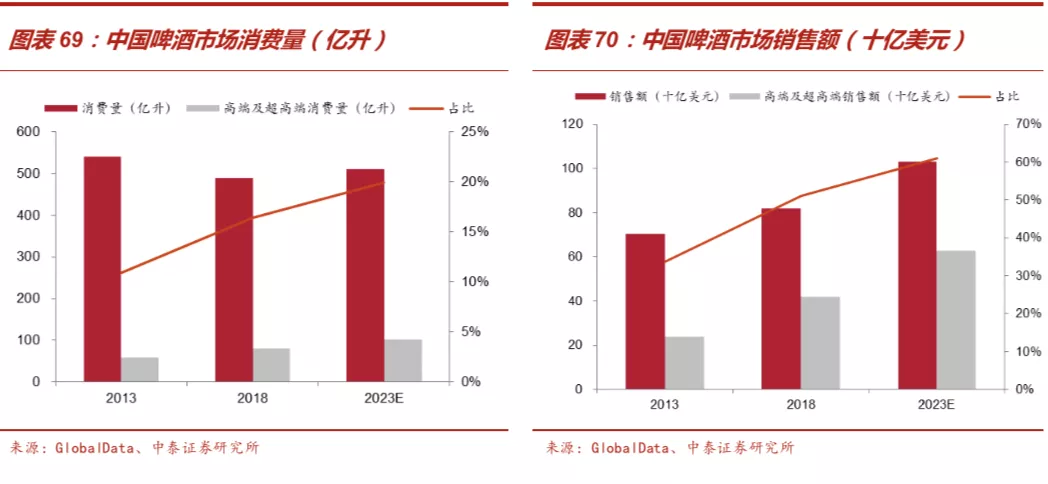

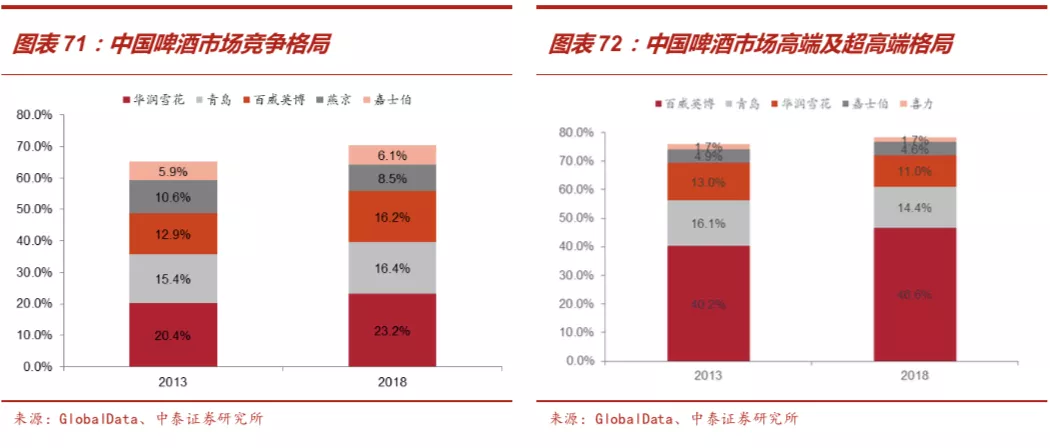

啤酒行业消费升级,高端及超高端占比提升。2013-2018年,我国啤酒消费量从539.4下降到488.5亿升(GlobalData的口径包括大量小型区域性啤酒酿造商未报告消费量的估计值,与国家统计局规模以上啤酒酿造商的口径存在差异),CAGR为-2.0%;高端及超高端消费量从59上升至80.3亿升,CAGR为6.4%;高端及超高端消费量占比从10.9%提升至16.4%,但对比美国的42.1%还有很大的提升空间。预计2018-2023年啤酒消费量从488.5上升到511.5亿升,CAGR为0.9%;高端及超高端消费量从80.3上升至102亿升,CAGR为4.9%;高端及超高端消费量占比从16.4%提升至19.9%。

从销售额看,2013-2018年我国啤酒销售额从70.3上升到81.8十亿美元,CAGR为3.1%;高端及超高端销售额从23.7上升至41.8十亿美元,CAGR为12.0%;高端及超高端销售额占比从33.7%提升至51.1%。预计2018-2023年啤酒销售额从81.8上升到102.9十亿美元,CAGR为4.7%;高端及超高端销售额从41.8上升至62.7十亿美元,CAGR为8.5%;高端及超高端销售额占比从51.1%提升至60.9%。

百威英博在高端及超高端市场占据领导地位。2013-2018年百威英博市占率从12.9%提升至16.2%,是中国第三大啤酒企业。但在高端及超高端市场,2013-2018年百威英博市占率从40.2%提升至46.6%,领先优势明显,远高于其后的青啤、华润等品牌。

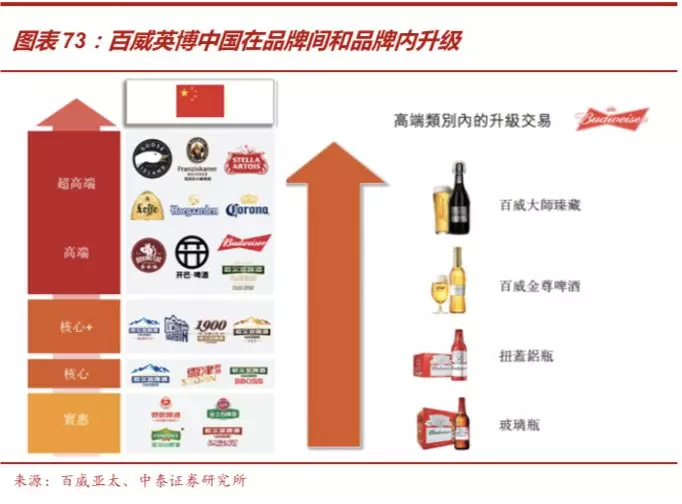

百威英博在品牌间和品牌内升级。百威英博在中国的品牌分为五档,超高端包括Corona、时代、福佳等进口品牌及鹅岛等精酿品牌;高端主要是百威、哈啤高档品牌及拳击猫等精酿品牌;核心+以哈啤冰纯等中高档哈啤为主;核心主要为老哈啤、雪津等;实惠为双鹿、金士百等。百威英博通过品牌间的升级来提升产品结构。另一方面,百威英博也在品牌内进行升级,从百威玻瓶到百威铝瓶再到百威金尊甚至百威大师。

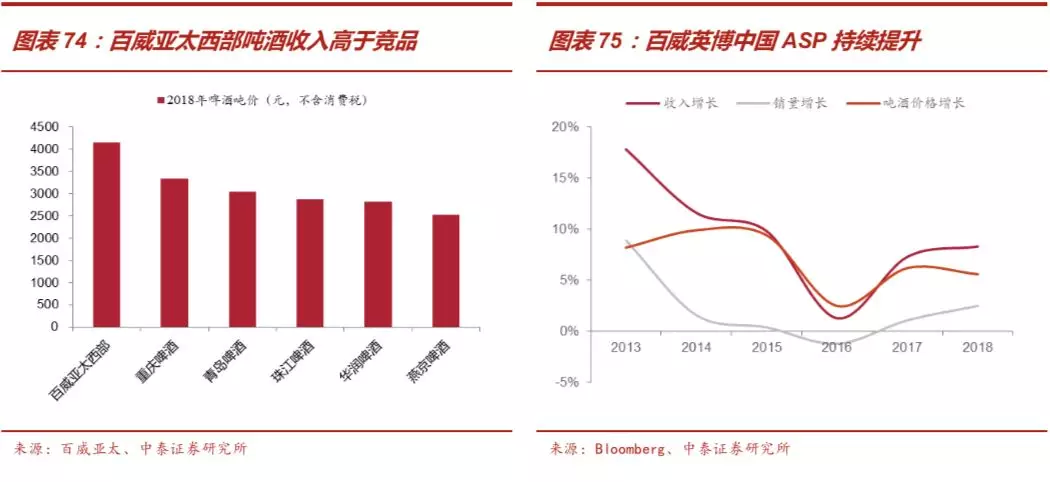

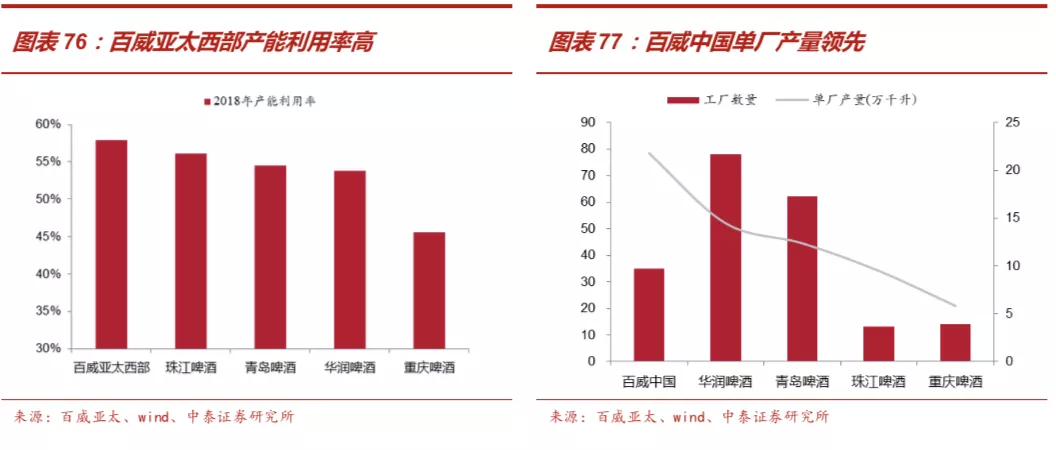

百威亚太招股说明书按亚太东部和亚太西部分别进行了披露。亚太东部主要包括澳洲、日本、韩国,亚太西部主要包括中国、印度、越南等。由于啤酒市场成熟度与经济发达程度差距较大,亚太西部和亚太东部的指标差距较大。以吨酒收入为例,2018年亚太东部为1.49美元/升,亚太西部仅0.63美元/升;以EBITDA利润率为例,2018年亚太东部为41.3%,亚太西部仅27.7%;以产能利用率为例,2018年亚太东部为73.4%,亚太西部为57.9%。因此在对比国内啤酒企业时,我们选择亚太西部更具有可比性。我们从产品结构及运营效率两个角度进行对比,发掘国内啤酒企业的提升空间。

百威亚太西部吨酒收入领先,百威中国ASP持续提升。2018年百威亚太西部的均价为4153元/升(不含消费税,2018年美元兑人民币平均汇率为6.62),国内啤酒企业对比百威亚太西部均有20%-60%的明显提升空间。2013-2018年百威英博中国市场的ASP受益于结构升级及常态化提价保持快速增长。

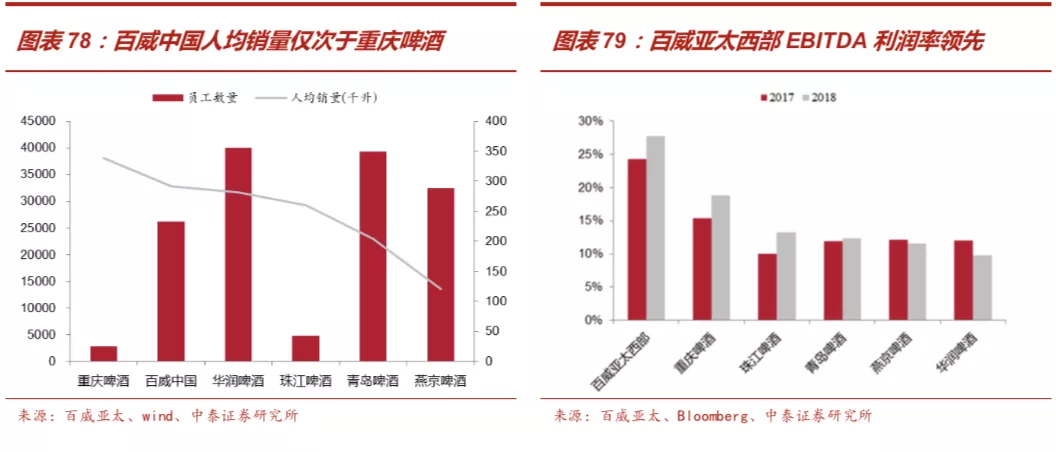

百威亚太西部(百威中国)运营效率领先。2018年百威亚太西部产能利用率为58%,高于国内啤酒企业;2018年百威中国单厂产量为22万千升,远高于国内啤酒企业,规模优势明显;2018年百威中国人均销量为292千升,仅次于重庆啤酒。

高端定位与高效运营决定了百威英博的盈利能力领先。2017和2018年百威亚太西部的EBITDA利润率领先于重庆啤酒,重庆啤酒又领先于其他公司,与百威亚太西部相比国内啤酒企业仍有较大的盈利能力提升空间。

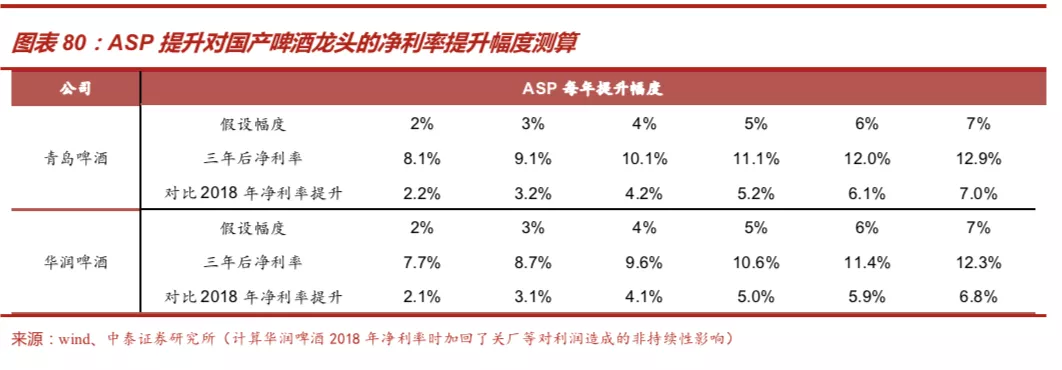

若三年ASP保持5%的CAGR,假设其他条件不变,则青啤和华润的净利率有望翻倍。百威英博在中国的盈利能力远高于国产品牌,部分受益于其高端定位及持续的ASP提升。未来啤酒行业发展的核心驱动因素是结构升级推动ASP提升,因此我们假设其他条件不变,仅考虑ASP提升的情况下龙头公司三年后的净利率提升幅度。按4-5%的中性ASP提升速度测算,三年后青岛啤酒和华润啤酒的净利率均可提升4-5个pct,对比2018年净利率水平接近翻倍。(计算华润啤酒2018年净利率时加回了关厂等对利润造成的非持续性影响)

4.投资建议

参考百威英博,高端定位和高效运营是其成功的关键。目前我国啤酒行业人均销量变化不大,而消费升级、吨价提升将是未来啤酒行业发展需求端的核心驱动力,产品结构升级较好的标的将更受益。同时以重啤为代表的公司已率先完成产能优化,提高运营效率。目前龙头企业已跟进关厂,未来将通过提升产能利用率节约成本。按照现有的格局推演,我们认为行业受益的先后顺序分别是华润啤酒、青岛啤酒、嘉士伯(重庆啤酒)等。

5.风险提示

因不可抗要素带来销量的下滑:人口老龄化加速,餐饮行业增速放缓,均会对啤酒消费量造成负面影响。

市场竞争恶化带来超预期促销活动:随着外资啤酒和进口啤酒在国内市场加大促销,可能会进一步加剧市场的竞争态势。而由于市场竞争压力,啤酒企业为提高产能利用率加大促销力度,使广告、促销等市场费用持续增长。

扫码下载智通APP

扫码下载智通APP