被券商高捧的高鑫零售(06808):业绩低增长,股价高反应

阿里巴巴入股一年半后,高鑫零售(06808)发布了第二张中期成绩单。

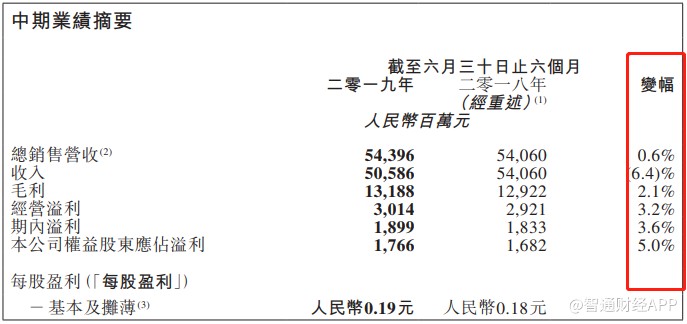

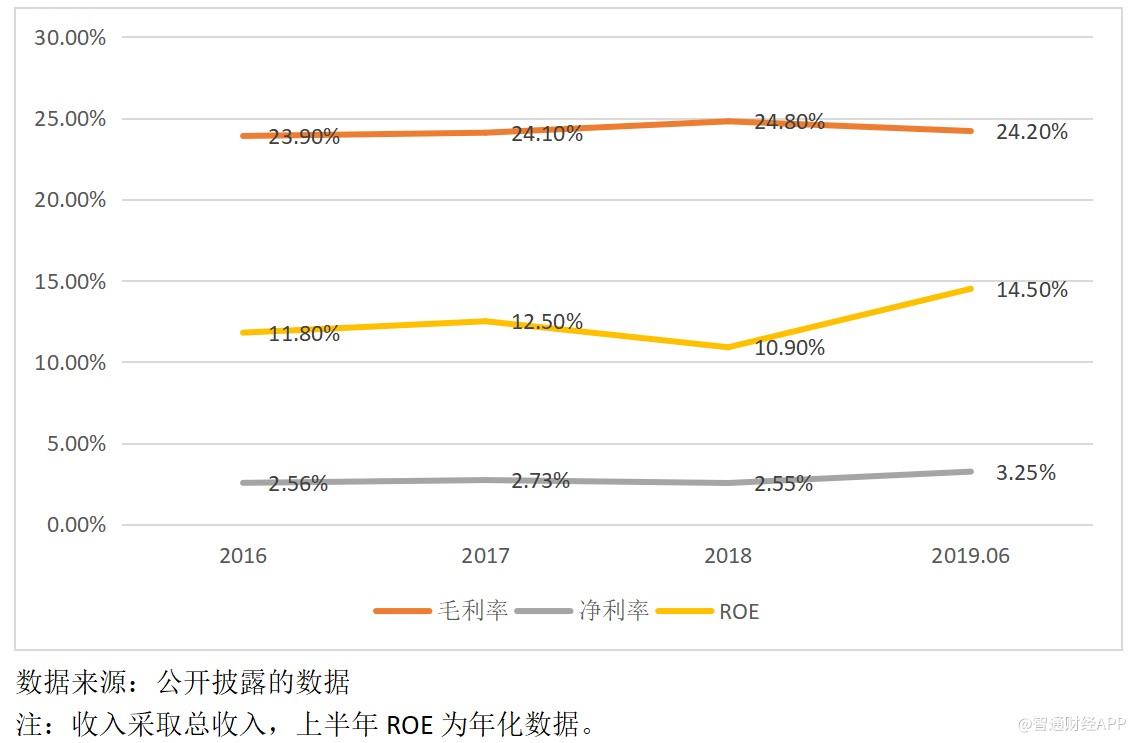

智通财经APP了解到,高鑫零售近日发布上半年业绩,总收入543.96亿元,同比微增0.6%,毛利131.88亿元,同比增长2.1%,股东净利润17.66亿元,同比增长5%,毛利率和净利率分别为24.24%和3.25%,同比分别增加0.34个百分点及0.14个百分点。

图片来源:高鑫零售中期业绩

该公司业绩一出,多家券商纷纷发布研报表示看好,并上调评级,受多重信息影响,该公司股票受市场热捧,业绩发布后第一个交易日,股价涨幅8.84%,第二交易日涨幅一度超过10%,截止收盘涨幅7.5%,四个交易日累计涨幅近两成。

上半年,高鑫零售不管是收入还是利润都是微增长状态,但市场反应却很强烈,券商及投资者看好,股价大幅上涨,当然股价短期上涨不排除有炒作可能,不过券商集体看好,该公司或有着不一样的业绩亮点。下面我们将具体看看业绩低增长的高鑫零售到底有什么投资看点。

成长萎缩,转型谋增长

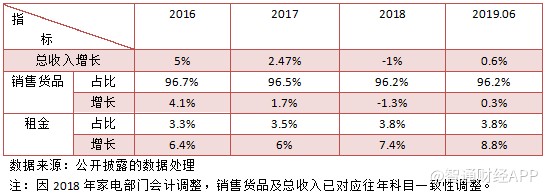

高鑫零售收入主要来源于两个部分,一是销售货品,源自大卖场及在线销售渠道,货品包括食品、杂货、家居用品、纺织品及一般商品等,二是租金,主要向营运商出租综合性大卖场商店街空间。该公司核心收入是销售货品业务,往年收入占比在96%左右,上半年收入占比为96.2%。

从历史数据看,2013年以前,高鑫零售收入一直维持在双位数的增长通道,2014年开始步入单位数增长,且增速逐年放缓,2018年收入出现了轻微衰退,今年上半年也不容乐观,处于微增状态,整体而言,该公司的成长水平逐年萎缩。

需要注意的是,因该公司家电部门自2018年8月起的业务模式从自营转为由苏宁代销,家电产品销售收入转为佣金收入,而非总销售营收。从调整后数据看,该公司的核心业务销售货品增速逐年下降,2018年负增长,上半年实现微增,而租金业务则维持往年的高单位数增长,上半年增长8.8%。

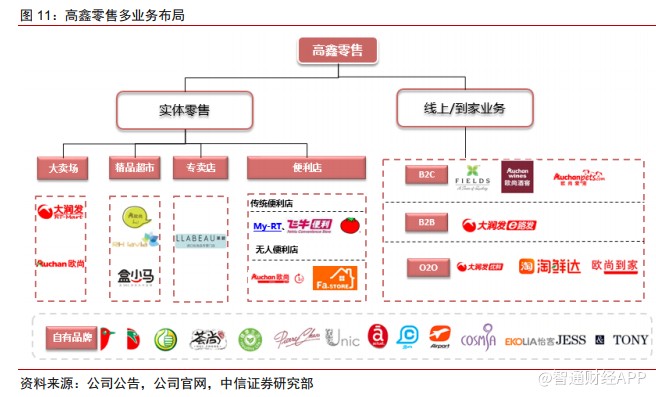

近几年,高鑫一方面将精力放在转型升级上,另一方面进行多元化业务布局,探索精品超市、便利店、无人便利店等小型新业态,优化品类和供应链,发展到家和B2B业务,比如,2017年3月上线生鲜品项的全品类B2B平台,目前生鲜品项的营收占比超过了27%。该公司业务布局涵盖实体业务和线上及到家业务的多个细分领域。

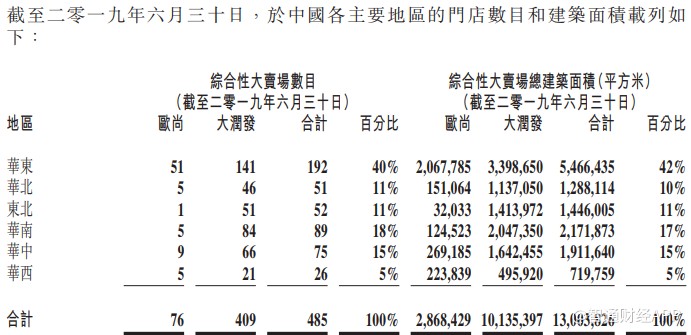

从业绩数据看,高鑫的转型及布局效果并不理想,门店扩张也逐年下降了速度,2019年上半年,该公司共有485家店面,较2018年仅净增1家门店,从往年看,净增的门店数量趋于下降趋势,且需要注意的是上半年关掉了一家欧尚门店,打破了以往只增不减的局面。

上半年,该公司的综合性大卖场中,大润发有485家门店,建筑面积约1013.54万平方米,分别较2016年增加43家及增加103.58万平方米建筑面积,而上半年欧尚有76家,建筑面积约286.84万平方米,分别较2016年持平(2017年新增1家及上半年关掉一家对消)及减少6.63万平米建筑面积。

图片来源:高鑫零售中期业绩

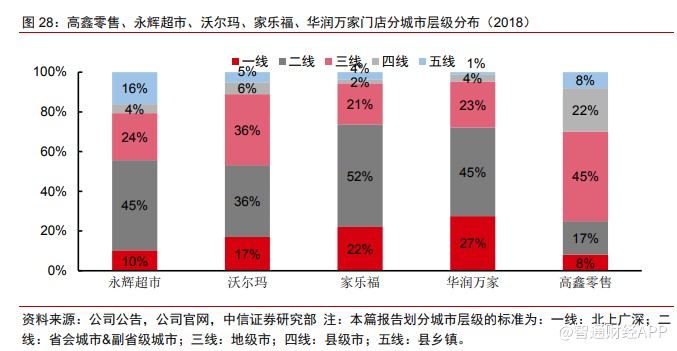

该公司的门店集中在较低级别的城市,上半年三四线城市门店占比68%,具体门店分布一线城市占比8%,二线城市占比16%,三线城市占比46%,四线城市占比22%,以及五线城市占比8%。

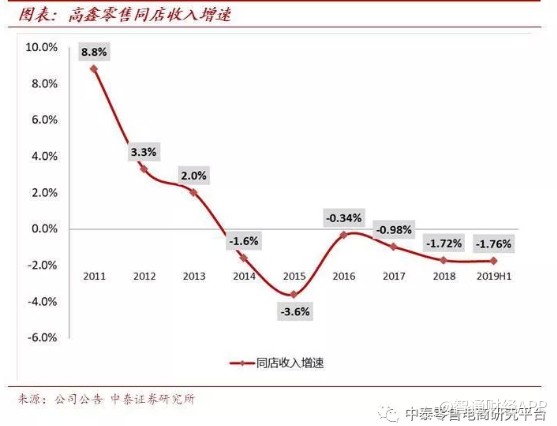

从同店收入上看,高鑫零售于2014前增速一直放缓,2014年开始负增长,并一直持续到今年上半年,且已经近三个会计年度下滑幅度加大。2019年上半年,同店收入下滑1.76%,很大部分受品牌整合影响,该公司双品牌(大润发和欧尚)期间整合营运系统及供应链,门店整合已大致完成,该公司预期门店业绩会于2019年下半年重回正轨。

虽然收入增速下滑,同店收入也不理想,但投资者可以看到该公司一直努力在做转型,不断优化自身平台的B2B及B2C模式。

在B2B方面,欧尚所有门店均启动了B2B业务,2018年,B2B收入同比增长200%,在半年报中该公司预计2019年B2B营收将增长50%。而在B2C方面,自2019年1月以来,该公司B2C的店日均单量稳步爬升,6月,门店日均单量已达700单,在6.18大促期间,店日均订单已突破1000单。

盈利趋好,现金流充沛

高鑫零售的业绩调整了很长时间,但转型之路一直在走,该公司也在积极改造升级一些业务组合,业绩底部优势使得未来业绩具有良好预期,价值投资者或许看中的是成长机会。当然该公司的盈利条件趋好,这也是非常关键的投资要素。

智通财经APP了解到,上半年该公司的毛利率、净利率以及年化ROE分别为24.24%、3.25%和14.5%。从往年看,该公司毛利率维持相对稳定的状态,净利率和ROE趋势良好,上半年数据均比往年要高。

上文谈到,该公司关掉了一家欧尚门店,在业绩会上,其管理层谈到主要与现金流有关,如果门店现金流持续2至3年都是负的,认为要获利的机会比较低。

从往年数据看,该公司每年的经营现金流净流入及每年投资现金流净流出保持较为稳定状态,由于该公司基本无金融负债,融资流出部分主要为股息支出,而分红减少,使得整体现金净流入得到较大改善。上半年,该公司现金及等价物为127.79亿元,相当于近两年平均投资净流出近6倍。

布局优势,成长指标改善预期强

高鑫零售的转型政策,一是满足盈利持续改善的指标,需要成本控制和费用控制,二是满足现金流充沛指标,控制投资支出,关掉持续恶化经营现金流的因素,三是满足成长指标,业务调整以及品牌整合,但目前来看,前面两个指标做的很好,而成长指标并没有得到很好的体现。

以高鑫零售的业务规模,成长指标的改善并不简单,不过自阿里入股以来,该公司进行了一系列的新零售调整,发展新业态,配售半径持续优化,出现了一些业绩增长点。目前双品牌整合已经完成,下半年的业绩具有一定的良好预期。

从行业看,上半年,国内消费品零售额19.52万亿元,同比增长8.4%,维持高单位数增长,网上零售额4.816万亿元,同比增长17.8%,保持在双位数的增长通道。2018年该公司在中国大卖场行业的市占率为15.7%,行业领先,有规模优势,门店调整以及业务品牌整合之后,仍有望追赶上行业的增速。

且从区域布局上看,高鑫也具备一定的优势,该公司主要布局三四线城市,而能构成竞争的同行基本布局在一二线城市。2018年,在一二线城市布局上,永辉超市占比55%,沃尔玛占比53%,家乐福占比74%,华润万家占比72%,而高鑫仅占比25%。同行在一二线城市竞争白炽化,而高鑫在三四线城市的龙头地位巩固。

综上看来,高鑫零售的看点在于成长指标的改善上,虽然过往业绩不行,但下半年预期较为良好,投资者选择投上信任一票。

扫码下载智通APP

扫码下载智通APP