曾经红极一时的万洲国际(00288),没有业绩终将被资金嫌弃

8月14日从高开到大跌,万洲国际(00288)前不久还是站在风口上的猪,中期业绩发完的这一刻已有些秋日的凉意了。

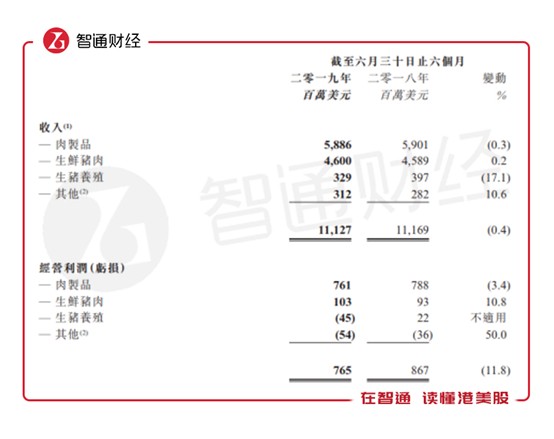

智通财经APP了解到,万洲国际于8月13日收盘后发布2019年中期业绩报告称,公司报告期内实现收入111.27亿美元(单位下同),同比微跌0.38%,但是经营利润同比大幅下跌11.8%至7.65亿元,最终股东应占净利润在公允价值调整后才是同比增长10.7%至5.69亿元,未调整状态下股东应占净利润同样是大幅下跌16.9%至4.63亿元。

业绩发布后,一众机构集体下调了公司的目标价。其中中金以公司中国屠宰业务下半年仍将面临压力为由,将目标价下调5.4%至9.6港元;小摩则表示公司不仅中国业务利润继续承压,美国业务利润也将继续受供应过剩影响,因此将目标价从9.9港元降至8.55港元;瑞信以业绩不及预期为由将公司目标价从10.7港元降至9.3港元;野村出于对公司中国包装肉和美国新鲜猪肉业务疲软的考虑,将公司目标价下调11.2%至9.5港元;最为看空的当属花旗,该机构以公司业绩低于预期,对未来盈利更是表示担忧为由,将公司目标价大幅下调20%至5.55港元,并给出了“沽售”评级。

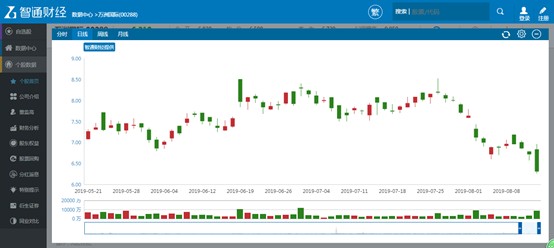

在二级市场上的资金态度则更为明显。8月14日,万洲国际股价高开+1.6%后短暂冲高便迅速回落,最大跌幅达到了-6.85%,最终收跌至-5.36%,当日成交量、成交额分别达到了9822万股、6.37亿港元,较前一日放大182%。

这一系列反应的导火索,就是万洲刚刚交出来的中期业绩答卷。

行情来源:智通财经

全线业务均有瑕疵,业绩不达预期

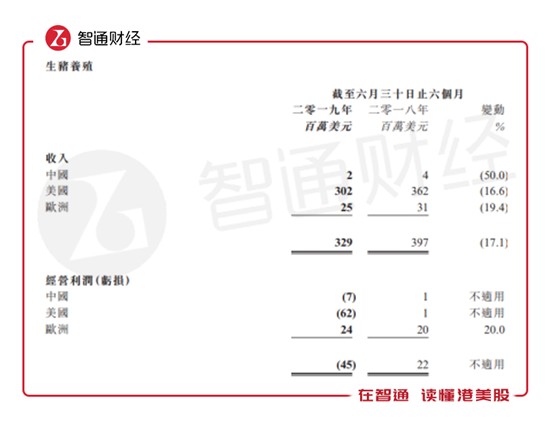

除生鲜猪肉业绩外,其余业务利润贡献全面下滑。智通财经APP了解到,万洲国际营收组成中最大占比的肉制品业务营收同比小幅下滑0.3%至58.86亿元,生鲜猪肉同比小幅上涨0.2%至46亿元,生猪养殖同比大幅下跌17.1%至3.29亿元,其它业务同比增长10.6%至3.12亿元。但是经营利润贡献方面,除了生鲜猪肉业务利润贡献同比增长10.8%至1.03亿元外,利润贡献占据绝对比重的肉制品同比下滑3.4%至7.61亿元,生猪养猪更是由去年同期盈利2200万元转为亏损4500万元,其它业务亏损扩大50%至5400万元,直接将经营利润拉低至7.65亿元,同比下滑11.8%。

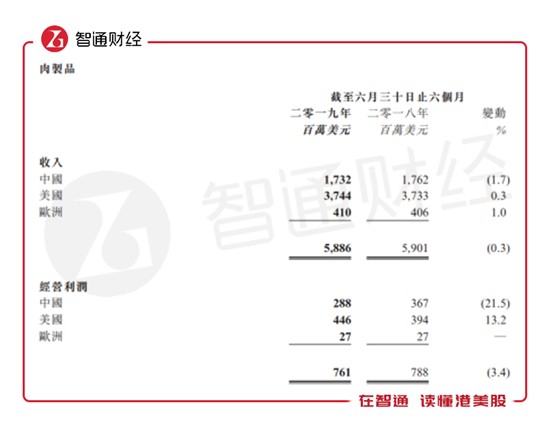

拆分业务来看的话,拖累肉制品业绩表现最大的原因,是中国区业务的大幅下滑。智通财经APP了解到,公司肉制品三大市场中的中国、美国、欧洲营收为17.32亿元、37.44亿元和4.1亿元,同比仅分别变化-1.7%、+0.3%和+1%;而在利润贡献方面,中国报告期内14.3元人民币/公斤的生猪平均价格虽然同比增长16.1%,并没有对冲掉原材料成本的大幅提升,再加上营销开支的提升,公司中国肉制品经营利润大幅下滑21.5%至2.88亿元。这也直接覆盖了产品升级和费用压缩后,美国肉制品业务13.2%的经营利润同比增长,将公司最大的利润来源业务业绩拖入3.4%的同比下滑。

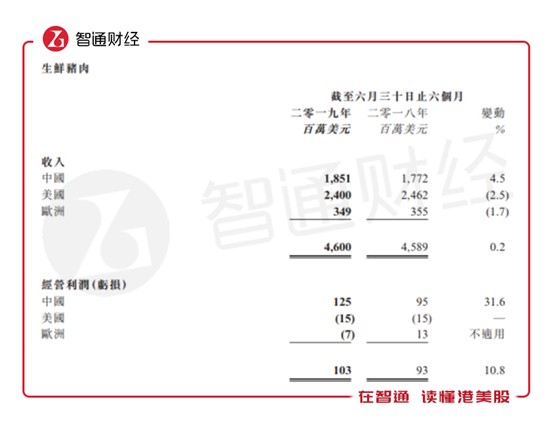

对于剩余的业务来说,又是美国市场在大幅拖累了。智通财经APP了解到,生鲜猪肉方面,受益于猪价上涨的影响覆盖了猪瘟对销量的拖累,公司中国区营收同比增长4.5%,是三大市场唯一提升的,利润贡献更是同比提升31.6%至1.25亿元。美国市场则是继续受成本上升、供应过剩和贸易受阻等原因,录得1500万元经营亏损;欧洲市场受累于成本上升和售价降低,由去年同期的1300万元盈利转为700万元亏损。

而在生猪养殖方面,营收占据绝对比重的美国市场,直接从盈利100万元转为大幅亏损6200万元,完全抵消了欧洲市场小幅增长的盈利,使得该业务从盈利2200万元转为亏损4500万元。

众多原因拖累下的万洲国际,核心经营利润同比下降11.8%,大幅低于市场此前预期的4-5%区间,第二季销售同比增长5.3%及盈利下降13.1%更有扩大的趋势,而且向后展望的话,公司需要担心的问题依旧不少。

后续业绩增长压力并不小

利润增长压力依旧,万洲国际未来业绩表现难言乐观。智通财经APP了解到,目前来看下半年中国猪价大概率继续上涨,并有望维持高位至2020年,高成本叠加屠宰量可能的下行,公司下半年中国区业务利润还是会持续受压。再加上美国鲜猪及生猪业务利润方面,下半年仍大概率继续受供应过剩,贸易问题等不确定因素影响,也将继续承压。

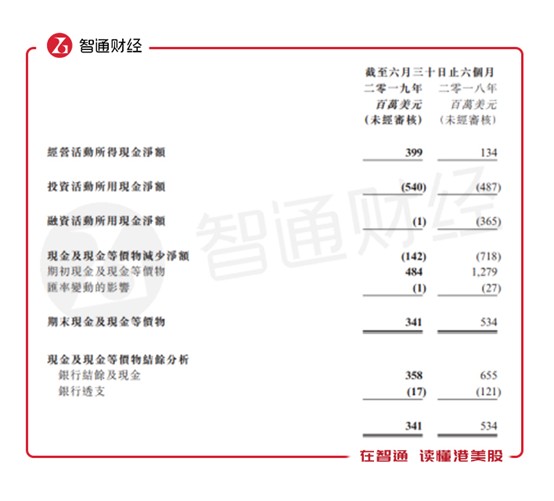

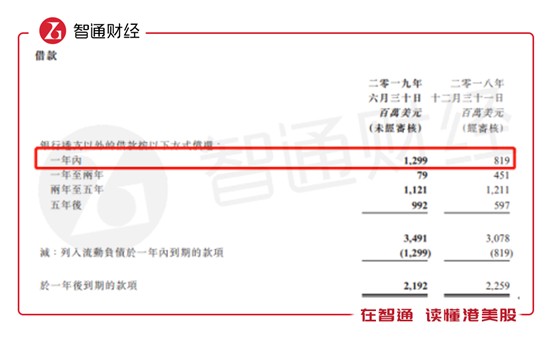

与此同时,公司的账上现金还是持续减少。数据显示,公司2018年年初现金高达12.79亿元,2018年年中减少至5.34亿元,到2019年年初下滑至4.84亿元,截止最新报告期末,公司账上现金仅剩3.41亿元了。虽然公司当前经营活动现金净流入同比增长近2倍至3.99亿元,但目前公司资本开支并不小,报告期内公司主要用作建造、翻新及提升生产厂房相关设施的资本开支为2.72亿美元;再加上公司借款方面,总额同比增长13.4%至34.91亿元的同时,平均利率还提升0.2个百分点至3.7%,财务成本同比增长27.3%至7000万元,其中一年内到期的短期借款为12.99亿元,同比增长58.6%。

综上来看,无论是业绩表现低于预期,还是后续业绩展望和业绩报告中透露出的些许问题,都足以说明为何公司股价表现如此疲软,万洲国际下一轮的风口又不知道要等到什么时候了。

扫码下载智通APP

扫码下载智通APP