沽空机构Blue Orca狙击澳优乳业(01717)全文:治理十分糟糕,财务数据完全不可信

转自Blue Orca,报告中观点不代表智通财经观点,仅供投资者参考

澳优乳业股份有限公司 (01717) ( “澳优”或者“公司” ) 声称自己是一个快速成长,垂直一体化的婴幼儿配方奶粉公司。澳优的核心业务是从位于欧洲,澳大利亚和新西兰的自有工厂或者第三方供应商处进口配方奶粉到中国进行销售。

澳优的历史劣迹斑斑。在审计师(安永)对澳优进行了指控之后, 澳优的股票被停牌 2 年 4 个月(858 天) 直到 2014 年 8 月。随后的调查显示,澳优虚增收入,并且某些高管试图通过篡改公司账簿和记录来掩盖财务造假行为。 尽管澳优 CEO 因此下台,但众多与财务欺诈息息相关的高管却仍然高居其位。

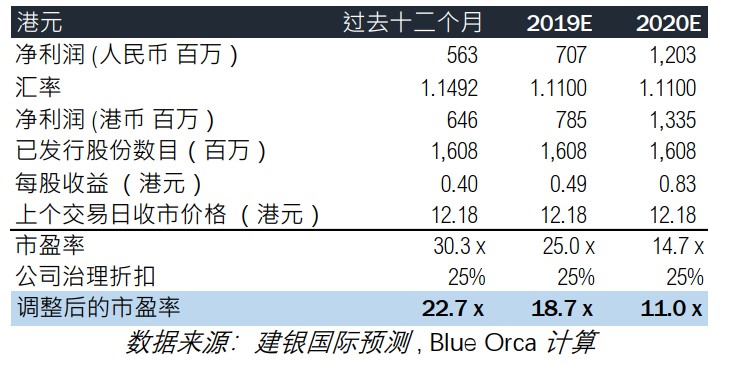

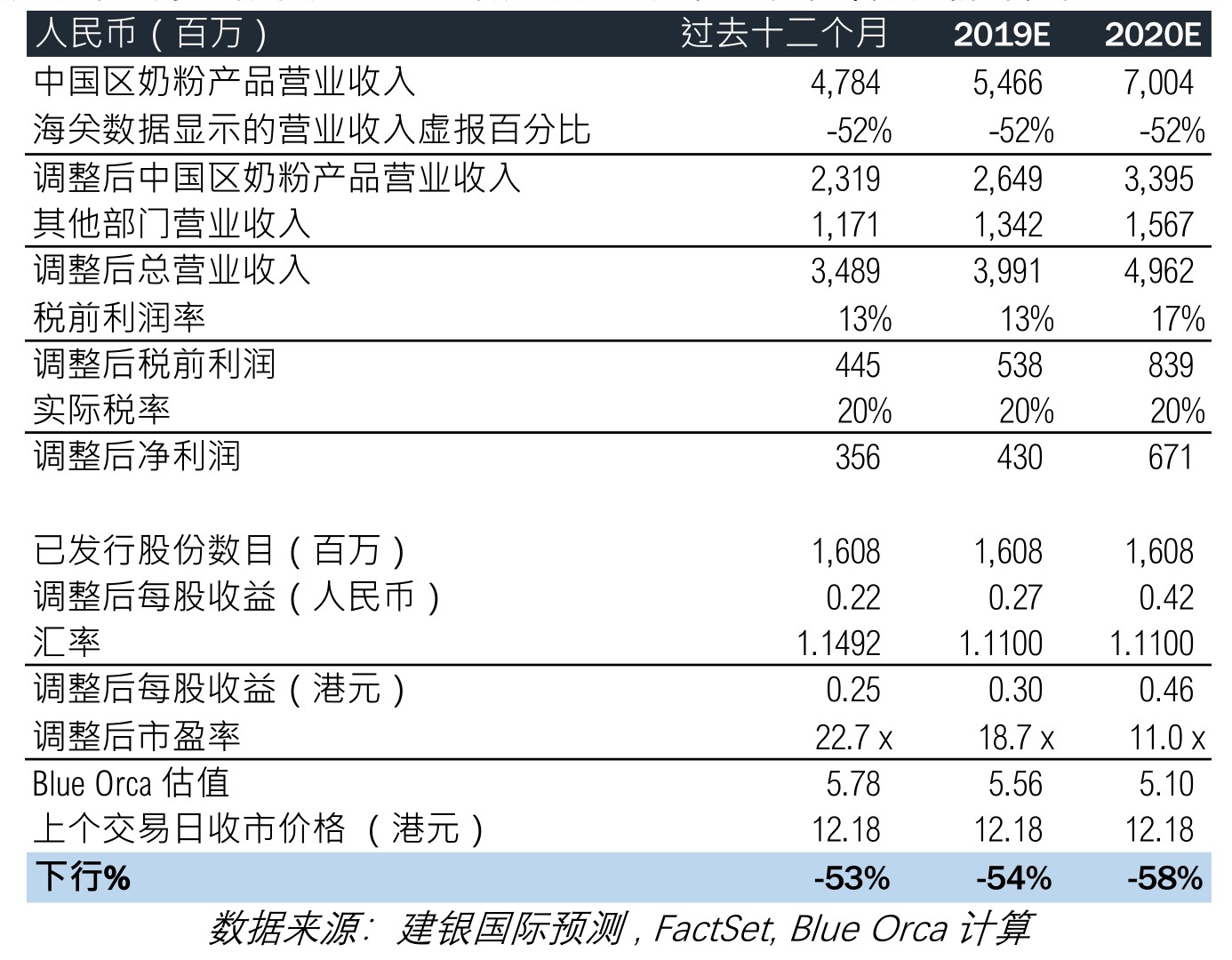

现如今,我们认为澳优又开始了财务造假行为。 通过我们的深入调查,我们认为澳优夸大营业收入,误导中国消费者,隐藏成本,并且通过未披露关联方交易让高管们得以隐秘地谋取私利。因此,我们对澳优的市盈率打上 25%的企业治理折扣。我们认为这个折扣十分保守。在我们看来,澳优的公司治理十分糟糕,财务数据完全不可信。我们根据独立证据对澳优的收入进行调整后,得到澳优的股价估值为每股港元 5.78,相较上个交易日收市价格下行 53%。 归根结底,我们认为澳优完全不值得投资。

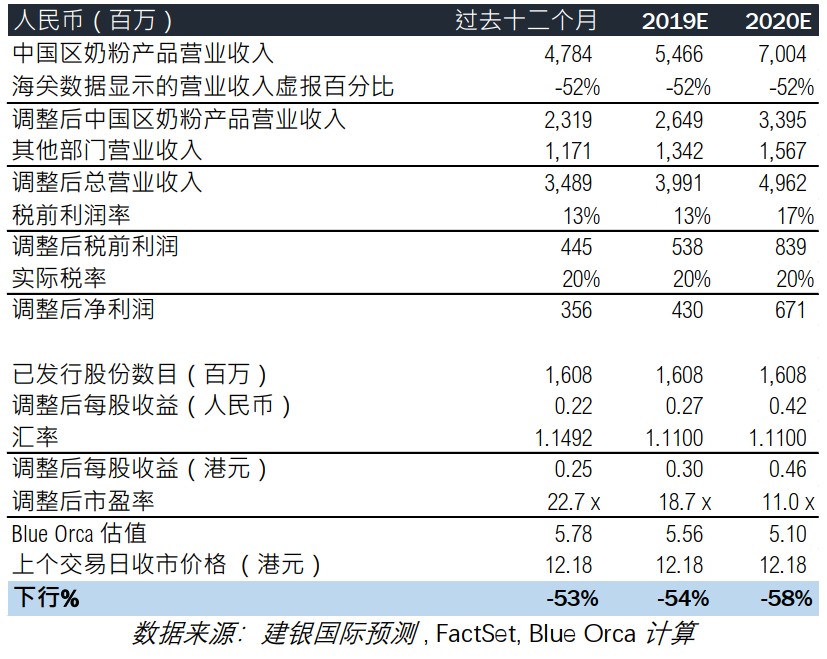

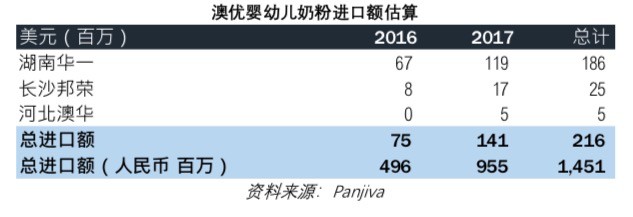

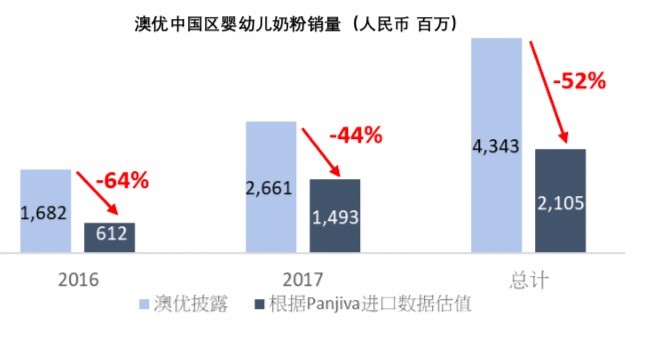

1. 海关数据显示婴幼儿配方奶粉在中国区的销售额虚报 52%。 澳优声称其在中国销售的所有婴幼儿配方奶粉产品都是从澳优位于欧洲,新西兰和澳大利亚的自有工厂或者第三方供应商处进口的。然而公开的海关数据显示,澳优进口的婴幼儿配方奶粉数量远低于澳优声称的数量。我们认为这表明澳优夸大了营业收入和利润。在 2016和 2017 年这两年期间,根据澳优的进口代理商披露的进口额,我们计算出澳优虚报了 52%的中国区配方奶粉销售额。

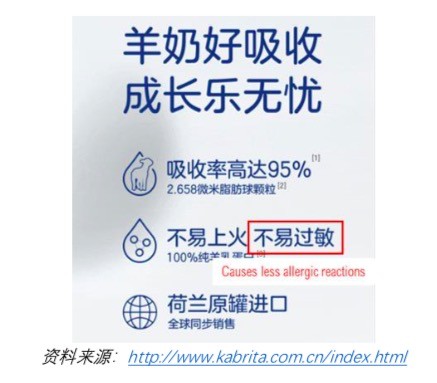

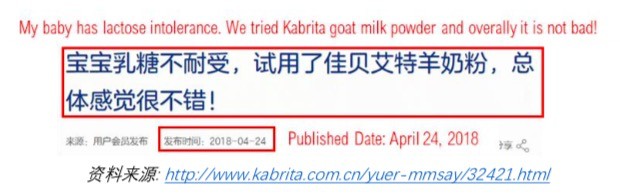

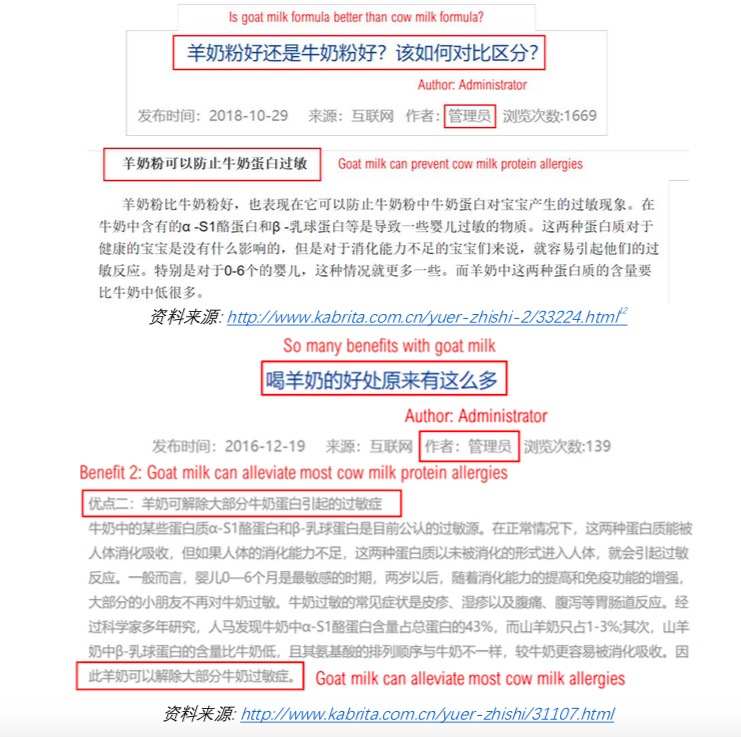

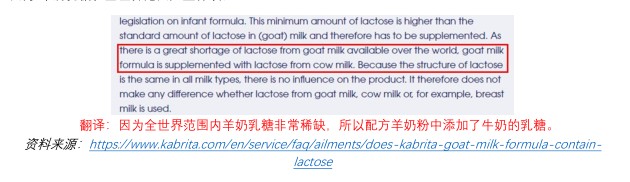

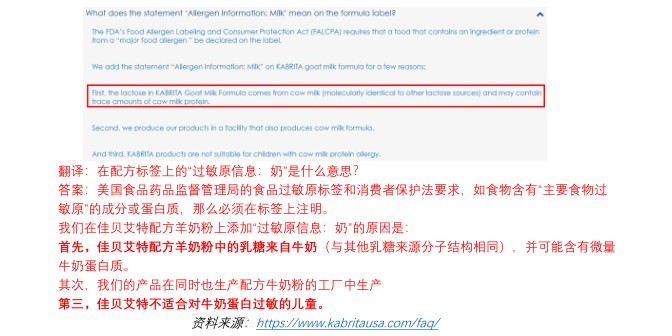

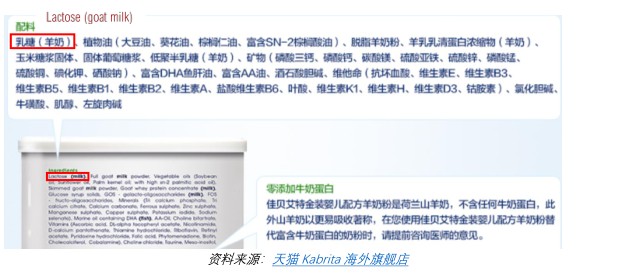

2. 误导中国消费者。 佳贝艾特羊奶粉是澳优的旗舰品牌之一,占澳优 2018 年营业收入的 38%。尽管佳贝艾特对欧洲和美国消费者的披露和宣传非常谨慎,但是我们相信有充分证据证明佳贝艾特误导了中国消费者。佳贝艾特中国官网上的文章宣传乳糖不耐受或对牛奶蛋白过敏的婴儿可以使用其配方羊奶粉作为替代品。与之截然不同的是, 佳贝艾特在其美国和欧洲网站上却明确警告父母, 乳糖不耐受或对牛奶蛋白过敏的孩子不应该使用佳贝艾特羊奶粉。此外佳贝艾特在主要的中国电商平台上虚假宣传其配方羊奶粉中的乳糖来自羊奶,然而却在欧洲和美国市场承认其羊奶粉中的乳糖其实来自牛奶。我们认为澳优的误导性披露有引起中国消费者抵制的风险。

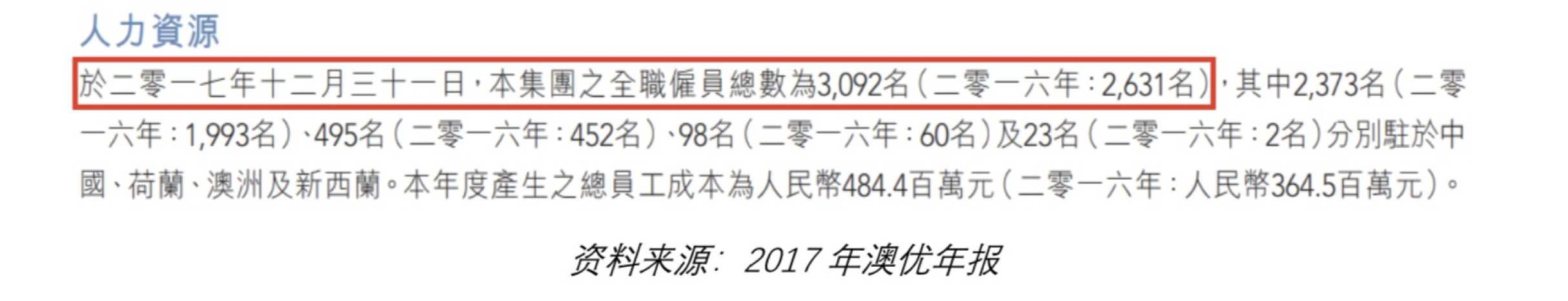

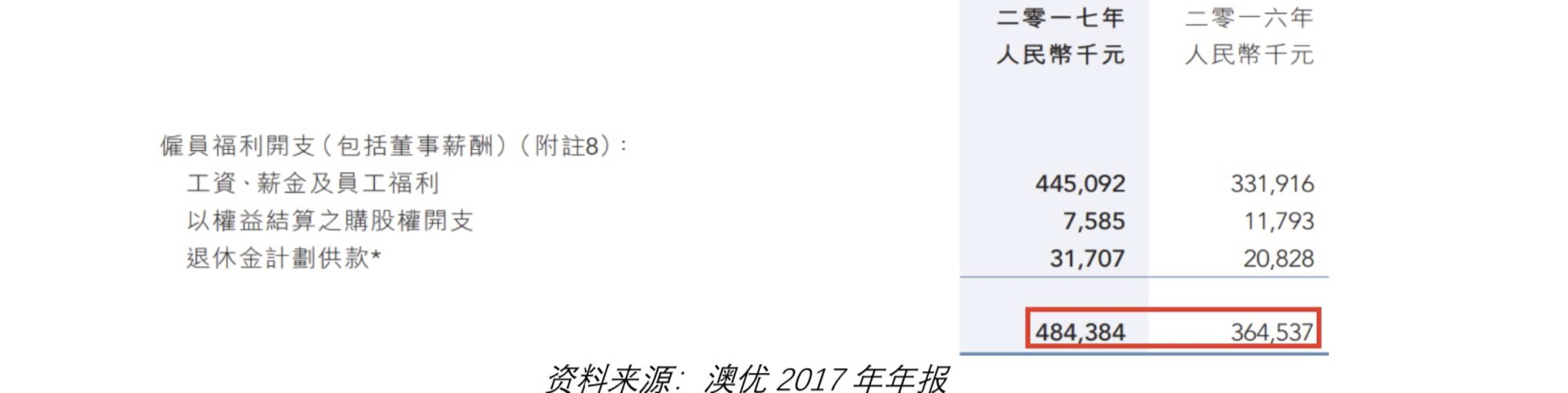

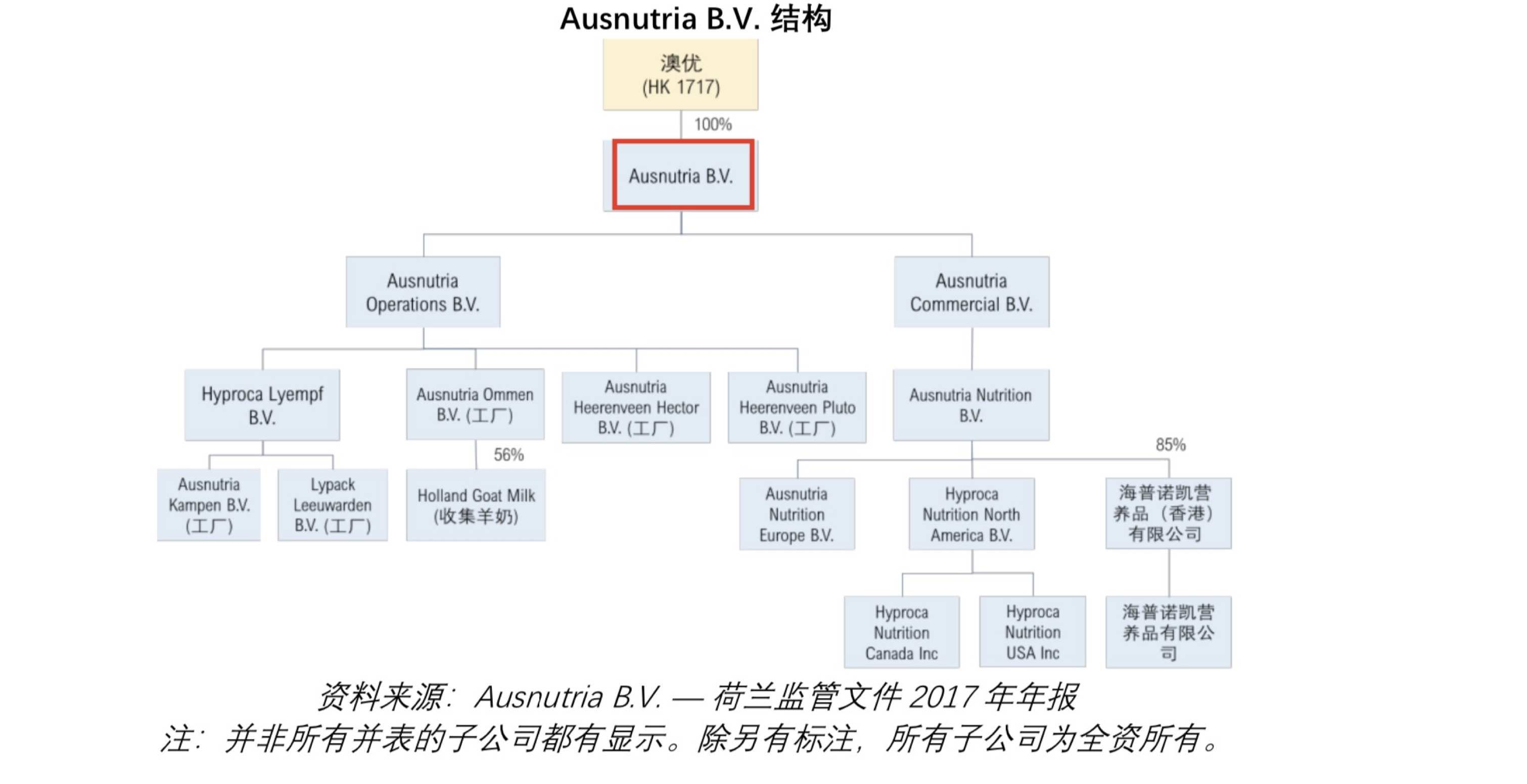

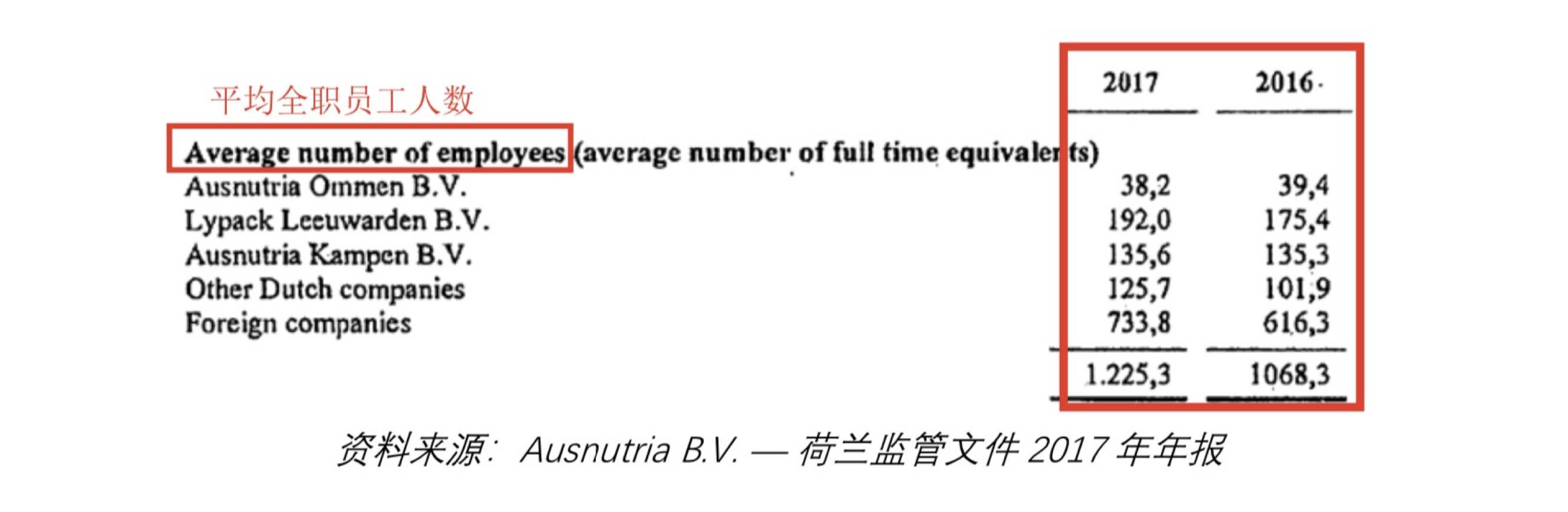

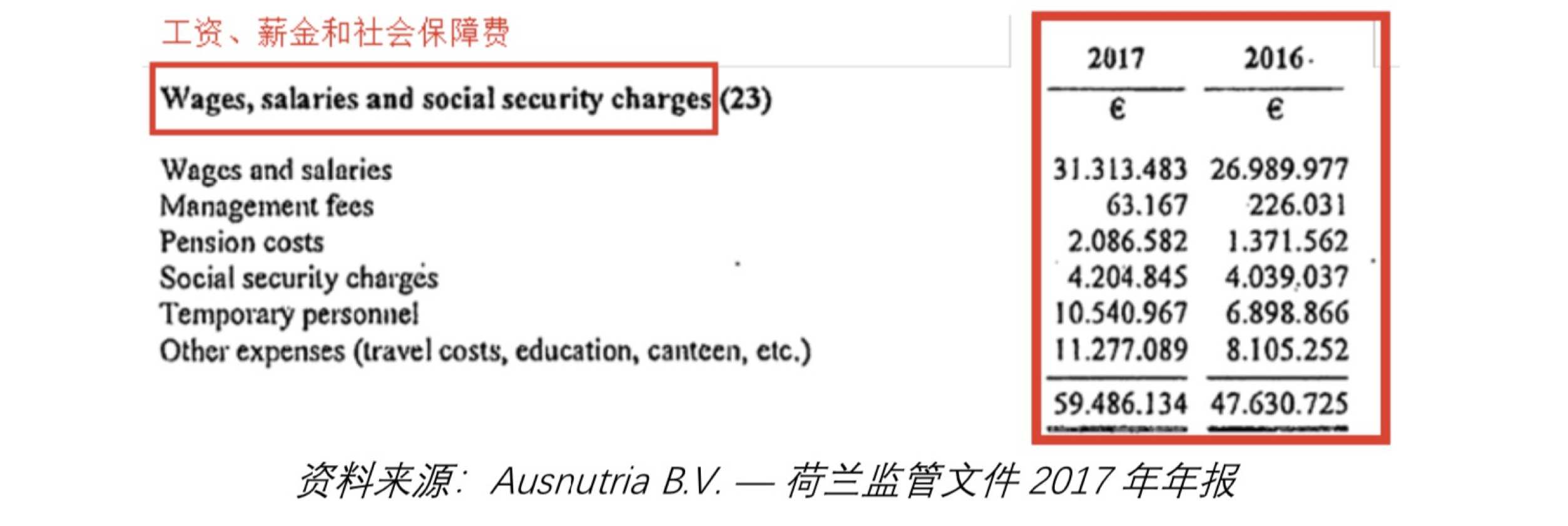

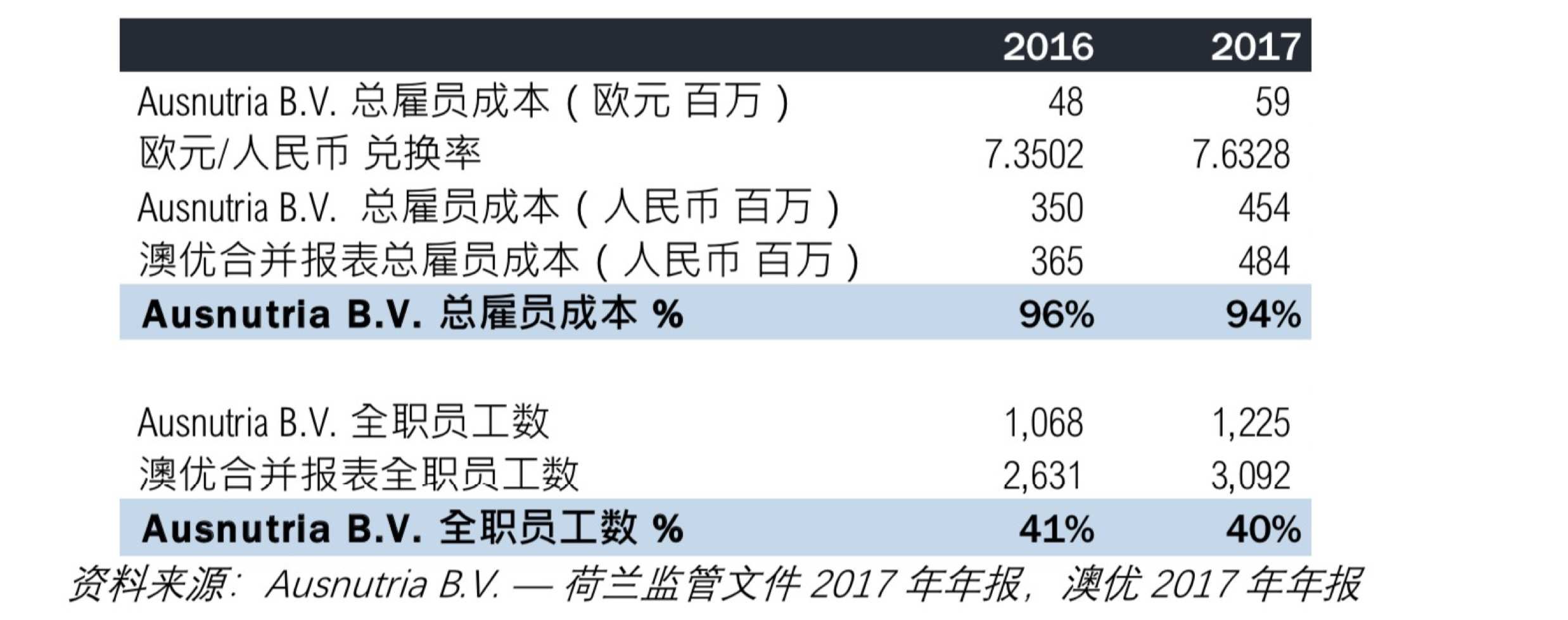

3. 低报人工费用。 澳优披露其 2017 年的工资、薪金、退休金和人工相关费用为人民币 4. 84 亿。澳优绝大多数的婴幼儿配方奶粉都是在荷兰生产,工厂都归在荷兰子公司 Ausnutria, B.V. 旗下。 Ausnutria, B.V.在荷兰监管文件中披露其 2017 年拥有 1,225 名全职员工,占澳优披露的 2017 年全公司全职员工人数(3,092 名)的 40%。然而, Ausnutria, B.V. 的荷兰监管文件却显示其 2017 年工资、退休金和相关人工费用为人民币 4.54 亿(欧元 0.595 亿)。这表明,尽管 Ausnutria, B.V. (和其荷兰子公司)的员工人数只占了澳优总员工数的 40%,但是其工资、薪金和退休金成本就占了澳优披露的该年全公司合并人工费用的 94-96%。澳优剩余 60%的员工不可能无偿工作。因此荷兰监管文件表明了澳优很可能低报了人工费用,而澳优的实际盈利水平远低于其披露水平。

a. 2018 年法院案件显示公司隐藏人工费用。 在 2018 年 11 月判决的两起案件中,原告因被拖欠工资而起诉了澳优的一家经销商。该经销商辩解称,尽管这两位促销员理论上在其工资名单上,但该经销商并不欠他们工资,因为他们实际上是澳优的员工。起初,法院同意了这一观点,认为这两名促销员应该被视为澳优的员工,因为他们是由澳优招聘、雇佣、支付工资和管理的。尽管是个案,但法院案件表明澳优很可能通过由经销商支付工资来将员工(以及相关成本) 隐藏在财务报表之外。再加上来自荷兰监管机构的文件,这些证据支持了我们的观点,即澳优的实际成本远远高于其披露水平,其实际业务盈利水平远低于其向投资者披露的水平。

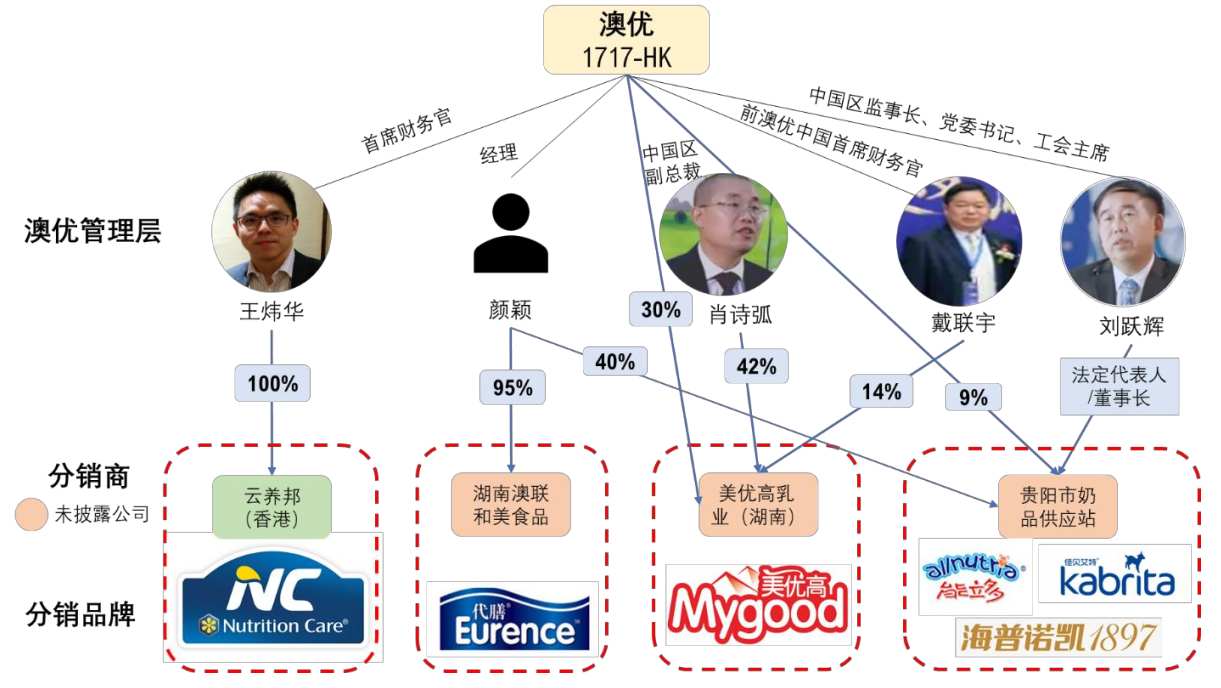

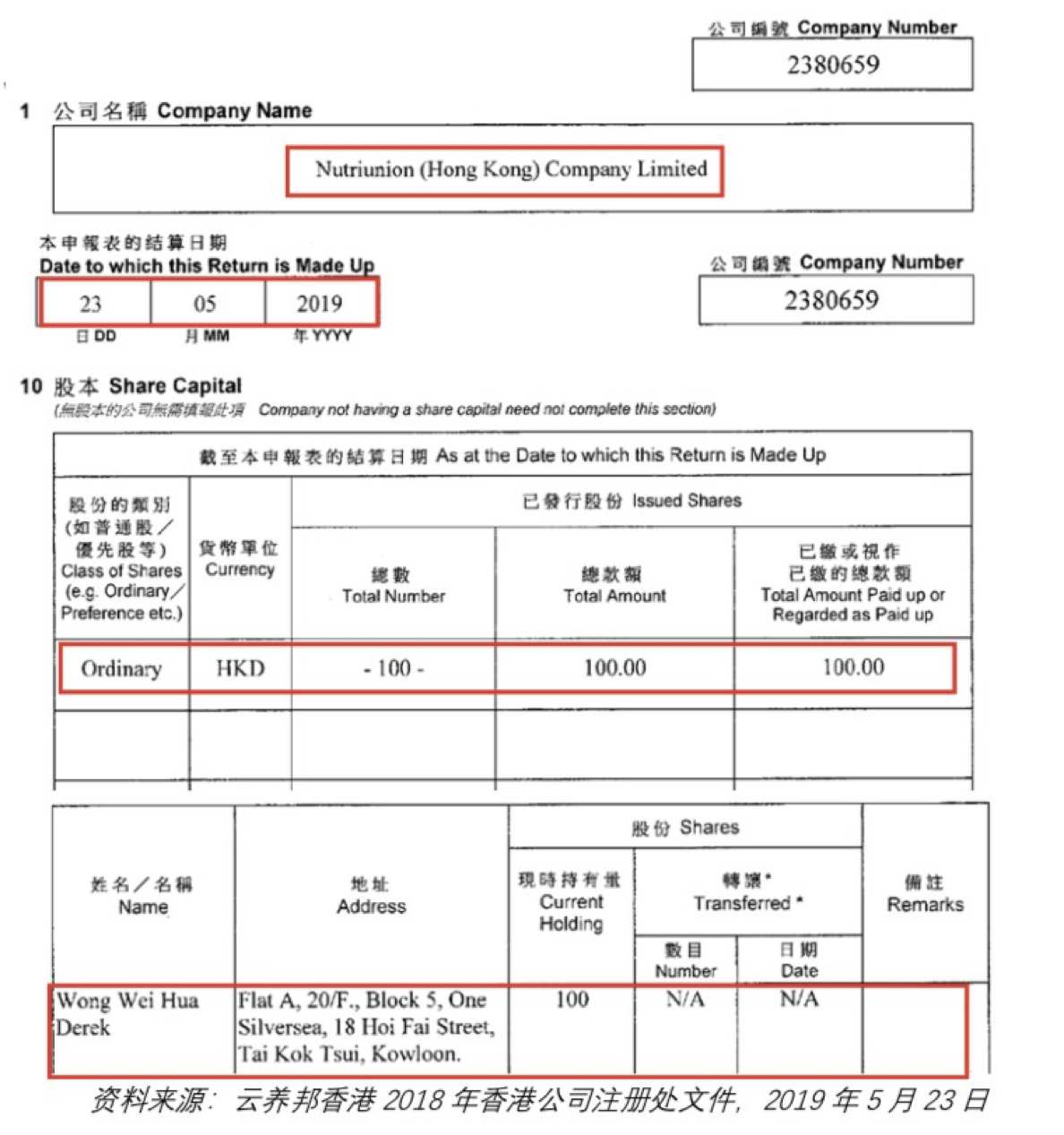

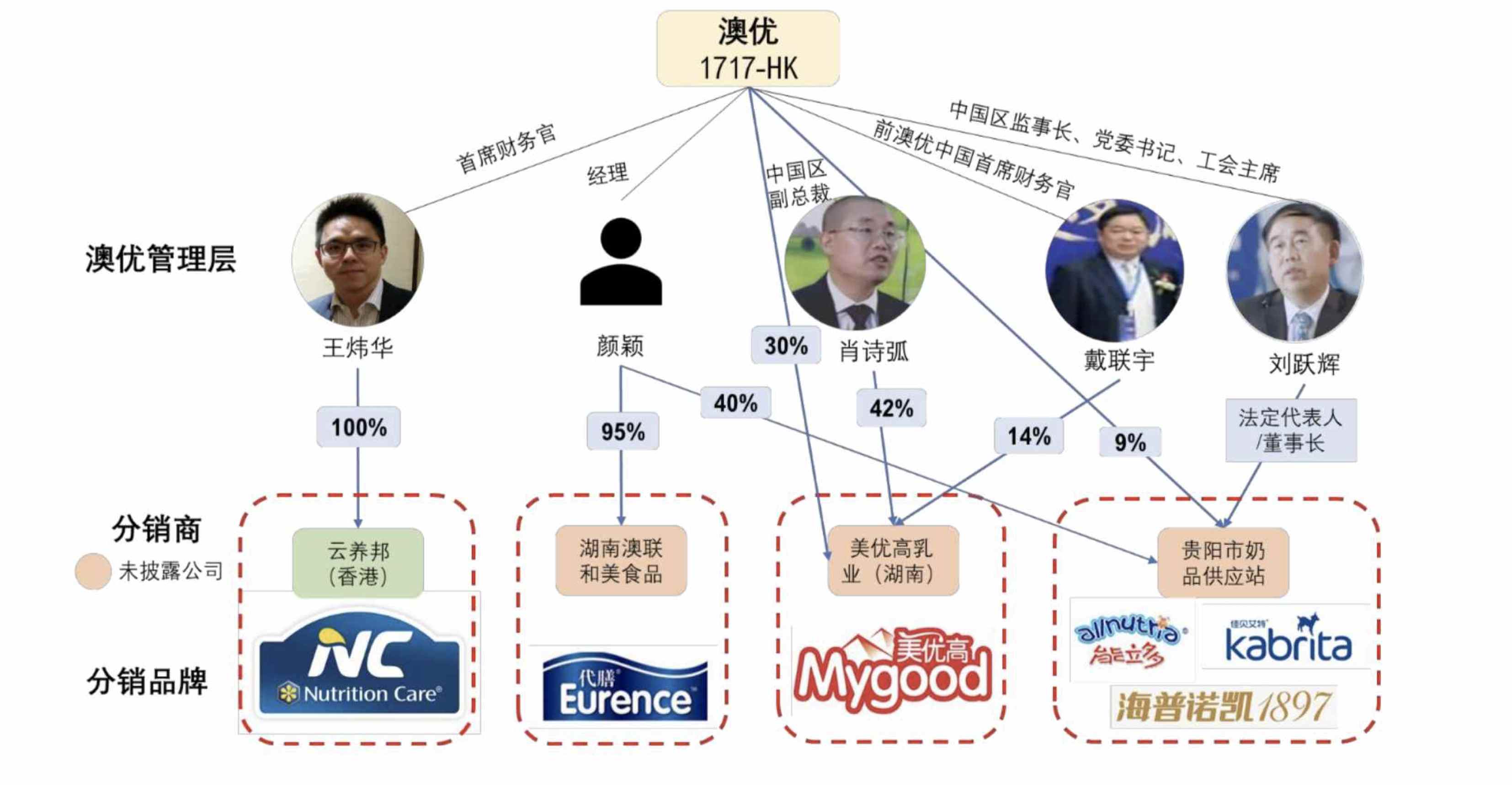

4. 云养邦: 虚假交易和秘密输送利益的子公司。 澳优的 Nutrition Care 产品主要是通过云养邦(香港)有限公司(“云养邦香港”)在中国市场进行营销和分销。澳优声称其拥有云养邦香港 60%的股权,并且从2016 年以来一直将该所谓的子公司并表。 2019 年 7 月,澳优宣布以人民币 2.36 亿(主要通过增发股票)从澳优高管处收购云养邦香港剩余 40%的股权。然而,香港公司注册文件清楚地显示,截至 2018年 5 月 23 日和 2019 年 5 月 23 日, 云养邦香港不是由澳优持有,而是由公司首席财务官王炜华 (WongWei Hua Derek) 100%持有。 这不仅说明澳优在对云养邦香港的所有权上说谎,更是说明了 2019 年 7月收购少数股东权益的交易是非法的,因为那些高管实际上并不持有任何云养邦香港的股份。我们认为,这表明该收购实际上是一起为了让公司内部人士中饱私囊的虚假交易,管理层依然可以通过持股该公司获得利益。

5. 企业丑闻以及众多未披露关联方分销商。 澳优的历史充斥着丑闻。在审计师(安永)对澳优进行了指控之后,澳优的股票被停牌 2 年 4 个月(858 天) 直到 2014 年 8 月。随后的调查显示,澳优虚增收入,并且某些高管试图通过篡改公司账簿和记录来掩盖财务造假行为。尽管澳优 CEO 因此下台,但众多与财务欺诈息息相关的高管却仍然高居其位。令人难以置信的是,我们发现证据表明,尽管发生过丑闻,澳优仍继续与公司高管秘密控制的分销商进行未披露的关联交易,这其中至少有 1 名前高管之前被曝光财务欺诈股东。

a. 美优高:名誉扫地的前财务总监与未披露的关联分销商秘密关联。 在其有限的调查中,罗兵咸永道发现澳优的关键子公司澳优乳业(中国)有限公司(“澳优中国”)的前财务总监捏造或直接指示下属捏造记录,以此误导审计师和投资者。澳优停牌前发布的最后一份年报,即 2011 年 4 月提交的年报中,澳优称戴联宇是澳优中国的财务总监。 戴联宇的行为应该使他永远失去与澳优再进行任何交易的资格。然而,中国企业信息记录显示,戴联宇,以及一位澳优现任高管,控股了一家未披露的公司,美优高乳业(湖南)有限公司(“美优高湖南”)。该公司声称自己是澳优美优高品牌的主要营销和分销商。我们认为,这是强有力的证据证明澳优正在与未披露的关联方分销商进行不正当交易。 此外,名誉扫地的前财务总监的参与,尤其考虑到他与澳优之前的财务造假案息息相关,只会让此类交易的性质更加恶劣。

b. 澳联和美:另一家未披露的关联分销商。 在最近的公告中,澳优将代膳品牌产品的主要分销商之一,湖南澳联和美食品有限公司(“澳联和美”),称为独立第三方。然而,证据显示澳联和美实际上又是一个未披露的关联方分销商。一位澳优高管持有澳联和美 95%的股份,澳联和美登记在案的邮箱使用@ausnutria.com 后缀,并且在多家网站上声称自己是澳优的子公司。此类交易创造了巨大的风险: 澳优可以(再一次地)利用这些受控制的分销商伪造收入,或者高管们(再一次地)以牺牲股东利益为代价,秘密敛财。

c. 另一家未披露的关联分销商:贵阳奶品。 澳优从未披露其持有贵阳市奶品供应有限公司(“贵阳奶品”) 9%的股份,也未提及和该公司的交易。贵阳奶品代理澳优品牌配方奶粉产品,包括佳贝艾特,海普诺凯和能力多。企业记录显示贵州奶品的大股东为澳联和美,一家由一位澳优高管控股的未披露关联方。企业记录同时显示澳优高管刘跃辉是贵阳奶品的法人代表和董事长。这又是一家由公司高管持股(并且明显由公司高管管理)的未披露关联方分销商。 此类交易创造了巨大的风险: 澳优可以(再一次地)利用这些受控制的分销商伪造收入,或者高管们(再一次地)以牺牲股东利益为代价,秘密敛财。

估值

我们认为,根据本报告展示的证据,澳优虚报了营业收入并且低报了费用。 中国海关数据显示澳优进口奶粉的金额和数量远远低于达到公司披露的销售额所需要的数量。在 2016 和 2017 年两年间,我们根据澳优的进口代理商所披露的进口额计算出,澳优虚报了 52%其在中国的婴幼儿配方奶粉收入。 根据这些独立的证据, 我们认为将披露的和预测的澳优中国区婴儿奶粉收入向下调整 52%再对公司进行估值是合理的。

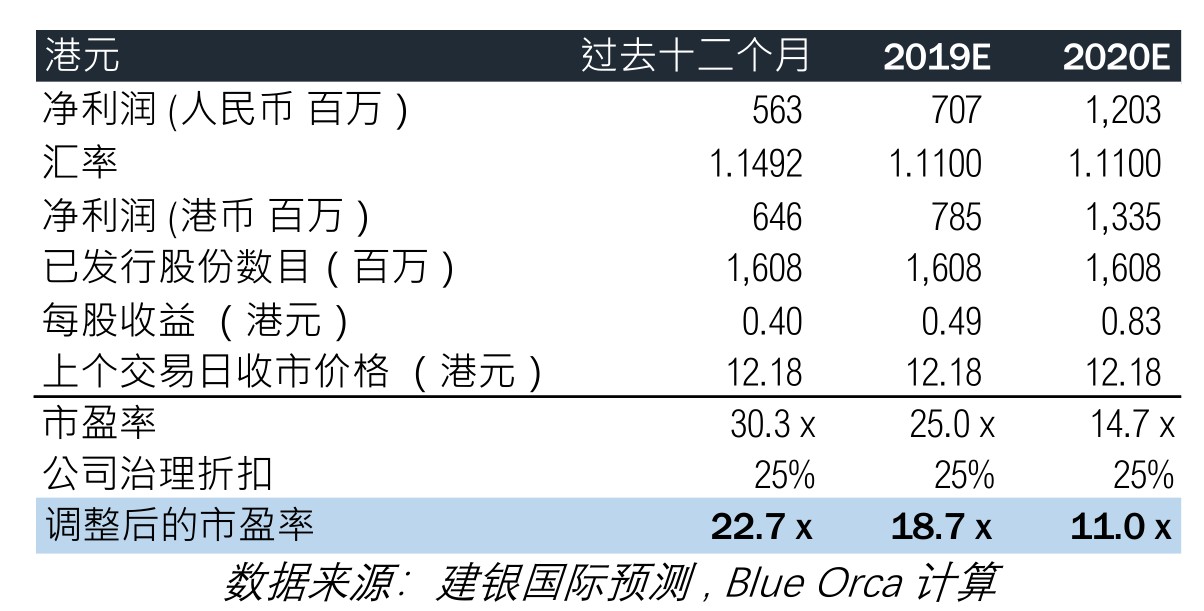

澳优目前的估值是过去十二个月净利润的 30 倍。 这是高位的增长估值倍数,只适用于企业治理最优秀的公司。然而,我们的调查表明, 我们认为澳优虚报营业收入, 误导中国消费者, 隐藏成本, 并且让高管通过持股分销商中饱私囊。因此,我们对澳优的市盈率打上 25% 的企业治理折扣。 我们认为这个折扣十分保守。在我们看来,澳优的公司治理十分糟糕,财务数据完全不可信。

我们再使用普遍预测的税前利润率和调整后的预测收入和市盈率来计算我们的估值。

用我们报告中展示的独立证据对收入进行调整之后,我们对澳优的股价估值为每股港元 5.78, 相较上个交易日收市价格下行 53%。 我们认为该估值非常保守,因为对于一家曾被欺诈和丑闻缠身,高管们厚颜无耻地进行着秘密关联方交易,在我们看来财务数据完全不可靠的公司,我们仍然给出了 23 倍的市盈率估值。归根结底,我们认为澳优完全不值得投资。

海关数据表明中国区婴幼儿配方奶粉收入虚报 52%

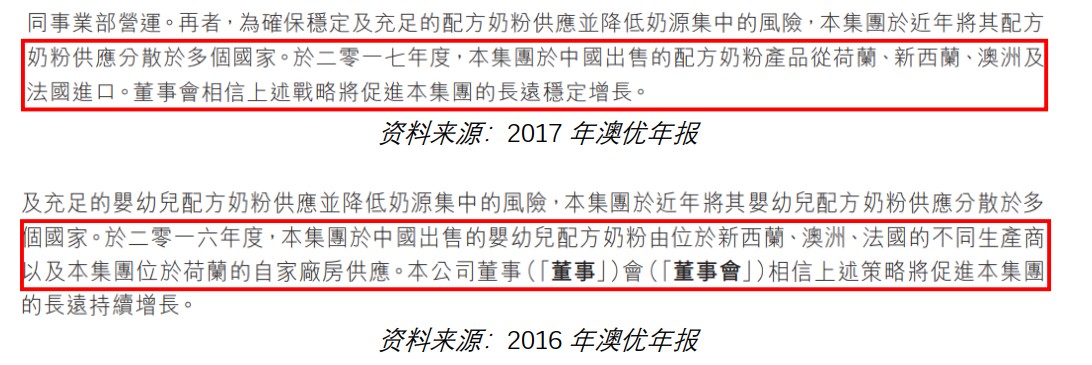

澳优声称所有在中国出售的婴幼儿配方奶粉都是从位于荷兰,法国,新西兰和澳大利亚的自有工厂或者第三方供应商处进口的。然而政府的调研报告和公开的海关记录显示,澳优进口的婴幼儿配方奶粉数量远低于其披露的数量。在我们看来,澳优虚报了其营业收入和利润。

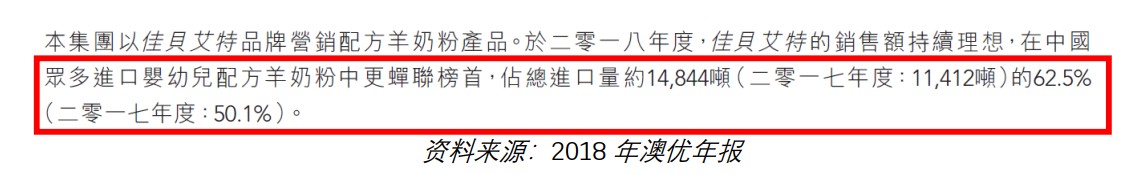

佳贝艾特婴幼儿配方羊奶粉是澳优的旗舰品牌,占澳优 2018 年收入的 38%。 所有佳贝艾特羊奶粉都是由公司在荷兰的工厂生产,包装和贴牌,然后再进口到中国的。

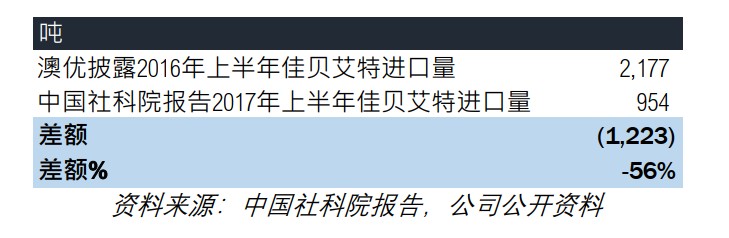

在 2016 年中期投资者演示文稿中,澳优声称其在 2016 年上半年进口了 2,177 吨佳贝艾特品牌婴幼儿羊奶粉到中国,占了同期中国进口婴幼儿羊奶粉总量的 55%。

然而,政府直属的中国社会科学院(“中国社科院“) 发布的一篇关于中国羊奶粉产业研究报告1与澳优披露的进口数据相矛盾。 中国社科院报告的可靠性是毋庸置疑的。 这篇报告不仅被中国共产党的官方报纸人民日报引用, 连佳贝艾特自己的新闻稿也引用了该报告。

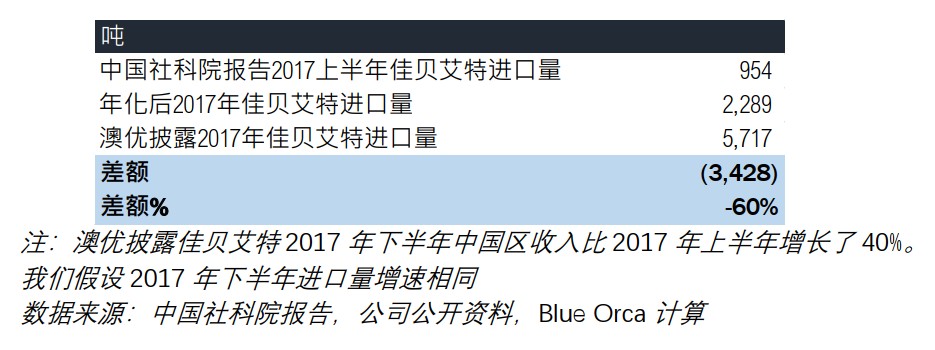

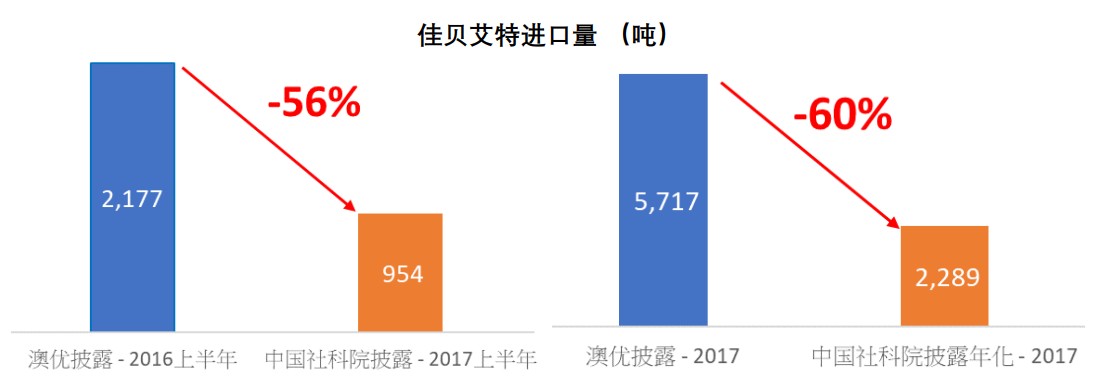

中国社科院的报告显示,在 2017 年上半年, 澳优仅进口了 954 吨佳贝艾特牌羊奶配方奶粉。

资料来源: http://www.kabrita.com.cn/news-hangye/32929.html

中国社科院的报告显示佳贝艾特在 2017 年上半年进口的羊奶粉数量比 2016 年上半年披露的进口量少 56%。澳优披露的与实际的进口量之间的差距与澳优声称的佳贝艾特在中国的销量增长大相径庭。我们认为中国社科院的数据明确无误地表明澳优极大地夸大了其旗舰婴幼儿配方羊奶粉的进口数量(以及销售额)。

当我们比较中国社科院的数据与澳优披露的 2017 年数据时,这种差异仍旧存在。澳优年报披露, 其在 2017年进口了 5,717 吨佳贝艾特牌婴幼儿配方羊奶粉到中国。

如果年化中国社科院的进口数据,我们计算得出澳优在 2017 年仅进口了 2,289 吨羊奶粉, 比公司披露的该年进口量少 60%。并且这个计算假设 2017 年下半年的增速为 40%,这对澳优来说是非常慷慨的假设了。

我们认为中国社科院的报告是极其权威的。 因为这篇报告是由政府下属的研究团队完成,而且被中国的主要媒体广泛报道。甚至连澳优都在佳贝艾特中国官方网站上引用了该报告。在我们看来,政府的数据表明澳优进口羊奶粉的数量远远低于其声称的数量。

因为这篇政府调研报告只包括了 2017 年上半年羊奶粉进口数据,我们决定将 2016 和 2017 年全年澳优披露的的所有牛奶粉和羊奶粉进口数量与来自第三方的海关数据进行比较。 我们得出了相同的结论。

海关数据(2016-2017)显示澳优进口婴幼儿配方奶粉的真实数量远低于披露水平

澳优声称所有在中国出售的婴幼儿配方奶粉都是从位于荷兰,法国,新西兰和澳大利亚的自有工厂或者第三方供应商处进口的。 的确, 澳优营销的关键卖点之一就是公司的绝大多数产品都是在海外生产,包装和贴牌2。

因为澳优在中国销售的所有婴幼儿配方奶粉产品全部是进口的,所以每一年澳优进口奶粉的总价值应该和其披露的销售成本(COGS) (加上公司披露的存货增长)相同。

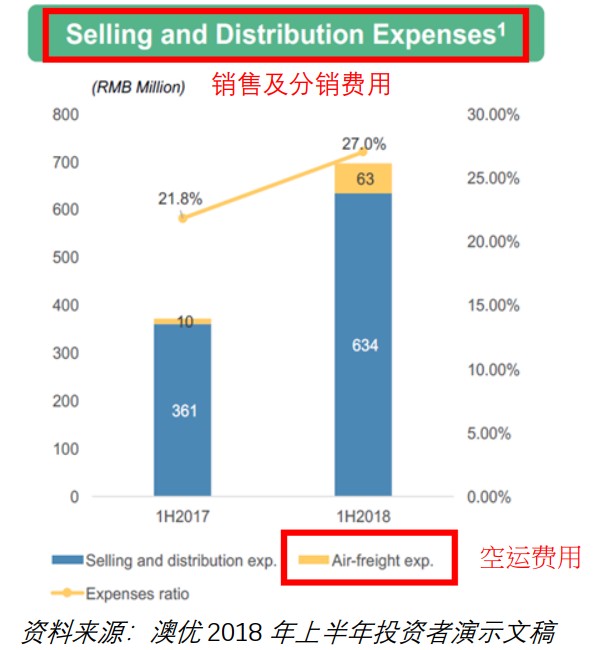

澳优的投资者演示文稿显示其将从公司海外工厂进口奶粉到中国的运输费用算入销售及分销费用里, 而不是算进销售成本 (COGS) 里。

考虑到澳优将运输费用算进了销售及分销费用里,澳优任何一年的进口额应该都与澳优披露的该年销售成本(加上存货变动)一致。

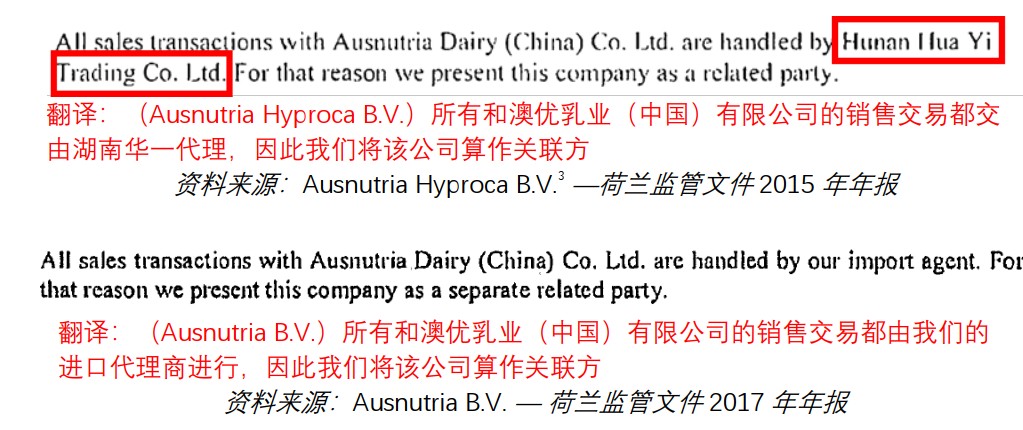

澳优荷兰子公司 Ausnutria B.V. 控股澳优所有在欧洲的工厂。 Ausnutria B.V. 的监管文件称, 在 2016 年和2017 年, 澳优所有的欧洲子公司和澳优乳业(中国)有限公司( “澳优中国” )的交易由进口代理商湖南华一经贸有限公司(“湖南华一”) 独家代理。

中国监管记录也证实了几乎所有澳优的进口都是通过进口代理商湖南华一进行的。

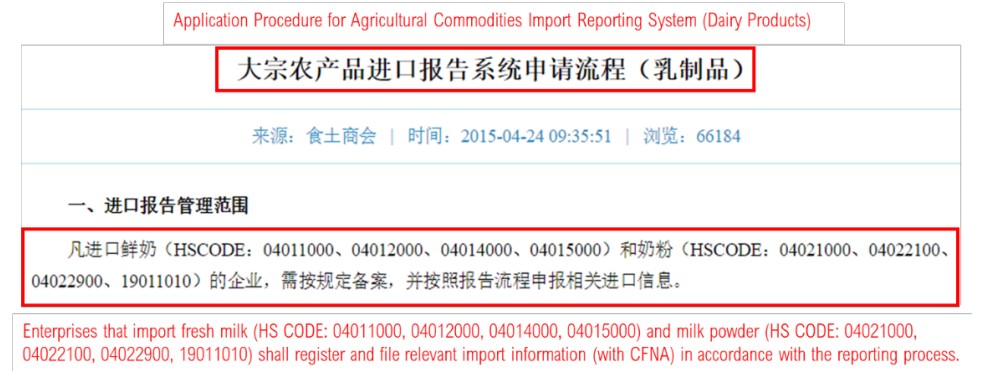

中国食品土畜进出口商会(“食土商会”)是监管婴幼儿配方奶粉和其他乳制品进口的中国政府附属监管机构。 婴幼儿配方奶粉和其他乳制品进口商必须在食土商会备案来获得并保持进口许可。

资料来源: http://www.cccfna.org.cn/article/%E5%A4%87%E6%A1%88%E6%8C%87%E5%8D%97/15739.html

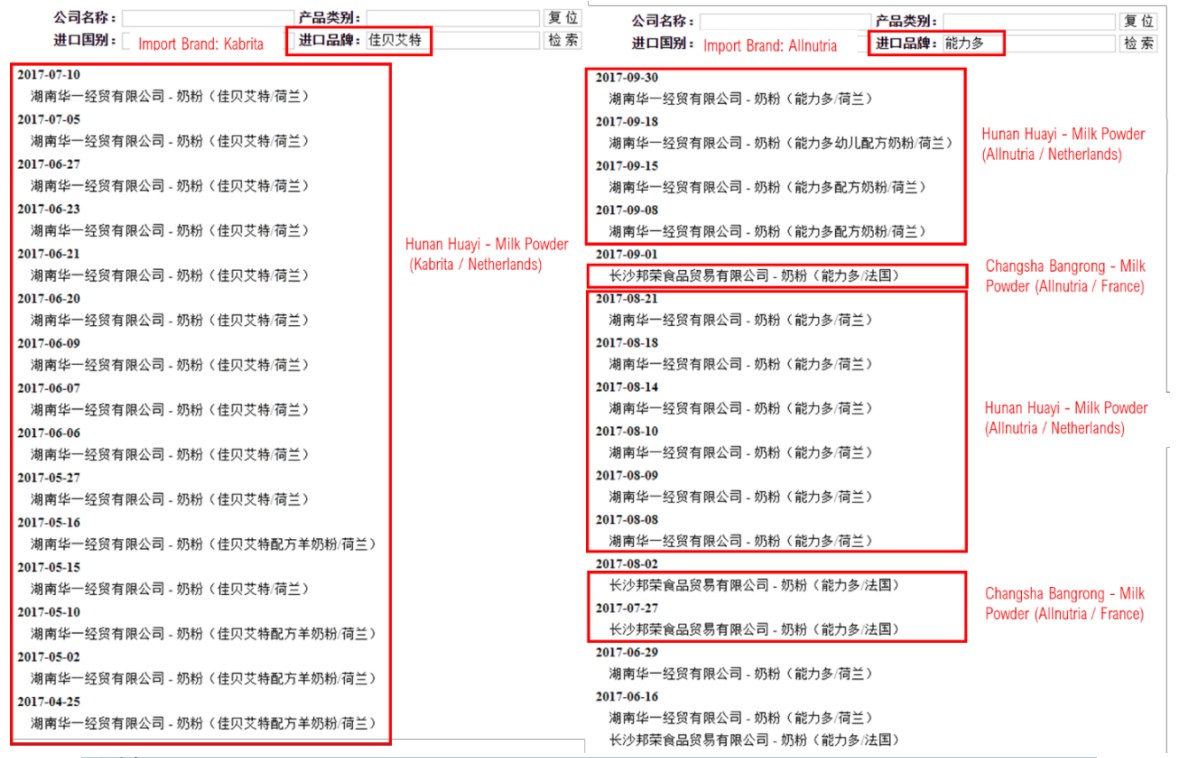

根据食土商会网站公布的记录,澳优在 2016 和 2017 年仅有 3 家主要进口代理商4:湖南华一,长沙邦荣食品贸易有限公司(“长沙邦荣”)和河北澳华商贸有限公司(“河北澳华”)。

资料来源: http://www.cccfna.org.cn

但是湖南华一是最重要的进口代理商。根据食土商会记录, 澳优 86%的配方奶粉进口都是通过进口代理商湖南华一。

资料来源: http://www.cccfna.org.cn/dairy.php?brand=%BC%D1%B1%B4%B0%AC%CC%D8

http://www.cccfna.org.cn/dairy.php?company=&cat_name=&country=&brand=%C4%DC%C1%A6%B6%E0

食土商会网站(拥有许可证数据库)和 Ausnutria B.V. 荷兰监管文件都表明,在 2016 和 2017 年,湖南华一是澳优婴幼儿配方奶粉产品在中国的主要进口代理商。

所以我们推算澳优通过这个进口代理商进口的产品价值应该和这两年澳优的销售成本(加上存货的增加)相符。然而,这两个数据并不匹配。这表示澳优(就像社科院调研报告所显示的) 虚报了其进口到中国的配方奶粉数量,也就虚报了其披露的销售收入。

进出口记录由中国政府严格保管,并可以通过各种第三方海关数据提供商获得。去年被标普全球市场财智(S&P Global Market Intelligence) 收购的 Panjiva 向全球贸易界和投资者提供中国海关数据。 Panjiva 表示其海关数据是直接来自中国海关当局。

资料来源: https://support.panjiva.com/customer/en/portal/articles/1896541-china-trade-data

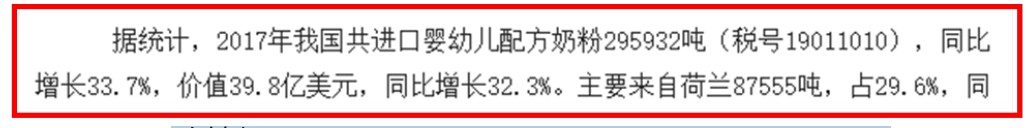

我们确认 Panjiva 的数据是全面完整的。中国海关报告称, 2017 年中国进口了价值美元 39.8 亿的婴幼儿配方奶粉(HS 编号 19011010)。

资料来源: http://www.chyxx.com/industry/201807/656248.html

根据 HS 编号 1901107搜索, Panjiva 的中国进口记录显示了与中国海关报告相似的进口额8。

资料来源: Panjiva

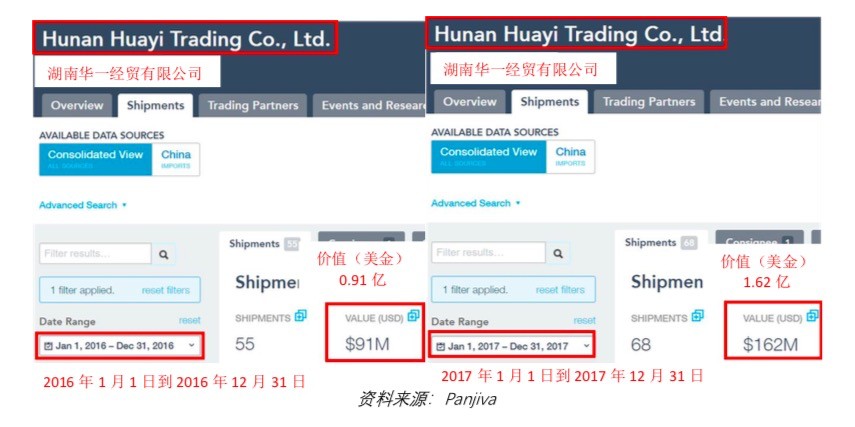

根据 Panjiva 汇总并提供的进口记录,近乎独家代理澳优的进口代理商湖南华一,在 2016 年和 2017 年分别只进口了价值美元 0.91 亿和美元 1.62 亿的婴幼儿配方奶粉产品。

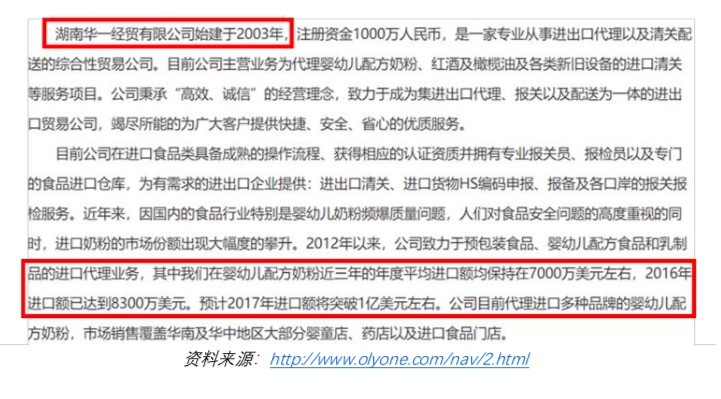

Panjiva 进出口数据的可靠性得到了湖南华一官方网站的证实。湖南华一称其在 2016 年仅进口了价值美元0.83 亿的婴幼儿配方奶粉,并预计在 2017 年将进口超过美元 1 亿的婴幼儿配方奶粉。

Panjiva 的海关数据是直接来自中国政府,并且和中国海关统计数据以及进口代理商官网上的数据相符。利 用 Panjiva 的数据,我们能够可靠地估算出澳优在 2016 和 2017 年进口的婴幼儿配方奶粉总量。我们估算出 的数量远远低于这些年澳优披露的数量。

根据隶属政府的食土商会发布的数据,湖南华一在 2016 年和 2018 年的第一周之间(食土商会给予企业 5天时间上报进口记录),共计进口了 585 批货物。这其中 154 批次(26%)为非澳优品牌, 33 批次(6%) 为奶粉原料, 398 批次(68%)为澳优品牌。

保守估计,我们假设所有奶粉原料都属于澳优进口。因此,我们估算出湖南华一 74%的进口产品数量是属于澳优婴幼儿配方奶粉产品。

如果我们将食土商会许可的其他进口代理商进口的少量澳优婴幼儿奶粉产品计算在内,我们估计,澳优从 欧洲等国家进口到中国地区的婴幼儿奶粉金额,在 2016 年和 2017 年分别最多为人民币 4.96 亿和人民币9.55 亿。

独立海关记录显示澳优进口婴儿配方奶粉的总额远远低于公司披露的销售额所需要的进口额。

澳优声称其在中国销售的所有产品都是从法国,荷兰,澳大利亚和新西兰进口的。如果进口记录显示澳优 的进口额远低于其披露水平,我们认为唯一合理的结论就是澳优真实的销售额远低于其披露的水平。

我们用独立海关数据(以及澳优披露的存货变化和毛利率),估算出澳优在 2016 年和 2017 年分别将其在 中国的婴幼儿配方奶粉销售量虚报了 64%和 44%。

我们认为这些进口数据确凿地证明了澳优进口到中国的婴幼儿奶粉数量要远低于其披露水平。在 2016 到2017 这两年期间,我们主要根据澳优进口代理商申报的进口数据,推算出澳优的婴幼儿奶粉销量被虚报了52%。

误导中国消费者?

在我们看来,澳优对中国消费者的宣传不仅具有误导性,而且远不如其给予欧洲和美国消费者的警告和披 露。我们认为这有引起中国消费者抵制的巨大风险,并会极大地影响澳优产品今后的销量。

佳贝艾特婴幼儿配方羊奶粉是澳优的旗舰品牌,占澳优 2018 年收入的 38%。公司的营销着重于突出羊奶粉 相比于传统婴幼儿配方牛奶粉的健康益处。比如,佳贝艾特针对中国消费者的营销强调,其配方羊奶粉不 易过敏。

然而,佳贝艾特在中国的营销却不仅仅止于强调其产品的健康益处。首先,佳贝艾特中国官网上发布的文章表示其配方羊奶粉可以帮助婴儿解决乳糖不耐受的问题。

与此截然不同的是,佳贝艾特的美国和欧洲网站都清楚地警告父母,如果他们的孩子被诊断出乳糖不耐受,那么他们就不应该使用佳贝艾特配方羊奶粉。

佳贝艾特在中国的宣传也夸大了羊奶粉作为牛奶过敏者可使用的替代品的功能。

然而,佳贝艾特的美国和欧洲网站都明确警告,对牛奶过敏的婴儿也很有可能对羊奶过敏。因此,对这些婴儿来说,羊奶并不是一种好的替代品。

我们认为这可能会引起中国消费者严重抵制佳贝艾特。很明显,澳优对欧洲和美国的消费者做出了恰当谨慎的披露,警告其羊奶产品并不适宜乳糖不耐受或对牛奶过敏的婴幼儿。

然而,澳优对中国消费者做出了完全不一样的表述,在其官网上误导消费者佳贝艾特羊奶粉产品可能是乳糖不耐受或对牛奶过敏的婴幼儿可使用的替代品。中国父母值得得到和欧美父母一样的诚实营销。

我们认为澳优甚至在欺骗中国消费者关于其配方羊奶粉中的乳糖实际来源于牛奶这一事实。佳贝艾特目前在中国销售6款婴幼儿配方羊奶粉。根据公布的配方表,6款产品中的5款,乳糖在配料里的比重排名第一。根据澳优向中国专利局披露的配方专利信息,乳糖平均占其配方羊奶粉产品的20%到40%。

在佳贝艾特欧洲和美国的官网上,澳优承认佳贝艾特配方羊奶粉里的乳糖实际上来自牛奶。澳优解释这是因为“羊奶乳糖在全世界范围严重稀缺。”

因为佳贝艾特配方羊奶粉中的乳糖其实是来源于牛奶(不是羊奶),因此在美国和欧洲销售的佳贝艾特产品会警告消费者潜在的过敏风险。

然而,我们发现佳贝艾特在中国的宣传截然不同。对于中国消费者,佳贝艾特产品标签翻译以及佳贝艾特的客服都错误地声称,佳贝艾特配方羊奶粉的乳糖来自羊奶。

例如,天猫Kabrita海外旗舰店是由澳优的全资子公司海普诺凯营养品(香港)有限公司运营。这个网店对中国市场销售包装为荷兰语和英语的佳贝艾特产品。

尽管我们从佳贝艾特欧洲网站得知,佳贝艾特配方羊奶粉的乳糖来源实际上是牛奶。然而在澳优子公司运营的天猫店的佳贝艾特产品标签上,乳糖来源却赫然翻译为羊奶。这是不正确的。

这并不是唯一的案例。我们检查了佳贝艾特在中国运营的所有主要电商网店,我们发现这个误导披露比比皆是。

由佳贝艾特运营的淘宝和苏宁网店上列出的配方羊奶粉配料表,乳糖来源全部都错误地翻译成羊奶。

不仅仅是澳优运营的电商网店通过错误翻译散播了佳贝艾特羊奶粉的乳糖来自羊奶的谎言,我们发现客服

也有同样的误导。

佳贝艾特中国官网列举了所有由澳优的子公司直接管理的线上商城。我们与这些由澳优子公司(非第三方)

管理的网店客服进行了交谈,并询问乳糖来源。澳优在天猫和京东上的网店的客服都错误地宣称佳贝艾特

配方羊奶粉的乳糖来自羊奶,而非牛奶。

佳贝艾特在天猫和京东的网店客服均表示乳糖来自羊奶

在由澳优子公司运营的9家电商网店里,有4家(淘宝,天猫,苏宁和网易考拉)都误导宣传佳贝艾特奶粉中乳糖的来源是羊奶。在余下的5家电商网店,配料标签模棱两可。然而当我们联系网店客服的时候,

剩余5家电商网店中的4家网店客服(天猫,京东,苏宁和网易考拉)也误导我们乳糖来源是羊奶。

根据澳优电商网店的标签翻译和客服回复,我们认为,澳优对中国消费者披露的佳贝艾特配方羊奶粉的乳糖来源是极具误导性的。

这与澳优对中国消费者有关佳贝艾特羊奶粉健康益处的其他误导宣传是一致的,比如它对乳糖不耐症或牛奶过敏儿童的适用性。

我们不知道中国当局是否会惩罚澳优,但是我们认为中国消费者对澳优不会那么宽容。

低报人力成本

荷兰监管文件表明澳优严重低报人力成本,这意味着澳优实际盈利水平远低于其声称的水平。 澳优披露在2016和2017年分别有2,631 和3,092名全职员工。

在年报中,澳优披露2016年和2017年工资、薪金、退休金和员工相关费用一共为人民币3.65亿和4.84亿。

澳优绝大多数的婴幼儿配方奶粉在荷兰生产,主要由其全资子公司Ausnutria B.V. 旗下的一系列工厂生产。

作为一家设立于荷兰的公司,Ausnutria B.V. 有义务上交年报。其年报并表了主要负责生产澳优婴幼儿配方奶粉产品的欧洲子公司,以及负责在海外营销和分销佳贝艾特品牌产品的公司的财务数据。Ausnutria B.V.的荷兰监管文件合并了以下公司。

在荷兰监管文件中,Ausnutria B.V. (和其并表的子公司)披露在2016和2017年分别有1,068和1,225名全职员工。这意味着Ausnutria B.V. 和其并表的子公司的员工人数仅占澳优所有员工人数的 40%。

Ausnutria B.V. 还在荷兰监管文件中披露,其2016和2017年工资,退休金和相关成本分别为人民币3.5亿 (欧元0.476亿)和4.54亿(欧元 0.595亿)。

Ausnutria B.V. 荷兰监管文件显示,尽管其人员数量只占澳优全公司员工数量的40%,但是Ausnutria B.V. 和其子公司的人力成本就占了澳优合并人力成本的 94-96%。

这有两种可能的解释。一是剩余 60%的澳优员工都在无偿工作;另外一种可能就是澳优在香港的披露中低报 了其人力成本。我们认为答案显然是第二种。

其他证据也证明了澳优对投资者低报了人力成本。

2018年11月,中国法院下达了和澳优子公司澳优液态营养品(长沙)有限公司有关的两起劳动争议案的判决文书。

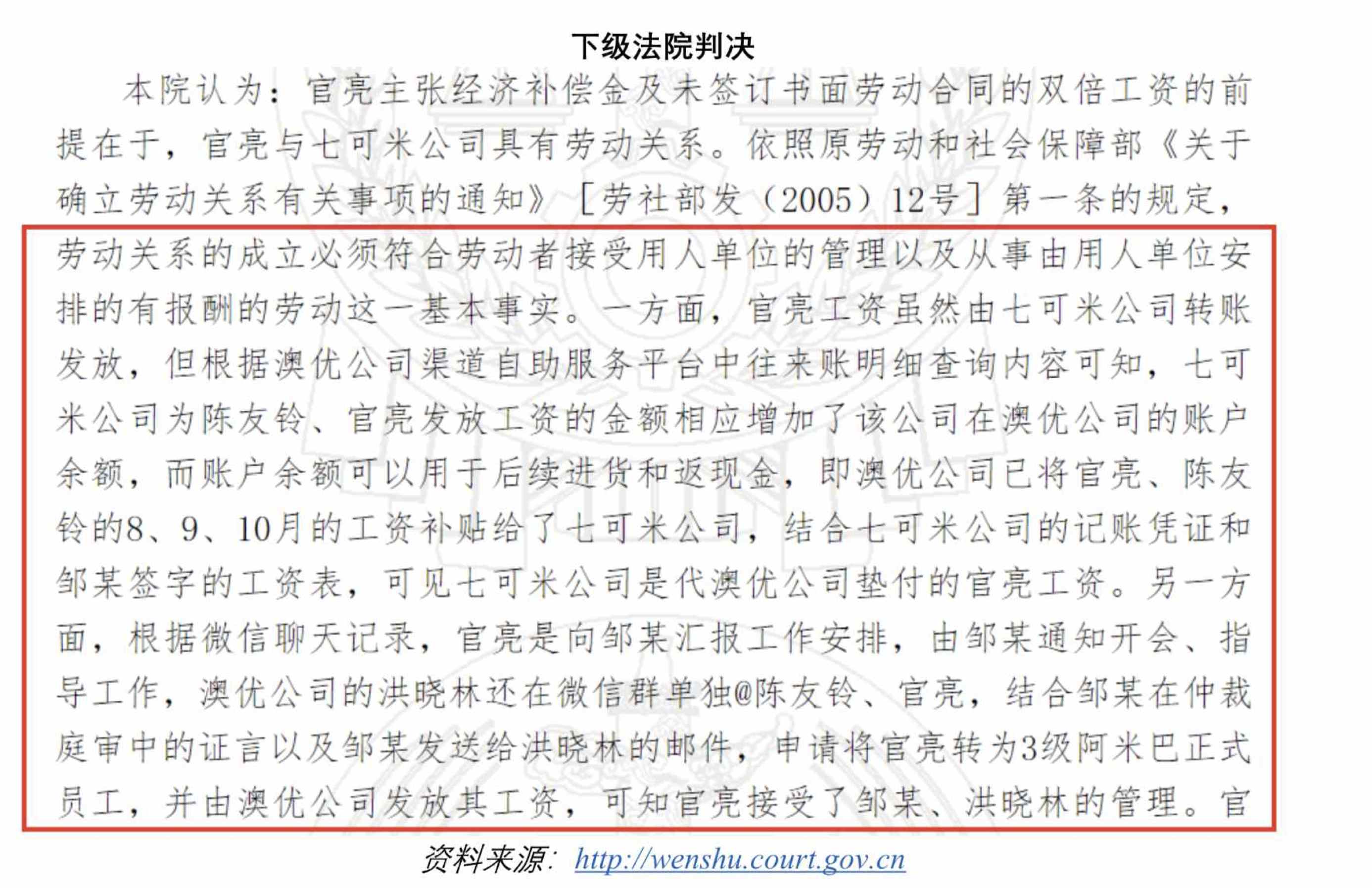

在官亮与重庆七可米贸易有限公司劳动争议案件和同时进行的陈友铃与重庆七可米贸易有限公司劳动争议案件中,两位上诉人因被拖欠工资起诉了一家澳优经销商,重庆七可米贸易有限公司(“七可米”)。该经销商辩解称七可米并不负责这两名员工的工资,因为他们实际上是澳优的员工。下级法院在这两起案件中均同意经销商的说法,认为尽管这两名员工在七可米的工资表里,他们应该被认作为澳优的员工,因为他们是由澳优经理招聘,雇佣,支付工资并管理的。该决定在二审时被推翻,但是这两起案件中展现的事实不禁让我们怀疑澳优是否通过将员工安插到其经销商处,以此来隐藏人力成本。

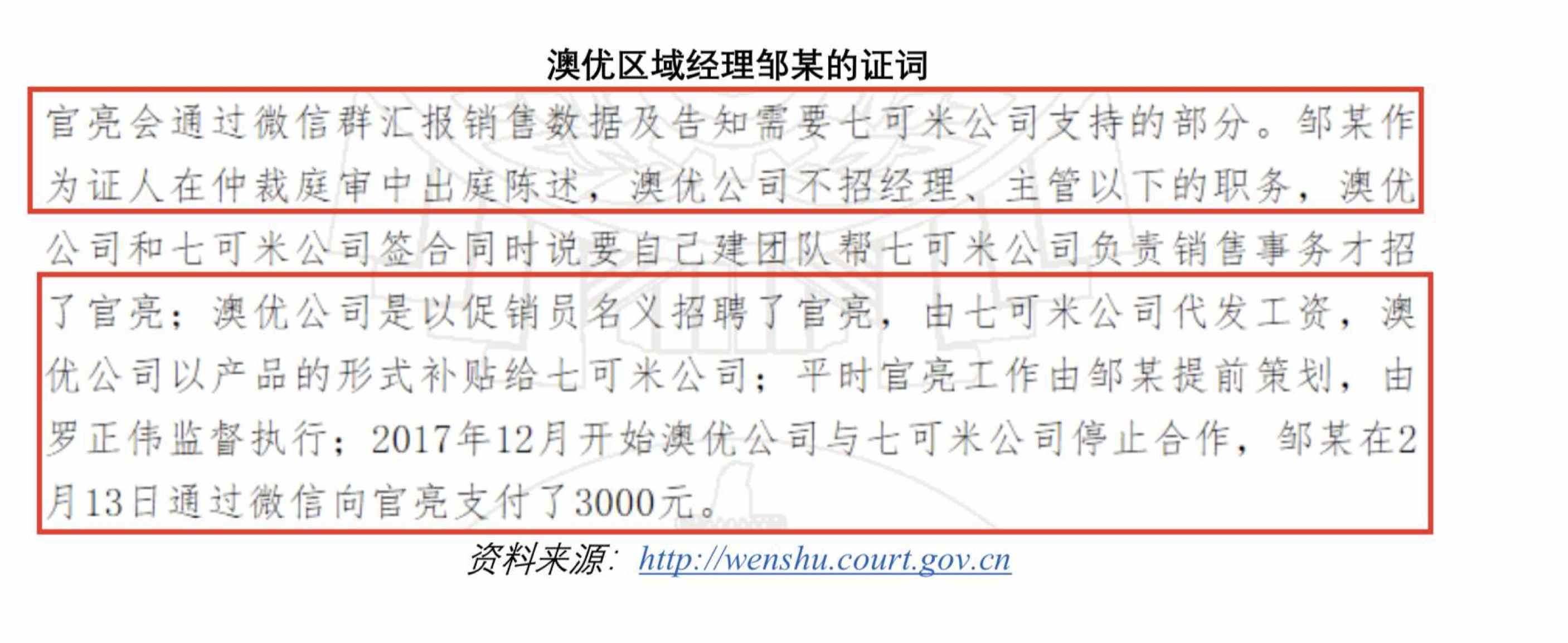

有关事实如下。澳优的区域经理邹某聘用了官亮和陈友铃做澳优的促销员。邹某和另一位澳优经理甚至面试了陈友玲。

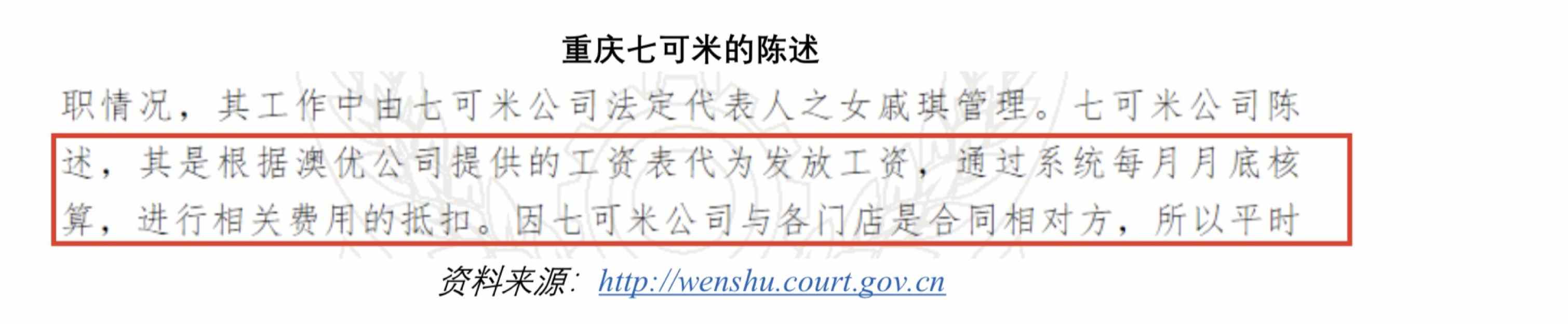

然而该澳优经理并没有直接雇佣他们,而是指示澳优经销商(七可米)去雇佣这两人。尽管这两人在七可米的工资名单上,但仲裁庭和下级法院发现了一系列事实支持这两人实际上都是澳优的员工的推论。

最值得注意的是,七可米是根据澳优提供,并由澳优经理签名的工资表支付官亮和陈友铃工资。澳优之后通过相关费用的抵扣来补偿七可米代付的工资费用(也就是减少应收账款)。澳优在每月月底从经销商的账户余额中抵扣官亮和陈友铃的工资。澳优的区域经理甚至在两起诉讼中均承认,官亮和陈友玲的工资是由七可米代表澳优支付的。

重庆七可米的陈述

此外,下级法院发现,澳优经理邹某招聘了这两名员工,监督他们的表现,并实际上管理他们日常的工作。

澳优区域经理邹某的证词

某一次,在七可米和澳优停止合作关系之后,澳优的经理邹某甚至直接通过微信支付了其中一名员工人民币3,000元的工资。这支持了这些促销员实际上是澳优员工而不是经销商员工的这一观点。起初,法院同意了这一说法。

中国劳动人事争议仲裁委员会和下级法院均裁定,尽管七可米一直在支付官亮和陈友玲的工资,但是官亮和陈友玲是由澳优管理,并且澳优从七可米与澳优的账户余额中扣除相当于两人工资的金额作为对七可米的补偿。因此法院认为原告实际上是澳优的员工。

下级法院判决

最初的仲裁庭和下级法院都驳回了原告对七可米拖欠工资和相关费用的指控,认为官亮和陈友铃实际上是澳优的员工,而不是经销商的员工。

然而该判决在二审中被推翻了。二审法院认为这两名员工都在七可米的工资单上,因此他们可以被视为经销商的员工。作为投资者,中国劳动法的复杂,包括谁最终胜诉以及胜诉的原因,都不如案件中所揭示的事实重要。

尽管这两起案件只是个案,但我们认为,结合荷兰的监管文件,这些案件支持我们的怀疑。这些案件显示,澳优招聘并管理促销员,并指示其经销商支付这些促销员的工资。然后,澳优从经销商的账户余额中抵扣这些费用。下级法院的判决书甚至将这一安排描述为澳优以产品的形式进行补贴。

在我们看来,我们可以合理地假设澳优做这样的安排是为了不让这些员工费用出现在其财务报表上,这样 澳优就不必承认这些费用。通过从经销商的余额中抵扣这些员工的费用(或用产品补贴经销商),我们认 为澳优可以将这些员工费用从帐面上剔除,使公司的盈利水平远远高于其实际水平。

荷兰监管文件明确无误地显示澳优在香港披露文件里低报了人工费用。中国的法院案件,尽管是个案,具体描述了澳优的实际操作手段。综上所述,我们认为澳优的利润水平远远低于其声称的水平。

云养邦:虚假交易和秘密输送利益的子公司

尽管营养品在澳优总收入中贡献较小,但却是该公司增长的关键动力。澳优声称其营养品业务2018年收入为人民币1.36亿(2017年为人民币0.75亿),同比增长了81%。Nutrition Care 品牌在中国的两个主要产品—养胃粉(Gut Relief)和苏芙拉(Soforla)—的销售收入几乎翻了3倍,从2017年的人民币0.31亿上升到了2018年的1.01亿,贡献了营养品业务的所有增长。

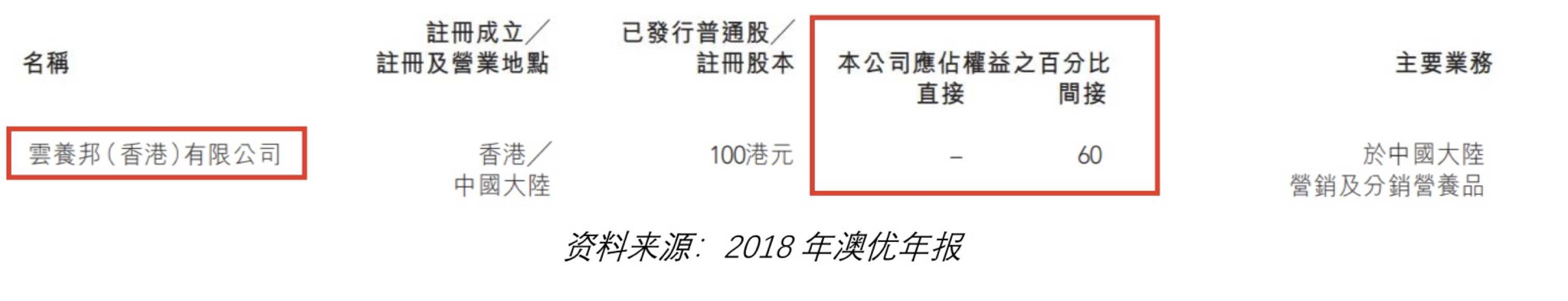

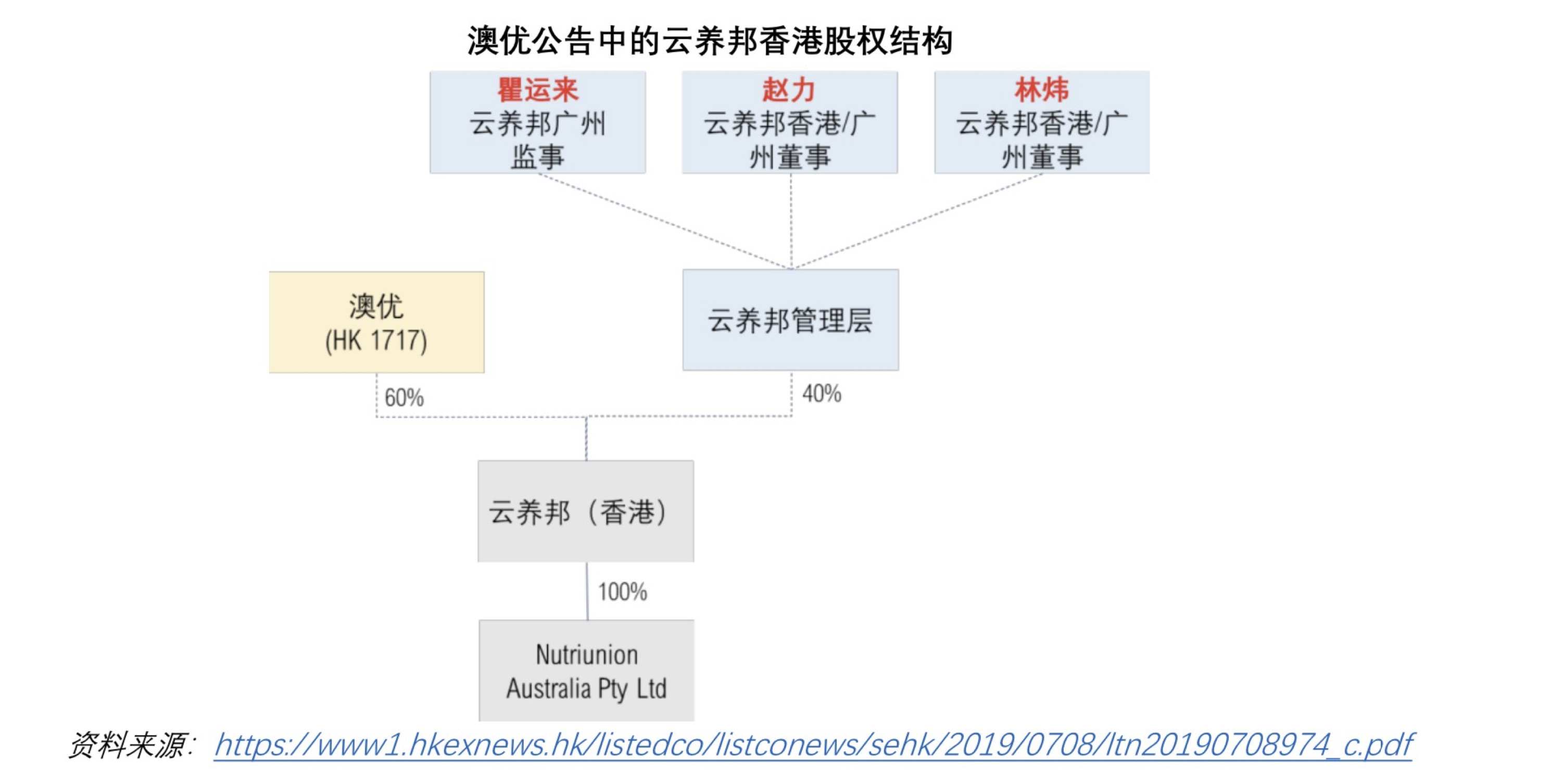

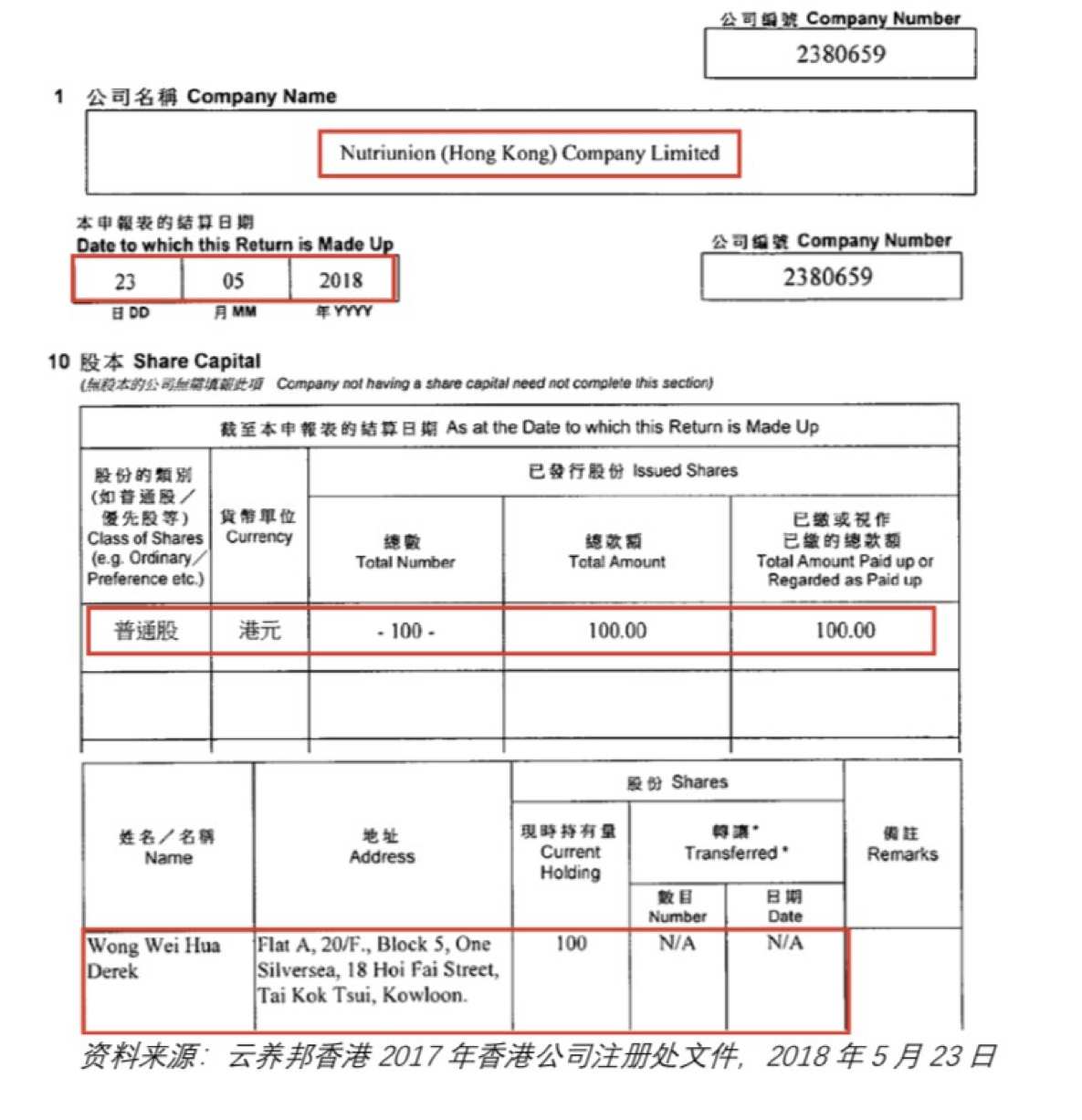

澳优在中国主要通过云养邦(香港)有限公司(“云养邦香港”)进行营销和分销 Nutrition Care 的产品。澳优声称其拥有云养邦香港 60%的股权,并且从2016年开始将云养邦香港合并报表。

2019年7月,澳优宣布从公司高管手中收购云养邦香港剩余40%的股权,对价为人民币2. 36亿。这意味着云养邦香港的估值为人民币 5.91亿,为该公司披露的2018年利润的65倍。作为对价,澳优同意增发0.17亿股。

然而问题是,从香港公司注册处记录来看,资产出售方实际上并不持有出售给澳优的股权。这让该交易看起来像是一起向高管输送利益的虚假交易。

根据澳优2018年年报,澳优持有云养邦香港60%的股权。

在2019年7月的收购公告中,澳优宣称云养邦香港剩余40%的股份被公司高管控制的BVI公司持有。BVI公司的最终持股人为3位公司高管:瞿运来是云养邦广州的监事;林炜和赵力是云养邦香港和云养邦广州的董事。

然而,香港公司注册处的文件清楚显示,截至2018年5月23日和2019年5月23日,云养邦香港都是由澳优的首席财务官王炜华 (Wong Wei Hua Derek)100%持有的。

首先,我们认为,这些记录表明澳优在年报中谎报其持有云养邦香港60%的股份。香港公司注册处记录表明云养邦香港由澳优的首席财务官100%持有。我们不认为任何会计准则可以允许澳优将一家其完全没有持股的公司并表,尤其这个公司还是由澳优首席财务官个人控股。

其次,这些记录不禁让人怀疑2019年7月澳优从公司高管手里收购40%股权的交易。香港记录显示截至2019年5月,卖方并不持有任何声称要卖给澳优的股份。如果云养邦香港已由澳优首席财务官100%持股,并且根据香港公司注册处记录,这3位高管根本不持有任何云养邦香港的股份,那么澳优为什么要同意向3位高管支付价值人民币2.36亿的股份和现金?在我们眼里,这是一起精心设计的虚假交易,目的就是为了从上市公司套现。

公司丑闻和未被披露的关联方分销商网络

澳优的历史充斥着丑闻,公司治理问题重重,包括伪造销售数据和可疑的关联交易。澳优高管通过财务造假和关联交易来欺诈股东。

澳优的股票被停牌2年4个月(858 天)直到2014年8月。其审计师安永(Ernst & Young)发出了一封警告信告知董事会有证据显示澳优虚造销售额。安永同时警告有一些高管尝试通过篡改公司账目和记录来掩盖收入造假行为。

澳优最初任命BDO来对安永的指控进行调查,但是BDO突然辞职了。

最终,董事会聘请罗兵咸永道(PwC)调查指控。罗兵咸永道的调查结果只向投资者披露了简单的概要, 但也揭示了澳优严重的不当行为,包括捏造收入,企图掩盖真相,以及和管理层部分持股的关联方分销商之间存在的可疑交易。

我们有必要重新审视一下这件丑闻的细节,因为我们不仅发现众多作恶者仍然参与公司运营,还发现澳优现在仍在进行类似的,甚至更加变本加厉的行为。

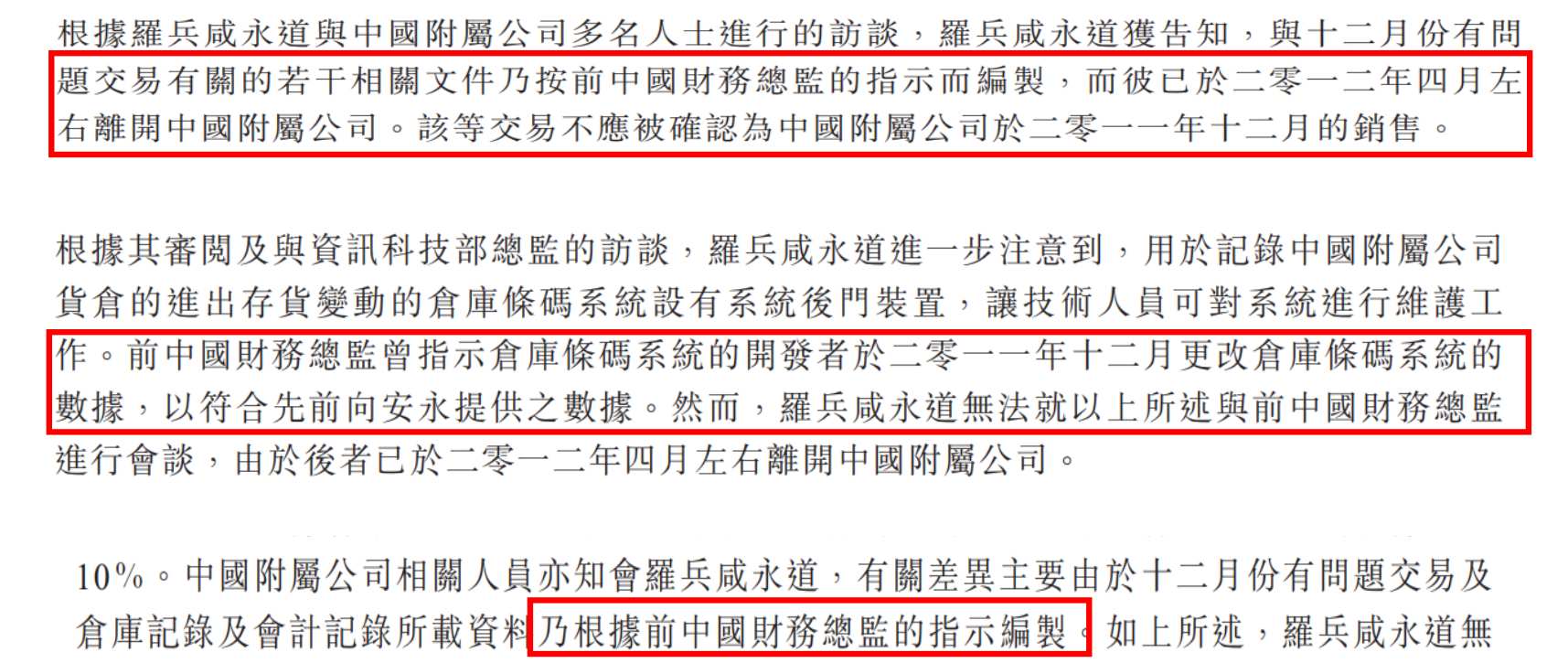

具体来说,罗宾咸永道发现:

虚造营业收入。澳优将没有交付给分销商的产品确认在了企业的销售收入里。尽管罗兵咸永道的审查重点在其找到虚造收入确凿证据的某个月,但罗兵咸永道的调查结果也强调了从2009到2011年,澳优披露的销售收入和交付给分销商存货数量之间存在差异。

篡改记录和掩盖事实。罗兵咸永道报告称,“有关十二月份有问题交易...的数据已被人为更改”,以及澳优提供的数据并不可靠,因为有证据表明关键的中国子公司(澳优中国)的财务总监“指示仓库条码系统开发商更改...数据”,来匹配之前提供给安永的数据。换句话说,一名澳优的高管指示某位员工篡改记录来掩盖对公司审计师的虚假陈述。

纳税发票差异。罗兵咸永道发现澳优披露的销售额和澳优开出的增值税发票之间有重大差异,并指出增值税发票金额仅占披露销售额的 50%。澳优则辩解说增值税发票缺失并不意味着财务造假,但我们认为这很明显表示,没有增值税发票的销售额的真实性应被仔细审查。

与联营公司高度可疑的交易。罗兵咸永道还强调了澳优与某“联营公司”的“有问题”交易。该联营公司是由澳优和其三位高级员工在中国成立的一家分销商。罗兵咸永道发现,在未经董事会批准的条件下,这个联营公司被用于整合来自小型分销商的订单,以此从澳优获得更好的折扣。尽管罗兵咸永道在结论中没有做太多说明,但我们对这个行为的解读是,高级销售人员通过设立关联方分销商来欺骗公司,以此获得更高的不当折扣。罗兵咸永道并没有讨论这些高级员工如何可以从这一计划获益的,但我们认为他们确实获取了不当的利益。

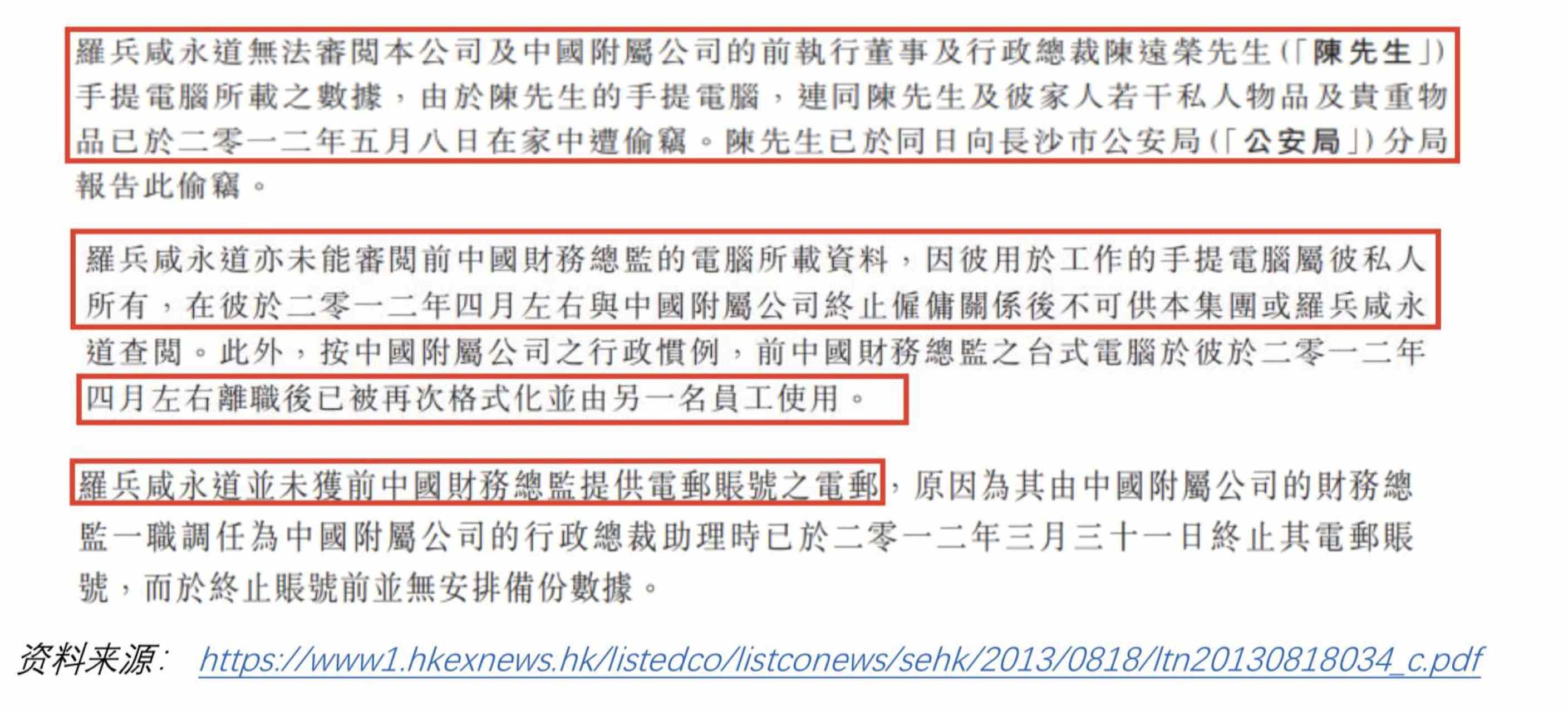

值得注意的是,罗兵咸永道自己承认,其审阅“受到重大限制”,限制了其对高管参与财务造假程度的调查。 这是因为:

被偷的恰到好处的笔记本电脑。罗兵咸永道无法审查公司前 CEO 陈远荣笔记本电脑中的数据,因为据称在2012年5月,也就是调查开始后不久,他的笔记本电脑在这个最巧的时刻,被小偷入室盗窃偷走了。这让我们想起了中国动物保健品集团。该集团声称,一辆装有可以证明其公司清白的财务资料的卡车在开向监管机构的途中被偷走了。这是一个类似于“狗吃了我的作业”的公司欺诈行为。我们认为投资者可以合理推断出,那个丢失的笔记本电脑包含了明显的罪证。这是有意地向调查人员隐瞒真相。

消失的电脑。罗兵咸永道暗示,前澳优中国的财务总监是此次欺诈案的主要策划者之一,然而他的笔记本电脑却没有交给调查人员检查。此外,澳优声称在这位财务总监辞职的时候,按照澳优的标准操作,其台式电脑的数据被删除了。这种行为方式非常可疑,并且我们认为这实际上是澳优或其高管在有意掩盖罪证。澳优“巧妙”地利用公司标准流程来摧毁重要的证据。

消失的邮件。澳优承认其“适时”地终止了前中国财务总监的电子邮件帐号。在调查中,罗兵咸永道还发现了某些邮件附件中的电子表格可能证明澳优实际上有两套会计账目和记录。罗兵咸永道还发现了2009到2011年期间 “有问题” 的存货记录,其中包括标记为 “空转“的记录。这些标记可以证明澳优在某段时间虚造了销售额,但是因为罗兵咸永道无法得到这些记录,所以罗兵咸永道无法证实这种怀疑。

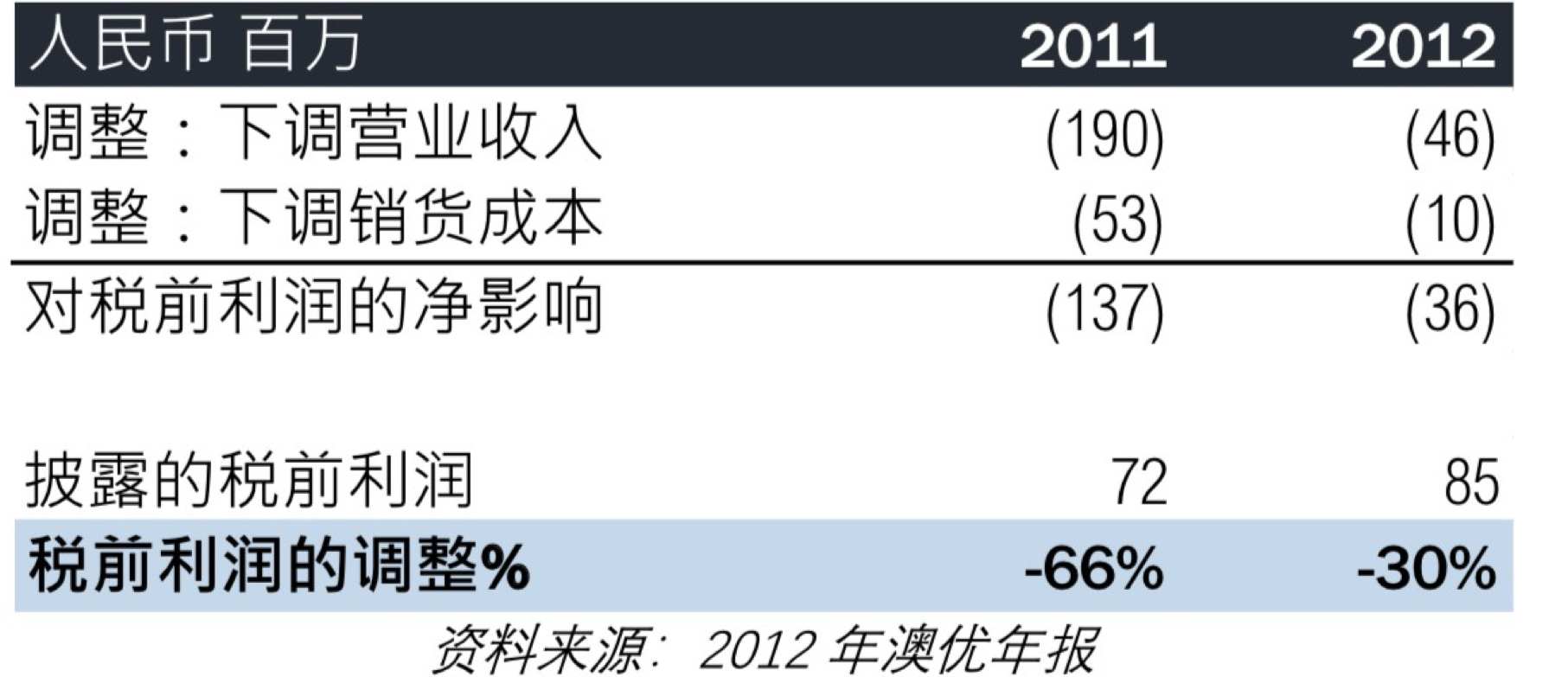

在罗兵咸永道调查之后,澳优被迫重新公布了2009-2010年的财务数据,并且调整了之前未披露的2011-2012年的财务数据。

澳优调整后的 2009 年和 2010 年的利润比原先分别低了22%和46%。净利润下调接近50%充分表明这个公司之前的会计欺诈行为有多么离谱。

值得注意的是,安永对澳优2012年度溢利及现金流量出具了不发表意见以及对该公司2013年的综合财务报表出具了保留意见。

前澳优CEO陈远荣受到了惩罚。陈远荣在遭到港交所对他个人以及对澳优未能及时披露2010年下半年业务恶化的谴责后,选择了辞职。

在停牌了2年4个月之后,澳优承诺“采取适当行动”来弥补内控的不足。澳优也承诺之后将“继续就管理层进行重组以确保本集团日后之内部监控系统及企业管治合适及令人满意”。

然而,尽管澳优承诺进行整顿,我们发现有证据表明,澳优继续与高管秘密控制的分销商进行未披露的关联方交易,这其中还包括那位作为公司财务造假案幕后黑手的高管。所谓江山易改,本性难移。

1) 美优高:名誉扫地的前财务总监与未披露的关联分销商秘密关联

最值得注意的是,我们认为澳优乳业(中国)有限公司(“澳优中国”)的前财务总监,即罗兵咸永道指控的财务造假和掩盖真相的主要高管之一,可能依然在参与澳优的业务。

罗兵咸永道在调查中发现澳优中国的前财务总监捏造或直接指示下属捏造会计文件来误导审计师和投资者。罗兵咸永道没有直接指出这位前财务总监的名字,但详细描述了他的不当行为。

资料来源: https://www1.hkexnews.hk/listedco/listconews/sehk/2013/0818/ltn20130818034_c.pdf

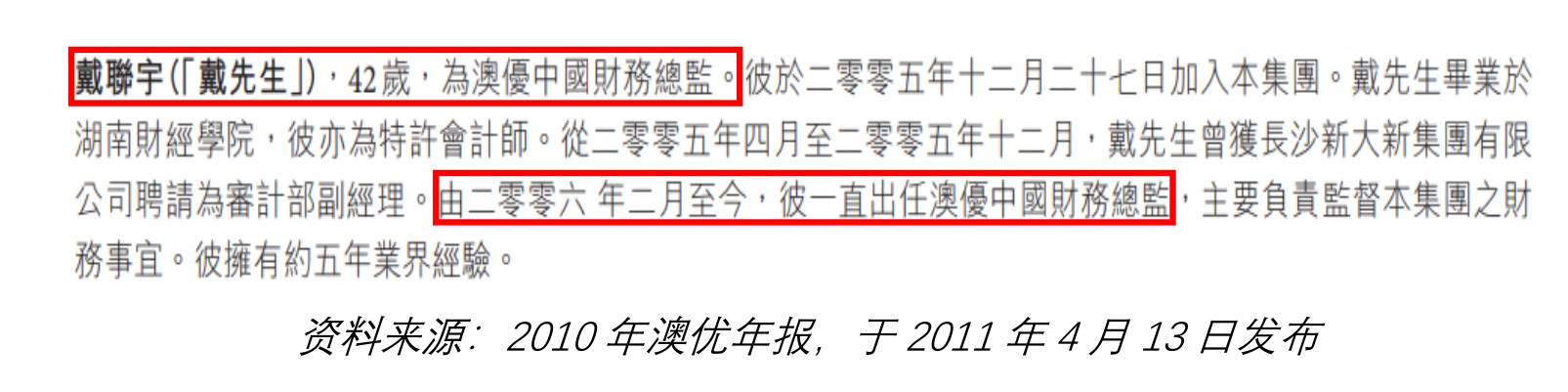

根据我们所知,澳优和罗兵咸永道都没有指出该前中国财务总监的名字,即这场财务欺诈案的核心人物。然而我们认为我们可以根据澳优之前披露的信息推断出这个人是谁。

公司停牌前发布的最后一份年报,即 2011 年 4 月提交的 2010 年年报中,澳优称戴联宇是澳优中国的财务总监。澳优称戴联宇从 2006 年 2 月份开始就身居此位。

我们相信戴先生就是罗兵咸永道所指的前中国财务总监。他从 2006 年起任职澳优中国财务总监直到 2011年 4 月,这段时间正是大部分不当行为发生的时期。他的行为应该使他永远失去与澳优再进行任何交易的资格,然而我们发现的证据表明,戴先生仍然在密切参与澳优的业务。

美优高是澳优销售的婴幼儿配方牛奶粉品牌之一。澳优将美优高形容为经济实惠,海外生产的配方奶粉,主要向四五线城市销售15 。尽管澳优没有披露美优高品牌的年收入,但是媒体报告显示美优高配方奶粉2018年销售目标为人民币 3 亿。我们的调查发现,美优高的产品实际上通过一家由现任澳优高管和名誉扫地的前澳优中国财务总监控制和控股的未披露关联方分销商进行营销和分销。

据我们所知,美优高乳业(湖南)有限公司(“美优高湖南”)并不是澳优披露的子公司,它的名字也从来没有出现在澳优的年报中。然而,根据企业记录,澳优中国持有美优高湖南(成立于 2016 年 11 月)30%的股份。

企业记录还显示澳优中国名誉扫地的前财务总监戴联宇持有美优高湖南 14%的股份。戴联宇曾是这家被发现欺诈投资者的公司的财务总监。他现在和澳优有任何往来都是重大问题。然而,他却和澳优中国区副总裁一同控制了一家未披露的关联方,来经销澳优的一个主要的婴幼儿配方奶粉品牌。

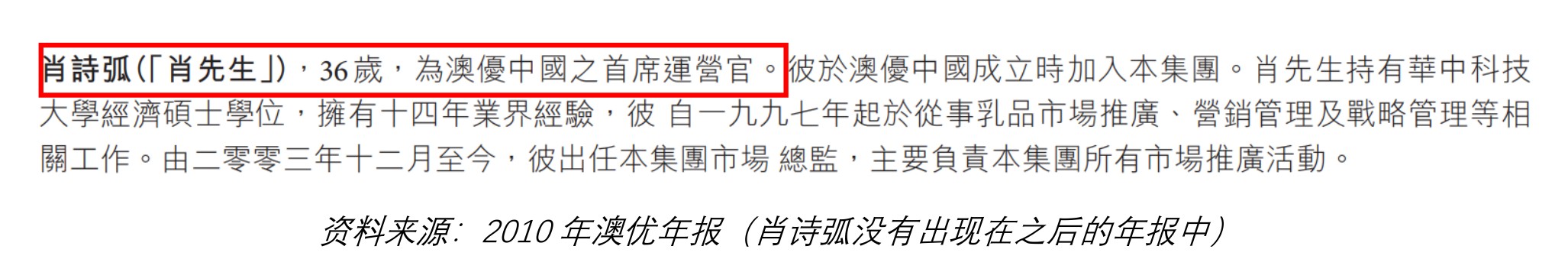

企业记录还显示澳优的中国区副总裁肖诗弧持有美优高湖南 42%的股份。

从 2003 年 12 月到至少 2011 年,肖诗弧一直是澳优企业丑闻的核心——澳优中国的高级管理层(首席运营官和市场总监)。

作为被发现伪造销售额的企业的首席运营官,我们认为他应该在这场丑闻后被解雇。然而,肖诗弧不仅拥有一家未披露的关联方分销商 42%的股份,而且他看起来仍是澳优的一名高管。在澳优网站上的一篇文章中,肖诗弧被称为澳优中国区的副总裁。

资料来源: http://www.ausnutria.com/index.php/new/info/308

这家公司无疑非常重要。美优高湖南网站声称,美优高湖南是澳优旗下子公司,负责美优高品牌系列婴幼儿奶粉及营养品在中国市场的推广与销售。

资料来源: http://www.myougood.cn

根据一篇新闻报道,在 2017 年 1 月美优高湖南的开业典礼上,澳优主席颜卫彬和澳优执行董事吴少虹出席了活动。吴少虹称美优高湖南为澳优的子公司。美优高湖南宣布了一个野心勃勃的计划,要在五年内实现人民币 10 亿的销售目标。

资料来源:http://www.myougood.com/view/pc/newsItem.do?code=3b5b803339b144aca6e0c6f187316f9b

美优高湖南还经营着美优高品牌在天猫和京东的官方旗舰店,并运营美优高的微信公众号。

资料来源: https://meiyougao.world.tmall.com/

资料来源: https://mall.jd.com/index-808720.html

罗兵咸永道的部分调查集中在澳优与联营公司—即澳优部分持股的公司—之间的不当交易。作为对这一丑闻的回应,澳优承诺将放弃在这些联营公司的股份,或者注销这些联营公司。

然而证据表明,澳优不仅和美优高湖南进行未披露的关联交易,而且澳优现任高管和名誉扫地的前财务总监还持有美优高湖南的多数股权。

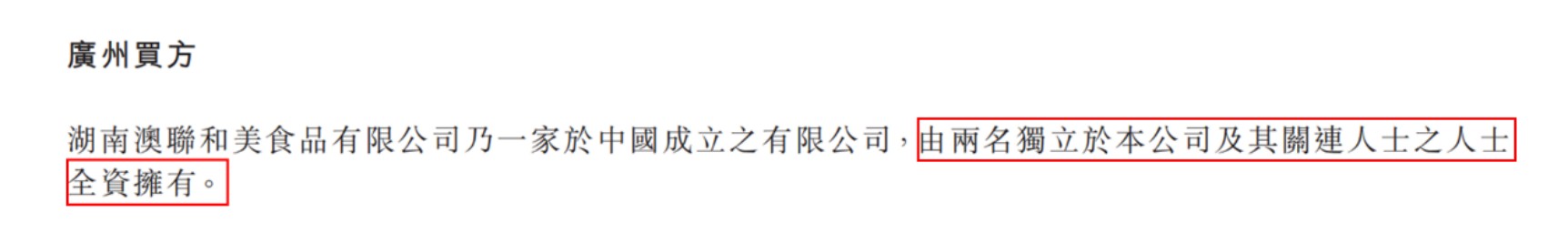

2) 澳联和美食品有限公司:未披露的关联方分销商

资料来源: https://www1.hkexnews.hk/listedco/listconews/sehk/2019/0708/ltn20190708974_c.pdf

然而,证据显示澳联和美实际上又是一个未披露的关联方分销商。

根据中国的企业记录,澳联和美使用@ausnutria.com 的邮箱作为公司联系电子邮箱。然而,澳优没有持有任何澳联和美的股权。在 2019 年 7 月 8 日对云养邦的收购之前,也从来没有向香港投资者披露过这个公司(或和这个公司的往来)。

在最近的收购公告中,澳优将湖南澳联和美食品有限公司(“澳联和美”)称为独立第三方。

澳联和美甚至在百度百科上将自己描述为澳优中国的营销子公司。

资料来源:https://baike.baidu.com/item/湖南澳联和美食品有限公司

中国的企业记录还显示颜颖持有澳联和美 95%的股份。颜颖和澳优主席颜卫彬的姓氏相同。颜颖在领英上声称他从 2008 年起就担任澳优中国的经理。

资料来源:https://www.linkedin.com/in/%E9%A2%96-%E9%A2%9C-315b1b130/

2016 年的一篇网络新闻也显示颜颖是澳优中国商超项目负责人。

资料来源:http://news.sina.com.cn/o/2016-08-13/doc-ifxuxhas1794022.shtml

澳联和美不仅是一家未披露关联方,而且它和澳优的交易看起来非常重要。在湖南省电商协会的网站上,澳联和美声称其主营代膳品牌产品。代膳 (Eurence) 是澳优成人营养品品牌之一。

资料来源:http://www.jqmu.cn/a/huiyuanfengcai/huiyuantuijian/494.html

资料来源:http://www.jqmu.cn/a/huiyuanfengcai/huiyuantuijian/494.html

澳联和美在京东上运营代膳的官方旗舰店。

资料来源:https://mall.jd.com/index-868749.html

综上所述,澳优声称澳联和美是一家独立的第三方公司。然而澳优高管却持有澳联和美 95%的股份。澳联和美的备案邮箱使用@ausnutria.com 域名,并且声称自己是澳优的子公司。证据也表明,澳联和美根本不是独立第三方,反而是澳优主要品牌之一代膳的核心分销商。

这同样也是一个严重的问题,因为澳优高管在分销商有未披露的股权。这造成了公司高管可以(再一次地)利用对分销商的未披露的影响而伪造销售的巨大风险。这同时也创造了另外一个我们认为合理的假设,即澳优的高管们正在以牺牲公司股东的利益为代价,不公正地牟取暴利。

3. 另外一个未披露关联方分销商:贵阳奶品

澳优中国目前持有贵阳市奶品供应有限公司(“贵阳奶品“)9%的股份。澳优中国原先持股比例为 35%。在2018年12月29日,澳优中国将其在贵阳奶品26%的股权转给了澳联和美(该公司由公司高管颜颖控股)。澳联和美,即前文所提的未披露关联方,现在持有贵阳奶品 42%的股权。澳优的高管刘跃辉目前是贵阳奶品的法定代表人和董事长。

贵阳奶品披露其 2018 年收入为人民币 1.1 亿。

据我们所知,澳优从未在年报中提过贵阳奶品,也从未披露公司高管持有分销商的控股权。

然而,根据贵阳奶品的网站,其经销澳优品牌的奶粉,包括佳贝艾特,海普凯诺和能力多。贵阳奶品的网站披露其销售额为人民币 0.72 亿,主要来自销售澳优婴幼儿配方奶粉产品。这意味着贵阳奶品和澳优的交易金额很可能是重大的。

资料来源:http://www.gyntjt.com/enterprise/Index/27.html

这又是一个未向公众股东披露、由澳优高管持股的分销商和澳优进行关联交易的例子。这一系列的未披露关联方分销商会使任何消费品股票失去投资价值。然而对于澳优,因为其虚造收入的丑闻历史,这个隐患更加严重。

估值

我们认为,根据本报告展示的证据,澳优虚报了营业收入并且低报了费用。中国海关数据显示澳优进口奶粉的金额和数量远远低于达到公司披露的销售额所需要的数量。在 2016 和 2017 年两年间,我们根据澳优的进口代理商所披露的进口额计算出,澳优虚报了 52%其在中国的婴幼儿配方奶粉收入。根据这些独立的证据,我们认为将披露的和预测的澳优中国区婴儿奶粉收入向下调整 52%再对公司进行估值是合理的。

澳优目前的估值是过去十二个月净利润的 30 倍。这是高位的增长估值倍数,只适用于企业治理最优秀的公司。然而,我们的调查表明,我们认为澳优虚报营业收入,误导中国消费者,隐藏成本,并且让高管通过持股分销商中饱私囊。因此,我们对澳优的市盈率打上 25% 的企业治理折扣。 我们认为这个折扣十分保守。在我们看来,澳优的公司治理十分糟糕,财务数据完全不可信。

我们再使用普遍预测的税前利润率和调整后的预测收入和市盈率来计算我们的估值。

用我们报告中展示的独立证据对收入进行调整之后,我们对澳优的股价估值为每股港元 5.78,相较上个交易日收市价格下行 53%。 我们认为该估值非常保守,因为对于一家曾被欺诈和丑闻缠身,高管们厚颜无耻地进行着秘密关联方交易,在我们看来财务数据完全不可靠的公司,我们仍然给出了 23 倍的市盈率估值。归根结底,我们认为澳优完全不值得投资。

扫码下载智通APP

扫码下载智通APP