国信证券:中国利郎(01234)上半年业绩增长稳健,高股息构筑安全边际

本文来自微信公众号“学恒的海外观察”,作者:王学恒、丁诗洁。

报告摘要

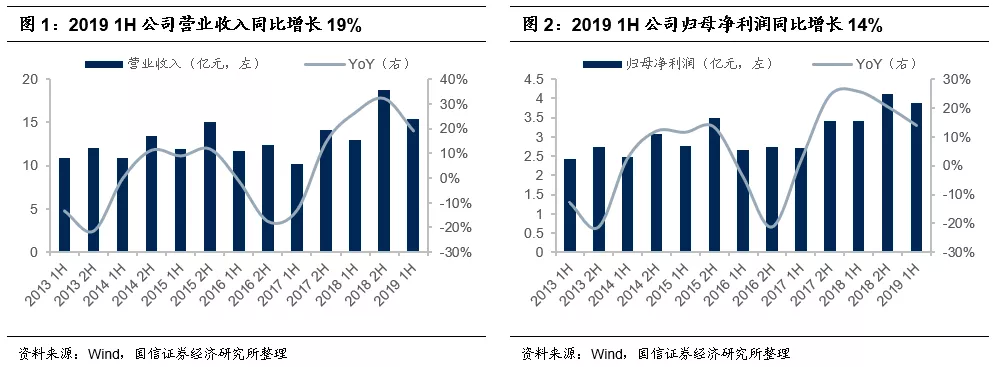

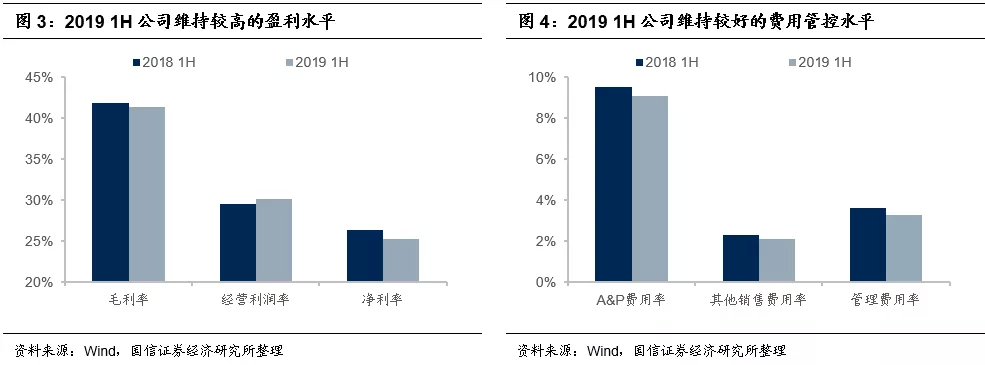

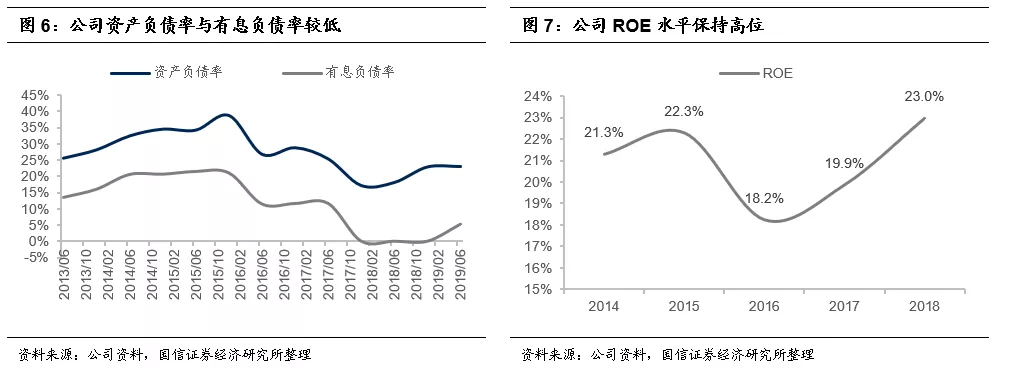

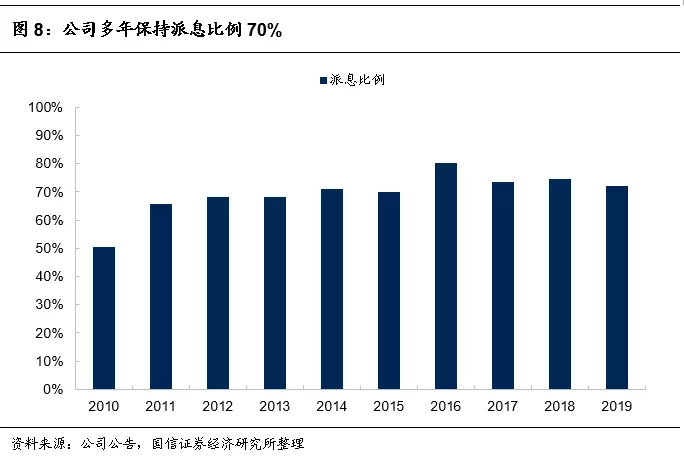

01 业绩稳健增长,保持高派息比例

上半年收入增长19%,经营利润增长22%,净利润增长14%。净利润增长低于经营利润增长的主要原因为有效税率上升,性价比战略使毛利率微降0.5p.p.,经营利润率提升0.7p.p.。库存周转天数结构性上升,因轻商务为代销模式。公司现金充足,资产负债率23%,有息负债率仅为5.3%,同时ROE持续在20%以上。公司延续多年超过70%的高派息比率,目前股息率高达9%。

02 同店健康增长,新零售表现亮眼

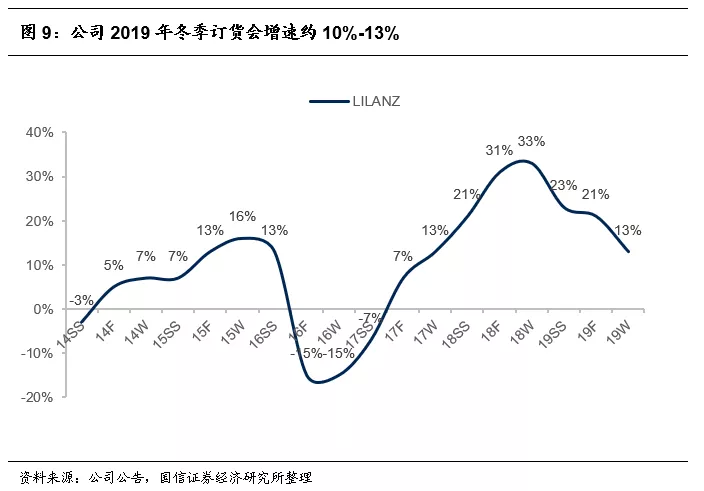

维持高单位数以上同店增长,19年冬季订货会增速略缓。全年计划净开店约200家,上半年店铺数目增加83家,目前公司购物商场店占比25%。2019年冬季订货会由于原材料价格下跌,降低吊牌价,订货金额增长10%-13%,而订单量增长15%-20%。持续的优化渠道与产品将为公司零售增长做出长期贡献。新零售2019年大力发展,上半年预计实现收入规模达1亿元,而去年同期仅为2800万元。公司计划在特定产品类推出电商特别版,有望进一步迎合年轻消费者的需求,提升品牌形象,推动电商迅猛增长。

03 风险提示

1.宏观经济与消费需求大幅下行;2.轻商务发展不及预期,加大库存压力;3.新零售业务发展不及预期拖累业绩;4.市场的系统性风险。

04 投资建议:增长稳健,高股息构筑安全边际,维持“买入”

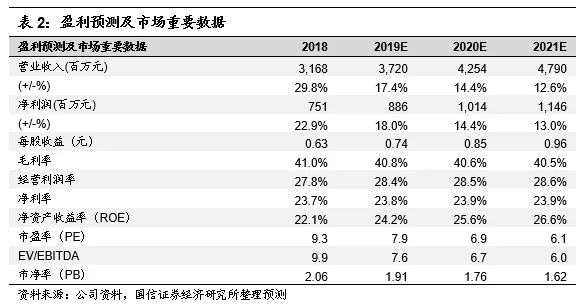

公司增长均处于男装同行中较为领先的水平,未来渠道产品升级以及轻商务和新零售的发展,有望持续打开增长空间。我们预计公司19-21年收入增长17.4%/14.4%/12.6%,净利润增长18%/14.4%/13%,EPS分别为0.74/0.85/0.96元,19年股息率约9%。对应2019年12倍PE,结合FCFF,公司合理估值在9.6-10港元,维持“买入”评级。

报告正文

01 业绩稳健增长,保持高派息比例

上半年收入增长19%,经营利润增长22%,净利润增长14%。公司2019年上半年收入15.4亿元,同比增长19.1%,其中LILANZ品牌收入增加20.3%;经营利润为4.65亿元,同比增长21.9%;净利润为3.9亿元,同比增长14%。净利润增长低于经营利润增长的主要原因为有效税率上升,公司已计提所得税拨备,高新税费优惠如成功续期将在年底前确认。同店维持高单位数的良好增速,除轻商务系列外销售增长与19SS、19F订货会订单增长一致。分品类看,公司的鞋类产品增长亮眼,2019全年总订单增加超过50%,期内销售额增长超过3成。

性价比战略使毛利率微降,经营效率提升。公司2019 1H毛利率下降0.5p.p.至41。4%,经营利润率提升0.7p.p.至20.2%,净利率下降1.1 p.p.至25.2%。公司坚持性价比战略,从而争取市场份额,经营利润率上升主要体现经营杠杆作用,销售费用率下降,效率提升;净利率下降主要原因为所得税有效税率增加2.1p.p.至21.2%。公司毛利率相比同业公司相对较低,而效率显著,经营利润率与净利率水平仍然处于行业中的领先地位。

库存周转结构性上升,现金充足,派息维持高比例。2019年上半年,公司应收账款周转天数为85天,与去年同期接近,比去年底有所增加,主要因为在6-9月发货高峰期延长分销商账期。存货周转天数上升至129天,主要因为轻商务采取代销模式,库存增加,且19F、19W订货会和生产期提前10天使得年中暂时性增加制成品。应付账款周转天数增加至102天,基于期末结余的周转天数为81天,与去年中期一致。

公司持续维持低负债水平,资产负债率23%,有息负债率5.3%。ROE持续在高位,2018年底达到23%,随着公司经营的持续改善,未来仍有望继续提升。在公司强大的盈利能力与充裕的现金流支持下,公司过年来保持高达70%的派息比例,中期派息比例达到72%,在低估值背景下目前股息率高达9%。

02 同店健康增长,新零售表现亮眼

维持高单位数以上同店增长,19年冬季订货会增速略缓。公司延续高单位数以上的同店增长的良好趋势,全年计划净开店约200家,目前上半年店铺数目增加83家;同时集团继续执行销售渠道转型,购物商场店数目增加至约680家,占总店数接近25%。2019年冬季订货会由于原材料价格下跌,降低吊牌价,订货金额增长10%-13%,而订单量增长15%-20%。

公司强劲的增长主要来自渠道与产品的持续优化:

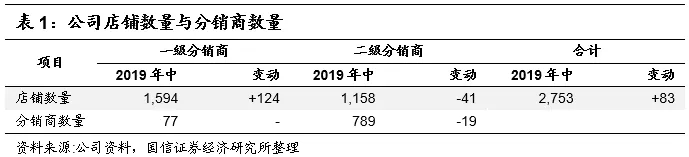

1)公司持续推动销售渠道管理升级,精简分销层级,淘汰经营管理水平较差的耳机分销商。目前,公司共有77家一级分销商,由一级分销商直营的门店达到1,594家,占总店数的58%;二级分销商数量以及店铺数量持续减少,目前共有789个二级分销商,减少了19家,同时由二级分销商经营的门店减少了41家。另外,公司在购物中心店铺已经达到680家,今年计划继续加大在购物中心店铺的开设。目前公司ERP系统已经连接所有独立店铺,监控渠道库存健康,零售折扣维持理想水平。

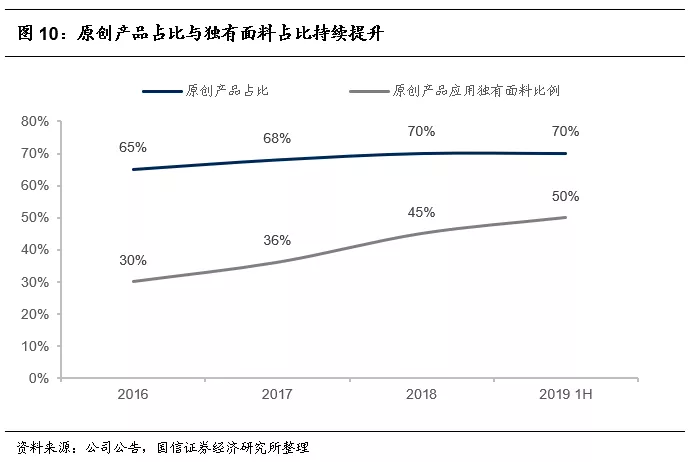

2)产品方面,公司坚持“提质不提价”的战略获取更大的市场份额,通过对产品研发、物料开发、供应链管理等工作,提升原产产品与独有面料的占比,从而使得产品品质提升的同时成本得到有效控制。目前公司原创产品占比达到70%的目标水平,独有面料的比例达到近50%的理想水平。目前,公司研发部门共有约400人员,从产品设计、物料开发以至生产安排等各个环节全面提升产品的竞争力。

稳步扩张,新零售表现亮眼。公司2019年目标保持高单位数同店增长,并净开店200家,其中轻商务系列主攻一二线市场,主系列主要在三四线城市开店,加大购物中心店铺占比。另外,公司新零售业务在2018年四季度开展,计划2019年大力发展,目前从上半年看,预计实现收入规模达1亿元,而去年同期仅为2800万元。公司计划新零售业务在特定产品类推出电商特别版,有望进一步迎合年轻消费者的需求,提升品牌形象,推动电商迅猛增长。

03 投资建议:增长稳健,高股息构筑安全边际,维持“买入”

公司增长均处于男装同行中较为领先的水平,未来渠道产品升级以及轻商务和新零售的发展,有望持续打开增长空间。我们预计公司19-21年收入增长17.4%/14.4%/12.6%,净利润增长18%/14.4%/13%,EPS分别为0.74/0.85/0.96元,19年股息率约9%。对应2019年12倍PE,结合FCFF,公司合理估值在9.6-10港元,维持“买入”评级。

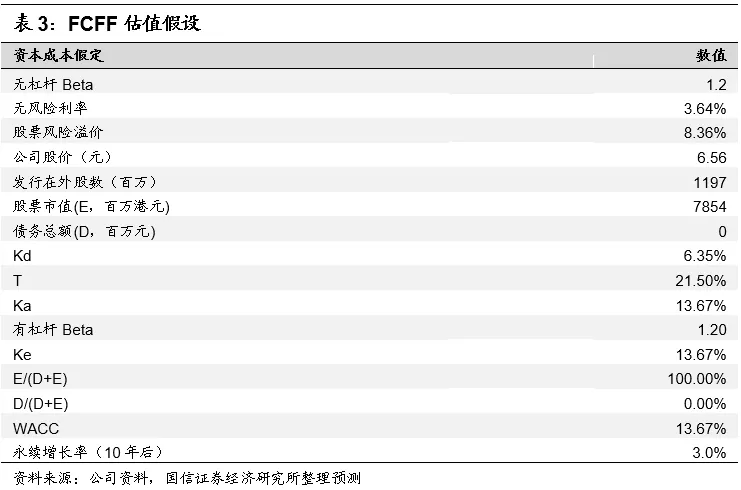

我们用公司自由现金流折现(FCFF),得到公司的折现每股价值为9.7港元。

04 风险提示

1.宏观经济与消费需求大幅下行;

2.轻商务发展不及预期,加大库存压力;

3.新零售业务发展不及预期拖累业绩;

4.市场的系统性风险。

扫码下载智通APP

扫码下载智通APP