美债收益率曲线倒挂:我们关注什么?

本文选自“wind”。

最近美债收益率倒挂之后,引发海外市场恐慌。历史上看,债券收益率倒挂都有什么影响?

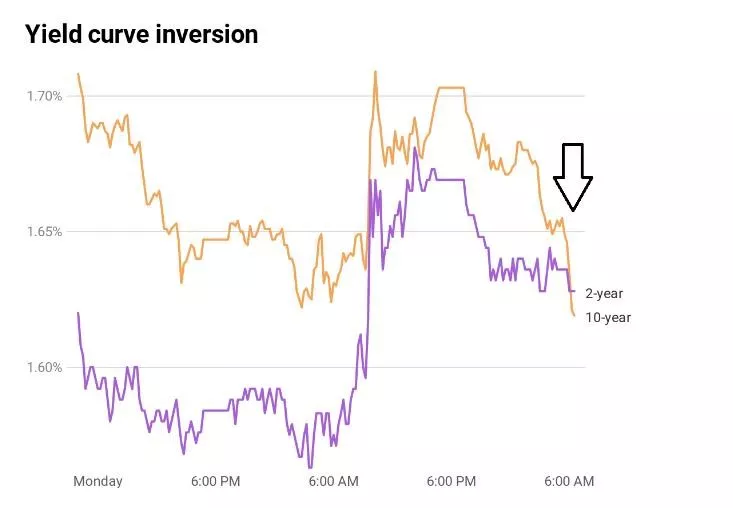

北京时间8月15日凌晨,美国10年和2年国债收益率出现倒挂,创下了自2007年6月以来的首次倒挂。与此同时,英国国债收益率曲线也出现了自2008年以来的首次倒挂。

投资者经常将这一重要指标视为经济衰退和衰退的潜在征兆,这一次债券收益率倒挂之后,海外市场应声下跌。

利率倒挂这种情况并不是第一次出现。

去年底和今年3月与5月左右,都出现了2年vs. 5年、以及3个月vs. 10年曲线的倒挂,倒挂的当时也引发了投资者的担忧和市场波动。不过,此次出现的2年10年的倒挂是2006年以来的首次。

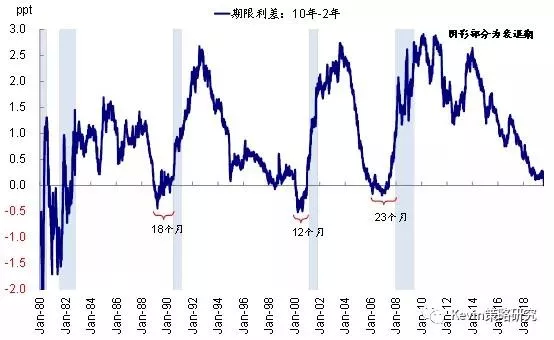

(图片来自中金海外研报)

(图片来自中金海外研报)

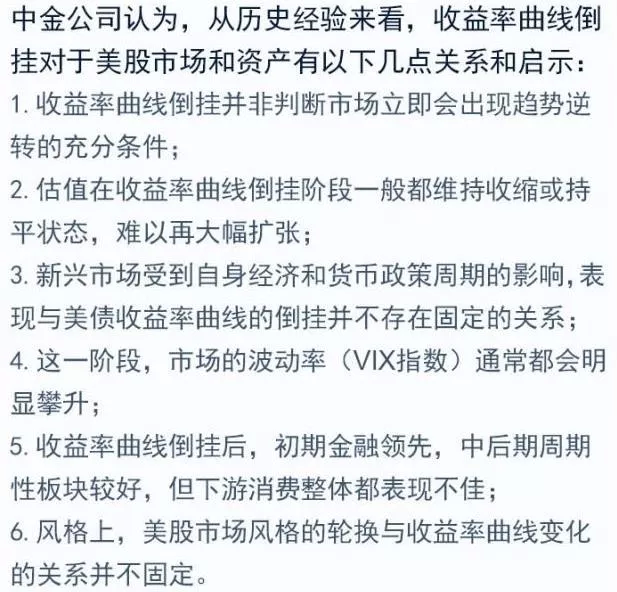

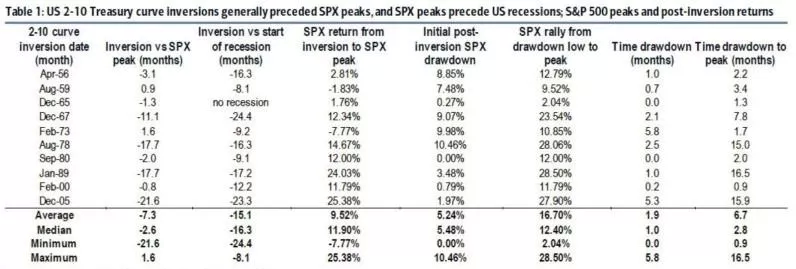

美银美林分析也证实了这一点。

美银美林认为,大多数时候,标普500指数在2年和10年期美债收益率倒挂2-3个月后,创下历史新高。

自1956年起,2年期与10年期美债收益率倒挂之后,标普500指数有6次在3个月内再创新高((1956年, 1959年, 1965年, 1973年, 1980年和 2000年);4次在11-22个月内再创新高((1967年 、1978年、 1989,年和2005年)。

平均来看,在2年、10年期美债收益率倒挂之后,标普500指数会在7.3个月再度大涨,超过之前的点位;再创新高的时间中位数则是2.6个月。不过,在2年期、10年期美债收益率倒挂后,标普500指数再创新高的间隔时间跨度较大,从1.6个月(1973年)到21.6个月(2005年)不等。

简而言之,如美银美林总结的,在关键收益率倒挂之后,美股乃至全球股市都还有一个“出逃窗口”。从历史上看,标普500指数经历短暂的抛售下跌之后,还会继续上涨并超过之前的水平,上演“完美的死猫反弹”,随后才会跟随经济衰退进入真正的熊市。

利率倒挂多久衰退会来?

在1956年-1967年之间,美债收益率倒挂之后,经济衰退在8-24个月之后才到来。从收益率倒挂到衰退开始的平均时间是15.1个月,时间间隔的中位数是16.3个月。十次收益率倒挂中,有六次(1956年、1967年、1978年、1989 年、2000年和2005年)经济衰退持续了一年或更长时间。

(图表来自美银美林研报)

经济衰退如果真的来临,市场又会如何表现?

在长期牛市趋势中,与衰退相关的标普500指数回调幅度要小得多,平均为20%(13.9%至27.1%),长期熊市阶段因经济衰退平均回调40%(0.0%至86.2%)。

换言之,如果正如美联储和一些乐观的经济学家所言,如今的种种现象不过是“中期调整”,那么标普500指数乃至全球市场,在未来经济衰退中的回撤会比较“温柔”。如果本次经济衰退是经济周期性的大轮回,那么美股和全球市场将经历史上最糟糕的熊市。

2年、10年美债收益率运行周期中,对应的市场表现如何?

通常情况下,美债收益率在经济复苏阶段上升,随后变得平坦,最后倒挂;直到经济再次复苏时,美债收益率曲线再次回升,息差变得正常,如此周而复始。

通常情况下,在美债收益率,特别是2年、10年其美债收益率从不断上升、趋于平坦到接近倒挂时,标普500指数年化涨幅平均达到16.82%,中位数为11.54%;

在收益率倒挂期间,标普500指数在60%的时间里,年均涨幅为负,平均为-2.05%,中位数为-5.97%;

当2年、10年期美债息差扩大,收益曲线从倒挂中恢复到正常走势,标普500指数通常在80%的年份上涨,平均年涨幅为17.17%,中位数为16.24%。

最后,2年、10年美债收益曲线从正常形态到趋于扁平期间,标普500指数在81.8%的概率录得正收益,平均年涨幅为14.26%,中位数位10.96%。

因此,美债收益率倒挂对于市场来说并不是最痛苦的,最痛苦的收益率变得陡峭。

现在,全球世界都知道经济衰退即将到来,美联储降息至0的预测不能再多。但在经济再次进入衰退之前,即全球市场进入完全熊市之前,投资者还有一次“死猫反弹”出逃的机会。

扫码下载智通APP

扫码下载智通APP