美国国债收益率曲线倒挂是否意味着经济一定会衰退?

本文来自“ 市川新田三丁目”,本文观点不代表智通财经观点。

历史上确是如此,但这次可能会不一样。

美国国债收益率曲线,具体来说就是10年期和2年期美国国债收益率之间的利差在8月14日美国时间上午交易时段出现了短暂地倒挂,到了下午交易时段刚开盘时利差的幅度约为1-2个基本点。继今年早些时候10年期美国国债收益率和短期利率(如联邦基金利率和3个月美国国债收益率)之间的利差出现倒挂后,这次轮到10年期和2年期美国国债收益率之间的利差短暂倒挂了。

美国股市在国债收益率曲线倒挂后立即开始下跌,因市场担心美国经济即将陷入衰退,在预测未来经济走势方面,债券市场以往通常比其他市场更准确。典型的例子是,在过去9次经济衰退发生之前,美国国债收益率曲线曾7次出现长时间的倒挂。在这7个案例中,经济实际陷入衰退的时点滞后于美国国债收益率曲线倒挂的时间间隔平均为22个月。有意思的是,在美国国债收益率曲线出现倒挂后平均12个月里,以标准普尔500指数为代表的美国股市的回报率是正的。

对此我们的观点是什么?

需要提醒投资者注意的是,不要以为国债收益率曲线的短暂倒挂一定会意味着未来经济将陷入衰退。一个经济周期终结之时通常会伴随着政策失误。在大多数情况下,政策失误之处在于美联储过于激进地提升短期利率以减轻通胀压力及降低过多的存款储备金。重要的是,在经济衰退发生之前往往会见到美联储公开市场委员会将联邦基金利率的水平加到10年期美国国债收益率之上,而不是10年期美国国债收益率的水平在美联储的加息周期已终结后跌至2年期国债收益率之下。

回顾一下1980年代中期和1990年代中期的情况有可能有一些帮助。在1990年代中期,美国国债收益率曲线也曾短暂倒挂,当时美联储采取的应对措施是在其后四年里将利率水平保持在总体上稳定的状态。今年,美联储已经开始降息以消除其在2018年加息带来的潜在负面影响。

在这种情况下,长期利率的水平短暂地跌至2年期美国国债收益率之下,因当前中美贸易摩擦带来的不确定性导致投资者情绪受损和企业投资放缓。重要的是,贸易保护主义就其本身而言在历史上导致的是经济效益低下,但并不一定是经济衰退。贸易保护主义带来的是在制定未来的贸易准则方面存在不确定性,导致投资出现停滞。简而言之,商界在不知道游戏规则的情况下很难做规划。

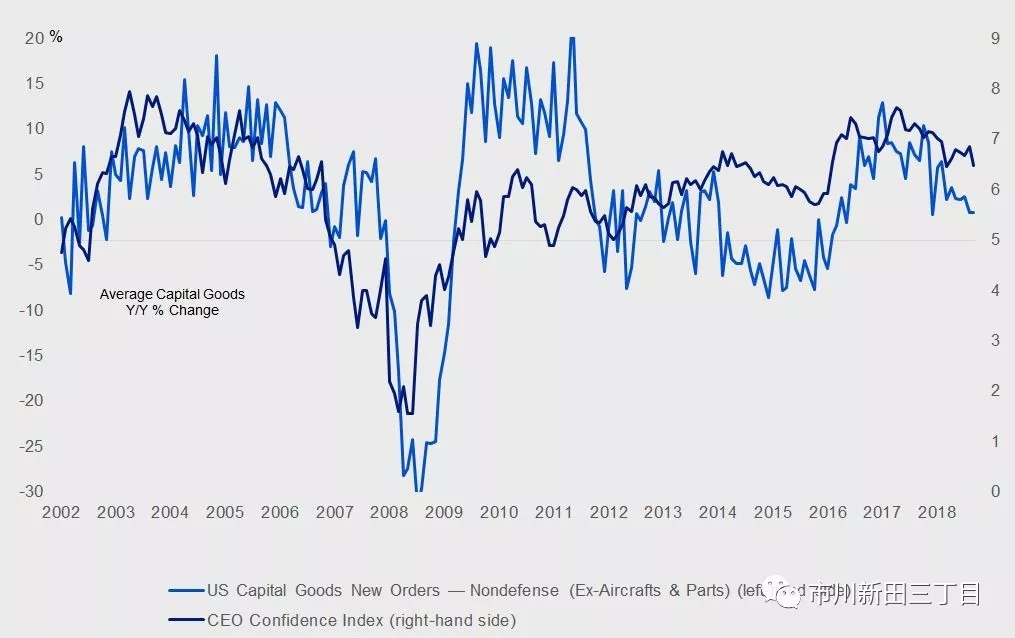

图1显示以资本货物订单为代表的美国商业投资增速在商界信心减弱后出现放缓。

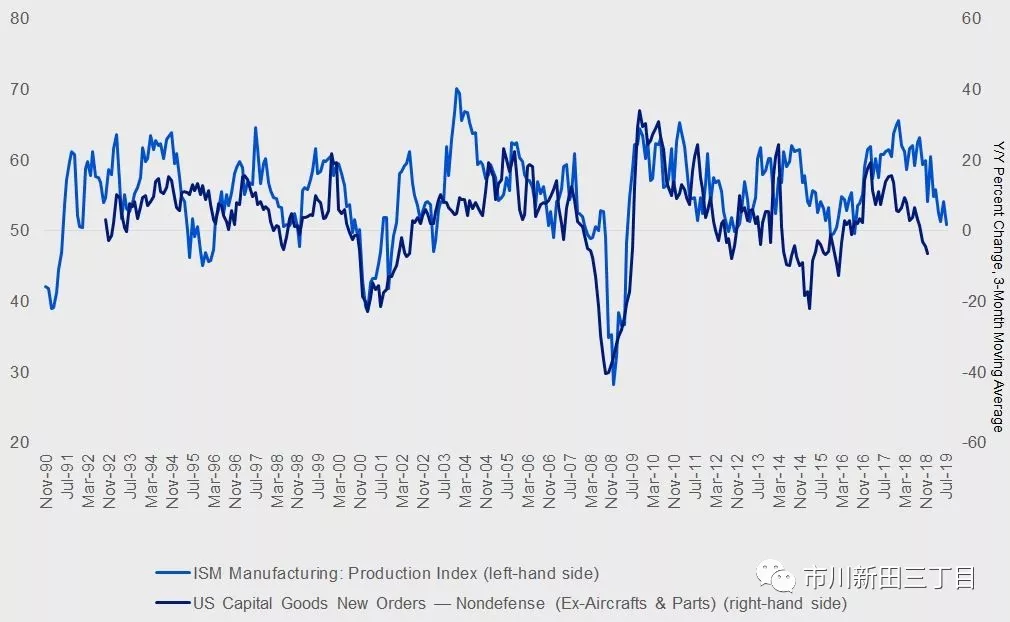

图2显示的是作为衡量未来经济活动的先行经济指标的美国供应商协会制造业生产指数(低于50 意味着经济衰退)走弱,因资本货物订单出现下降。

我们的观点是,对于投资者来说困境中的一线希望是,美国当前的困难是自己造成的,是去年美联储紧缩货币以及特朗普政权的贸易政策缺乏明确指向的结果。联储已经从紧缩货币的政策立场上后撤,如今所有的目光均注视着特朗普政权的一举一动,因为我们认为还来得及处理尚未急转直下的局面并避免经济衰退发生。

对投资有何影响?

市场行情的下行通常是从政策不确定开始。我们认为从近期来看,长久期债券、低波动率的投资策略以及更具有防御性的股票板块可能会跑赢大市。

最后,我们认为金融市场行情如果出现更大幅度的回撤有可能会导致美国的决策者们采取行动来消除当前贸易冲突带来的负面效应。

在当前的市场状况下,我们认为美国经济陷入衰退的可能性在上升,但我们的基本观点仍认为当前美国经济正处于慢速增长之中,全球货币政策仍以宽松为主。通常,这种大环境对长期稳定增长的公司和信用债来说是有利的。重要的是,我们看到截至目前为止,美国信用债市场已经有了很大的波动,而美元汇率却没有明显的走强。我们认为这两点均利好投资者,对于有选择和鉴别能力的投资者来讲市场行情的波动应意味着难得的投资良机。

扫码下载智通APP

扫码下载智通APP