爱奇艺(IQ.US)Q2电话会议纪要&快评:业绩基本符合预期 但内容上线延迟致Q3指引低于预期

本文来自“文香思媒”,作者为天风证券文浩、蓝仝,本文观点不代表智通财经观点。

一、爱奇艺(IQ.US)19Q2业绩电话会纪要

【Q&A环节】

Q1:在整体行业环境有比较大的变化的情况下,会对行业上游和平台的话语权产生什么影响?以及对未来采购的方向和采购的成本有何影响?平台与上游影视公司的博弈会产生怎样变化?如何看待在线视频行业的长期发展?

A1:最大的上游方为内容供应商,包括承制商、版权方、演员等。从去年开始爱奇艺整体的播放量达到了比较平稳的阶段。前几年我们进行了较大的投资,导致现在积压了不少作品,特别是电视剧。从自制的角度看,各种人才变多了,两年前做网剧的人还比较少,现在变多了。

去年上半年以前演员片酬能达到8000万-1.2亿,现在大概在4000万-5000万左右,符合5000万的片酬上限规定。整个市场的趋势是变稳定、变成熟,长期来看,版权会变多,内容成本会得到进一步控制。去年8月份之前采购的内容大部分在今年暑期和三季度播出,但是有部分内容会延迟上线,可能推迟到今年第四季度或明年一季度。

Q2:除了广告收入与会员以外,在中长期是否会有其他收入模式?

A2:其他收入首先是内容发行收入,由于爱奇艺的原创内容越来越多,因此一些内容可以发行到海外电视台以及OTT平台,但是这部分收入是一个长期发展的过程。其次是在线游戏收入,去年收购天象互动后游戏收入特别是海外游戏收入取得了快速成长,我们发现它和爱奇艺绑定后的效率是非常高的。其他一些收入也在增长,例如IP授权收入,虽然占比不大,但是毛利率很高。

Q3:付费会员数在Q3或者19年全年乃至长期的增长趋势?

A3:我们无法提供Q3会员数的预期,但就全年来说,增长会比之前提供的指引要低,但仍然会有比较稳健的增长,我们有信心在中国市场依然保持领导地位。

Q4:内容成本比预期低,那么如何看待Q3或者2020年的内容成本?

A4:如果你看去年的情况,会发现下半年往往会上线更多内容,随着内容增加,效率会下降。我们维持之前关于内容成本的指引,但可能会位于指引上限。

Q5:根据业务指引,下个季度营收预计同比增长7%。请问对下个季度在营收方面可能面临的主要压力是来自会员还是广告?

A5:三季度面临的压力主要来自品牌广告,一方面是因为宏观环境不太好,品牌广告预算收缩,另一方面是因为头部内容延迟上线的情况比较严重,而它们是吸引品牌广告最重要的内容。会员增长已经到了一个比较平缓的阶段,预期三季度会员数环比会有增长。新增会员主要源自头部内容,由于能吸引新会员的内容延迟上线,所以预计会员增长会比较慢。

Q6:请问内容上线比较迟缓的情况下,用户时长增长情况?

A6:用户时长上半年同比增长10%以上,增速高于2018年。

Q7:内容上线时间受监管影响而延迟的情况会持续多久?

A7:短期的监管规定最多会影响到10月中旬,主要与建国70周年有关,会影响一些头部内容,10月中旬以后会有更大的空间播出头部内容。尽管有些约束会持续下去,但我们相信这些约束整体还是给播出和内容创作留下比较大的空间。目前这些情况属于短期波动,因为内容制作周期通常都很长,例如电视剧从开机到播出一般要经历8-12个月,因此经过最近一两个季度的准备,在未来在新的监管空间下我们会有更多符合要求的创新型内容播出,监管影响预计会减弱。

Q8:内容投资方面,对体育题材是否有兴趣?

A8:体育是互联网视频很重要的一个赛道,但是内容成本极高,且无法复制。体育中最有价值的内容是赛事,爱奇艺作为线上娱乐内容的公司,不可能自己创办赛事,所以我们去年成立了合资公司,而且爱奇艺不是控股股东。合资公司自己会从业务判断和财务判断的角度来选择采购内容。据我们了解,体育内容相比两年前有价格下降,具体到个别内容也有增长,合资公司会根据内容决定是否采购。

Q9:Q3的ARPU值是否会受合资公司的影响,导致有一定压力?

A9:对ARPU值不会有主要影响。Q3的ARPU最少会和去年一样,甚至更好。

Q10:竞争格局是否有变化?

A10:竞争格局没有大的变化,跟去年下半年差不多。推荐看三方数据,比如艾瑞和QuestMobile,看平台之间市场份额,有三个重要指标:DAU、MAU、用户时长。如果颗粒度细致到频道的话,例如节目和剧的类型,看云合数据。

Q11:一、二季度政府对内容控制严格,三季度整体播放的内容是否会多一些?对于成本有什么影响?

A11:三季度内容会比二季度更多,但是跟去年同期相比会更少,这也是指引比较低的重要原因。三季度内容成本会轻微上升,因为电视剧及其他内容的单位成本上升,但是增长率比二季度低。

Q12:短视频平台和用户有很多互动,在长视频平台上如何实现和用户的互动?

A12:互动有两个方面:1)长视频里面的广告创新,原来的贴片展示广告不能关闭,但是现在用户可以选择是否要关掉广告。2)长期积累大数据,形成精准投放,获得了一定的用户接受度。互动还是要看结果,即广告的效果,比如游戏的效果最终体现在App的安装下载上。我们还运用其他各种方式进行广告,比如植入到综艺节目里。虽然我们是长视频起家的,但是爱奇艺App上也有“热点”频道,最近半年“热点”里面的短视频、小视频流量大幅上涨,这里面就是基于互动的广告形式。

Q13:爱奇艺这个季度的SG&A相比其他互联网公司较高,本季度SG&A费用主要花在哪些方面?

A13:主要是因为营销费用增长,我们最近几个季度在推广游戏及其他App和服务。爱奇艺其他收入增长很快,因为我们试图给用户提供不同的新服务,实现IP多元化变现,这在短期中会有一些推广投资。另一个方面是每个季度有因为收购Skymoons带来的约2亿的SBC。

二、业绩快评

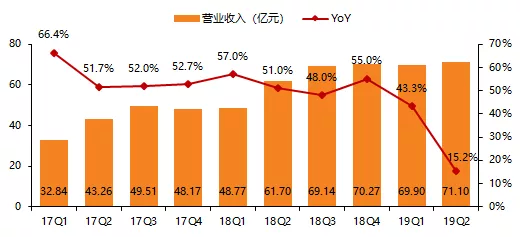

【收入】19Q2爱奇艺实现收入71.1亿元,同比增长15.2%,环比增长1.7%,高于彭博一致预期1.2%;其中,付费会员持续高速增长,会员数首次实现破亿,但广告业务增速恢复仍需等待。

图:爱奇艺收入及增速(17Q1-19Q2)

资料来源:公司公告,天风证券研究所

注:2018年收入变更了披露口径,收入增速为调整后增速

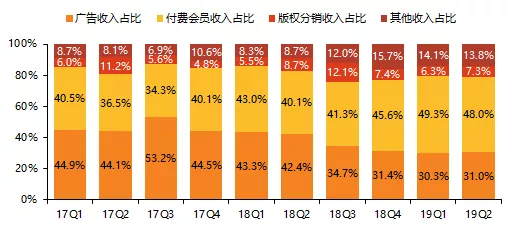

图:爱奇艺收入结构变化(17Q1-19Q2)

资料来源:公司公告,天风证券研究所

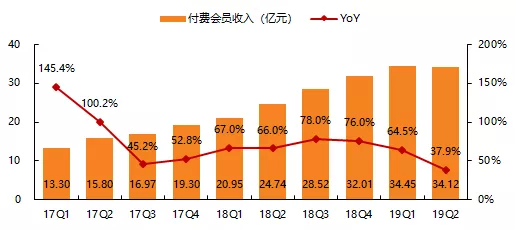

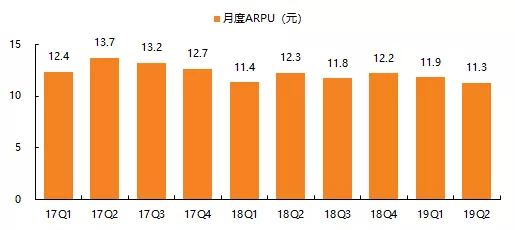

【付费业务】19Q2付费业务收入34.1亿元,同比增长37.9%,环比下滑1.0%,增长主要来源于付费会员数的增长。19Q2爱奇艺订阅会员数1.005亿(vs.腾讯视频9690万),同比增长49.8%,环比增长3.8%,其中98.9%为付费会员。月度ARPU为11.3元/人,同比下滑约1.0元/人/月,环比下滑0.6元/人/月。

图:爱奇艺付费收入及同比增速(17Q1-19Q2)

资料来源:公司公告,天风证券研究所;注:2018年收入变更了披露口径

图:爱奇艺付费用户数及增速(17Q1-19Q2)

资料来源:公司公告,天风证券研究所

图:爱奇艺付费用户月度ARPU(17Q1-19Q2)

资料来源:公司公告,天风证券研究所

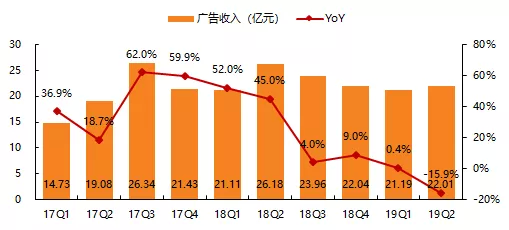

【广告业务】19Q2广告收入22.0亿元,同比下滑15.9%,广告收入增速较低主要是因为宏观经济环境尚未改善,信息流广告收入增速恢复不及预期以及部分内容延迟上线所致。

图:爱奇艺广告收入及同比增速(17Q1-19Q2)

资料来源:公司公告,天风证券研究所

【版权分销业务】19Q2版权分销收入5.2亿元,同比下滑4.0%。

【其他业务】19Q2其他业务收入9.8亿元,同比增长81.7%,环比下滑0.3%,同比大幅增长主要是因为Skymoons于18Q3并表所致。

【内容成本】19Q2内容成本50.0亿元,占收入比为70.3%,同比下滑5.9pct,环比下滑5.5pct,主要是由于二季度部分内容延迟上线所致。

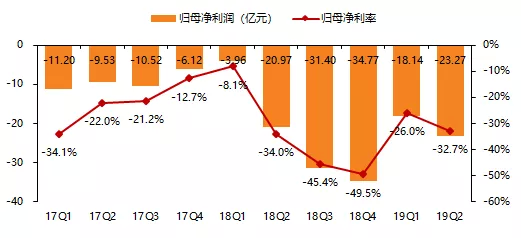

【归母净利润】19Q2归母净利为亏损23.3亿元,亏损幅度为32.7%,一致预期为亏损23.5亿元,略超市场预期。

图:爱奇艺归母净利及亏损幅度(17Q1-19Q2)

资料来源:公司公告,天风证券研究所

图:爱奇艺实际业绩与一致预期对比(19Q2)

资料来源:公司公告,Bloomberg,天风证券研究所

【现金及现金等价物】截止2019年6月30日爱奇艺账面现金、现金等价物和短期投资合计164亿元,较上个季度末179亿减少8.2%。根据百度财报,19Q2爱奇艺自有现金流为7亿元。

【递延收入】截至2019年6月30日的递延收入为23.0亿,较上个季度末19.6亿增长17.1%。

【19Q3业绩指引】爱奇艺预计19Q3收入72.1-76.3亿元,同比增长4-10%,指引中值低于市场预期4.8%。

扫码下载智通APP

扫码下载智通APP