宠物药股Elanco(ELAN.US)76亿收购拜尔旗下事务部,市场会认可吗?

本文来自微信公众号“跟着才子哥裸泳”,作者:大才子。本文观点不代表智通财经观点。

今天看到新闻Elanco(ELAN.US)要花76亿买Bayer旗下的动物保健事业部,这其中53亿现金,其余23亿用Elanco的股票作为收购的对价。大家知道我对动物保健行业一贯非常看好,特别是宠物药,这个行业基本是抗周期的。Elanco应该也是很看好这一点,通过收购可以将宠物药的规模翻一倍,拜尔是零售业和线上销售的leader,在全美拥有40%的宠物医药市场。美国大概1/3不去看兽医,所以线上销售比线下的要快三倍,今年Chewy(CHWY.US),Amazon(AMZN.US)宠物产品销售如雨后春笋一样涌现,在宠物药的piplines上面这样Elanco从10个提升至50个。

然后当我看到公司股价的时候,我还是有点懵了,公司去年上市以来的走势是这样的,对比竞争对手zoetis(ZTS.US)的走势简直有着天壤之别啊。

针对这情况才子哥做了一些研究和挖掘,首先来介绍一下elanco的背景,Elanco是从礼来Eli-lilly分出来的一家子公司,总部位于美国印第安纳Greenfiled,全职雇员4500人,是全球第二大的动物保荐公司。那么去年基于什么原因公司要分拆这块业务呢?

根据当时公司CEO的访谈,才子哥推测有几个原因,礼来急于甩包,因为Elanco肯定觉得这个行业也不错,所以在过去的10年间做了10多起收购,而这些收购形成了大量的商誉,这些商誉每年都是要产生impairment loss的。大家如果还有记忆的话2013年礼来动保收购了中国动物保健(00940),后来因为会计底稿丢失,公司出不了审计报告而退市,估计这样的案例还有不少。总之大规模粗线条的收购给公司带来的后遗症还是很多的,会有很长时间的阵痛期,反正应该会拖累母公司礼来的业绩,干脆拆了就不用并表了。第二个原因,因为礼来看到zoetics上市表现良好,而zoetics也是过去辉瑞拆分出来的,zoetics享受的估值要远高于辉瑞,所以把动保的这块拆分也是一个行业大趋势。

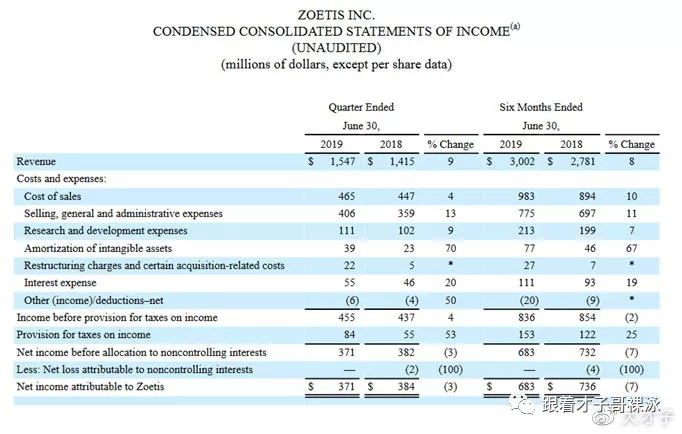

那我们来看看两家公司的报表吧,用数字说话。

Elanco 2019Q2的利润5000万,而Zoetis却有3.7亿。这里面两家公司的毛利率而言,Zoetis要比Elanco固然要高一些,Zoetis 68%左右,而Elanco的毛利率则为57%。在这样的基础上,Elanco却又多了很多的商誉减值的成本,去年为6800万,今年二季度为3100万,这无疑是雪上加霜。然后我又去查了公司Elanco的报表,公司总资产89亿,而单单商誉有29亿美金,无形资产24.5亿,长期负债24亿,这里假设收购的那50亿来自于银行贷款,则收购完成后长债会额外增加50亿美金(达到74亿美金)。而商誉也会上一个台阶,公司这几年收购形成了大量的商誉和无形资产,对比zoetis也有25亿商誉,但是zoetis销售规模却是elanco的一倍。

所以造成了现在的局面,Elanco的历史包袱要比zoetis重的多,可以说也是杯水车薪。对于这个行业来说,收购是必不可少的,因为行业大且分散,听Elanco CEO CNBC的访谈,首先这些牲口和宠物的病症多样性很大,针对的药物也千奇百怪,然后是销售渠道也很复杂和多样性,每个国家又具有不一样的规定,所以要做大必须要通过一系列的整合,既然要整合那么学费肯定是不能少交的。从战略意义上来讲,弱弱联合是make sense的,Elanco和拜耳整合好了生产和渠道以后,毛利率能上一个台阶,达到或者接近于zoetis的水平,那也是一桩美事。但基于当前Elanco的情况来看整合阵痛期未过又迎来更大的并购,是否长期对公司是一个好事,那还是需要时间来证明了。

从zoetis的角度来看,行业的集中度在提高,而且宠物药物的研发力度和投入也在提高,所以对行业整体而言,集中度提升,应该是一件好事情。

扫码下载智通APP

扫码下载智通APP