唯品会(VIPS.US)2Q19:复购用户筑围城,线下扩张正当时

本文源自微信公众号“文香思媒”,作者为文浩、朴柱松。

摘要

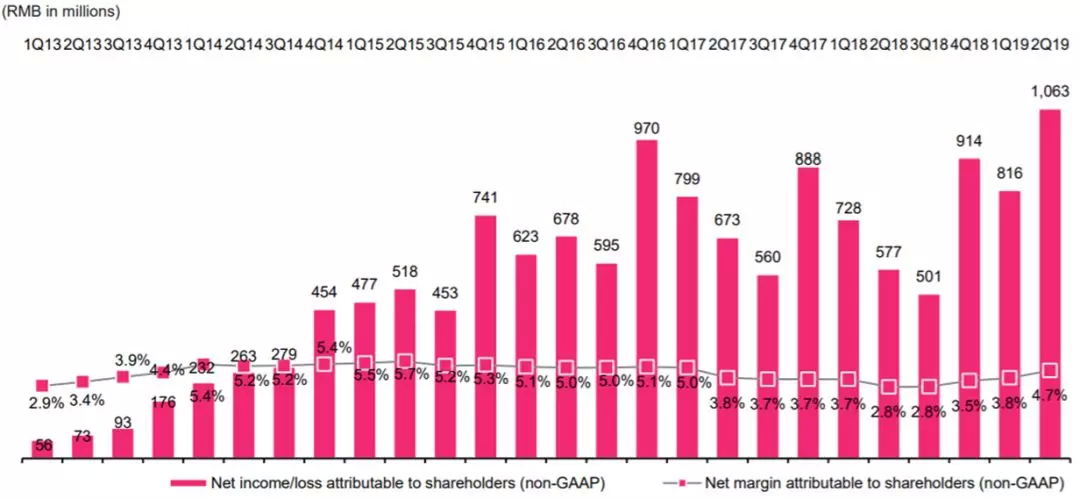

收入增速环比回升,Non GAAP归母净利率连续五个季度环比提升

本季度唯品会(VIPS.US)总体收入达到RMB227.4亿,同比增长9.7%,同比增速有所回升,高于指引中值7.3%,高于市场预期5.4%。其中,产品.收入同比增长8.1%至RMB217.2亿,环比增长6.2%,占总收入的95.5%;其他收入同比增长61.0%至RMB10.2亿,环比增长19.0%,占总收入的4.5%。毛利率的提升与费用率的下滑助力公司Non GAAP归属股东净利润同比增长84.2%至RMB10.6亿,超市场预期46.7%,Non GAAP归属股东净利率同比提升1.9百分点至4.7%,环比提升0.8百分点。根据收入指引,公司预计3Q19E收入为RMB178亿-187亿,同比增长0%-5%,中值低于此前市场期2.2%。

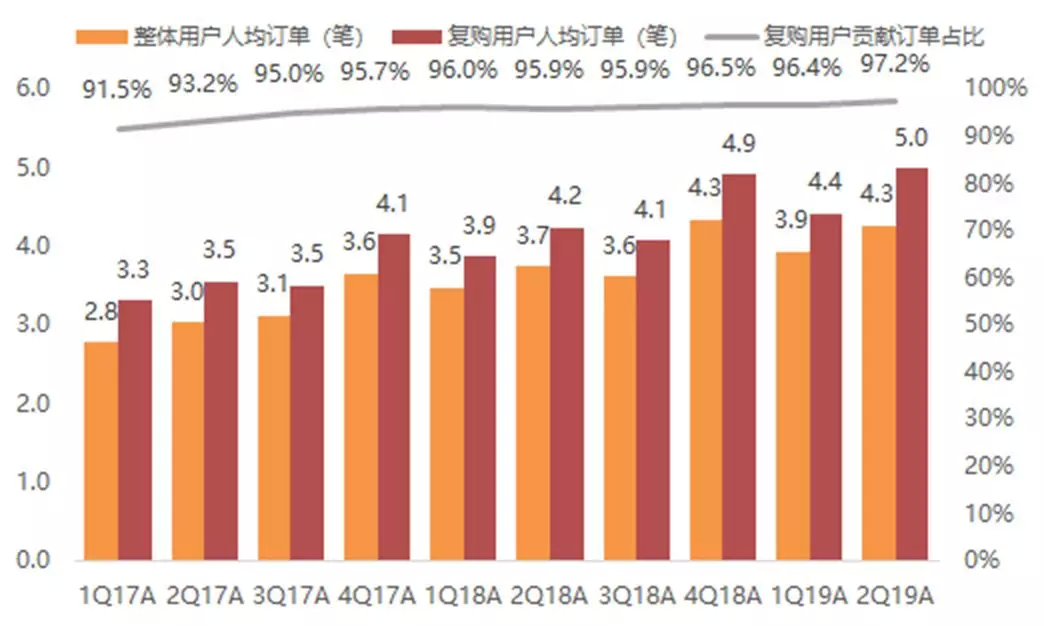

回归特卖战略初见成效,复购用户贡献度继续提升

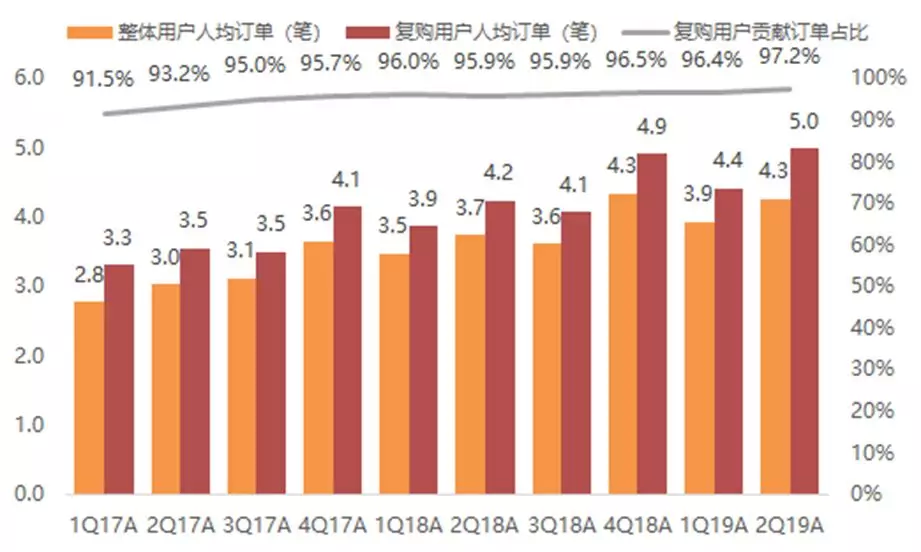

唯品会(VIPS.US)自2018年下半年开始再次聚焦品牌特卖,布局深度折扣频道“最后疯抢”,“唯品快抢”(本季度贡献GMV占比达30%),通过低价特卖巩固复购用户,从而拉动平台GMV的增长。公司以低价促交易效果明显,尽管订单量的提升伴随着客单价的下降,但整体GMV有所提升。本季度唯品会总订单量达到1.5亿单,同比增长32.8%,平台客单价230元,同比下降16.4%,总体GMV同比增长11.1%至351亿元。平台流量增长稳健,腾讯与京东贡献稳定客流。本季度唯品会季度活跃买家达3,310万,同比增长11.1%,环比净增340万,其中24%来自于腾讯和京东渠道。唯品会的京东旗舰店目前拥有约150万追随者,来自唯品会小程序的新客户数量环比增长500%以上。唯品会回归的品牌特卖商业模式赢得核心用户的青睐。本季度平台复购活跃买家达2,900万,同比增长14.3%,复购用户占总季度活跃买家比例进一步提升至86.1%;复购用户总订单同比增长34.6%至1.4亿单,占总订单数量比例提升至97.2%;整体活跃用户平均人均订单量为4.3单,同比增长14.0%;复购用户人均订单量为5.0单,同比增长17.8%。

自营并购双管齐下,积极布局线下平台

唯品会(VIPS.US)在全国一到五线城市加码布局线下实体门店,3月底分别在沈阳、天津和安徽三地开设线下门店,5月份杭州门店开业。截至目前,唯品会线下店在一线城市开立18家,预计2019年底在全国开店1,000家。除自营线下门店外,唯品会(VIPS.US)在2019年7月以29亿元现金收购杉杉商业集团旗下多家奥特莱斯,探索线上和线下的整合,强化特卖生态体系。杉杉商业旗下运营5个奥特莱斯广场,分别位于宁波、太原、哈尔滨、郑州、南昌,其中4家排名2018年国内奥特莱斯销售前二十。奥特莱斯的线下卖场结构符合以尾货特卖为主的唯品会商业模式,在唯品会回归特卖的战略下,有望助力唯品会的线上线下结合发展。

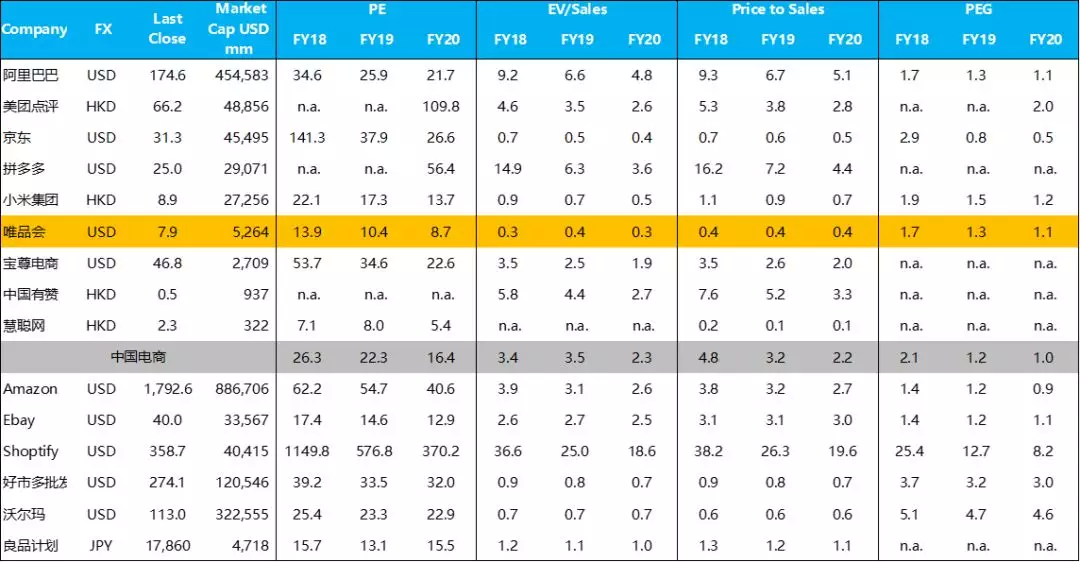

估值:按照Bloomberg一致预期,唯品会(VIPS.US当前市值对应2019年和2020年的PE为10.4x和8.7x,低于电商平台平均22.3x和16.4x的平均市盈率。从纵向来看,根据历史Forward PE Band,唯品会的估值水平处于历史下限。考虑到回归特卖下持续稳健表现,盈利能力的持续提升与较低估值水平,我们认为公司未来表现值得关注。

风险提示:宏观风险;政策监管风险;用户增长放缓;与腾讯(00700)京东(JD.US)合作效果不及预期;盈利能力提升不及预期;行业竞争加剧;

正文

1.核心点评

收入增速环比回升,Non GAAP归母净利率实现连续五个季度环比提升。本季度唯品会总收入达到RMB227.4亿,同比增长9.7%,同比增速有所回升,高于指引中值7.3%,高于市场预期5.4%。其中,产品收入同比增长8.1%至RMB217.2亿,环比增长6.2%,占总收入的95.5%;其他收入同比增长61.0%至RMB10.2亿,环比增长19.0%,占总收入的4.5%。毛利率的提升与费用率的下滑助力公司Non GAAP归属股东净利润同比增长84.2%至RMB10.6亿,超市场预期46.7%,Non GAAP归属股东净利率同比提升1.9百分点至4.7%,环比提升0.8百分点。如果考虑到履约费用的提升中含有肇庆仓库建设过程中地面塌陷导致的2.8亿减值,持续运营利润率会有更好表现。根据收入指引,公司预计3Q19E收入为RMB178亿-187亿,同比增长0%-5%,中值低于此前市场期2.2%。

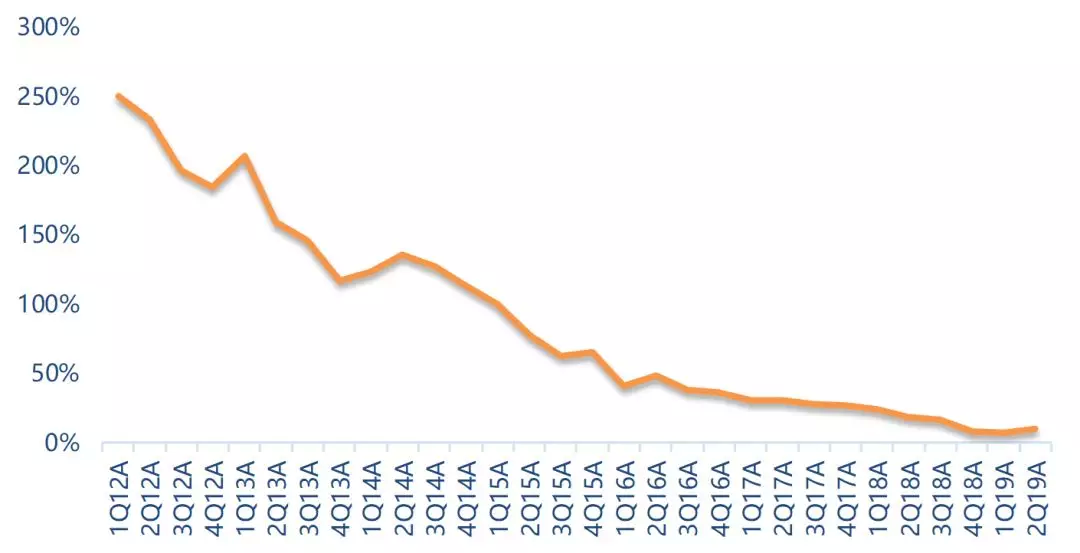

图1:唯品会总收入同比增速(1Q12A-2Q19A)

资料来源:公司公告,天风证券研究所

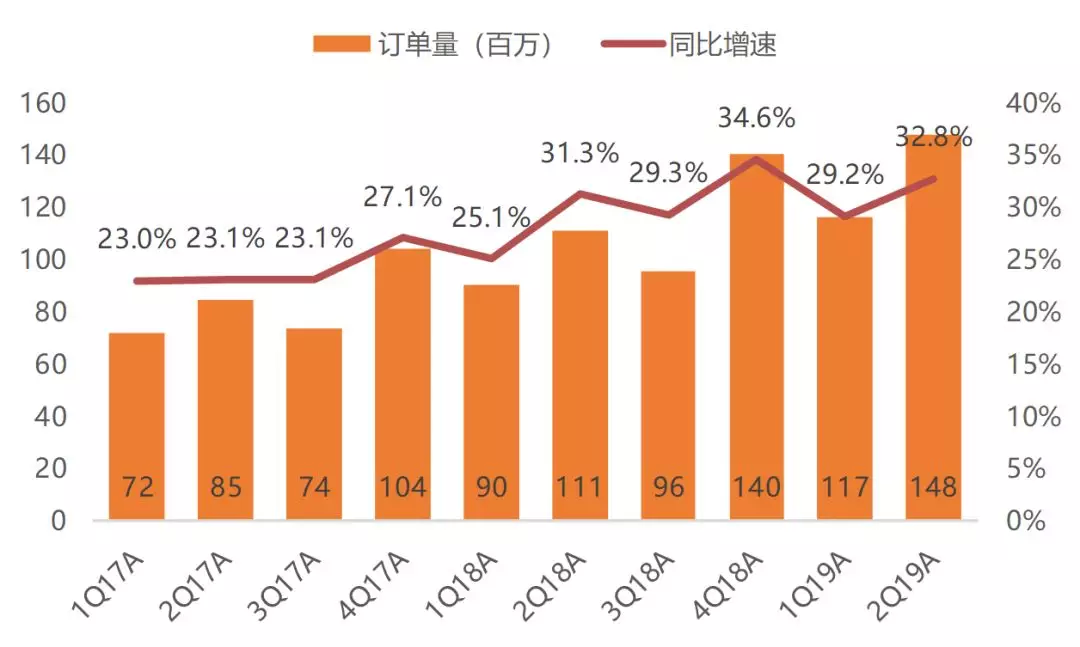

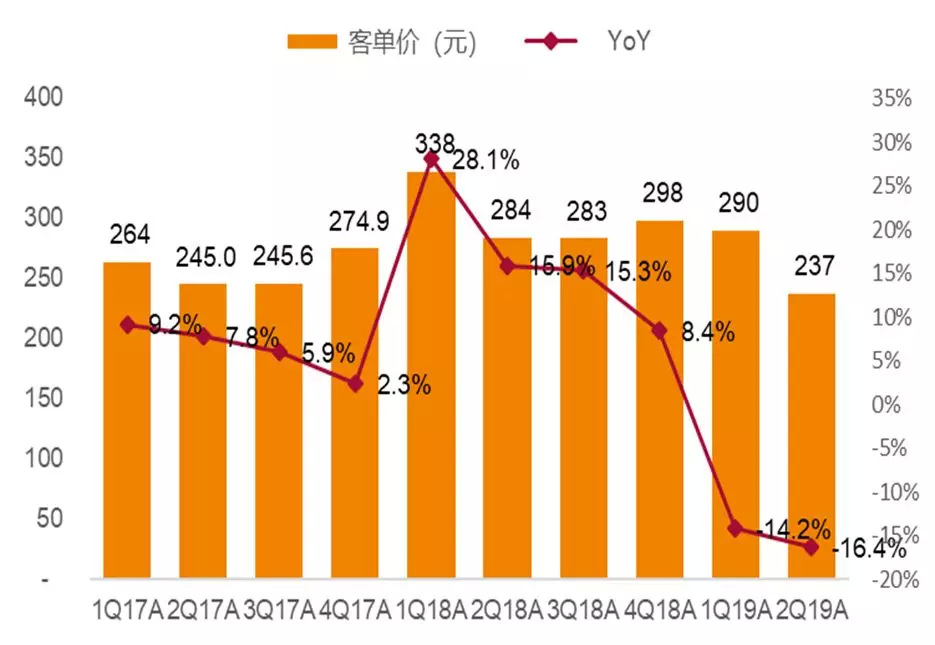

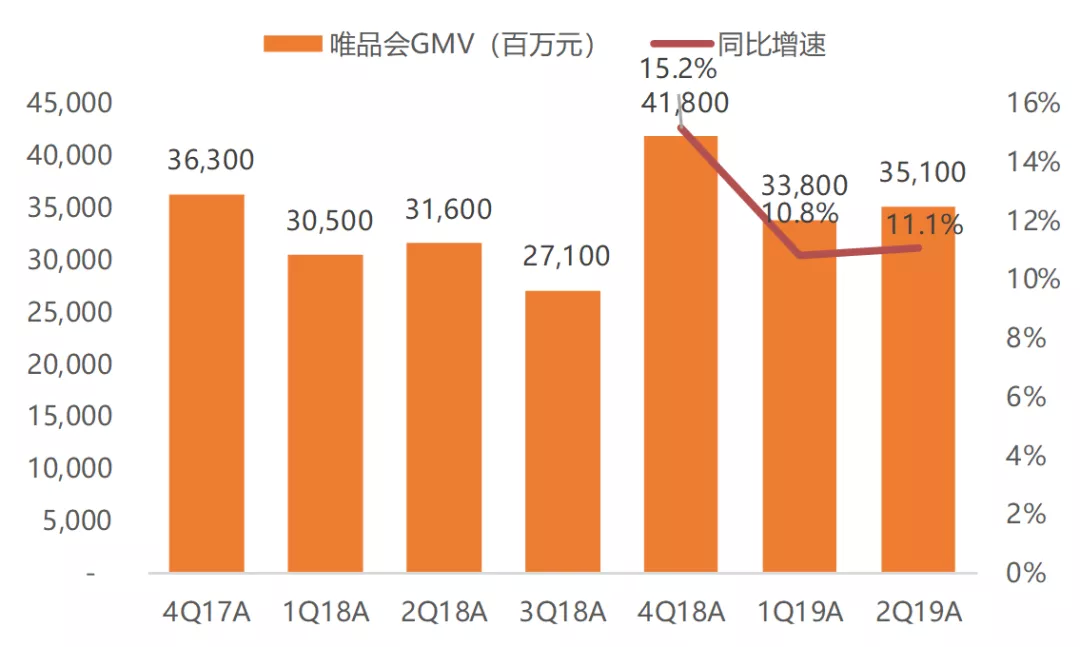

回归特卖战略初见成效,复购用户同时贡献流量和销量。唯品会自2018年下半年开始再次聚焦品牌特卖,布局深度折扣频道“最后疯抢”,“唯品快抢”,通过低价特卖巩固复购用户,增加订单数,拉动GMV增长,疯抢和快抢频道在本季度销售占比达30%。低价特卖下,本季度客单价237元,同比下降16.4%,总订单数1.48亿单,同比增长32.8%,GMV同比增长11.1%至351亿元。

图2:唯品会订单量及同比增速(1Q17A-2Q19A)

资料来源:公司公告,天风证券研究所

图3:唯品会客单价及同比增速(1Q17A-2Q19A)

资料来源:公司公告,天风证券研究所

图4:唯品会平台GMV及同比增速(4Q17A-2Q19A)

资料来源:公司公告,天风证券研究所

图5:唯品会“最后疯抢”,“唯品快抢”频道

资料来源:唯品会APP,天风证券研究所

唯品会回归的品牌特卖商业模式赢得核心用户的青睐。本季度活跃用户3,310万,同比增长11.1%,用户环比净增340万,其中24%来自于腾讯和京东渠道,唯品会的京东旗舰店目前拥有大约150万追随者,来自唯品会小程序的新客户数量环比增长了500%以上。本季度,来自复购用户的贡献度持续提升。复购用户2,900万,同比增长14.3%,复购用户占总活跃用户比例86.1%。复购用户总订单同比增长34.6%至1.44亿单,占总订单数量的97.2%;整体活跃用户平均人均订单量为4.3单,同比增长14.0%;复购用户人均订单量为5.0单,同比增长17.8%,高于整体16.3%。

图6:唯品会复购用户人均订单及贡献订单占比(1Q17A-2Q19A)

资料来源:公司公告,天风证券研究所

自营并购双管齐下,积极布局线下平台。唯品会在全国一到五线城市加码布局线下实体门店,2019年3月底分别在沈阳、天津和安徽三地开设线下门店,5月份杭州门店开业。截至目前,唯品会线下店在一线城市有18家,预计2019年在全国开店1,000家。

图7:唯品会线下门店分布

资料来源:唯品会线下店小程序(2019年8月15日),天风证券研究所

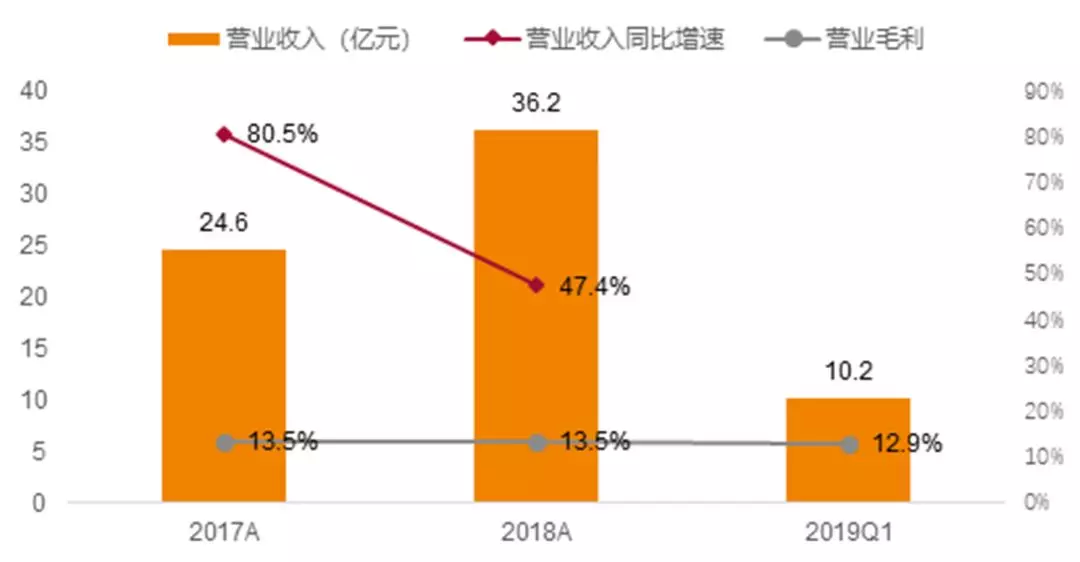

除自营线下门店外,唯品会在2019年7月以29亿元现金收购杉杉商业集团奥特莱斯,强化特卖生态体系,探索线上和线下整合方式。杉杉商业旗下运营5个奥特莱斯广场,分别位于宁波、太原、哈尔滨、郑州、南昌,其中4家排名2018年国内奥特莱斯销售前20。杉杉商业旗下5家奥特莱斯广场可运营面积共28.1万平方米,平均每家运营面积5.6万平方米,平均每家有217家店铺。2018年总营业收入36.2亿元,总营业利润4.9亿元,毛利率13.5%,单位运营面积收入1.3亿元/万平方米,单位运营面积店铺数41个/万平方米,平均每店铺收入334万元。奥特莱斯的超大型卖场结构和尾货特卖清仓处理的商业生态和唯品会贴近,符合唯品会回归特卖的战略,能够助力唯品会的线下发展,而杉杉商业的奥特莱斯分布在三线城市,也是唯品会布局下沉市场重点所在。

图8:杉杉商业旗下奥特莱斯广场分布

资料来源:杉杉奥特莱斯广场官网,天风证券研究所

图9:杉杉商业旗下奥特莱斯财务情况(2017A-20191Q)

资料来源:杉杉集团有限公司2019年面向合格投资者公开发行公司债券募集说明书摘要,天风证券研究所

图10:杉杉商业旗下奥特莱斯经营情况(截至2019年3月)

资料来源:杉杉奥特莱斯广场官网,杉杉集团有限公司2019年面向合格投资者公开发行公司债券募集说明书摘要,天风证券研究所

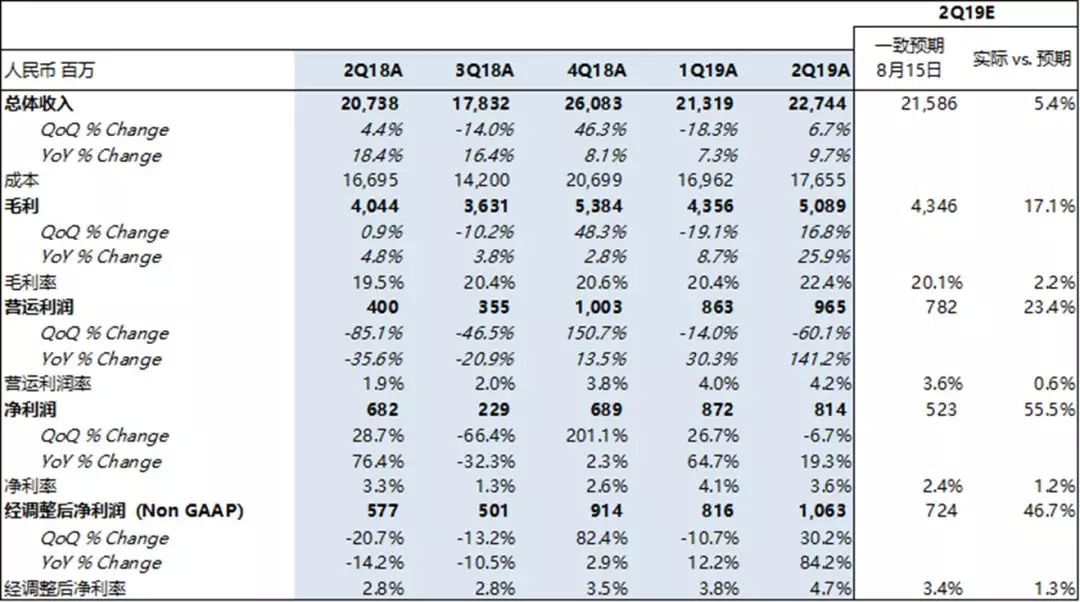

2.财务及运营数据

收入:2Q19总收入达到RMB227.4亿,同比增长9.7%,同比增速首次回升,环比增长6.7%,高于指引中值7.3%,高于市场预期5.4%。

图11:唯品会总收入及同比增速(3Q17A-2Q19A)

资料来源:公司公告,天风证券研究所

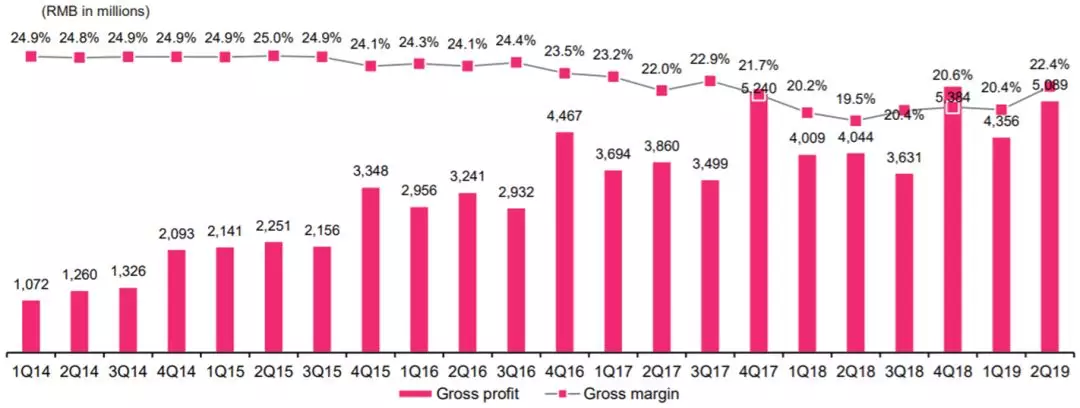

综合毛利率:2Q19为22.4%,同比提高2.9百分点,环比提高1.9百分点;毛利率的提升是是带来利润超预期的主要原因之一。

图12:唯品会毛利及毛利率(1Q14A-2Q19A)

资料来源:公司公告,天风证券研究所

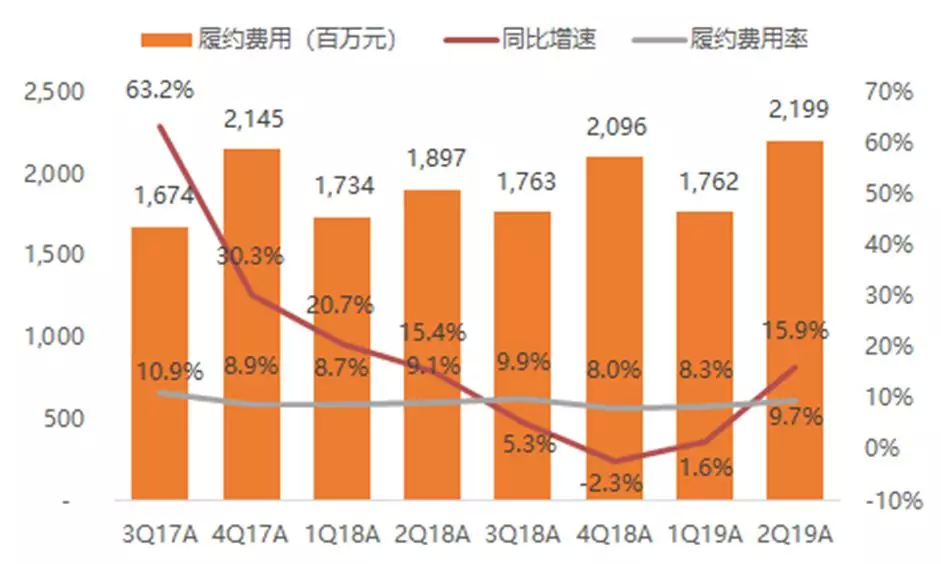

费用率:2Q19总体费用率为18.5%,同比降低0.4百分点,环比提升1.6百分点。其中:

履约费用同比增长15.9%至RMB22.0亿,环比提升24.8%;履约费用率为9.7%,同比提升0.6百分点,环比提高1.4百分点。本季度履约费用的提升中含有肇庆仓库建设过程中地面塌陷导致的2.8亿减值,若不考虑此次影响,履约费用率将降至8.5%;

图13:唯品会履约费用、同比增速及履约费用率(3Q17A-2Q19A)

资料来源:公司公告,天风证券研究所

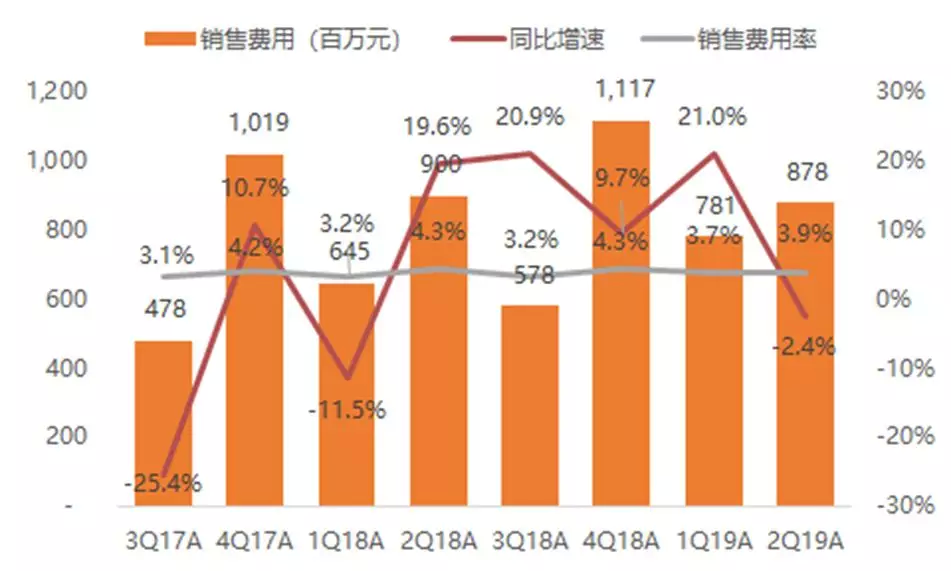

市场营销费用同比减少2.4%至RMB8.8亿,环比增长12.4%;市场营销费用率为3.9%,同比降低0.4百分点,环比提升0.2百分点;

图14:唯品会市场营销费用、同比增速及营销费用率(3Q17A-2Q19A)

资料来源:公司公告,天风证券研究所

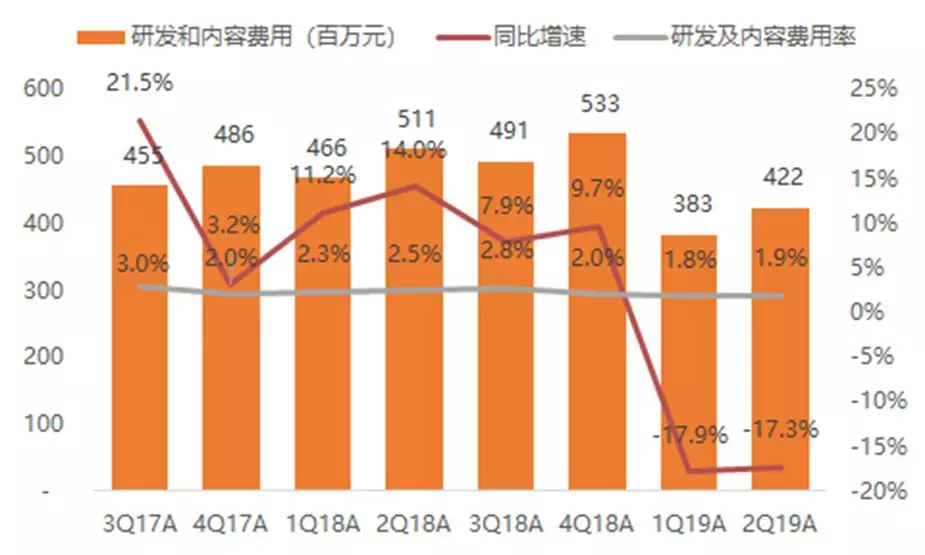

研发及内容费用同比减少17.3%至RMB4.2亿,环比增长10.3%,研发及内容费用率为1.9%,同比降低0.6百分点,环比提升0.1百分点;

图15:唯品会研发和内容费用、同比增速及费用率(3Q17A-2Q19A)

资料来源:公司公告,天风证券研究所

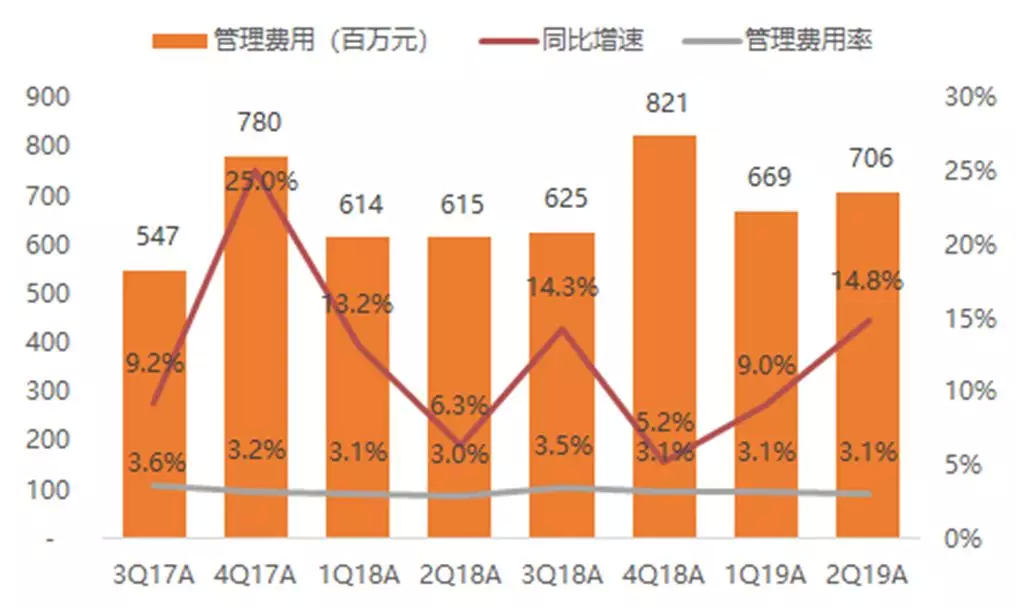

管理费用同比增长14.8%至RMB7.1亿,环比增长5.6%,管理费用率为3.1%,同比提升0.1百分点,环比持平;

图16:唯品会管理费用、同比增速及费用率(3Q17A-2Q19A)

资料来源:公司公告,天风证券研究所

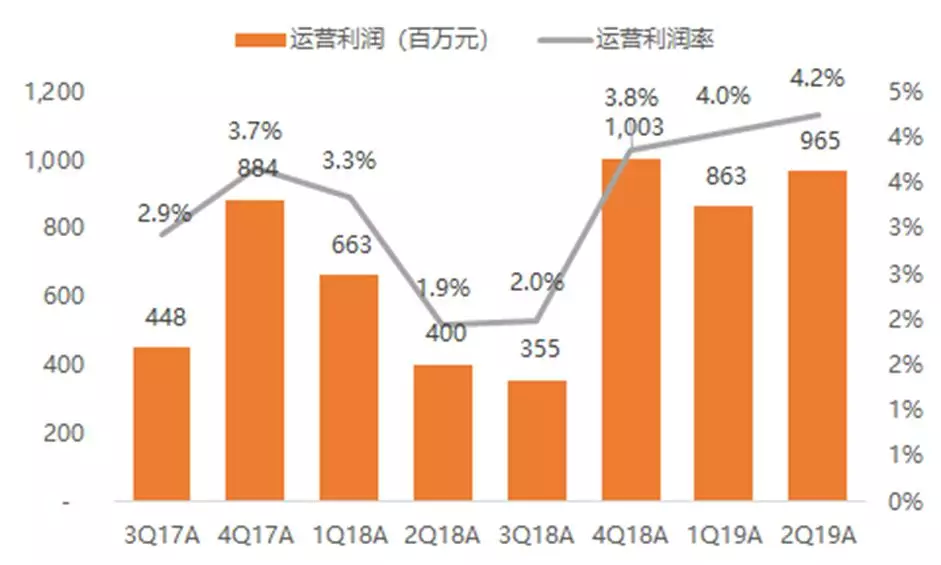

运营利润率:2Q19运营利润率为4.2%,同比提高2.3百分点,环比提高0.2百分点;

图17:唯品会运营利润及利润率(3Q17A-2Q19A)

资料来源:公司公告,天风证券研究所

归属股东净利润及净利率(Non-GAAP):2Q19经调整归属股东净利润为RMB10.6亿,同比增加84.2%,环比增长30.2%,超市场预期46.7%;2Q19经调整利润率为4.7%,同比提高1.9百分点,环比提高0.9百分点;

图18:唯品会经调整后净利润及净利率(1Q13A-2Q19A)

资料来源:公司公告,天风证券研究所

现金及现金等价物、限制性现金及短期投资:截至2019年6月30日,现金及现金等价物、限制性现金和短期投资共计约RMB80.7亿;

收入指引:3Q19E收入指引为RMB178亿-187亿,同比增长0%-5%,中值低于此前市场期2.2%;

图19:唯品会实际业绩与一致预期对比(2Q19A vs. 2Q19E)

资料来源:公司公告,Bloomberg(2019年8月15日),天风证券研究所

活跃买家:本季度活跃买家同比增加11.1%至3,310万;

图20:唯品会季度活跃买家(1Q17A-2Q19A)

资料来源:公司公告,天风证券研究所

GMV:本季度平台总体GMV同比增长11.1%至351亿元,人均GMV同比持平至1,060元;

订单数:复购用户的粘性加速提升带动本季度总订单数同比增长32.8%至1.48亿单,平均人均订单量为4.3单,同比增长14.0%;其中复购用户总订单同比增长34.6%至1.44亿单,占总订单数量的97.2%,复购用户人均订单量为5.0单,同比增长17.8%;

图21:唯品会季度复购用户(1Q17A-2Q19A)

资料来源:公司公告,天风证券研究所

图22:唯品会复购用户人均订单及贡献订单占比(1Q17A-2Q19A)

资料来源:公司公告,天风证券研究所

3.估值及投资建议

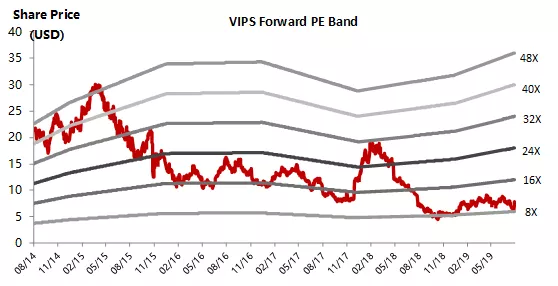

估值:按照Bloomberg一致预期,唯品会当前市值对应2019年和2020年的PE为10.4x和8.7x,低于电商平台平均22.3x和16.4x的平均市盈率。从纵向来看,根据历史Forward PE Band,唯品会的估值水平处于历史下限。考虑到回归特卖下持续稳健表现,盈利能力的持续提升与较低估值水平,我们认为公司值得关注。

图23:全球主要电商公司估值对比表(按照Bloomberg一致预期)

资料来源:Bloomberg(2019年8月17日),天风证券研究所

图24:唯品会Forward PE Band(按照Bloomberg一致预期)

资料来源:Bloomberg(2019年8月17日),天风证券研究所

扫码下载智通APP

扫码下载智通APP