美国财政政策简介:财政负担逐步增加

本文源自微信公众号“金融街廿五”。

自2009年四季度以来,美国GDP已经连续39个季度保持正增长。促使美国经济长时间保持增长的因素很多,但美国财政政策及不断扩大的财政赤字一直是美国经济优于包括欧盟、日本在内的其他发达经济体的主要支撑。笔者将介绍美国的财政收支构成、财政政策现状、面临的困境以及未来对美国经济的影响。

一、美国财政收支构成

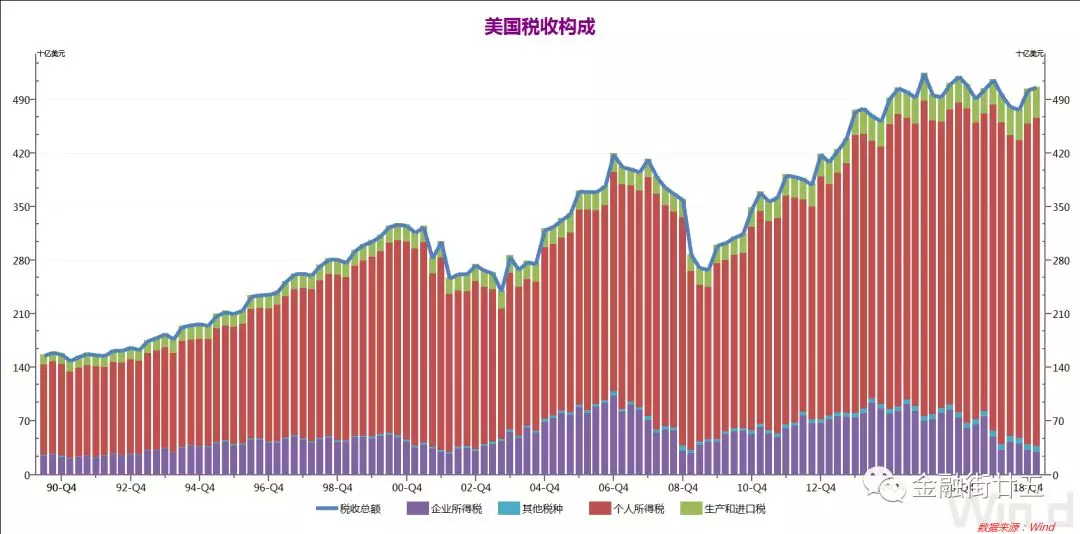

美国的财政收入来源包括税收、政府福利保险收入、政府企业盈余及政府资产收益等。其中税收及政府福利保险收入是最主要的来源。根据2019年一季度的数据,美国财政收入总计9086亿美元,其中税收收入5058亿美元,占比56%;政府福利保险收入3572亿美元,占比39%。与我国的税收体制不同,美国的各类税收当中,以个人所得税的收入占比最高。个人所得税为美国政府贡献了绝大部分的税收,占比常年达到80%以上。而美国企业所得税占比一直在10%以下,且受特朗普减税政策的影响,美国企业所得税占比仍在下降。

图1:美国税收构成

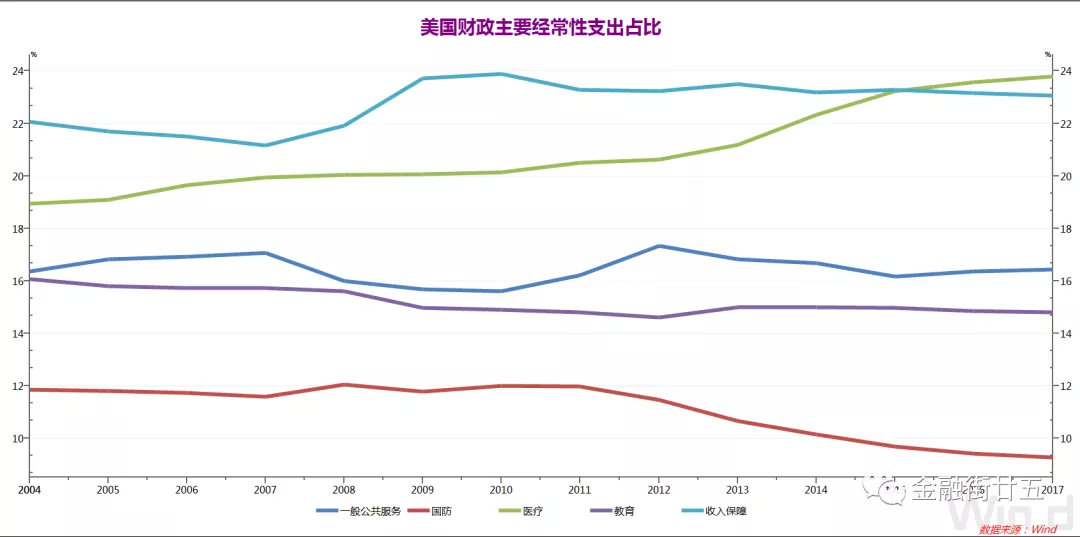

美国的财政支出的构成种类较多,主要包括国防、医疗、教育、社会福利保障及一般公共服务等,其中一般公共服务还包括了政府债务利息支出。自从奥巴马医改方案后,美国的医疗支出占财政支出比例大幅攀升,目前已经接近24%的水平,超过了社会福利保障支出,为美国财政最大的支出项目。与医疗相反的是,美国的国防支出占比自2011年以来逐年下降,从90年代的占比16%下降至当前9%的水平。

二、美国财政收支现状

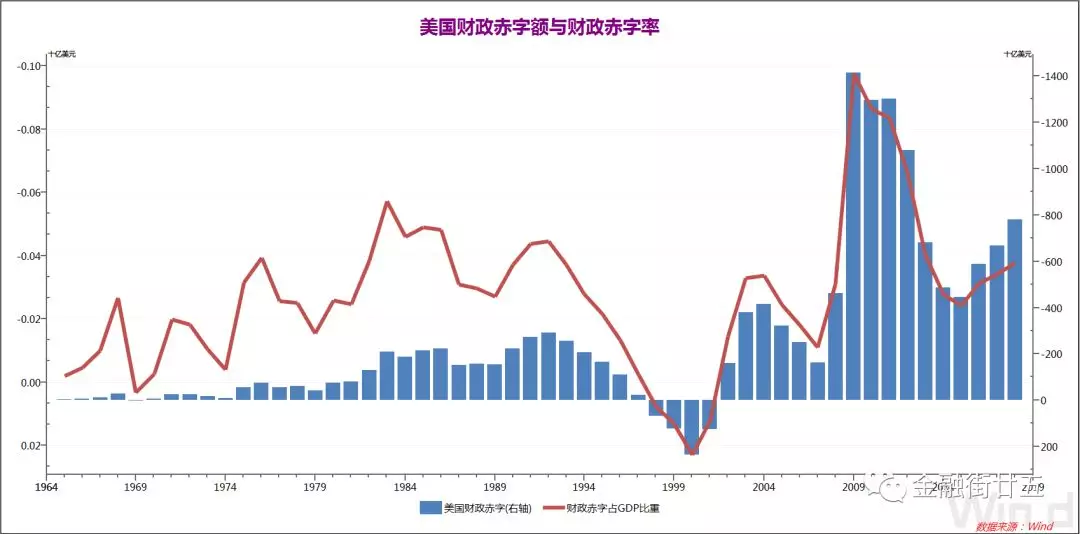

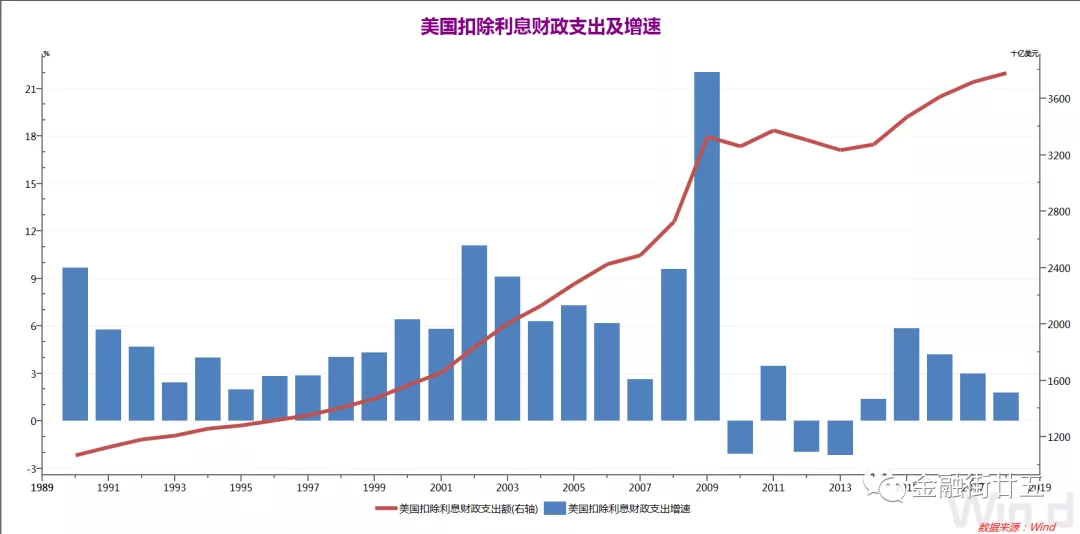

2008年金融危机后,美国财政扩张速度明显加快。从财政赤字情况来看,2007年美国财政赤字近1607亿美元,占GDP比重为1.1%,2009年财政赤字攀升至1.41万亿美元,占GDP的9.8%。之后美国经济企稳,财政赤字开始下滑,但直至2012年美国财政赤字都维持在万亿美元之上。2016年奥巴马医改计划实施后,美国政府社会保障、福利和医疗支出大幅增长,财政赤字下滑趋势停止。而现任总统特朗普上任后由于推行一系列财政刺激计划,财政赤字重现上升态势,2018年美国财政赤字7791亿美元,占GDP的比重为3.85%。图3:美国财政赤字额与财政赤字率

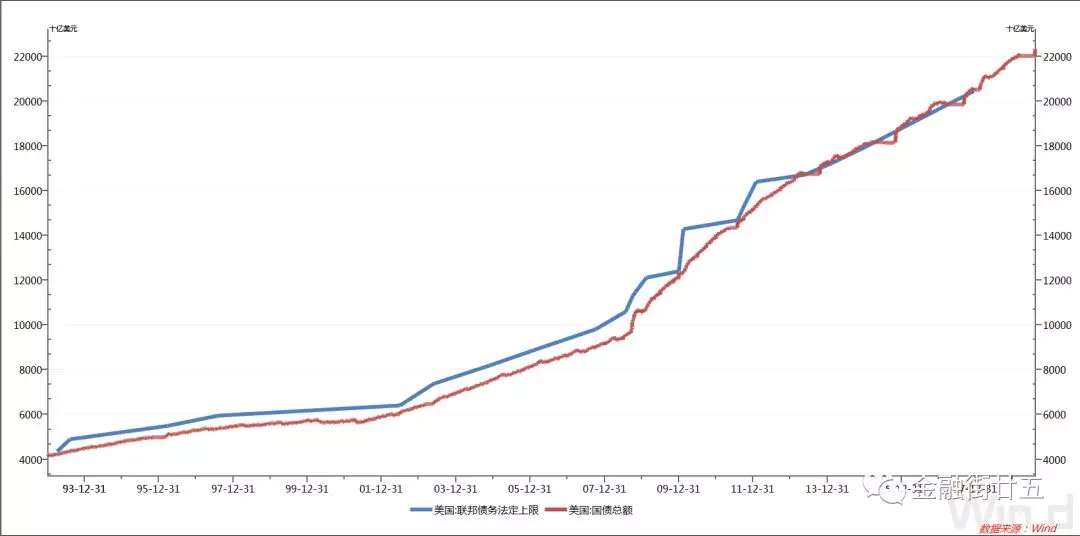

自2002年以来,美国财政收支始终保持“入不敷出”的状态,财政赤字不断攀升。为弥补财政赤字,美国政府大量发行国债,导致美国政府债务持续上升,不断触及债务法定上限。截止目前,美国公共债务总额已经超过22万亿美元,为历史最高水平。这一数字也超过了美国联邦债务法定上限(21万亿美元)。

与美国相反,欧洲和日本的财政赤字使用则相对保守,这也是美国经济在金融危机后相对其他经济体迅速恢复的一个重要原因。金融危机后,日本上调消费税税率实现财政收入的增长,而财政支出则始终维持在100万亿日元的水平,并未如美国一样快速扩张。欧元区的财政赤字则更为谨慎。金融危机后,2009年和2010年欧元区的财政赤字均超过5800亿欧元,此后便逐年下降,至2018年欧元区的财政赤字额仅剩下608.35亿欧元。

三、美国财政支出受限

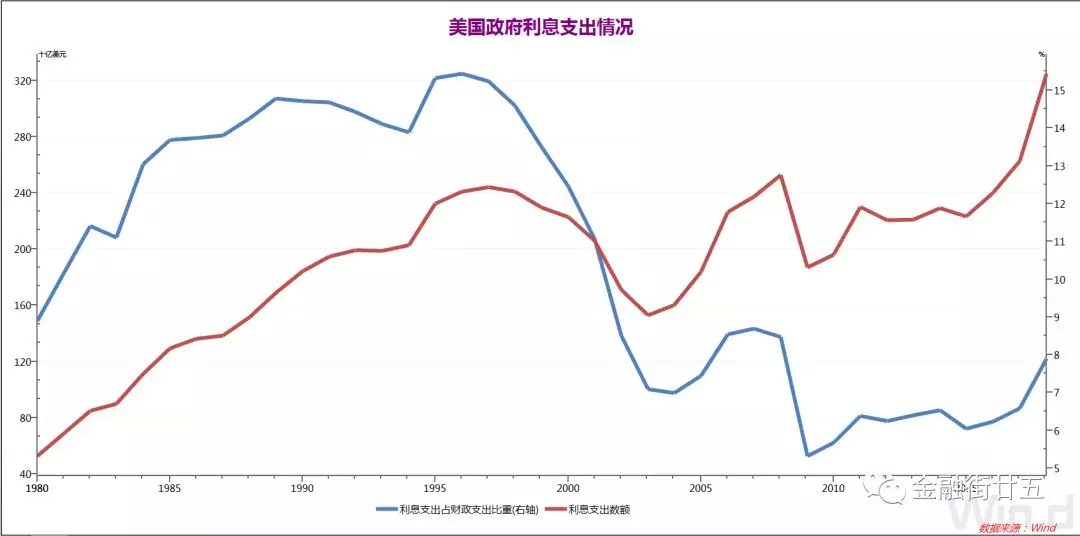

特朗普上任后在税收、基建等方面同时开展大刀阔斧的改革,但在支撑美国经济快速复苏的同时也使财政赤字问题重新回到桌面上来。受财政赤字规模的影响,美国若想继续保持当前的财政支出增速,则需要继续发行国债来弥补赤字。但未来美国发行国债将受两方面因素的制约:一是政府联邦债务法定上限的限制,二是利息支出压力的增加。首先来看下政府联邦债务法定上限的限制。债务法定上限是美国联邦政府根据国会授权,为了履行现有法定义务而能够举借的债务总额。一战时期,由于国家财政需要更多灵活性以满足战时经济的需求,1817年美国通过《第二自由债券法案》,批准了150亿美元的债务上限,自此债务法定上限制度设立。由于美国债务持续扩张,不断触及债务上限,因此自债务上限制度设立以来,美国债务上限不断被上调或者暂停。根据美国财政部网站(http://home.treasury.gov)上Policy Issue中关于Debt Limit的介绍,自1960年以来,美国国会共批准了78次债务上限上调或者暂停,其中49次发生在共和党执政期间,29次发生在民主党执政期间。尽管多数时候当将触及政府债务法定上限时,国会都会及时上调或暂停债务上限以解除危机,但有时也会因两党矛盾令提高债务上限问题无法达成一致,造成危机。债务上限已经是两党博弈的重要工具,在国会债务上限的讨论中,两党常常僵持不下,借债务上限问题互相抨击揭短,谋求自身最大利益。S&P甚至由于债务上限问题将美国的政府评级由AAA降至AA+。在屡屡碰触债务上限的制约下,美国财政支出无法顺利保持高速增长。从利息支出压力的角度来看,伴随着美国债务扩张的是美国利息支出总额和占比的上升。自特朗普上任后,美国利息支出压力快速上升,利息支出总额迅速超过历史最高水平。根据美国财政部的预测,2019年美国债务利息支出可能达到5910亿美元这一令人咋舌的程度,相比2018年的3250亿美元增加80%。尽管美国的债务上限可通过两党的谈判提高,但美国政府却不得不为债台高筑而支付大量利息,压缩可用的财政赤字,使财政政策空间得到限制。

四、财政政策对美国未来经济的影响

1.巨额的财政赤字可能会加速美联储货币政策宽松的步伐。从上文可以看到,美国政府当前利息支付压力大幅上升,且没有下降的迹象。因此美国需要货币政策配合来压低发债成本,这也是特朗普强调美联储放松的原因之一。2018年末美国国债余额21.52万亿美元,利息支出为3249.8亿美元,平均利率为1.5%。参考日本,截至2018年末,日本国债余额为880万亿日元,对应的年利息支出为8万亿日元,平均利率仅为0.9% 。

从历史来看,除了里根执政的前期,历次积极的财政政策基本都伴随着宽松的货币政策。罗斯福执政期间,通过《紧急银行法》授权联邦储备银行增发纸币为银行注入流动性;肯尼迪政府增发货币并通过大量发行国债弥补赤字;小布什政府时期,13次降低利率水平,使联邦基金利率从2000年的6.54%降到2003年11月1%的低点;奥巴马政府进一步将联邦基金利率降至0%附近,并采取三次量化宽松政策。唯一一次采用紧缩的货币政策是80年代为了应对石油危机带来的严重的输入型通胀,彼时美国CPI接近13.5%。目前美国的通胀水平整体温和,与80年代的情况不同。因此不排除未来美联储为了配合财政政策而加大宽松的步伐。

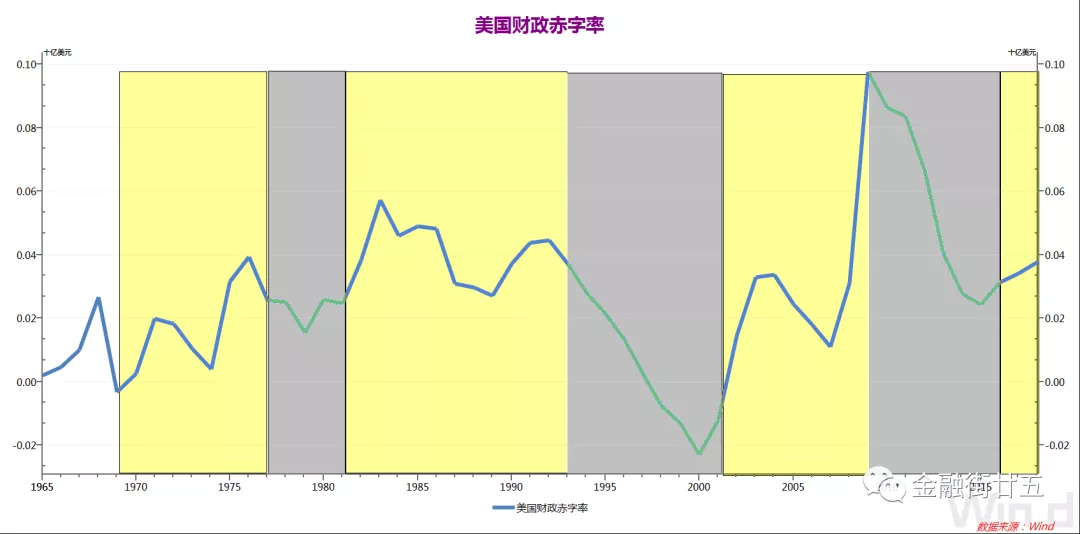

2.积极财政政策难以持续。从历史上看,受制于财政预算及债务上限的压力,美国财政赤字情况和财政政策存在周期性,且与执政党存在明显相关。当财政赤字到达一定高点后,继任者上任后便不得不立即通过紧缩的财政政策消除大规模赤字。下图为美国财政赤字率情况,其中亮黄色区域为共和党执政期,灰色区域为民主党执政期。从图中可以看到,自里根政府以后,美国历任共和党偏向于提高财政赤字率,而民主党则偏向于降低财政赤字率,呈现“前人栽树,前人乘凉,后人还债”的特点。

当前特朗普政府采取减税和基建的组合策略类似于里根政府执政时期,通过积极的财政政策提高个人消费和政府消费与投资,对美国经济拉动显著。从美国GDP各分项增长情况来看,特朗普上任后个人消费支出及政府支出均有了明显的上行,而私人投资总额也保持在高位运行,使美国GDP保持大幅增长。但自2018年Q3以后,情况发生明显的反转:一方面受中美贸易摩擦影响,个人投资增长开始放缓;另一方面上文提到的债务付息压力和债务法定上限也限制了美国财政政策的空间,使政府消费和投资后继乏力。

综上,贸易摩擦拖累了私人消费支出和投资增速,抵消了前期的财政刺激效应。债台高筑的美国政府面临巨大的付息压力,财政需要大额支出以支付债务利息,而用于经济的投放有限,未来财政政策刺激效应减弱。在财政负担逐步增加,支出效果减弱的情况下,宽松的货币政策成为美国经济增长纾困的一个措施,预计未来的降息预期会增强。

扫码下载智通APP

扫码下载智通APP