美股生物医药企业成长性如何?

本文来自微信公众号“白大熊”。

分析纳斯达克生物医药板块的估值走势,我们发现了一些有意思的事情。那就是过去3到5年,虽然指数在波动中保持平稳,但实际上发生了非常大的分化。整体而言,小市值公司大幅下跌,中等市值公司上涨最明显,而大市值公司保持稳定。

这不是美国自己的事情,纳斯达克市场上700多家生物医药公司的估值变化,将会对中国、乃至全世界的生物医药VC、PE机构产生影响。所以可以把它作为国内一级市场投资的一个风向标。

但这还不够。在准备上一篇文章素材的时候,我们收集了大量纳斯达克市场生物科技类公司的详细数据。下一步,我们还想对手上的数据做了进一步的挖掘。因为只知道历史上哪些估值区间涨幅大小、整体走势,给今天带来的启发有限,所以我们更希望站在今天这个时间节点,看未来几年的趋势,这对我们的投资决策才有指导意义。

接下来我们做了这样几件事情:(1)对纳斯达克医疗保健类企业划分市值区间,观察平均总市值变化后,我们将统计在不同市值区间以及不同增长倍数区间企业的数量,规避“被平均”;(2)高增长企业出现在哪些领域?它们是谁?(3)时间线“向左平移”,回顾历史市值数据,关注“5倍股”年轻时的样子,以期从初始市值与发展态势中发现联系。

市值区间细化:避开0.5-5亿的暴雷高发区,3-5年间你大概率可以在纳斯达克生物医药市场获得2-10倍投资收益

为了观察企业市值发展的态势,我们只关注了在2016年及之前上市,且现市值(2019年6月30日)大于0.5亿美元的419家企业。关于参照系的选择,我们将2014年及之前上市企业的初市值设定为2014年12月31日的市值,将2015年与2016年上市企业的初市值定为该企业上市年度12月31日的市值。在本文现市值与初市值之比的讨论中,皆使用上述比较方法。

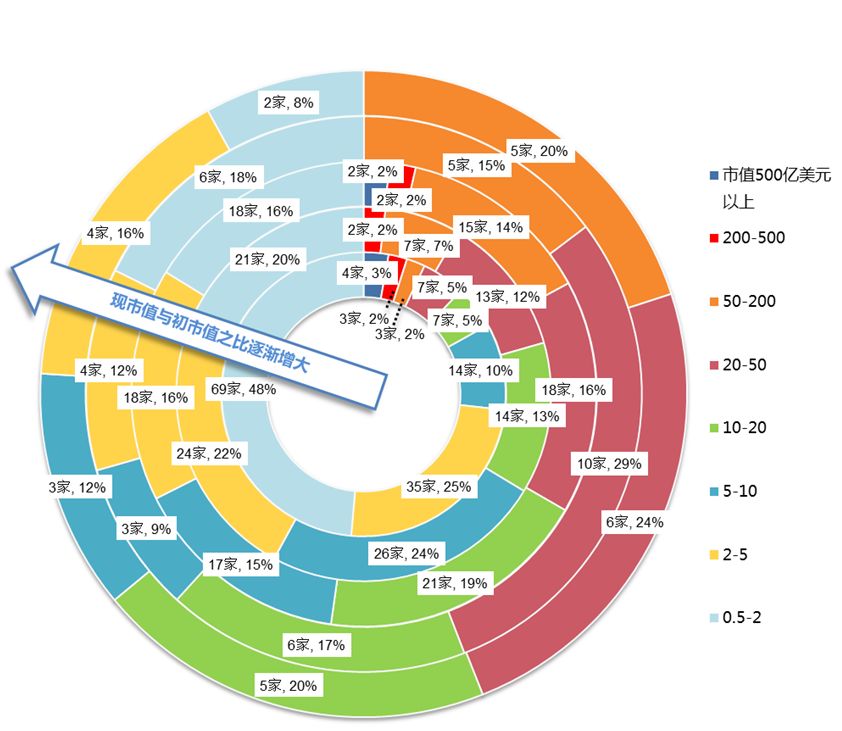

于是我们看到了这张图五颜六色花花绿绿的统计图。这完全不是大熊的风格,没错,是合作者万颖恺小朋友的画风。保持年轻的颜色,的确看的更清楚一点,不过理解起来可能仍然需要一点点耐心。

由内环至外环分别为现市值为初市值的1倍以下(估值下跌)、1-2倍、2-5倍、5-10倍、10倍以上。如果你没有兴趣细看,大熊直接告诉你结论:避开0.5-5亿的暴雷高发区,3-5年间你大概率可以在纳斯达克生物医药市场获得2-10倍投资收益。

在市值降低的142家企业中,现市值为0.5-2亿与2-5亿的企业分别有69与35家,占比为48.6%与24.6%。

现市值为初市值5-10倍的企业中,现市值为10-20亿、20-50亿、50-200亿的企业分别有6、10、5家,占比为17.6%、29.4%、14.7%。

在10倍及以上的25家的企业中,现市值为10-20亿、20-50亿、50-200亿的企业分别有5、6、5家,占比为20%、24%、20%。除此之外,各市值区间的企业均有出现。

总体而言,市值增长幅度较大的企业市值大多位于10至200亿美元;在市值降低的企业中,以小市值企业如0.5-2亿市值为主。

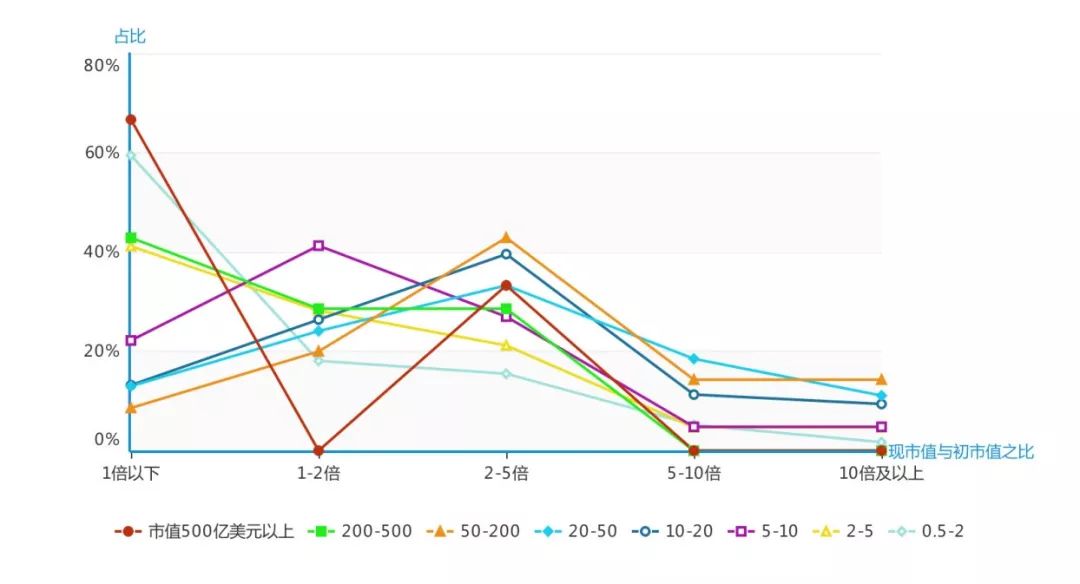

换个角度,我们看看某个市值区间的所有企业而言,现市值与初市值之比位于某区间的占比。例如,代表市值500亿美元以上公司的折线在1-2倍处为0%,意味着在市值500亿美元以上的企业中,有0%的企业现市值为初市值的1-2倍。

在10-20,20-50,50-200亿美元市值区间中,占比最多的均为增长2-5倍的企业。在10-20亿美元市值的53家企业中,有21家;在20-50亿的54家企业中,有18家;在50-200亿的35家企业中,有15家,占42.9%。而200-500亿美元市值的7家企业中,市值低于初市值的企业数量最多,共有3家,且没有市值达到初市值5倍以上的企业。500亿美元以上的6家企业中,市值最高的4家市值皆有跌落。

10-200亿美元市值企业发展态势良好,市值降低的比例均在20%以下。其中,50-200亿美元市值企业中市值涨幅较大的企业占比基本领先于其他市值区间企业:2-5倍的有42.9%,5-10倍的有14.3%,10倍及以上的有14.3%。

过去3-5年的“5倍股”企业板块以新药研发为主,下一个板块会是?

市值增长5倍以上,目前市值(2019/06/30)大于0.5亿美元的上市公司共有59家。对它们进行领域划分后,我们发现涉及到新药研发的企业最多,有30家,其中10家为抗肿瘤药物研发相关,5家为神经类药物相关。其次为医疗器械与体外诊断领域,各有10家与6家。

在这59家企业中,市值为50亿美元以上的企业集中在新药研发和与心脏相关的医疗器械领域,例如生产机械循环辅助设备的阿比奥梅德(ABMD.US)(市值117.5亿)、生产心脏监控设备的麦斯莫医疗(MASI.US)(79.4);新药研发方面的SAREPTA THERAPEUTICS(SRPT.US)(112.7)、ARRAY生物制药(102.7)、SAGETHERAPEUTICS INC(SAGE.US)(93.6)、神经分泌生物科学(SBIX.US)(77.1)、百济神州(BGNE.US)(74.3)、伊克力西斯(EXEL.US)(64.5)、阿玛琳(AMRN.US)(64.1);同时,也出现了分子诊断领域的精密科学(EXAS.US)(152.4)。

高市值、高增长率的企业中,SAREPTA THERAPEUTICS达到初市值的20.6倍(2014年底市值为5.5亿);伊克力西斯为初市值的23倍(2014年底市值为2.8亿);阿玛琳为初市值的37.9倍(2014年底市值为1.7亿)。

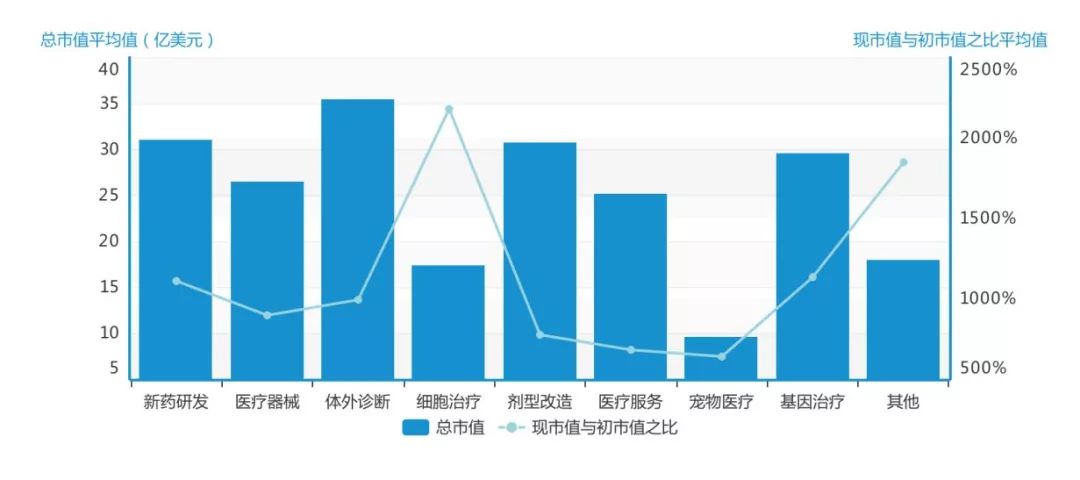

上图显示了59家企业分领域的平均总市值与现、初市值之比平均值。新药研发领域总体市值依旧较大,现市值平均为初市值的11倍。市值发展较慢的剂型改造、医疗服务与宠物医疗领域,分别为7.8、6.8、6.4倍。

细胞治疗领域尽管体量较小,但是发展势头强劲,现市值平均超过初市值的21倍;其他领域现市值平均超过初市值的 18倍。同时,也需要考虑这两个领域的数据受到极端值的影响:细胞治疗领域企业VERICEL市值已达到初市值的44倍,其他领域中,与细胞组织低温存储和冷冻保存相关的BIOLIFE SOLUTIONS这一指标超过38倍。

回顾历史市值数据,关注“5倍股”年轻时的样子:5亿美元以下企业增长较快

我们关注了在2016年之前上市,目前市值(2019年6月30日)大于0.5亿美元的419家企业,其中的59家企业市值增长超过5倍。不论这59家企业具体于何时上市,我们首先回到两年半前,关注这59家企业在2016年12月31日时的市值数据。

汇总后我们发现,0.5-2亿美元市值的企业最多,有15家,0.5亿美元以下13家,2-5亿美元12家。

同样地,回到三年半前,关注这59家企业在2015年12月31日时的市值数据,我们发现在有数据的55家企业中,市值位于0.5-2亿的企业最多,14家;2-5亿与0.5亿以下的企业各有13家。关注2014年12月31日的市值数据,发现在有数据的47家企业中,市值在0.5亿美元以下的企业最多,有14家,0.5-2亿与2-5亿美元的各有11家。

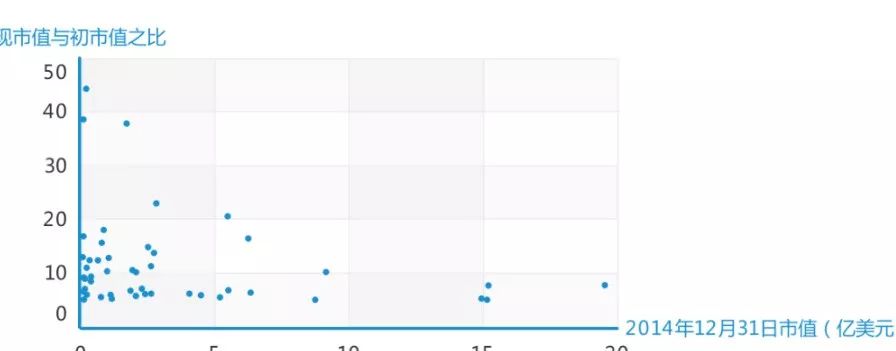

在观察市值增长与初市值关系时,2014年12月31日的市值数据可能有着较为代表性的作用。对有数据的47家企业计算现市值与初市值之比,则是涵盖了自2014年年末至2019年年中约五年的发展历程,受年度同比增减变动幅度影响较小。该47家企业现、初市值之比与2014年12月31日市值分布如下:

可以看出,2014年12月31日市值为5亿美元以下的企业占现市值为初市值5倍以上企业的多数。

为了搞清楚这是不是仅仅因为5亿美元以下企业本身数量较多而引起,需要使用2014年12月31日有市值数据的共409家企业进行对比分析。通过汇总可得,初市值(2014年12月31日)为5亿美元以下企业共有245家,占企业总数的59.9%,而在所有现市值为初市值5倍以上的47家企业中,5亿美元以下企业共有36家,占76.6%,高于自身数量总体占比。

对5亿美元以下市值进行进一步区间划分,我们发现市值为2-5亿美元的企业占企业总数的20.8%,而在所有5倍以上企业中,该类企业占23.4%;初市值为0.5亿美元以下的企业占企业总数的13.9%。而在所有5倍以上企业中,该类企业占29.8%。这两类企业在高增长率企业中有着高于自身数量占比的份额,故立足于2014年年末,这些市值区间的企业有着较大的发展潜力。作为对比,初市值为0.5-2亿美元、5-10亿美元、10亿美元以上的企业在所有5倍以上企业中的占比均低于该类企业在全部企业中的占比,增长较为缓慢。

总体而言,3-5年前的小市值蕴含了较大投资机会,2-5亿美元市值附近的企业在拥有一定机遇的同时,也由于自身不确定性在一定程度上的减少而受到投资机构青睐。

然而你看出来了,这是一个有点令人崩溃的结论。0.5-5亿市值公司是暴雷重灾区,却同时也是增长最快的范围。所以纳斯达克市场是一个高度专业化的市场,不适合散户玩家,尤其在0.5-5亿市值范围内。但对于大多数普通投资者而言,5-200亿这个范围依然是一个不错的选择。

扫码下载智通APP

扫码下载智通APP