为什么投资科技?

本文来自云锋金融公众号(id:majikwealth),经授权发布,不构成投资建议。

自第一次工业革命之后,人类历史进程仿佛是坐了火箭,开启极速发展的阶段。科技对于生产力与生产关系的改善,让人们生活模式每隔数十年便会出现翻天覆地的变化。

如今全球经济再次陷入黑暗时刻,经济衰退,债务高企,人口老龄化,贫富差距悬殊,全球化进程停滞……在许多宏观报告中,科技是在这萧条周期里逆风翻盘的曙光,甚至是唯一曙光。

近期的资本市场,科技逐渐成为一个火热的投资主题。在狂热的风口背后,我们该如何看待科技股的投资?从科技巨头FAAG的财报上,我们又能看出什么?

投资的逻辑

“Essence of the Big Stock Principle is that in any economic and market cycle certain companies appear on the scene that represent the leading edge of what is happening in the economy with respect to the new industries, new economic developments, and other themes that serve as essential drivers for the economy at any given point in time. In turn, because of their status as key companies representing the niches of growth, whether broad or narrow, in any given economic cycle, institutions have no choice but to own these stocks.”

——William O'Neil

在任何经济和市场周期中,某些公司出现在舞台中,代表着新兴产业,新经济发展和其他主题经济发展的前沿。由于他们是驱动经济增长的关键,在任何特定的经济周期中,机构都别无选择,只能购买这些股票。

一想到股票投资,大家都会想到股神巴菲特。每年伯克希尔开股东大会,大家最关心的就是巴菲特都买了什么。

巴菲特去年持仓近500亿美元的苹果股票,大家都凌乱了,不是说看不懂科技就不投科技吗?相信很多人还是信仰巴菲特那套,也很想知道巴菲特投资科技的逻辑。

那么巴菲特投资科技的逻辑是什么?这得从根本说起。

巴菲特在20世纪投资了非常多消费牛股,这些消费牛股的诞生是有时代背景的,那就是20世纪是以美国为代表的发达国家进入小康生活的阶段,这个时候简单的衣食住行是满足人们日常消费的第一步。

想想,你早晨起来,拿起吉利剃须刀把胡茬刮了,然后精神地去上班,路过麦当劳买个汉堡,顺便配一杯可乐,舒服。这些产品都有个什么特点?就是他们的品牌深入人心,你的生活离不开他们了。

那21世纪,人们满足了衣食住行后,他们还想要什么?还有什么需求没被满足?想不到了。那就创造需求!创造需求就得靠科技。

福特汽车的老总福特曾说过,“如果我最初是问消费者他们想要什么,他们应该是会告诉我,‘要一匹更快的马’,如果我听他们的,就不会有福特汽车了!”

“人们不知道想要什么,直到你把它摆在他们面前。”——乔布斯

满足了衣食住行后的消费者,并不知道自己的需求,需要充满想象力的科技去创造需求。想想我们现在的生活,觉得无聊了,就会掏出苹果手机,打开Facebook或微信看看新消息,想购物了就去淘宝或亚马逊剁手,遇到不懂的东西就谷歌一下百度一下。

那么未来呢?许多科技龙头公司还在布局VR/AR,人工智能,物联网,未来生活会充满惊喜,然后这些惊喜会变成我们生活的一部分,我们的生活将变得离不开这些公司。这不就和巴菲特最喜爱的具有品牌护城河的消费股具备相同的属性了?

当我们的衣食住行举手投足都离不开这些科技公司时,我们口袋里的钱也将离不开他们。毫无疑问,这些科技公司将会赚更多钱,市值变得更大。

可见,买科技就是买未来生活。以上述提到这几个美股科技巨头,FAAG为例,他们正在如何布局未来生活?

布局紧跟市场需求转变

“只有人工,没有智能”的人工智能被人吐槽得最惨,却也最火热。虽然说目前还处于基于大数据深度学习的弱人工智能阶段,但当前AI在视觉识别、语音识别等方面已经可以为生活提供许多便利,例如实时语音翻译,人脸识别等。

人类经济发展过程中,劳动成本是主要成本之一,一旦解决这个成本问题,人类生产力将进入一个难以想象的新高度。AI作为有可能带来下一个科技革命的技术,科技巨头公司自然不会放过,尤其是谷歌。

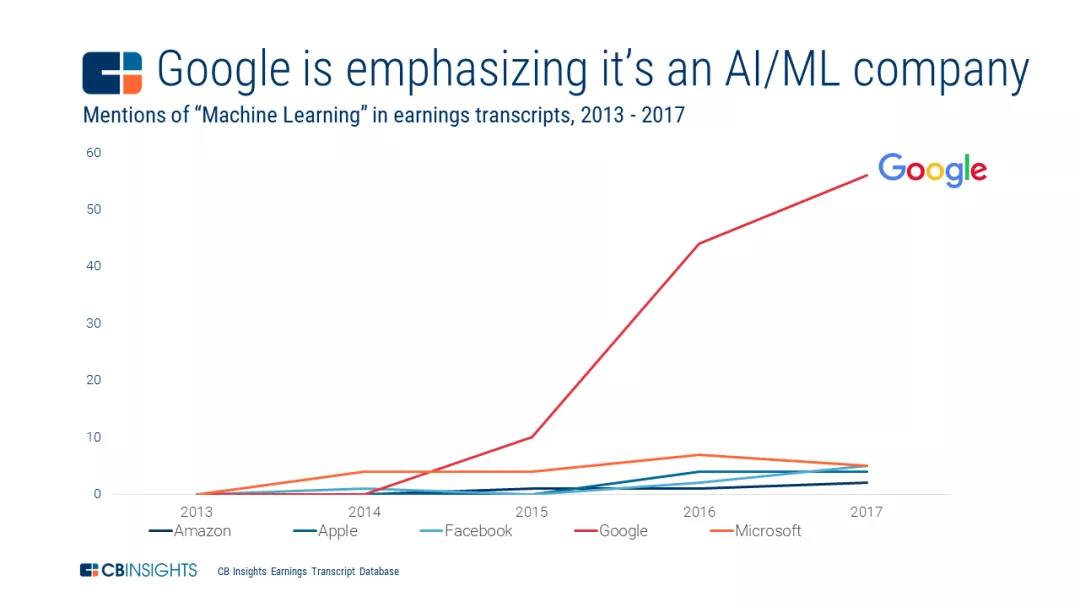

2013-2017年科技巨头公司在电话会议中提及AI的次数

Source:CBInsight

科技布局重点之一是云计算。

以大数据为食的AI离不开云,云的出现为AI所需的数据集提供平台。在过往文章《深度|以信息为脉络,串起互联网、云计算、人工智能与人类的前世今生》一文中,我们看到云计算是信息从个人流向世界的最后一道闸门,是未来信息流通与处理必不可少的一环。

未来的图景离不开云计算,这一点亚马逊很清楚。

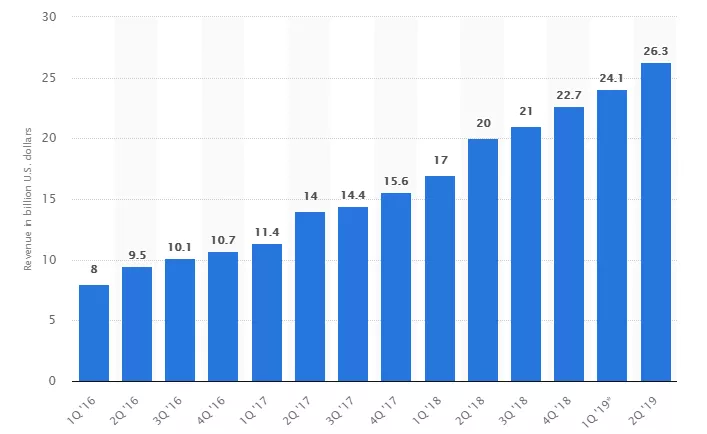

自2016年至2019年第二季度,全球云基础设施建设的收入增长235%。亚马逊是这一领域的先驱。

云服务技术设施建设收入(十亿美元)

Source:Statista

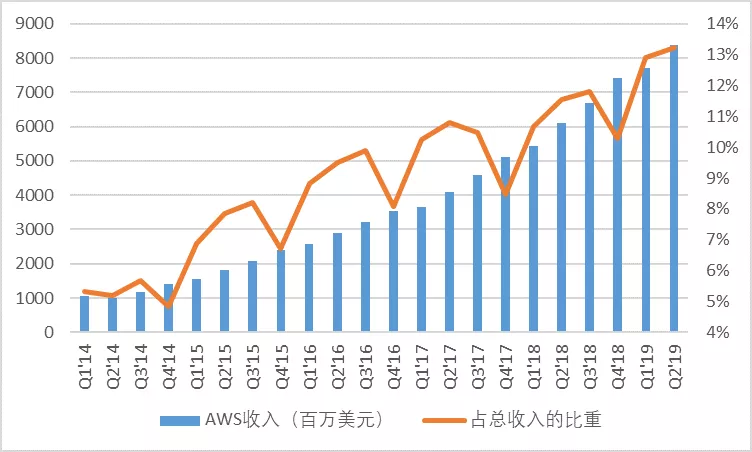

创立于2006年,亚马逊网络服务公司(Amazon Web Services, AWS)如今是占领市场份额最大的云服务平台。2014年第一季度AWS收入为10.5亿美元,仅占那一季度收入的5.3%。仅5年后,AWS在19年二季度的收入就达到了83.8亿美金,占亚马逊总收入的13.2%,增长迅速。

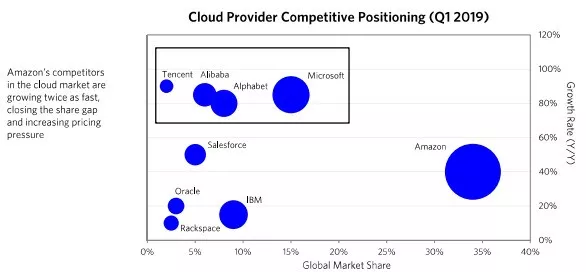

各平台占有市场份额

Source:Synergy Research Group

AWS的收入及其在总收入的占比

Source:Statista,公司年报,云锋金融整理

至2019年,AWS连续九年被Gartner评为云基础设施建设的领导者。同时,亚马逊在已拥有69个可用区的情况下继续扩张。加之由于Amazon EC2 Spot的技术更新,让使用者在投入相同的情况下,应用程序的吞吐量提高到原来的10倍。 另一个突破是更具交互感的电子产品。

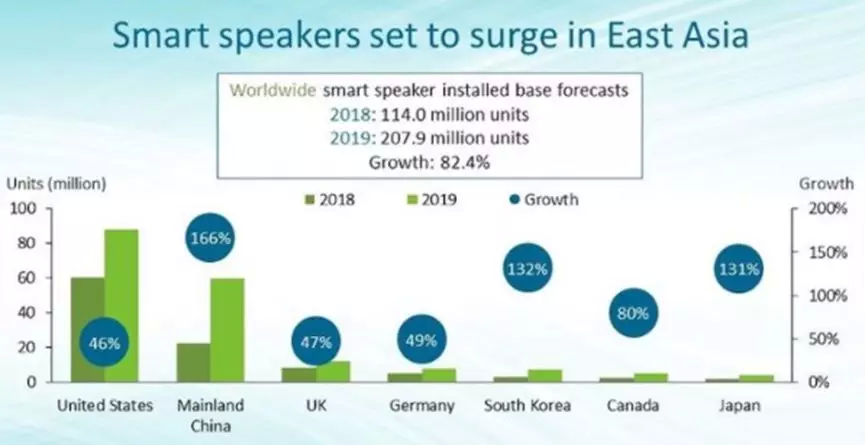

亚马逊和谷歌推出的智能音箱实现了科技产品由“一令一动”向“人性化”执行指令的转变。这两家公司推出的智能音箱也推动了全球智能音箱行业的发展,使整个市场2019年的全球出货量同比了82.4%,在中国增速尤为显著,高达166%。

各地区智能音箱销量与增长率

Source:Canalys forecasts

未来:跨行业布局,创造新的增长动能

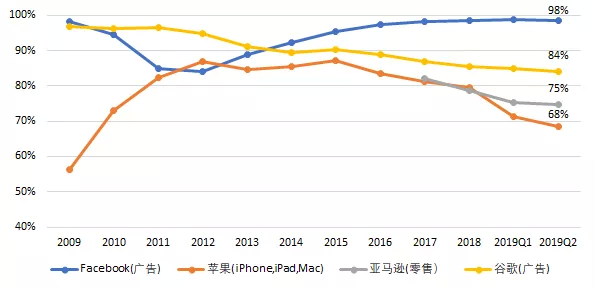

FAAG的主要产品收入比重,除Facebook外,其余三家都有所下滑,特别是苹果,下滑至68%。

Facebook、苹果、亚马逊、谷歌主要产品占收入比重

Source:Wind,云锋金融整理

注:亚马逊在2016年更改产品分类标准,无可比性

巴老看好的苹果究竟干嘛去了?

IT+医疗,数字健康领域的崛起

医疗保健领域的市场机会是巨大的,全球每年的医疗支出超过7万亿美元,已经占到全球 GDP 近10%。在苹果和谷歌的电话会议中,“IT+医疗”这一组合已作为重要战略被纳入长期发展规划。

2019年3月,苹果前CEO约翰·斯卡利表示:“医疗技术将会是苹果的‘下一件大事’,这可以给苹果带来‘难以置信的利润’,使得苹果获得真正的快速增长。”

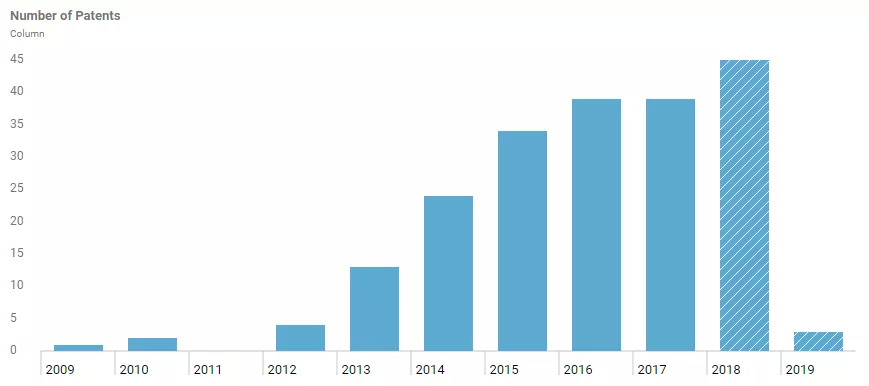

早在2009年,苹果就已开始申请医疗有关专利,2010年开始申请与可穿戴设备有关的专利,2018年在这两方面的专利数量累计约二百项。

苹果与可穿戴设备及医疗有关的专利数量

Source:CBInsight

苹果以Apple Watch为媒介进入医疗领域,从运动健康到医疗监控,苹果为这款产品注入越来越多的功能。Apple Watch带来的收入高速增长,2019年第二季度的出货量同比增长50%,达到570万件,购买者中有75%为新的用户。以Apple Watch为主的苹果其他收入*占总收入的比重也不断升高,在这个季度突破了10%。

苹果公司其他产品占收入比重及其同比增长率

Source:Wind,云锋金融整理

同时,Apple Watch的市占率也在稳步扩张,打败一度畅销全球的可穿戴设备公司Fitbit,居于智能手表市场第一位。 不同品牌智能手表市场占有率

Source:Strategy Analytics,云锋金融整理

除了苹果,谷歌也看到了AI与医疗结合的潜力。谷歌的风投公司从2009年开始布局医疗健康领域,截至2019年7月已进行38次投资,累计投资金额达到21.2亿美元。2017年步伐显著加快,2019年前七个月就已进行了9笔投资。

Google Venture对医疗健康领域的投资

Source:彭博社,云锋金融整理

对于医疗领域,谷歌更多考虑的是利用AI、ML与医疗的结合为疾病提供解决方案。

截至2017年,谷歌已分别与医院、医疗器械公司、生物科技公司及大学合作,参与多类疾病的研究与诊疗,虽然收入方面未见起色,但布局已然初见规模。2019年二季度电话会议上,CEO Sundar Pichai 提到谷歌已有帮助医疗机构(如Sanofi)加速药物发现、改善医疗保健体验和结果的成功经验。

另外,谷歌还力图解决医疗保健领域的痛点——数据孤立。一项统计表明,尽管 79% 的医生都认可病人数据集成的重要性,但仅有 14% 的医生能访问不同部门、病人护理中心等的电子病历信息。谷歌在这一领域享有天然优势,谷歌借助其云服务不断完善数据集成。

当前的科技股

科技公司创造未来,普通人消费未来,投资人收获未来。科技板块的长期投资价值不言而喻,但短期呢?科技巨头们的现状如何?

苹果公司的EPS在二季度同比下滑6.78%,净利润同比大幅下降12.8%;在FTC结算法规和Altera第九巡回上诉法院的影响下,Facebook的数据则更为惨淡,EPS和净利润分别下滑48%,49%。

虽然苹果和Facebook的业绩暗淡,IT板块整体表现尚可。二季度,标普500信息技术指数营收同比上涨12.3%,为所有板块最高;盈利同比涨幅为6.1%,低于金融和医疗板块,盈利增速明显不及之前。桥水**认为,鉴于科技公司beta较高,这种盈利增速放缓是经济下行时期的合理表现。

速度决定当下,加速度决定未来。科技公司的“速度”来源于主要产品收入的持续支持,“加速度”则靠其在研发领域的投入。

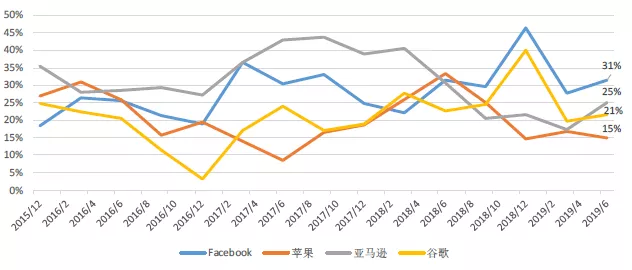

主要产品收入增长长期趋稳

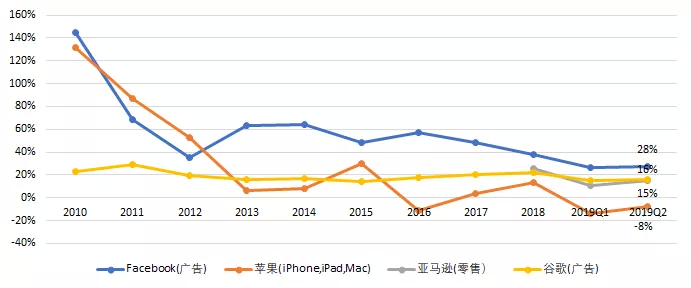

Facebook和谷歌的广告、亚马逊的零售,以及苹果的iPhone、iPad、Mac等产品是它们的主业。

在同类竞品的冲击和日益庞大的基数下,主要产品的收入增长率不可避免地日渐走低,但长期来看保持稳定。

第二季度,Facebook和谷歌的广告收入分别增长28%和16%,亚马逊的零售收入同比增长15%,苹果受贸易战影响,iPhone、iPad和Mac的销售收入下降8%。

Facebook、苹果、亚马逊、谷歌主要产品收入增长率

Source:Wind,云锋金融整理

注:亚马逊在2016年更改产品分类标准,无可比性

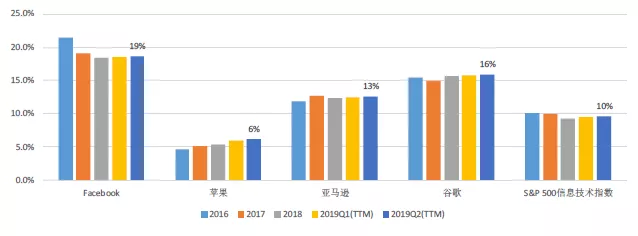

研发投入占比依然遥遥领先

公司从事研发活动能够优化产品线、延长产品生命周期,从而通过新产品或服务展现出差异化的竞争力,为投资者提供获取更高投资收益率的机会。

普信的基金经理Scott Berg认为,对于科技公司,投资重点之一便是 “驱动科技公司发展的潜在长期力量”,即其长期研发支出。

Facebook与谷歌始终是研发投入的领先者。苹果则稍显落后,第二季度的研发投入占比较Facebook低13个百分点,较标普500信息技术板块平均水平也低了4个百分点。

科技巨头公司研发费用占收入的比重

Source:彭博社,云锋金融整理

但从同比增长率的角度,四家公司的差别不大。

科技巨头公司研发支出同比增长率

Source:彭博社,云锋金融整理

结语

人们的需求有多少,科技领域的潜在市场规模就有多大,例如7万亿美元的医疗市场,就是科技公司的主要赛道之一。 未来我们生活将会充满科技,投资科技意味着押注经济的驱动力。

然而问题来了,科技浪潮虽然永远不会停下,但科技公司很可能会变黯淡,比如我们曾经熟悉的摩托罗拉,诺基亚,柯达,北电。科技这个行业日新月异,新技术的爆发对旧科技往往是降维打击,看清科技拐点的能力,本身就是投资科技行业的一个壁垒。

科技代表着未来。科技股也许有落幕的一天,但科技的浪潮和创新永远不会结束。

扫码下载智通APP

扫码下载智通APP