中信证券:啤酒企业中报靓丽,推荐华润啤酒(00291)、青岛(00168)

本文源自微信公众号“中信证券研究”,作者为薛缘。

投资要点

啤酒企业中报靓丽,各龙头公司量增优于行业,结构持续升级;吨价均有提升,幅度约4%~8%;区域表现,基地市场均较出色;盈利能力短期改善明显。我们认为,行业是否已经全面迎来基本面拐点仍存在不确定性,目前正处于基本面改善拐点区间之中,执行力强的公司有望率先迎来长期业绩拐点。

销量:行业销量持平,龙头维持增长,高端趋势持续。

2019H1受天气&扫黑除恶影响,行业产量同增0.8%,而龙头公司均取得优于行业的表现,中高端产品表现尤为出色。

①华润(00291)加大四大核心中高端产品营销,叠加喜力并表,2019H1总销量同增2.6%,中高端同增7.0%;

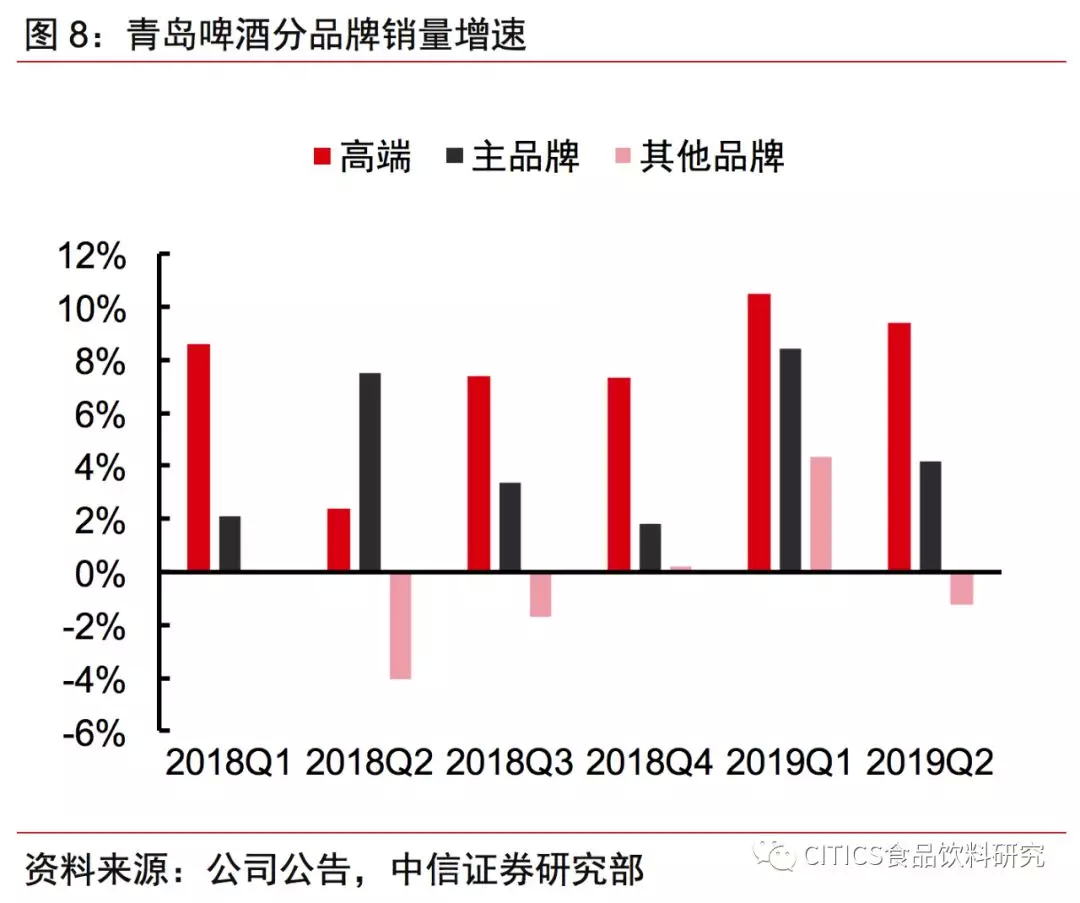

②青啤(00168)专注“1+1”品牌、聚焦腰部以上产品,2019H1销量同增3.6%、主品牌同增6.3%(其中高端+10.0%);

③重啤加大本土品牌升级(推出国宾醇麦)、国际品牌营销,2019H1销量/收入同增2.3%/ 6.4%,其中中高档收入同增7.9%;

④百威丰富海外品牌矩阵及升级哈尔滨,2019H1销量同降0.2%,其中超高端双位数增长、主品牌中个位数增长。

价格:提价&VAT增加短期弹性,产品结构升级初见成效。

2019H1受益于结构升级/VAT/提价影响,行业龙头吨价仍然维持增长,我们测算三大因素对吨价影响幅度结构升级>VAT>直接提价。

①华润啤酒2019H1吨价提升4.5%,测算喜力并表影响1.5%左右、结构升级影响进2%、VAT影响小于1%、提价影响较小。

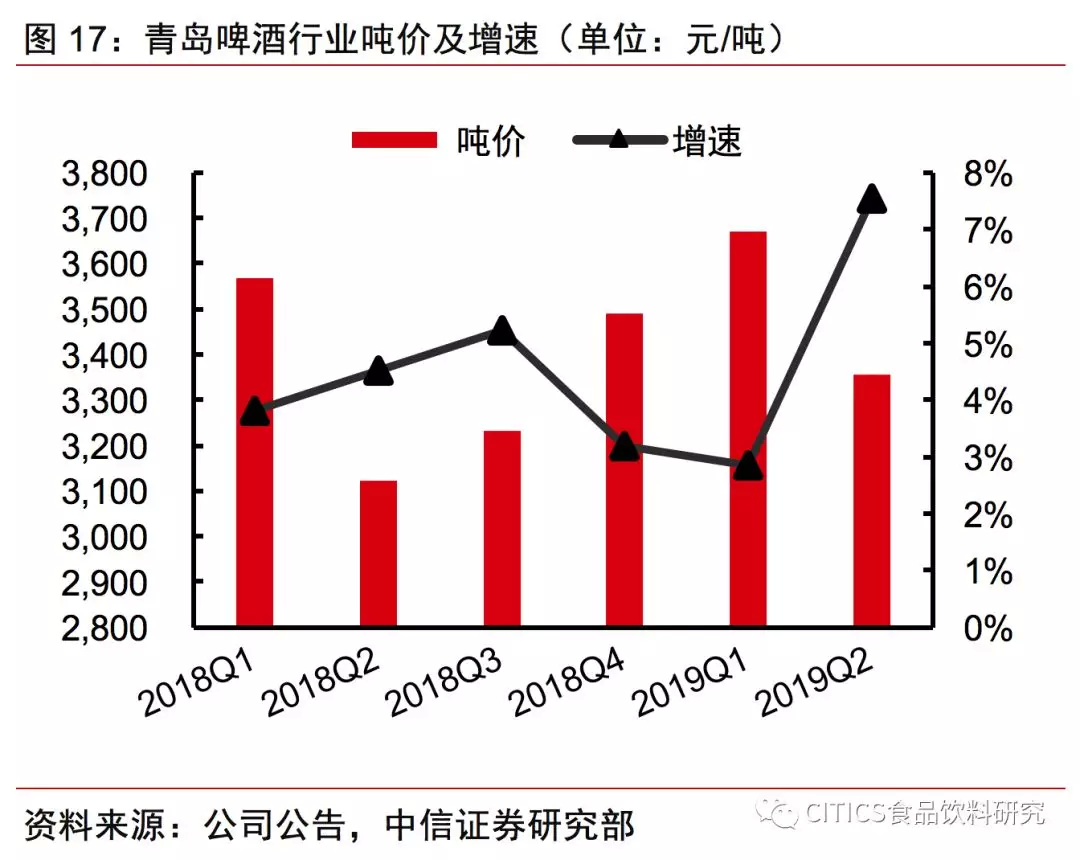

②青岛啤酒2019H1吨价提升5.4%,测算VAT影响1.5%左右、提价小于1%,剩余主要结构升级。

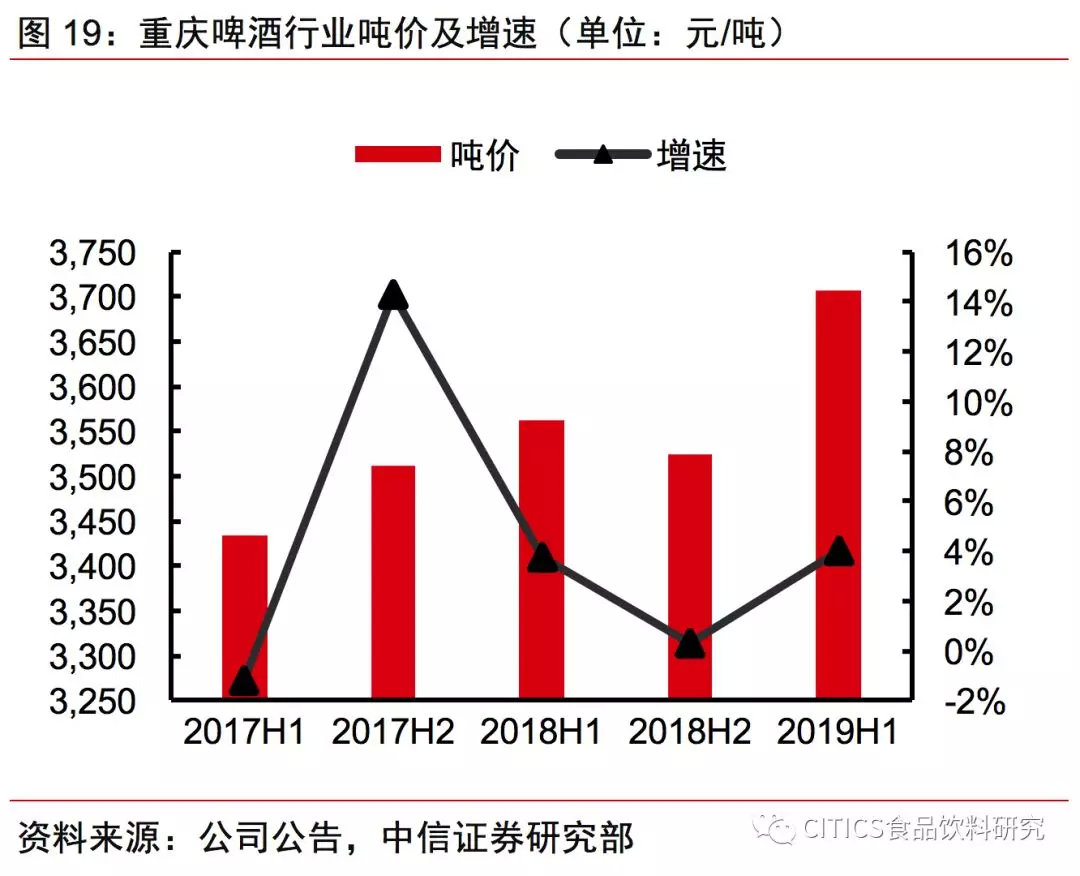

③重庆啤酒2019H1吨价提升4.0%,剔除委托加工增长4.9%,测算结构升级影响最大,VAT影响1.5%左右,提价影响小于1%。

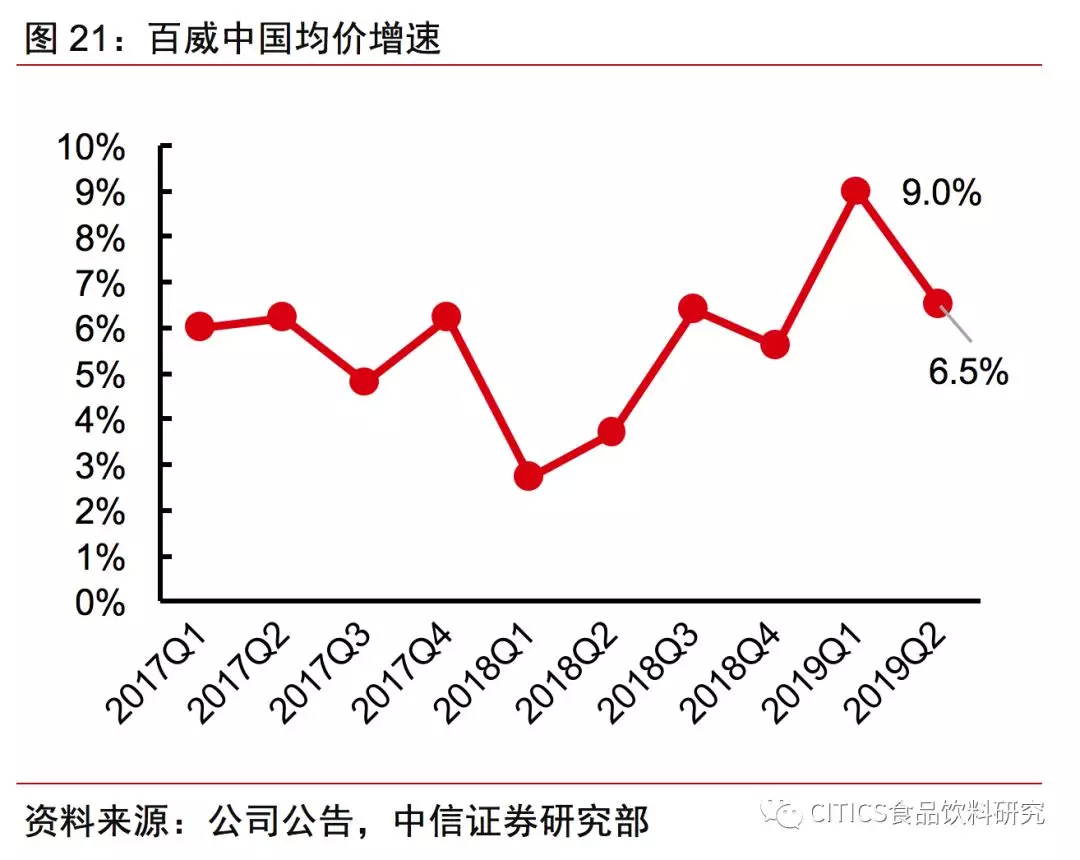

④百威中国2019H1吨价提升7.6%,主要受益VAT&结构优化&提价。

区域:差异化区域战略,推动规模&盈利提升。

全国各地啤酒竞争格局差异大,龙头公司均实施差异化区域竞争策略,从2019H1看,各家公司核心市场表现较为出色,非核心市场盈利有所改善。

①华润啤酒,强化强势/半强势市场盈利提升、弱势市场量利齐升,2019H1东区关厂提效显著,收入/EBIT同增9.6%/63.2%,南区部分省份受天气&竞争影响,2019H1收入/EBIT同降2.4%/23.9%。

②青岛啤酒:积极推进“一纵两横一圈”战略,2019H1山东及华北核心市场表现出色,华南/港澳&海外盈利能力提升,华东/东南亏损收窄。

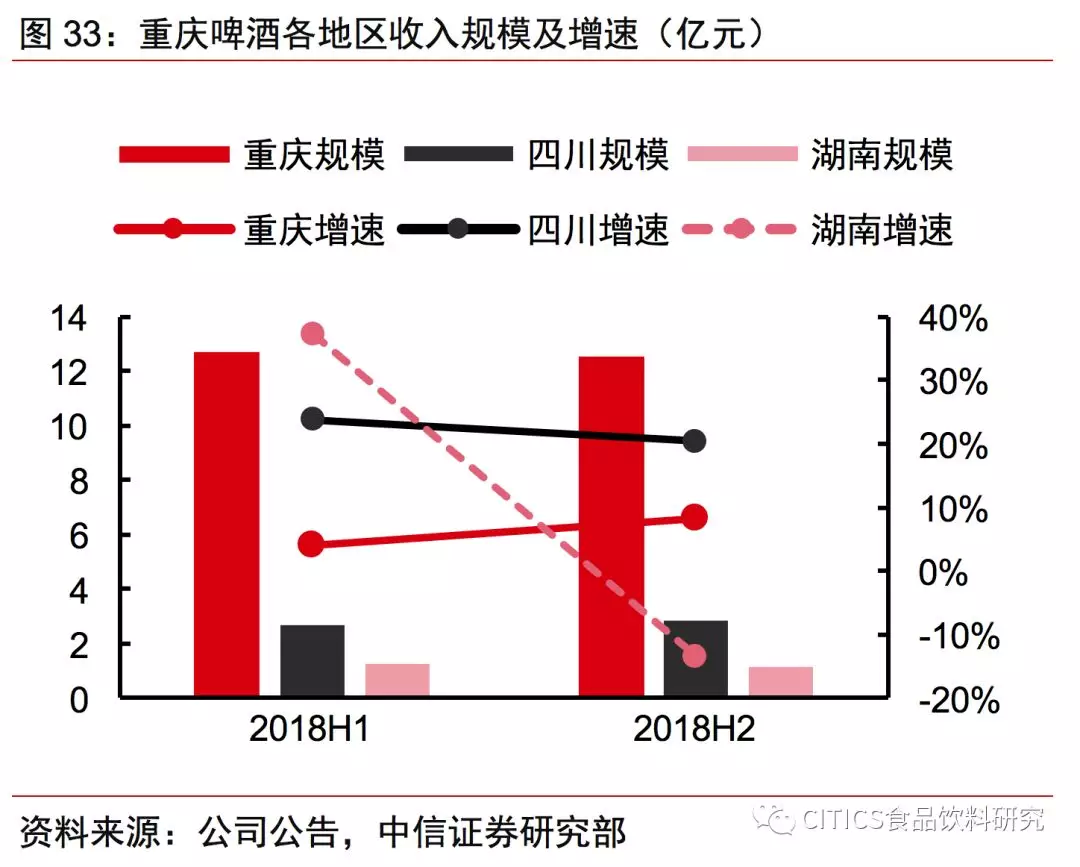

③重庆啤酒,聚焦三大市场,剔除代工影响,2019H1重庆/四川/湖南收入分别同比+8.3%/+5.2%/-1.6%,湖南市场下滑主要系区域经销商短期调整。

盈利:价增带动盈利改善,费用表现各不相一。

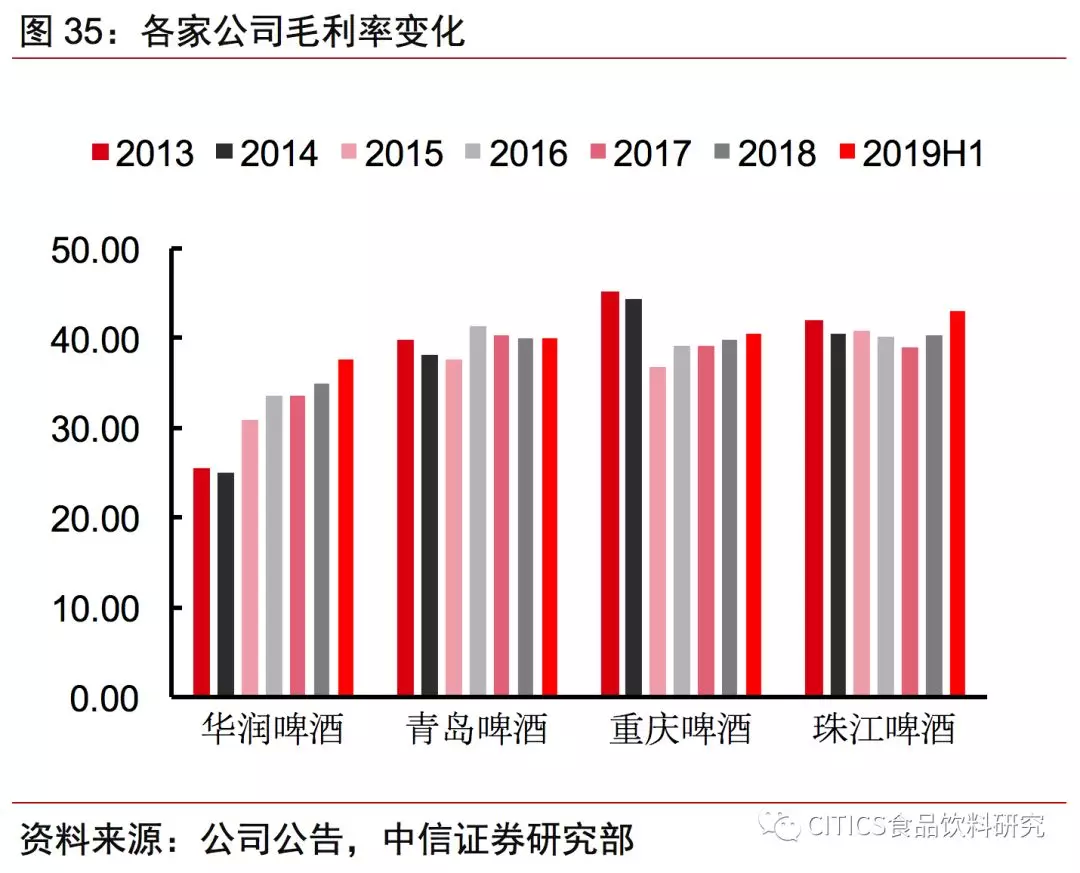

2019H1毛利率端,麦芽&玻瓶成本增长低于预期,整体成本可控,吨价提升带动毛利率提升,2019H1华润/青啤/重啤毛利率同增1.9/0.7/1.3 PCTs。

费用端,1)2019H1行业龙头销售+管理费用率多呈现下降趋势,其中华润/青啤/重啤/珠啤分别同降0.5/0.0/0.4/ 0.1 PCTs。

2)高端化趋势下,管理&销售费用趋势不同,①销售费用,各家公司一致向品牌营销转型,但短期内受新品投放&高端化进度&促销费投规模等因素影响,费用率变化趋势不一;②管理费用,伴随关厂提效、精益制造等动作逐步落地,管理费用率逐步下降2019H1华润/青啤/重啤分别同降1.3/0.2/0.4PCTs。

风险提示:

行业消费量下滑,市场竞争加剧,高端化战略不及预期。

投资建议:

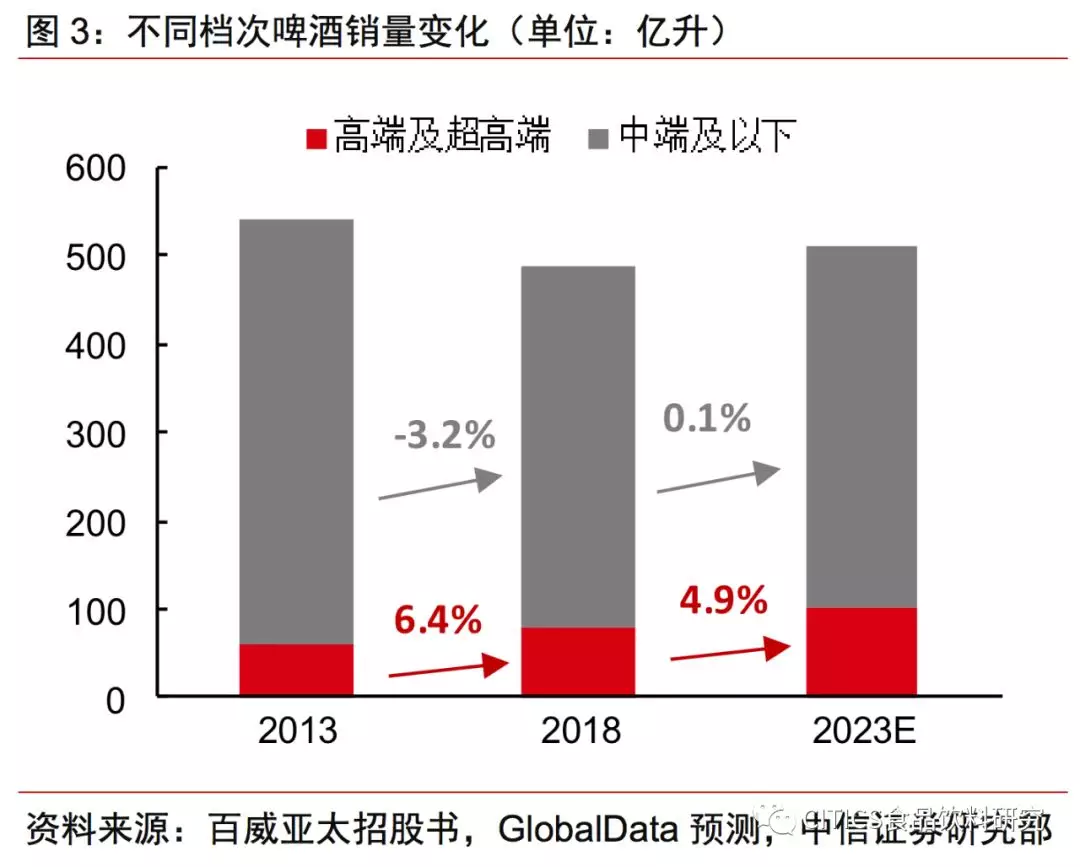

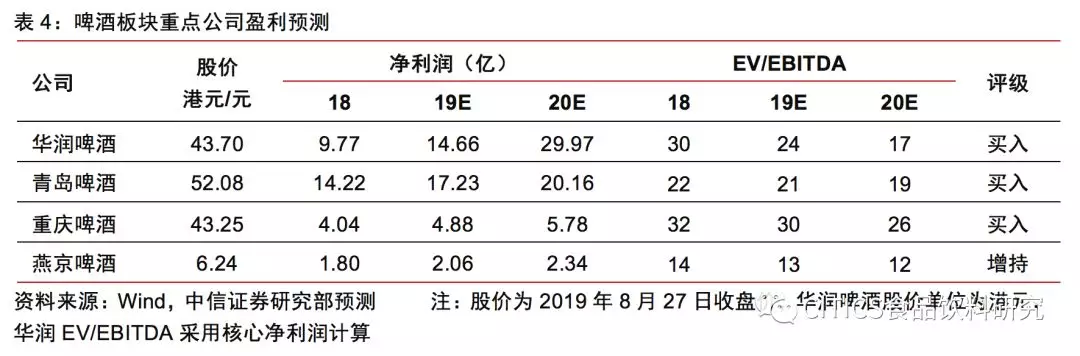

首推华润啤酒(00291),推荐青岛啤酒(00168)、重庆啤酒,关注燕京啤酒、珠江啤酒。

正文内容

今年各家啤酒企业中报均有不俗表现,中报发布后股价均有不同程度上涨。在此背景下投资者关心:这是否意味着行业拐点的到来?在行业景气不佳情况下,业绩好的因素贡献度拆分?VAT影响几何?本篇报告希望回归中报数据,从中报中观察各家公司在高端化进程中的成效,并结合产业趋势判断未来发展。

从行业趋势看,在行业销量不增长、消费结构持续升级背景下,各家啤酒企业在经历了长时间的主流低档市场激战厮杀后,更加坚定地转向中高端市场,而在今年增值税改革利好下,各家公司也拥有更加充足的空间去投入中高端市场操作。在此背景下,我们认为龙头公司品牌力&渠道力突出,并且拥有基地市场支撑,在高端化升级过程中,拥有更高的费投效率和更大的市场空间,保障龙头公司盈利改善的确定性。

从2019中报看,增值税给行业龙头公司带来了不同程度的业绩弹性,预计下半年增值税弹性仍将延续。受益于增值税带来的短期业绩增厚,各家公司的高端化战略推进仍将延续。但我们认为行业是否已经全面迎来基本面拐点仍存在不确定性,目前正处于基本面改善拐点区间之中,执行力强的公司有望率先迎来长期业绩拐点。

收入 :龙头战略稳步推进,高端化持续兑现

1.销量:行业销量持平,龙头维持增长,高端趋势持续

从销量看,2019H1尽管行业受天气、治安整治等影响表现平平,行业产量同增0.8%。但各家龙头公司多数都取得了优于行业的表现,华润/青啤/重啤销量分别同比增长2.6%/3.6%/2.3%,百威中国由于夜场占比高、受治安整治影响最为明显,2019H1销量同降0.2%。从结构看,各家中高端产品基本实现了5%以上增长,表现尤为出众。

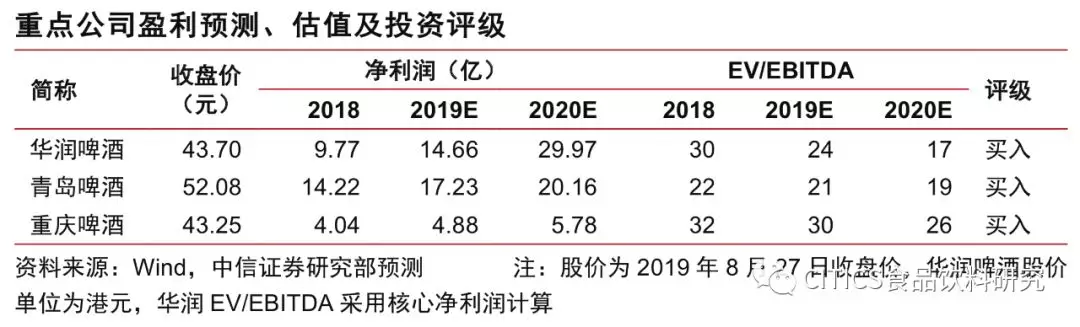

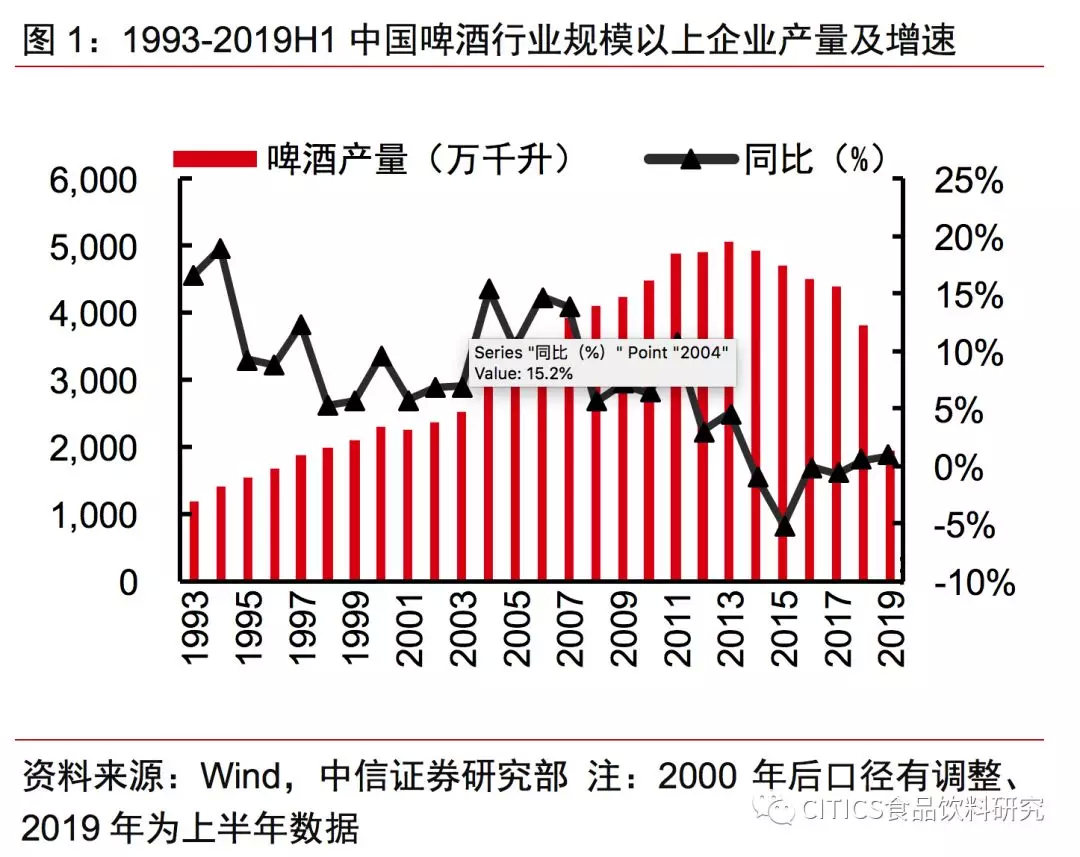

2018年行业产量止跌,2019年至今整体维持持平。2013年国内啤酒产量达到峰值,规模以上啤酒企业实现产量5062万千升,自2014年起产量进入下滑周期,直至2018年止跌企稳。2018年全国规模以上啤酒企业实现产量3812万千升、同比增长0.5%。2019H1,受天气及治安整治行动影响,国内啤酒产量月度波动较大,但整体仍然延续持平趋势。2019年1-6月全国规模以上啤酒企业累计产量同增0.8%。

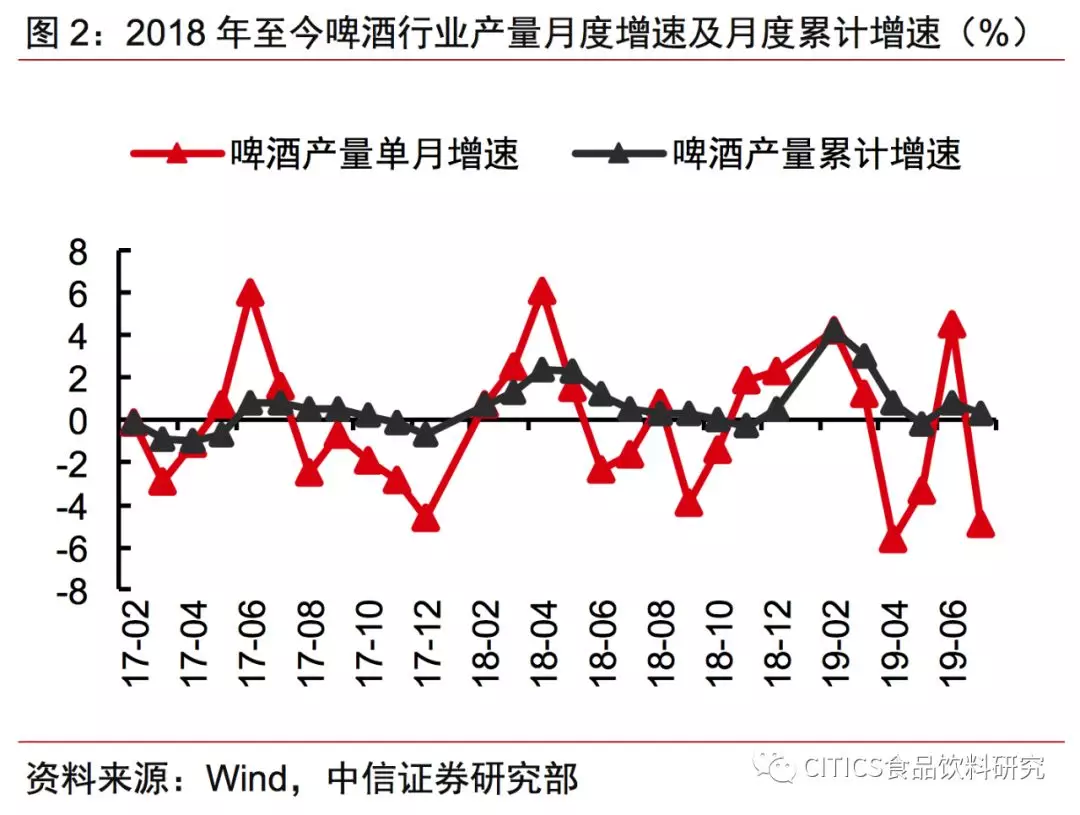

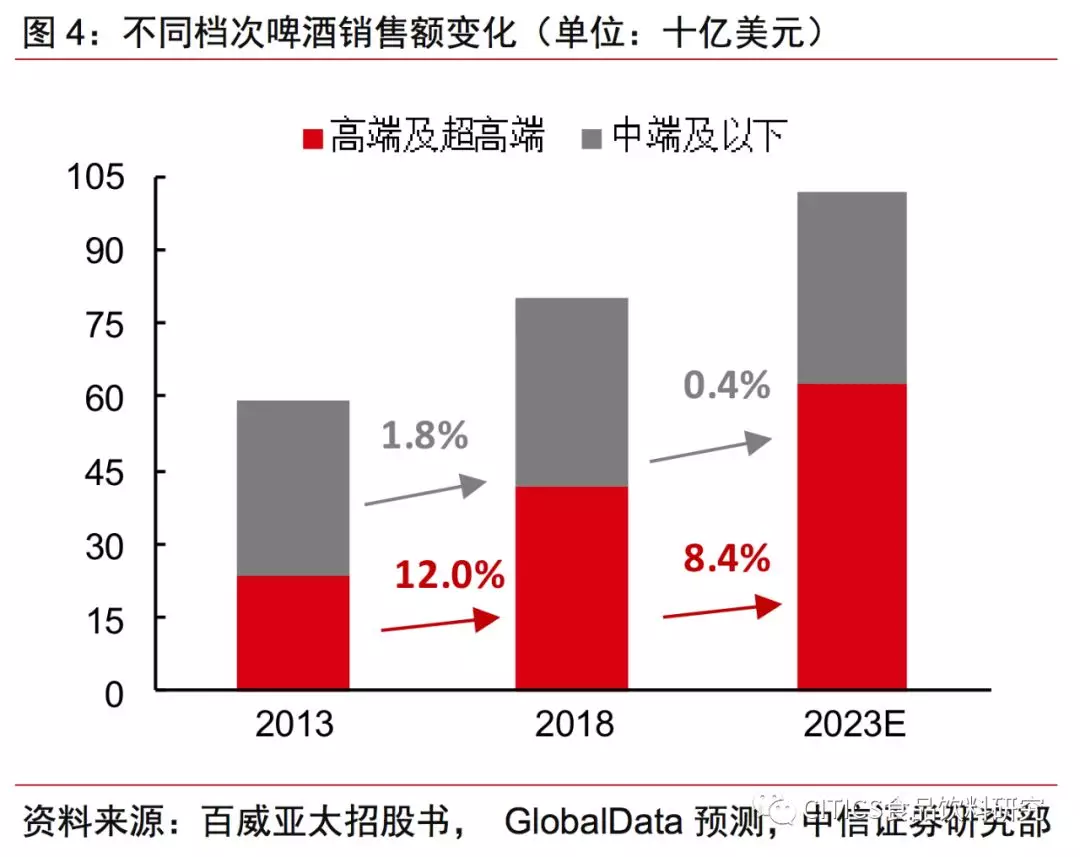

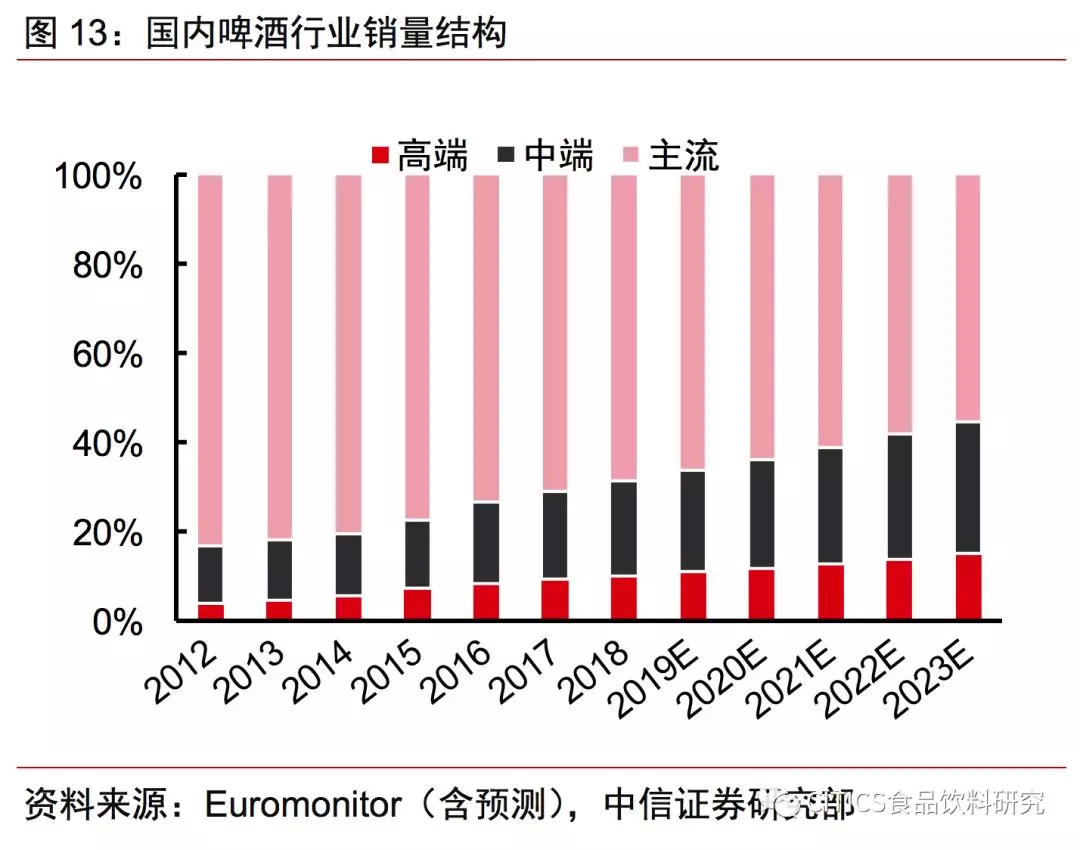

高端化消费趋势已现,中高端啤酒占比有望持续提升。过去几年,啤酒消费高端化趋势已经逐步显现。根据GlobalData统计,2018年国内高端及超高端啤酒销量803万千升、2013-2018年CAGR=6.4%,2018年占啤酒销量16.4%、较2013年提升5.5PCTs,升级趋势较为明显。未来高端化趋势预计将持续兑现,高端消费占比有望持续提升。根据GlobalData预测,2023年国内高端及超高端啤酒销量1020万千升、2018-2023年CAGR=4.9%,2023年销量占比19.9%、占比较2018年提升3.5PCTs。

在行业产量平稳、升级趋势持续的背景下,行业龙头公司纷纷推出各自的中高端市场发展战略。2018年至今,各家战略推行初有成效,中高端啤酒产品均有不俗表现,带动各家公司整体销量表现优于行业。

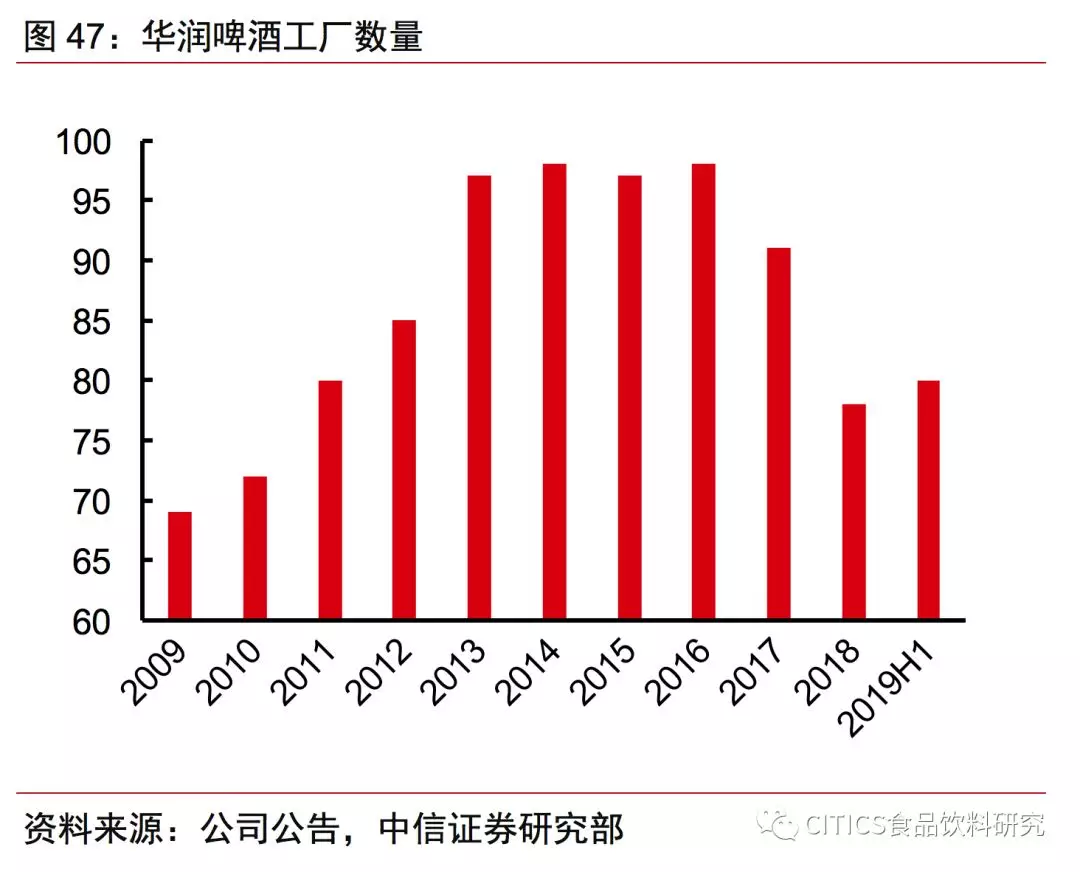

华润啤酒:雪花产品持续升级,喜力收购尘埃落定

华润啤酒:产品升级+组织提效,加速中高端市场布局。近两年,公司逐步从主流市场向中高端市场转型,持续推进组织重塑、产能优化以及产品升级,为抢占中高端市场夯实基础。①雪花产品升级,陆续推出脸谱、Super X、匠心营造、马尔斯绿,形成雪花品牌旗下四大核心中高端产品,同时费投从促销拼价格向营销塑品牌改变;②积极推动组织重塑,提升内部经营效率,具体包括关厂提效、人员分流等;③收购喜力中国落地,未来借力喜力产品加速中高端市场开拓。

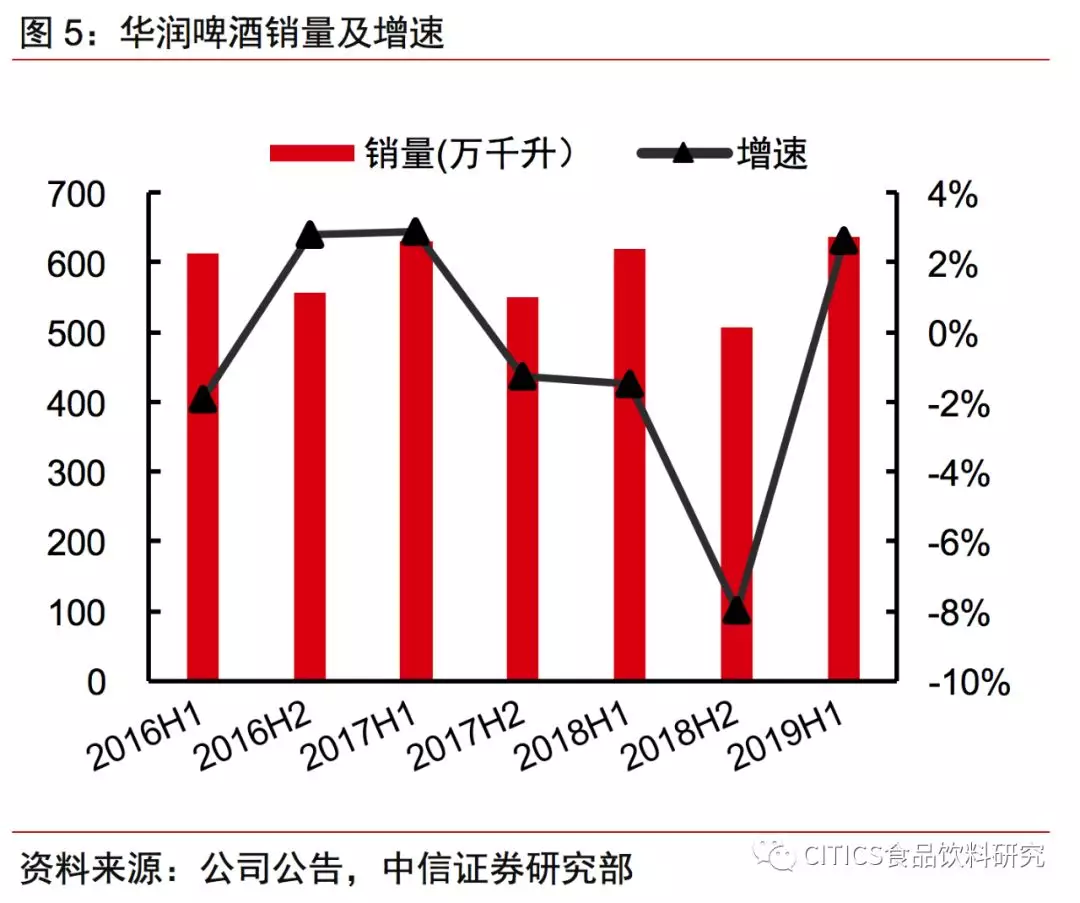

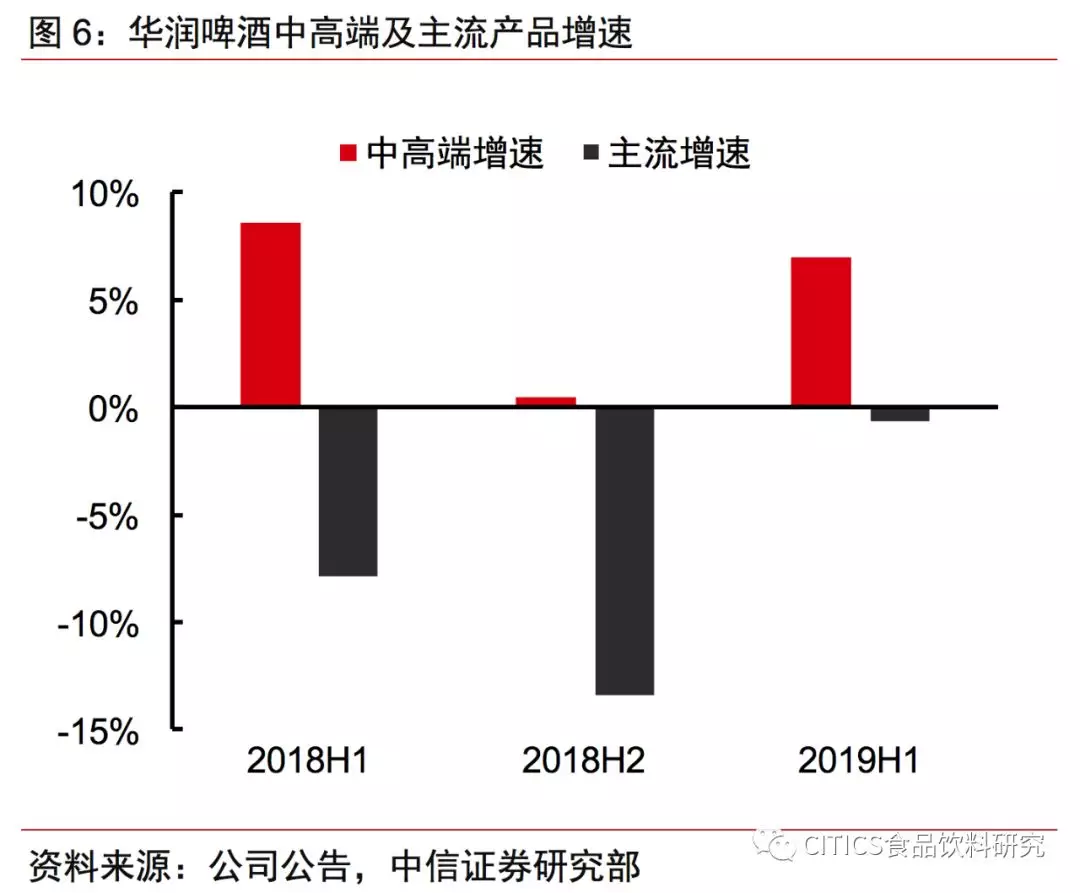

销量恢复增长,中高端表现更佳。2018年公司销量同比下降4.5%,主要系受涨价、部分区域景气度以及公司主动放弃部分江西市场影响;2019H1经过2018年调整,公司销量恢复增长,同增2.6%。从产品结构看,2018H1/H2/2019H1中高端销量同增8.6%/0.5%/7.0%,均快于公司整体销量增速,产品结构升级成效显著。

青岛啤酒:1+1品牌战略稳步推进,高端表现出色

青岛啤酒:中高端战术清晰,聚焦腰部及以上产品。在行业销量稳定的背景下,公司着力调结构、调价格、控成本、提费效,加速中高端市场发展及盈利能力改善。①品牌上,专注“1+1”品牌战略,加速青岛品牌腰部以上产品布局,崂山品牌主打大众市场;②区域上,“沿海+沿黄河”战略,不同区域差异化目标+针对性打法;③产品上,聚焦腰部以上产品,壮大青岛啤酒经典产品、发展奥古特/皮尔森等高端新特产品;④营销上,围绕“体育营销+娱乐营销+事件营销”,加速品牌传播。

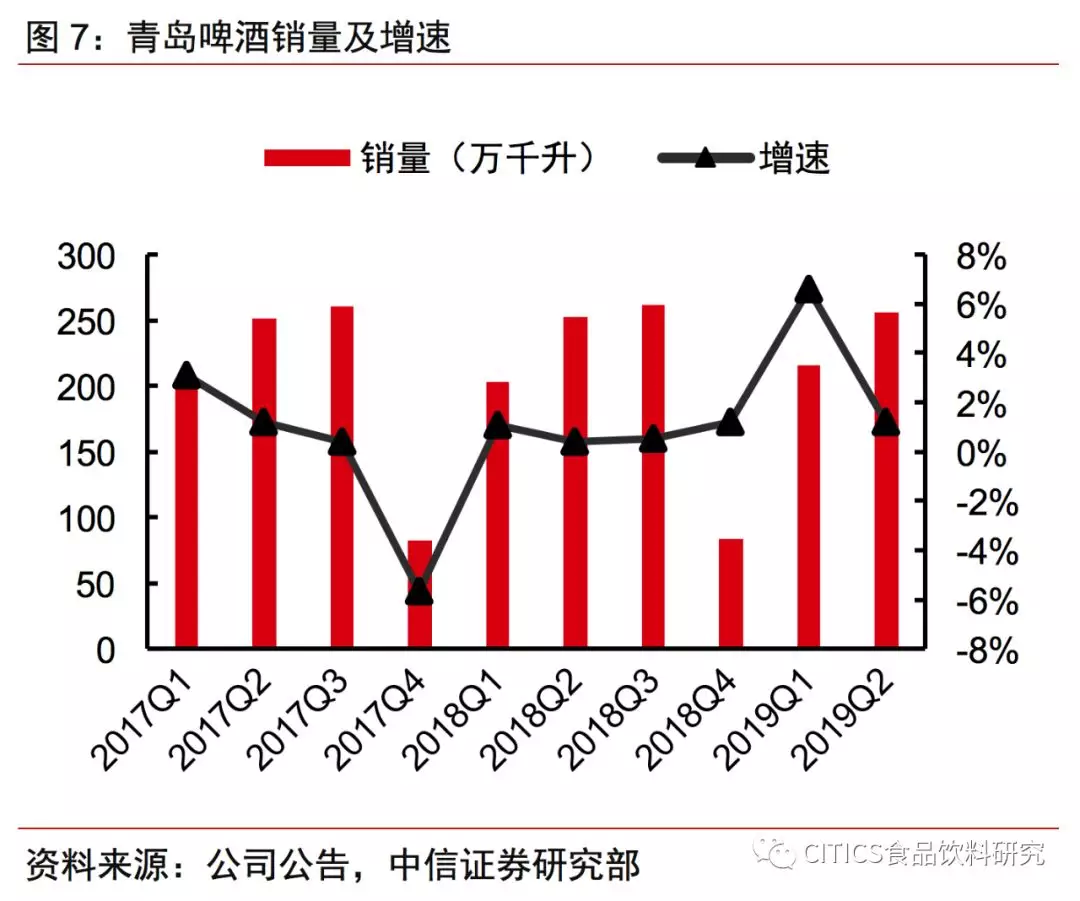

整体销量维持增长,青岛品牌表现出众。2018年公司实现销量803万千升、同增0.8%,基本维持和行业同步增长。2019H1公司实现啤酒销量473万千升、同增3.6%,表现优于行业。分品类看,2018/2019H1公司主品牌销量同增4.0%/6.3%,均快于公司整体,其中高端产品增长6.6%/10.0%,增长更为迅速,高端化战略不断兑现。

重庆啤酒:聚焦三大市场,本土品牌持续升级

重庆啤酒:携手嘉士伯,持续推出强力单品。公司聚焦重庆/四川/湖南市场,携手嘉士伯持续推出强力单品推动高端化升级。①本土品牌产品持续升级,2018年重庆小麦白、重庆纯生等中高端产品表现理想,2019年又着力推出国宾醇麦产品。②提升嘉士伯旗下产品影响力,加大乐堡品牌宣传,同时推出醇滑嘉士伯,实现产品升级改造。

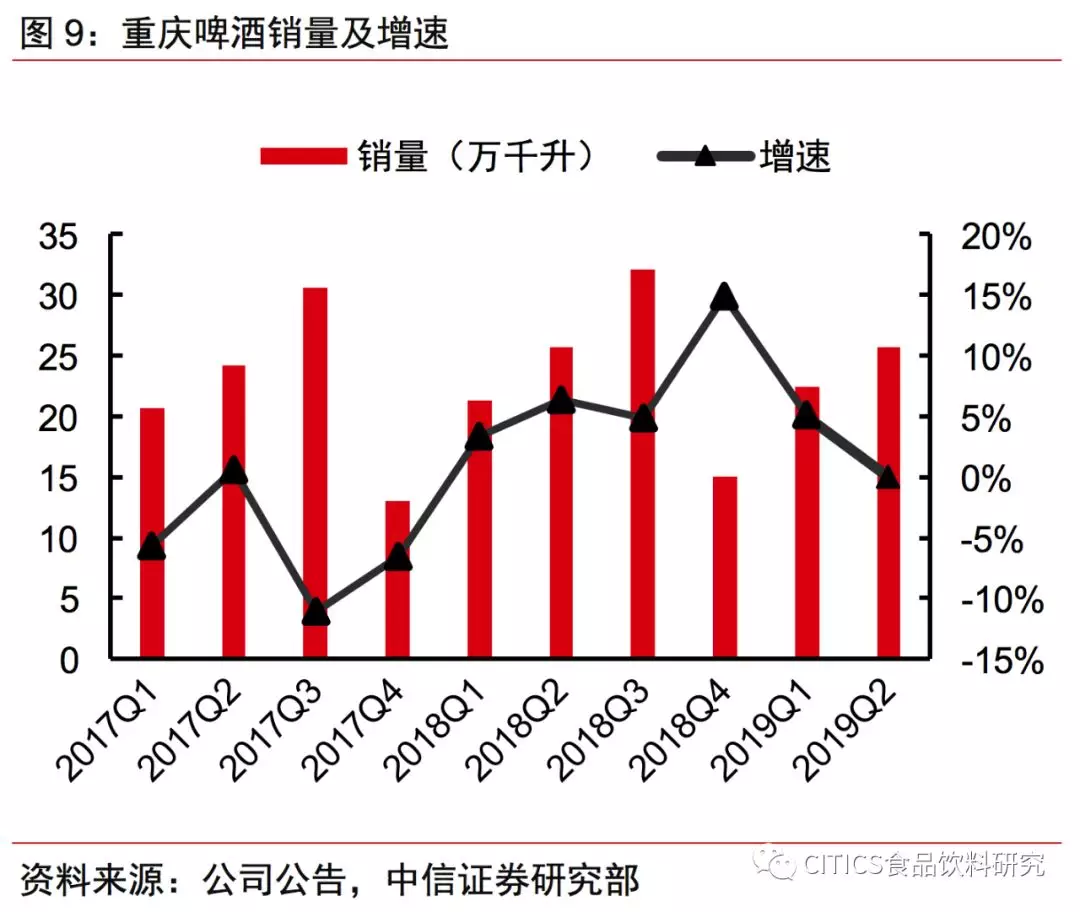

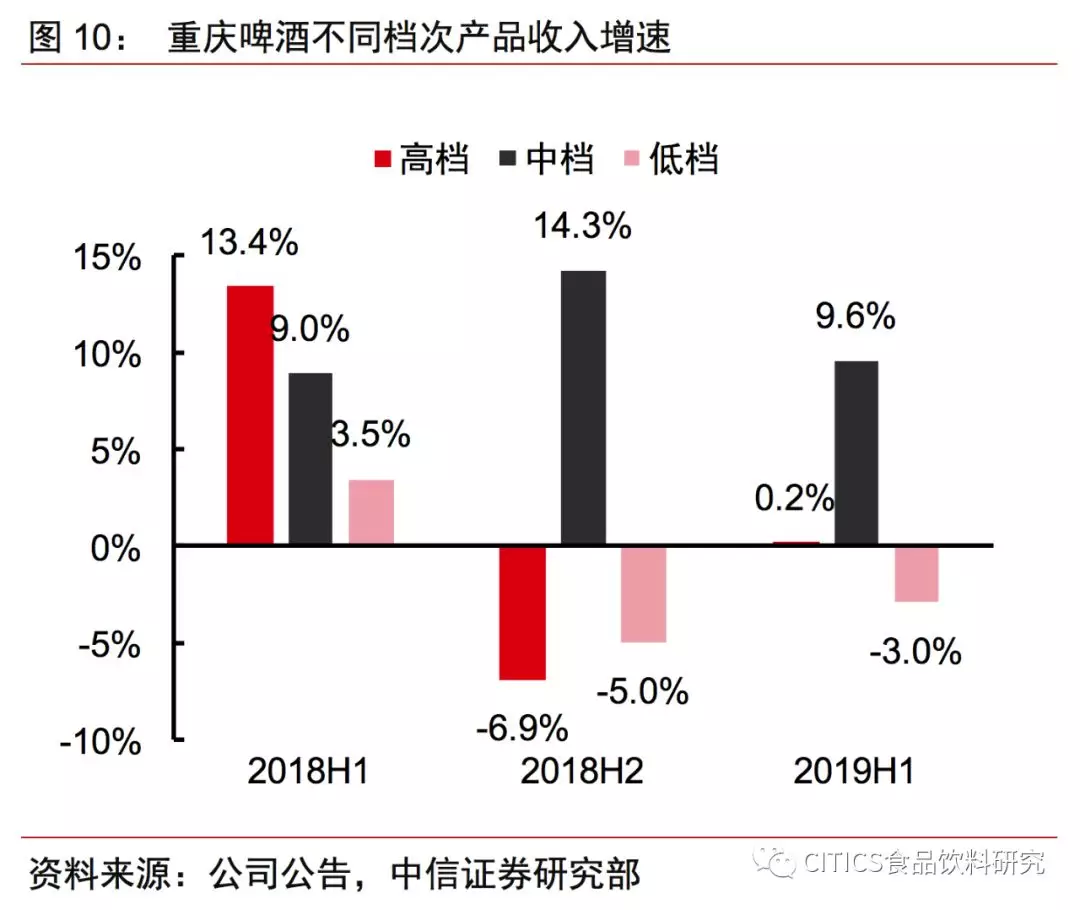

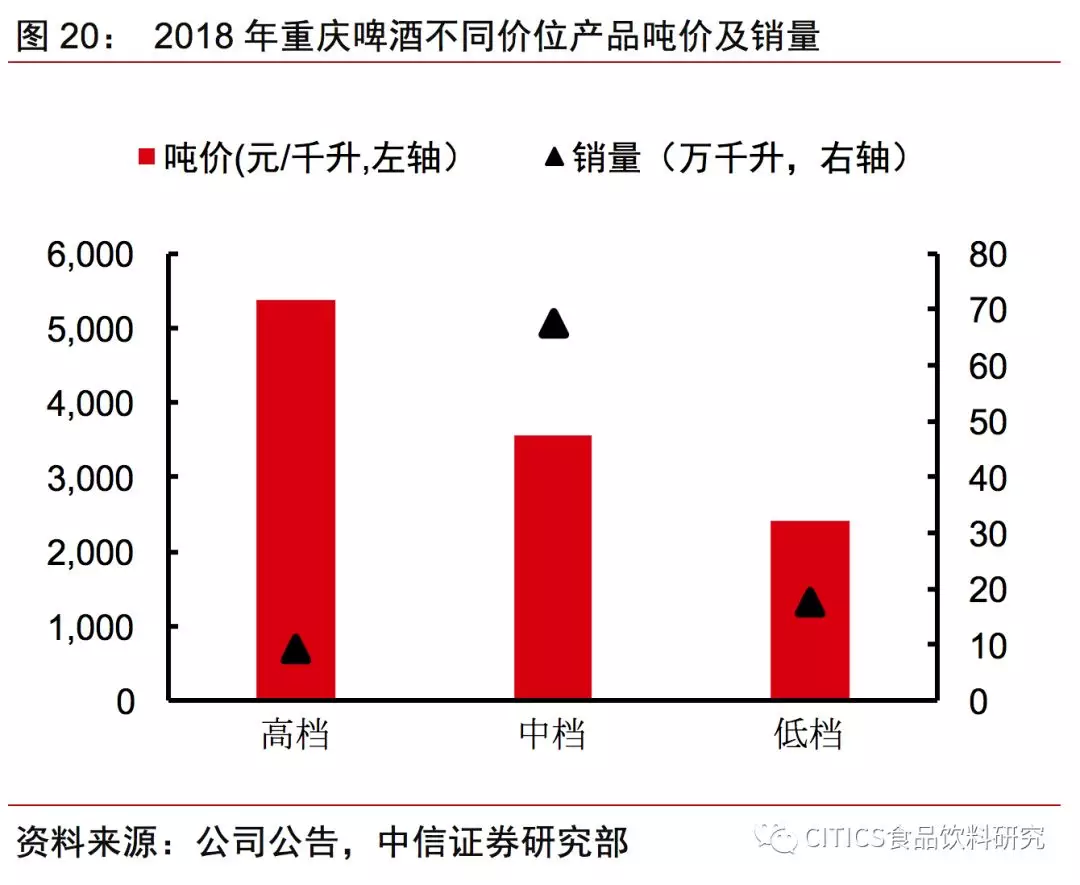

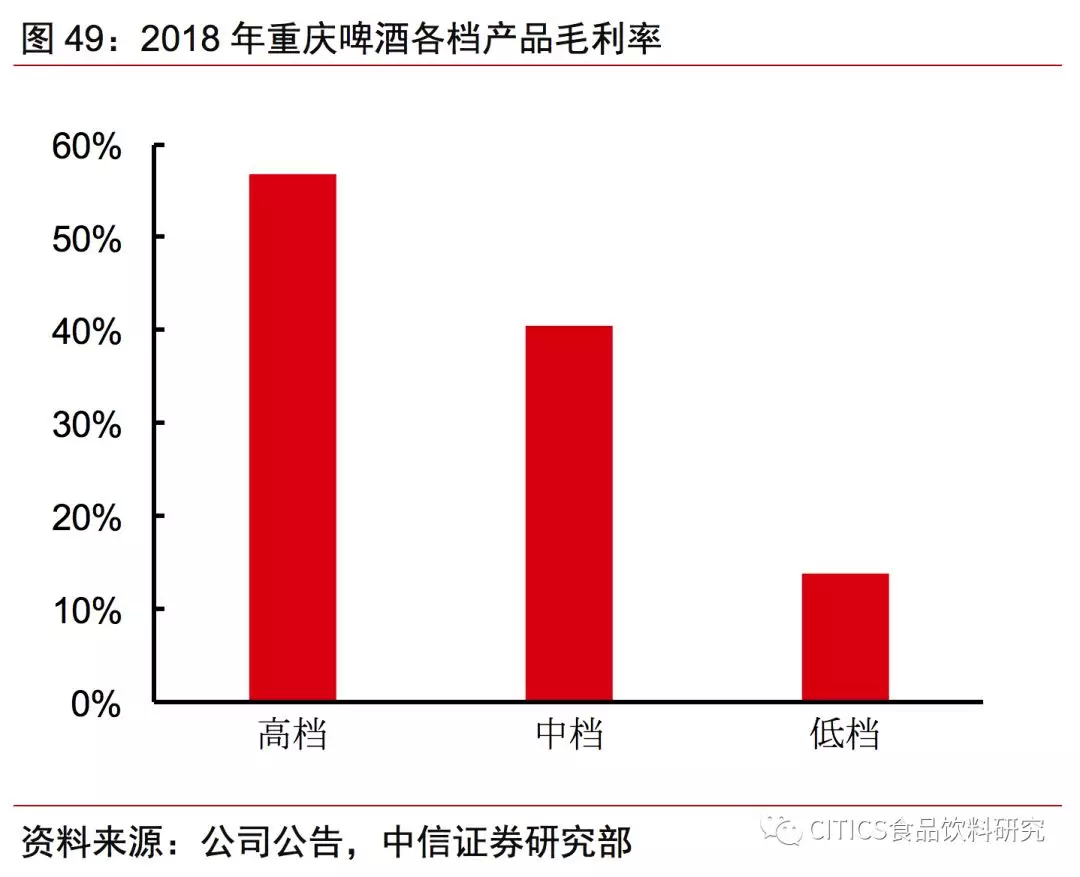

销量增长优于行业,中档表现尤为出色。2018年公司实现销量94万千升、同增6.4%,其中委托加工表现出色,销量同增39.4%,剔除委托加工销量增长1.9%。2019H1销量同增2.3%,其中委托加工销量同增3.0%。从结构看,公司产品升级表现出色,中高档产品占比持续提升,其中中档表现更为突出,2018/2019H1中档收入分别同增11.6%/9.6%;高档分别同增3.0%/0.2%,高档增速较低主要系嘉士伯品牌委托加工量减少。

百威啤酒:高端绝对龙头,国际+国内品牌齐发力

国内高端龙头,持续夯实高端龙头地位。百威为国内高端市场的绝对龙头,2018年高端及超高端市场市占率高达47%,公司通过国际品牌+本土品牌共同驱动,持续夯实国内高端地位、推动主流产品升级。①借助海外品牌,持续丰富高端产品品类:百威亚太目前已经拥有超过25个啤酒品牌,公司在积极推进科罗娜、星座等高端拉格啤酒的同时,提供消费者各类其他的风味酿造啤酒;②推动本土品牌升级,2019年上半年推出哈尔滨冰萃,拉动原有的中端及经济型消费者升级。

百威中国整体销量增速承压,上半年销量微降。从销量看,2018年/2019H1百威中国市场销量分别同增2.5%/-0.2%。百威作为国内高端啤酒的绝对龙头,夜场渠道占比较高,受2019年治安整治行动影响明显,同时叠加2019年新年较早,导致2019H1销量同比下降。从结构看,公司产品持续升级,2019H1超高端品牌在科罗娜和福佳的推动下实现双位数增长,百威主品牌实现了中个位数的增长,中端及主流市场冰萃不断吸引年轻消费群体。

2.价格:提价&VAT增加短期弹性,产品结构升级初见成效

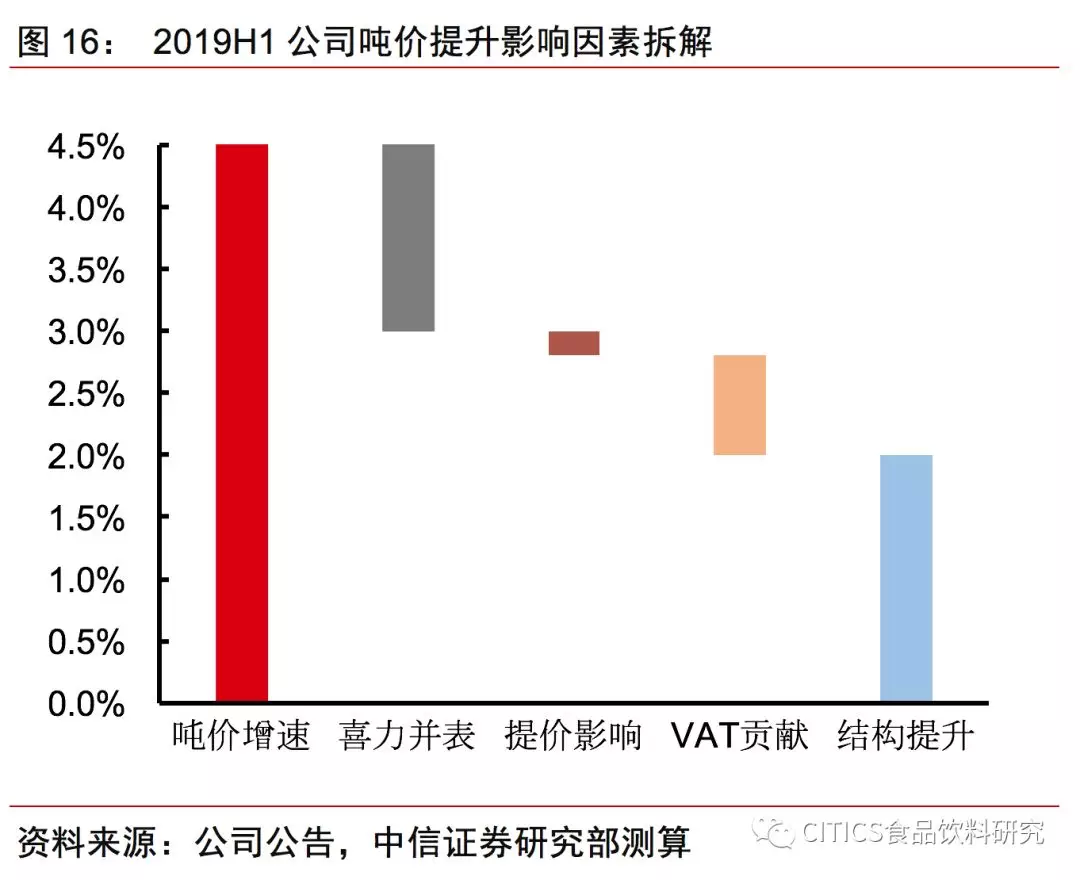

从价格看,2019H1各家公司吨价均有提升,华润青啤/重啤/百威分别同增4.5%、5.4%、4.0%、7.6%。各家啤酒企业吨价提升主要受到了增值税、结构升级、直接提价三大因素的影响;经过我们测算,我们认为对吨价的影响程度结构升级>增值税>直接提价。

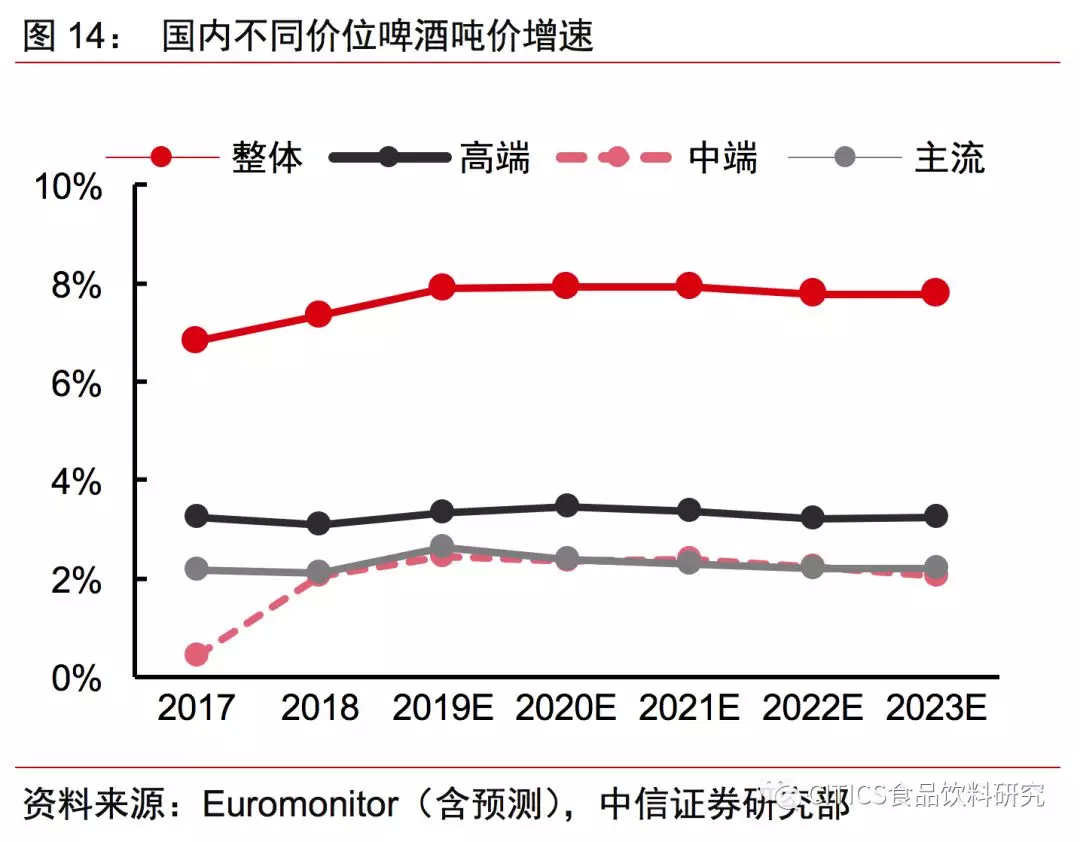

高端化趋势推动行业吨价持续 。过去几年在产品结构持续升级的背景下,啤酒行业吨价逐步提升。根据Euromonitor统计,2013-2018年啤酒行业零售吨价复合增速高达8.8%,中高端啤酒消费占比从2013年的18.1%提升至2018年31.1%。未来预计高端化消费趋势不改,受益于此,根据Euromonitor预测,2018-2023年啤酒行业零售吨价复合增速仍将达7.8%,中高端占比有望从31.1%进一步提升至44.6%。

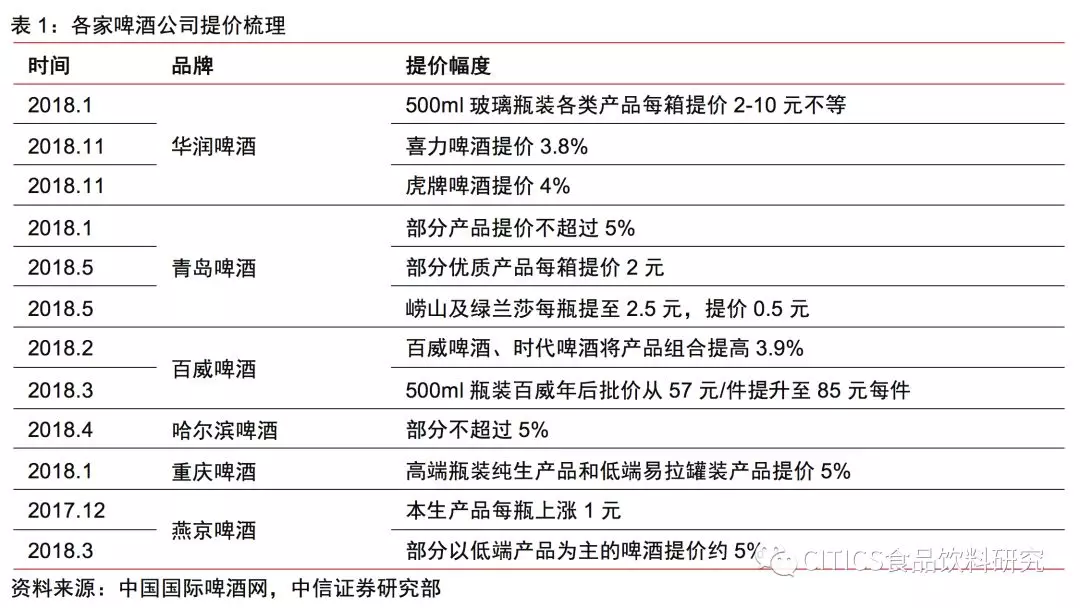

从上市公司看,2018年至今吨价的提升主要受到三方面因素影响:①产品结构升级;②直接提价;③增值税率调整。提价与增值税短期内给吨价提升增加弹性;长期看产品结构升级望持续作用,带动吨价提升。具体来看:

结构升级:2018年前后,各家上市啤酒公司纷纷强调推进高端化战略,着力中高端产品的发展,中高端产品体现出高于公司整体的增长带动吨价提升。

直接提价:2018年啤酒行业进入提价周期,啤酒企业从2018年初至今均在不同地区针对不同产品有所提价。因此由于提价时间不同,同比来说直接提价对于2019H1吨价提升仍有所影响。

增值税调整:自2019年4月1日起,增值税税率进一步下调,若按照出厂价不变、增值税率从16%降至13%推算,增值税率调整将直接带来吨价增长2.5%~3%。

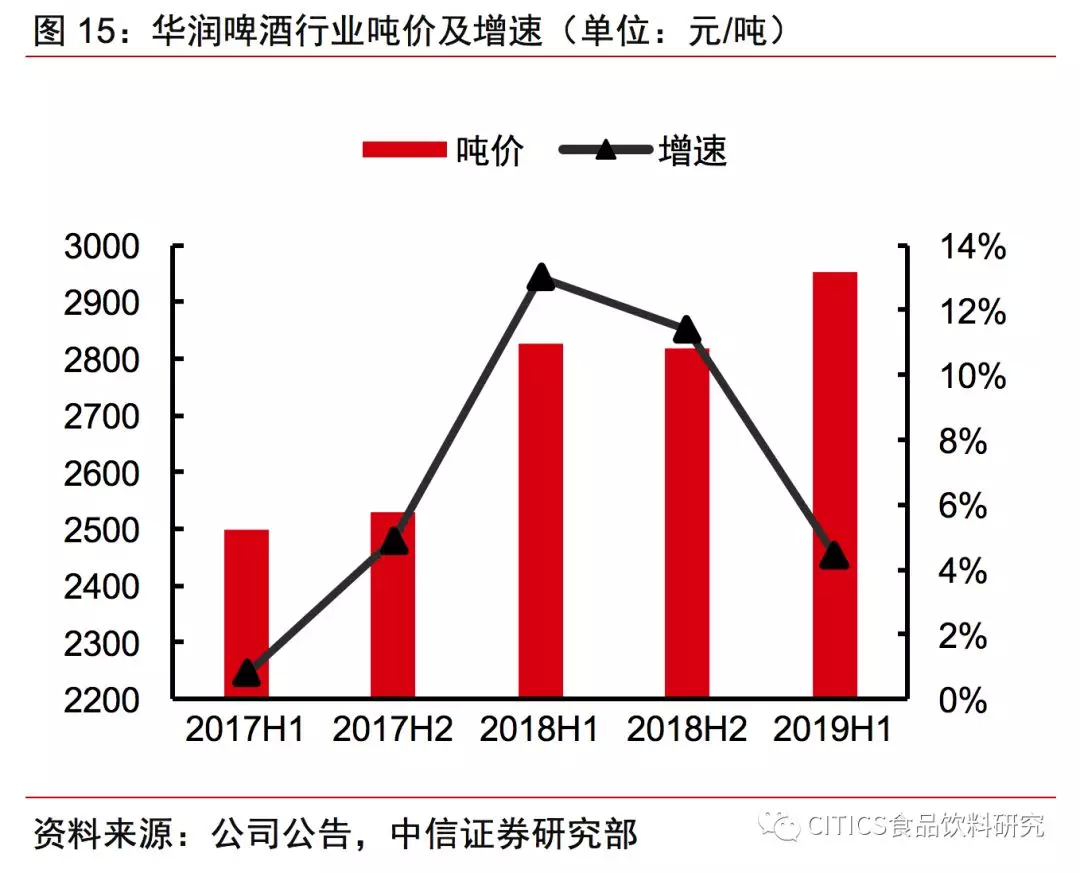

华润啤酒:提价助力2018年吨价高增,结构升级持续作用。2018年公司吨价提升12.2%,直接提价为公司吨价提升主要原因,叠加产品结构升级效应。2019H1公司吨价提升4.5%,我们估算剔除喜力并表后吨价同增3%左右,其中我们测算结构升级带来近2%增长,增值税带来小于1%增长,剩余少量提价影响。

青岛啤酒:结构升级显效,吨价持续5%左右增长。2018年公司吨价提升4.4%,主要系产品结构升级、及直接提价所致。2019H1公司吨价提升5.4%,我们测算其中增值税带来1.5%左右增长,产品结构升级带来3%左右增长,去年陆续提价带来的影响不到1%。

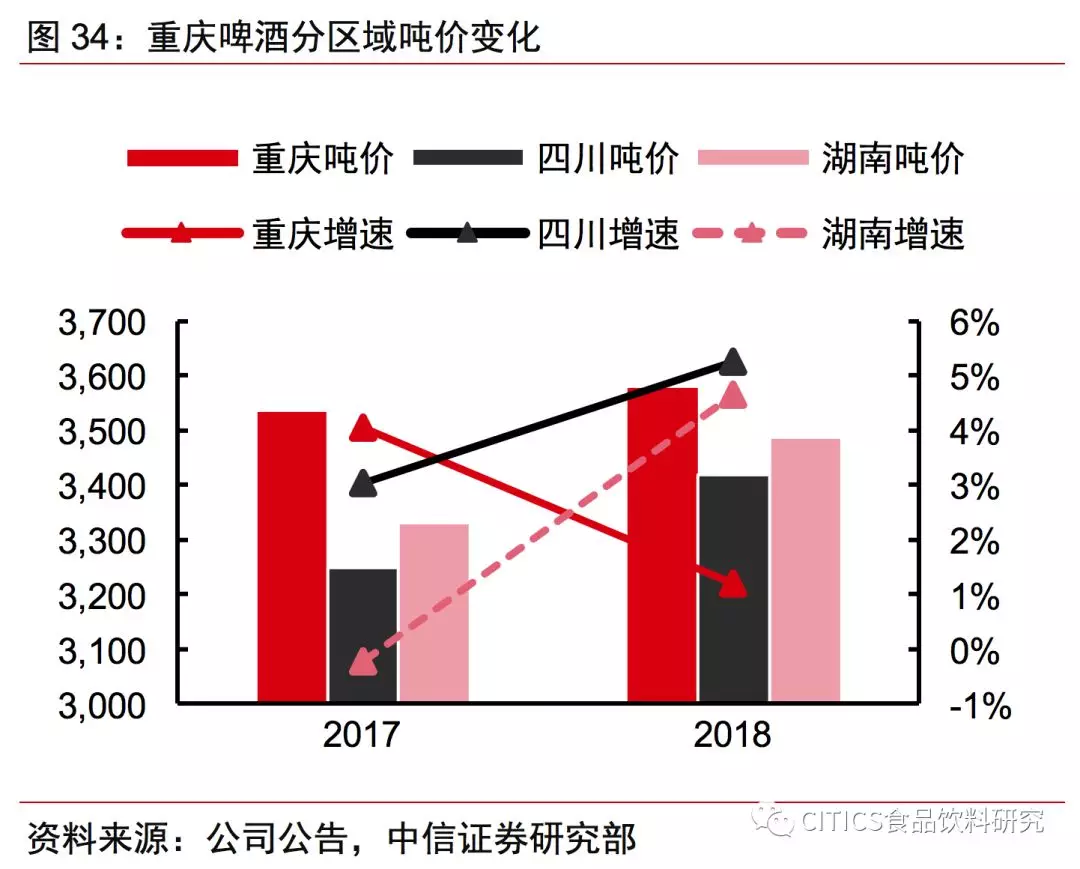

重庆啤酒:提价效应明显。2018年公司吨价提升2.0%,主要系2018年初公司对部分高档及低档产品提价约5%所致。2019H1公司吨价提升4.0%,剔除委托加工增长4.9%,其中我们测算结构升级影响最明显,VAT影响1.5%左右,提价影响1%以内。

百威中国:吨价持续较高增长。2018年百威中国吨价提升5.6%,主要受益于直接提价以及产品结构提升。2019H1百威中国吨价提升7.6%,其中Q1/Q2分别同增9.0%/6.5%,主要系:①提价影响,2018年2-4月公司集中提价,对2019Q1均价增长仍有作用;②VAT影响,我们测算增值税调整对2019Q2吨价影响2%-3%左右;③结构优化,公司高端品类占比不断提升,根据草根调研,2019Q1公司超高端销量同增超20%。

3.区域:差异化区域战略,推动规模&盈利提升

区域市场看,全国各地啤酒竞争格局差异较大,各家啤酒龙头企业在各个地区的收入规模及盈利能力不一,因此均制定了差异化的区域发展战略推动区域改善。从上半看,各家企业的基地市场表现出众,非基地市场也有盈利改善的趋势。

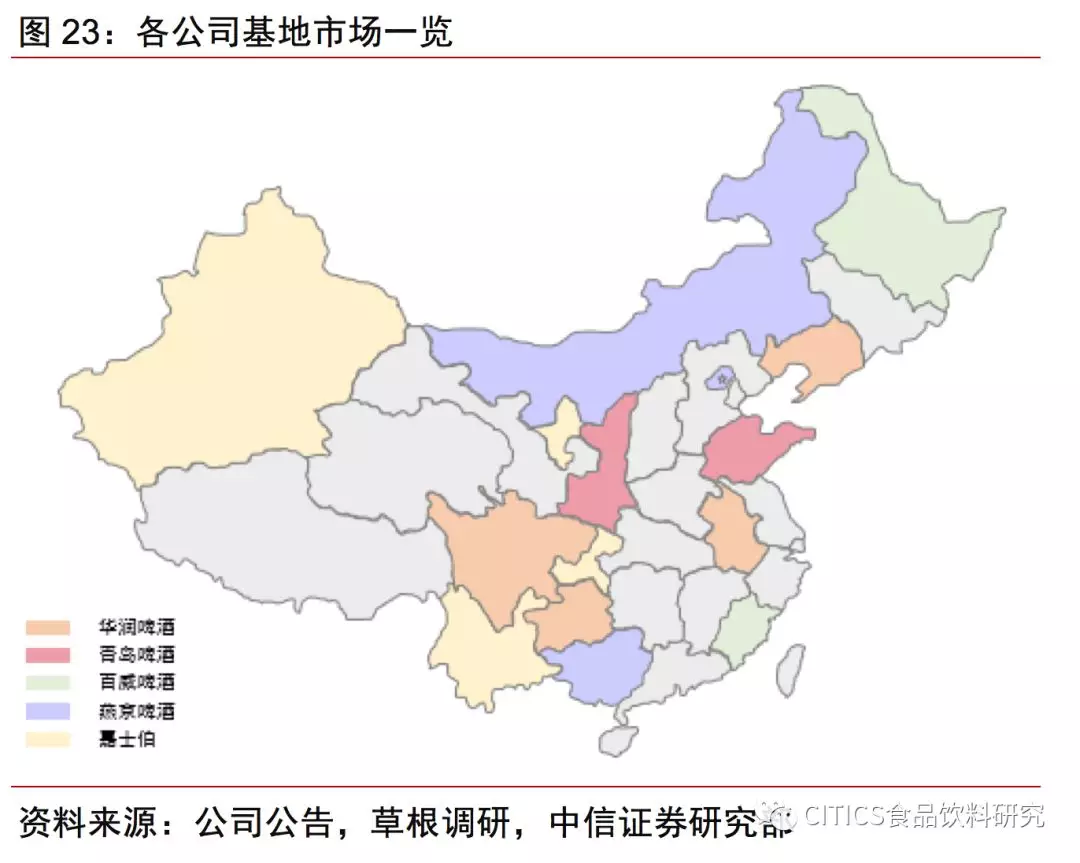

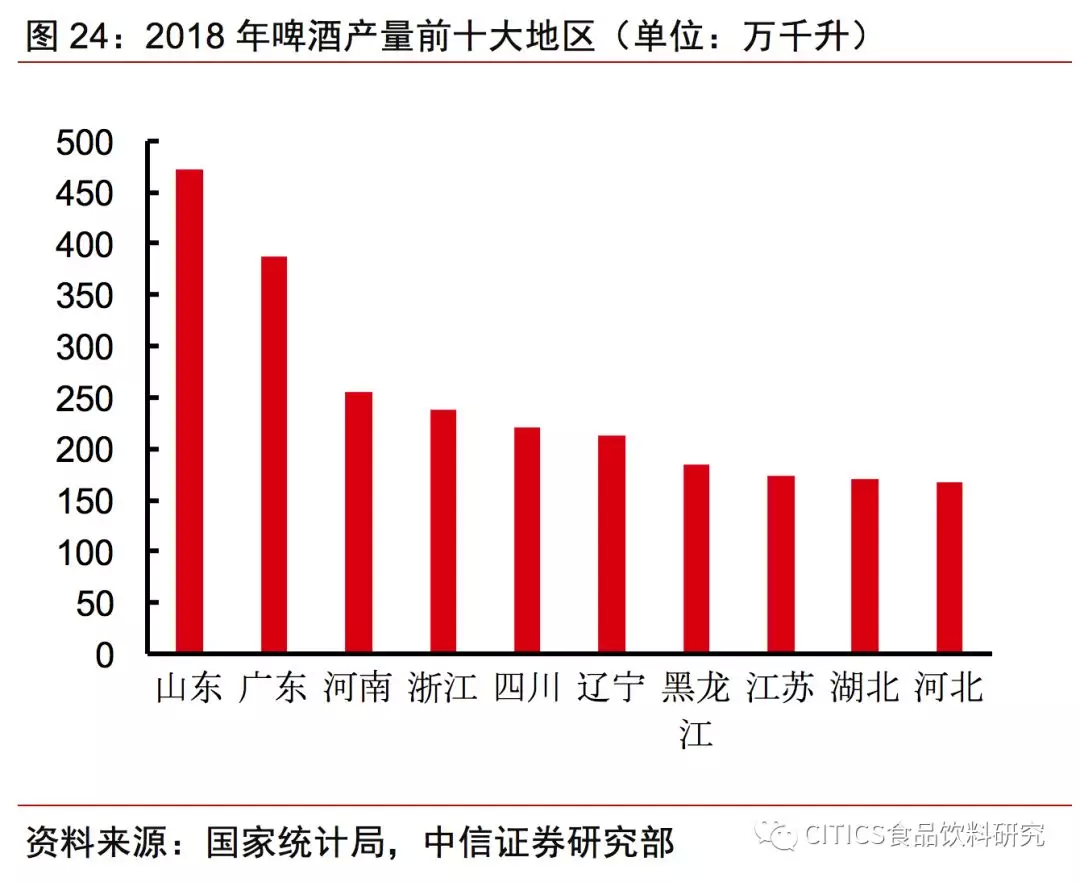

区域啤酒消费差异较大,竞争格局各不相同。根据国家统计局统计,2018年全国规模以上啤酒企业产量3812万千升,其中前三大省份分别为山东、广东、河南,产量分别达472、387、256万千升。从竞争格局看,各家啤酒企业基地市场差异明显,华润主要基地市场为四川、辽宁、安徽及贵州,青岛啤酒主要基地市场为山东、陕西,百威啤酒主要基地市场为黑龙江、福建,重庆啤酒基地市场为重庆。

华润啤酒:业绩考核加重,东区恢复/南区阶段承压

市场目标差异化,利润考核权重增加。近年华润逐步调整区域考核指标,增加利润考核权重,分区域市场看:①基地市场及高市占率市场(辽宁/四川/安徽/贵州/内蒙/天津等地),以利润为核心考核导向,销量维持或略增。②弱势市场从销量考核为主向利润+销量考核制度转变,确保收入&利润实现共同增长。③在半强势市场,同样加大利润考核力度。从2018/2019H1公司财报数据看:

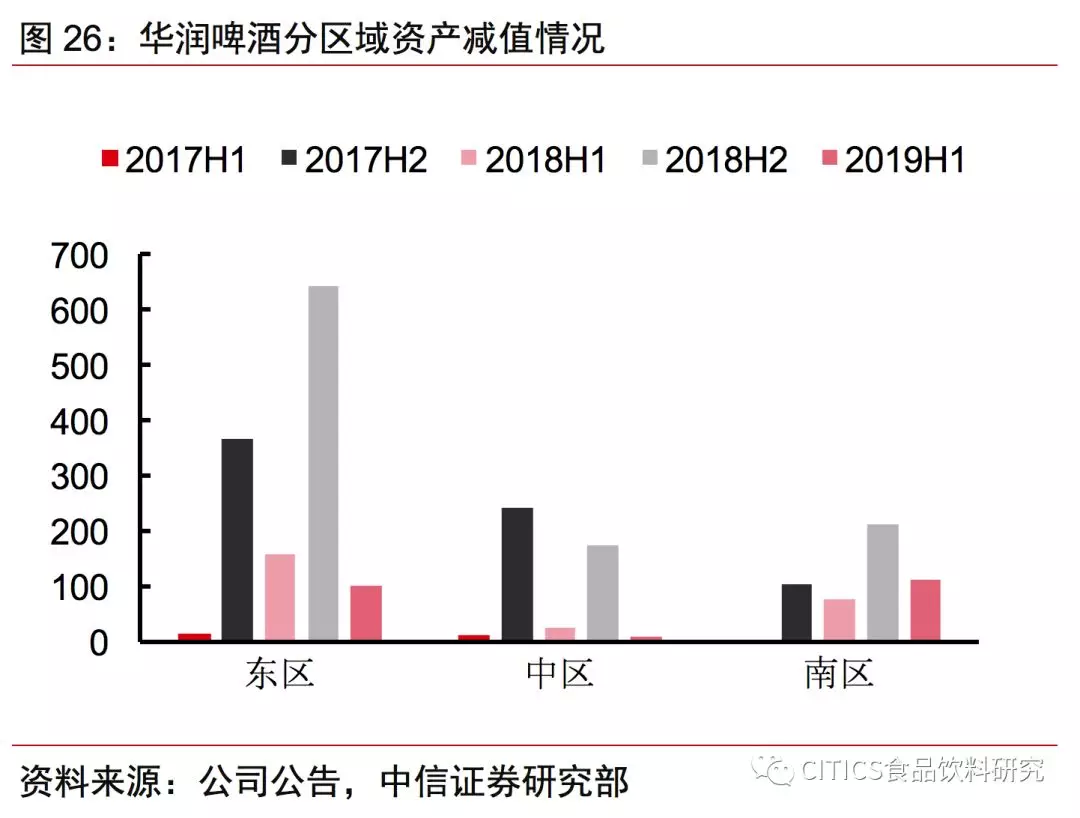

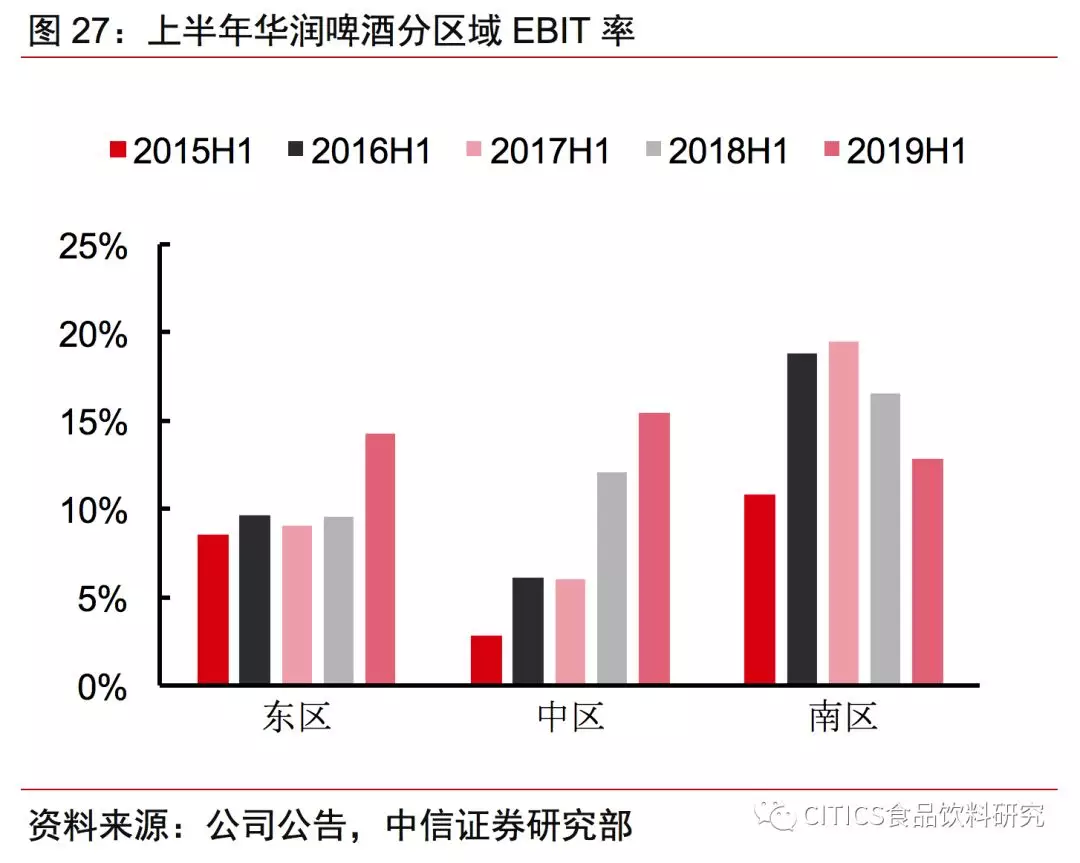

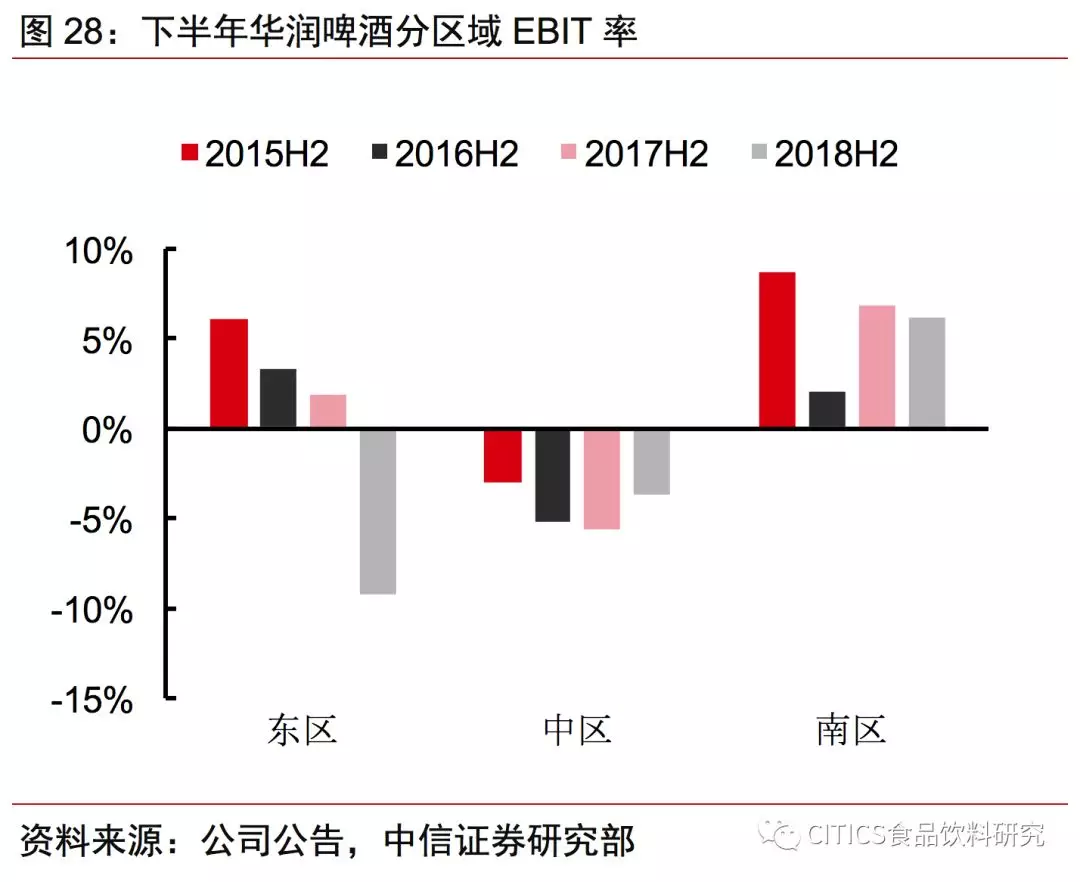

东区:公司核心市场,优化提效逐步显现。东区包括辽宁、江苏、浙江、天津等公司基地市场或者高市占率市场,是公司核心贡献最大的区域。2018年东区对外销售收入、EBIT分别达156.39亿元、1.99亿元、分别同比+3.2%、-77.3%,收入增速相对较低主要系东北地区受涨价&区域经济景气度&竞争加剧等原因影响,销售出现下滑;EBIT大幅下滑主要系东区为核心产能优化区域、关厂减值损失达8.05亿元(同增4.22亿元),剔除后EBIT同降20%。2019H1东区收入、EBIT同增9.6%、63.2%,关厂提效效果逐步显现,叠加增值税、产品结构升级,业绩呈现出高弹性。

中区:业绩表现出色,盈利能力持续提升。中区主要包括安徽、湖北等省份,2018-2019H1,中区收入均实现10%+增长,盈利能力持续提升。2018年中区收入、EBIT同增10.8%、528.6%,剔除关厂减值后EBIT同增87%;2019H1中区收入、EBIT同增12.4%、43.3%,剔除关厂减值后EBIT同增38.1%。

南区:2018关厂拖累业绩,2019H1气候&竞争致增长放缓。南区主要包括四川、贵州两大基地市场,2018年南区收入、EBIT同增11.8%、-1.1%,剔除关厂减值后EBIT同增16%,维持较快增长。2019H1收入、EBIT同比下降2.4%、23.9%,剔除关厂减值后EBIT同比下降18%,业绩下滑主要系南区贵州、四川、广西等省份受天气&竞争影响,短期业绩承压。

青岛啤酒:“一纵两横一圈”战略推进

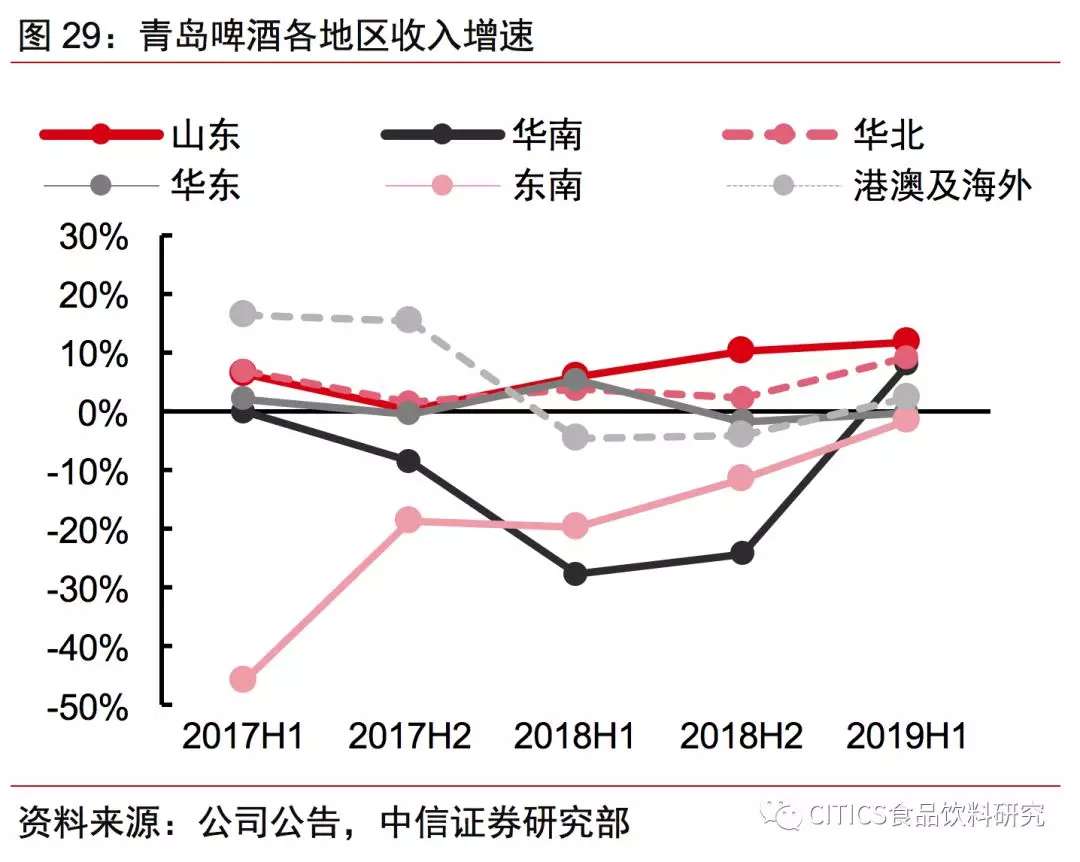

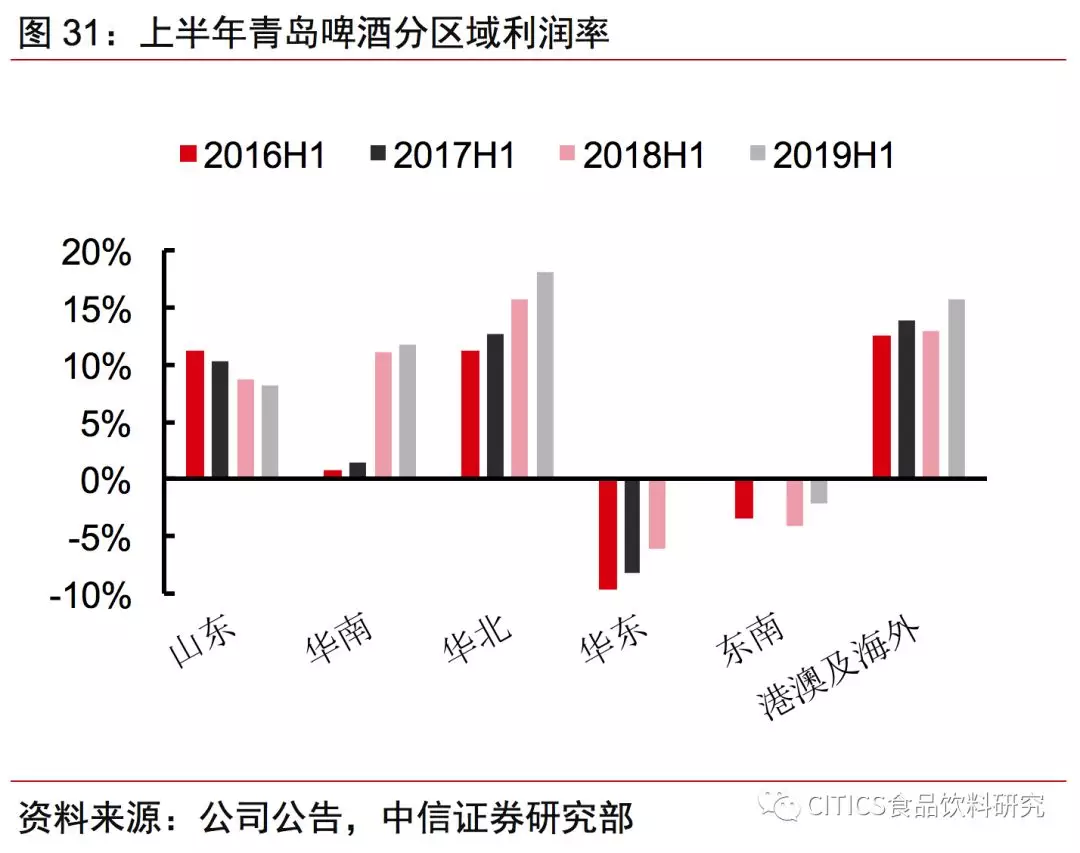

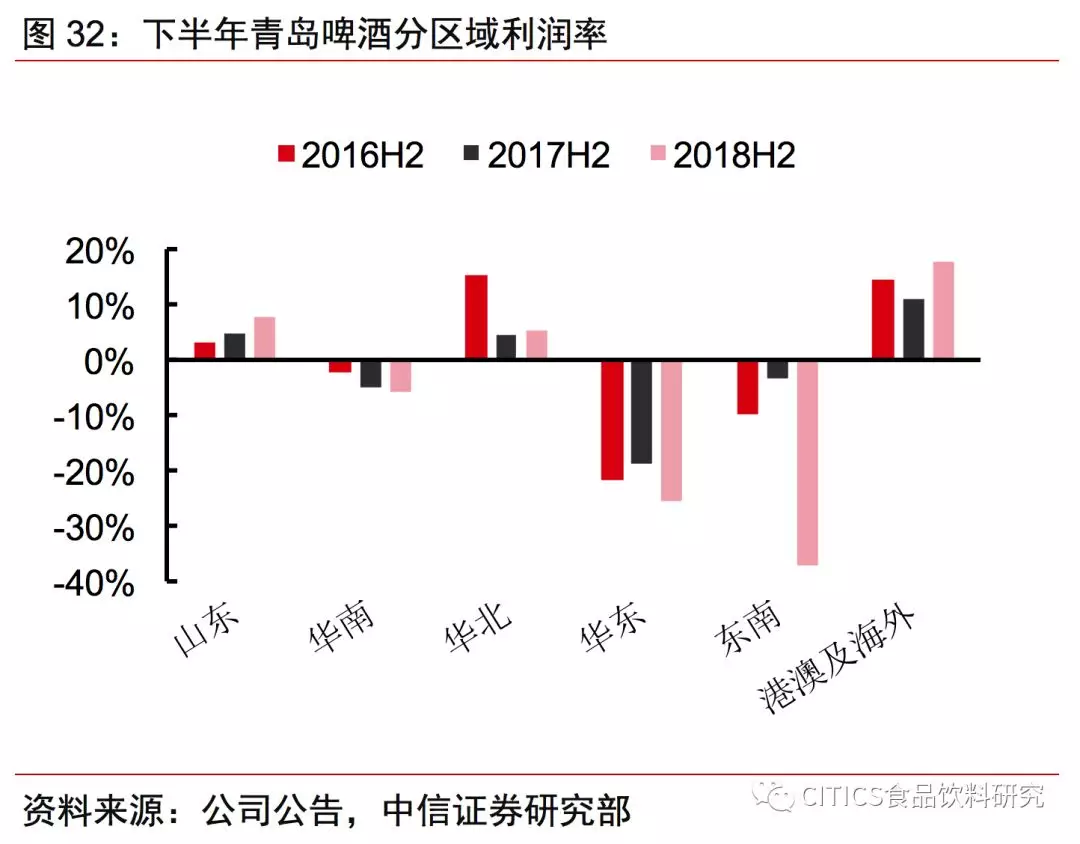

“一纵两横一圈”差异化战略,带动各区域市场改善提升。①振兴沿海,着力提升沿海地区市场运营能力,扭转业绩下滑趋势;②提速沿黄,全面提升沿黄河区域的收入业绩增长;③解放沿江,扭转沿长江区域持续亏损的现象,从产品&市场&战略全方面改善实现扭亏为盈;④做大“大山东”基地圈,提升山东市场对周边地区的带动作用。具体就2018年报及2019中报看,优势市场延续强势表现:

山东地区,山东地区为公司核心收入/业绩贡献区域,2018年收入/净利润占公司58%/84%。在此高基数下,2018年山东地区收入/净利润仍然实现7.7%/11.1%增长,表现出色,2019H1收入/净利润分别同增11.8%、3.9%,延续了出色表现。其增长主要来自于高端产品增长(国内部分高端产品在山东生产运往其他地区销售)、浙江等市场收入略有回暖(浙江等地产品多从山东调运,因此也算在山东地区)。但受其他省份亏损影响,净利润增速低于收入。

华北地区,华北为公司第二大市场,2018年收入/净利润占比17%/34%,2018-2019H1华北盈利能力持续提升,业绩保持20%+高速增长。2018年收入、净利润分别同增3.1%、26.7%;2019H1收入、净利润分别同增9.3%、26.2%。

华南地区,受益于海南地区单独分拆,2018年收入、净利润分别同比-26.1%、+268.0%,利润实现扭亏为盈;2019H1业绩稳步提升,收入、净利润分别同增7.9%、14.1%。

华东地区,华东地区亏损逐步收缩,2018年收入同增2.2%、亏损扩大14.4%,主要系关厂导致资产减值损失7127万元,剔除资产减值损失亏损收窄约5%;2019H1收入同比下降0.2%、亏损大幅缩窄96.3%。

东南地区,东南市场产品结构调整导致业绩短期恶化,2018年收入同降16.0%、亏损扩大882%;2019H1收入同比下降1.5%、亏损缩窄46.7%。

港澳及海外地区,海外市场盈利改善明显,2018年收入、净利润分别同比-4.4%、+19.8%;2019H1收入、净利润分别同增2.3%、24.4%。

重庆啤酒:聚焦三大市场,推动产品升级

聚焦重庆、四川、湖南三大市场。公司核心在于聚焦重庆、四川、湖南三大市场,①重庆市场,公司市占率高达80%左右,主要通过产品结构升级带动吨价提升;②四川市场,公司市占率约10%,期待借力高端产品来打开市场、提升份额;③湖南市场,主要在常德市场,市占率约60%,主要在于持续夯实市场地位。

重庆升级见效,四川高端出色,湖南短期调整。剔除委托代工影响后,重庆市场2018年/2019H1实现收入21.42/11.90亿元,分别同增2.0%/8.3%, 2019年新品国宾醇麦表现出色。四川市场2018年/2019H1实现收入3.42/2.06亿元、分别同增10.0%/5.2%,国际品牌乐堡、嘉士伯表现出色。湖南市场2018年/2019H1实现收入1.96/0.9亿元、分别同增7.1%/-1.6%,湖南区域调整致2019H1短期承压,下半年有望改善。

盈利:价增带动盈利改善,费用表现各不相一

1.毛利率:成本压力较预期缓解,吨价提升带动毛利率提升

从毛利率看,成本方面2019H1在麦芽、玻瓶等材料价格上涨较预期缓和,整体成本端压力仍可控;价格段在升级/VAT/提价影响下,吨价持续提升(具体分析见上文),公司毛利率改善明显。

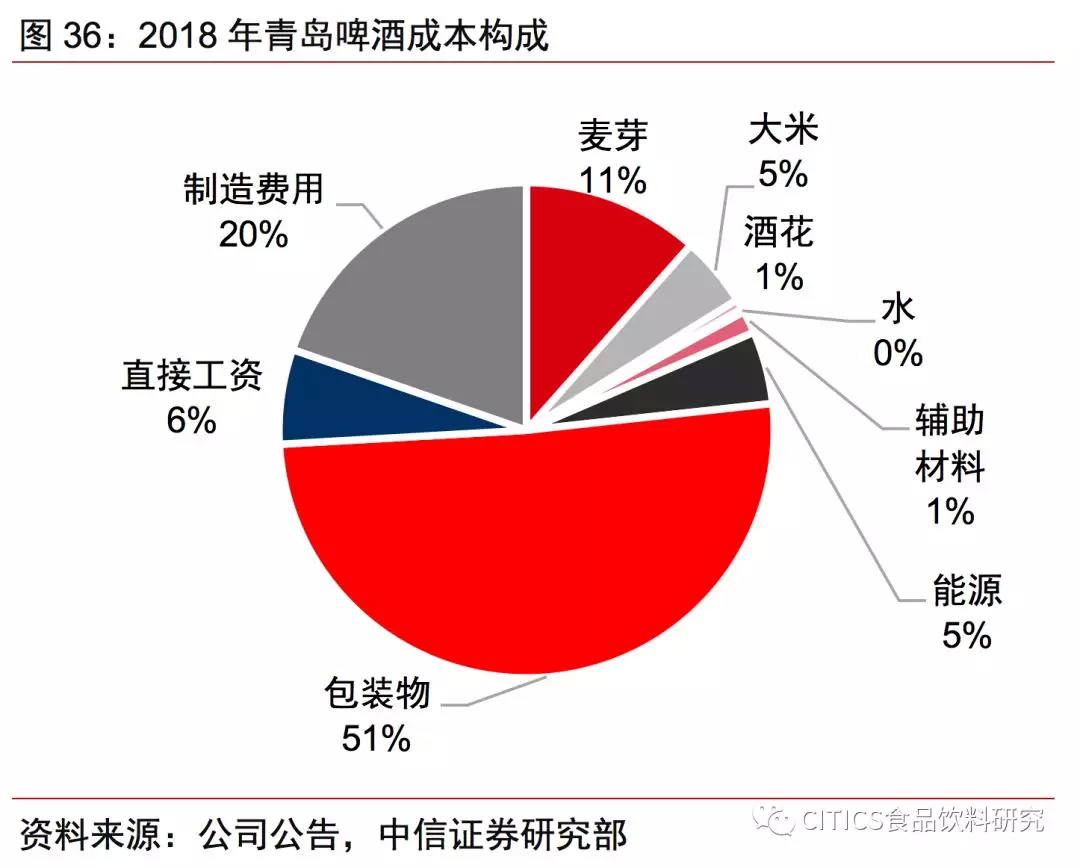

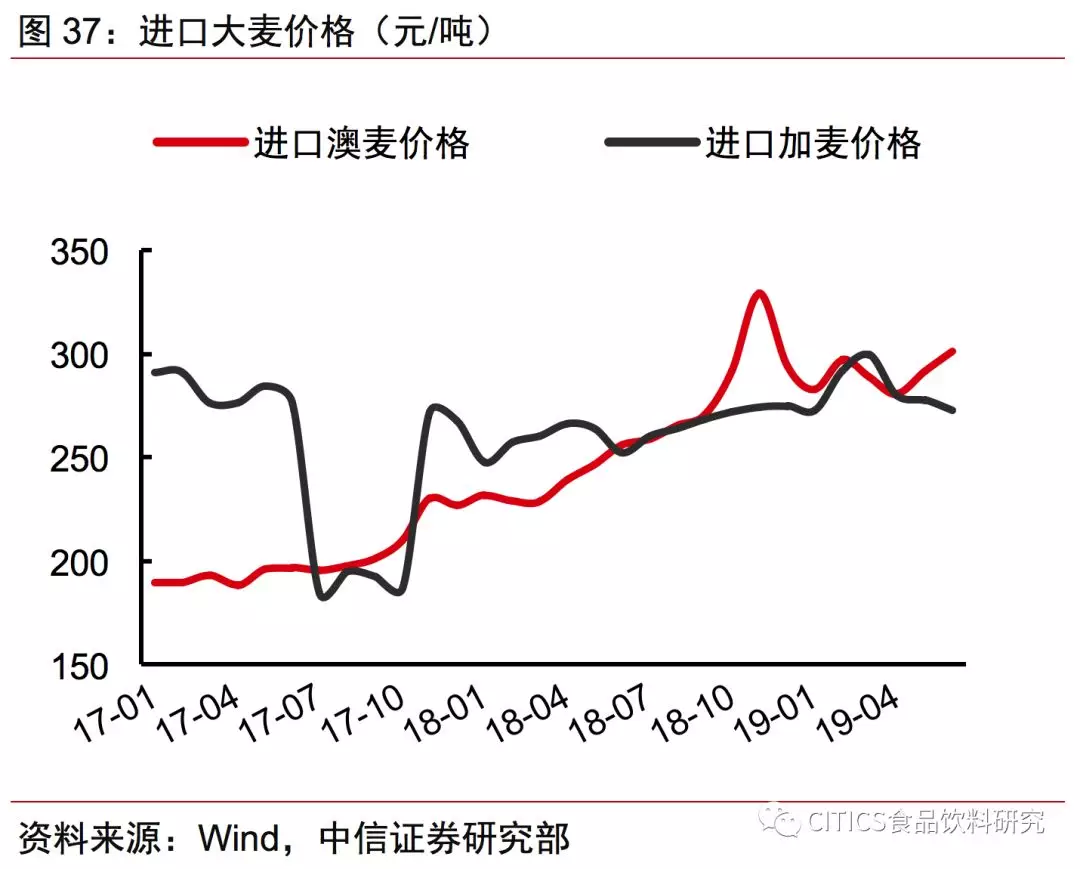

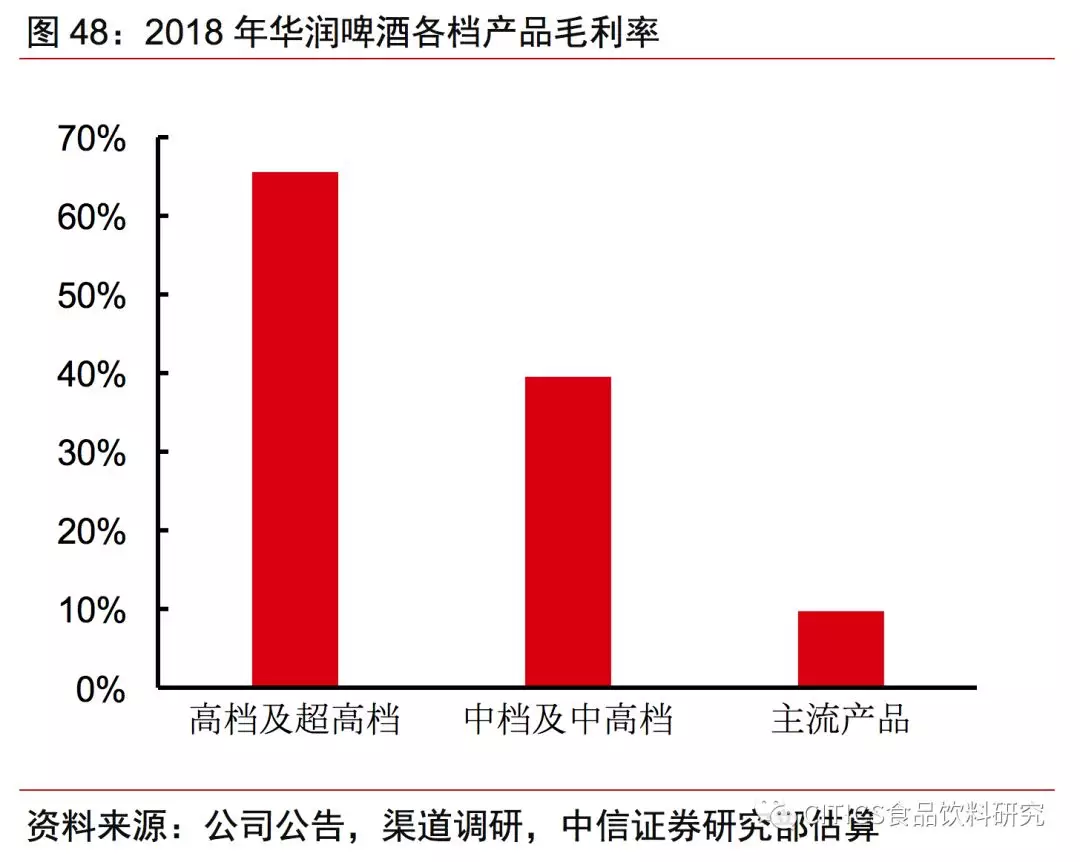

从价格看,前文已经分析,受益于提价、结构升级、增值税调整,各家公司吨价均有不同程度提升。从成本看,麦芽为最重要的原材料,同时包装成本占比较高;根据青岛啤酒披露,2018年公司成本中麦芽占比11%,包装物占比51%,从2018-2019年,麦芽、玻瓶等价格均有不同程度上涨,对啤酒行业盈利造成一定压力,但上半年整体看负面影响小于原来的预期,整体成本可控。综合看,吨价提升效应仍高于成本上涨,各家毛利率多为提升趋势,华润啤酒2018/2019H1分别同增1.4/1.9PCTs,青岛啤酒2018/2019H1分别同比-0.5/+0.7%,重庆啤酒分别同增0.6/1.3PCTs,珠江啤酒分别同增1.4/3.0PCTs。

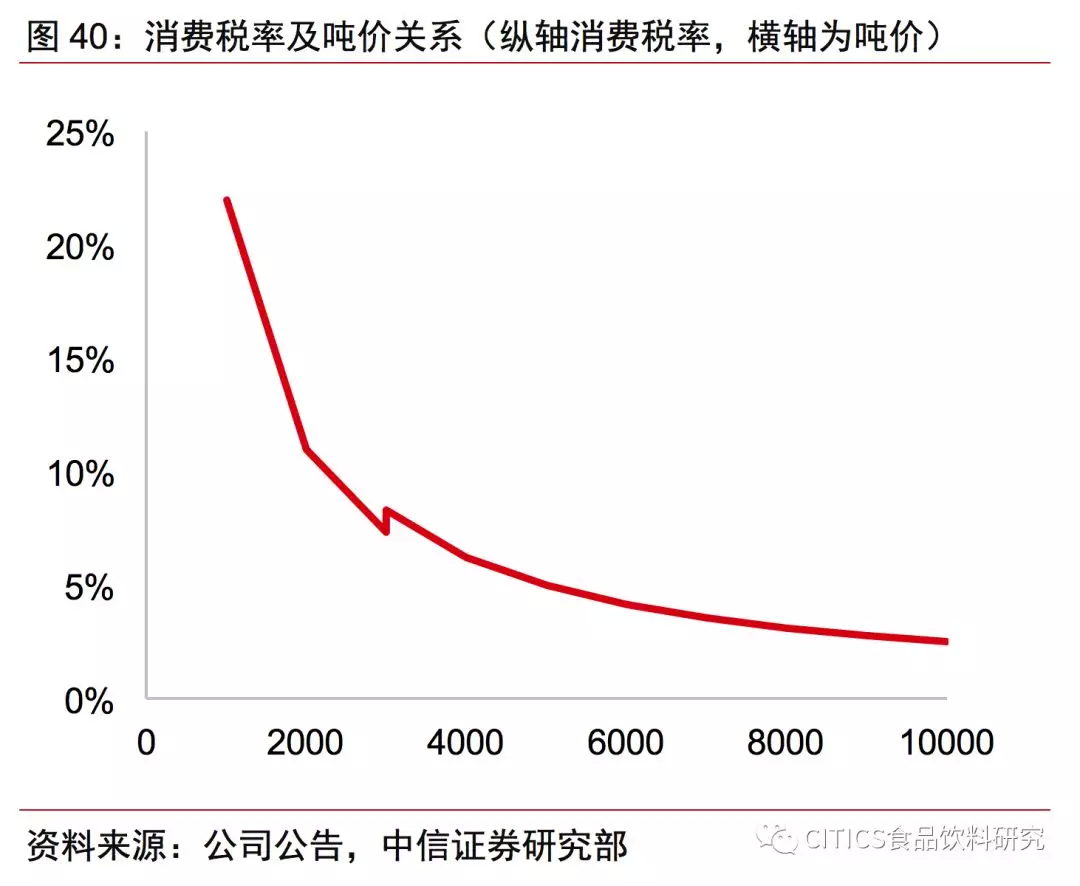

产品结构升级背景下,消费税率有所下降。消费税按照价格区分征收从量税,3000元/吨以下征收220元/吨、3000元吨及以上征收250元/吨。因此随着消费升级推动产品结构升级,消费税占收入比重有望逐步呈现下降趋势。2019H1青岛啤酒、重庆啤酒、珠江啤酒消费税率分别同比下降0.42、0.23、0.32PCT。

2.费用率:匹配高端化进程,管理&销售费用趋势不一

匹配高端化趋势,具体看费用率变化,上半年整体呈现出两个趋势:

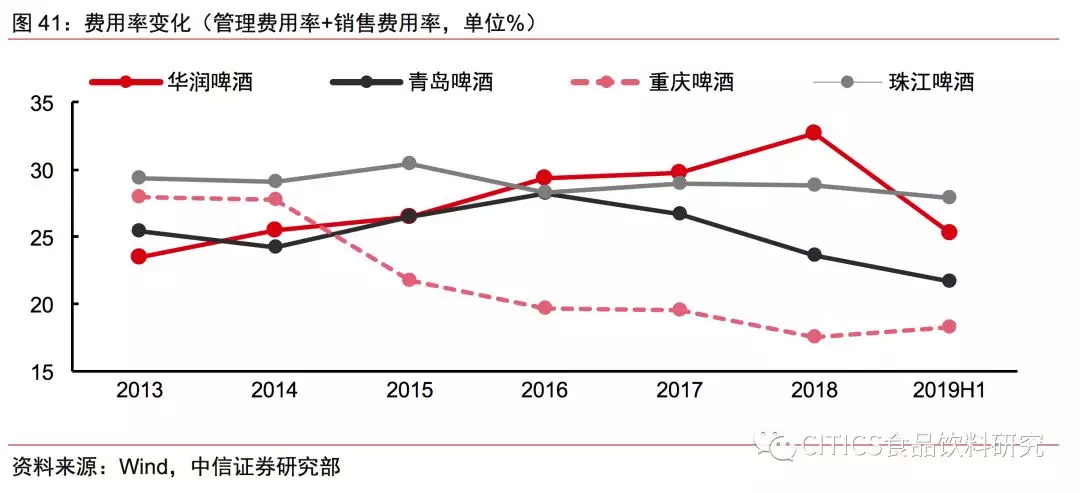

2019H1行业龙头企业销售+管理费用率多呈现下降趋势,其中华润啤酒剔除关厂+遣散+年金影响后下降0.5PCT;青岛啤酒基本持平;重庆啤酒下降0.4PCT;珠江啤酒下降0.1PCT。

高端化趋势下,管理&销售费用呈现不同趋势,①销售费用上,各家公司向品牌营销转型动作一致,但短期内受到阶段性新品投放、高端化进度、原促销费规模等因素影响,费用率变化趋势不一。从理论上看,短期品牌营销投入望带动广告费用率上升,长期伴随着高端化持续推进,广告费用率有望逐步趋稳。②管理费用上,伴随关厂提效、精益制造等动作逐步落地,管理费用率逐步下降。

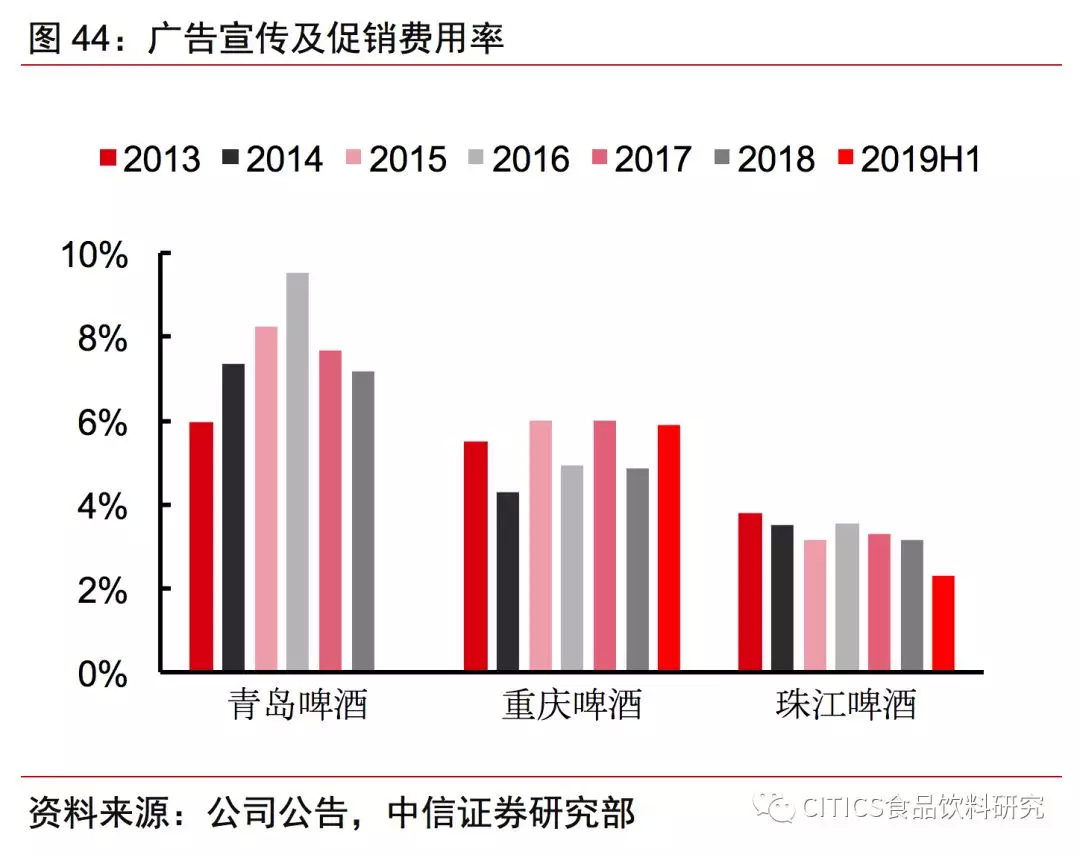

销售费用:纷纷加大品牌宣传力度,整体费用率表现不一。在高端化进程中,相应的销售策略也发生了改变,从原来相对低效的促销拼价格转移到投费用塑造品牌,例如青岛啤酒促销费用率逐步下降从2016年的6.7%下降至2018年4.0%,华润啤酒投入明日之子、热学街舞团等一系列综艺节目为SuperX等中高端新品营销。

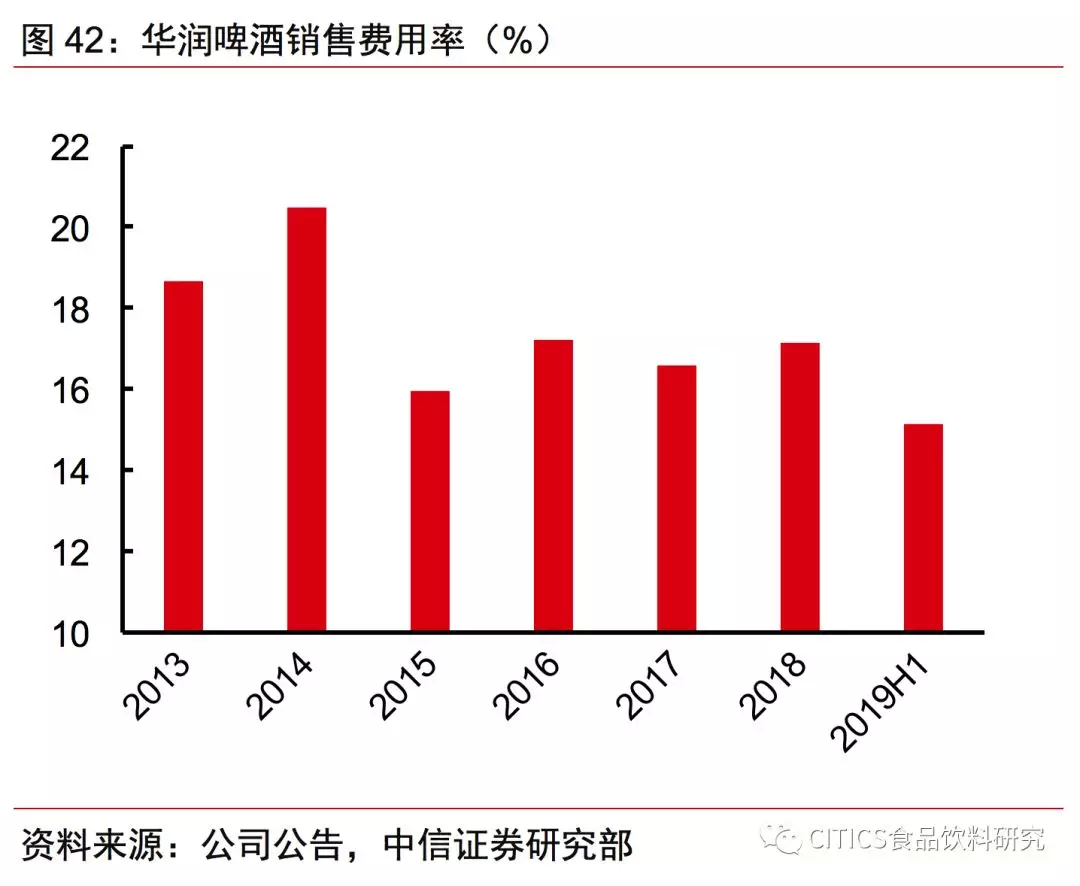

具体从规模上看,一方面,由于各家公司新品投放、高端化进度不同,使得在2019H1品牌营销投放需求不同;另一方面,由于每家公司在原来低档市场竞争时投入的费用规模不同,转投广告营销后带来的环比变化不同。因此2019H1各家公司销售费用率变化有所差异,华润啤酒销售费用率同比+0.8PCT,青岛啤酒广告费用率同比-0.1PCT,重庆啤酒、珠江啤酒的广告及促销费用率分别同比+0.6PCT、-1.5PCTs。

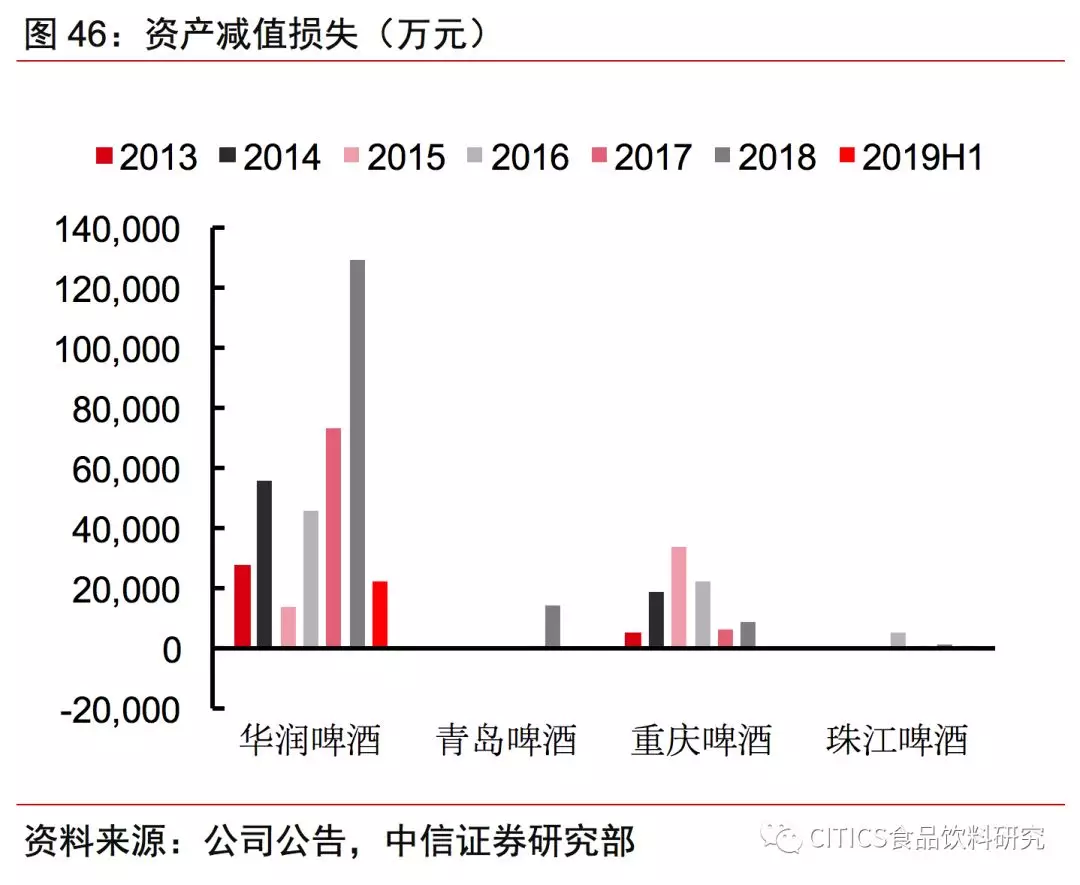

管理费用:关厂提效&精益制造逐步带动管理费用率逐步下降。产能方面,短期内关厂带来资产减值、员工遣散、物流成本增加,给业绩带来一定压力;关厂完毕后,确定性带来折旧员工费用环比减少、产能利用率提升,规模化效应望逐步显现。具体从公司看,重庆啤酒产能优化最为领先,目前通过生产卓越化项目进一步优化生产;华润啤酒关厂步入尾声,预计2020年起关厂带来的人员/折旧成本降低确定性兑现,长期规模化效应望逐步显现;青岛啤酒2018年关闭2家工厂,规划未来5年再关闭10家工厂,产能优化需要持续跟踪。2019H1华润啤酒剔除减值/遣散/年金后管理费用率下降1.3PCTs,青岛啤酒管理费用率下降0.2PCT、重庆啤酒管理费用率下降0.4PCT。

风险提示

行业消费量下滑,市场竞争加剧,高端化战略不及预期。

投资建议

2019H2开局不佳,7月啤酒行业产量同比下降4.9%,我们认为在中性假设下,下半年龙头公司仍望实现优于行业的销量增长,业绩弹性仍然有所延续,但弹性幅度具有不确定性。

1)增值税影响2019H2仍然存在,由于下半年两个季度均受益,增值税影响应该较上半年增强,但不能用Q2的弹性表现直接外延推导Q3和Q4情况。因为Q2为增值税调整第一个季度,多数啤酒公司并未立刻将收益与经销商共享,尚需时间制定合适的分配与激励方案。我们预计下半年,各家公司会更多利用增值税收益去激发渠道活力,如若激励方式正确、经销商有效执行,将长期有利于公司高端化发展;如果经销商没有有效执行,最终体现未来增值税收益的多方分配。

2)2019H1龙头公司优于行业的销量增长同样可能伴随着渠道库存的增加,由于7月份行业表现不佳,因此需要紧密观察各家龙头公司终端动销情况。如果行业持续低迷、叠加终端存货管控不当,可能出现阶段性库存周期。

长期看,啤酒行业真正的拐点并不体现在销量端,而是吨价和盈利能力的改善(高端化),这取决于:①中高端产品的增长;②关厂提效、精益制造等带来的效率提升;③高效的营销费投。在持续高端化升级背景下,我们认为行业龙头公司有基地市场,凭借领先的品牌力和渠道力,能够相对高效的推进高端化升级,最终成功推进高端化落地的龙头企业能够享受盈利能力持续改善。对标百威亚太2018年16.7%的净利润率,国内啤酒企业盈利能力仍有较大提升空间。

我们认为,行业是否已经全面迎来基本面拐点仍存在不确定性,但短期业绩弹性确实存在。长期看,只有执行力强、高端化有效落地的公司才能够率先迎来长期业绩拐点。

基于此,重点推荐华润啤酒,公司机制、渠道、资本与整合能力强,长短逻辑兼备;推荐青岛啤酒,公司短期业绩具备弹性,同时高端化战略清晰,本土品牌中高端定位领先,持续关注高端化战略落地成效;推荐重庆啤酒,公司经营提效行业领先,基地市场表现出色,关注其与嘉士伯整合进展;关注燕京啤酒、珠江啤酒。

扫码下载智通APP

扫码下载智通APP