保险股下半年仍具备配置价值 关注资产及负债端都相对更为稳健的个股

本文转自微信公号“马婷婷深度研究”,作者:赵耀、马婷婷

如何看待中报整体情况与保险股下半年展望?

1)整体结果看归母净利润实现预期以内的显著增长,但市场更为关注的负债表现仍然有压力。以实际业绩增长情况看,国寿、平安表现相对较优,以预期看太保NBV略好于预期、新华略低于预期。

2)负债端包括代理人和新单整体仍然有压力,且各公司采取不同措施以应对。

3)中报业绩核心指标多有“分化”,有短期因素影响,也有业务发展方向、应对策略及公司战略的分化。

4)下半年保险股核心关注点在长端利率以及对明年开门红的预期。同时,对于监管影响、行业竞争、年底的估值切换、保险股的贝塔属性等同样需要保持一定关注。

5)即便行业仍然有一定的压力,保险股长期EV的增长逻辑并没有问题,当前看仍然能够基本维持未来三年15-20%的稳健增长。

整体业绩:利润大幅增长,EV增速回暖。

净利润或扣非口径受益会计政策及投资增长显著提升,营运利润披露加强,同时投资差异也一定程度贡献EV增长,上半年险企EV增速处于近年来较高水平。剩余边际增速及摊销速度有所下降,但仍能保障长周期利润相对稳定释放。

负债端:负债表现有所分化,人力与NBV承压。

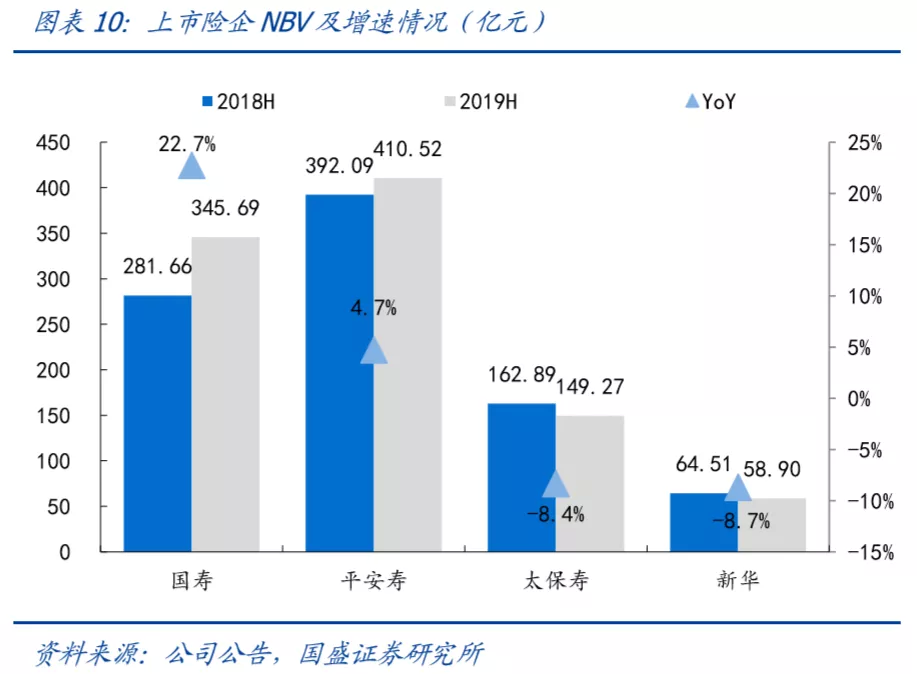

代理人行业增速承压,但国寿、新华逆势增长,上市险企整体对代理人产能的重视程度更加提升。Margin方面各公司驱动因素及变化方向均有所分化;国寿、平安、太保和新华NBV增速分别同比+22.7%、+4.7%、-8.4%、-8.7%。分红险占比下降传统险占比提升,使得保险公司保单继续率下降以及要求资本增加,同时使得NBV对利率敏感性明显提升。

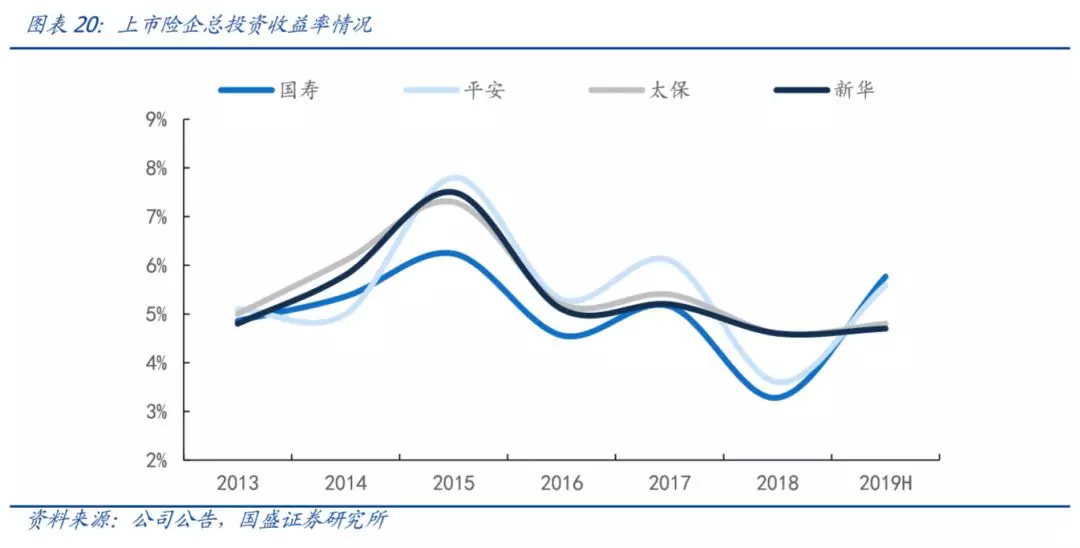

投资端:长端利率有压力,权益市场贡献弹性。

长端利率的压力使得上市险企整体净投资收益率有所下降,债券配置期限明显拉长;股票资产整体增配,权益上行拉升总投资收益率及综合投资收益率。

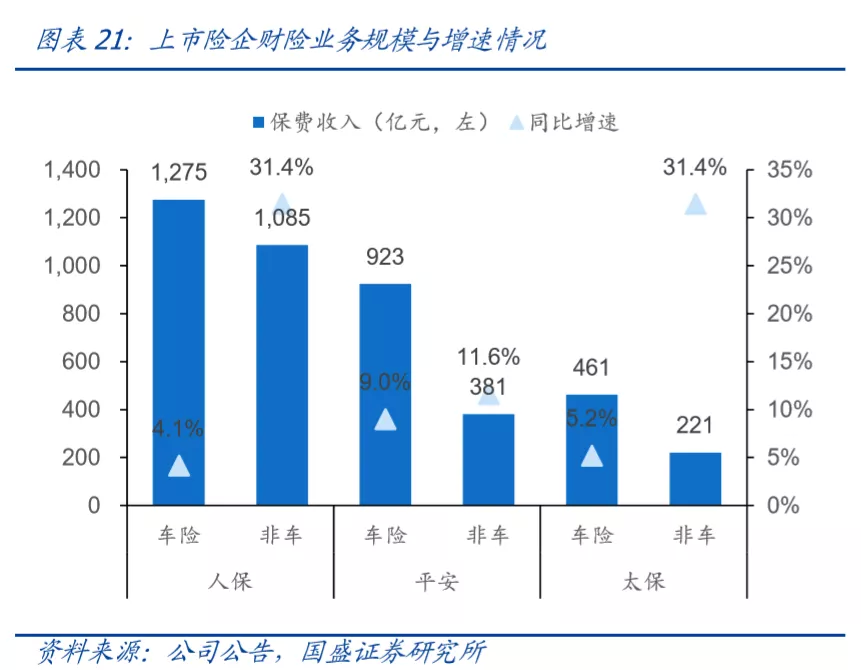

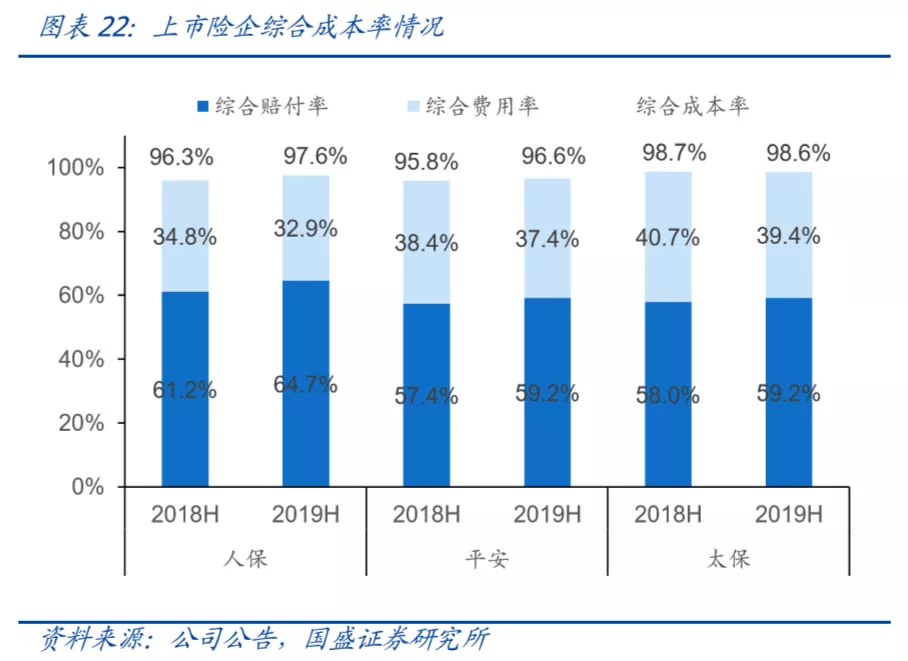

产险:下半年保费增速及成本率有向好趋势。

非车业务仍然拉动总保费增长,上市公司整体市占率小幅提升。上半年监管强化之下赔付率上升,综合成本率小幅承压,下半年看车险增速或小幅回暖,综合成本率有望下降。

投资建议

截至30日,国寿、平安、太保、新华对应A股2019E的P/EV估值分别为0.86倍、1.33倍、0.88倍、0.74倍,保险股当前的估值水平具备相对较高的安全边际,下半年新单仍然有相对改善的空间,我们认为保险股仍然具备配置价值,建议关注资产及负债端都相对更为稳健的中国平安(02318)、中国太保(02601)。

风险提示

1、长端利率快速下行风险;

2、行业竞争加剧可能会使得保险公司价值率有所下降;

3、负债改善不及预期风险。

报告正文

一、如何看待中报业绩与保险股下半年展望

我们认为上市险企整体的中报情况在预期以内,各家利润受益于手续费税收政策抵扣摊回及投资收益提升影响,归母净利润实现显著增长,但市场更为关注的整体负债新单表现仍然有压力。以实际业绩增长情况看,国寿、平安表现相对较优,以预期看太保NBV略好于预期、新华略低于预期。

对于负债端的压力我们认为来源于几个方面:

1、当前代理人增员确实存在一定难度,而代理人产能提升仍然是长期的过程;

2、新单销售存在压力,保障型产品作为非标准化产品自身销售难度就更大,同时叠加宏观环境以及行业竞争持续加剧影响,行业仍然未能完全从17年底的134号文影响中完全走出。而新单销售压力同样会影响代理人收入、产能及留存。

在此压力之下各公司也采取了不同的措施以应对,国寿、新华致力于快速增加人力以拉动新单增速,平安采取了多层次的产品体系及客户群体的下沉方式,同时新华、太保加大推动规模型业务发展。从具体公司的表现看,平安的业绩表现最为稳健;国寿业绩虽优但持续性及转型发展仍有待观察;太保今年业绩短期承压,但存量价值仍然较高;新华目前发展方向需静待业绩表现进行验证。

对于整体中报我们认为最主要的特征在于“分化”,保险股核心关注的指标如NBV增速、NBV margin、代理人数量、代理人产能,乃至投资端的总投资收益率或者产险业务的增速、综合成本率趋势等方面,不同公司可能都呈现了不同的业绩表现和发展趋势,或因业务发展方向、应对策略及公司战略的分化,也有短期因素影响,具体内容我们在后文有详细阐述。

对于下半年展望,我们认为保险股的核心关注点在于:

1、长端利率的压力:当前市场对于目前略高于3.0%的收益率水平接受程度已经较高,而长期利率仍然是趋势性向下,如果下半年长端利率快速下行,保险股当前的估值水平或有所压力。

2、对明年开门红的预期:当前市场对负债端的关注程度仍然较高,并不完全在于下半年的改善趋势,更多在于长周期新单或者NBV的增长水平。三四季度如果对明年开门红预期提升,且后期逐步有较好的数据进行验证,保险股仍然有较大的估值提升的机会;如果对明年开门红表现仍然有较大压力,市场或对保险股新单长期增长产生怀疑,对保险股整体的估值水平提升难有持续向上的动力。同时8月30日银保监会也出台了关于法定准备金的政策对4.025年金产品的销售进行了限制,开门红这类短期冲量产品退出历史舞台,对2020年开门红新单更多要比拼保险公司的真实实力与销售能力,同时更加提升对明年开门红的关注度。

此外,对于监管影响、行业竞争、年底的估值切换、保险股的贝塔属性等同样需要保持一定关注。

即便行业仍然有一定的压力,保险股长期EV的增长逻辑并没有问题,当前看仍然能够基本维持未来三年15-20%的稳健增长。

二、整体业绩:利润大幅增长,EV增速回暖

2.1 政策及投资推升利润增速,营运利润口径披露加强

归母净利润口径:19年上半年受益于税收政策调整的一次性抵扣影响以及投资收益的显著提升,上市险企净利润同比增速显著提升,国寿、平安、太保及新华19H归母净利润分别为375.99亿元、976.76亿元、161.83亿元、105.45亿元,同比增速分别为128.9%、68.1%、96.1%、81.8%,增速均创13年以来新高。

扣非口径:由于税收政策的一次性抵扣为非经常性损益,因此如果考虑扣非之后的归母净利润,则国寿、平安、太保及新华分别为亿元324.86、874.46亿元、113.45亿元、86.94亿元,同比增速分别为96.4%、50.6%、38.1%、49.1%。

营运利润口径:而营运利润的口径除了剔除一次性项目的重大调整外,还剔除了评估假设变动影响以及短期投资波动,能更为客观反映保险公司当期业绩的表现情况。17年年报开始平安首次引入营运利润指标,本次太保也首次披露相关口径的数据。19H平安、太保营运利润分别为734.64亿元、136.06亿元,分别同比增长23.8%、14.7%。在营运利润口径指引之下,保险公司分红也逐步与营运利润增速挂钩,整体分红的稳定性和可预测性将有提升。

2.2 EV增速有所回暖,投资差异贡献显著

上市险企EV增速处于近年来较高水平:19H国寿、平安、太保、新华EV分别较年初增长11.5%、11.0%、8.6%、10.5%,增速为近年来较高水平,全年整体实现15-20%的增长具备较大确定性,从具体细分项看,投资回报差异正向贡献较为明显,同时所得税汇算清缴同样产生一次性的小幅贡献。

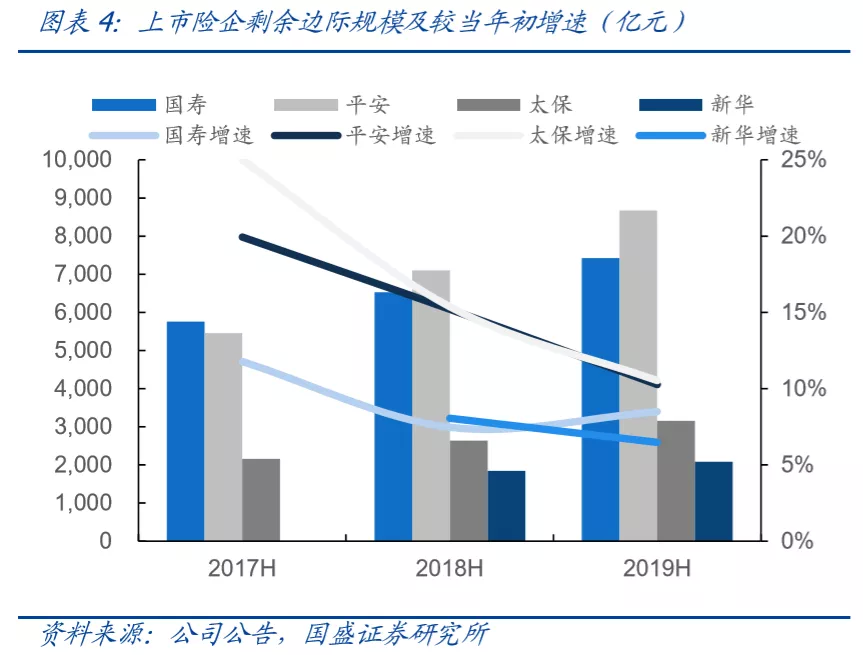

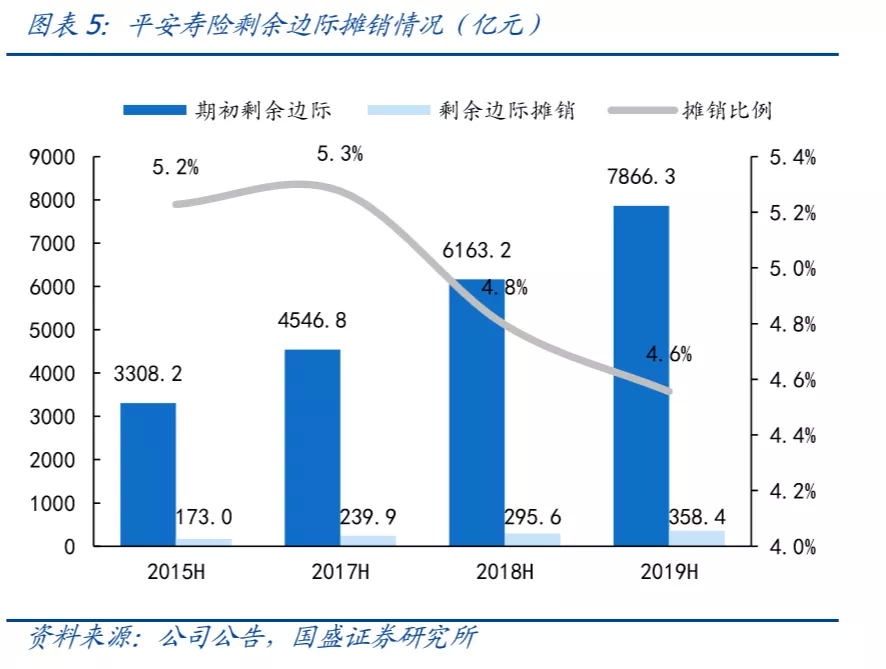

2.3 剩余边际增速略趋缓,但仍能保障长周期利润相对稳定释放

19H上市险企剩余边际增速及摊销速度有所下降:截至19H上市险企国寿、平安、太保和新华剩余边际余额分别为7421.8亿元、8673.9亿元、3154.6亿元、2083.1亿元,较年初分别增长8.5%、10.3%、10.5%、6.5%,增速较去年同期+1.0pt、-4.9pt、-4.8pt、-1.6pt,剩余边际增速整体有较为明显下降;同时从平安剩余边际摊销的情况看,18H、19H的剩余边际摊销比例明显放缓,在整体负债新单承压的背景下保险公司剩余边际增速将逐步趋缓,同时由于大多公司采取有效保额或保单数作为摊销因子的基础(如国寿及平安),因此单张保单剩余边际摊销会呈现前高后低的趋势。上市险企整体营运利润口径的利润增速中枢将缓慢下降,但存量的剩余边际仍能保证公司长周期利润的相对稳定释放。

三、负债端:负债表现有所分化,人力与NBV承压

3.1 行业代理人增员承压,数量及产能情况分化

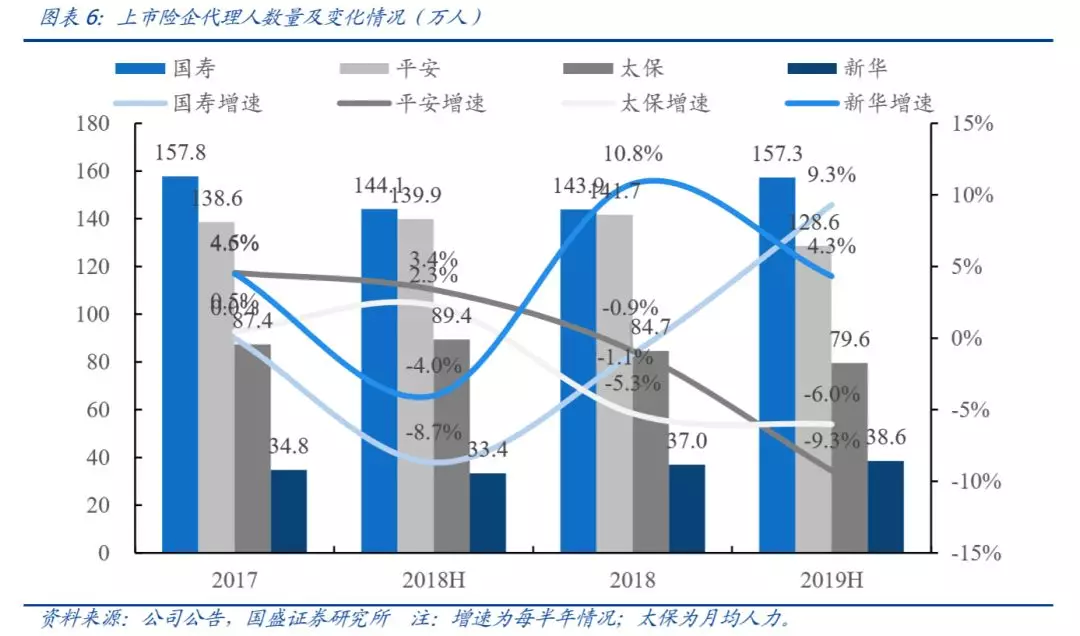

国寿、新华代理人数量逆势增长:18年以来随着整体新单增速的乏力、近几年人力基数的快速增长、人口红利逐步晚期以及其他行业的分流等因素影响,叠加今年四月监管的清虚和正常的人员脱落,上半年行业整体代理人数量有所下降。分公司看国寿上半年人力达到157.3万人,较年初增长9.3%;新华代理人数量达到38.6万人,较年初增长4.3%,且Q3仍在延续代理人快速扩张的趋势,预计已达到40万人;而平安Q1、Q2分别环比下降7.5%、1.9%,截至19H代理人数量128.6万人,后期预计代理人降幅企稳,人数逐步趋稳;太保上半年月均代理人79.6万人,较去年全年月均84.7万人下降6.0%。

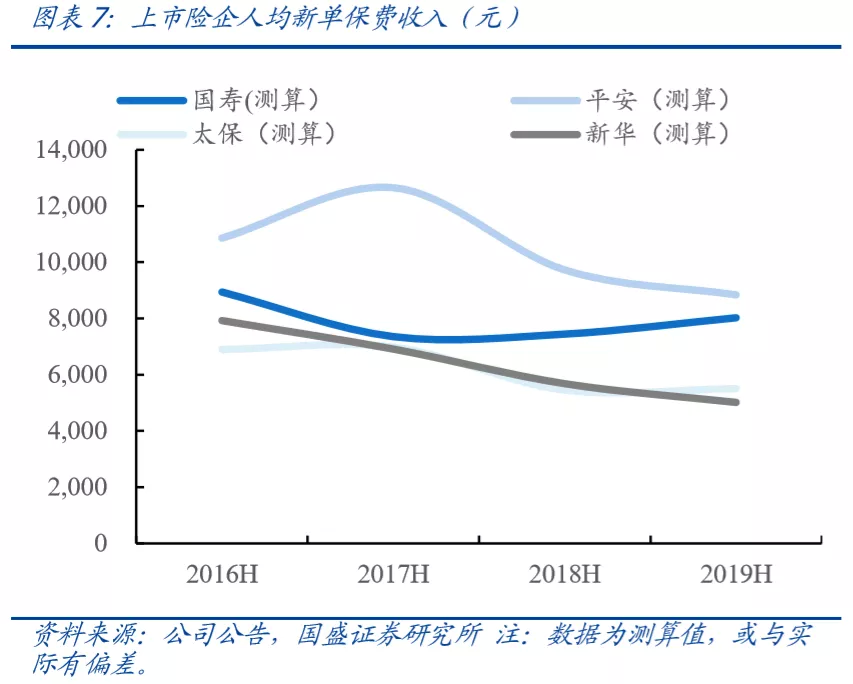

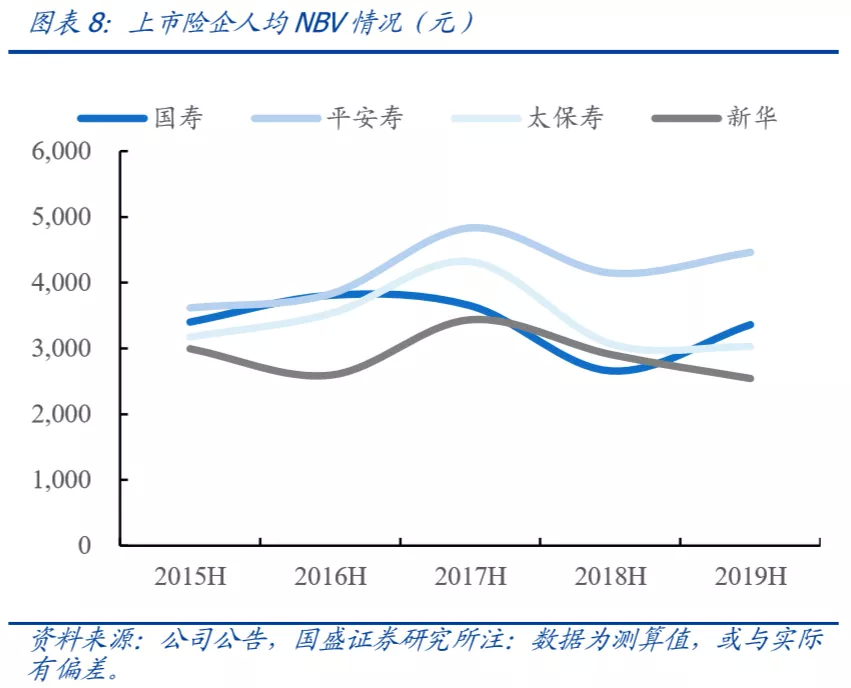

代理人提质重视程度更加提升:以代理人人均NBV测算值考量,国寿、平安、太保和新华上半年个险渠道人均NBV分别为3362元、4463元、3028元、2543元,分别同比+26.5%、+7.6%、-1.4%、-12.6%,国寿、平安在实现代理人产能提升的同时明确提及采取把好入口关的相关措施,如平安在深圳试点优才计划,通过对代理人的学历、入职前收入和工作经历等进行划分进入优才计划,从产能上体现明显高于一般代理人,并在二季度开始进行全国推广;国寿代理人中以大中城市客户为主要服务对象的高素质人才收展队伍增速明显快于整体代理人增速。

3.2 价值率的驱动因素及变化方向有所分化

上市险企价值率驱动因素分化:

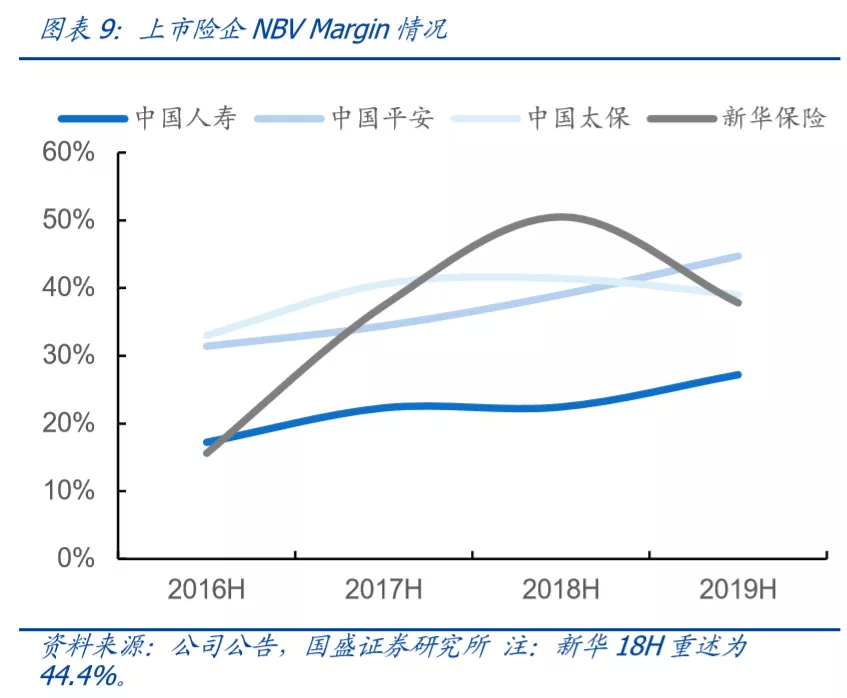

中国人寿:低价值率基数下险种结构继续优化。国寿价值率基数相对较低。18H同期个险渠道及总margin分别仅为32.3%和22.4%,在此基础上今年加大对长期保障和长期储蓄产品销售,个险及总体margin分别提升至36.6%和27.2%

中国平安:产品结构优化同时价值率提升。平安在市场竞争持续加强之下,个险渠道各类产品价值率仍有所提升,尤其是长储类产品推动margin和NBV的显著增长。长期保障类产品margin同比提升2.3个百分点至97.3%持续稳定优势,而长期储蓄类产品量质双升,margin大幅提升19.5个百分点至63.7%,新单提升40.7%至51.09亿元。

中国太保:结构改善但产品价值率有所下降。太保19H加大传统险推进力度、减小分红险占比,长期健康险增速明显,但受行业竞争、产品设计等因素影响传统险、分红险margin分别下降6.4个百分点、16.2个百分点至73.0%、24.5%,使得总margin略下降2.4个百分点至39.0%。

新华保险:量质并举之下价值率下滑明显。新华由于增加了年金险及短险的销售,同时年金险价值率有所下降,且受到行业竞争加强等因素影响,整体margin在可比口径下由18H同期的44.4%下降至37.8%。

上半年国寿、平安、太保和新华实现NBV345.69亿元、410.52亿元、149.27亿元、58.90亿元,分别同比+22.7%、+4.7%、-8.4%、-8.7%,预计下半年看平安、太保及新华整体NBV情况会持续改善优化。

3.3 险种结构转变致使继续率下降,对投资敏感性提升

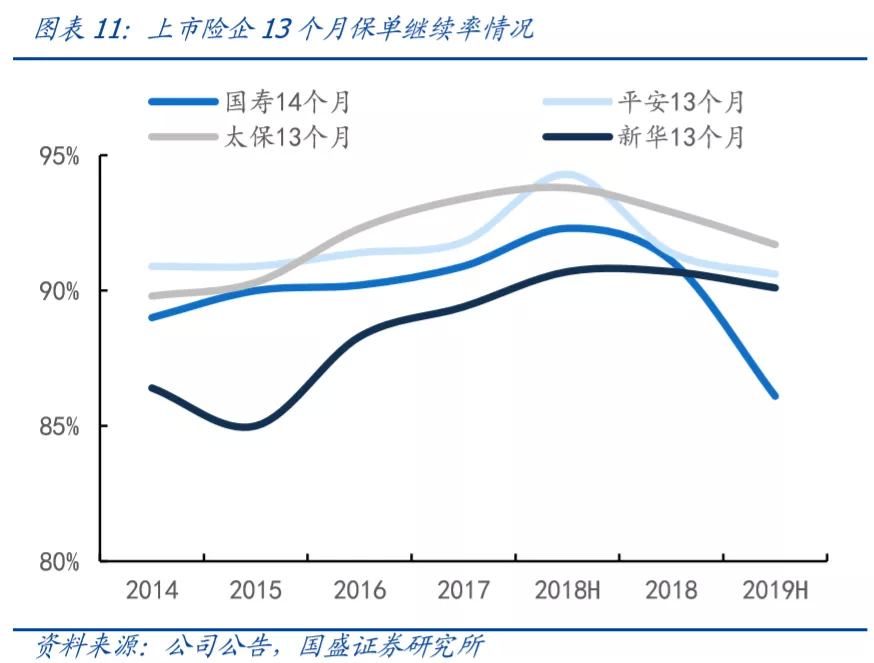

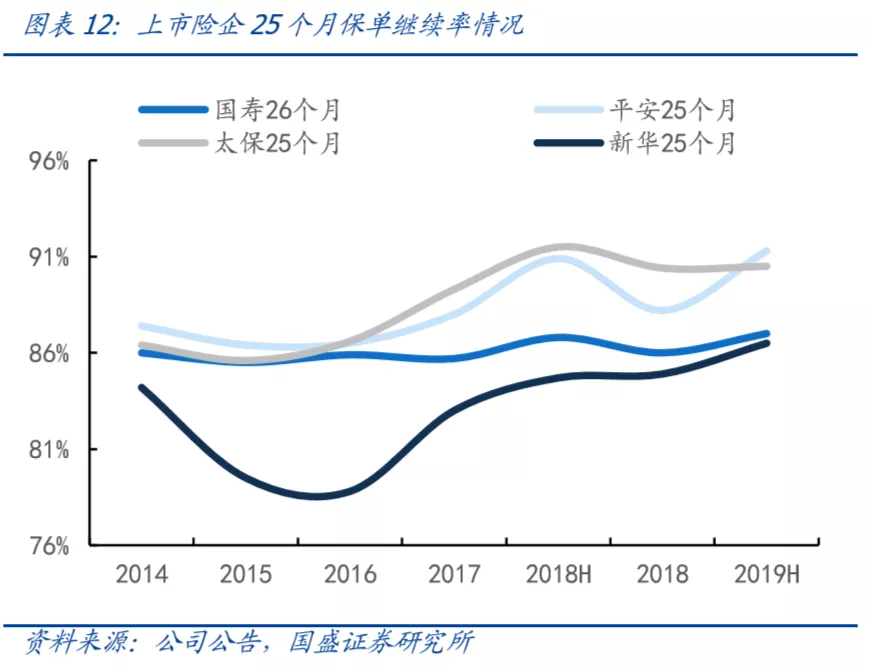

上半年分红险占比下降传统险占比提升,使得保险公司保单继续率下降以及要求资本增加:从开门红产品到主打年金产品的情况看,各家产品政策转变使得分红险占比下降明显而健康险、定期年金等传统险种占比显著提升,叠加健康险等市场竞争的逐步加强,19H上市险企国寿、平安、太保、新华13个月保单继续率分别为86.1%、90.6%、91.7%和90.1%,同比分别-6.2pt、-3.7pt、-2.1pt、-0.6pt,同时要求资本有较为明显提升。

同时由于分红险存在吸收效应,而传统险对利率或投资收益率的敏感性更大,因此上半年看各家险企NBV对投资收益率变动的敏感性均有不同程度的上升,长期看由于长端利率仍然有持续下行压力,需要关注保险公司资产负债久期缺口以及长端利率的趋势情况。

四、投资端:长端利率有压力,权益市场贡献弹性·

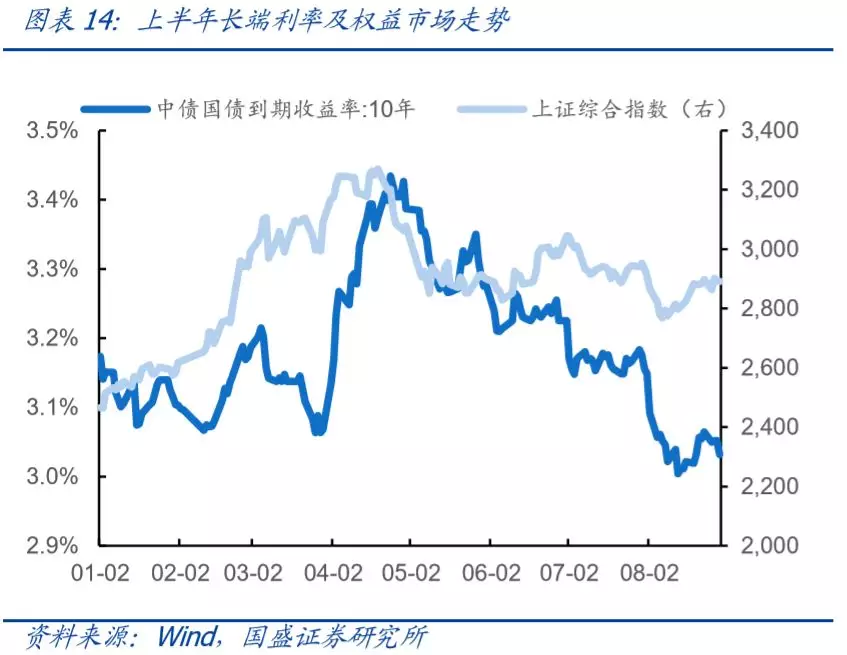

19年上半年长端利率仍然有所承压。一季度长端利率基本维持在略高于3.1%的低位,4月底开始长端利率再度持续下行,当前维持在略高于3.0%的水平,上半年整体长端利率维持稳定。但权益市场表现相对较好,上证综指、深证成指及沪深300分别上涨19.45%、26.78%和27.07%。

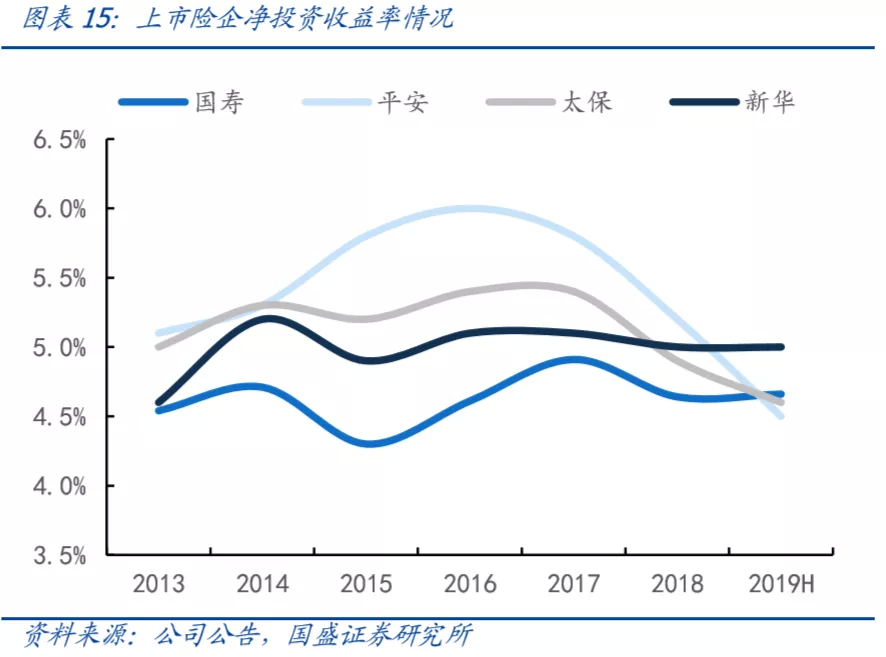

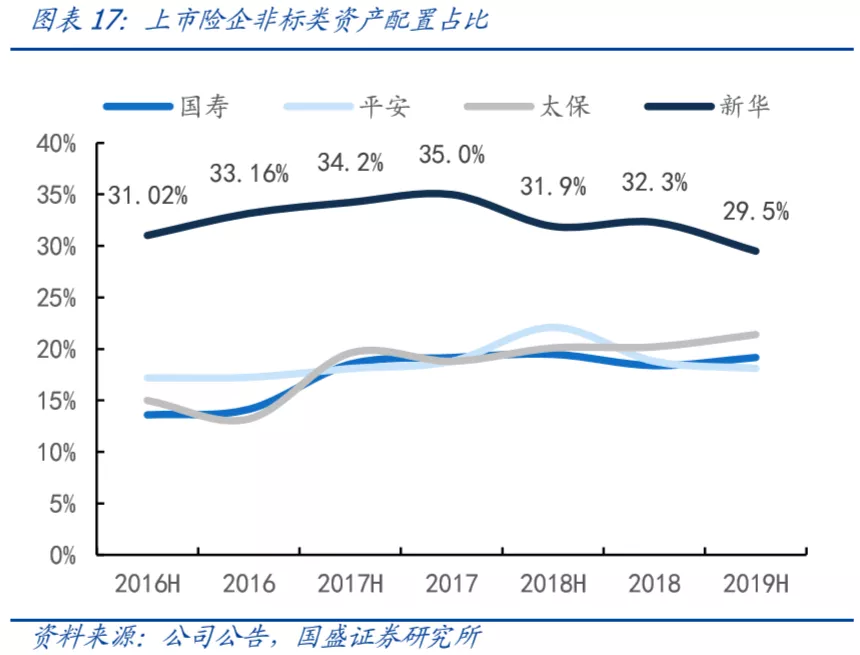

长端利率的压力使得上市险企整体净投资收益率有所下降,债券配置期限明显拉长:19H国寿、平安、太保及新华净投资收益率分别为4.66%、4.5%、4.6%、5.0%,上市险企在资产负债匹配、缩短久期缺口的指引下,今年上半年在利率高点增持了超长期的30年为主的国债、地方债,同时新华凭借较高占比的非标资产配置持续获得稳健且具备溢价的净投资收益率。

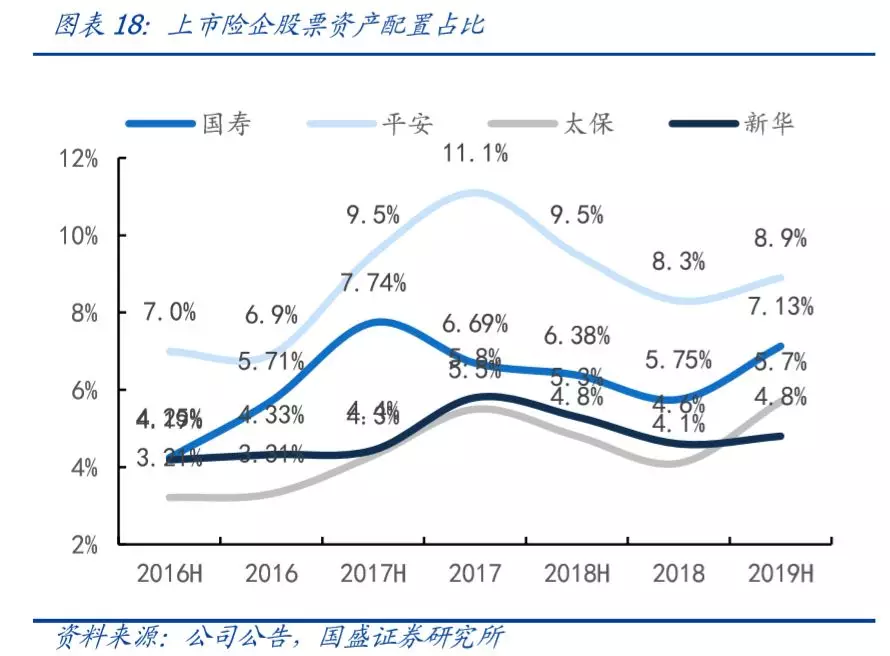

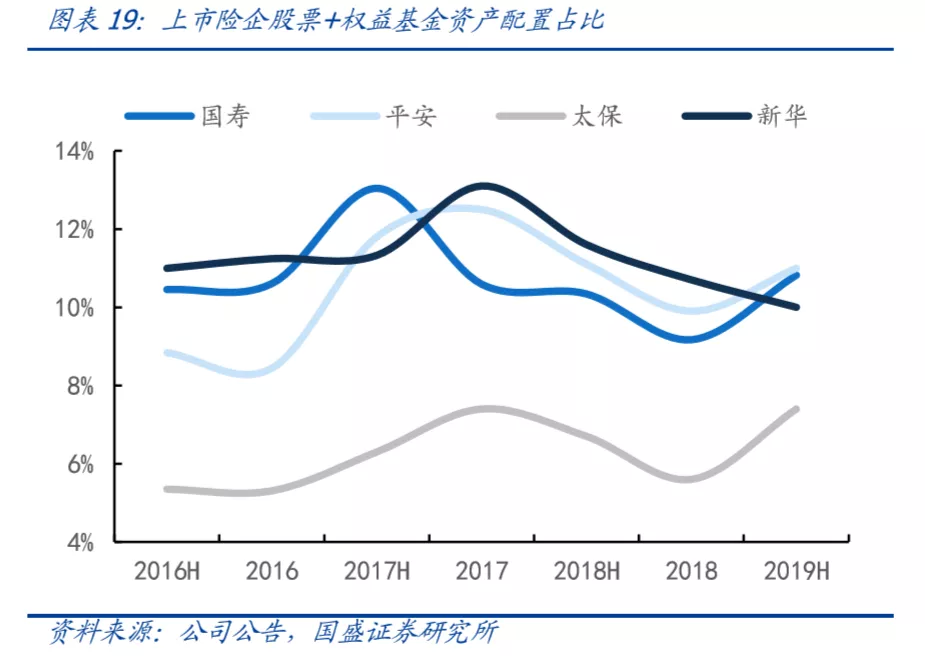

股票资产整体增配,权益上行拉升总投资收益率及综合投资收益率:受益于股票市场的整体上行,上半年上市险企整体总投资收益率有所上升,国寿、平安、太保、新华分别为5.77%、5.6%、4.8%、4.7%,较去年同期+2.07pt、+1.6pt、+0.3pt、-0.1pt。从股票资产配置占比看,几家公司占比分别为7.13%、8.9%、5.7%、4.8%,较18年底+1.38pt、+0.6pt、+1.6pt、-0.2pt。

具体公司看,国寿持续在股票及股票+权益基金配置占比较高;平安虽然股票配置占比达到8.9%,但其中计入FVTPL项下的股票资产占比仅为3.0%,大多股票都计入FVOCI项目下,以减小对利润表的波动影响;太保持续对权益类资产低配,受权益市场影响相对较小;新华总投资收益率低于净投资收益率0.3个百分点,主要因为大多股票持有期限为一年以上,上半年资产买卖价差和减值损失分别为-5.2亿元、-10.2亿元,拉低总投资收益率。但各家综合投资收益率或股票整体浮盈仍然具备吸引力。

五、产险:下半年保费增速及成本率有向好趋势

5.1 车险增速乏力,非车保持快速增长

非车业务仍然拉动总保费增长,上市公司整体市占率小幅提升:人保财、平安财与太保财上半年实现财险业务保费收入2360.36亿元、1304.66亿元、682.47亿元,同比增长4.1%、9.7%、12.5%,市占率分别为35.2%、19.5%、10.2%,较去年同期分别+1.2pt、-0.3pt、+0.1pt。其中仍然呈现非车业务增速整体明显快于车险业务的情况。

车险业务:新车销量持续负增长;同时商车费改持续推进之下,18年5月开始三次费改再度放开四川等七个地区商车险系数范围,使得车均保费有所下降;且18年下半年报行合一也降低新车车扣率;此外今年以来车险监管持续加强,上市险企部分分支机构被暂停业务。诸多因素叠加使得今年车险保费收入增速继续下滑。

非车业务:大病保险受签单时点以及标准提升影响增速较快,此外农险、责任险、信用保证保险等增速相对较快,平安由于受到陆金所等关联业务影响,非车险中保证保险保费收入负增长5.6%拖累整体增速。

5.2 监管强化之下赔付率上升,综合成本率小幅承压

综合成本率方面,人保财、平安财、太保财上半年综合成本率分别为97.6%、96.6%、98.6%,同比+1.3pt、+0.8pt、-0.1pt,其中综合赔付率均有明显上升,分别为64.7%、59.2%、59.2%,同比+3.5%、+1.8%、+1.2%,而综合费用率均有所下降,整体综合成本率小幅承压。

监管强化之下手续费率受到较为严格的控制,同时受到已赚保费会计处理的影响,单均保费下降赔付率有所上升。具体公司看,仅太保综合成本率实现下降,主要为非车业务加强管控逐步实现承保盈利。

5.3 下半年车险增速或小幅回暖,综合成本率有望下降

车险增速方面,存量及增量均有受益,下半年车险保费增速或小幅回暖:

新车角度看,下半年看受到乘用车增值税下调降低车辆制造成本;国六标准提前实施同时车型加速上市、而国五车型暂不受影响;限购政策的放松以及下半年部分新车型的推出将使得新车销量有望回暖。

存量角度看,监管趋稳、费改同比影响消除同样有望使得存量业务同比影响稳定。

而非车方面受上半年签单时点等的影响,下半年增速或仍略有下降。

综合成本率下半年同样预计将有企稳,主要来自于会计处理及同期基数影响的逐步消除,综合费用率预计将有进一步下降的空间,同时综合赔付率上升幅度将有明显趋缓,有助于综合成本率企稳下降。非车业务方面猪瘟及台风赔付情况仍需观察,但预计对总赔付率提升影响有限。

投资建议

截至30日,国寿、平安、太保、新华对应2019E的P/EV估值分别为0.86倍、1.33倍、0.88倍、0.74倍,保险股当前的估值水平具备相对较高的安全边际,下半年新单仍然有相对改善的空间,我们认为保险股仍然具备配置价值,建议关注资产及负债端都相对更为稳健的中国平安、中国太保。

风险提示

1、长端利率快速下行风险;

2、行业竞争加剧可能会使得保险公司价值率有所下降;

3、负债改善不及预期风险。

扫码下载智通APP

扫码下载智通APP