中金海外:美股静态估值高于风险溢价模型隐含合理水平

本文节选自“中金海外策略”微信公众号。作者为分析师刘刚、董灵燕。

过去一周,全球市场风险偏好明显改善,主要是得益于中美10月初将举行新一轮经贸磋商的报道、中国央行降准和稳增长政策预期的升温、以及英国议会通过阻止硬退欧法案等因素的提振。全球市场普遍反弹,特别是新兴市场、以及对贸易摩擦敏感的美股半导体和汽车板块领涨;波动率和风险溢价回落、RSI攀升。与此同时,避险资产如黄金和利率均承压,但中国10年期国债因宽松预期下行。

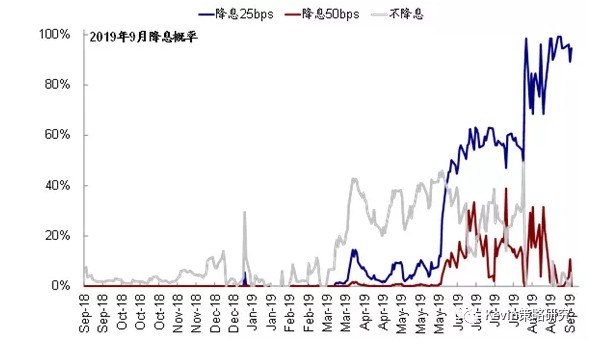

从政策环境看,中国央行再度全面降准50个基点、叠加下周四欧央行大概率降息(市场预期降息10bp的概率为54.2%,降息20bp的概率为45.8%)以及9月17~18日美联储FOMC再度降息(降息25bp的概率为94.6%),全球宽松环境进一步强化。2年期美债期货空头头寸大幅减少可能也与临近FOMC有关。

不过,相比之下,增长压力进一步显现。美国8月ISM制造业PMI大幅降至49.1,为2016年初新低,新出口订单拖累尤为明显;同时8月非农就业低于上月且不及预期,但工资增速却超预期,这对于风险资产而言不是一个非常“友好”的组合。劳动参与率小幅抬升和失业率的下行表明就业市场整体依然非常紧张,因此工资或仍有上行压力。在增长下行打压美元的同时,也使得当前美股估值(19.5倍标普500静态PE)高于我们股权风险溢价模型隐含的合理水平(19.2倍),因此在内外部不确定性依然存在的背景下,美联储采取进一步宽松措施仍显得箭在弦上。英国议会通过旨在阻止硬退欧的法案或有助于降低硬退欧风险,但长期依然存在很大变数。

焦点图表

美国8月新增非农就业13万人,不及预期的16万人;平均时薪同比增速小幅回落至3.2%,高于预期

美国8月劳动参与率小幅回升至63.2%,失业率为3.7%,较上个月略有回落

8月ISM制造业PMI回落至49.1,创2016年初以来新低,新出口订单降幅最大

8月美国ISM制造业PMI已经掉入收缩区间,Markit制造业PMI距离收缩也仅一步之遥

标普500静态P/E高于当前增长(PMI)和流动性环境(10年期国债利率)能够支撑的合理水平

市场预期欧央行降息10bps的概率为54.2%,降息20bps的概率为45.8%

资产表现:股>大宗>债;全球股市反弹;利率回升;美元、黄金走弱

关注或异常点:贸易谈判进展和中国稳增长政策预期推升股市,半导体、汽车板块领涨。主要市场利率因此回升,但中国利率回落,黄金下跌。英镑因议会通过阻止硬脱欧法案大涨;美元则因PMI跌入收缩区间下跌。

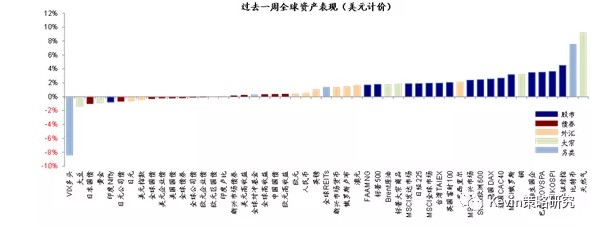

整体情形:过去一周,美元计价下,天然气、比特币、A股、韩国、巴西、港股和铜领先;VIX多头、大豆、日本国债、黄金、印度落后。1)跨资产:股>大宗>债;2)权益市场:新兴>发达,发达市场中意大利、日本跑赢,英国落后;新兴市场中阿根廷、A股跑赢,印度相对跑输。美股所有板块悉数上涨,对贸易摩擦敏感的半导体、汽车领涨,而医疗设备、公用事业、食品烟草落后;3)债券市场:美国、德国、日本10年期国债利率回升,但中国10年期国债利率下行;美国2s10s期限利差和实际利率转正;美国投资级信用利差持平,高收益债信用利差收窄;4)大宗商品:石油天然气与多数金属上涨,贵金属和农产品多数下跌;5)汇率:欧元英镑上涨,美元走弱,多数新兴汇率反弹;6)另类资产,比特币和REITs上涨,VIX多头大跌。

过去一周,美元计价下,股>大宗>债;天然气、比特币、A股、韩国、巴西、港股和铜领先,而VIX多头、大豆、日本国债、黄金、印度落后

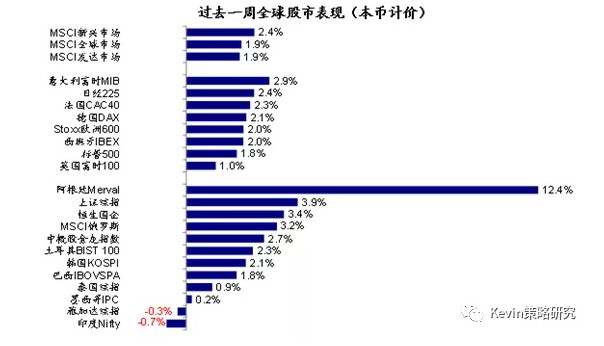

上周新兴>发达,发达市场中意大利、日本跑赢,英国落后,新兴市场中阿根廷、A股跑赢,印度相对跑输

过去一周,高收益债>信用债>国债,新兴高收益、新兴主权债领先,而美国信用债、全球国债表现不佳

过去一周,美国投资级信用利差持平,高收益债信用利差收窄

情绪仓位:波动率回落;短端美债空头明显减少,黄金多头继续攀升

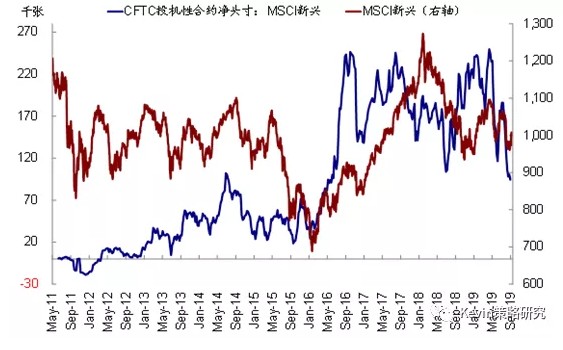

关注或异常点:主要市场波动率回落。新兴市场多头进一步下降,并创2016年5月以来新低;短端美债空头明显减少;黄金多头继续攀升。

整体情形:过去一周,主要市场的波动率和股权风险溢价有所回落,RSI指数进一步攀升;10年美债期限溢价回升。仓位方面,新兴市场多头近期进一步下降,并创2016年5月以来新低;美国2年期国债空头仓位明显减少,而10年期国债空头略有增加;黄金期货多头仓位仍在继续增多。此外,美股多头有所回落,日本股市空头仓位减少;美元多头仓位回升,欧元空头则进一步增加;VIX期货空头仓位近期有所增加;WTI原油期货多头仓位回落,铜空头近期有所增加。

过去一周,美股、欧洲和新兴市场波动率回落

过去一周,美国10年期国债期限溢价抬升,利率预期回落

过去一周,美股RSI指数进一步回升

美国2年期国债空头仓位明显减少,10年期国债空头略有增加

新兴市场投机性多头仓位有所减少

黄金期货多头仓位进一步攀升

流动性:资金股债轮动继续,全面流出主要股市

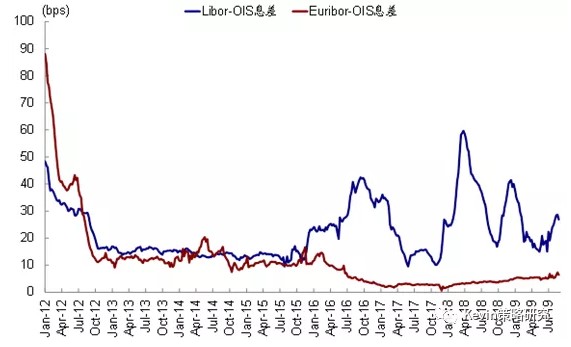

关注或异常点:上周Libor-OIS和Euribor-OIS息差均有所收窄。全球股债轮动继续,全面流出主要股市,加速流出新兴市场(中国流出规模最大)。

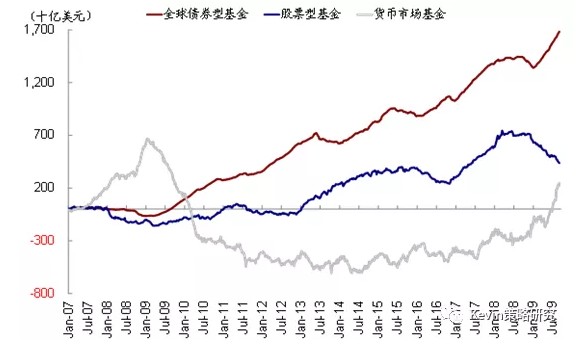

整体情形:过去一周,中国金融条件趋紧,美国、欧洲和日本金融条件趋向宽松;Libor-OIS和Euribor-OIS息差均有所收窄。资金流向方面,上周资金回流货币市场基金,债券型基金流入放缓,股票型基金流出则有所扩大。分市场看,资金加速流出新兴股市(其中中国股市流出规模最大),同时转为流出日本,美股流出有所放缓(尽管ETF流入放缓,但非ETF型基金的流出明显减少),发达欧洲流出规模也明显减少。债券内部,资金加速流入利率债和信用债,同时转为流出高收益债。

过去一周,中国金融条件趋紧,美国、欧洲和日本金融条件趋向宽松

过去一周,Libor-OIS和Euribor-OIS息差均收窄

过去一周,资金回流货币市场基金,债券型基金流入放缓,股票型基金流出有所扩大

过去一周,资金加速流出新兴股市,同时转为流出日本,美股流出有所放缓,发达欧洲流出规模明显减少

过去一周,美股ETF流入明显放缓,同时非ETF型基金的流出明显减少

过去一周,资金加速流入利率债和信用债,同时转为流出高收益债

基本面与政策:8月ISM制造业PMI陷入收缩;非农就业回落,但工资超预期

关注或异常点:美国8月ISM制造业PMI为49.1,创2016年初以来新低,新出口订单降幅最大。8月新增非农就业回落,但工资增速超预期。

整体情形:过去一周,美国、欧元区和中国经济意外指数攀升,而日本回落。CME期货隐含的9月降息25bps的概率为94.6%,降息50bps的概率为0%,不降息概率为5.4%。

上周公布主要经济数据:8月ISM制造业PMI为49.1,创2016年初以来新低,且不及市场预期的51.3。主要分项中,除供应商交付指数仍高于50以外,其他均陷入收缩区间;新出口订单回落尤为明显。不过,8月ISM非制造业PMI为56.4,较7月的53.7明显回升,且好于市场预期的54。就业数据方面,美国8月新增非农就业13万人,较7月15.9万人回落,且低于预期的16万人。8月劳动参与率从上月63%小幅增加至63.2%,同时失业率从上个月的3.71%小幅回落至3.69%,表明劳动力市场依然紧张。值得一提的是,8月平均时薪环比增长0.4%,较7月的0.3%有所抬升,且高于预期的0.3%;同比增速为3.2%,虽然较7月的3.3%有所回落,但也高于预期的3%。

盈利方面,当前市场一致预期标普500指数2019年EPS同比增长2.3%,2020年10.5%;新兴市场盈利预测有所企稳,当前市场预期2019年EPS同比回落8%(vs. 前一周-8.3%)。

一周经济数据追踪

未来一周海外主要事件与经济数据披露时间表

过去一周,美国、欧元区和中国经济意外指数攀升,而日本则有所回落

CME期货隐含的9月降息25bps的概率为94.6%,降息50bps的概率为0.0%,不降息的概率为5.4%

纽约联储模型测算2020年8月衰退的概率攀升至37.9%

市场一致预期标普500指数2019年EPS同比增长2.3%,2020年同比增长10.5%

市场一致预期MSCI新兴2019年EPS同比回落8%,2020年同比增长13.9%,较之前有所企稳

市场估值:美股静态估值高于风险溢价模型隐含合理水平

关注或异常点:主要市场估值均有不同程度回升;不过,由于增长的大幅回落(ISM PMI)目前标普500指数19.5倍静态P/E已高于我们股权风险溢价隐含的合理水平(19.2x)。

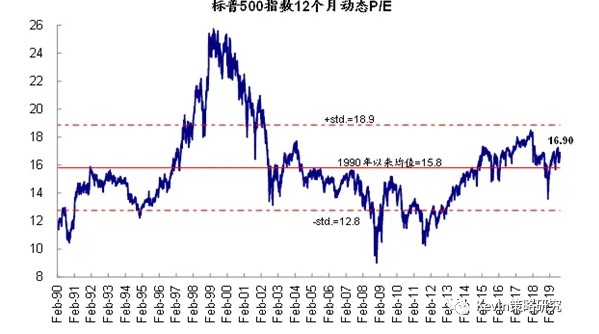

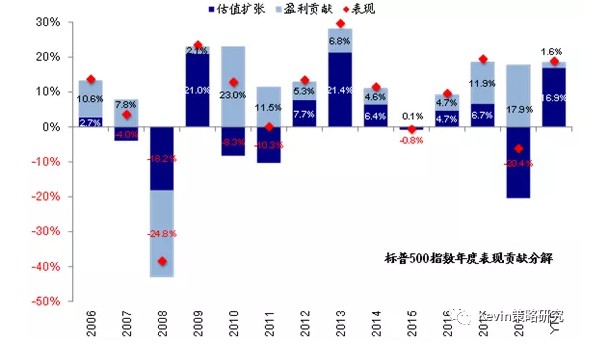

整体情形:美股动态估值回升至16.9倍,高于1990年以来15.8倍的均值,并且也高于过去5年的均值。我们的股权风险溢价模型测算显示,当前标普500指数19.5倍的静态P/E已经高于当前的增长与流动性环境能够支撑的合理水平(19.2x)。年初以来美股18.8%的涨幅中,估值扩张贡献16.9个百分点,盈利贡献1.6个百分点。上周,在股权风险溢价普遍回落的推动下,主要市场估值均不同程度回升,新兴市场动态估值高于过去5年均值,而欧、日依然明显低于历史均值。跨市场比较,欧洲、日本和新兴相对美股估值均有折价。从主要市场动态P/E 2005年以来均值偏离度看,美股、韩国、MSCI全球估值高于均值,而港股、A股、日本估值有折让。

标普500指数12个月动态P/E回升至16.9倍,高于1990年以来的均值

年初以来,美股上涨18.8%,其中估值扩张贡献16.9个百分点,盈利贡献1.6个百分点

标普500静态P/E高于当前增长(PMI)和流动性环境(10年期国债利率)能够支撑的合理水平

与2005年以来的均值相比,美股、韩国、MSCI全球估值高于均值,而港股、A股、日本估值有折让

扫码下载智通APP

扫码下载智通APP