宋雪涛:消费增速会成为压垮美国经济的最后一根稻草吗?

本文来自微信公众号“雪涛宏观笔记”,作者:宋雪涛。

过往经济后周期主导消费回落的主要因素是居民实际可支配收入增速下滑,和资产价格下跌造成的财富效应收缩、储蓄率回升;

由于财富的两极分化加重,消费的财富效应在本轮经济周期中衰减,实际可支配收入增速对消费的边际影响更加直接;

居民个人收入不仅取决于劳动力市场,也取决于社会财产(capital)的增长。1990年后,居民的财产性收入比例上升至个人收入的42%;

未来财产性收入和工资性收入均将回落,(若资产价格大幅回落)储蓄率略有上行,消费同比增速有转负的可能,美国经济衰退的概率仍然较大。

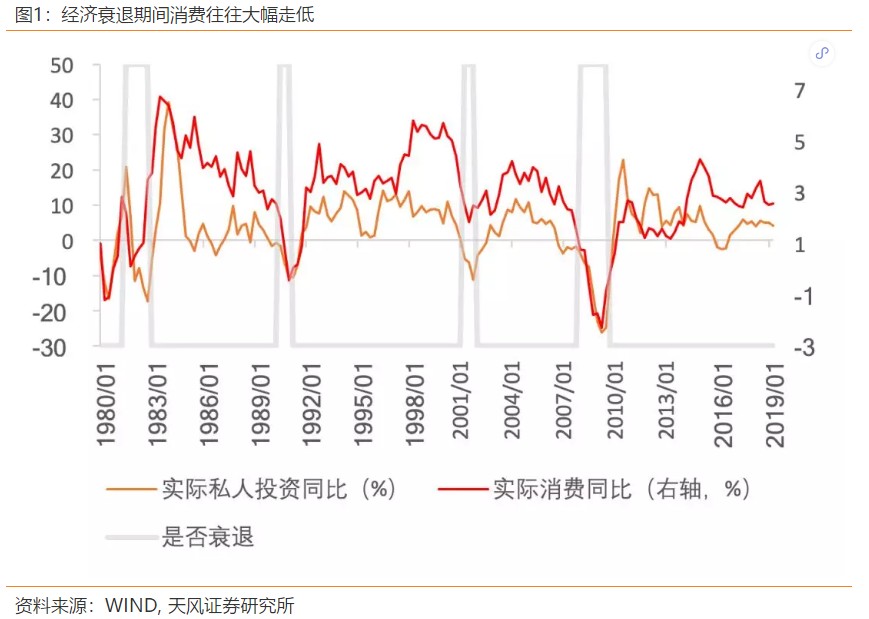

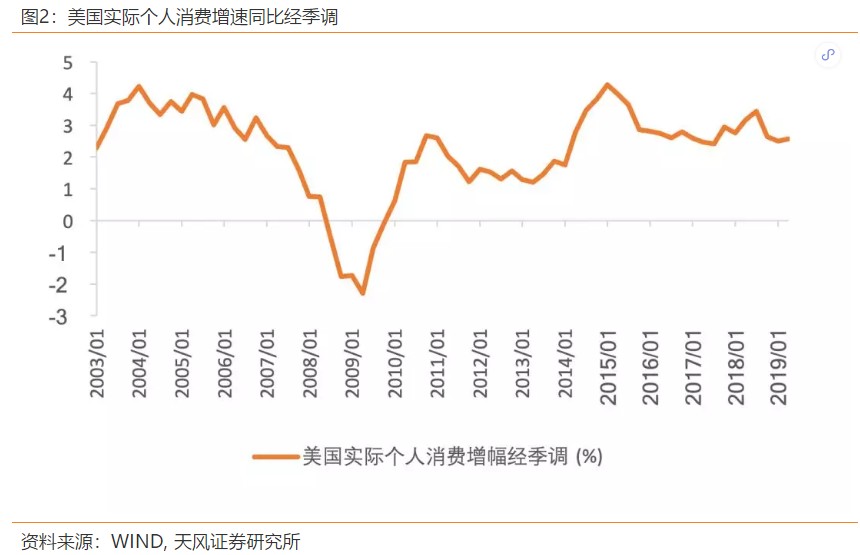

第一,库存、产出、投资的拐点已经明确出现,GDP增速进入回落阶段,但消费和就业都表现不错,消费整体表现稳健是市场认为美国经济衰退风险较小的原因之一。过往经济衰退的经验表明,作为经济稳定器的私人部门消费往往出现大幅度的下滑。过去四次衰退,消费增速即使没有跌入负区间,也会有平均3.5%的回落。当前美国实际消费增速仍高于2.5%,高于美国实际GDP经济增速,作为美国经济衰退路径上还没有倒下的最后一张“多米诺骨牌”,消费增速的强健能够持续吗?

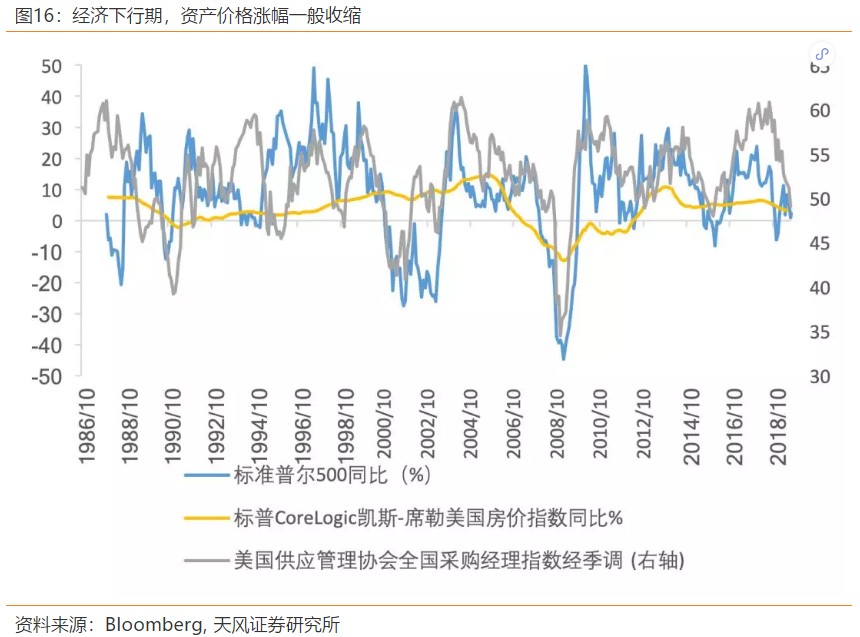

第二,2018年以来,居民消费有两次大幅环比走弱,一是2018年1季度,二是2018年4季度~2019年1季度,在此期间美国股市均发生了剧烈调整(2018.2/2018.12)。金融市场波动是否是影响近期美国居民消费的重要因素呢?

事实上,近期股市的快速下跌和反弹导致消费增速的大幅波动或许本身就是个伪命题。因为天气原因,一季度是美国消费的传统淡季,因此一季度消费增速的环比走弱不一定是消费弱的证据,同理二季度消费的环比走强也不见得是消费强劲的表现。从去除季节效应的同比增速来看,2018/2019年Q1消费增速分别为2.8%和2.5%,并没有那么弱。2019年美国二季度消费环比增长4.3%,但这是在一季度(本身就是消费淡季)比平常更为疲弱的情况下的反弹。按照同比来看,二季度消费增速为2.6%,仅比一季度2.5%略为增长。

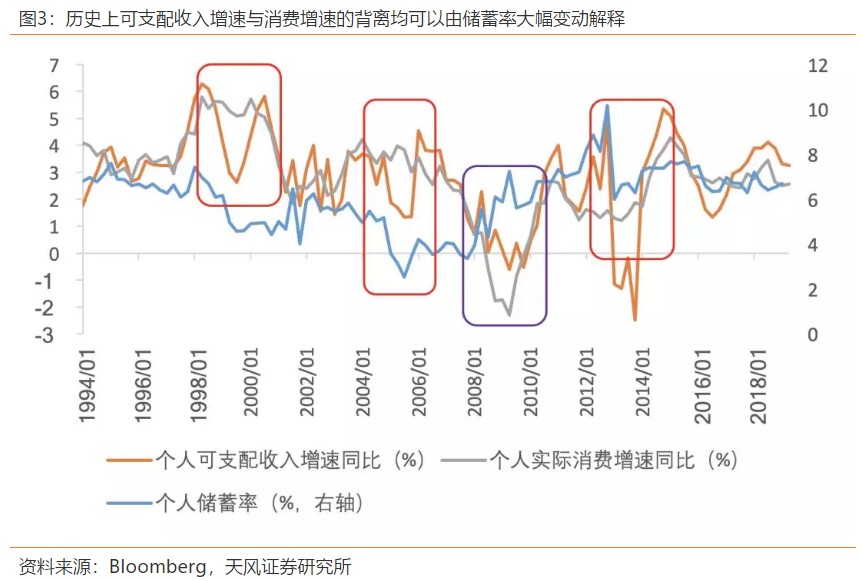

长期来看,美国私人消费取决于实际个人可支配收入(real disposable personal income),历史上两者走势背离一般可以由储蓄率的大幅变动来解释。例如,1998-1999、2004-2006和2012-2013,均发生过个人可支配收入增速的明显下滑,但收入增速仍然为正,主要因为居民消费信心并未大幅恶化,居民通过储蓄率下调保持了消费稳定。而在2007-2008年次贷危机时,居民的房地产和金融资产财富大幅收缩,消费者信心剧烈恶化,此时消费增速出现断崖式下降,也驱使居民压缩消费倾向,出现了长达7年的储蓄率提升。

通过分析影响美国消费的因素,我们发现:

1. 过往经济后周期主导消费回落的主要因素是(1)居民实际可支配收入增速下滑,(2)资产价格下跌造成的财富效应收缩、储蓄率回升;

2. 由于财富的两极分化加重,消费的财富效应在本轮经济周期中衰减,实际可支配收入增速对消费的边际影响更加直接;

3. 居民个人收入不仅取决于劳动力市场,也取决于社会财产(capital)的增长。1990年后,居民通过股息、房地产租金、利息等赚得的财产性收入比例上升至个人收入的42%;

4. 未来财产性收入和工资性收入均将回落,(若资产价格大幅回落)储蓄率略有上行,消费同比增速有转负的可能;

5. 美国经济衰退的概率仍然较大。

一、财富效应

消费偏好的波动一般解释为财富效应(wealth effects)的波动。资产对消费的影响被称为“财富效应”。房产价值和金融资产价值变动与消费具有很强的相关性。居民可以通过负债,降低储蓄率,扩大消费;但也存在为还债而储蓄,减少消费的倾向。居民杠杆率越高,则可能对消费具有“挤出效应"。1998-1999年美国徜徉于“科网”美股泡沫,2004-2006年则沉浸于于“居者有其屋“的房地产泡沫,股价、房价螺旋式的上升催生了财富,也催生了消费膨胀。但2008年的金融危机惊醒了美国消费者,即使股市在09年后开启了一波牛市,房价在2012年后企稳回升,消费率仍长年维持在90%。金融危机后,居民储蓄率只在2012年4季度出现过一次大幅度下滑,彼时实际可支配收入出现了负增长,为维持消费水平,储蓄率从历史高位的10.2%回落到6.7%左右,随后储蓄率一直稳定在6~7%附近,储蓄率维持在7%左右。

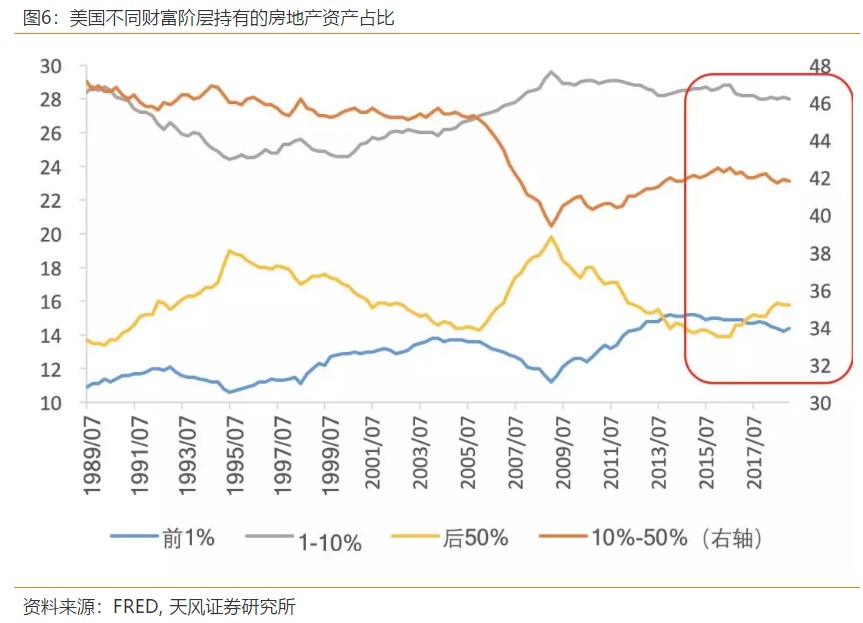

为什么储蓄率对财富效应变得不敏感了?我们认为是财富的两极分化造成大部分美国消费者并没有受益于资产价格的增长。

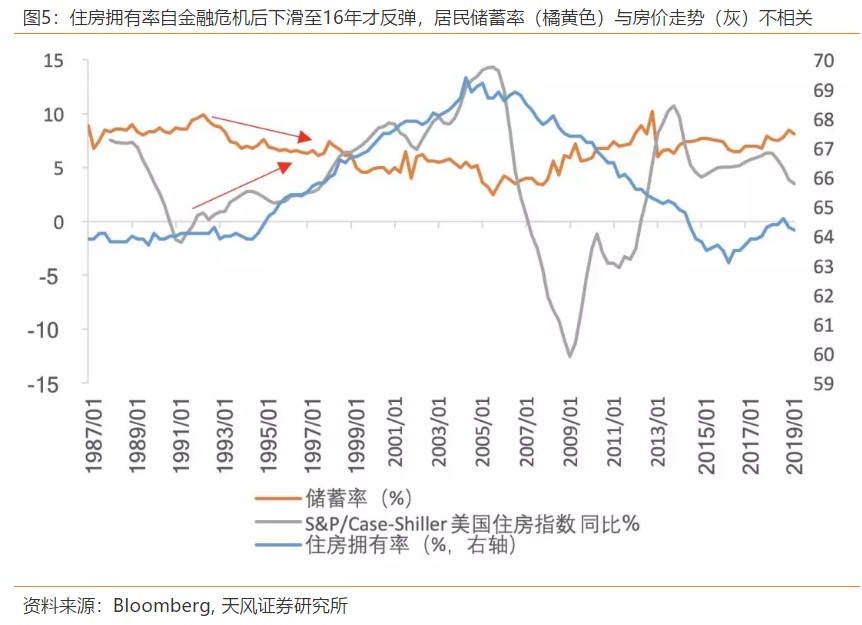

美国住房拥有率自1994年开始上行至次贷危机前的69%,在此期间美国房价走势与居民的储蓄率呈现明显的负相关关系。而自金融危机后美国居民的住房拥有率就一路下滑直至2016年,房价增值的好处可能被其他部门享受了(比如外国投资者,或是有多套房的富人),居民储蓄率对房价走势变得不敏感。

从财富分布来看,只有前1%的居民在社会房地产总资产中占据的比例超越了金融危机前的水平,而2015年后住房拥有率的提升可能主要由财富最低50%的居民主导。

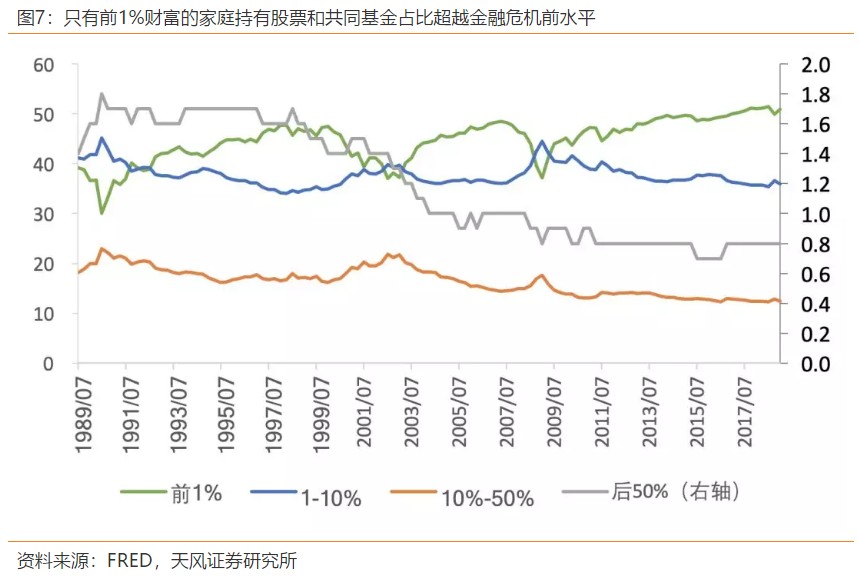

1.2 股票

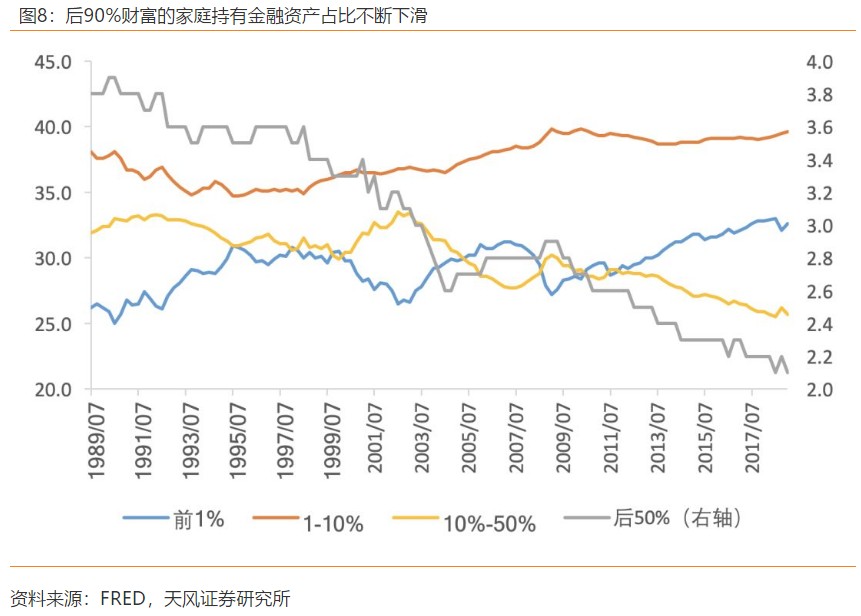

即便算上养老金账户、其他债券资产,处于顶层10%的家庭也掌握了超过70%的金融资产,而剩下90%的美国家庭仅共计持有不到30%,特别是底层50%的家庭占比从98年的3.6%下滑到如今的2.1%。因此股市涨跌对他们影响甚微也不足为奇了。

二、实际可支配收入

什么决定了实际可支配收入?实际个人收入和个人所得税率。

2.1 实际个人收入

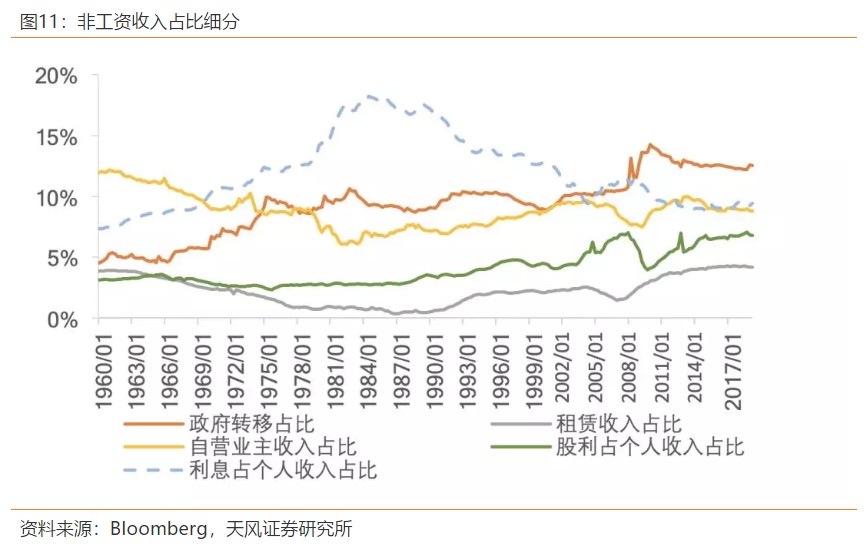

具体而言,居民的非工资性收入包括资产性收入(股利、利息)、租赁收入、政府转移、企业主自营收入。1960年-2019年,美国个人收入中非工资性收入占比由30%上升到42%。另一方面,1990年以后员工薪酬在整个社会收入里的分配占比越来越低。

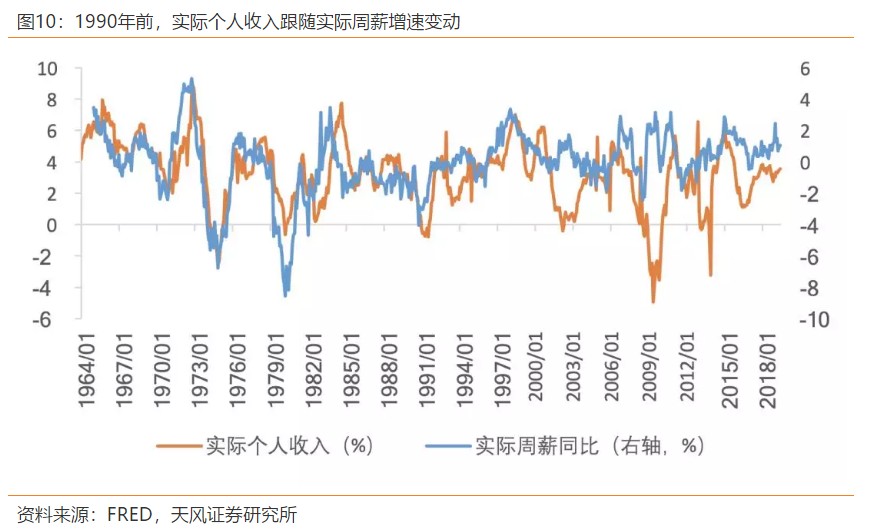

因此我们简单的选用时间(1990年)和占比上的中值(37.5%)作为临界点,检验工资收入对个人收入的解释能力。在1990年以前,工资性收入占比较高,导致工资性收入波动主导实际个人收入变化。根据我们的回归模型,1990年前,实际周薪增速可以解释实际个人收入增速74%的变动;而1990年后,实际周薪增速解释能力(multiple R)只有23%。

1990年后预测居民收入的变化更加困难。1990年以后,薪资收入占个人收入占比的减少和员工薪酬在整个社会收入里的分配占比降低反映了部分居民的角色转换:从传统的打工者转变为财产拥有者。利率(1980年后)趋势下行逆转了过去利息收入占比畸高的情况(17.3%下降到9.3%),股利(3.5%到7%)、房地产租金收入(0%到4.2%)占比上升明显,企业主自营收入占比也略有提升(7%到8.7%)。财产性收入占比趋势上行的背景下,居民财富分化加大,政府相应的增加了财富转移的力度补贴贫困家庭。

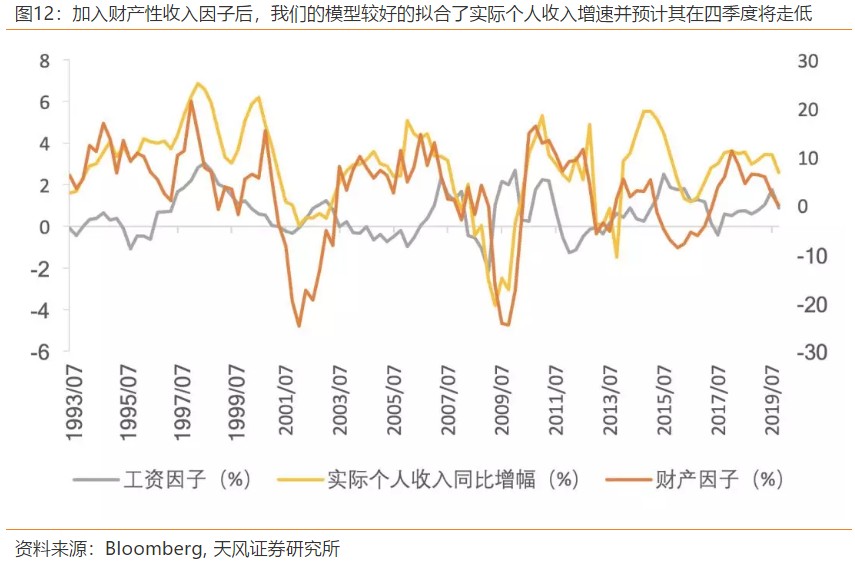

随着居民财富结构发生变化,居民收入不仅与劳动性收入相关,和资本性收入的相关性也在增强。我们在1990年后加入了代表财产性收入的因子,新的模型解释了收入75%的波动。模型显示,财产性收入和工资性收入的双双回落将主导四季度实际个人收入增速的下滑。

2.2 个人所得税率

一般而言,政府会在经济健康的时期提高税率,此时可支配收入增速慢于收入增速,例如上世纪90年代;而在经济下行时,政府降低个人所得税,可支配收入增速高于收入增速,例如2001Q2-2003Q2和2007Q4-2009Q2。2018年尽管美国经济强劲,但因为税改下调了个人所得税率,居民可支配收入增速在18年3季度达到阶段顶点4.1%,消费增速随之上升。但进入2019年后,个人所得税率则有回升迹象,可支配收入增速放缓。

三、美国消费增速将进一步下滑

a. 减税过后(1年内)个人所得税率一般会有反弹(2003,2009)

税改背景下,2018年底美国个人所得税率由2017年底的12.28%降至11.49%,税率下降刺激了个人消费提振了经济增长。而进入2019年后,美国个人所得税率已持续4个月回升至11.87%。个人所得税率在未来1年内可能仍将上行。

历史上,减税后1年内个人所得税率一般会有反弹:

小布什政府于2001、2002、2003 年各颁布了一个减税法案,分别为《经济增长与减税协调法案》,主要是降低个人所得税和遗产税;《增加就业和援助雇工法案》,主要是为企业减负;《就业与增长税收减免协调法案》,进一步降低个人所得税和资本利得税,希望通过减税的手段来带动美国经济的增长。三档个人所得税税率从原38.6%、35%、30%和27%的个人所得税税率分别降至35%、33%、28%和25%,综合个人所得税率从而从2001年Q2的14.52%持续回落至2003Q3的9.96%。但在一年后个人所得税率回升了0.6%。

2008年,奥巴马在全球性经济危机一触即发的背景之下走马上任,任期初美国通胀下滑、经济增速下行,面对这一严峻形势,奥巴马政府在2009、2010年先后通过了《刺激经济法案》和《减税法案》,以鼓励企业投资和增加就业,其中居民减税主要是税率调整,包括雇员工资税率下调(6.2%下调至4.2%等)。综合个人所得税率在2009Q3触底后,一年内回升了约1.6%。

b. 实际个人收入增速确定性下滑

实际个人收入取决于财产性收入以及工资收入,经济后周期背景下,两者均将下滑。财产性收入自2018年Q4开始加速回落(见图12),而在劳动力市场,我们已经观察到工作小时数和时薪增速见顶迹象。

从企业的角度来讲,盈利下滑后会逐渐考虑降低员工薪酬,历史上看,企业利润的下滑在后周期大约领先周薪增速半年左右,本轮周期企业利润增速顶点出现在2018Q3,因此工资(周薪)增速拐点可能已现。

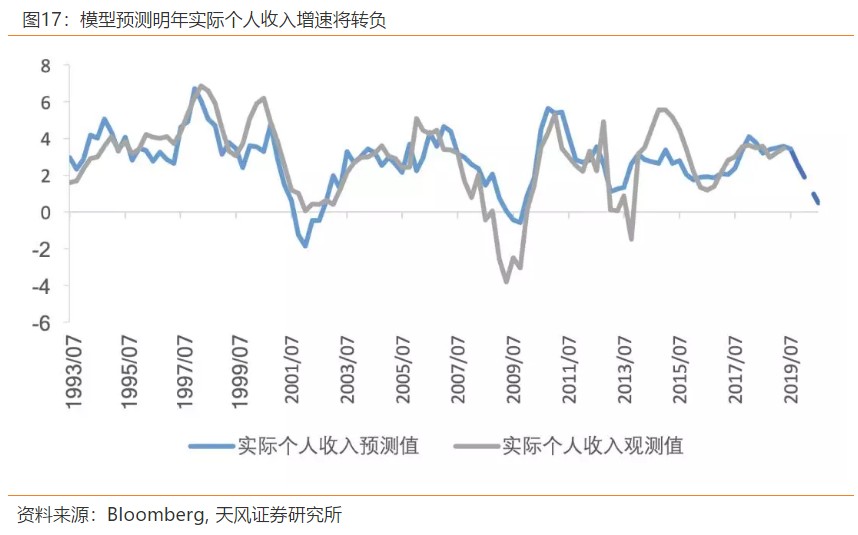

2)财富效应趋弱

因此,我们预计未来消费将下滑,但并不主要因为美股下跌带来的财富效应收缩,而在于实际可支配收入在实际个人收入增速回落和税率边际上行的背景下下滑;根据我们的模型测算,实际个人收入同比增速恐将在明年落入同比负区间,结合储蓄率的小幅上行,消费同比增速亦将有很大可能同比转负。

风险提示

海外经济超预期回升。

扫码下载智通APP

扫码下载智通APP