光大证券:经济没那么差 货币相对宽松 不妨对海外风险资产多些乐观

本文来自“文话宏观”,作者:张文朗、刘政宁。文中观点不代表智通财经观点。

摘要

9月美联储再次降息,符合市场预期,但利率决议和点阵图显示联储内部分歧加大。展望四季度,接近半数官员预计还将降息一次,其他官员则认为无需降息。鲍威尔的表态中性偏鹰,但措辞较7月会议温和,我们认为“中周期调整”仍然是他的基准情形。

对资本市场而言,美联储内部出现分歧未尝不是好事。经济没那么差,货币环境相对宽松,这是令投资者比较舒适的情形。展望未来,我们维持9月初的判断,在中美贸易关系边际缓和、美国经济没有大幅转弱的情形下,不妨对海外风险资产多一些乐观。

正文

美联储再次降息,但内部分歧加大。美联储9月会议决定降息25 bps,符合市场预期,联邦基金利率下降至1.75~2%的区间。

从投票的情况来看,圣路易斯联储主席布拉德投票反对,他认为本次会议应该降息50 bps;堪萨斯联储主席乔治、波士顿联储主席罗森格林也投票反对,但他们反对的理由是不应该降息。与7月议息会议相比,美联储内部的分歧明显加大。

点阵图显示的利率路径也更加分化。展望四季度,7人预计还将降息一次,10人预计不再降息。展望2020年,虽然预期的利率中值为1.9%,但多达8人认为利率应该在1.75%以下,另有7人认为利率应该在2%以上,认为利率在1.9%附近的仅有2人。

对经济变量的预测变化不大。2019年GDP增长预期小幅上升至2.2%(前值2.1%),失业率预期小幅上升至3.7%(前值3.6%),但长期失业率预期维持在4.2%不变。PCE与核心PCE通胀预期分别为1.5%、1.8%,与前值持平。其他预期没有变化(表1)。

鲍威尔的表态中性偏鹰,但措辞较7月会议更加温和。鲍威尔对美国经济前景仍持正面态度,尽管全球经济放缓、贸易政策存在不确定性,但劳动力市场保持强劲、消费者信心充足支撑经济扩张。鲍威尔不认为美国经济有衰退风险,据他称这也是联储内部的共识(widely shared)。

对于未来利率走势,鲍威尔此番没有再提“中周期调整”(mid-cycle adjustment)的观点,但从他的言论来看,其内心依旧认同这一看法。比如,他明确指出美联储没有鸽派倾向,并认为当前利率仅仅需要温和的调整,这也从侧面反映了他的倾向。

在谈及负利率和货币政策的局限性时,鲍威尔也承认货币政策无法解决长期问题,只有财政政策才能提高生产力,提升经济潜在增速。不过,鲍威尔也对未来货币政策调整持开放态度,但前提是有更多数据能支持进一步宽松。

对于近期出现的货币市场流动性紧缩,鲍威尔并不担心。他指出,货币市场利率跳升还没有影响到美联储对经济和货币政策的判断。至于这一现象是否意味着联储需要通过扩表提供更多储备,以保障“充足储备”的货币政策框架顺利运行,还有待进一步观察。因此,我们不认为应该对美联储的资产负债表政策有过多的期待。

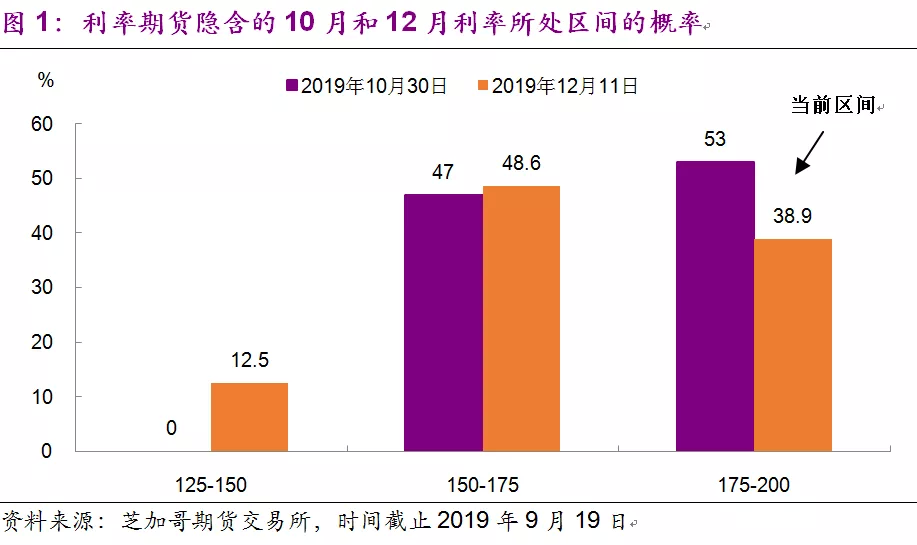

对资本市场而言,美联储内部出现分歧未尝不是好事。一方面,鲍威尔对美国经济的态度依旧乐观,提振市场情绪。另一方面,点阵图给出了年内可能进一步降息的信号,流动性宽松的预期仍在。利率期货隐含的降息概率显示,多数投资者认为联储会在10月或12月继续降息(图1)。

经济没那么差,货币环境相对宽松,这是投资者愿意看到的情形。鲍威尔讲话期间,美股小幅下挫,美元走高,黄金下跌,但接近收盘时美股反弹。

我们维持9月初的判断,在中美贸易关系边际缓和、美国经济没有大幅转弱的情形下,不妨对海外风险资产多一些乐观。总的来看,本次利率决议的影响不大,市场仍将按照之前的主线发展。

经济方面,全球主要经济体宏观数据继续弱化,比如中国和欧洲。美国投资和出口低迷,但消费依旧强劲,劳动力市场韧性犹存。政策方面,得益于欧央行降息+重启QE、中国央行降准、美联储降息,全球流动性仍然较为宽松。而近期中美贸易关系有所缓解带来风险偏好改善,这对风险资产也较为有利。

扫码下载智通APP

扫码下载智通APP