美联储降息:钱去哪儿了?

本文选自“云锋金融”。

北京时间9月19日凌晨,美联储降息25个基点,目前联邦基金利率为1.75%-2%。

特朗普听闻消息可谓是大为光火,直言:“No 'guts', no sense, no vision!”

降息结果一出,美债微涨,美股先跌后涨,3个月和10年的收益率利差倒挂微缓。

事实上,联储内部分歧仍在,包括鲍威尔的7位委员赞成本次降息决定,1位认为应进行更大幅的50bps的降息,另外两位则认为不应该降息。

同时点阵图显示,本轮降息的下限大概在1.5%-1.75%,到2020年最多再有一次25bps的降息,并且预计2021年重回加息轨道。

与上次会议相比,美国经济并没有太多变化,因此此次的经济预测变化不大,甚至有所好转。同时鲍威尔再一次地表达了对美国经济前景的信心。

但是,信心不能掩盖当前由于外部环境和贸易紧张带来的经济隐忧。鲍威尔没有回避商业投资和出口疲软的事实,声称会重新考虑资产负债表的扩张重启问题,也不会在经济下行时放弃降息这一工具。

降息的刺激作用,日渐式微。

追本溯源,央行的利率工具是为了提振经济增长和稳定物价。

物价方面,美联储今年以来主要观点是担心低通胀的持续,因此支持降息。此前我们已经讨论过降息与通胀(后台回复“降息”获得)。

而今天,我们来讨论降息与经济增长之间的二三事。

一般而言,降息意味着融资成本降低,有了更便宜的融资,企业就更有能力投资更多的盈利项目,拉动整个经济体商业投资上涨。

同时,个人也能够以低成本借到更多的钱。更鼓的钱包意味着更多的消费,房贷利率的降低也有利于提振房地产市场需求,拉动相关投资。

这回的美国降息能否仍旧沿着如上的经典路径演绎呢?

企业的再融资狂欢

先来看企业部门。

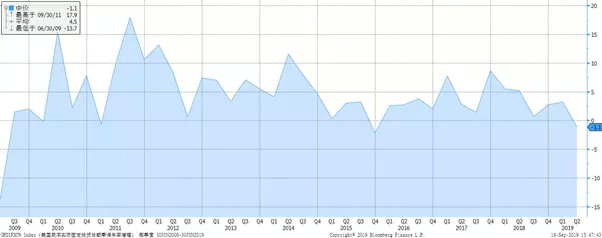

这一轮美国经济增长,商业投资一直较为疲弱,甚至在二季度成为负增长,拖累整体经济。

美国固定投资总额年率增幅

资料来源:Bloomberg

降息是否会促使企业进行投资呢?

美联储7月首次降息,9月初,苹果公司便发行天量长期债券,引发了市场关注。这一次的发行量为70亿美元,长达30年期的公司债的票息率,仅仅2.95%。

手握2100亿美元的现金和高流动性资产的苹果公司,显然并不缺钱。那它为何仍要伸手借钱呢?

原因很简单,这钱太便宜了!

比起苹果在2015年发的同期限债券的3.45%的票面利率,当前2.95%的票息着实令人舒爽。

根据苹果公司的募集说明书中对资金用途的描述:

“我们打算将这次融到的资金用于一般企业用途,包括回购股票、支付股息、偿还旧债、为将来可能的并购融资以及一般资本开支。”

嗯?翻译一下不就是,我要推高股价!我要伺候股东!我要降低成本!我还要为将来收购准备彩礼!嗯?你说商业投资?我不知道啊。

在当前的低利率环境下,苹果并不是个例。

迪士尼公司几乎在同期发行了20亿美元的30年期债券,票面利率仅仅2.75%。迪士尼的融资用途,亦是为并购活动提供现金支持、偿还旧债以及同苹果差不多的“一般企业用途”。

九月第一周的债券融资量创造了世界记录,超过1400亿美元的新债将投资者喂了个饱。美国投资级公司更是推动了债务狂潮,一周内的发行量达到了720亿美元,这几乎是整个8月份的发行总额。而在负利率的大环境下,尚有余“利”的美国高质量公司债券令美国市场令全球投资者蜂拥而至。

大家熟悉的巴菲特的伯克希尔·哈撒韦(Berkshire Hathaway Inc)公司也未缺席低利率融资盛宴,只是选择了利率更低的日本。他们于9月13日在日本发行了低至5年、高至30年的一系列长期债券,票息率低至0.170%-1.108%不等,融资4300亿日元,约合40亿美元。截至2019年6月30日,伯克希尔公司账面现金1224亿美元。在今年的致股东信中(巴菲特2019年致股东信),巴菲特这样评论账面现金:“我们希望将大量过剩流动性转移到伯克希尔长久拥有的业务上。然而,眼下的前景并不乐观:对于那些拥有良好长期前景的企业来说,价格高得离谱。尽管如此,我们仍然希望能获得“大象”级的收购。”

总结这些低利率再融资者的共同特点,我们发现下面令人伤心的事实:

一是:他们原本并不缺钱进行商业投资,所以低利率再融资对其推进投资的作用有限。当真正的投资和内生增长缺位,如何指望企业的营收和盈利可以在低利率拉动下焕发活力?

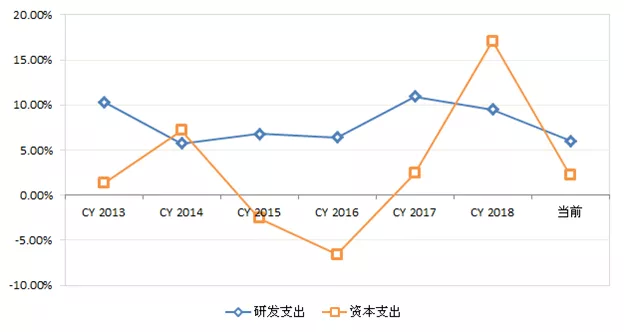

标普500公司资本支出和研发支出年比增速

资料来源:Bloomberg,云锋金融整理

标普500公司营收和盈利年比增速

资料来源:Bloomberg, 云锋金融整理

二是:高质量借款者的发债狂潮,很可能加剧市场集中度。能发得出如此规模大、期限长、利率低的债,都是如上所述响当当的名字。他们并不关心下一场美国经济衰退是2020年还是2021年,他们早已在泰然处中未雨绸缪,并为可能的并购机会做好了充足的准备。很可能,未来会好的公司更好,差的更差。普林斯顿大学的几位学者的近期研究结果**表明,长期的低利率环境会让市场集中度更强烈,促进寡头市场的形成。缺少竞争的市场往往意味着生产力的下滑,对长期经济发展绝不是一件好事。

三是,债务平均到期日的延长意味着整个债券市场久期的扩大。金融危机以来,投资级债券久期拉长已经成为明显趋势。对于借款人来说,市价波动并不是问题。但对于投资者而言,债市对于利率的敏感性会更强,利率上升损失将更大。这或将进一步裹挟货币政策。

房地产:投资提振或次贷重来?

房地产是直接受益于低利率的部门。

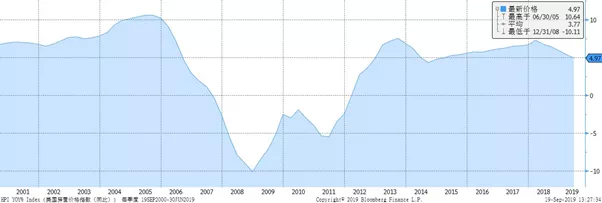

在降息环境下,按揭贷款利率持续下降,美国30年期按揭贷款利率从去年高达5%降低到今年的4%。

美国30年按揭贷款利率

资料来源:Bloomberg

按理说,低利率会拉动住房需求。不过,就像在公司债领域一样,人们首先想到的是借新债还旧债。近期美国房屋贷款的再融资率高达60%。

二手房交易依旧活跃,年化交易量已经达到了542万套,而美国住房价格虽仍在增长,但增速放缓。

美国现房销售量(规模:百万)

资料来源:Bloomberg

美国房屋价格指数(同比)

资料来源:Bloomberg

当然,要真正拉动经济增长,还要看新增投资。

新屋销售和新屋开工数字相比二手房要逊色很多,但年初以来在联储转鸽的背景下也有不错的反弹。

美国新建单户房屋销售年度总额(规模:千)

资料来源:Bloomberg

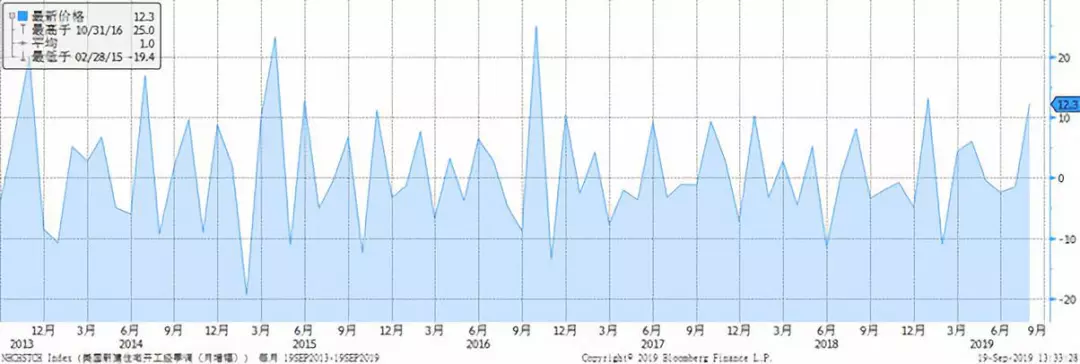

美国新建住宅开工月增幅

资料来源:Bloomberg

可见,低利率环境,叠加较为健康的劳动力市场,仍然对住房市场有所支撑。

但这并不代表没有隐患。

在金融危机后曾经大幅收紧的信贷政策,正在宽松的货币环境下逐步放松。市场莫不是忘了,当年引发全球金融海啸的导火索正是次贷危机。然而,在利益面前,人们总是好了伤疤忘了痛。在今天的低利率环境下,居民住房贷款中的非常规房贷(unconventional mortgage)的比例正在上升。

这种房贷的特点是不依赖于借款人的工资收入。原本,这一类非常规房贷是针对拥有高流动性的投资组合的高净值个人,但现在逐利的贷款机构们正在放低标准,使得退休者或者其他不稳定收入者也可以贷款。近年来这种房贷增长迅速,今年上半年新增规模超过200亿美元。

非常规房贷发行量(单位:十亿美元)

资料来源:华尔街日报, Inside Mortgage Finance

注释:浅绿色-上半年

降息的经济刺激,若是以这类非常规房贷的增长为代价,只会让经济更加脆弱。

结语:降息反思

考察传导路径和微观主体行为,我们观察到,企业正在利用低利率进行发债、回购等操作。贸易乌云仍未散去的形势下,降息对商业投资的拉动相对有限。另一方面,房地产投资则有望受到低利率的提振。

宽松的货币政策在面对经济困境是或许是一份良药,然而是药三分毒。无论是拉长的公司债久期,还是非常规房贷的兴起,似乎并不至成为近期风险,但也成为低利率宽松货币政策下的隐忧。

特朗普说不知道中国和鲍威尔,哪个是他的敌人。或许在大选临近之际,所有阻止他获胜的人都是敌人。即便是要绑架美联储,强托股市和经济。

问题是,当曲终人散后,迎接我们的会是创纪录的经济扩张周期,还是决堤而出的衰退呢?

参考资料:

[1] **:ERNEST LIU , ATIF MIAN, AMIR SUFI: "CouldUltra-Low Interest Rates Be Contractionary?". Project Syndicate.Sep 17,2019

[2] "Mortgage Market Reopens to RiskyBorrowers" ,WSJ, Aug. 21, 2019

[3] "Unconventional Mortgages AttractWarning From Regulator",WSJ, Aug.29, 2019

扫码下载智通APP

扫码下载智通APP