中国财险(02328):息差远高其他金融机构 盈利即将迎来向上拐点

本文转自微信公号“国信金融研究”,作者:王剑、李锦儿

摘要

主要逻辑与结论

财险行业结构性分化特征明显,龙头持续获得巨额承保利润,但行业整体盈亏平衡。中国财险在承保业务上具备优势,将持续获得超越行业的盈利能力。其投资价值来自:强ROE驱动、低估值。我们判断公司ROE即将迎来向上拐点:综合成本率步入改善区间;所得税税前扣除比例提升,税负下滑;非车险占比提升,成为新的保费增长点。估值处于历史低点,依靠承保利润和投资收益的双轮驱动,公司ROE总体较为稳健,盈利稳定性强于寿险公司,具有较强的投资吸引力。此外,财险公司投资端对利率敏感性更低,面临的利率风险更小。

盈利即将迎来向上拐点

(1)综合成本率角度:短期而言,已赚保费负面因素逐渐消除,预计公司综合成本率将在三季度优化;中长期而言,随着费改深化及手续费监管趋严,手续费率有望下降从而对冲赔付率上升,保持综合成本率平稳或下降,公司在成本管理、网点布局上均具有显著优势,有望进一步优化综合成本率结构、提升市场份额;(2)利润角度:手续费税务新规后,所得税税前扣除比例提升,税负下滑;(3)保费角度:公司业务结构持续优化,非车险占比提升,成为新的保费增长点。

投资端以“息类”收益为主,获取稳定收益

公司在投资端始终保持稳健风格,投资资产配置严控风险,现金及固收类资产占比超70%。投资收益以稳定的利息和股息类收益为主,价差类收益为辅。2011年以来公司平均承保利润率96.6%,承保端资金成本为-3.4%,平均净投资收益率4.2%,则平均“息差”水平可达7.6%,远高于其他金融机构息差水平。

投资建议

中国财险承保端持续盈利,配合投资端获取稳定的投资回报,ROE稳健且将迎来拐点。我们预计PB估值的合理水平为1.4-1.6倍,对应合理估值11.4-13.1港元。

风险提示

车险费用管控不及预期;出现巨额自然灾害损失风险;宏观经济低迷导致保费增速下滑;资本市场波动对财险公司投资收益造成超预期损失。

报告正文

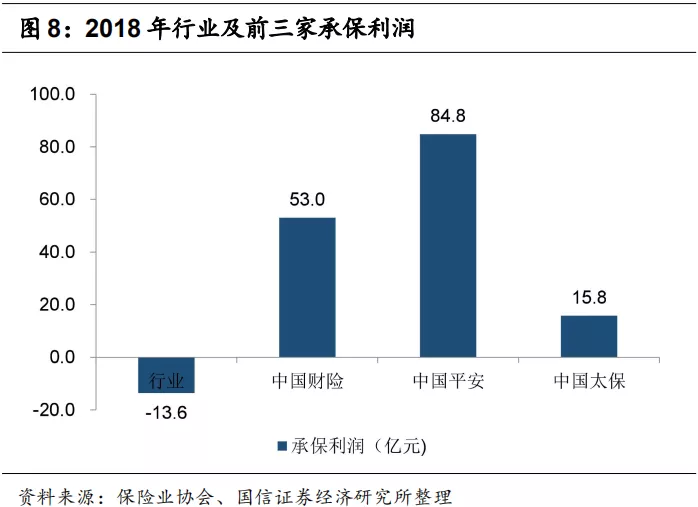

若要投资于某个行业,财险行业不见得具备吸引力,毕竟大多数企业是承保亏损的;若在寻找某个投资标的,则中国财险的吸引力极大。财险行业结构性分化特征明显,龙头持续获得巨额承保利润,但行业整体盈亏平衡。公司在承保业务上具备优势,将持续获得超越行业的盈利能力。

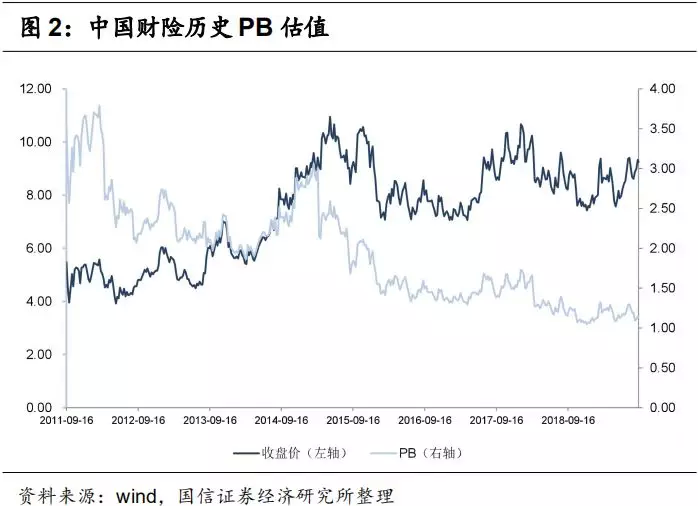

其投资价值来自:强ROE驱动、低估值。我们判断公司ROE即将迎来向上拐点:(1)已赚保费负面因素逐渐消除、商车费改深化及手续费监管趋严,公司综合成本率步入改善区间;(2)所得税税前扣除比例提升,税负下滑;(3)非车险占比提升,成为新的保费增长点。目前PB估值为1.1倍,估值水平均处于近年来较低位置,依靠承保利润和投资收益的双轮驱动,公司ROE总体较为稳健,盈利稳定性强于寿险公司,具有较强的投资吸引力。

一、估值与投资建议

1.1 估值:11.4-13.1港元

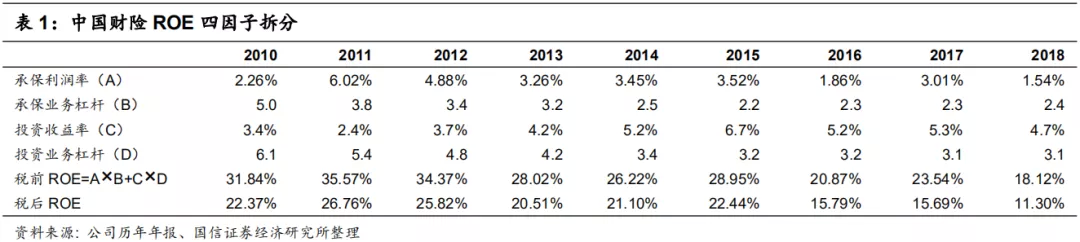

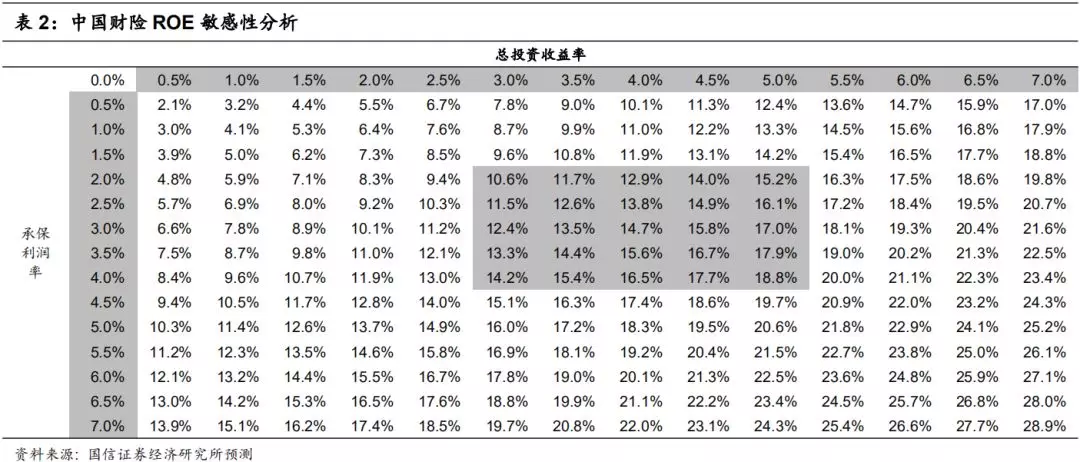

财险公司经营具有内生性杠杆,在承保利润为0的极端假设下,仍有望实现12%的ROE水平。财险公司通过保单销售实现杠杆经营(不同于一般企业通过借款实现的杠杆),具有内生属性。在承保业务杠杆、投资业务杠杆分别为2.4、3.1,以及25%的企业所得税率假定下,给出了中国财险ROE水平对承保利润率以及投资收益率的敏感性分析。在投资收益率在3.0%至5.0%区间,承保利润率在2.0%至4.0%区间(对应综合成本率在96%至98%区间的假设下,公司ROE区间为10.6%至18.8%。

此外,我们在中国财险承保利润为0的极端假设下,其仍有望依靠投资业务实现12%以上的ROE水平(投资收益率4%×投资业务杠杆倍数3.2),安全垫属性明显。

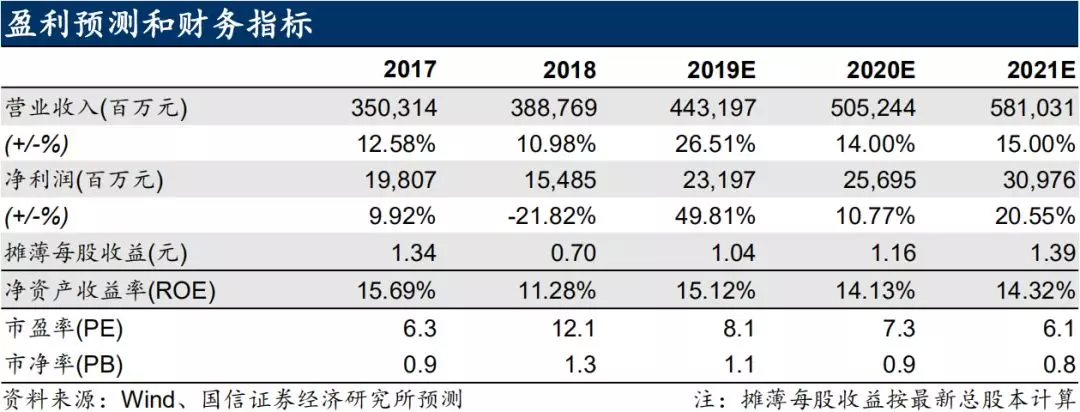

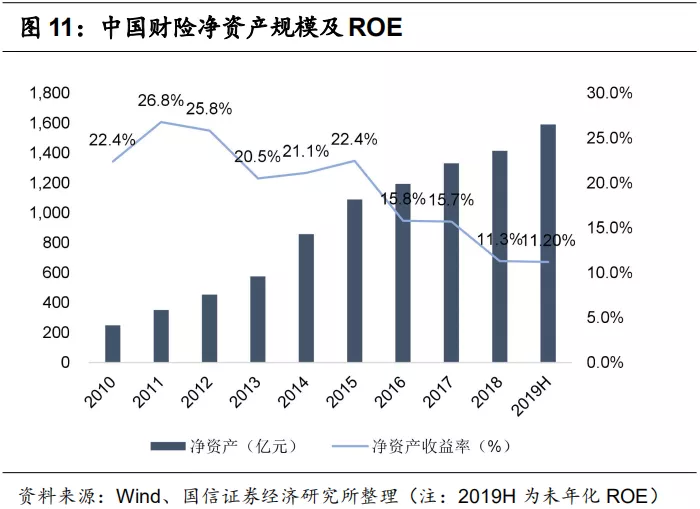

预测公司2019-2021年净利润分别为232亿元、257亿元、310亿元,对应EPS分别为1.04元、1.16元和1.39元。按最新收盘价计算,中国财险对应2019年PE估值为8.1倍,对应2019年PB估值为1.1倍,估值水平均处于近年来较低位置,且公司可长期保持12%以上ROE,盈利稳定性强于寿险公司,具有较强的投资吸引力。随着商车费改的持续推进,财险行业集中度将进一步提升,利好龙头险企,我们预计2019年PB估值的合理水平为1.4-1.6倍,对应合理估值11.4-13.1港元。

1.2 投资建议

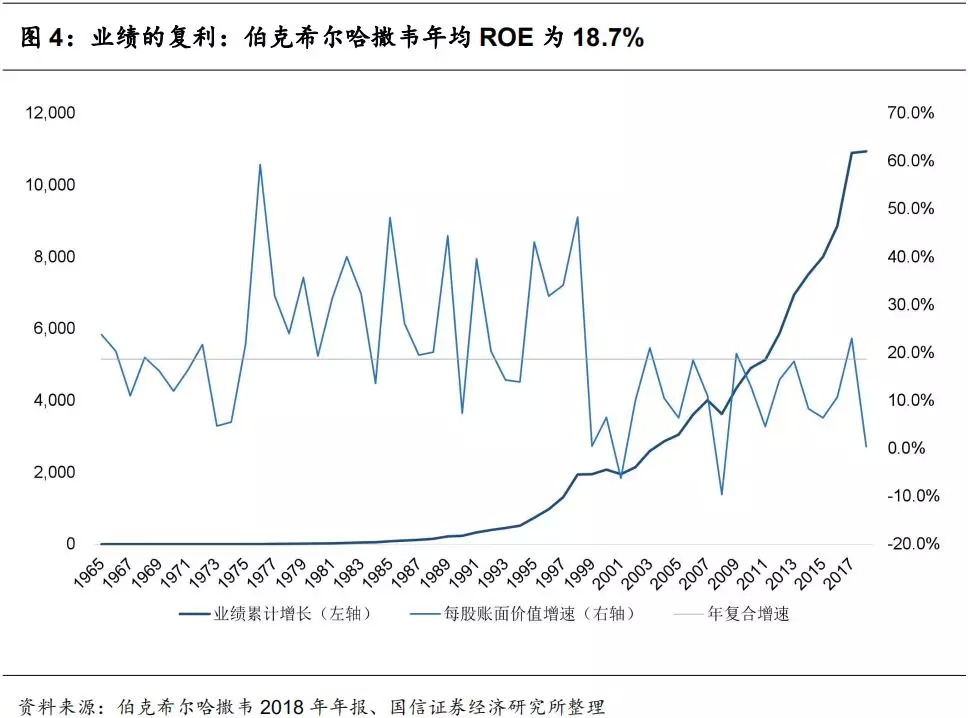

在长端利率下行的环境下,财险公司投资端对利率敏感性更低,面临的利率风险更小。盈利模式而言,只要承保利润率具有可持续性,在承保业务杠杆和投资业务杠杆的作用下,财险公司就能获取可观的ROE水平,实现业绩的长期复利。公司凭借规模化优势和突出的成本管控能力,在承保利润的获取能力和持续性上均具有明显优势。

其投资价值来自:强ROE驱动、低估值。我们判断公司ROE即将迎来向上拐点:(1)已赚保费负面因素逐渐消除,预计公司综合成本率将在三季度优化;商车费改深化及手续费监管趋严,公司综合成本率步入改善区间;(2)所得税税前扣除比例提升,税负下滑;(3)非车险占比提升,成为新的保费增长点。投资端而言,公司投资收益以稳定的利息和股息类收益为主,价差类收益为辅,体现出稳健性特征。目前PB估值为1.1倍,估值水平均处于近年来较低位置,依靠承保利润和投资收益的双轮驱动,公司ROE总体较为稳健,盈利稳定性强于寿险公司,具有较强的投资吸引力,维持“增持”评级。

二、投资于好的行业格局

财险行业体现了强集中度的特征。其盈利模式简洁,只要承保利润率具有可持续性,在承保业务杠杆和投资业务杠杆的作用下,财险公司就能获取可观的ROE水平,实现业绩的长期复利。此外,在长端利率下行的环境下,财险公司投资端对利率敏感性更低,面临的利率风险更小。公司作为行业龙头,在盈利能力以及持续性上体现出更为明显的优势,投资价值显现。

2.1 盈利模式简洁,具有复利优势

在利源分析的视角下,承保业务和投资业务是财险公司盈利的两大驱动力。其中,承保利润=已赚保费×(1-综合成本率),投资收益=投资资产×总投资收益率。(1)承保端:综合成本率是衡量财险业务质量的最核心指标。在财险公司的已赚保费中,一部分用于赔付支出(赔付率),一部分用于费用支出(费用率),除两者之外的即为财险公司的承保利润。(2)投资端:“先收费、后赔付”的模式下,保险公司可获得大量“浮存金”。保户在获得相关服务和赔付之前,先行缴纳保费,两者之间的时间差,也就是保险公司获取浮存金的“效率”。

从财险业务模式出发,我们构建ROE四因子分析法。ROE= 承保利润率×承保业务杠杆+投资收益率×投资业务杠杆=承保利润率×(已赚保费/净资产)+投资收益率×(投资资产/净资产)。

持续领先的承保利润率是识别一家“好”财险公司的最为核心的维度。从ROE的四因子分析法中可以看出,传统财险公司的承保业务杠杆以及投资业务杠杆主要由承保业务本身决定,具有较强的内生性。而承保利润率和投资收益率是对ROE具有直接影响的因子。对于传统保险公司的投资端来讲,其资产配置视角之下更注重长期利息、股息以及租金类收益的获取,并以获取持续稳健的收益率为重要原则。这意味着只要承保利润率同样具有可持续性,在承保业务杠杆和投资业务杠杆作用下财险公司就能获得可观的ROE水平,浮存金的“负成本”优势便会通过复利的形式逐年放大,实现业绩的长期复利。这也是为什么财险是为数不多的产生过多支长期牛股的金融子领域。

作为行业的典型代表,伯克希尔哈撒韦在出色的保险承保盈利能力以及稳健的投资表现驱动下,实现了从1965-2018年年均18.7%的ROE水平。在盈利的复利作用之下,若在1964年末投入1美元,则将在2018年获得近一万倍的收益率。

财险公司较短的保单期限决定了更为简洁的盈利模式。相对于寿险保单长达数十年的保险期间,财险业务的保单期限往往在一年左右,在会计利润的确认和利源分析上具有更为清晰的框架逻辑。寿险公司价值之锚为内含价值体系,而财险公司则为会计利润体系,而持续获取承保利润是财险公司业绩实现复利的前提。因此,我们认为,持续领先的承保利润率是识别一家“好”财险公司的最为核心的维度。

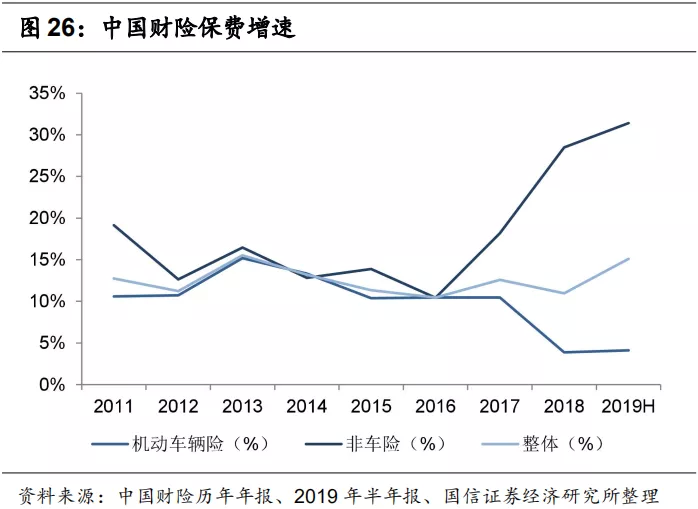

2.2 行业体现出强集中度特征

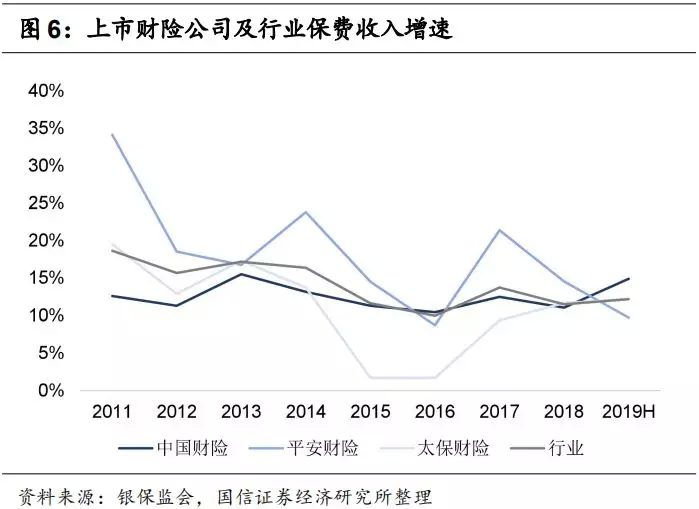

年保费收入已达万亿量级,虽然增速逐年下滑,但“消费品”属性下更具稳定性。财险行业保费收入从2010年的4027亿元增长至2018年的11756亿元,年均复合增速14.3%,但增速维持下滑趋势,特别是在国内车辆消费增速下滑的带动下,2018年保费增速已降至12%的水平。但财险保单期限一般在1年左右,其更换率明显高于寿险,具有“消费品”属性,保费收入具有较强的稳定性,为行业盈利提供了很好的可持续性基础。

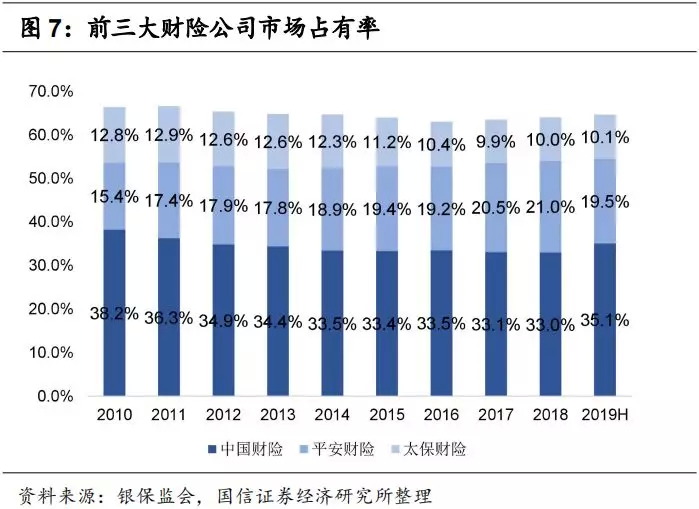

财险行业格局稳定,集中度维持较高水平。虽然自2004年以来,财险公司数量由26家大幅提升至目前的87家,但近年来,财险巨头的市场排名几乎未变,中国财险、平安财险、太保财险一直稳居市场份额前三名,占据了全行业60%以上的市场份额。

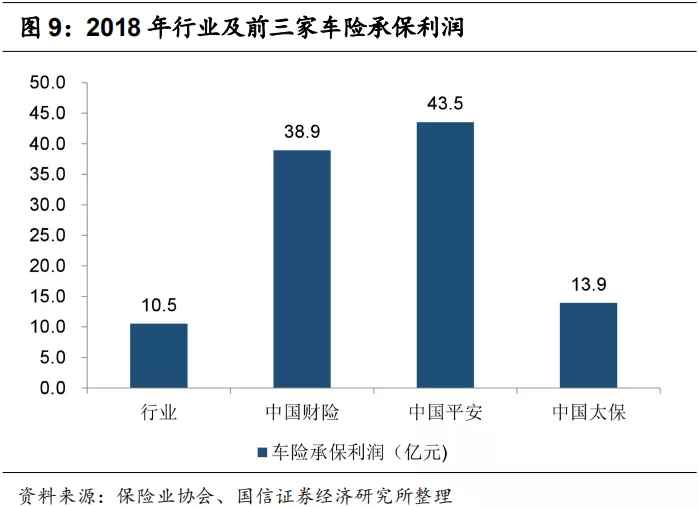

承保利润口径看,行业体现出更强的集中度特征。2018年,财产险公司全行业承保亏损13.6亿元,而前三家中国财险、平安财险、太保财险的承保利润分别为53.0 、84.8、15.8亿元;车险方面,2018年行业承保利润10.5亿元,中国财险、平安财险、太保财险的车险承保利润分别为38.9、43.5、13.9亿元。从结构而言,优秀公司获得大量承保利润的同时,意味着行业其他参与者的承保亏损。承保业务行业性“盈亏平衡”或是长期趋势,预计结构分化会持续拉大。

国内财险行业的市场集中度较高,一方面源于监管层对保险牌照的较严监管制度,另一方面具备规模优势的财险公司更容易赢得经营利润,具备自我加强的内在属性。虽然近年来市场集中度有下降的缓慢趋势,但长期来看,龙头财险公司仍将保持较高市场占有率。

2.3 受利率周期影响有限

财险公司面临的利率风险相对更小。目前,国内寿险企业的负债端久期远高于资产端久期,一张长期寿险保单的保险期限通常在20年以上,而在现行债券市场环境下,资产端缺乏期限足够长的资产可供投资,造成寿险公司“短资产、长负债”的结构,寻找合适期限的资产配置以与寿险中长期的保险责任期限匹配是保险公司面临的一大难题。由于保单的预定利率是固定的,负债端成本提前锁定,利率下降产生的利差损会影响寿险公司经营的稳定性。

由于财险公司的负债久期平均为1年,资产久期大概在4至5年,负债久期低于资产久期,在长端利率下行的环境下,财险公司投资端对利率敏感性更低,面临的利率风险更小。

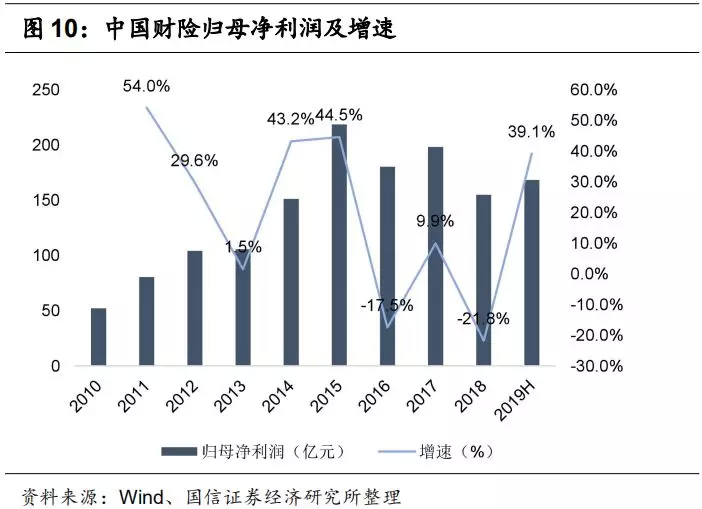

2.4 龙头财险,强者恒强

公司整体经营业绩保持稳健发展,综合实力稳步加强。受益于手续费税务新规,冲回所得税费用42.30亿元(除税前利润同比下降10.0%),以及投资收益增加,中国财险2019年上半年实现归母净利润168.2亿元,同比增长39.1%;净资产收益率11.2%(非年化),保持同业领先水平。

中国财险保费收入行业领先,市占率稳居首位。作为国内规模最大的财险公司,中国财险保费收入持续稳定增长,2016年保费收入首次超过3000亿元。2019年上半年,中国财险实现总保费收入2360.4亿元,同比增长15.1%;市占率为35.2%,同比上升1.1个百分点,市场排名稳居第一。

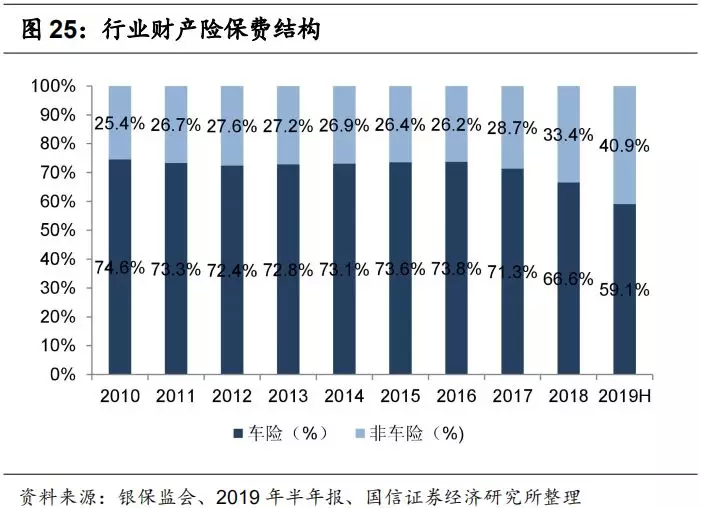

车险已赚保费占比超70%,是公司主要的保费收入来源。2019年上半年,中国财险实现已赚保费1212亿元,同比下降3.2%。从公司历年已赚保费分险种的保费结构来看,车险已赚保费占比最大,虽然近年来有所下降,从2010年的79.7%下降到2019年上半年的67.3%,但始终是公司业务收入的主要来源。从另外两家龙头财险公司平安财险和太保财险的已赚保费结构来看,车险保费也均为公司收入的主要来源。

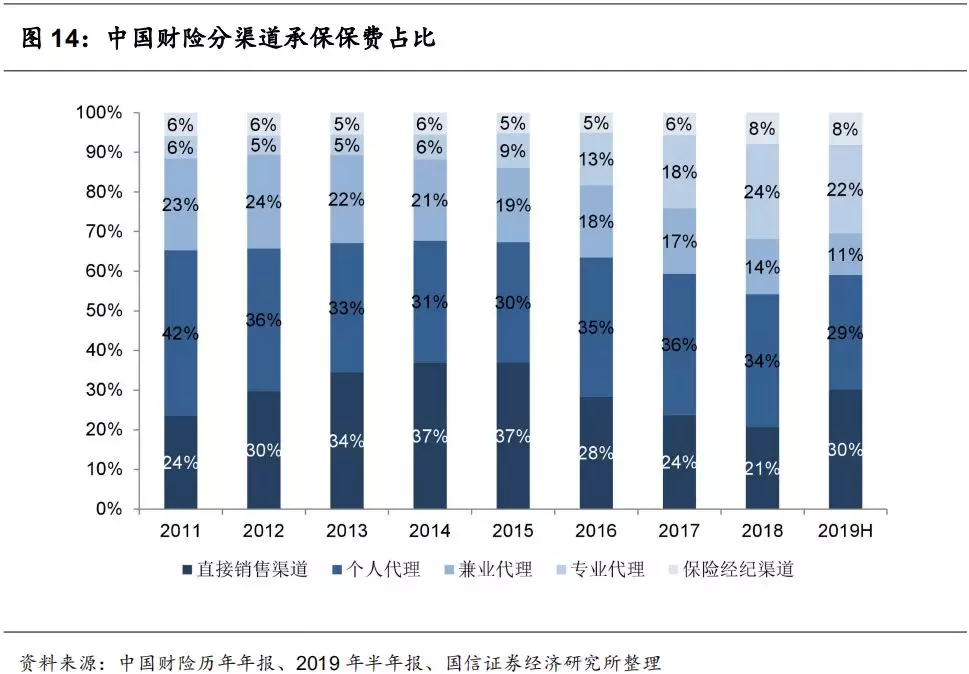

渠道以直销和个人代理为主。中国财险的保险营销渠道包括直接销售渠道、代理销售渠道和保险经纪渠道。代理渠道又分为个人代理、兼业代理和专业代理。2019年上半年,直销渠道、个人代理、兼业代理、专业代理、保险经纪渠道实现保费占比分别为30%、29%、11%、22%、8%。公司直接销售渠道网点布局优势明显,国内业务基本遍布全国所有城乡地域,共有37家省级分公司、353家地市分公司、3110家区县支公司、1176家营业部等。

代理销售渠道以个人代理为主,兼业代理渠道保费增速下降,专业代理增速显著提升。自2012年保监会发布通知叫停部分不规范兼业代理机构销售保险,规范保险中介市场以来,中国财险开始逐渐降低对兼业代理渠道的依赖,并大力拓展专业代理渠道。保险经纪渠道贡献保费收入比重基本维持在8%,保持平稳。

三、趋势判断:综合成本率迎来拐点

财险竞争的核心在于成本控制,持续获得承保利润才能具备“浮存金”的负成本优势。预计公司将保持长期承保盈利,且优于行业平均水平。短期而言,已赚保费负面因素逐渐消除,预计公司综合成本率将在三季度优化;中长期而言,随着费改深化及手续费监管趋严,手续费率有望下降从而对冲赔付率上升,保持综合成本率平稳或下降,龙头财险公司在成本管理、网点布局以及品牌上均具有显著优势,有望进一步优化综合成本率结构、提升市场份额。

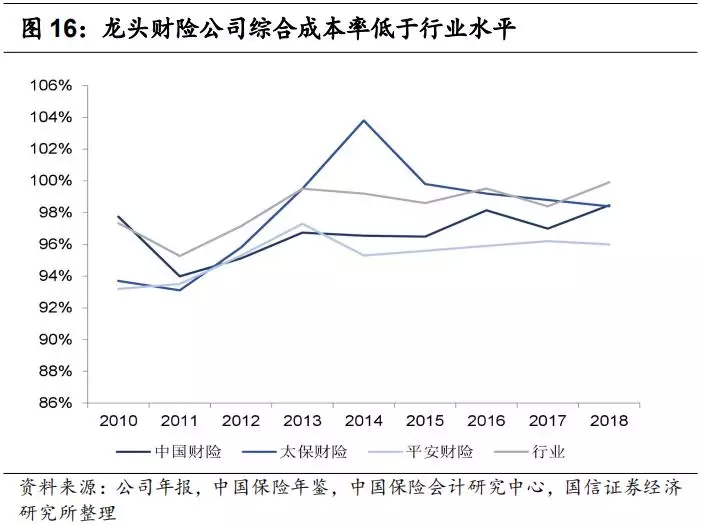

3.1 综合成本率持续优于行业

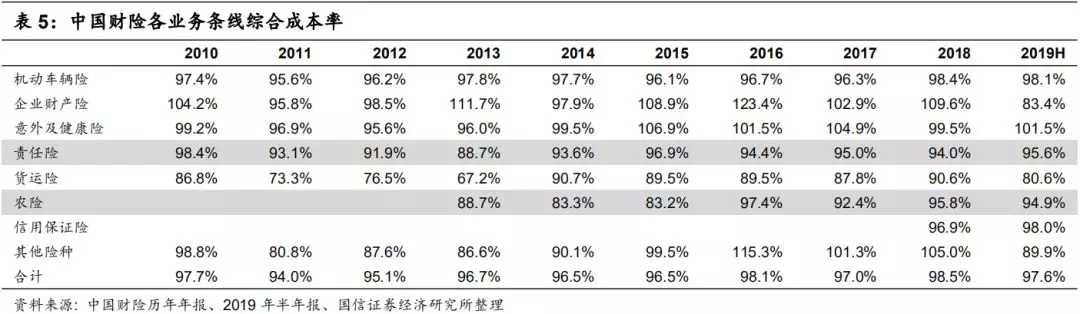

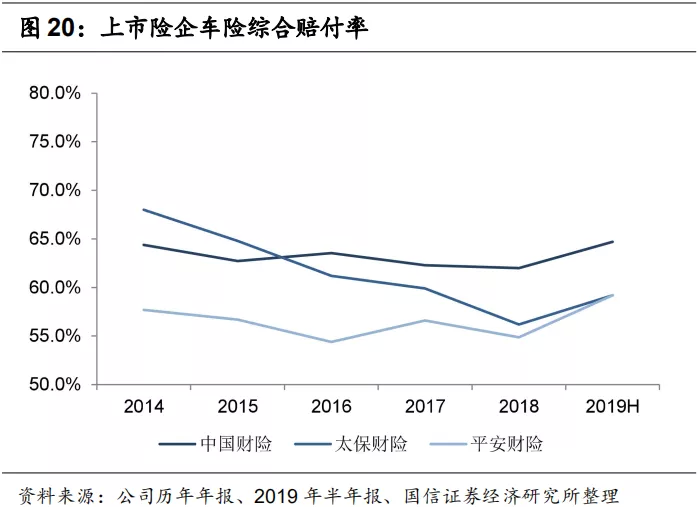

综合成本率维持较低水平。综合成本率是衡量财险业务质量的最核心指标。作为行业龙头的中国财险,在规模优势的主导下更容易通过精细化管理压缩成本,提升承保业务质量。2010-2018年,中国财险年均综合成本率为96.7%,低于同期行业平均水平。2019年上半年公司综合成本率为97.6%,同比上升1.8个百分点。其中,赔付率64.7%,上升3.4个百分点,预计主要受自然灾害、非洲猪瘟影响,农险赔付率增加。费用率为32.9%,同比下降1.9个百分点,主要由于今年以来“报行合一”和车险费用监管趋严。

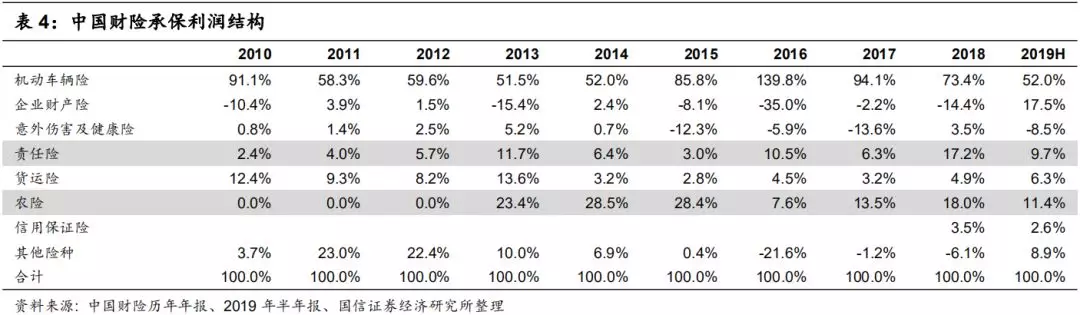

从公司整体的承保利润和综合成本率水平来看,中国财险拥有优秀的盈利能力,分险种而言,农险、责任险承保利润率较高。2019年上半年,公司共实现承保利润43.39亿元,其中车险承保利润22.57元,占比为52%。非车险中,农险、责任险占比分别为11%、10%,排名第二、三。车险综合成本率较稳定,农险综合成本率受自然灾害发生频率影响较大,但近年来仍然保持较高承保利润率;责任险盈利能力稳健,公司承保利润率在94%以上。

3.2 已赚保费形成率负面因素逐步消除

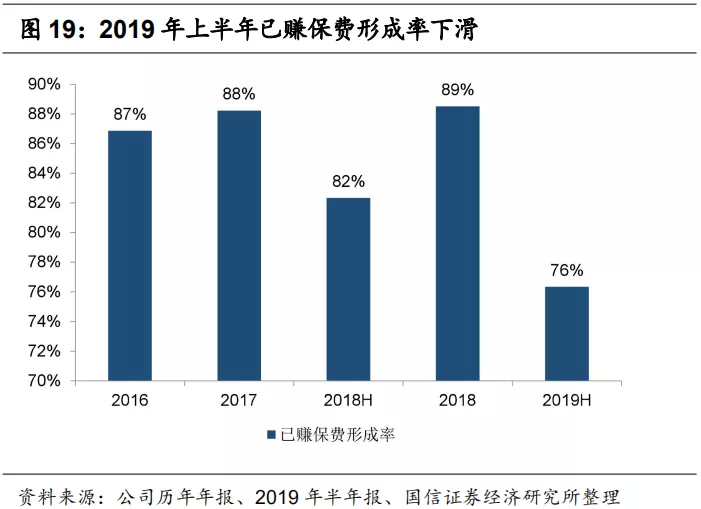

已赚保费形成率负面因素逐步消除,综合成本率下降拐点或在三季度。年初以来,已赚保费增速显著下滑。当期已赚保费=当期保费收入-当期分保-当期计提未到期责任准备金+上期末未到期责任准备金转回。上半年已赚保费形成率较低,主要由于:(1)2018年三季度渠道费用投入较大,提取当期未到期责任准备金较低,导致后期转回的未到期责任准备金较低,从而降低已赚保费形成率;(2)今年以来,“报行合一”及车险监管实施力度显著加强,手续费率大幅下降,造成保单首日获取成本下降,未到期责任准备金计提基数增加,从而降低已赚保费形成率。

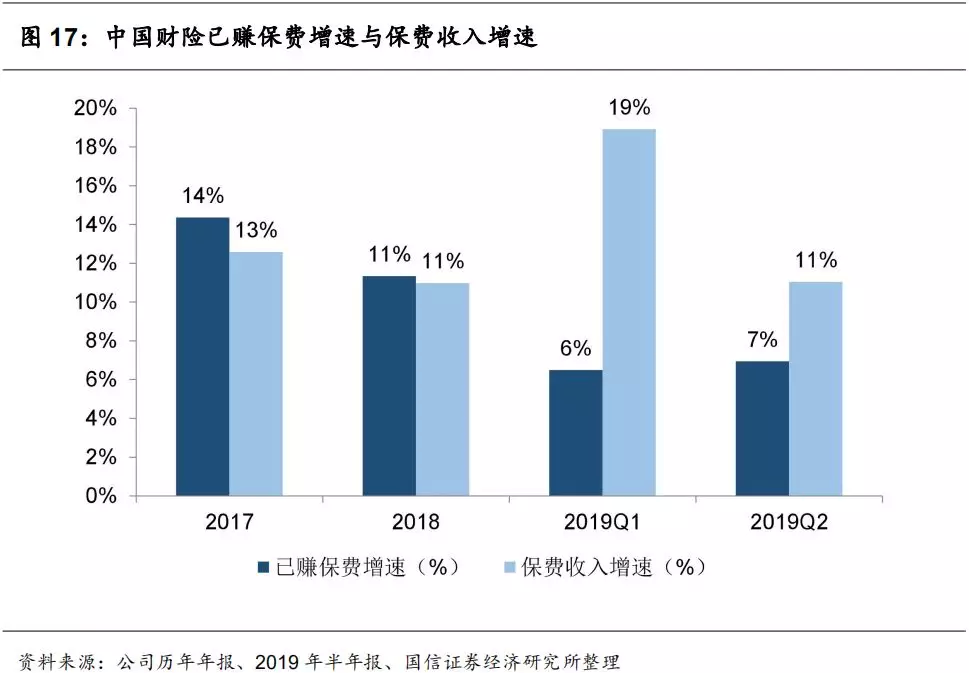

2019年上半年已赚保费形成率为76.3%,同比下降6个百分点。上半年,综合费用率为32.9%,同比下降1.8个百分点;手续费支出为375.9亿元,同比下降15.5%。综合费用率的下滑幅度小于手续费支出的下滑幅度,主要由于已赚保费形成率下降。

由于已赚保费增速显著下滑,在会计上将体现为综合成本率提升。过去几年,已赚保费增速与保费收入增速相当,但今年一、二季度二者增速差距较大。由于已赚保费的确认周期需要一年,我们预计2019年三季度已赚保费形成率将明显提升,有助于降低综合成本率。

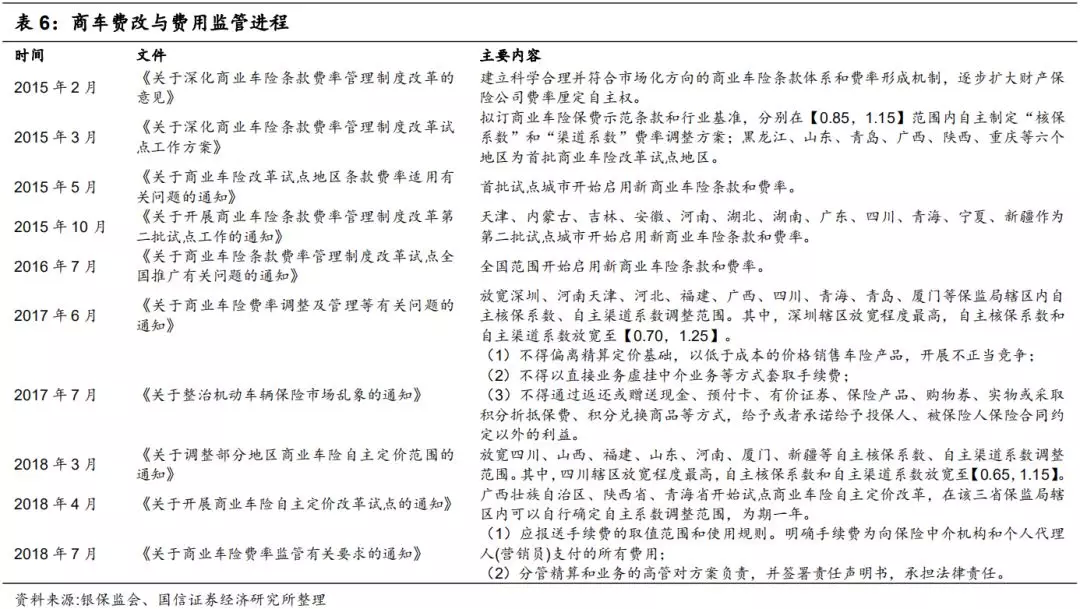

3.3 严监管执行持续,手续费率或下降

商车费改持续深化。2015年2月一次费改初步放开了车险定价,并扩大了无赔款优待系数的浮动范围,险企均选择按最低取值进行定价,导致车险费用率提升、赔付率下降;2017年6月二次费改进一步放开了定价系数,并对综合成本率、费用率和未决赔款准备金提转差率进行全面监管;2018年3月三次商车费改继续推进,放开四川等七个地区的系数范围,并在4月放开广西、青海和陕西等三地系数的自主定价权。

手续费监管同步进行。商车费改放宽了险企的自主定价权,推动车险行业竞争加剧,险企更倾向于在渠道费用上高投入以维持市占率。2018年8月,“报行合一”和车险手续费行业自律开始实行。《关于商业车险费率监管有关要求的通知》规定,车险业务正式施行“报行合一”,即保险公司报给银保监会的手续费用需要与实际使用的费用保持一致。手续费包括为向保险中介机构和个人代理人(营销员)支付的所有费用,包括手续费、服务费、推广费、薪酬、绩效、奖金、佣金等。此外,行业自律确定了执行手续费的上限标准:根据业务规模,新车手续费为25%至30%,旧车手续费为20%至28%。

监管趋严,预计车均保费继续下降,行业综合成本率平稳或下降(赔付率上升、费用率下降)。当前市场现状与监管初衷背离,监管初衷在于让利消费者,预计费改进一步深化将带来赔付率上升。此外,“报行合一”监管下,将通过降低手续费率对冲赔付率上升,保持综合成本率平稳或下降。

预计公司将保持长期承保盈利,且优于行业平均水平。中国财险作为老牌财险公司,拥有稳固的先发优势,占据财险行业三分之一的市场份额,高市场占有率为发挥规模化优势、稳定获取承保利润提供坚实的基础。商车费改以来,公司凭借突出的成本管控能力,始终维持综合成本率在较低水平。随着费改深化及手续费监管趋严,由于财险行业的规模效应属性,龙头财险公司在成本管理、网点布局以及品牌上均具有显著优势,成本管理是否有优势是车险行业取得承保利润的关键(因为产品在价格上差异小),而网点布局以及品牌优势也是获客的关键。规模较小的财险公司由于没有以上优势,则需要在渠道上更大比例的投入以争取客户资源。龙头公司市场份额有望进一步持续提升,凭借规模、网点优势、品牌影响力,公司有望进一步优化综合成本率结构、提升市场份额。

四、趋势判断:利润与保费提升

利润角度而言,2018年车险手续费竞争激烈,手续费提升导致所得税税率增加、利润增速放缓。手续费税务新规后,所得税税前扣除比例提升,预计2019年利润拐点出现;保费角度而言,公司业务结构持续优化,非车险占比提升,成为新的保费增长点。

4.1 减税新政提升业绩

5月29日,财政部、税务总局发布《关于保险企业手续费及佣金支出税前扣除政策的公告》,大幅提升保险企业所得税税前扣除比例。保险企业发生与其经营活动有关的手续费及佣金支出,不超过当年全部保费收入扣除退保金等后余额的18%(含本数)的部分,在计算应纳税所得额时准予扣除;超过部分,允许结转以后年度扣除;2019年1月1日起执行。

根据此前的规定,财险行业手续费及佣金支出的税前扣除标准是15%,且不可递延;新政将手续费抵扣比例上限分别从15%提升至18%,且超过部分允许结转以后年度扣除。

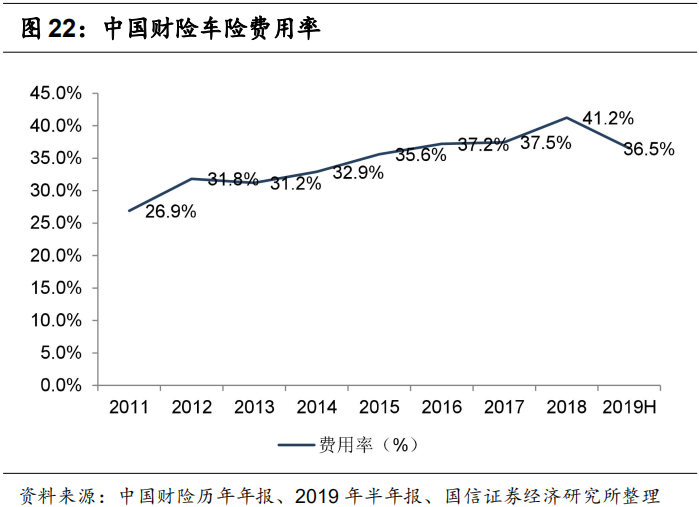

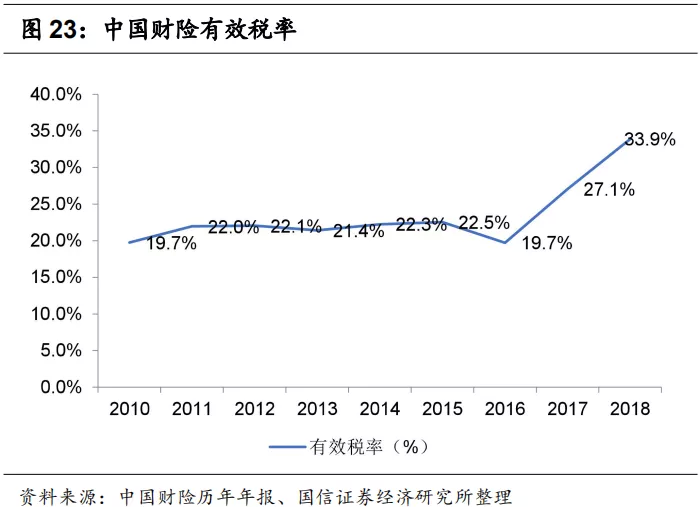

2018年车险手续费竞争激烈,手续费提升导致所得税率增加、利润增速放缓。车险费用率从从2017年的37.5%提升至2018年的41.2%;有效税率从2017年的27.1%提升至33.9%。所得税转回释放盈利,上半年,公司税前盈利同比下降10%,净利润同比增长39%,净利润增速较高主要由于手续费税务新规,冲回所得税费用42.3亿元,税务新规效应已在半年报有所反映。

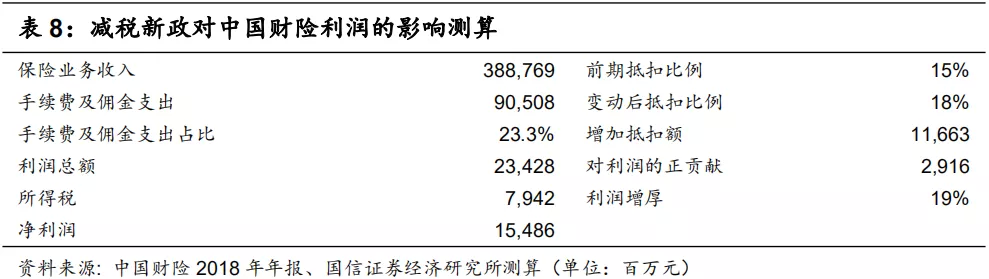

税负下降,预计2019年利润拐点出现。我们以中国财险2018年财务数据测算该政策对利润的影响,假设手续费抵扣比例上限分别从15%提升至18%,中国财险2018年净利润提升19%。

4.2 非车险保费与承保利润贡献提升

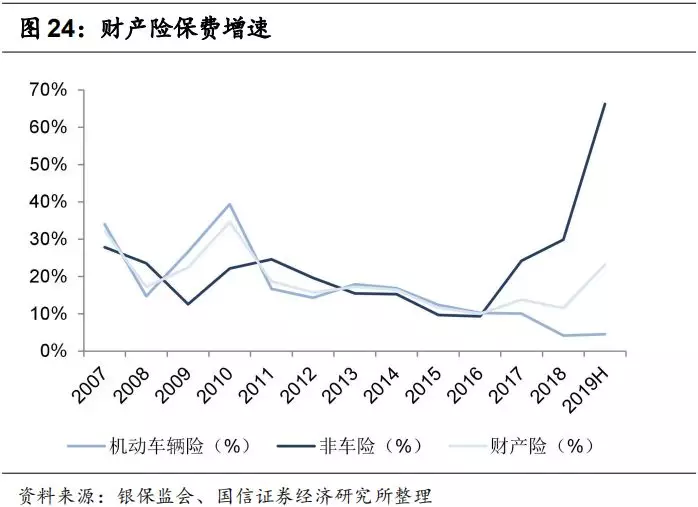

非车险成增长新动力。近年来,由于商车费改、新车销量趋缓等外部因素,导致车险增速步入下行通道。今年以来,行业保费在非车险的驱动下回暖,2019年上半年总保费同比增长23.2%,非车险保费占比提升至41%,较年初提升7.5个百分点。

公司业务结构持续优化,非车险占比提升,成为新的保费增长点。从公司历年保费收入结构来看,车险依然是主要的业务收入来源。但由于新车销量趋缓和竞争激烈,车险保费收入占比逐渐下滑。2019年上半年,车险保费收入占比为54%,同比下降5.7个百分点。

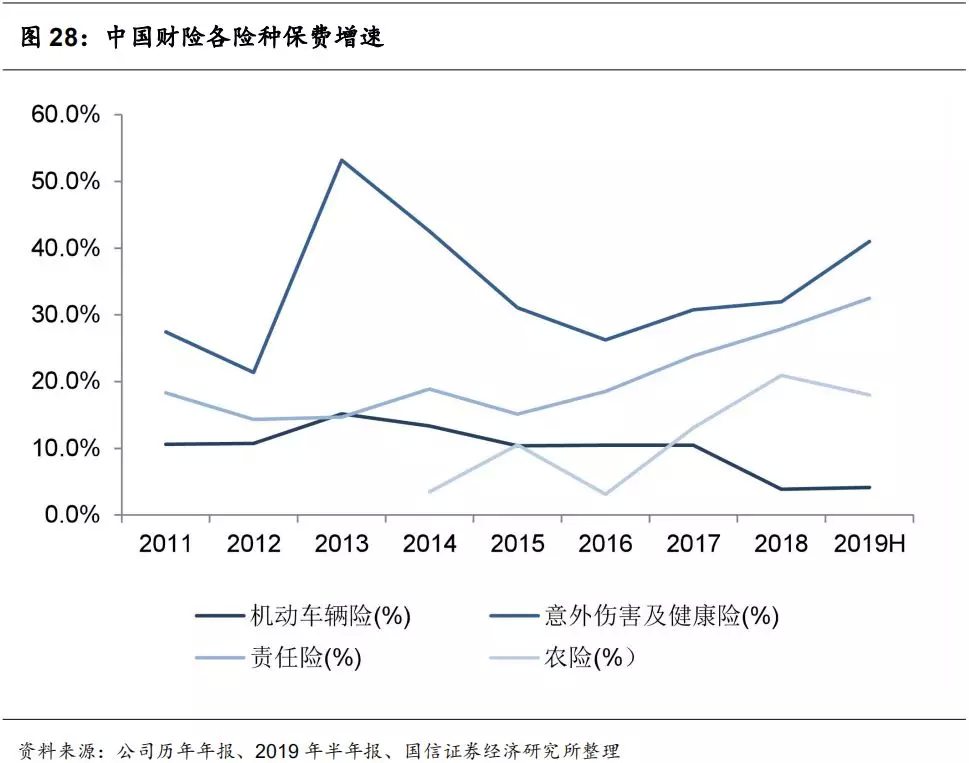

意健险、责任险、农险成为保费增长的重要拉动因素。公司战略性重视非车业务发展,近年来,公司非车业务得到较快发展,非车险保费收入得以快速提升,意健险、责任险、农险、成为了公司保费增长新引擎。2019年上半年,意健险、责任险、农险保费收入占比分别为17.3%、6.6%、9.3%,同比增速分别为41%、32%、18%。意健险、责任险、农险的发展与政策支持相关性较大,未来成长空间广阔。且承保利润率一般高于车险,随着保费占比的提升,承保利润贡献提升。

五、投资端:“息类”收益为主,获取稳定收益

中国财险投资收益以稳定的利息和股息类收益为主,价差类收益为辅,体现出稳健性特征。如果将承保端的负成本“浮存金”和投资端的净投资收益率为锚计算“息差”的话,2011年以来公司平均承保利润率96.6%,承保端资金成本为-3.4%,平均净投资收益率4.2%,则平均“息差”水平可达7.6%,远高于其他金融机构息差水平。

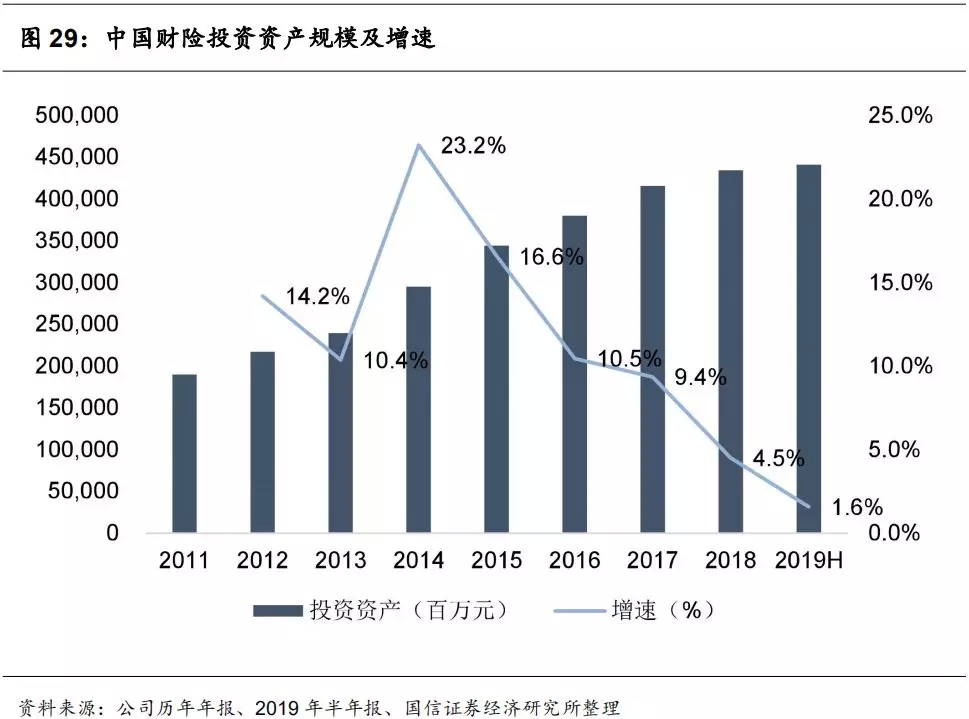

5.1 资产配置风格稳健

投资资产规模快速增长。受益于公司承保端业务的稳步增长,为投资端提供了稳定的现金流,中国财险投资资产规模逐年扩张。截至2019年上半年,公司投资资产合计4410亿元,同比增长4.4%,主要与公司上半年经营特点有关,上半年经营活动净现金流入为87亿元,但由于一季度经营活动现金流为-91亿元,预计由二季度贡献,因此可用资金增幅降低。预计随着高质量发展转型,经营活动现金流流入增加,投资资产规模持续增加。

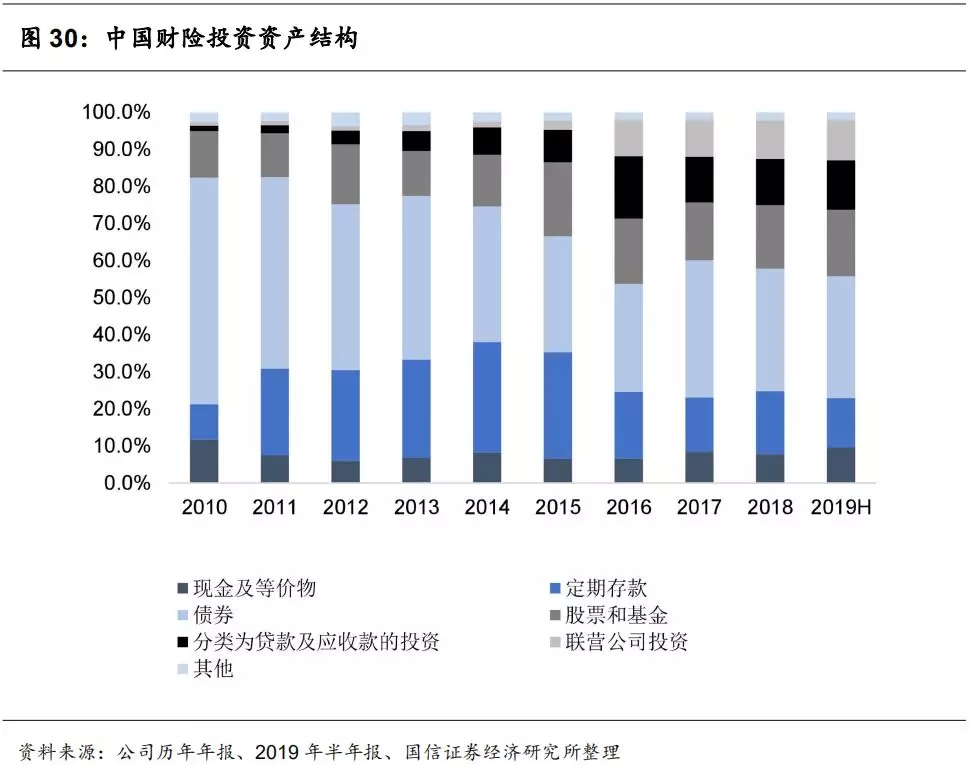

投资资产配置严控风险,现金及固收类资产占比约70%。截至2019年上半年末,公司现金及等价物、定期存款、债券、分类为贷款及应收款的投资占比分别为9.5%、13.4%、32.8%、13.4%,合计占比69.1%。此外,股票和基金、联营公司投资占比分别为17.9%、10.8%。2016年以前,公司对联营公司投资规模较低,资产配置比例在3%以下。2016年,公司以224.44亿元收购华夏银行股权,使当年联营公司投资占比大幅提升7.3个百分点至9.7%。

5.2 投资收益以利息和股息为主

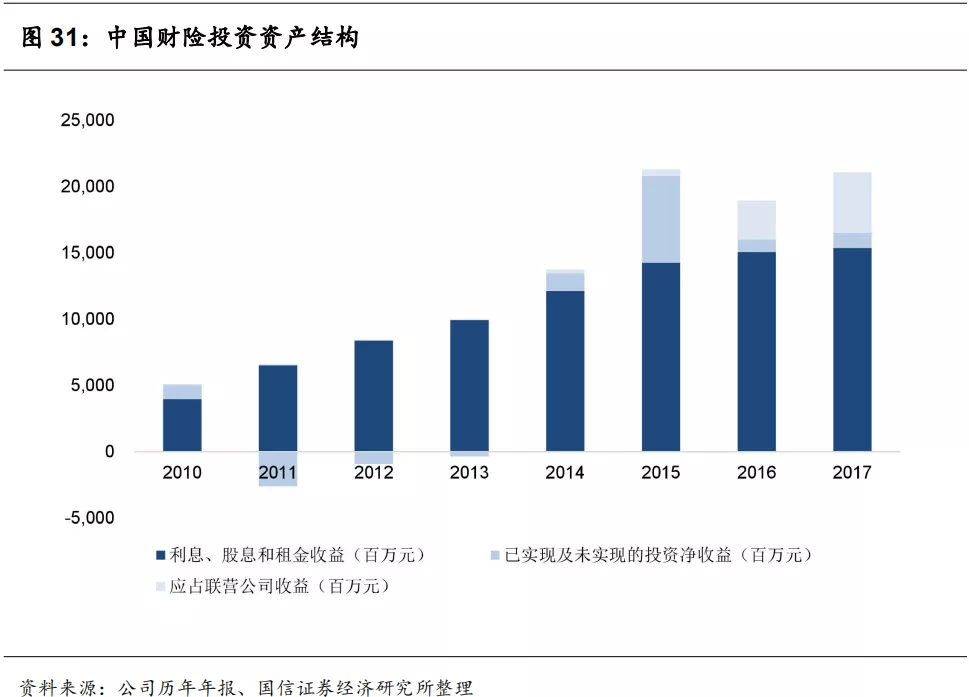

以利息和股息类收益为主,体现出稳健性特征。2019年上半年,公司实现利息股息和租金收益、已实现及实现投资净收益、应占联营公司收益分别为87、8、21亿元。息类收入贡献最大,占比75%,这也体现出中国财险资产配置的稳健风格,对固定收益类资产配置力度较大。

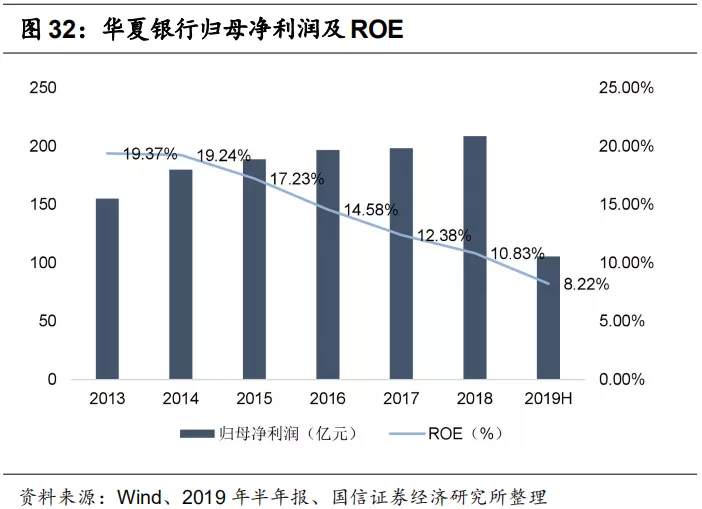

收购华夏银行将持续产生正面影响。2016年,中国财险由于银行存款到期产生304.01亿元的现金流,其中224.44亿元用于收购华夏银行19.99%股权,成为华夏银行第二大股东,将其作为联营公司核算,以权益法入账。交割时,公司确认衍生金融资产的投资收益10.09亿元,作为已实现投资收益在利润表中列示。2018年12月中国财险的联营公司华夏银行完成非公开发行股份,由于中国财险未同比例增资,因此持股比例自19.99%被稀释至16.66%,降至华夏银行第三大股东。华夏银行2013-2018年平均ROE水平达15.6%,以此带来的收益远超银行定期存款。

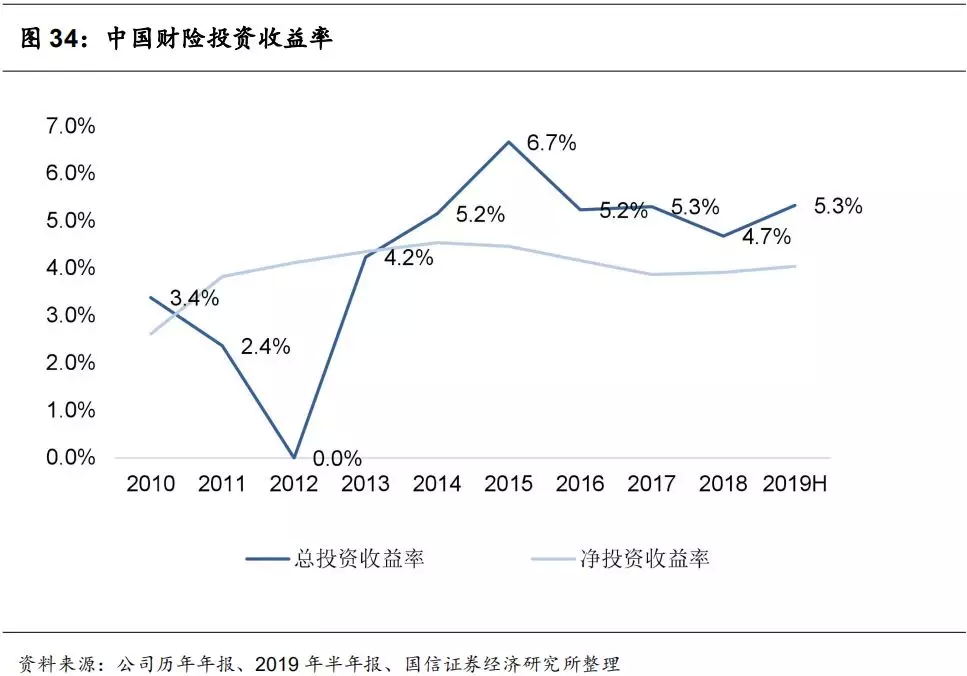

中国财险投资收益以稳定的利息和股息类收益为主,价差类收益为辅,联营公司投资将持续贡献可观收益,总投资收益率稳步提升。受益于公司稳健的资产配置风格,利息收入始终贡献稳定收益。从投资收益率上看,总投资收益率波动较大,但近几年均维持在5%以上;净投资收益率较为平稳,维持在4%左右。可见稳定的利息、股息收入为投资收益做了大部分的贡献,并弥补了已实现及未实现投资净收益的不确定性。

六、盈利预测

对于中国财险2019-2021年盈利预测,我们做如下主要假设:

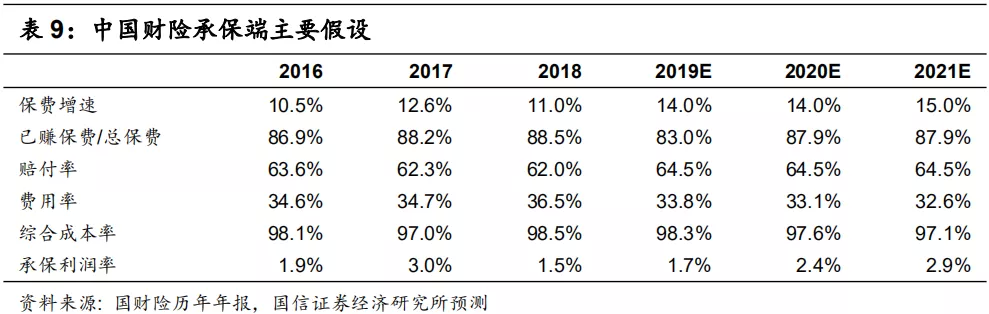

A:2018年,中国财险实现总保费收入3888亿元,同比增长11%。虽然受商车费改持续推进、新车销量趋缓的影响,车险保费收入增速承压,但非车险保费占比提升,成为新的保费增长点。此外,商车费改有利于凸显龙头险企价值,保费增速也会有所改善。我们预计2019-2021年总保费增速分别为14%、14%、15%。已赚保费占总保费收入的比例近几年基本保持平稳,但由于2018年三季度渠道费用投入较大、今年以来手续费率大幅下降,已赚保费形成率下滑,三季度起已赚保费形成率负面因素逐步消除,假定2019-2021年该比例分别为83%、88%、88%。

B:商车费改持续深化,“报行合一”和车险费用监管趋严,预计险企费用率将持续改善。我们预计2019-2021年公司费用率将分别降低至34%、33%、33%。监管初衷在于让利消费者,预计费改进一步深化将带来赔付率上升,假设赔付率提升至64%的水平。合计来看,公司2019-2021年综合成本率分别为98.3%、97.6%、97.1%。

C:受益于公司承保端业务的稳步增长,公司投资资产规模逐年扩张。2011-2018年,公司投资资产规模复合增速达12.5%。我们估计2019-2021年,投资资产增速为11%,净投资收益率维持在4.0%的水平,则公司2019-2021年预计实现利息、股息和租金收入分别为179.09亿元、194.63亿元、216.04亿元。

根据以上主要假设,我们对中国财险做出大体的盈利预测:2019-2021年,公司实现总保费收入分别为4432亿元、5052亿元、5810亿元;已赚净保费分别为3679亿元、4439亿元、5105亿元;承保利润分别为63亿元、107亿元、149亿元;利息、股息和租金收入分别为179亿元、195亿元、216亿元;净利润分别为232亿元、257亿元、310亿元,对应EPS分别为1.04元、1.16元和1.39元。

七、风险提示

车险费用管控不及预期,竞争进一步加剧,或造成费用率、赔付率双升,承保利润承压;下半年出现巨额自然灾害损失风险,导致赔付提升,承保利润承压;资本市场波动对财险公司投资收益造成超预期损失;宏观经济环境低迷导致产险保费增速下滑,财产险保费与宏观经济密切相关,中长期而言,车险与汽车销量密切相关、企财险与GDP增速密切相关。

扫码下载智通APP

扫码下载智通APP