国产芯片面临哪些历史性机遇?

本文来自川财证券。

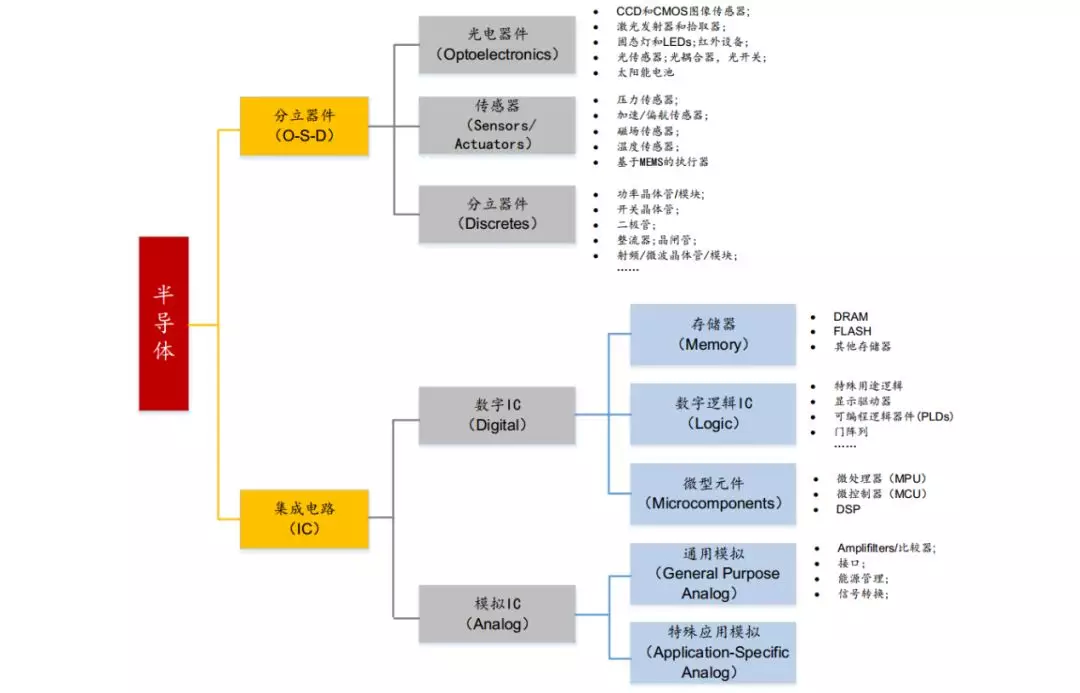

半导体指常温下导电性能介于导体与绝缘体之间的材料, 是电子产品的核心。根据 IC Insights,半导体按产品划分,分为集成电路(IC)、分立器件(二极管、晶闸管、功率晶体管等)、光电器件(光传感器、图像传感器、激光发射器等)和传感器(压力传感器、温度传感器、磁场传感器等)/集成电路通常可分为模拟集成电路和数字集成电路两大类:

模拟集成电路主要是指由电阻、电容、晶体管等组成的模拟电路集成在一起用来处理连续函数形式模拟信号(如声音、光线、温度等)的集成电路, 包含通用模拟电路(接口、能源管理、信号转换等)和特殊应用模拟电路;

数字集成电路是对离散的数字信号(如用 0 和 1 两个逻辑电平来表示的二进制码)进行算术和逻辑运算的集成电路,其基本组成单位为逻辑门电路, 包含存储器(DRAM、Flash 等)、逻辑电路(PLDs、门阵列、显示驱动器等)、微型元件(MPU、MCU、 DSP)。

半导体按产品分类

常见的模拟集成电路通常包括各种放大器、模拟开关、接口电路、无线及射频 IC、数据转换芯片、各类电源管理及驱动芯片等,其设计主要是通过有经验的设计师进行晶体管级的电路设计和相应的版图设计与仿真;

与此相对应的数字集成电路通常包括 CPU、微处理器、微控制器、数字信号处理单元、存储器等,其设计大部分是通过使用硬件描述语言以基本逻辑门电路为单位在 EDA 软件的协助下自动综合产生,布图布线也是借助 EDA 软件自动生成。

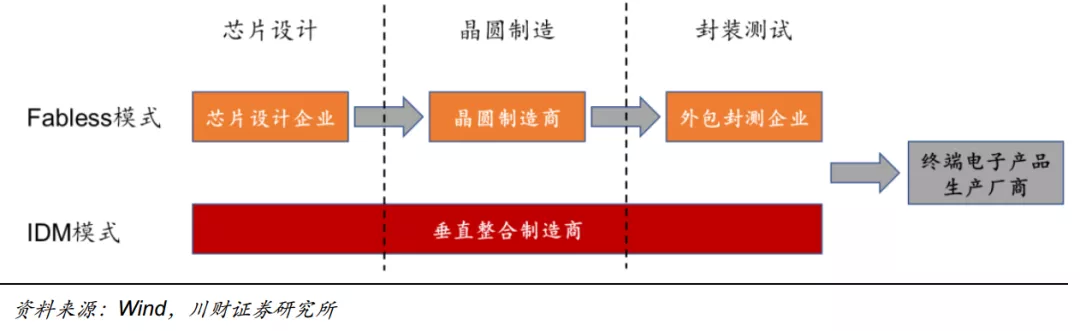

半导体设计商业模式

集成电路行业经过多年发展,在产业分工不断细化的背景下,行业的商业模式逐渐从原有单一的 IDM 模式转变为 IDM 模式、 Fabless 模式并存的局面。IDM 模式即垂直整合制造模式,是指企业除了进行集成电路研发之外,还拥有专属的晶圆、封装和测试工厂,其业务范围垂直涵盖了集成电路的各个环节。Fabless 模式即无晶圆生产线集成电路设计模式,是指企业只从事集成电路设计和销售,其余环节分别委托给专业的晶圆代工厂、封装测试厂完成。

集成电路行业商业模式示意图

1987 年台积电成立,仅提供晶圆代工服务,促进了 Fabless 模式的形成。晶圆代工厂的发展促进许多芯片公司走向轻资产化,相应生产环节交给台积电和中芯国际等代工厂完成,这些芯片公司将业务集中在产品设计和产品销售上。Fabless 模式已经成为集成电路产业里一种普遍及重要的模式。IDM模式为集成电路产业发展较早期最为常见的模式,但由于对技术和资金实力均有很高的要求,因此目前只为少数大型企业所采纳,如英特尔、三星、德州仪器、意法半导体等。

半导体产业不同商业模式特点比较

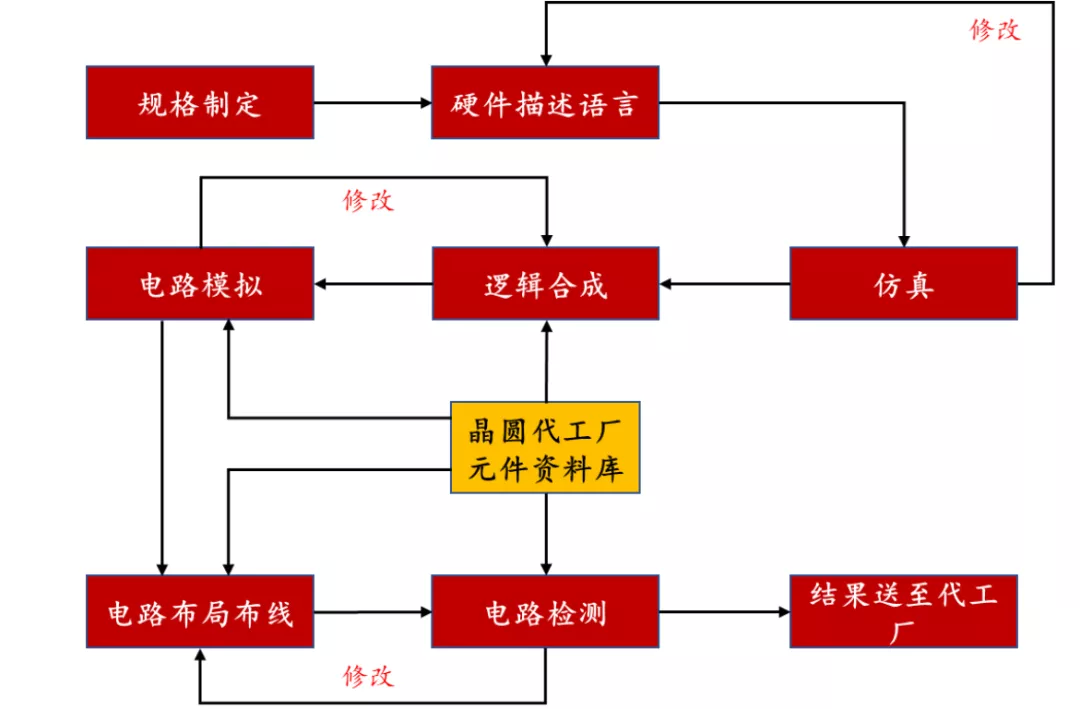

半导体设计基本流程

集成电路设计指在一块较小的单晶硅片上集成许多晶体管及电阻、电容等元器件,并按照多层布线或遂道布线的方法,将元器件组合成完整的电子电路的整个设计过程。集成电路设计是一门非常复杂的专业, 而电脑辅助软件的成熟,让 IC 设计得以加速。在 IC 生产流程中, IC 多由专业 IC 设计公司进行规划、设计,像是联发科、高通、 Intel 等知名大厂,都自行设计各自的 IC芯片,提供不同规格、效能的芯片给下游厂商选择。

芯片设计流程示意图

芯片设计详细过程包含制定规格、设计芯片细节、画芯片蓝图等步骤,具体如下:

第一步:制定规格。规格制定首先确定 IC 目的、效能为何,对大方向做设定,进而察看有哪些协定要符合, 最后则是确立这颗 IC 的实作方法,将不同功能分配成不同的单元,并确立不同单元间连结的方法。

第二步:设计芯片细节。制定完规格后进行设计芯片细节, 使用硬体描述语言(HDL) 将电路描写出来。常使用的 HDL 有 Verilog、 VHDL 等,藉由程式码便可轻易地将一颗 IC 的功能表达出来。进一步检查程式功能的正确性并持续修改,直到它满足期望的功能为止。

第三步,画出屏幕设计蓝图。在 IC 设计中,逻辑合成这个步骤便是将确定无误的 HDL code,放入电子设计自动化工具(EDA tool),让电脑将 HDL code转换成逻辑电路,产生电路图。之后, 反复确定此逻辑闸设计图是否符合规格并修改,直到功能正确为止。

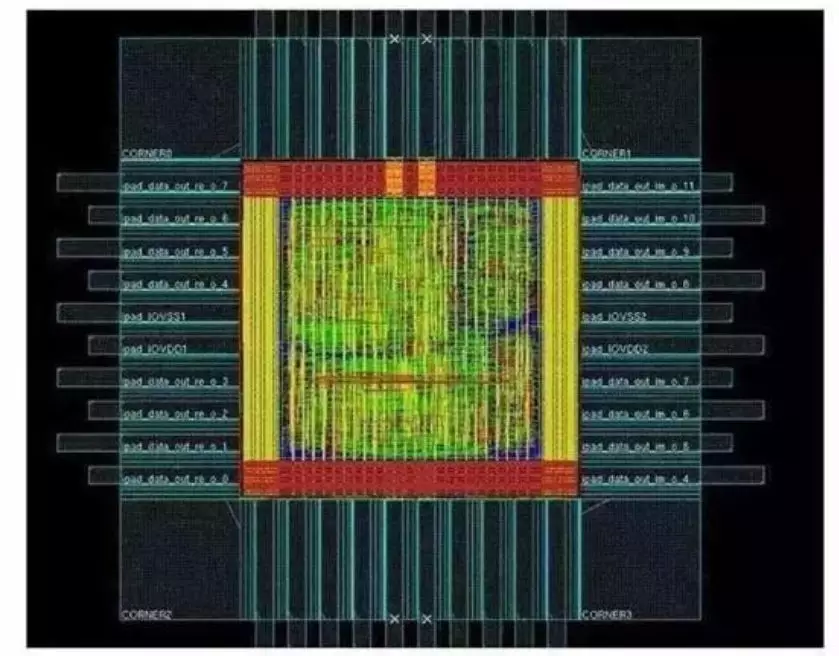

第四步,电路布局与绕线。将合成完的程式码再放入另一套 EDA tool,进行电路布局与布线(Place And Route)。在经过不断的检测后,便会形成相关的电路图(下图)。图中可以看到蓝、红、绿、黄等不同颜色,每种不同的颜色就代表着一张光罩。

常用的演算芯片-FFT 芯片,完成电路布局与绕线结果

第五步,层层光罩,叠起一颗芯片。一颗 IC 会产生多张的光罩,这些光罩有上下层的分别,每层有各自的任务。以 CMOS 光罩示意图为例, 左边为经过电路布局与绕线后形成的电路图,每种颜色代表一张光罩。右边则是将每张光罩摊开的样子。制作时,便由底层开始,逐层制作, 完成目标芯片。

国外企业主导IC设计产业

根据 DIGITIMES Research 发布的 2018 年全球前 10 大无晶圆厂 IC 设计公司(Fabless)排名来看, 2018 年全球 IC 设计产值年增 8%,优于 IC 封测与半导体设备产值的 3%增幅。2018 年全球前十大 IC 设计公司中,博通、高通位居前二,营收分别为 217.54 亿美元、 164.50 亿美元,我国的华为海思以75.73 亿美元收入位列第五名, 2018 年同比增长 34.2%,增速居前十大 IC公司首位。

2018 年全球前十大 IC 设计公司

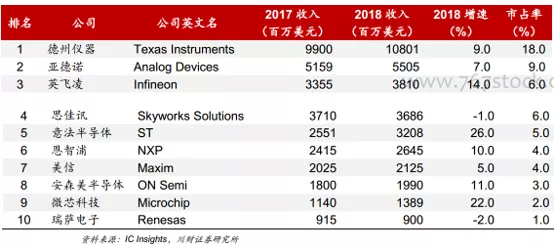

根据 IC Insights 最新数据, 2018 年全球前十大模拟 IC 公司中,德州仪器、亚德诺、英飞凌分别以 108.01、 55.05、 38.10 亿美元位列前三, 德州仪器全球市占率达 18%,全球前十大模拟 IC 公司 2018 年总收入 360.59 亿美元,市场占有率达 58%。

2018 年全球前十大模拟 IC 公司

根据 Gartner 数据显示, 2018 年全球前十大半导体公司中,三星、英特尔、SK 海力士分别以 758.54 亿美元、 658.62 亿美元、 364.33 亿美元位居全球前三。美光(306.41 亿美元)、博通(165.44 亿美元)、高通(153.80 亿美元)、德州仪器(147.67 亿美元)、西部数据(93.21 亿美元)、意法半导体(92.76亿美元)、恩智浦(90.10 亿美元) 排名后七位。

2018 年全球前十大半导体公司营收对比

2018 年全球半导体市场规模达 4767 亿美元,而前十大半导体公司营收占全球半导体市场的 59.2%,半导体市场集中度较高。前十大半导体公司中有博通、高通两家是 Fabless 设计公司,其余八家公司均为 IDM 类型公司。存储市场仍然是半导体行业中占比较大的细分板块,约占全球半导体市场 1/3 左右。

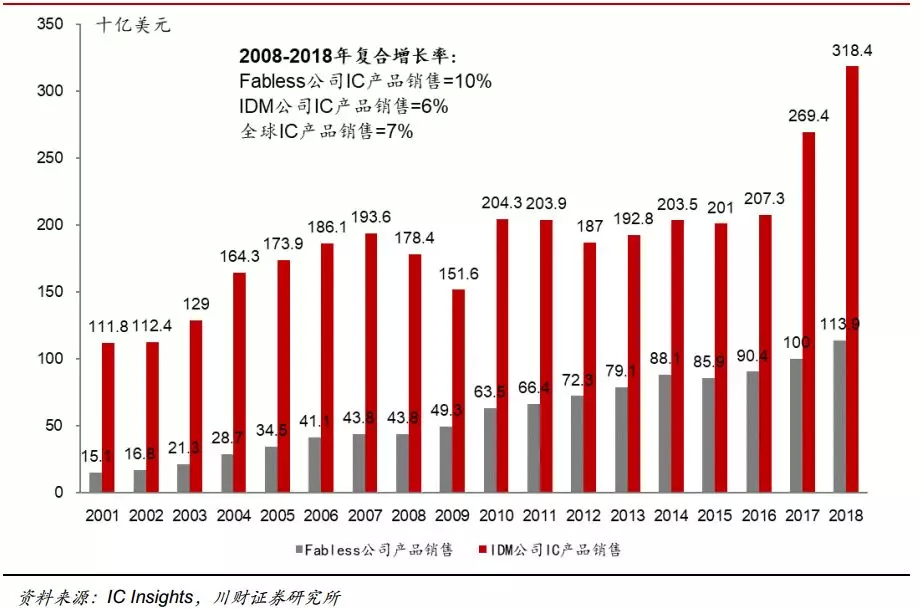

据 IC Insights 数据显示, 2018 年 Fabless 的营收达 1139 亿美元, IDM 公司产品销售 3184 亿美元。从 2008 年至 2018 年十年间, Fabless IC 公司营收从 438 亿美元增长至 1139 亿美元,年复合增长率达 10%;IDM 公司 IC 销售从 1784 亿美元增长至 3184 亿美元,年复合增长率达 6%。

2008-2018 年 fabless 与 IDM 公司产品销售情况对比

可以看出,随着以台积电为代表的代工厂模式的发展, Fabless IC 设计公司的增长速率要明显高于 IDM 的增速水平,未来随着物联网、人工智能、汽车电子等多种新型应用的普及将催生多种新的设计需求, 相比于传统 IDM, Fabless 的生产周期更为灵活、技术迭代周期较短,能够更快的推出匹配市场需求、甚至是推动市场进步的新产品, Fabless 模式有望继续保持快速增长势头。

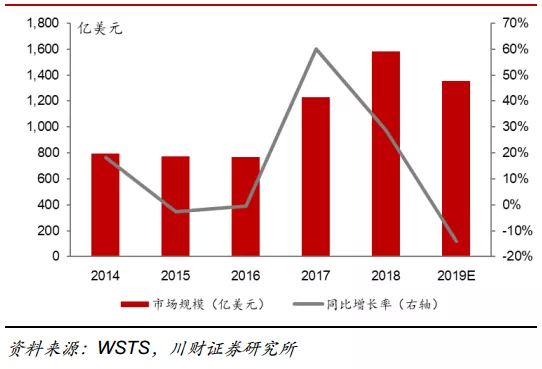

全球存储器市场呈现寡头垄断的竞争格局。存储器中以 DRAM 和 NAND 为代表,全球存储器市场在 2017 和 2018 年随着消费电子及数字货币的兴起迎来了一轮发展高峰期, 根据全球半导体贸易协会(WSTS)数据显示, 2018 年全球存储器市场规模达 1580 亿美元,同比增长 27.4%,存储器占全球半导体市场(4688 亿美元)比例达 33.70%。

全球存储器市场

2019 年随着下游需求放缓,以及供应的过剩,存储市场下滑明显,由于存储市场约占整个半导体市场的 1/3,因此也将影响 2019 年全球半导体产业的市场表现, WSTS 预计 2019 年全球存储器市场销售额将达到 1356 亿美元,同比下降 14%。

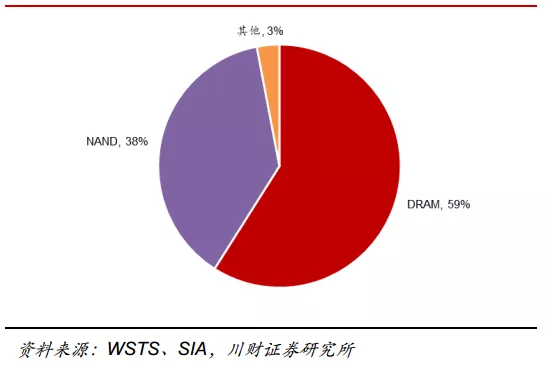

2017 年全球存储器按产品分布

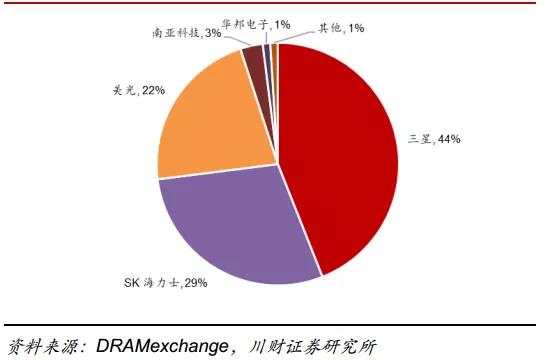

根据 DRAM exchange 数据显示, 2018 年全球 DRAM 市场中三星、 SK 海力士、美光全球市占率分别达到 44%、 29%、 22%,三家公司合计占全球市场的 95%,全球 DRAM 市场基本为三家垄断;

2018 全球 DRAM 市场份额分布

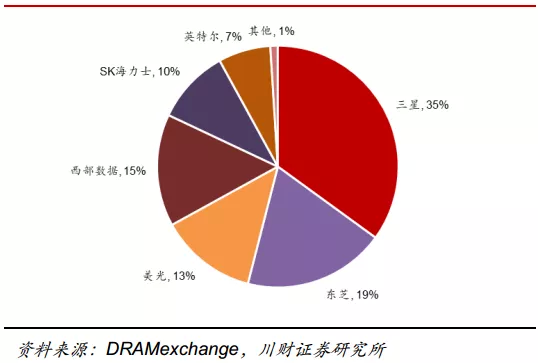

而全球 NAND 存储市场整体上集中度稍低于 DRAM 市场,但是仍然为几大 IDM 龙头所掌控,三星、东芝、美光、西部数据、 SK 海力士、英特尔的市场占有率分别为 35%、 19%、 13%、15%、 10%、 7%,前六家公司合计全球市占率高达 99%,其他参与者很难进入该市场。

2018 年全球 NAND 市场份额分布

国产 IC 设计快速崛起

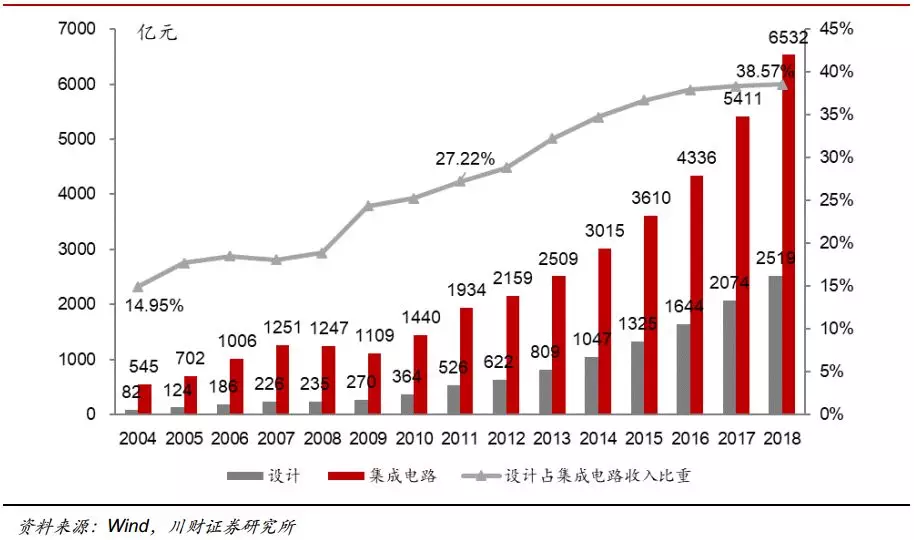

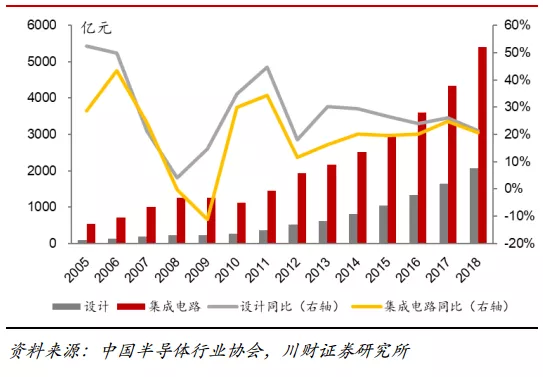

我国集成电路市场保持快速发展,集成电路设计占比不断提升。我国集成电路市场从 2008 年的 1006 亿元,快速上涨至 2018 年的 6532 亿元, CAGR高达 20.55%;我国集成电路设计产值从 2008 年的 235 亿元,增长至 2018年的 2519 亿元, CAGR 高达 26.77%,高于集成电路产业增速,且集成电路设计占行业比重由 2008 年的 18.86%增加至 2018 年的 38.57%。

我国集成电路市场销售额及设计占比情况

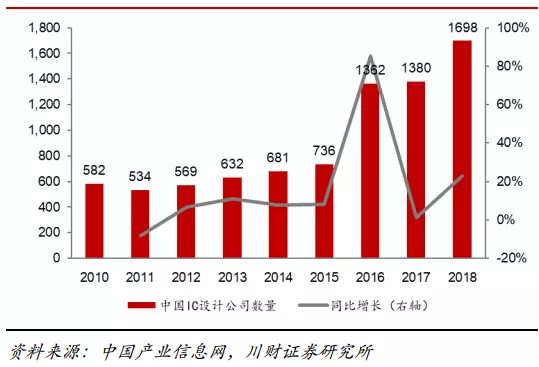

从我国 IC 设计公司的数量上来看,近些年公司数量增长迅猛。从 2010 年的582 家公司,迅速增长至 2018 年 1698 家。

中国 IC 设计公司数量统计

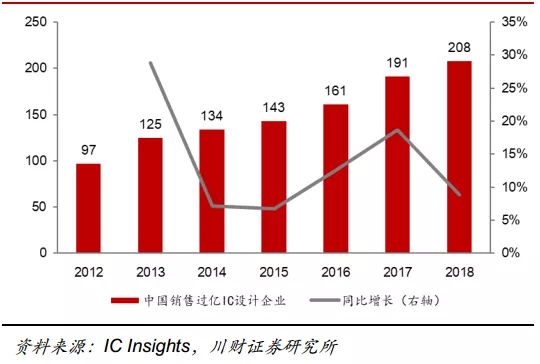

另外中国销售过亿 IC 公司增长明显, 2012 年共计 97 家公司销售过亿,到 2018 年已经有超过 200 家公司销售过亿。我国 IC 设计公司无论是从数量还是质量都有着显著的提升,这也是我国 IC 设计增速较快重要因素。

中国销售过亿 IC 设计公司统计

根据 Trend Force 的数据显示, 2018 年我国前十大 IC 设计公司中华为海思以 503 亿元的收入高居榜首,同比增长 30%。紫光展锐、北京豪威(韦尔股份收购) 以 110 亿元、 100 亿元的收入分居第二、三位。前十大 IC 设计名单中,还包含了以光学指纹识别为核心业务的汇顶科技,以 Nor Flash 及 MCU为核心的兆易创新等优质上市公司。

2018 年中国前十大 IC 设计公司

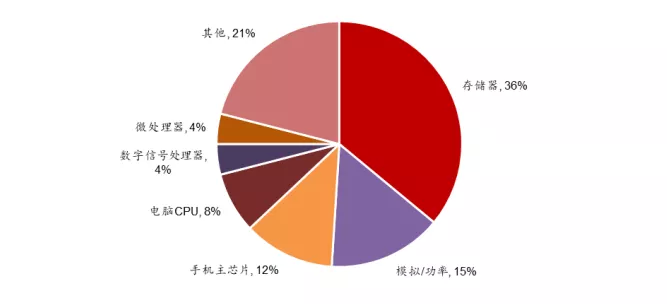

2018 年我国集成电路进口产品分类中,存储器仍然是第一大进口产品,占比高达 36%,模拟/功率产品达 15%,手机主芯片、电脑 CPU 占比分别为 12%、8%。当前我国集成电路市场仍然以国外进口为主,国产化率较低,在 DRAM、NAND 存储器及电脑、服务器 CPU 等方面国产化率为零,我们认为随着我国集成电路产业的发展,我国在集成电路高端领域将会有显著提升,未来集成电路产业进口替代市场空间巨大。

2018 年我国集成电路进口按产品分类

国产芯片的历史机会

进入最近几年,因为内外因素的双重影响下,国产芯片迎来了多个机遇:

(一)集成电路产业政策支持力度大,融资途径多样助力企业成长

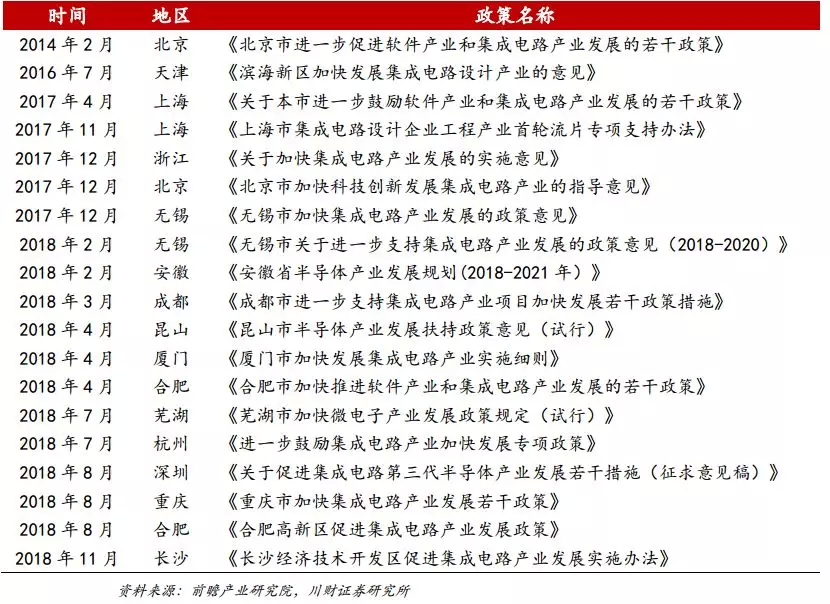

集成电路行业属于国家鼓励发展的高技术产业和战略性新兴产业,受到国家政策的大力扶持,中央政府与各地方省市都出台了各种支持集成电路产业政策。中国政府先后颁布了《国家集成电路产业发展推进纲要》、《集成电路产业“十三五”发展规划》、《关于集成电路设计和软件产业企业所得税政策的公告》等政策。各地方政府为培育增长新动能,积极抢抓集成电路新一轮发展机遇,促进地区集成电路产业实现跨越式发展,也不断出台相关政策支持集成电路产业的发展。

国家级集成电路政策汇总

国家集成电路产业基金聚焦集成电路产业链投资机会,为企业发展提供长期稳定资金支持。截至 2018 年,国家集成电路产业投资基金一期已经基本投资完毕,据集微网大基金一期投资项目统计,投资分布主要集中在集成电路设计、制造、封测等领域。国家大基金总裁丁文武今 7 月 26 日表示, 国家大基金二期募资尚未完成,还在进行中。多方消息表示,国家大基金二期募集资金约为 2000 亿元,主要聚焦集成电路产业链布局投资。

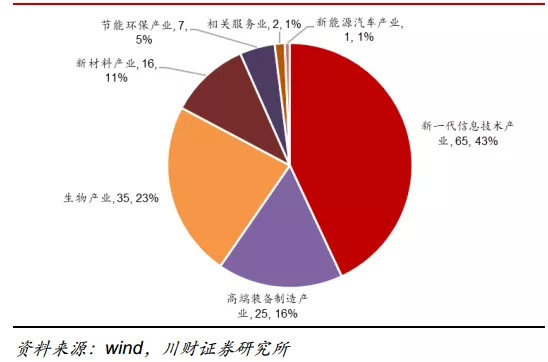

地方省市集成电路政策汇总

科创板为集成电路等高科技企业提供新的融资途径。2019 年 7 月 22 日,我国科创板正式开市,科创板的设立主要是为新一代信息技术领域、高端装备领域、新材料领域、新能源领域、节能环保领域、生物医药领域的企业提供新的上市途径,集成电路产业作为新一代信息技术中的代表产业, 是科创板申请企业中的主要行业之一。截止 8 月 15 日, 从已申请的 151 家公司来看,其中有 65 家公司属于新一代信息技术产业,占比高达 43%。7 月 22 日首发上市的 25 家公司中有 6 家半导体相关公司,覆盖半导体产业链上下游,包括芯片设计、前道制造装备、封测设备、半导体材料等领域, 募资总额达 83亿元。

科创板已受理企业行业分布

市场多渠道资金支持半导体设计初创公司快速成长。

随着 IoT、 AI、智能驾驶等应用的兴起,全球半导体投资热情再次被点燃,进口替代的迫切需求使得中国半导体市场成为投资的主战场,而 fabless 模式是半导体设计初创公司的优选商业模式。

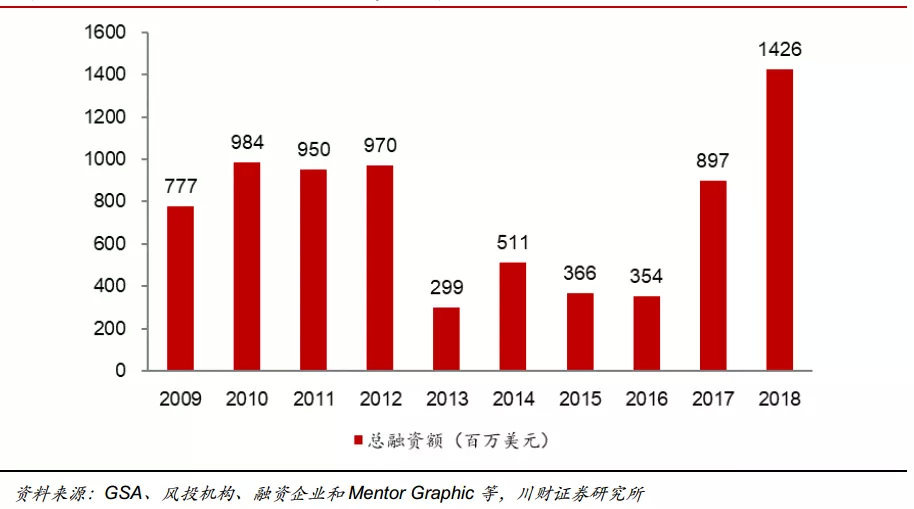

全球 Fabless 初创公司融资统计(2009-2018)

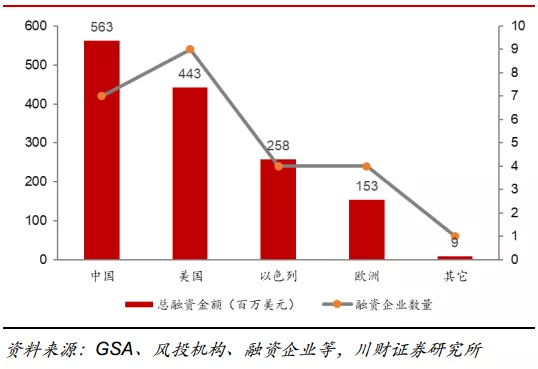

中国 7 家初创 fabless 公司在 2018 年合计获得 5.6 亿美元融资,按地域分布中国地区融资额占当年总融资规模的 39%,居全球首位。

2018 全球 Fabless 初创企业(按地域)

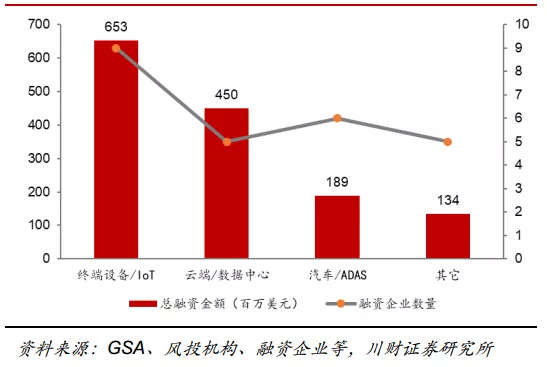

2018 年全球 25 家获得融资的初创企业若按其芯片目标应用划分,针对智能终端、边缘设备和 IoT 应用的有 9 家,融资总额为 6.53 亿美元,居首位;面向云端 AI 训练/数据中心应用的有 5 家,融资总额为 4.5 亿美元,居次席;瞄准自动驾驶/ADAS 汽车应用市场的有 6 家,融资总额为 1.89 亿美元;归入其它类别的包括 RISC-V 相关芯片开发和设计服务、新的存储器技术和量子计算等,融资总额为 1.341 亿美元。

2018 年全球 Fabless 初创企业(按应用)

(二)物联网、汽车电子、 AI 等新兴应用引领集成电路新发展

集成电路行业下游应用领域广泛,包括汽车电子、工业控制、消费电子、网络设备、移动通信等,广阔的应用领域支撑了集成电路产业的持续向前发展。PC、智能手机的出现分别引领了半导体历史的前两次大发展,未来随着人们进入 5G 时代,万物互联,数据爆发式增长, 物联网、人工智能、云计算、智能汽车、智能家居、可穿戴设备等为代表的新兴产业快速发展,催生大量芯片产品需求, 有望成为推动集成电路产业发展的新动力,为集成电路设计企业带来新的发展机遇。

IMT-2020 应用场景

在 IC Insights 对未来半导体下游应用增速预测中, 汽车电子、 物联网同比增速较高, 新应用的不断出现为芯片设计厂商提供了难得的发展机遇。

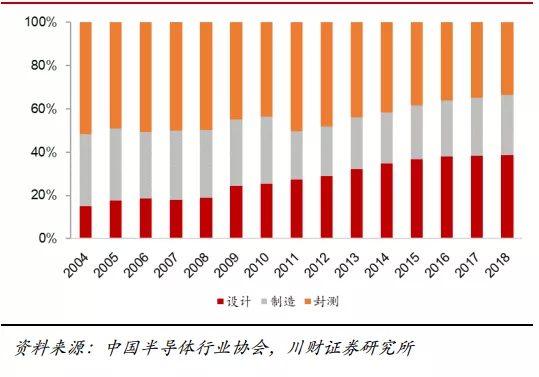

我国集成电路产业销售额

国内集成电路行业中,芯片设计行业的发展速度高于晶圆制造、芯片封测,从 2009年到 2018 年的 CAGR 达到了 28.17%。2018 年中国集成电路设计业销售额达 2,519 亿元,同比增长 38.57%;我国集成电路设计行业占比从 2009 年的24.34%稳定上升到 2018 年的 38.57%。

我国集成电路设计、制造、封测占比

(1)物联网作为信息通信技术的典型代表,在全球范围内呈现加速发展的态势。

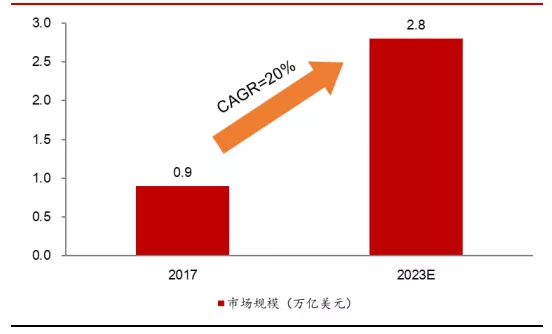

根据中国经济信息社发布的《2017-2018 年中国物联网发展年度报告》,2017 年,全球物联网市场规模为 0.9 万亿美元;智能家居等终端交互应用的快速兴起促进了全球消费性物联网产业的发展,但企业数字化转型及变革转型的驱动有望推动产业物联网实现更为快速的发展,预计 2023 年,全球物联网整体市场规模可达 2.8 万亿美元,年复合增长率可达 20%。

全球物联网市场规模变化趋势及预测

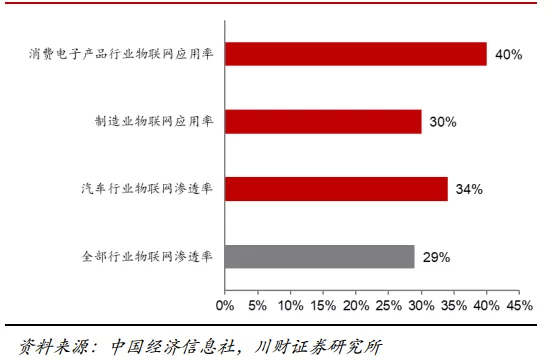

2017 年全球物联网设备基数 200 亿台左右,预计到 2025 年将达到 754 亿台,年复合增长率达 17%。从连接形式上,将由目前主导的手机与其他消费终端连接方式,转变为工业及机器设备间的连接(M2M)。2018 年,制造业将成为最积极投资物联网解决方案的产业,预计支出金额将达到 1890 亿美元, 总体比重为 24.47%;运输业和车联网、智能建筑等跨产业物联网的支出金额将分别达到 850 亿美元和 920 亿美元。

2017 年全球物联网行业应用渗透率

2017 年我国物联网产业规模达到 1.15 万亿元人民币,同比增长 23.66%。预计到 2020 年,整体规模将超过 1.83 万亿元。随着物联网的高速发展将产生海量的数据,预计我国数据将由 2017 年的 7.85 ZB 快速上涨至 2020 年的38.99ZB。当前物联网的应用热点领域包括工业 IoT、车联网、智慧城市、智能家居等,未来仍将不断的扩大应用范围。

我国物联网市场规模

(2)汽车电动化、智能化与网联化的发展趋势愈加明显。

以荷兰、德国、法国等为代表的世界各国纷纷发布或提出禁售传统燃油车时间表, 2019 年 8 月 20日,工信部发布了对《关于研究制定禁售燃油车时间表加快建设汽车强国的建议》的答复。其中明确指出,会支持有条件的地方设立燃油汽车禁行区试点,在取得成功的基础上,统筹研究制定燃油汽车退出时间表。在政策和技术进步的驱动下,新能源汽车已成为未来汽车发展方向。

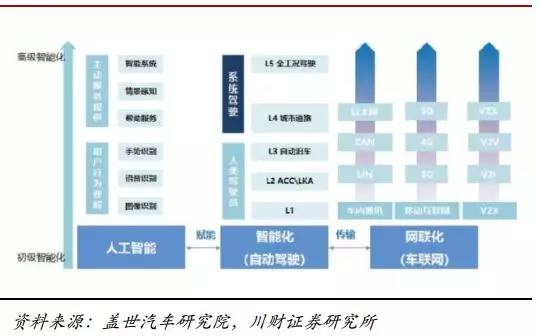

汽车智能化与互联网应用趋势

汽车电子由半导体器件组成,用以感知、计算、执行汽车的各个状态和功能。随着汽车电子技术发展,汽车智能化正逐步得到应用,提高单个车辆运行效率;而伴随着网联技术的不断深入,越来越多的汽车开始搭载无线通信模块,汽车与外部实现互联互通。网联化技术与智能化相辅相成,正在加速融合。

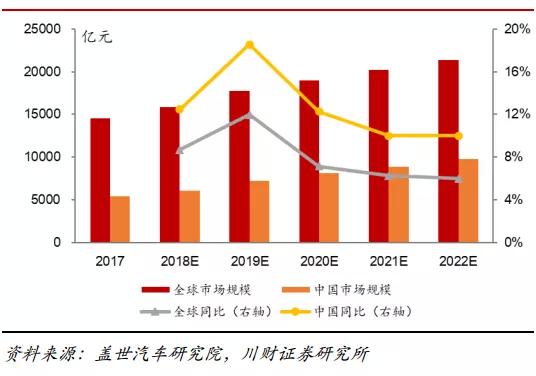

全球与中国汽车电子市场规模

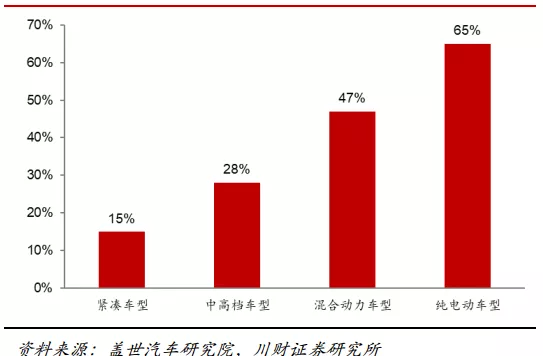

根据盖世汽车统计, 2018 年纯电动汽车中汽车电子成本已占到总成本的65%,远高于传统紧凑车型的 15%和中高端车型的 28%。全球汽车电子市场快速增长,中国增速高于全球。根据盖世汽车的研究,受智能驾驶升级和新能源车普及推动,至 2022 年,全球汽车电子市场规模有望达到 21,399 亿元,较 2017 年增长近 50%,而中国汽车电子市场规模将达到 9,783 亿元,较 2017 年增长 80%以上。相较于全球,中国将在汽车电子领域实现更高的复合增长水平。

各车型中汽车电子成本占比

三、“进口替代”、“自主可控”将为国内半导体设计企业提供新机遇

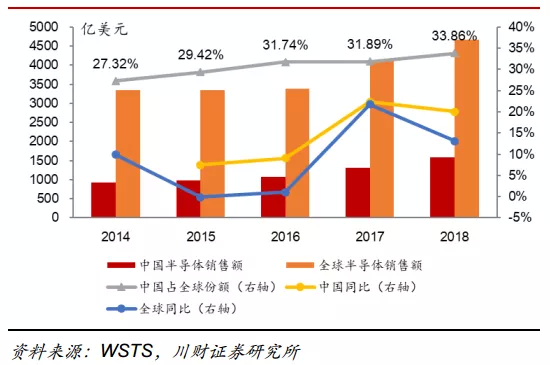

根据全球半导体贸易统计组织(WSTS)统计显示,我国半导体市场呈现快速增长趋势,且中国半导体市场增速要高于全球半导体市场同比增速。2018年中国半导体销售额 1578 亿美元,占全球半导体销售额的 33.86%,中国半导体销售额同比增长 20.08%,显著高于全球的增速 13.09%。

中国半导体销售额占全球比重持续增长

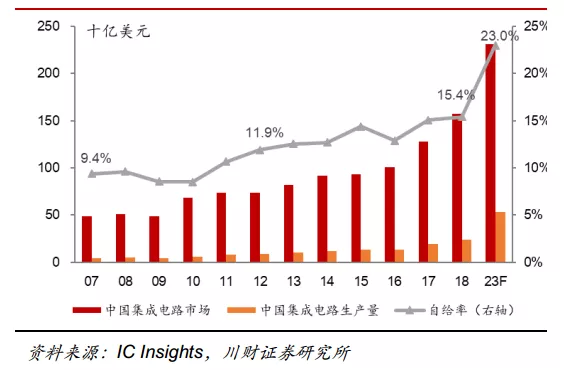

虽然我国半导体市场呈现快速增长趋势,但是中国自给率较低。根据 ICInsights 最新数据, 2018 年我国半导体自给率约 15.4%,较 2012 年的 11.9%虽有较大提升,但是仍然存在供给能力不足的问题,预计 2023 年我国自给率将达到 23%,因此我国半导体市场进口替代存在较大市场空间。

我国半导体自给率仍较低

扫码下载智通APP

扫码下载智通APP