世茂房地产(00813):分红率高 专注房地产开发 偿债压力小

本文转自微信公号“地产加把劲”,作者:竺劲、孙天一

核心观点

公司股权结构稳定,分红率高,长期为股东创造价值。公司股权结构清晰稳定,实际控制人为创始人许荣茂先生。2018年派息率为40.7%,回顾历史三年,公司的派息比例稳定保持在40%左右,股东回报丰厚。

公司专注于房地产开发,过去两年的高增长为后续业绩结算提供保障。2019上半年销售额1003.4亿元,同比增长38.7%,完成全年2100亿销售目标的48%。完成全年计划是大概率事件。公司在2017~2018年合同销售额增速分别为48%、75%,高增长为后续业绩结算提供保障。

高强度投资,深耕长三角和大湾区都市圈,土储充沛。遍布全国的6407万平方米优质土储满足未来5年结算需求,10500亿货值中超过一半位于长三角和大湾区,长三角和大湾区作为全国经济最发达和最活跃的两个城市群,将充分赋能公司销售端的持续稳定增长。2019年上半年投资强度为78.6%,较2018年提升了31.8个百分点。

盈利能力行业领先,高效的财务管理保障规模、杠杆率、利润率动态平衡。2019上半年营收565.6亿元,同比增长32.9%,股东应占核心利润为53.1亿元,同比增长20.6%。毛利率为30.1%,股东应占核心净利率为13.7%,盈利能力佳。净负债率为59.6%,融资成本为5.6%,在民企中较低。回款率为81%,较2018年提升3个百分点。现金短债比为1.6,偿债压力小。

财务预测与投资建议

首次覆盖给予买入评级,目标价30.50港币。我们预测公司2019~2021年每股收益分别为3.45/4.34/5.02元。可比公司2019年平均估值为8X,给予公司2019年8X估值,使用0.9043人民币/港币汇率(2019年9月26日汇率)计算,首次覆盖给予公司买入评级,目标价30.50港币。

风险提示

房地产销售、结算、回款规模不及预期。布局城市调控政策力度超预期。拿地不及预期。

以下是正文:

1、专注于地产开发,自持物业及多元业务绽放光彩

1.1集团核心房地产开发平台,股权结构稳定,股东回报丰厚

世茂房地产是世茂集团的房地产开发平台,于2019年上半年完成销售额1003亿元,位列行业12位,2018年完成销售额1762亿元。公司股权结构清晰稳定,实际控制人为创始人许荣茂先生。世茂房地产当前总股本33.01亿股,实际控制人许荣茂先生通过Gemfair和世盈财经持有69.6%的股权,剩余30.4%的股权由公共股东持有。许荣茂先生是世茂集团创始人及董事局主席,先后荣获香港金紫荆星章、太平绅士等荣誉,现任中国人民政治协商会议第十三届全国政协常务委员、中国侨商联合会会长等职务。

公司保持稳定的高派息比例,股东回报丰厚。2018年派息率为40.7%,回顾历史三年,公司的派息比例稳定保持在40%左右,较高的现金分红比例表明公司对股东回报的重视。

世茂房地产持股58.92%控制A股上市的世茂股份,世茂股份专注于发展商业地产。世茂股份已建立“以商业地产为主、多元业务为辅”的业务架构,以“租售并举、多元协同”的商业模式运营管理商业综合体。世茂股份2018年实现营业收入206.7亿元,同比增长10.7%,实现归母净利润24.0亿元,同比增长8.0%。世茂股份2018年实现销售额271亿元,同比增长25%,持有经营性物业面积达到131万平方米。

1.2 自持物业资管三年营收目标翻三倍,酒店和物业分拆上市

战略部署多元化业务是集团在地产业务迈入千亿之后,持续实现高质量、可持续发展的保障和内驱。目前,世茂在全球的业务布局已包括香港、上海、北京、广州、深圳、杭州、南京、武汉、厦门等超100座核心发展城市,拥有大量优质土地储备,已完成或正开发运营超300个臻品项目,为近240万业主和用户提供生活服务,运营25家国际知名品牌酒店,运营及筹开中的自主品牌酒店82家,拥有48个商业项目,7个主题娱乐项目。2018年,世茂房地产(00813)的营业收入为855.1亿元,其中94.6%的营收来自物业销售,5.4%的营收来自酒店运营、商业运营、物业管理和其他业务。集团计划2019~2021年自持物业(酒店、商娱、物业管理)的营收目标分别为62亿、90亿、130亿,年化增速维持40%以上,2019年酒店、商娱、物业管理营收目标分别为24亿、18亿、20亿。依据业绩发布会信息,集团计划在未来三年对酒店和物业管理业务进行分拆上市。

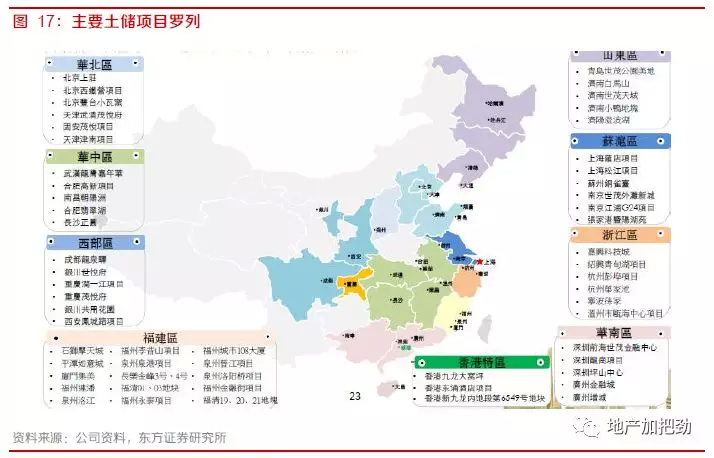

地产开发业务全面布局中国核心城市群。截至2019年6月底,集团房地产业务共拥有301个项目,布局全国101个城市,总土储为6407万平方米,总货值超过10500亿元。对地产开发业务的具体分析将在下文中展开。

酒店管理业务深耕快速发展的中高端酒店市场,通过与国际知名酒店管理公司缔结战略合作关系,带领民族酒店品牌走向国际。世茂集团自2004年涉足酒店以来,先后与国际知名酒店管理公司缔结战略合作关系,包括万豪、凯悦、洲际、希尔顿旗下的诸多国际品牌酒店。成立于2009年的世茂集团全资子公司世茂酒店及度假村,全面负责世茂旗下酒店业务的经营、管理和发展,现已成为中国酒店行业的引导者之一。世茂酒店及度假村2017年与喜达屋资本合作打造合资酒店管理公司——世茂喜达酒店管理公司,布局中国酒店中高端市场,其业务布局已经涵盖7个不同市场定位的自主酒店品牌,包括御榕庄Yu Resort、茂御酒店Yuluxe Hotel、世御酒店Yu Hotel、茂御居Yu Residence、凡象Ethos以及睿选尚品MiniMax Premier、睿选MiniMax。截至2018年底,世茂喜达旗下运营及筹开中的酒店共61家,这之中10家已稳步经营,51家蓄势待发,其中包含6家海外酒店。

世茂喜达旗下酒店已布局以上海、成都、武汉、厦门、南京等为首的一、二线城市以及以昆明、南昌、嘉兴、峨眉山、阳朔等为代表的新兴经济发展潜力城市和旅游发展强劲地区。未来在持续聚焦快速发展的中国酒店市场的同时,世茂喜达也会积极开拓海外市场,坚定四年内(截至2021年)发展100家酒店的目标,成为国际化的民族酒店集团。

2018年酒店经营业务实现营收19.1亿元,来自22家已开业的自持酒店,同比增加11.7%, 营收的增加主要来自新开业酒店的贡献。EBITDA为人民币5.9亿元,同比增加5.4%,EBITDA率30.8%为行业翘楚。世茂酒店及度假村2018年底在全国拥有及筹开国际知名品牌酒店25家,运营及筹开中的自主品牌酒店82家,酒店客房总数逾23000间,年接待客流超300万。截至2018年12月31日止,本集团自持酒店已开业的有22家,包括上海世茂皇家艾美酒店、上海外滩茂悦大酒店、上海佘山茂御臻品之选酒店、南京世茂滨江希尔顿酒店、牡丹江世茂假日酒店、绍兴世茂假日酒店、芜湖世茂希尔顿逸林酒店、绍兴世茂皇冠假日酒店、福州世茂洲际酒店、天津生态城世茂希尔顿酒店、宁波春晓世茂希尔顿逸林酒店、武汉世茂希尔顿酒店、厦门康莱德酒店、宁波北仑世茂希尔顿逸林酒店、烟台世茂希尔顿酒店、沈阳世茂希尔顿酒店、杭州滨江世融艾美酒店、上海佘山世茂洲际酒店及委托给世茂喜达管理的4家酒店。2018年开业的酒店有沈阳世茂希尔顿酒店、世茂成都茂御酒店、杭州滨江世融艾美酒店、上海佘山世茂洲际酒店。

商业运营业务负责自持物业的开发、投资和运营,世茂商业板块已进入26个城市,拥有超过48个商业项目。2018年商业运营业务实现营收10.9亿元,同比增加10.0%,EBITDA 6.1亿元,EBITDA率56%,在行业内出类拔萃。主要是由于对济南世茂国际广场及北京世茂大厦等商办类项目进行定位调整和品牌升级。同时,上海世茂广场于2018年9月重新开业,租金收入较装修前大幅增长。

物业管理业务2019年目标营收20亿元,较2018年增加122%。成立于2005年的世茂服务公司是世茂集团旗下全资子公司,业务范围涉及世茂服务、秩序维保、环境保洁、绿化养护、工程维保、设备管理、开发商服务、智慧服务、房屋资产管理等领域,管理项目类型涵盖住宅、商办、产业园、特色小镇、会所、城市公共建筑等。截至2019年7月,世茂物业已进驻全国50余城,签约管理面积达1亿平方米,在管项目160余个,为近240万业主和用户提供生活服务。2018年物业管理业务实现营收9.0亿元,同比增加38.5%。

主题娱乐业务以主题乐园为核心,辐射多层级生活业态。2018年其他收入实现营收7.1亿元,同比大幅增加150.7%,主要包括代建代销管理费及主题乐园收入。主题娱乐业务方面,世茂计划以主题乐园为核心,辐射多层级生活业态,涵盖主题乐园、滑雪场、观光厅、文旅小镇、郊野公园等业务模块,旨在满足中国不同年龄消费者对于文娱生活的需求。

2 深耕都市圈,地产业务迎来快速发展阶段

2.1 销售:增速领先,业绩增长确定性高

排名稳步向前,销售增速领先行业,未来三年业绩增长确定性高。公司2018年实现销售金额1761.5亿元,同比增长74.8%。增速创历史新高,行业排名从2017年的16位上升至2018年的11位。实现销售面积1068.7万平方米,同比增长76.3%。实现销售均价16482元/平方米,同比下滑0.8%。2018年较销售目标1400亿元超额完成361亿元,目标完成率为126%。公司2019上半年实现销售金额1003.4亿元,同比增长38.7%,1~6月全口径销售额排名12位,权益销售额排名11位,行业坐次趋于稳定。2019上半年实现销售面积556.0万平方米,同比增长23.3%。实现销售均价18047元/平方米。2019年上半年完成全年2100亿销售目标的47.8%。公司2017~2019年较高的销售增速将为未来三年的结算和业绩增长的确定性提供保障。

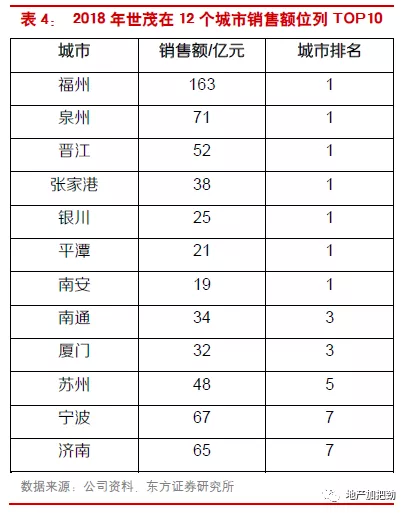

2018年销售覆盖87城,深耕战略成效显著,12城位列TOP10。作为世茂深耕十五载的福建地区,发展势头迅猛,成为世茂业绩爆发式增长最突出的区域之一。世茂福建地区公司2018年的销售金额稳居福建第一名,市场份额遥遥领先。

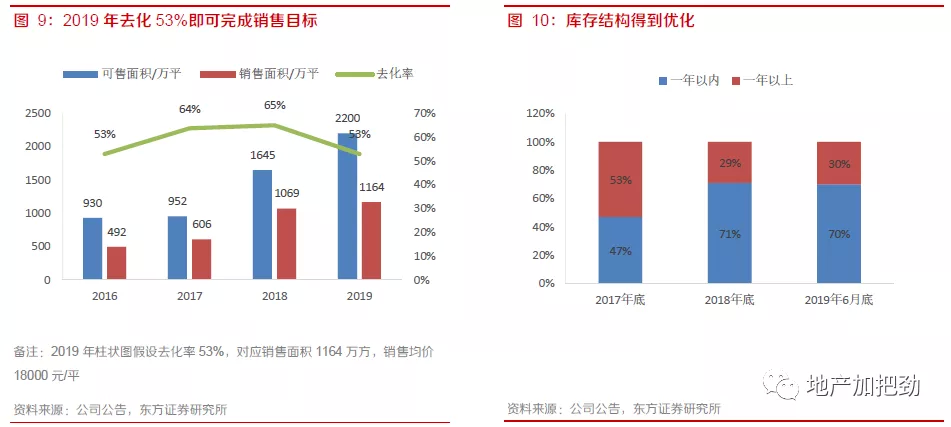

去化率稳定,库存结构优化。集团2019年上半年可售货值2010亿,较2018年上半年大幅提升45%,去化率50%,较2018年上半年仅下降2%,销售表现优异,去化率稳定。2018年整体可售货值去化率为65%,与2017年持平。2019年集团计划新推盘1420万平方米,加上2018年底滚存的525万平方米,(1)在未包含可于2019年推出的新拿地情况下,2019年集团合计可售面积为1945万平方米。保守假设集团2019年全年销售均价与2019年上半年持平,为18000元/平方米。在未包含可于2019年推出的新拿地情况下,集团2019年可售货值约3500亿。该情形下当2019年去化率达到60%以上时,可完成年初设定的2100亿销售目标。(2)2019年上半年新增土储1412万平方米,谨慎假设其中1/5可于下半年开工,则集团2019年可售面积约2200万平方米。保守假设集团2019年全年销售均价与2019年上半年持平,为18000元/平方米,全年可售货值约4000亿。这种情况下当2019年去化率达到53%以上时,可完成年初设定的2100亿销售目标。库存结构方面,截至2019年6月底,1年以上库存占比30%,与2018年底持平,较2017年底大幅下降23个百分点,库存结构的优化为2019年及以后的去化比例奠定了基础。

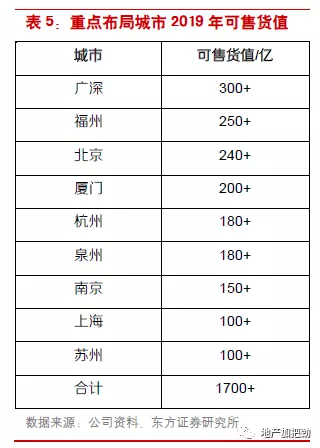

2019年可售资源中50%集中于10个核心城市。其中位于大湾区内的广州、深圳,公司的大本营福州,北京和厦门这5个城市2019年的可售货值都超过了200亿。这10个核心城市供需良好、库存合理、供货充沛,有力保障2019年年度指标的圆满达成。

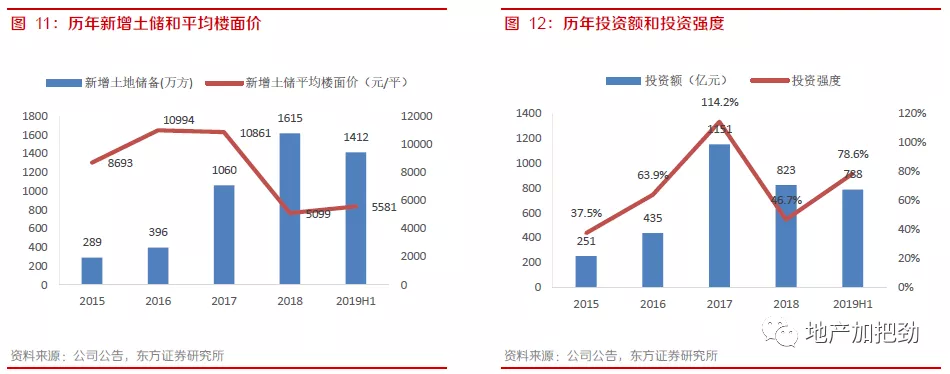

2.2 土储:深耕长三角和大湾区,货值充沛

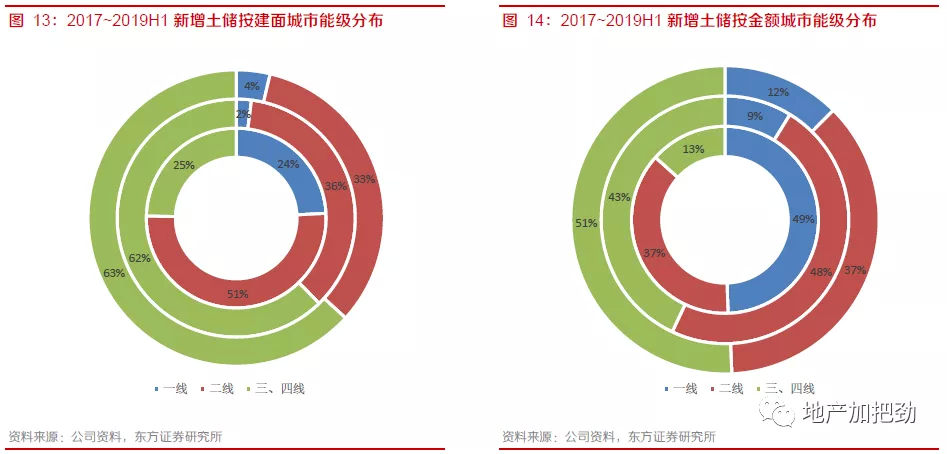

投资端关注一二线城市周边具有核心竞争力、吸纳力的优质区域。2018年集团新增土地96块,总价823亿元,计容面积1615万平。新增土储平均楼面价为5099元/平方米,同比下降53.1%,平均楼面价的大幅下降反映了2018年公司投资端开始在布局一二线城市的同时,关注可承载一二线城市外溢需求的三四线城市。这一战略调整充分体现在了2018年新增土储结构中:2017年集团新增土储中三四线城市的面积和金额占比分别为25%和13%,而2018年集团新增土储中三四线城市的面积和金额占比分别大幅提升37和30个百分点至62%和43%。

2019年上半年集团新增土地60块,总价788亿元,计容面积1412万平,新增土储平均楼面价5581元/平方米。

新增土储结构方面,2019年上半年公司在一二线城市拿地的面积占比维持四成。2019年上半年新增土储中一二线城市的拿地金额和面积分别为389亿元和5196万平,占比分别为49%和37%。2018年全年新增土储中一二线城市的拿地金额和面积分别为469亿元和6093万平,占比分别为57%和38%。

2019年上半年公司补货积极,为销售规模的持续放大提供充足弹药。2019年上半年投资强度为78.6%,较2018年提升了31.8个百分点。

遍布全国的优质土储满足未来5年结算需求,10500亿货值中超过一半位于长三角和大湾区。截至2019年6月底,集团旗下的301个项目分布于全国101个城市,权益比为64%,总土储平均楼面价为5446元/平方米,总建筑面积为6407万平方米,足以在业绩保持稳定增长的要求下满足未来5年的结算要求。假设总土储的平均售价与2018年平均售价持平为16482元/平方米,则集团6407万平方米的总土储对应货值约10500亿,其中集团2019年6月底在长三角、大湾区、福建、华北、其他(成都、西安、武汉、合肥等)的货值分别为2850/2600/2200/1730/1120亿,占比分别为27%/25%/21%/16%/11%,长三角和大湾区的货值占比超过集团总货值的一半,长三角和大湾区城市群作为全国经济最发达和最活跃的两个城市群,将充分赋能世茂未来的销售和业绩实现持续稳定增长。长三角、大湾区和福建这三个地区的货值占比接近集团总货值的3/4,其中大湾区超越福建大本营跃升至货值第二。

2.3 产品:五大产品线覆盖客户全生命周期

世茂房地产开发在近30年高端人居开发经验的不断迭代下,先后推出覆盖客户全生命周期的五大住宅产品线:云系—刚需产品、璀璨系—改善产品、国风系—高端中式低密度产品、天誉系—高端住宅及公寓产品、龙胤系—顶豪产品。力争在稳固高端产品领先优势的同时,注重对刚需、改善和高端客群需求的洞察,逐渐打磨出契合客户需求层次的产品矩阵。

3 规模、杠杆率、利润率金三角动态平衡

3.1 营收加速增长,盈利能力行业领先

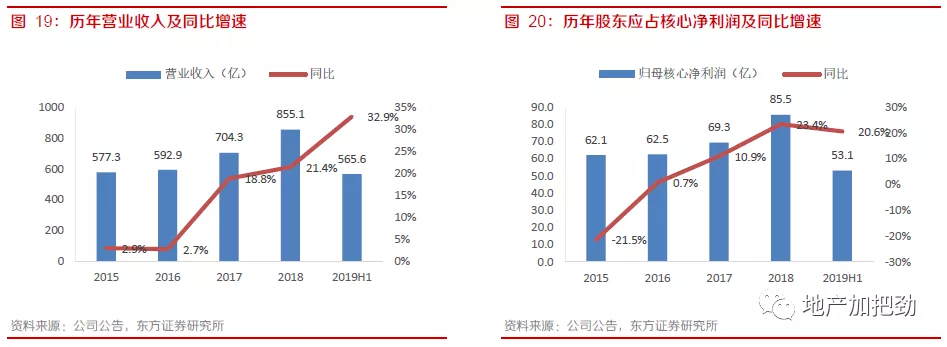

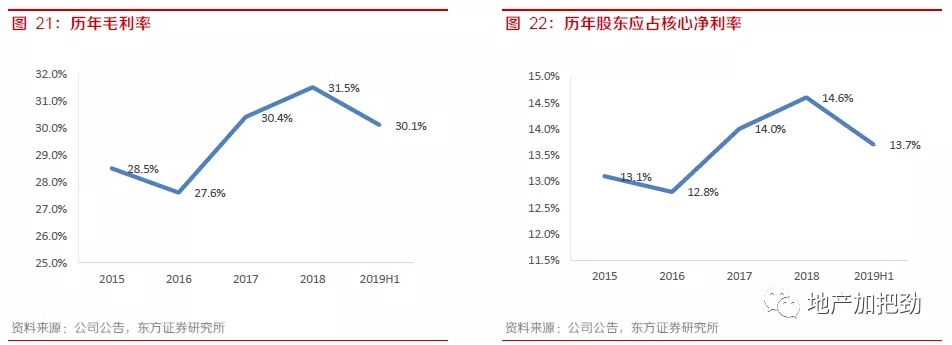

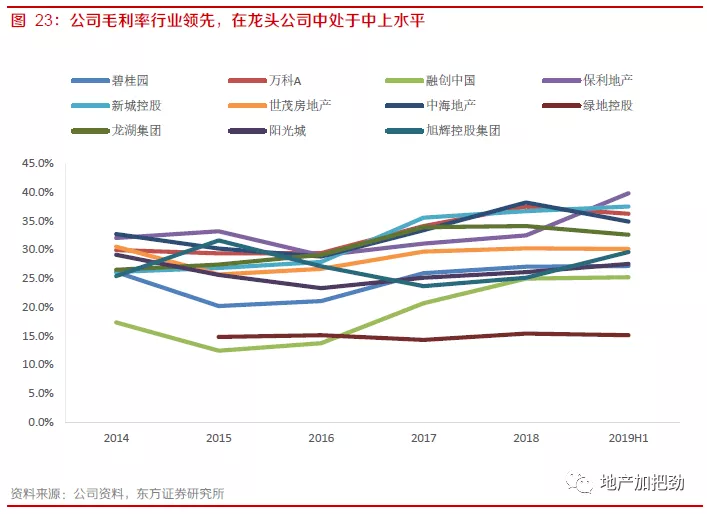

营收加速增长,盈利能力行业领先。2019上半年营业收入565.6亿元,同比增长32.9%,营收增速继续提升,增长的主要原因是结算规模的持续增加。股东应占核心利润为53.1亿元,同比增长20.6%。公司2019上半年毛利率为30.1%,同比下降0.9个百分点,毛利率水平稳定在30%以上。公司2019上半年股东应占核心净利率为13.7%,受结算毛利率下降影响同比小幅下降0.6个百分点,但盈利能力维持行业领先水平,彰显高品质社区的不俗行业竞争力。

3.2 财务管理扎实稳健,融资成本在民企中具优势

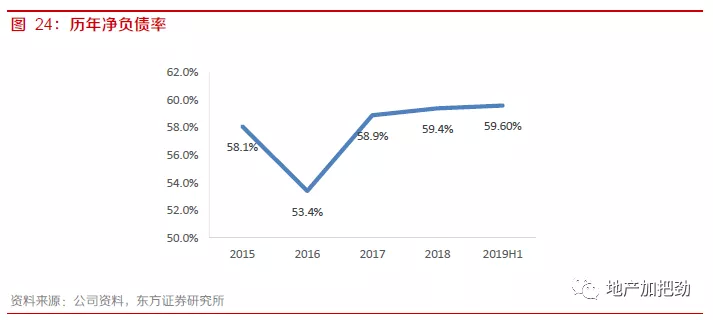

有力的财务管理保障了稳定的低杠杆水平。2019年6月底公司净负债率为59.6%,较2018年底略微上升0.2个百分点,净负债率连续第8年维持在60%以下,为公司在变化的经济和金融环境中实现可持续发展奠定了坚实的基础。

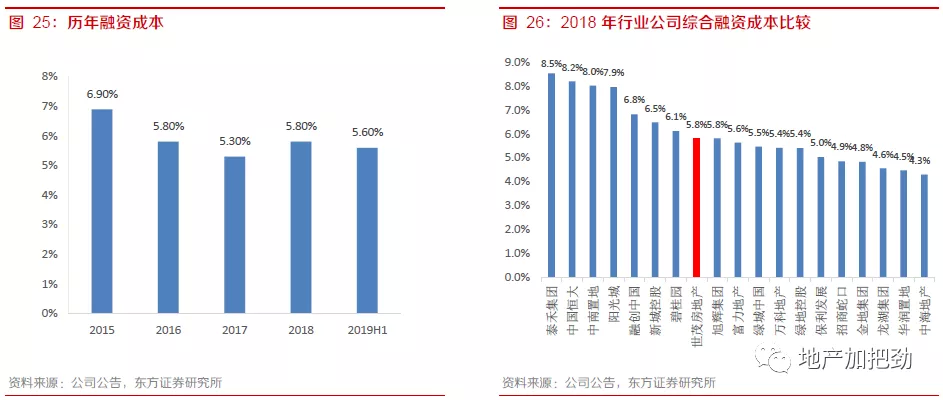

融资成本长期维持民企中较低水平。2019年上半年融资成本控制在5.6%,较2018年下降0.2个百分点,在全行业中属于中等水平,在民企中属于较低水平。

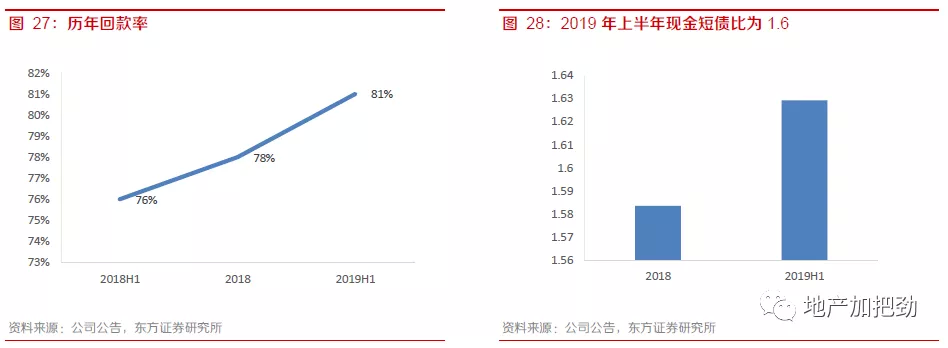

回款率持续攀升,加强现金保障。2019年上半年销售回款813亿元,同比提升47.8%,回款率为81%,同比提升5个百分点,较2018年全年提升3个百分点。2019年上半年现金短债比为1.6,偿债压力小。

盈利预测与投资建议

盈利预测

我们对公司2019~2021年盈利预测做如下假设:

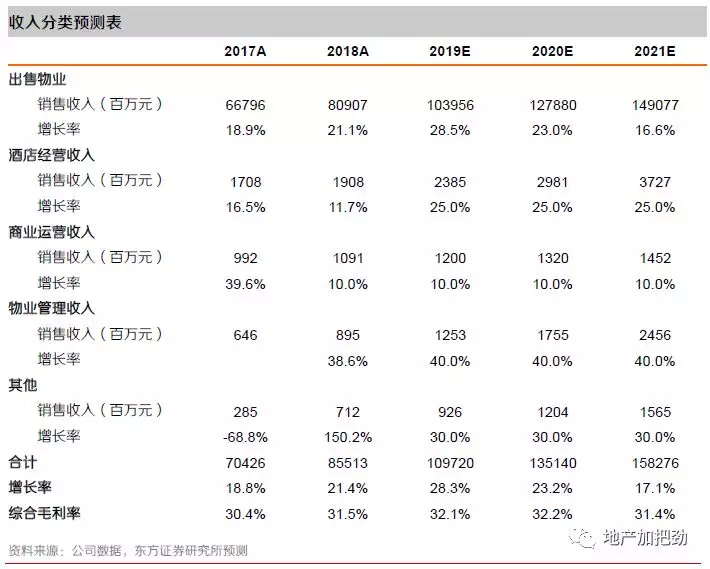

1) 公司收入的增长主要来自于出售物业业务,由于公司2017~2018年销售规模迅速扩大,预收款的结算将拉动出售物业结算收入的增长,预计出售物业业务2019~2021年同比增长29%、23%、17%。公司对未来三年酒店经营、商娱运营、物业管理业务的发展有较为明确的规划,预计2019~2021年酒店经营、商业运营、物业管理和其他业务收入的营收增速分别保持在25%、10%、40%、30%。

2) 公司2019~2021年毛利率分别为32.1%,32.2%和31.4%,毛利率基本保持稳定。

3) 公司2019~2021年销售费用率分别为2.5%、2.3%、2.2%,管理费用率分别为4.3%、3.9%、3.7%。

4) 公司2019~2021年的所得税率维持43.0%。

投资建议:首次覆盖给予买入评级,目标价30.50港币

PE估值:首次覆盖给予买入评级,目标价30.50港币。公司是全国范围内布局的开发商龙头,因此我们选取传统地产开发商龙头(保利地产、招商蛇口、华润置地、龙湖集团)和规模与公司相近的中型地产开发商(中南建设)作为公司的可比公司进行估值。我们预测公司2019-2021年每股收益分别为3.45、4.34、5.02元。根据可比公司2019年8X的PE估值,给予公司2019年8X的PE估值,使用0.9043人民币/港币汇率(2019年9月26日汇率)计算,首次覆盖给予公司买入评级,目标价30.50港币。

扫码下载智通APP

扫码下载智通APP