“电话门”持续发酵,特朗普面临“内忧外患”

本文来自微信公众号“明晰笔谈”。

报告要点

"电话门"事件持续发酵,美国经济阴影浮现,特朗普面临内忧外患,政治不确定催生避险情绪,大选压力促使货币政策可能更加宽松,美国国债收益率或将进一步下行,当前中美利差处于历史高位,美债收益率下行利好国内债市,我们继续维持10年期国债到期收益率在2.8%~3.2%区间的判断.

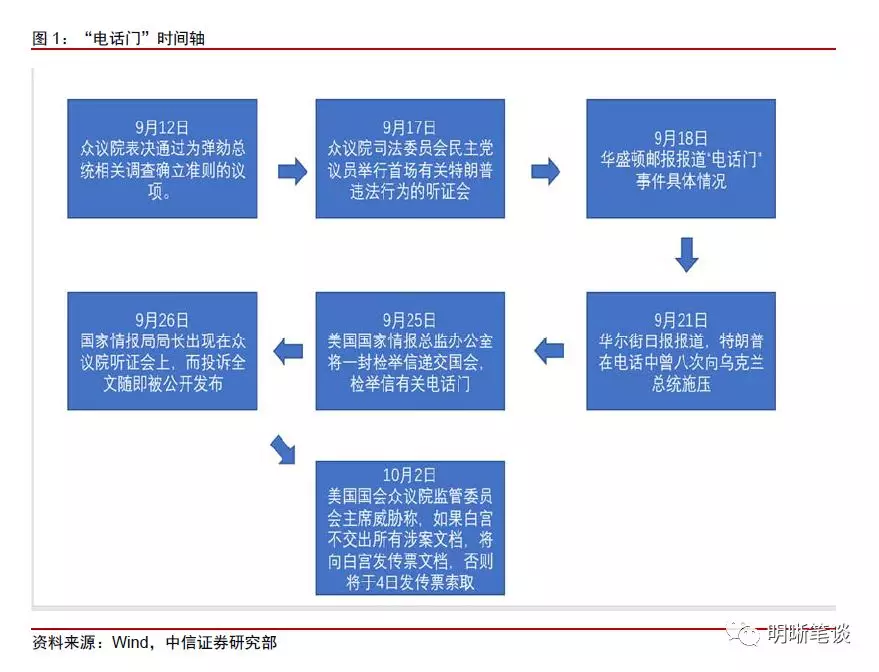

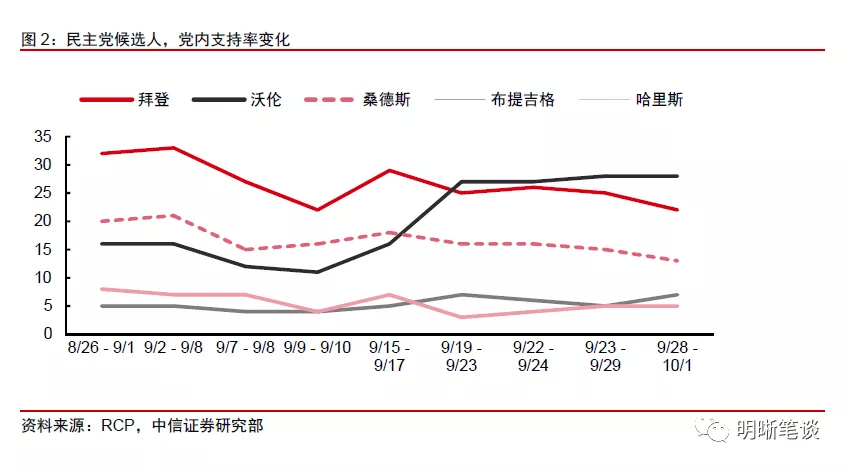

电话门对民主党和共和党影响巨大,民主党内部出现巨大波动。拜登与小拜登近日遭受乌克兰事件的影响,近几月沃伦支持率显著上升,而国会众议院继续对特朗普进行弹劾调查。弹劾调查源于“电话门”事件。

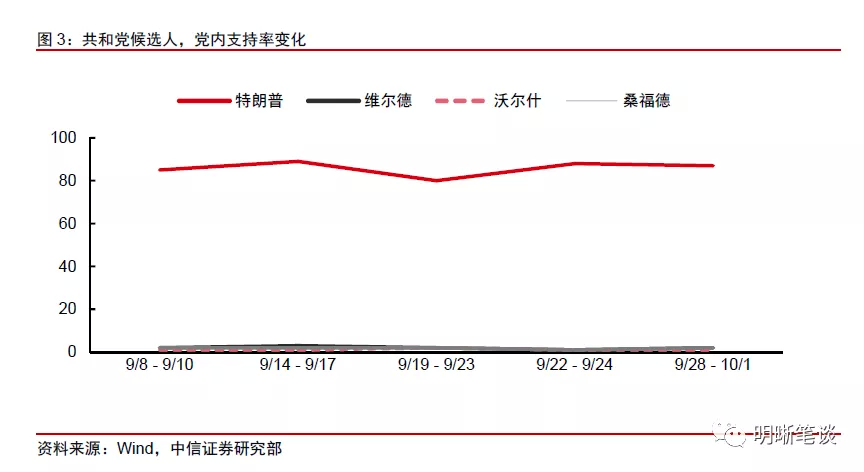

尽管当前参议院上共和党席位占多数,但是因为临近大选年,所以其意义不仅仅在于谈何成功与否,更在于对选情的影响。其一,影响特朗普支持率,里通外国的总统让民众产生不信任感。其二,涉及多位内阁成员,内部人心惶惶。国务院对国会启动的弹劾调查深感震惊,官员担忧自身随时会被传唤。其三,罗姆尼的批评显示共和党军心不稳。其四,“电话门”成功地激发了民主党人的斗志,众议院支持弹劾的议员大量增加。

特朗普深陷滥用职权的丑闻,面临国会弹劾,摇摆州动荡,经济成为了他唯一的“挡箭牌”。目前通用汽车出现的罢工和美国消费者信心指数超预期下滑,显示目前美国经济下行趋势。如果接下来的一年中美国经济持续放缓,罢工人数开始增长,那么特朗普的工人票仓岌岌可危,连任的可能性将越来越小,因此特朗普应该会持续追求宽松政策的施行,向美联储施压。

欧元区经济疲软,其中德国经济开始出现阴影,未来欧洲经济雾霾重重。继美国三大股指大跌后,欧洲股市同样遭受重创全线暴跌。欧元区制造业、服务业PMI接近和已经跌破荣枯线,未来欧洲经济预期下滑。

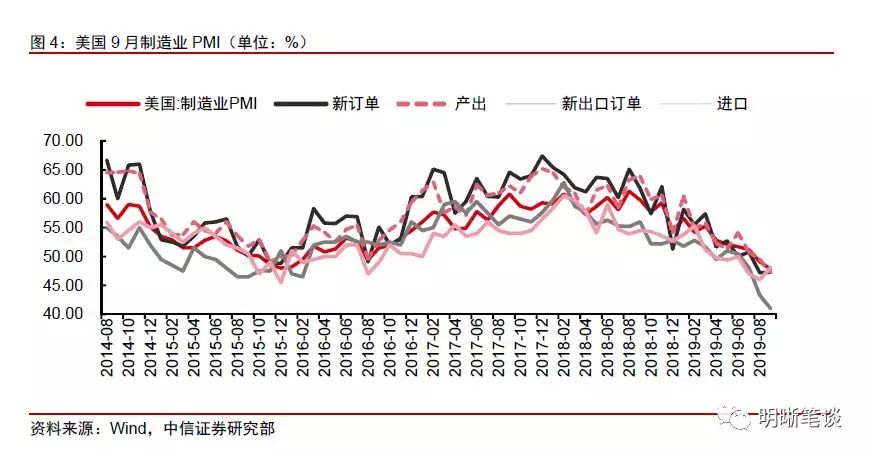

当前美国经济下行趋势明显,经济下行压力正不断增加,从9月制造业PMI数据来看,美国9月制造业出现大幅下滑,为2009年6月以来的最低值。美国9月制造业大幅下滑,美国9月份制造业PMI为47.8%,较8月下滑1.3pcts,自8月首次低于荣枯线以来继续位于荣枯线下方,同时这也是美国制造业PMI自今年4月以来连续6个月下滑。

从非农数据的表现来看,就业市场整体依旧表现良好,但存在喜忧参半的现象,美国非农新增就业人数不及预期及前值,且9月低薪岗位对于新增就业人数贡献较为明显,但失业率为1970年以来历史最低水平。美国9月份非农新增就业人数为13.6万人,这一数字明显低于14.5万人的预期以及16.8万人的前值。

结论:综合来看,我们认为当前美国经济下行趋势较为明显,经济下行压力正不断增加,鲍威尔听证会发言略显鸽派,美联储将竭尽全力保障经济保持良好水平的表态,使得美联储年内进一步采取宽松政策预期提升,美国国债收益率或将进一步下行,当前中美利差处于历史高位,美债收益率下行利好国内债市,我们继续维持10年期国债到期收益率在2.8%~3.2%区间的判断。

美国大选哨声预期,经济与选情波动不定

对于目前而言,民主党仍然处于选拔候选人的状态,将于今年年底进行多场辩论。明年开始有四个重要时点,第一是2020年中至全国大选:总统候选人争取选民,重心在于摇摆州。第二是,2020年的八月份左右民主党正式确认候选人。第三是11月第一个星期一进行全国大选,2020年全国大选日期为11月3日。第四是进行选举人团投票,参众两院举行会议清点选举人团投票结果,但实际上由于各州选举人投票情况根据该州全国大选选民投票情况决定,总统大选的结果在全国大选当天就可以确定。

美国经济增长面临风险且美国经济复苏期望值降低,电话门导致竞争政党内部支持率改变,但特朗普支持率仍面临风险。美国制造业和服务业均出现疲软,不及预期的经济成绩使特朗普连任压力增大。中美摩擦贸易升级下美国出口依然没有改善,美国自2019年7月开始由于需求减少,新出口订单指数仅为41%,达近十年来最低水平。制造业愈发疲弱,美国9月ISM制造业采购经理人指数跌破荣枯线创十年新低,暗示制造业有收缩风险,此外,新增非农就业人数不及预期并且ADP增幅远低于预期。宽松货币政策有利于特朗普争取连任,预计特朗普将继续施压美联储,而不及预期的经济数据也在客观上使得美联储有了更加宽松的理由。

电话门对民主党和共和党影响巨大,民主党内部出现巨大波动。拜登与小拜登近日遭受乌克兰事件的影响,近几月沃伦支持率显著上升,而国会众议院继续对特朗普进行弹劾调查。弹劾调查源于“电话门”事件。8月中旬,一名美国情报官员匿名举报称特朗普在今年7月与乌克兰总统弗拉基米尔-泽连斯基通过一次电话,并在通话中8次向泽连斯基施压,要求泽连斯基调查美国前副总统拜登及其次子亨特涉及乌克兰贪污腐败问题。尽管特朗普矢口否认并称此次弹劾调查是“政治迫害”,大多数民主党认为特朗普确实曾向乌方施压,并以“通俄门”作对比,认为特朗普试图引入外国势力干涉美国选举。迫于压力,特朗普公布了与泽连斯基的通话记录,记录表示特朗普并未直接用对乌援助威胁乌方协助对拜登的调查。但由于通话记录并非纪实录音稿,美国司法部并未裁定该通话记录能成为弹劾调查的证据。民主党知悉此事后,要求公布匿名检举人的全部举报内容以求获得能继续弹劾的重要信息。

受民主党弹劾影响,拜登此次选举状况堪忧,不仅支持率一路下跌,此次弹劾调查影响拜登下一轮民主党党内辩论,相较而言,沃伦的下一场党内辩论更加轻松,同时民调显示沃伦支持率一路上升。伊丽莎白-沃伦以激进政策著称,此前提出了财富税计划,对资产超过5000万美元的家庭征收2%的“财富税”,对资产超10亿美元的家庭征税3%,引发华尔街恐慌。同时民调显示,由于弹劾总统已经正在进行调查,特朗普支持率下滑,但仍然高于党内其他候选人。

弹劾的过程可以分为以下几步,首先,弹劾是一个过程的开始,类似于刑事起诉。换句话说,弹劾是对一位被控犯有“严重罪行和轻罪”的美国总统的正式指控,正如“美国宪法”所规定的那样。美国有两院制的联邦立法机构,包括100名参议院和435名议员组成的国会。其次,弹劾程序从众议院开始,众议院必须以简单多数通过弹劾条款。最后该程序随后转移到美国参议院。根据先例,参议院对每一项弹劾条款进行审判和投票。罢免总统需要三分之二票数。目前的情况是参议院被共和党控制,众议院被民主党所控制。

在美国历史上,有两位总统遭到弹劾。1868年,众议院批准了对安德鲁约翰逊总统的11项弹劾条款。1998年,众议院批准了对比尔·克林顿总统的两项弹劾条款。参议院随后宣布两人无罪。两人都没有被免职,但都被认为是通过了弹劾条款而遭到弹劾。另一方面,尼克松卸任,但从未被弹劾,因为他在弹劾条款表决前辞职。按照特朗普的强硬风格,预计其会抗争到底。

尽管当前参议院上共和党席位占多数,成功弹劾特朗普的难度很大。但是因为临近大选年,所以其意义不仅仅在于弹劾成功与否,更在于对明年美国大选的选情影响。

其一,“电话门”将影响特朗普支持率,现在的舆论倾向对特朗普不是很有利,特朗普有为了打压竞选对手而里通外国之嫌。9月24日,佩洛西宣布启动弹劾调查的当天,特朗普的支持率为43.1%,但一周后,特朗普的支持率跌落到41.3%,考虑到特朗普的支持率相当稳定,2个百分点实际上已经是相当大的变化了。

其二,涉及多位内阁成员,内部人心惶惶。国务院对国会启动的弹劾调查深感震惊,官员担忧自身随时会被传唤,且美国外交政策目标受损。例如,国务卿蓬佩奥承认,特朗普与乌克兰总统泽连斯基7月时的那通电话,他也“在线”,并称作为美国首席外交官,他熟知美国的对乌外交政策。另据《华盛顿邮报》3日消息,有美国官员透露,特朗普还拉上副总统彭斯一起对乌克兰施压。

其三,共和党内部的团结可能受到影响。目前电话门弹劾调查已经进行到众议院阶段,众议院正在等待投票通过,以递交参议院进行下一步审核。如果通过了众议院,那么特朗普就必须要保证共和党控制的参议院能够牢牢稳定军心。但是目前党内另外一位资深人士,前马萨诸塞州州长,罗姆尼开始出现批评特朗普的趋势,因此特朗普特地发推特谴责罗姆尼。

其四,“电话门”带来民主党候选人的选情变化,关注是否会出现“沃伦行情”。当前“电话门”成功地激发了民主党人的斗志,众议院支持弹劾的议员大量增加,民调显示,民众中支持者和反对者各占一半, “团结一致斗特朗普”成了左派和中间派的一致基调,佩洛西顺应了这次反特潮流。特别值得一提的是,沃伦的观点一直相对激进,例如她曾提到分拆亚马逊、谷歌和Facebook等科技巨头的计划,这将对美股带来冲击;其对于华尔街的批评也可能可能给市场带来冲击,因此一旦沃伦在民主党中领先,潜在的“沃伦行情”可能会带来美股跌、债券涨的情况。

特朗普深陷滥用职权的丑闻,面临国会弹劾,摇摆州动荡,经济成为了他唯一的“挡箭牌”。由于经济下滑,制造业岗位持续减少,全美汽车工人联合会(UAW)从九月份开始,包括1.7万名在密歇根州工厂的工人的约4.6万名通用汽车工人开始罢工,目前罢工已经持续了接近三周,对于准备竞选连任的美国总统特朗普来说,这一罢工也会影响到特朗普连任成功的摇摆州票仓。同时另外一个超预期的数据是美国9月经济咨商局消费者信心指数为125.1,降至今年最低水平,远逊于市场预期的133.5,前期135.1。原因是美国人对经济和就业市场的预期恶化,从而给正支撑经济增长的家庭支出前景构成了风险。如果接下来的一年中美国经济持续放缓,罢工人数开始增长,那么特朗普的工人票仓岌岌可危,连任的可能性将越来越小,他应该会持续追求宽松政策的施行,向美联储施压。

内部来看,美国股市因上述检举信公布后,不确定性居高不下,弹劾行动加剧了近期的市场动荡。道琼工业指数下跌79.59点,或0.3%,至26891.12点;标普500指数挫7.25点,或0.24%,至2977.62点;纳斯达克指数回落46.72点,或0.58%,至8030.66点。美元兑一篮子货币升至三周高位,受助于美国货币市场持续吃紧,而政治紧张局势加剧以及经济前景黯淡打压欧元和英镑。衡量美元兑一篮子其他货币汇率的美元指数上涨0.16%,至99.2,为9月3日以来的最高水平。美国10年期基准国债收益率下跌4.5个bp,报1.6921%。30年期美债收益率下跌4.44个bp,报2.1419%。2年期美债收益率下跌2.40个bp,报1.6555%。5年期美债收益率下跌2.75个bp,报1.5799%。10年和2年期美债收益率利差下跌1.932个bp,报3.464个基点。

外部来看,WTO裁决称允许美国对欧盟总计75亿美元商品加征关税,此举可能影响波音与空客的欧美市场并扰乱全球供应链。美方贸易代表透露,征税最快在2周后开启,其中包括对商用客机及零部件征税10%,农业及工业产品征税25%,欧盟计划于明年年初就波音争议对美进行反击。按照去年的贸易额计算,欧盟是美国第一大出口市场,第二大进口市场,美国对欧盟的进出口总额分别为4880亿美元和3190亿美元。一旦美国的征税计划生效,那么将意味着美欧之间贸易战的全面升级。未来美欧贸易战升级的背景下,对于出口依赖及其严重的欧元区来说是不小的打击,预计债券收益率下行。

预计“电话门”持续发酵的背景下,政治不确定催生避险情绪,大选压力促使货币政策可能更加宽松,对美国债市形成利好,中美利差持续走阔,短中期内看多国内债市。

政治不确定性,不止美国政坛

英国首相简述英国无协议脱欧新计划,未来对本国、周边及中国有所影响,脱欧难点在内不在外。鉴于北爱尔兰反对"脱欧",欧盟方面不妥协的态度。英国首相鲍里斯于10月2日公布了一份"四年双边界"脱欧方案代替此前饱受争议的"备份安排"。"四年双边界"有两层含义:4年指的是,英国"脱欧"的过渡期在2021年终止后,北爱尔兰将和欧盟继续维持4年的特殊关系,也就是说到2025年之前北爱尔兰还将留在欧盟内,享受欧盟给与的经济红利,不会跟随英国大不列颠岛一起离开。等到4年期限一到,北爱尔兰可自主选择去向。而双边界指的是,在北爱尔兰和英国所处的爱尔兰海上设置一条监管检查边界,另外一条则是在北爱尔兰和爱尔兰之间设置海关检查。而且这个海关检查是在边界之外建立的,不带有侵入性。"四年双边界"涉及到爱尔兰的利益,爱尔兰已经表示反对,并且英国内部也因为可能会影响到北爱尔兰而表示反对。欧盟据此要求英国在一周内进一步修改其方案,以确保北爱尔兰与爱尔兰边界问题得到适当处理。

我们认为未来英国脱欧难点更多的是在于内部而不是外部。刚刚英国最高法院作出了历史性的裁决:首相鲍里斯提请休止议会的行为不合法。英国最高法院的这一判决意味着硬脱欧的可能性基本完全消失了,鲍里斯的首相位置也岌岌可危。英国很可能在未来再次请求欧盟给予宽限期,然后重新举行大选。

美国和欧洲股市连续下跌,英国富时指数跌幅高达3.23%,创三年来最大跌幅。欧元区与英国联系紧密,且从近五年数据来看,英国进出口市场对欧盟依赖度均50%左右浮动,然而欧盟对英国的贸易依赖正在渐弱,毫无疑问,英国硬脱欧给欧元区和本国带来的经济重创都将无法估量。英国作为主要的贸易大国,在全球贸易中占极大比重,全球经济放缓形势下,英国受创极大。受贸易摩擦影响,英国今年第二季度GDP环比初值低至-0.2%,出现自2012年以来首次季度收缩,二季度GDP同比初值达近一年内最低水平,同时二季度中制造业产出环比、工业产出环比、商业投资总值环比均出现负值,在计划脱欧的背景下,英国经济状况堪忧。中国是近年与英国贸易增长最多的国家,而英国脱欧方案势必会对中英双方贸易发展造成影响。英国既不再享有作为欧盟成员国的零关税等贸易优惠条件,同时英国脱欧将影响中国对英国贸易的进出口差额造成贸易差额减小。

制造业PMI反映经济下行压力较大

当前美国经济下行趋势明显,经济下行压力正不断增加,从9月制造业PMI数据来看,美国9月制造业出现大幅下滑,为2009年6月以来的最低值。美国9月制造业大幅下滑,根据美国供应管理协会(ISM)披露的数据显示,美国9月份制造业PMI为47.8%,较8月下滑1.3pcts,自8月首次低于荣枯线以来继续位于荣枯线下方,同时这也是美国制造业PMI自今年4月以来连续6个月下滑。从分项上来看,较弱的新出口订单反映了美国当前在全球范围内制造的贸易摩擦为国内带来的负面效应,而较弱的外部需求同样对产出方面产生了传导影响,9月PMI产出下滑2.1pcts,为47.3%。与上述分项不同的是,9月份PMI进口较8月出现了提升,在产出收缩的背景之下,进口的逆势回升或为生产商出于贸易摩擦的担忧,担心进口物料价格上升进一步推升成本,从而采取的“抢进口”行为。总体来看,当前美国经济下行趋势明显,经济下行压力正不断增加。

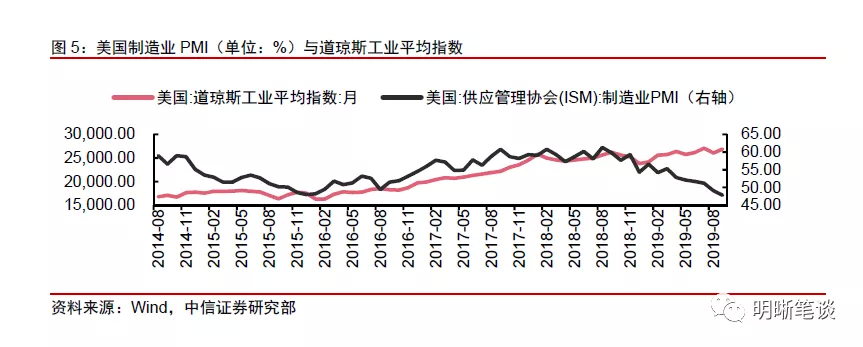

从制造业PMI与大类资产表现的角度来看,制造业PMI数据反映出当前美国经济的下行趋势,美国债市收益率或将继续面临下行压力,而年初以来美国股市与PMI数据之间的分歧走势或反映了当前美股存在估值过高的可能。从制造业PMI对于美国股市的影响来看,结合美国制造业PMI数据与美国道琼斯工业平均指数,我们发现自今年年初以来,美国道琼斯工业指数走势与制造业PMI走势出现了较为明显的分歧,制造业PMI指数自去年8月份以来便呈现出下行走势,而道指自今年1月以来虽个别月份略有回调,但整体呈现上行趋势。

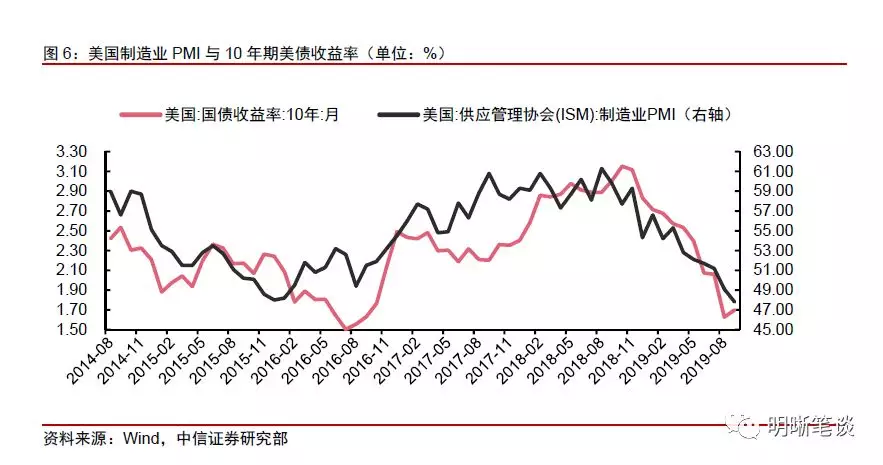

而从制造业PMI对于美债的影响来看,10年期美国国债收益率与美国制造业PMI呈现出较高相关性,伴随着制造业PMI指数不断下滑,反映出美国经济下行压力的增大,美国债券市场走强,10年期美债收益率持续下行,截至9月份10年期美债收益率已下行至1.7%。从制造业PMI数据所反映出的当前美国经济下行趋势来看,美国债市收益率或将继续面临下行压力,而年初以来美国股市与PMI数据之间的分歧走势或反映了当前美股存在估值过高的可能。

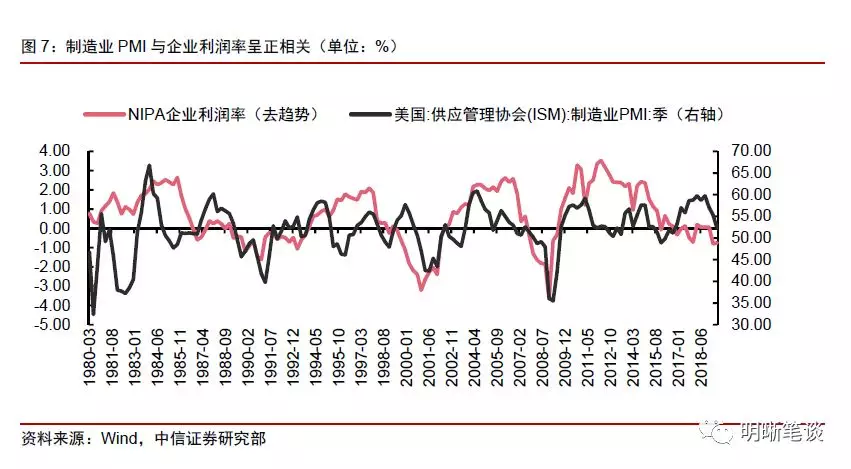

从PMI与NIPA企业利润率的角度来看,制造业PMI数据与NIPA企业利润率正相关,制造业PMI数据以及NIPA企业利润率趋势性向下,当前美国经济正处于一个较为脆弱的阶段。从PMI与NIPA企业利润率的历史关系上来看,二者呈现出较为明显的正相关关系,当前美国NIPA企业利润率从历史上来看正处于较低水平,此前我们曾在《债市启明系列201920822——美国的衰退要来了吗?企业盈利与投资视角》中提到过,从企业利润率角度来看,当前企业利润率趋势性向下,从水平上看略高于上次衰退开始时的企业利润率水平,但仍然处于较低位置,因此存在发生衰退的可能性。美国9月份制造业PMI数据的下滑再次印证了我们之前的判断,制造业PMI数据与NIPA企业利润率正相关,制造业PMI数据以及NIPA企业利润率趋势性向下,当前美国经济正处于一个较为脆弱的阶段。

非农数据喜忧参半,未来消费或承压

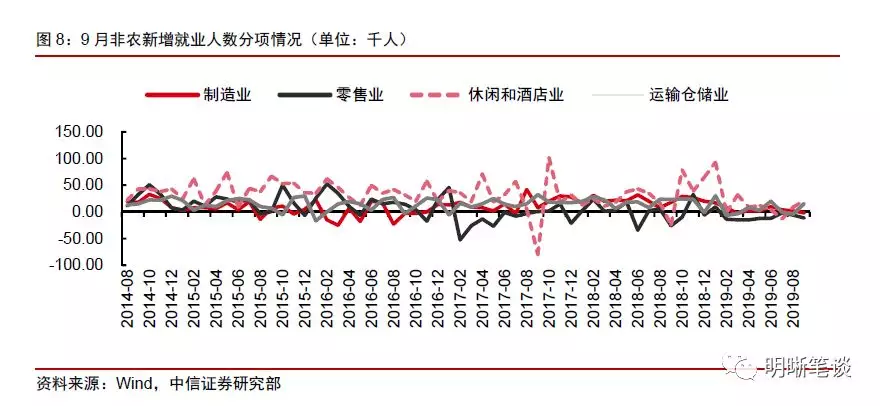

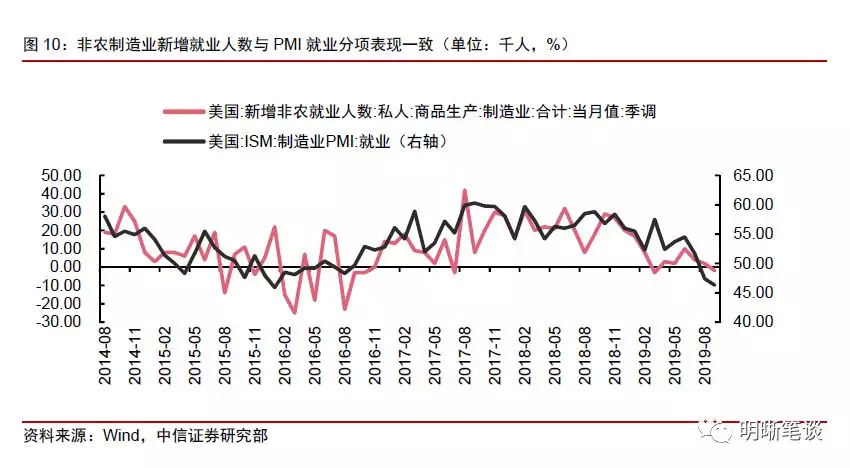

从非农数据的表现来看,就业市场整体依旧表现良好,但存在喜忧参半的现象,美国非农新增就业人数不及预期及前值,且9月低薪岗位对于新增就业人数贡献较为明显,但失业率为1970年以来历史最低水平。美国9月份非农新增就业人数为13.6万人,这一数字明显低于14.5万人的预期以及16.8万人的前值。细项上来看,制造业新增就业人数三月以来再次出现负增长,零售业新增就业人数已持续8个月为负,制造业的表现不佳以及零售业的持续拖累使得9月非农新增低于预期及前值。9月新增就业人数增加较为明显的有休闲和酒店业以及运输仓储业,然而从薪资水平上来看这两个行业均属于低薪岗位,因此从9月非农新增就业人数的结构上来看也并不乐观。

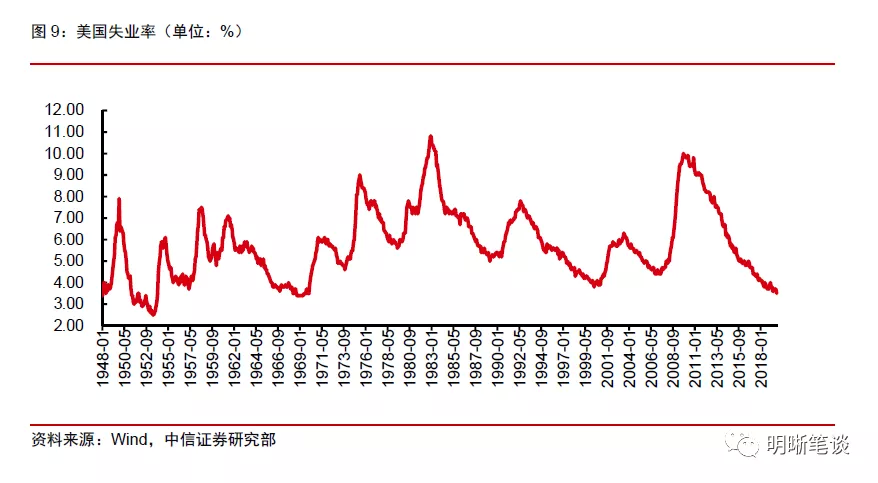

从失业率角度来看,9月美国失业率水平进一步下降,为3.5%,这一失业率水平已是1970年以来的历史最低水平,就业市场整体依旧表现良好。9月PMI就业分项表现较差,和非农数据失业率反映不太一致,但当前我们将非农新增就业人数当中制造业新增就业人数与PMI就业分项放到一起时,我们发现无论PMI数据还是非农数据都反映出当前制造业就业形势正日趋严峻。

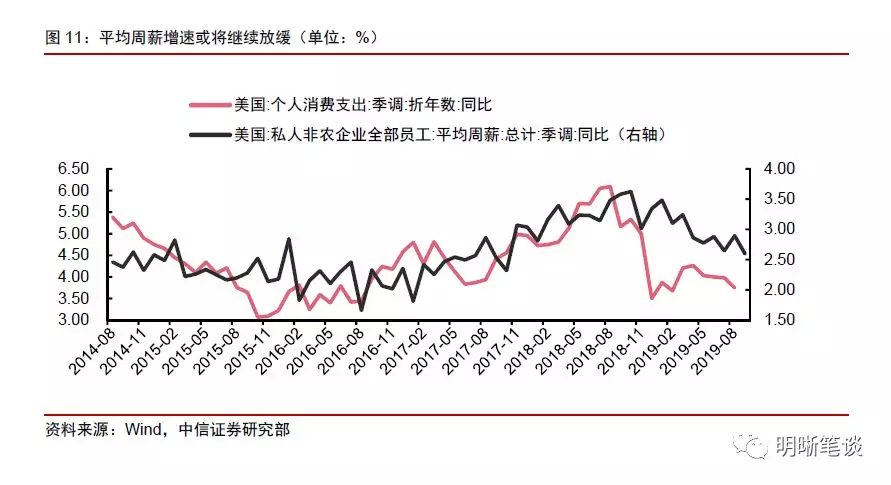

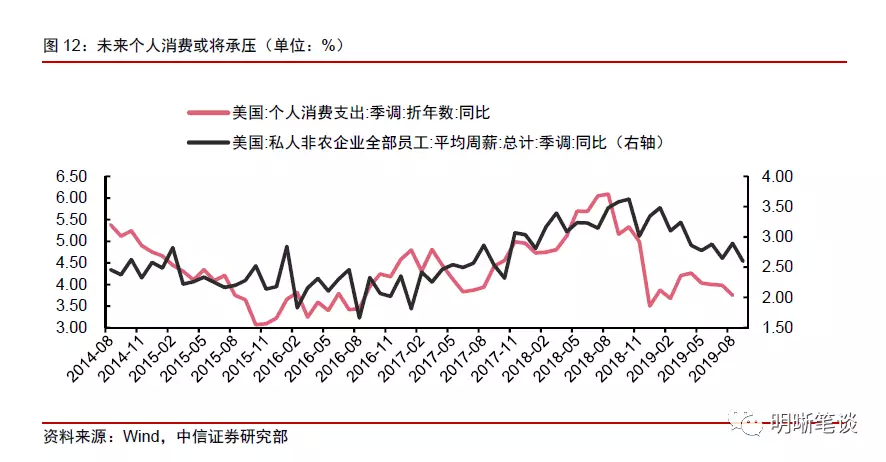

从平均薪资角度来看,企业利润率对于平均周薪同比具有一定领先性,当前企业利润水平趋势性向下,平均周薪同比增速未来或将继续放缓,未来消费或将承压。从平均周薪同比与NIPA企业利润率的角度来看,我们发现NIPA企业利润率对于平均周薪同比具有一定领先性,当前NIPA企业利润水平趋势性向下,平均周薪同比增速未来或将继续放缓。从平均周薪与个人消费支出的历史数据来看,平均周薪与个人消费支出增速具有明显相关性,由于工资作为家庭主要收入来源,工资水平的变动将对家庭消费产生直接影响,平均工资水平增速的放缓或将使得消费承压。

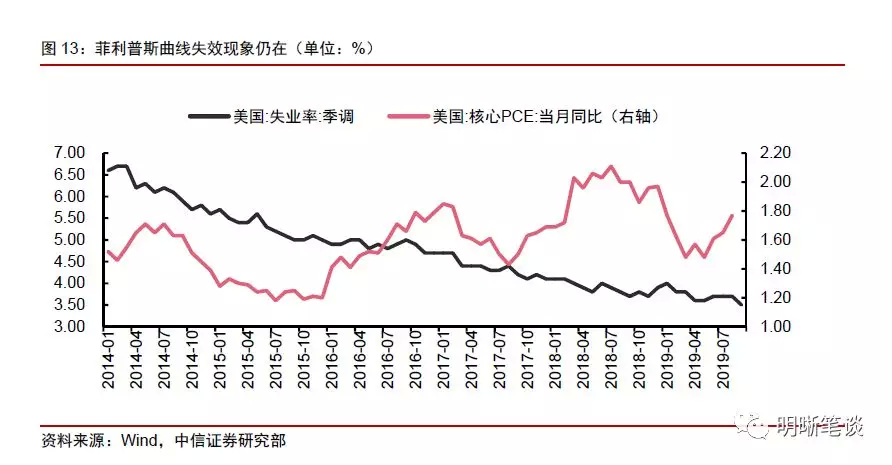

不断下行的美国失业率并没有带来通胀水平的持续上涨,菲利普斯曲线仍旧呈现扁平化特征。继续从失业率与通胀水平的角度来看,我们曾在之前《债市启明系列201920425——通胀会成为美联储降息的条件吗?》当中分析了当前菲利普斯曲线呈现扁平化特征,菲利普斯曲线对于现象的解释能力正在逐渐丧失。从当前美国失业率与美国通胀水平的表现上来看,当前美国菲利普斯曲线失效的现象仍在,在失业率不断下行屡屡下探历史低位的同时,通胀却并没有因此而出现较好的起色,在今年7月以来随着美联储宣布降息,核心PCE略有回升,然而依旧低于通胀目标2%,我们之前对于菲利普斯曲线的观点依旧成立,由成本推动的通货膨胀理论中的就业-工资-通胀的传导机制或仍无法顺利传导。

鲍威尔听证会发言略显鸽派,美联储将竭尽全力保障经济保持良好水平的表态,使得美联储年内进一步采取宽松政策预期提升。制造业PMI出现10年以来最差表现,就业市场方面失业率虽表现较好,但非农新增就业人数不及预期及前值,平均周薪增速的放缓或使消费承压,针对当前美国经济面临的种种问题,美联储主席鲍威尔在近期举行的听证会上表示当前美国经济正面临由低增长、低通胀和低利率等长期挑战,美联储将竭尽全力保障经济保持良好水平。

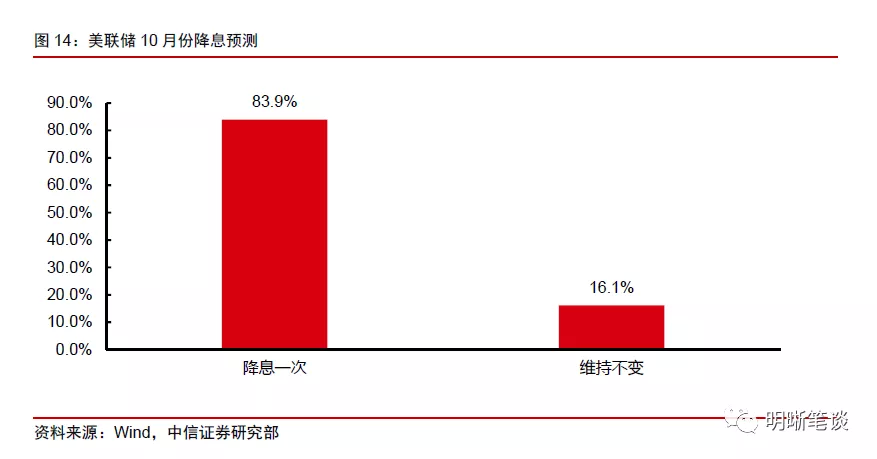

鲍威尔的鸽派表态使得市场对于美联储采取进一步宽松政策的预期提升,包括是否进一步降息以及是否会启用QE工具。当前CME FedWatch对于美联储十月再次降息概率的预测已达到83.9%。

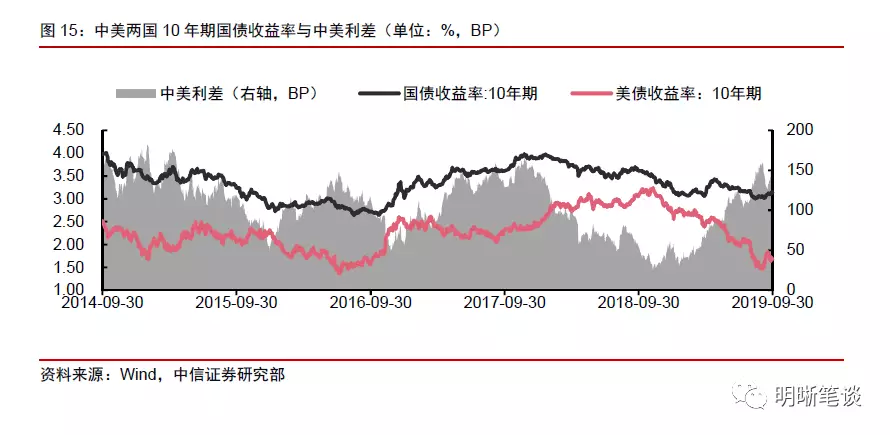

从中美利差的角度来看,当前中美10年期国债收益率利差已处于历史高位,在美联储有可能采取进一步宽松政策下,美债收益率下行将增加国债吸引力,带动国债收益率下行。从中美利差的角度来看,10年期美债收益率自去年11月份以来下行趋势明显,截至目前已下行约150BP,当前10年期美债到期收益率为1.68%,而对比10年期国债收益率,在此期间10年期国债收益率虽也有一定程度下行,但相较10年期美债下行较为缓慢,由此造成中美利差不断拉大,当前中美利差正处于历史高位水平,约为146BP。

在美国经济下行压力不断增大,经济疲态愈发显露的背景之下,根据鲍威尔的表态,美联储将竭尽全力保障经济保持良好状态,若美联储采取进一步宽松政策,10年期美债收益率继续下行的空间或将被打开,当前中美利差水平已处于历史高位水平,美债收益率的下行将增加国债的吸引力,10年期国债同样或将趋向下行。

结论

当前美国大选正处在冲刺阶段,然而“电话门”事件的发酵使得美国经济与选情波动不定,民主党左翼候选人领先可能给市场带来冲击。美欧贸易摩擦日趋激烈使得欧洲本就疲软的经济雪上加霜,同样由于英国脱欧限期的临近,欧洲政坛政治也面临较高不确定性。美国9月制造业PMI数据表现为近十年来最差,非农数据喜忧参半,再叠加当前美国国内政局波动。

综合来看,我们认为当前美国经济下行趋势较为明显,经济下行压力正不断增加,鲍威尔听证会发言略显鸽派,美联储将竭尽全力保障经济保持良好水平的表态,使得美联储年内进一步采取宽松政策预期提升,美国国债收益率或将进一步下行,当前中美利差处于历史高位,美债收益率下行利好国内债市,我们继续维持10年期国债到期收益率在2.8%~3.2%区间的判断。

扫码下载智通APP

扫码下载智通APP