大摩:明年中国车市有望实现正增长,领跑全球主要市场

本文来自36氪“未来汽车日报”,作者:程潇熠。

摩根士丹利在近期发布的中国汽车及共享出行报告中预测,2020年中国汽车市场销售情况将有所改善,并上调行业评级至“有吸引力”。

报告指出,2019年将是自1990年起中国车市销售最疲软的一年,故将对2019年乘用车销售下降5%的预测下调至下降7%~8%。由于2020年为消费者升级需求推动下的替换周期,故将2020年乘用车销售预测由下降3%调整为增长1%~2%,为全球主要市场中的最高预测增长(日本为-3%,韩国为-1%,美国为-6%,欧洲为-2%)。

与此同时,摩根士丹利将东风(00489)、华晨(01114)、北汽(01958)、吉利(00175)、长城(02333)、广汽(02238)等6家港股上市车企的年均净利润涨幅,由原先的4.5%上调至8%。

来源:摩根士丹利-中国汽车及共享出行报告

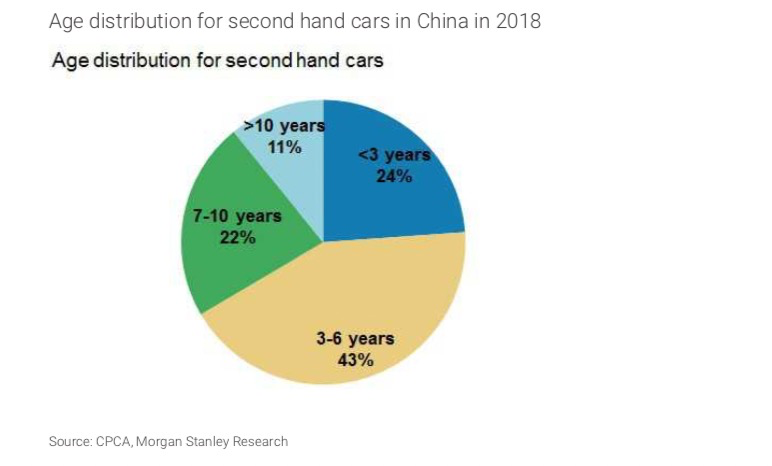

摩根士丹利通过对中国二手车数据及历史记录的分析,认为中国汽车市场的替换周期在4-5年左右。中国乘用车协会(CPCA)数据显示,2018年中国67%的二手车交易为6年及以下年限车辆,43%为3-6年年限车辆,与其预测的4-5年替换周期接近。

来源:摩根士丹利-中国汽车及共享出行报告

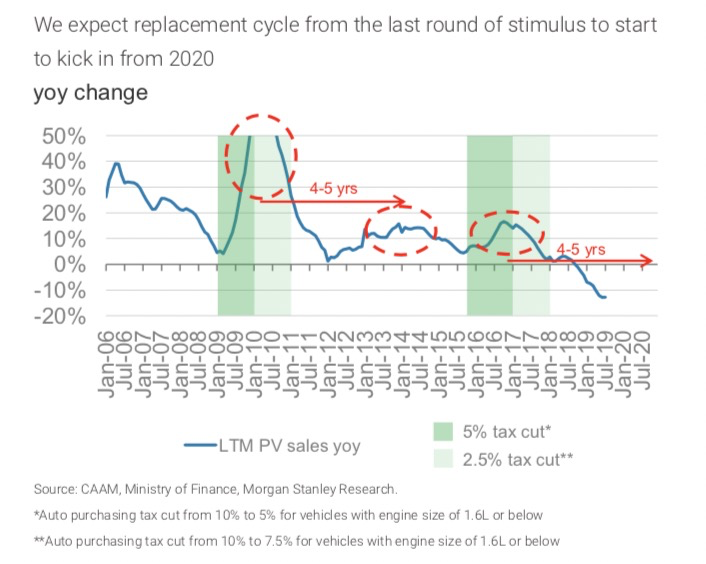

另外,政策对汽车销售的刺激作用,往往在4-5年后会出现新的峰值。2009年中国产销居世界第一,乘用车销量1033.13万辆,同比增长53%,得益于同年推出的汽车购置税减免政策。摩根士丹利认为,该项政策实施4-5年后,中国车市于2013年到2014年出现替换周期,同比销售增长分别达到16%和10%。

中国车市上一轮较大的政策刺激出现在2015年10月,从当年10月到2016年12月底,对购买1.6升及以下排量乘用车实施减半征收车辆购置税的优惠政策。按4-5年的替换周期计算,再考虑到宏观经济环境因素,替换周期将从2020年开始。

今年8月27日,国务院敦促地方政府考虑放松或取消现有牌照限制的政策,也将对2020年汽车销售起到促进作用。

来源:摩根士丹利-中国汽车及共享出行报告

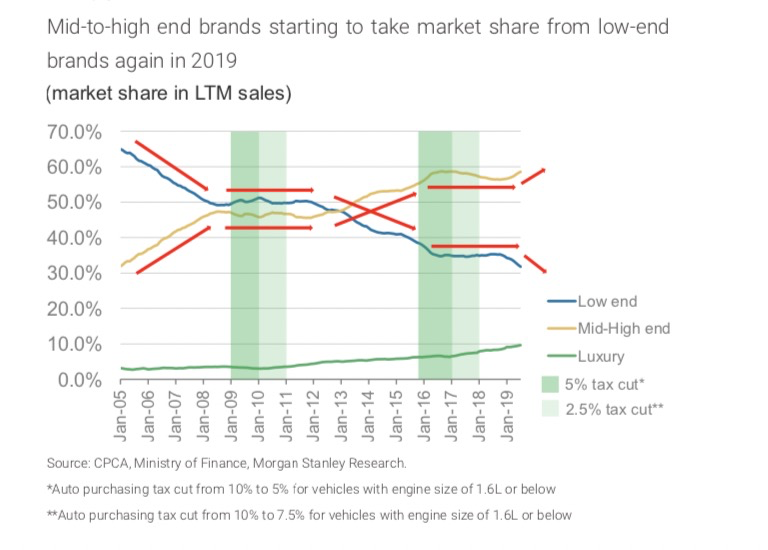

摩根士丹利认为,即使宏观环境在2020年将持续疲软,销售预测可能存在下行风险,但升级需求不会逆转,中高端品牌受益最大。因为受经济周期影响最大的是低端需求,而非升级需求。

在车市低迷的2018年到2019年,豪华品牌仍继续获得市场份额。摩根士丹利认为,在刺激计划期间购买了低端车型的客户将有可能升级到中高端品牌,一二线城市放松车牌限制后,额外的需求将流向豪华和中高端品牌。 中高端豪车消费受经济周期影响较小,将保持升级趋势。

来源:摩根士丹利-中国汽车及共享出行报告

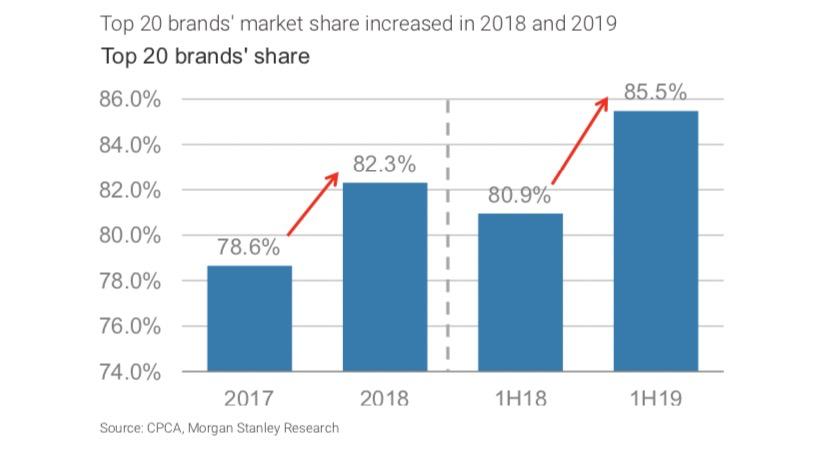

此外,受汽车销售持续下滑影响,汽车整体利用率从2017年四季度的83.6%下降至2019年二季度的76.2%。汽车制造业的固定资产投资同比增长从2012年的超30%陡降至2019年7月的1.8%。

摩根士丹利认为,较小的品牌在艰难的市场环境中损失更大,即使行业复苏,也很难夺回市场份额。2019年上半年,排名前二十的汽车品牌的市场份额从2017年的78.6%上升到85.5%。

报告预计到2020年,规模较小的企业将失去市场份额或退出市场,主流品牌市场份额及盈利能力将有所提高,从而实现正增长。

扫码下载智通APP

扫码下载智通APP