美股新股前瞻︱长租公寓第一股,青客(QK.US)“抢跑”的信心源于何处?

蛋壳、自如IPO的相关消息,市场中早有流传,但怎料青客(QK.US)却“半路杀出”,抢先向SEC递交了招股说明书,申请在纳斯达克上市,欲最多筹资1亿美元。

但抢跑的背后,青客的现状却不容乐观。虽然青客2018年以9.12万间的可租赁房间位列中国品牌长租公寓运营商的第三名,但与第一、二名相比,差距明显。第一、二名在同期的可租赁房间数量分别为42.77万、19.75万,青客急需扩大规模避免差距进一步加大。

不过,高负债让青客的扩张“捉襟见肘”。2018财年(截至9月30日止)时,青客的资产负债率高达143.8%,且经营活动现金流净额持续为负,2018财年流出1.17亿,同比扩大166%。

与此同时,公司亏损继续扩大。2018财年亏损翻倍至4.99亿人民币,截至2019年6月30日止的9个月,亏损为3.73亿元,同比扩大15%。

基本面如此,若无合适估值,即使冠上了“长租公寓第一股”的名头,也难赢得市场认可。带着这样的家底,青客抢先上市的信心来自哪里?

品牌长租公寓的重资产运营

事实上,对于长租公寓运营商而言,当前的长租公寓行业就像一朵玫瑰,好看但“带刺”。

好看的地方在于,长租公寓是刚需,是趋势,且政策大力支持。根据China Insights Consultancy数据显示,至2018年时,中国的长期租户渗透率为17.2%,与美国的31.2%、英国的37%、日本的38.7%、德国的55%相比,仍有较大的成长空间。

不过,品牌长租公寓并未脱离重资本的范畴,且脱胎于传统的C2C模式,目前主要分为两种:一种是房地产商以自有物业运营长租公寓;另一种是从房东手中租过房间,装修后再租赁给客户。青客便属于后者。

虽然从房东手中租过房间运营长租公寓比房地产商用自有物业运营更轻资产,但核心问题在于,长租公寓运营商租赁房间和装修需要花费大量资金,而对客户收取的当月租金难以弥补当期支出,若要维持规模扩张,便需要更多的资金,从而让该模式下的长租公寓也带上了重资产属性,这便是“刺”。

因此,房屋的租金费用和装修翻新费用成了最大的运营成本开支,这也是所有长租公寓玩家所面临的难题。2017、2018财年以及2019财年前三季度,青客运营成本占总收入的比例分别为104.8%、100.9%、106.8%,且同期租金费用和装修翻新费用在运营成本中的比例均接近90%。

分期付款占租金总量的比例超60%

如何在偏重资产的模式下实现规模的快速扩张,是每个长租公寓玩家都思考过的问题,预付和租金贷便由此而生。预付是通过一定的优惠提前锁定租户租金,以实现租金的快速回笼。青客的租客预付至少6个月租金可享受5%的租金折扣,预付至少12个月则可享受10%的租金折扣。

而租金贷指的是租户通过长租公寓运营商与金融机构合作所提供的分期付款贷款进行房租的支付。该模式表面是租金关系,但实际是租户与金融机构的信贷关系。

市场中便有运营商在未对租客进行风险提示的情况下,把租户和金融机构进行对接,且部分产品利息较高,加大了租客的还款风险。在该模式下,运营商可将租金分期付款的收益用于装修和公寓购置。截至2019年6月30日,青客已和11家金融机构合作,其中65.2%的租户租金便通过分期付款支付。

2019年前三季度,青客在预付租金折扣前的租金总额为8.47亿元,若以65.2%的比例计算,通过分期付款的租金总量为5.52亿元。租户的分期付款无疑对青客的资金压力有一定缓解,但该部分租户在签订协议之前,是否有被充分告知其中的风险?若没有,这或将成为影响公司品牌的暗雷。

扩张速度放缓

从主要运营指标上看,在经过2018财年的高速扩张后,青客在2019财年前三季度的扩张有所放缓。

2018财年时,签约公寓数量、可用公寓数量、已签约租赁单位数量均录得超过90%的增长,正在装修的出租单位数量增速则高达近200%,扩张火力全开。

而至2019财年前三季度时,增速全线回落,特别是正在装修的出租单位数量同比下滑超90%。值得注意的是,每个出租单位的平均装修费用持续降低,2019财年前三季度的降幅则达到25%,这是由于规模的扩大使得边际成本有所下降。

为了在快速扩张后保持入住率,青客在2019财年前三季度对租金进行下调,导致租金利差同比下滑5.6个百分点至25.1%,但同期的平均入住率仍下降了1.1个百分点。

与此同时,业绩也表现出了相应的变化。由于扩张变缓,2019财年前三季度的收入为51.43%,增速下滑近20个百分点。总运营成本和费用增速则随着减缓,但当期的净亏损为3.73亿,高于2018财年同期,主要因为折旧摊销费用同比增长了近50%。

扩张踩了脚“刹车”后,青客的资产负债率也有所下降,从2018财年的143.8%下降11.1个百分点至132.7%。

运营效率难掩规模劣势

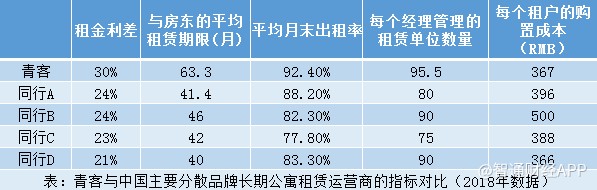

为了表明自身的优势所在,青客把2018年的部分运营指标与国内主要分散品牌长期公寓运营商做了比较。其中,青客2018年的租金利差为30%,远高于同行,但上文可看到,2019财年前三季度时,青客利差已下降至25.1%,差距逐步缩小。

此外,与同行相比,青客在与房东签订的平均租赁期限、平均月末出租率、每个经理管理的租赁单位数量、每个租户的购置成本四大指标上,均表现出一定的优势,说明青客在运营的效率上优于同行。

但这并不能掩盖青客的瑕疵。首先是规模的差距。2018年时,青客的可租赁房间为9.12万,远远落后于行业第一名的42.77万和行业第二名的19.25万。规模的落后,意味着品牌的差距。而租房并不是冲动性消费,由于租户对质量的需求,会更加重视运营商的品牌。这也是青客抢跑,要夺得长租公寓第一股名号的原因之一。

其次,受限于规模与长租公寓的重资产属性,中短期内难以看到盈利希望,且随着市场的扩张,亏损或将继续扩大。因为在中短期内,租金、翻新装修的高支出模式难以改变。

青客公寓创始人金光杰曾表示,12万间才是盈亏平衡点,而青客距该目标仍有一定距离。况且公司负债居高不下,2019财年前三季度时仍高达132.7%,即使上市后负债压力能有所缓解,但仍会让青客的扩张受到掣肘。

扫码下载智通APP

扫码下载智通APP