光大海外:9月出货数据亮眼,今年业绩有望超预期,维持丘钛科技(01478)“买入”评级

本文源自“EBoversea”微信公众号,作者:付天姿/吴柳燕,原文标题《丘钛科技9月出货点评:市场位势上移潜力兑现,19年业绩或显著超预期且20年高成长待延续》。

文章摘要

9月迎接高端项目拉货期,丘钛科技产品结构优化成效显著

9月为国产安卓品牌旗舰机型拉货期,丘钛科技(01478)10MP以上摄像模组CCM及屏下指纹高端产品出货量环比上升显著,显示公司在核心客户高端项目供应链地位提升,产品结构主动调整战略成效超预期。

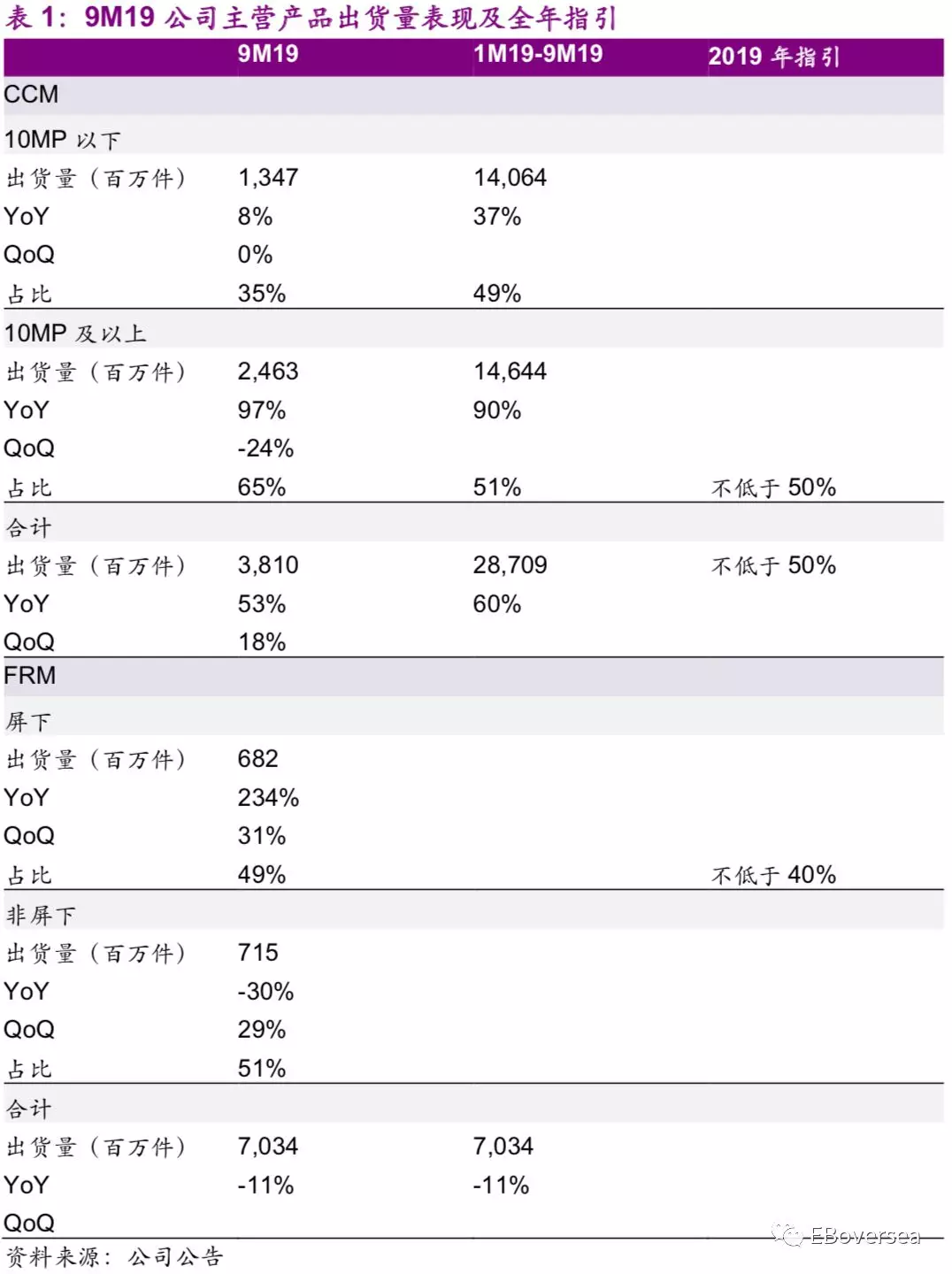

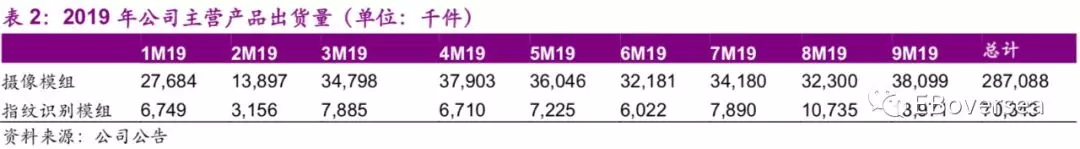

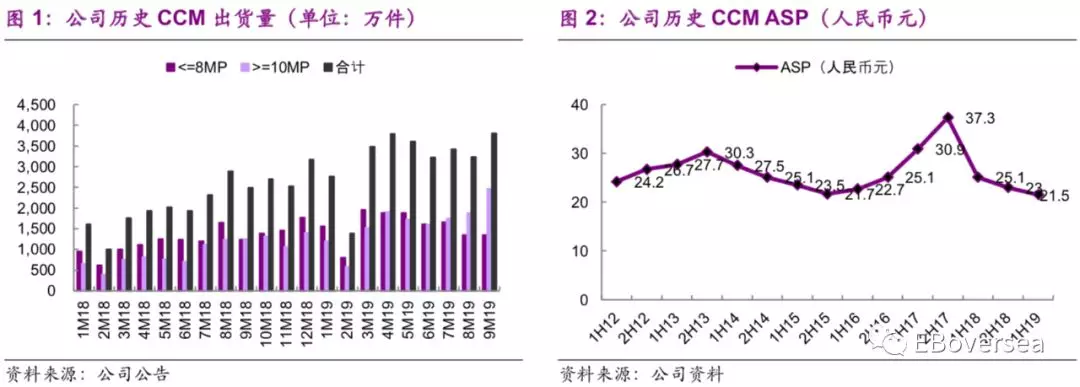

9月CCM出货量同比上升53%,环比上升18%,主要得益于10MP以上高端项目大幅上量环比上升31%,对应10MP以上出货占比达65%。1-9月CCM累计出货量同比大幅增长60%,高于全年50%增速指引。

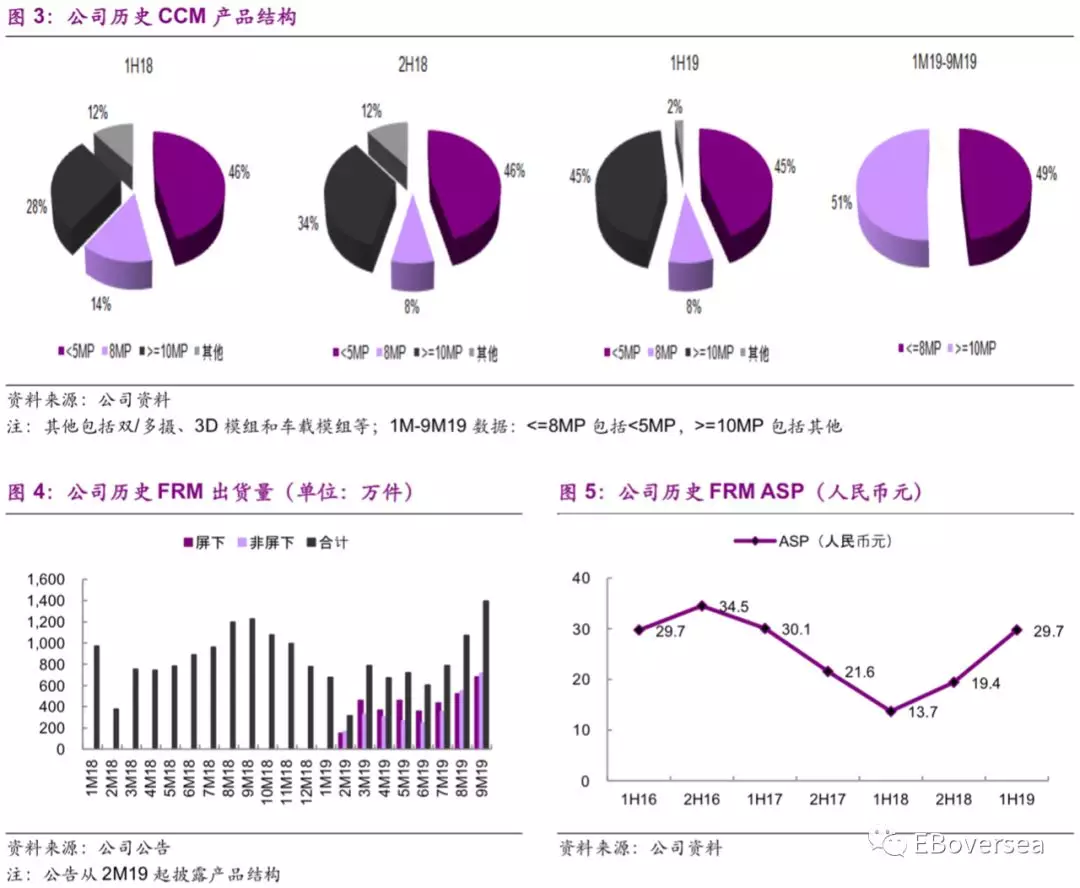

9月指纹模组FRM出货量同比上升14%,环比上升30%,主要得益于屏下及非屏下项目共同放量。1-9月FRM累计出货量同比下降11%,其中屏下指纹出货占比为49%,高于全年40%占比指引,全年产品结构优化有保障。

行业高景气+自身市场地位提升,驱动19年业绩超预期且20年继续快成长

光学行业持续高景气,超高像素、多摄渗透趋势于2019年如期兑现且于2020年渗透率进一步提升,叠加3D TOF或于2020年顺利放量,光学龙头企业业绩高成长具备更高持续性及确定性。丘钛科技成功跻身华为Mate30及Pro系列的前摄、后摄、3D TOF以及屏下指纹项目,印证其技术服务能力堪比一线阵营,未来市场位势具备继续上移动力。

受益主流安卓品牌的重点支持,CCM行业整体需求量增长叠加自身供应链份额扩张驱动其CCM出货量保持强劲增长且20年有望延续快速增长;华为、OPPO等核心客户中高端项目陆续上量,产品结构升级趋势确立驱动其价格及毛利率继续改善。公司指纹模组业务战略调整效果凸显,屏下指纹出货占比扩大且屏下指纹应用具备继续升级动力,驱动FRM业务价格及毛利率改善。

估值与评级

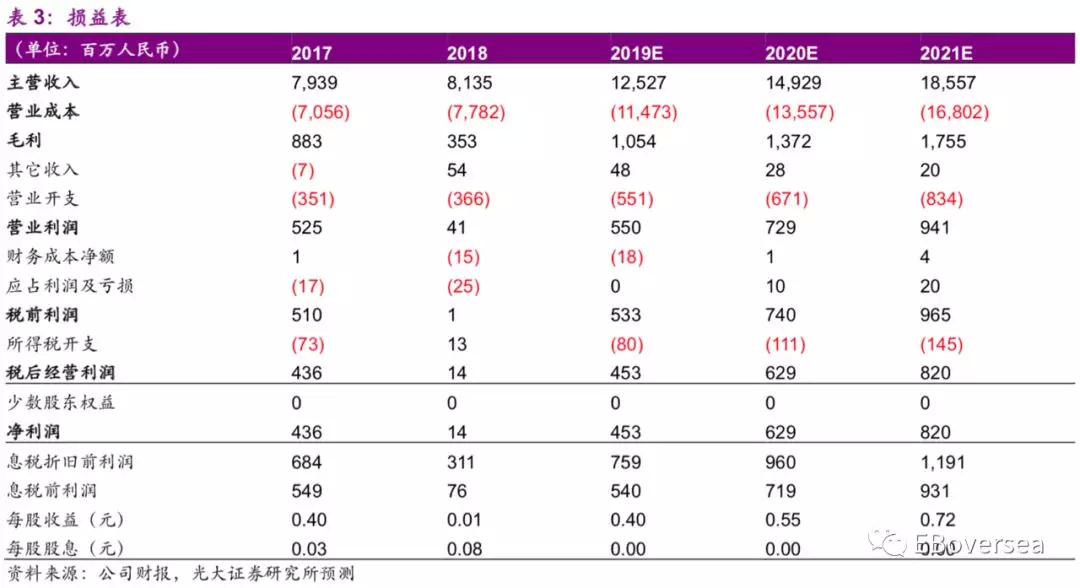

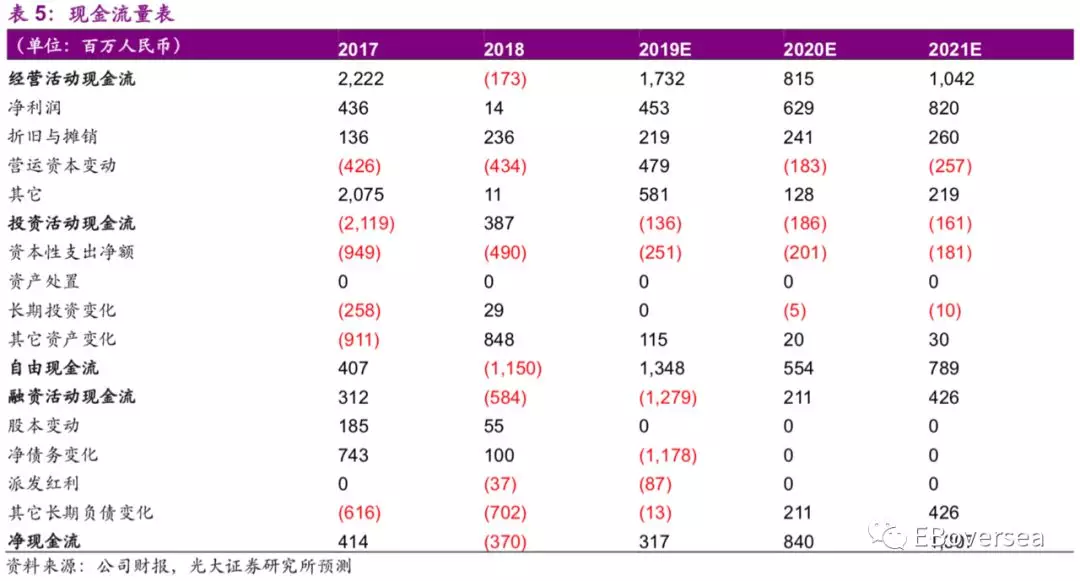

综合CCM及FRM业务,我们预计公司19年业绩有望显著超市场预期,且20年仍有望保持快速增长,上调19-21年EPS预测18%/11%/16%至0.40/0.55/0.72元人民币。鉴于公司市场位势逐步比肩一线阵营,业绩成长性及确定性较佳,参考舜宇及欧菲光一线龙头20年PE平均约25倍,认为给予20年20倍PE(对应19年28倍PE)为合理估值水平,上调目标价至12.1港币,维持“买入”评级。

风险提示:摄像模组行业竞争加剧;产品结构升级不及预期。

【附录】

扫码下载智通APP

扫码下载智通APP