港交所:内地及香港市场大手交易需求渐殷

本文源自“香港交易所脉搏/HKEx Pulse”微信公众号。

有见市场对大手交易需求殷切,香港交易所首席中国经济学家办公室发表最新研究报告,分析支持全球大手交易需求上升的因素,以及在互联互通下引进大手交易的安排如何切合投资者的需求。

大手交易(又称“大宗交易”)是指在一宗交易中大额买入或卖出证券。大手交易通常不在公开竞价市场进行,以避免发出不必要的信息、减低价格影响及交易成本。

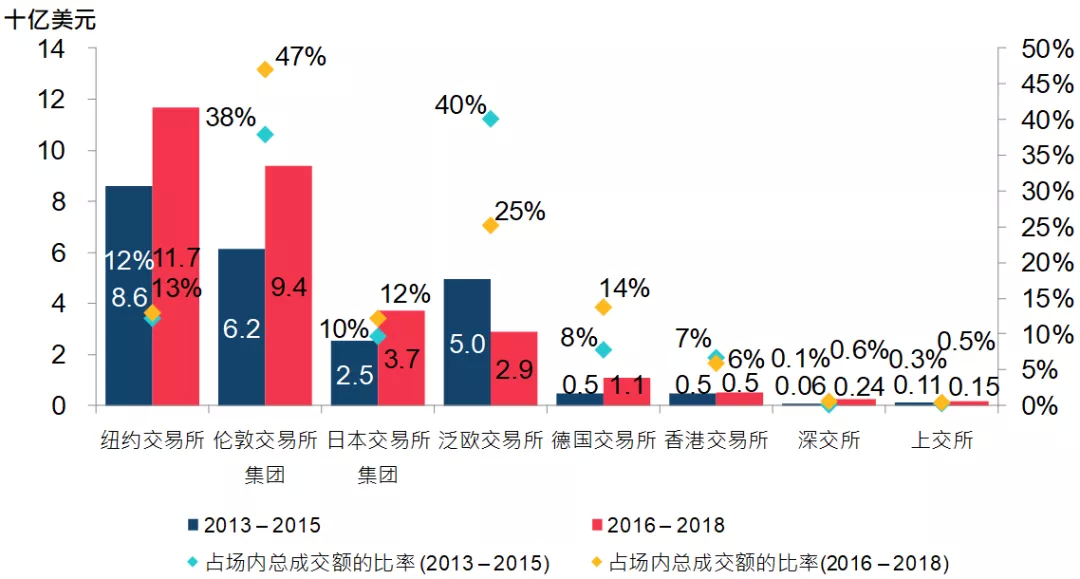

主要证券交易所的协议交易的日均成交额(2013年至2015年及2016年至2018年)

注:数字或不单包括配售或楼上大手交易,亦有可能包括其他类型的协议交易。因此,基于交易所各有不同的申报规则和计算方法,有关数据或不能完全直接比较。资料来源:按WFE网站的数据计算。

全球资产管理行业的增长是大手交易的主要推手。对主动型资产管理人来说,在场内显示买卖盘来进行大额交易的价格影响会侵蚀其主动型回报。对被动型资产管理人而言,在指数调整成份股时所需的股份交易涉及的成本也不能忽视,甚至比收取的管理费还要高许多。因此,无论是主动型还是被动型的资产管理,大手交易机制都是减低价格影响的重要措施。若交易所没有大手交易机制,资产管理行业执行交易的成本可能会大增。

内地市场亦设有“大宗交易”平台,但与环球主要市场不同的是,内地A股的大手交易以卖方驱动的交易为主导,大多是大股东在禁售期结束后减持,较少是来自资产管理的交易。不过,“沪股通”和“深股通”的开通让国际投资者更广泛地参与A股市场,而A股获纳入国际指数,预料能吸引更多投资A股的离岸机构投资者。由此可见,随着国际机构投资者参与度提高,A股大手交易的需求也将会上升。

年末外资于内地在岸股票的投资总额(2013年至2018年)

注:QFII、RQFII及其他境外投资者的持股量为估算数字,按外资的在岸股票总持股量减去沪深股通的累计净买入额计算。

资料来源:“沪深港通”累计净买入额源自香港交易所;外资的在岸股票总持股量源自Wind。

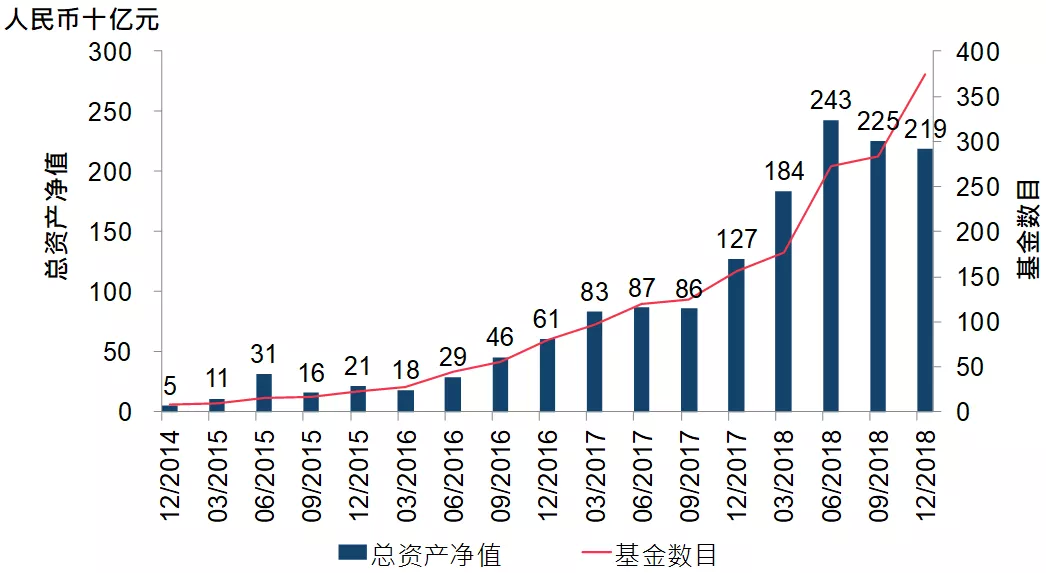

在香港,交易所参与者可透过香港交易所的非自动对盘交易机制,向交易所申报经双方经纪自行议定的大手交易。香港大手交易的成交量于2018年达到高峰。大手交易需求与日俱增,某程度上是由香港的资产及财富管理业务所带动。随着内地投资者愈来愈偏好多元资产配置,利用不同渠道如购入投资港股的互惠基金,包括这些基金的内地机构投资者会愈来愈多透过“港股通”进入香港市场,这将推高大手交易的潜在需求。

通过“港股通”投资港股的基金——季末总资产净值及基金数目(2014年第四季至2018年第四季)

注:仅包括有汇报季度总资产净值的基金。有部分基金发行量不止一批。资料来源:Wind。

鉴于跨境大手交易的潜在需求日高,进一步优化内地与香港市场的互联互通及引进大手交易的安排,可满足投资者的需求。届时,跨境市场的流动性亦可进一步提高,便利投资者以较佳的条件执行交易。

扫码下载智通APP

扫码下载智通APP