中信:预计B站(BILI.US)将在2022年出现爆发式增长

本文来自微信公众号“传媒漫谈”,作者:唐思思,王冠然。

投资要点

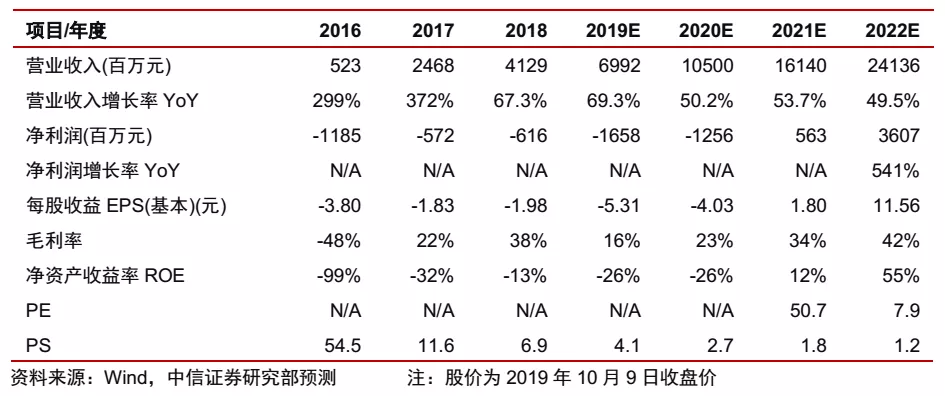

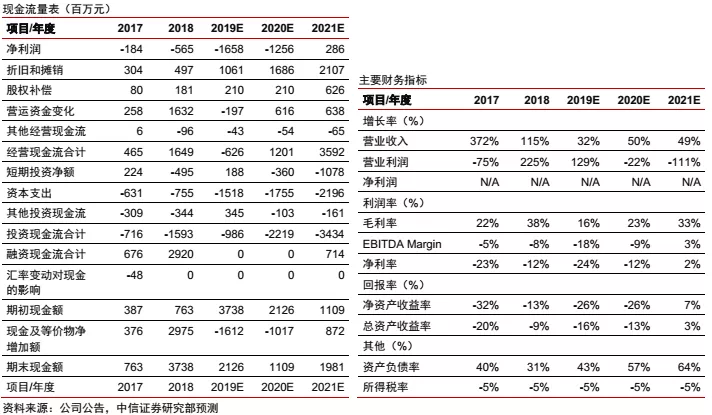

B站(BILI.US)具备突破亚文化圈层的必要条件,用户规模扩展潜力巨大,活跃度维持较高水平。随着内容品类不断扩张,用户规模突破2亿后,B站商业化有望加速,我们预计其利润将于2022年出现爆发式增长。我们当前采取单用户估值法对公司估值,给予公司2019年目标价格22.93美元,维持“买入”评级。

▍B站能否突破亚文化圈层限制?亚文化要成为主流文化,需要满足两点必要条件:1.在资本和市场的催化下具有商业价值;2.意识形态上必须和主流价值观保持一致。B站在商业价值上不断获得认可;同时,主动向主流价值观靠拢。B站已经具备了突破亚文化圈层限制的必要条件。

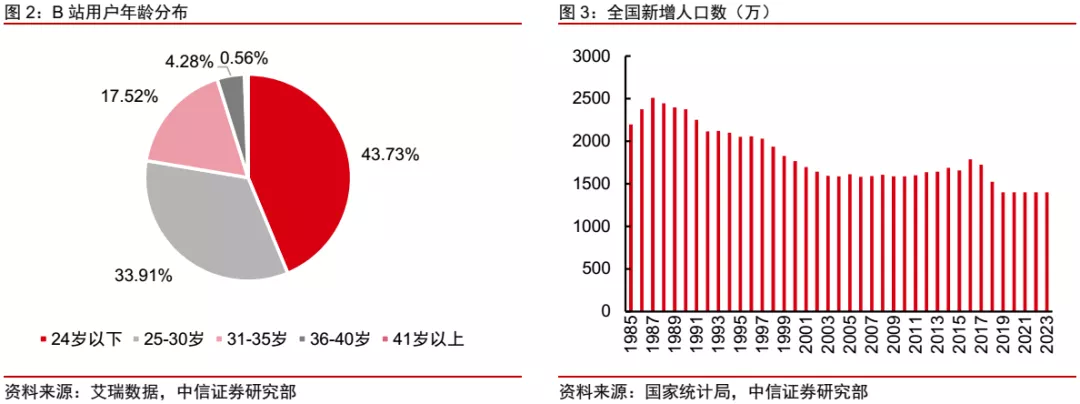

▍B站的用户潜力有多大?我们预计,B站将充分受益于中国人口素质提升,在15~25岁人群将首先实现全渗透,预计2021年MAU将达2亿。同时,考虑到B站内容的持续泛化,预计将最终覆盖全部15~35岁用户人群,即目标用户人群约4.3亿人。

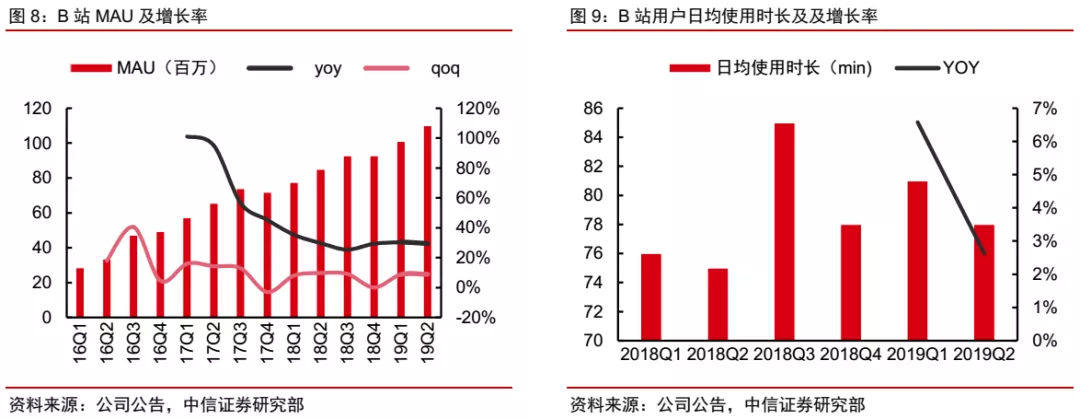

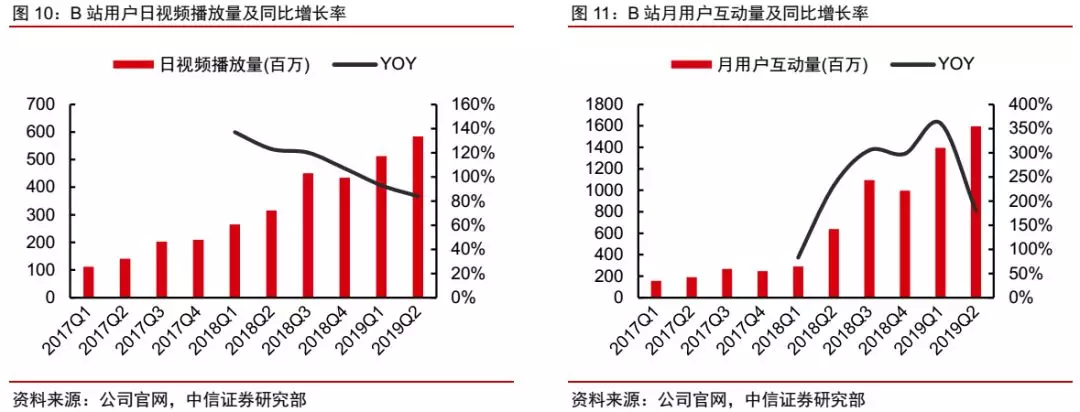

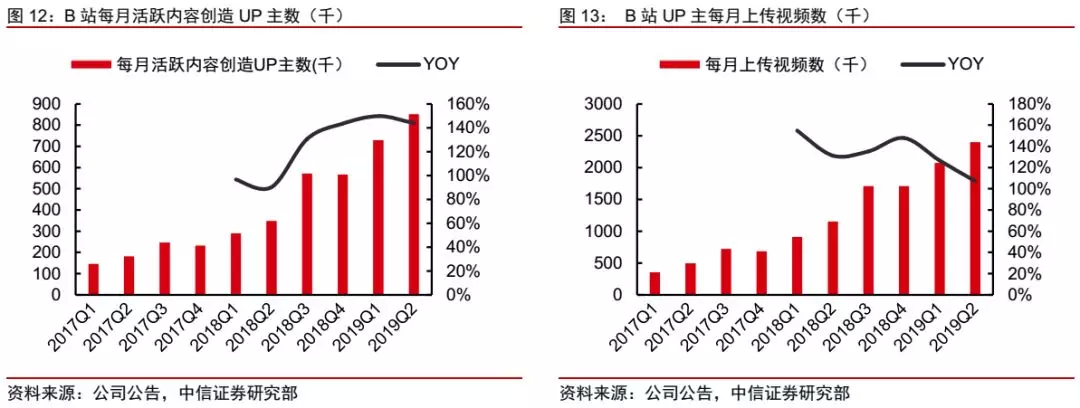

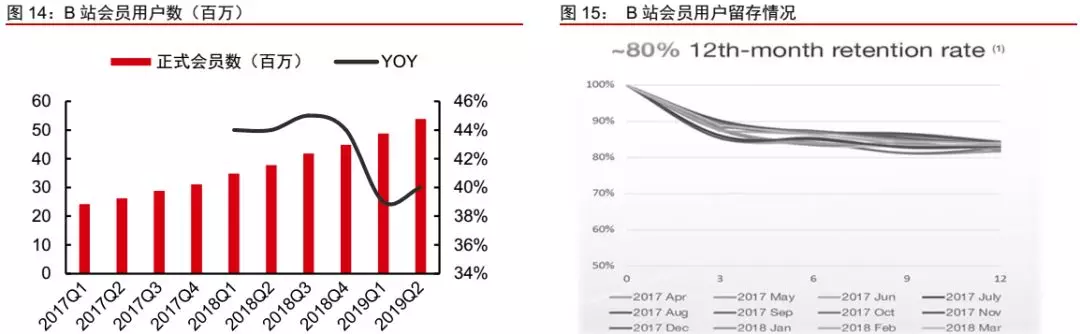

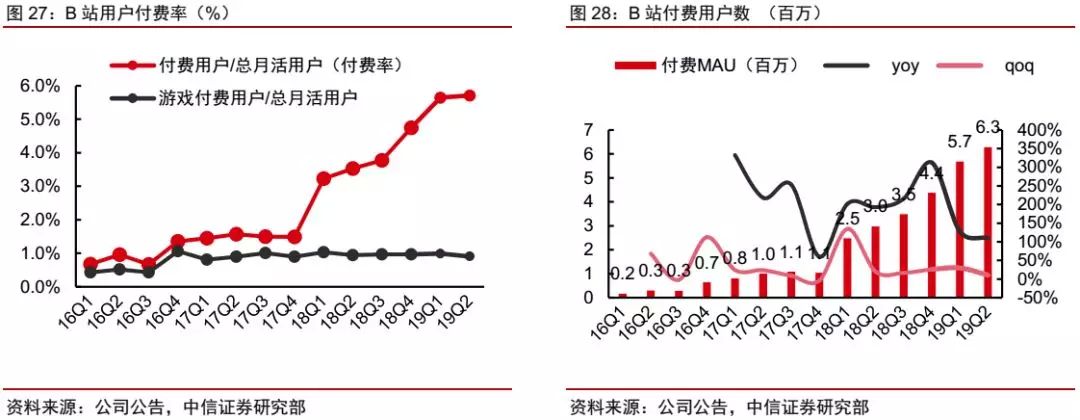

▍B站的用户活跃度是否会受到影响?B站在交互次数、用户时长、用户投稿数多项指标创新高;2019年第二季度B站MAU达1.1亿,同比增长29.4%,正会员数达5400万;B站用户日均使用时长达78分钟,同比增长3%;活跃用户每日视频播放量达到5.86亿,同比增长84%;用户互动量达16亿,同比增长180%;B站会员12个月留存率保持在80%以上的水平。

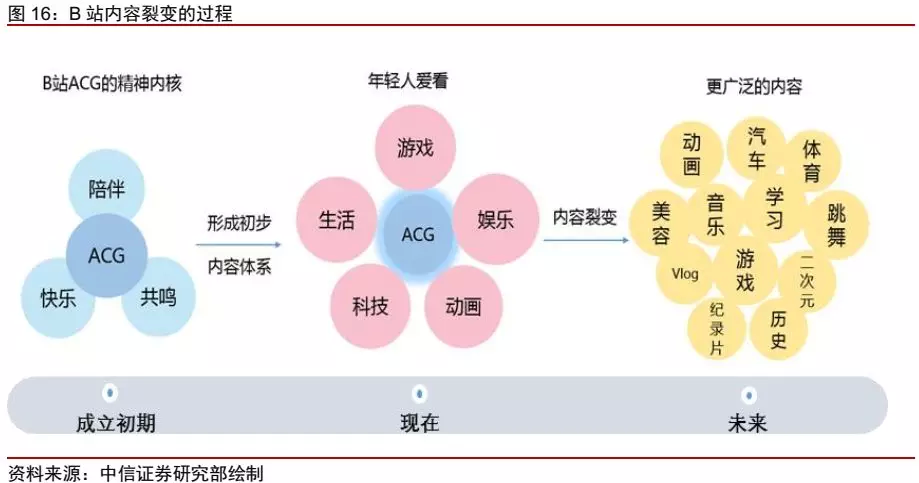

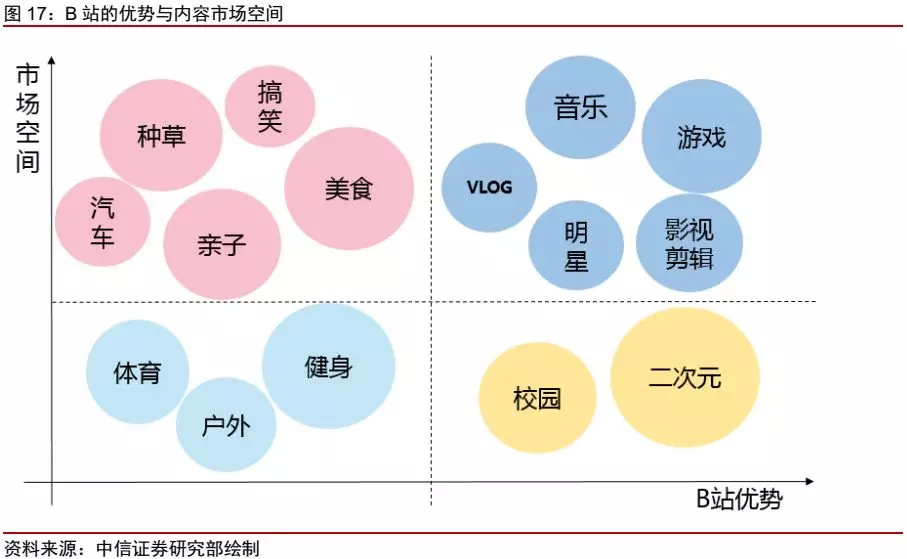

▍B站的内容品类如何扩张?我们认为,B站的内容体系以“陪伴、快乐、共鸣”为精神内核持续衍生,在VLOG、娱乐明星、影视剪辑等大众品类上仍有巨大的提升机会,在音乐现场、萌宠、种草、美食、搞笑等品类拥有逐步裂变的空间。同时,B站擅于将亚文化元素和主流文化嫁接,在记录片、科幻动漫等领域仍有拓展空间。

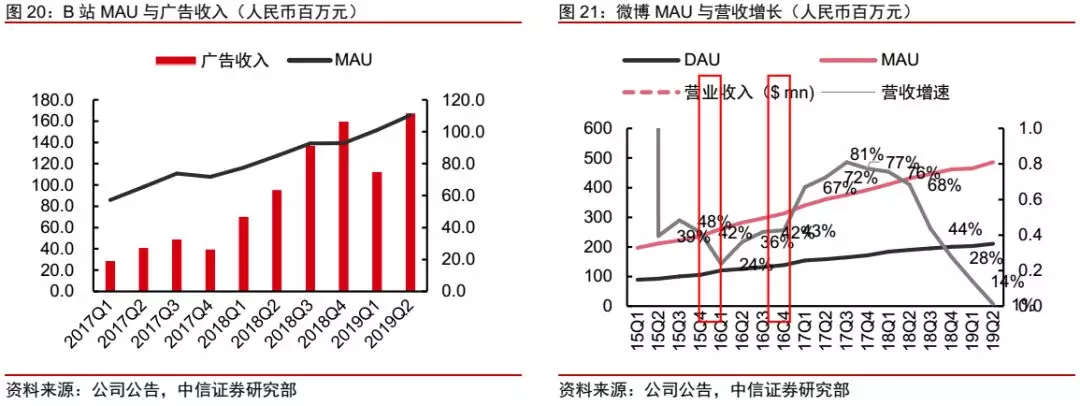

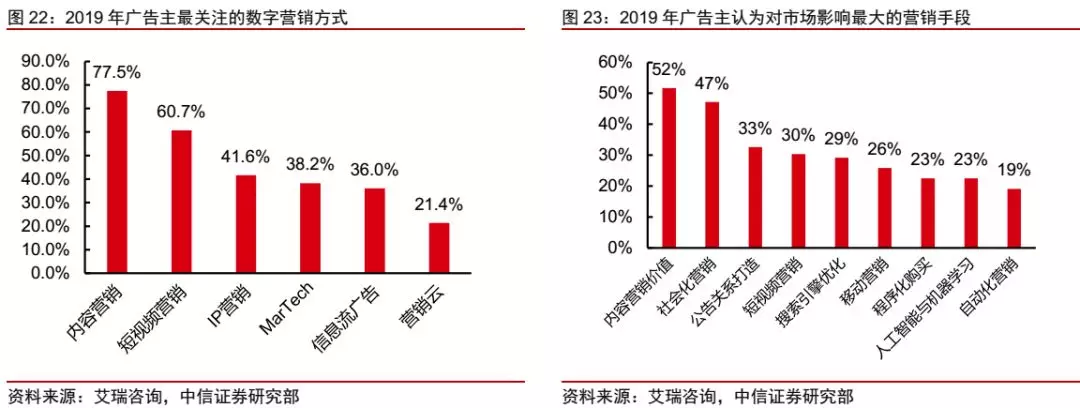

▍B站商业化何时突破?我们认为,随着B站的用户规模持续扩大,B站在营销领域的商业化价值将逐步放大。对标微博的发展历程,自2015年微博用户规模超过2亿后,微博广告营收增速明显加快,增速从30%左右迅速提升到70%左右。特别是当广告主在投放互联网广告时,会对投放目标进行多次筛选,若平台用户规模不够,广告容量也有限,如果平台用户规模不够,广告的投放容量也有限。我们预计随着B站用户规模突破2亿MAU,B站的广告营收有望加速增长。同时,B站在游戏、大会员、电商导流方面仍有极大的发展潜力。

▍B站该如何估值?我们对B站的估值分为两个阶段,当用户规模低于2亿MAU时,采取单用户估值法,单用户价值55美元(市场中位数水平)。预计公司在2019Q4 MAU将达1.3亿,对应市值为71.53亿美元,对应22.93美元/ADR价格,相比当前价格有71%涨幅。我们预计公司在2021年MAU突破2亿,对应市值110亿美元,股价为35美元/ADR,相比当前有162%涨幅;当用户超过2亿MAU时,商业化加速,应采取PE估值法。预计2022年,公司盈利为36.07亿元,参考当前互联网社交平台的平均PE 23X,B站市值为122亿美元(汇率6.8估算),对应39.09美元/ADR。

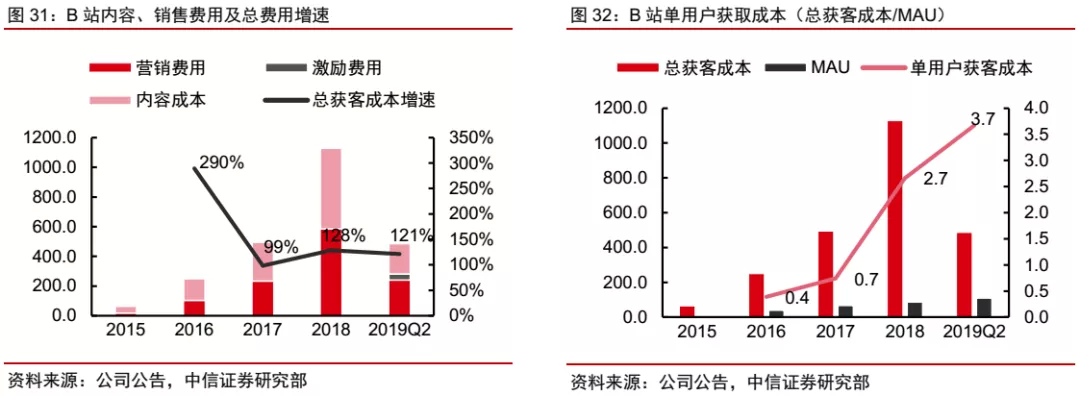

▍B站的挑战及股价催化剂是什么?B站的挑战在于用户增长成本在不断提升,从2016年的0.4元/用户增长至2018年的2.7元/用户,如果B站的用户获取效率继续下滑,将面临较严重的资金压力。假设B站未来2年运营效率保持不变,预计B站MAU在2019Q4达1.29亿,单季度用户获取成本6.32亿;B站2020Q4 MAU达到1.8亿,单季度用户获取成本10.68亿元。我们认为,当B站的运营效率出现大幅改善的时候(即用户获取成本不变用户数超预期,或用户规模不变但成本低于预期),股价将超预期上涨。

▍风险因素:持续数年不盈利导致现金流紧张风险;月活用户规模增长不及预期风险;政策监管波动导致游戏或视频广告业务风险。

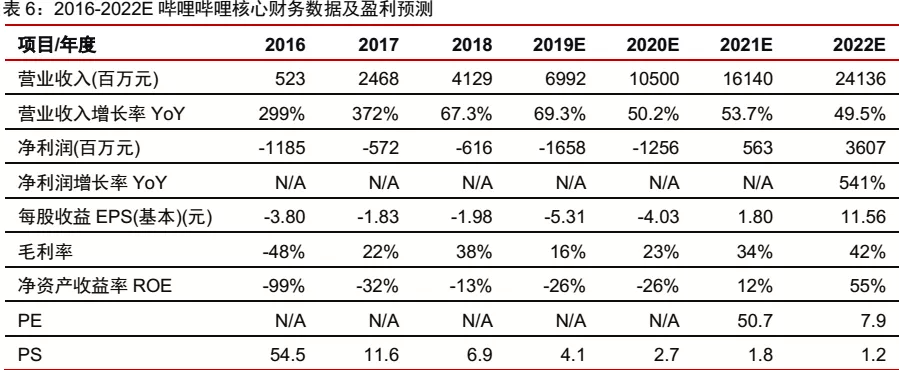

▍投资建议:我们认为公司受益于中国人口素质提升、视频内容泛化,将持续保持发展速度。公司广告业务将随着用户规模的增长而加速发展。我们预计公司2019-2021年营收达69.92亿/105.00亿/161.40亿,当前价格13.44美元/ADR,对应2019-21年PS为4.1x/2.7x/1.8x。哔哩哔哩的投资机会在于其中长期的广阔空间和随用户规模增长而提高的营销价值。根据估值结果,我们维持“买入”评级,给予2019年目标价格22.93美元/ADR,对应2019年PS7.0x。

正文

▍B站能否突破亚文化圈层限制?

伯明翰学派在《亚文化》一书中指明,亚文化要成为主流文化,需要满足两点必要条件:1.在资本和市场的催化下具有商业价值;2.意识形态上必须和主流(统治阶级主导)价值观保持一致。我们认为,B站具有较强的商业价值,并在意识形态上主动向主流价值观靠拢。B站已经具备了突破亚文化圈层限制的必要条件。

在商业价值上,B站主动迎合大众消费需求,商业价值不断被认可。在内容上,B站的内容丰富度不断提升,且逐步和主流文化融合,越来越获得品牌广告主的认可。同时,B站的文化特色和大众消费结合,有望成为潮流化的大众消费品。

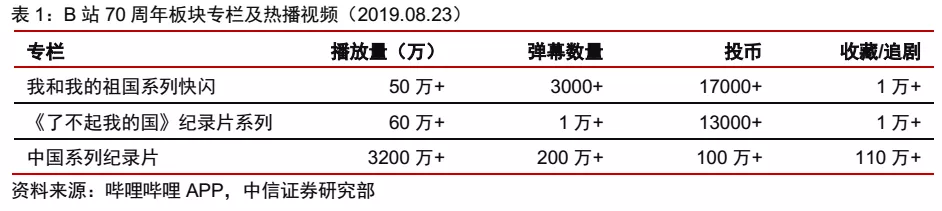

在意识形态上,B站符合主流文化的价值导向。B站宣扬的价值观符合当前环境下,国内主流的价值观。B站与共青团中央联合发起“中国华服日”活动,引领年轻人为中国传统文化发声;B站将爱国主义教育融入到内容中,推出的多部以中华文化为叙事背景的记录片,唤起用户对中国文化热爱的共鸣;在庆祝新中国建国70活动中,B站推出了《我与祖国共成长》活动,加强用户的爱国主义参与度。

▍B站的用户潜力有多大?

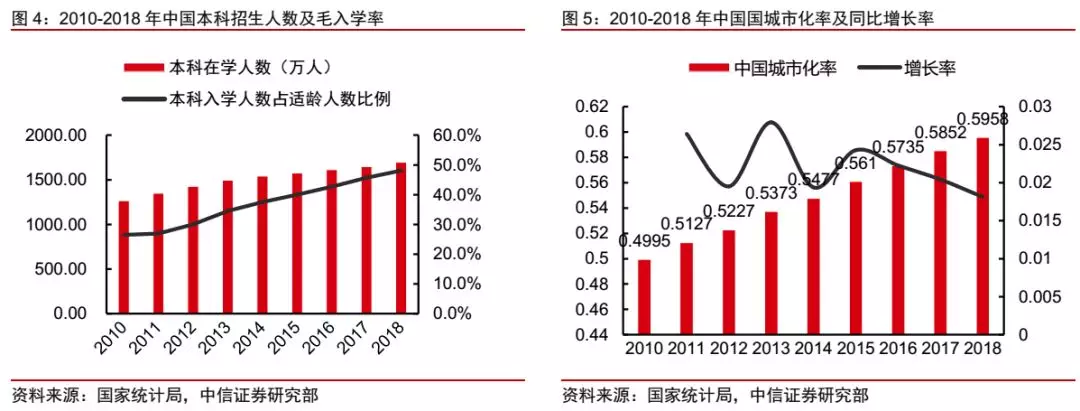

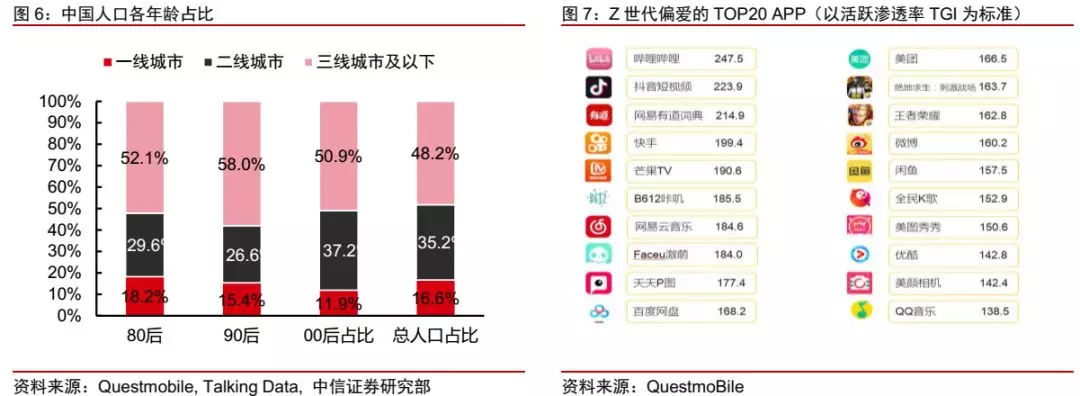

从用户结构上看,B站的目标用户主要在15~35岁用户群体,对应人群的出生日期在1985~2004年,我们通过按照新增人口数测算B站的潜在用户规模。截至2018年,95~05年出生(15~25岁)人口数约2亿人;90~94年出生(25~30岁)人口数约为1.1亿人;85~89年出生(30~35岁)人口数约为1.2亿人。以此估算,B站的潜在用户人群约4.3亿人。

我们预计,B站将充分受益于中国人口素质提升,在15~25岁人群将首先实现全渗透。中国当代年轻人是中国近300年以来受教育程度最高的一代,自恢复高考至2018年以来,我国本/专科学历人数累计达1.15亿人,占总人口数8.3%,占劳动人口数12.8%。据教育部统计,2018年高等教育在学人数达3833万人,毛入学率达到48.1%,同比增长2.4pcts,教育部预计2019年将超过50%。根据国际教科文组织规定,高等教育毛入学率达50%即进入人口素质教育最高等级,高等教育普及化阶段。年轻的高素质人口比例的提升必然带动高质量、有思想、有审美的内容需求不断提升,B站将有望对15~25岁用户群体达成全覆盖,即最小潜在用户规模为2亿。

▍B站的用户活跃度是否会受到影响?

用户的快速增长并没有破坏B站的生态,B站在交互次数、用户时长、用户投稿数多项指标创新高,B站的用户活跃度依然保持较高水平。

2019年第二季度B站MAU达1.1亿,同比增长29.4%,正会员数达5400万。随着用户规模上升,B站用户日均使用时长仍有提升,2019年二季度B站用户日均使用时长达78分钟,同比增长3%,新用户进入并未拉低用户时长;在视频观看上,B站活跃用户每日视频播放量达到5.86亿,同比增长84%,活跃度进一步提升;在交互行为上,B站用户通过弹幕、评论、点赞、分享等方式进行交流,2019年二季度B站用户互动量达16亿,同比增长180%,表明新用户活跃度极高,积极融入B站社区。

用户的涌入促进了UGC的生产和内容丰富度的提升,B站的用户留存率持续保持较高水平。2019年二季度B站拥有85.4万活跃内容创造UP主,同比增长144%。UP主每月上传PUG视频数达240.7万,同比增长107%。内容的多样性和可持续性减少了用户流失,目前B站会员用户数达到5400万,同比增长率40%,会员的12个月留存率保持在80%+的水平。

▍B站的内容品类如何扩张?

我们认为,B站的内容体系是以“陪伴、快乐、共鸣”为精神内核持续衍生。B站的内容能基于其精神属性持续裂变,目前内容已不局限于二次元领域,在游戏、生活、科技等领域已经获得突破,并正在向更广泛的领域渗透。

B站在制作水平要求较高的内容上有竞争优势,同时擅于将亚文化元素和主流文化嫁接。通过对B站的优势品类和市场容量两个维度分割,预计B站在VLOG、娱乐明星、影视剪辑等大众品类仍有巨大的提升机会,在音乐现场、萌宠、种草、美食、搞笑等品类拥有逐步裂变的空间。B站还擅于将小众文化与主流文化嫁接,在垂直类内容市场实现裂变式发展。B站上线的记录片《人生一串1/2》、《我在故宫修文物》等小众记录片,经B站播放变成了现象级话题;B站up主上传大量同人视频、漫画和段子,也成功将《大圣归来》《大鱼海棠》等国产动画电影推荐给广大用户;B站近年来投资多家优质国产原创动画工作室,积极推动将经典科幻、传统名著作品动漫化。

▍B站商业化何时突破?

我们认为,B站用户对平台商业化的宽容度在不断提升。随着B站的用户规模持续扩大,B站的商业化将加速发展。

B站用户对平台商业化接受程度提高。B站UP主不再忌讳自己接商单及广告,并在视频中积极承认,也获得粉丝支持;在平台商业化上,B站在广告形式上做了较多的突破,UP主互选广告、视频结尾、视频下方推荐、信息流、横幅页广告等广告位均开通,但并没有被用户吐槽。

对标微博的发展历程,B站的营销价值有望随着用户规模扩大加速增长。复盘新浪微博的商业化进程,我们发现微博的广告营收规模与MAU高度相关。自2015年微博用户规模(MAU)超过2亿后,微博营收增速明显加快。广告主在投放互联网广告时,会对投放目标进行多次筛选,如果平台用户规模不够,广告的投放容量也有限。我们预计B站的营销业务在随着MAU突破2亿之后商业化有望加速。同时,B站的内容质量更高,更符合内容营销的趋势,我们认为其商业价值具有溢价空间。

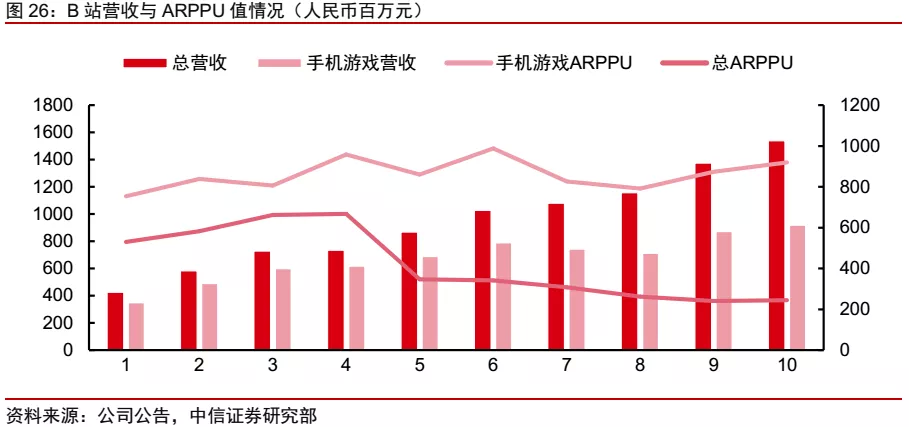

在游戏领域,B站已经成为二次元、年轻向游戏的重要的发行渠道。随着年轻用户群体成为市场主流,B站游戏业务有望保持持续增长。B站已经成为多家游戏公司的关键联运及推广投放渠道,网易的《明日之后》在《灵笼》做中插广告,做游戏和动漫联动推广;2019年爆款《明日方舟》,B站联运渠道贡献了近1/3流水。根据伽马数据,25岁以下用户已经占整个游戏用户群体的51%,年轻向的游戏将成为游戏产业的主流发展方向。B站的游戏发行地位将越来越重要,在游戏行业的增长将有望持续。

在增值服务上,随着B站内容丰富度的提升以及和哔哩漫画、猫耳FM、游戏联动,用户付费率仍有进一步提升空间;在电商业务,B站在自营和电商引流上分别布局,在具有优势的动漫周边、B站衍生品采取自营模式,预计随着SKU增多营收将保持增长。对于通用品类电商,B站采取和阿里合作的导流实现营销价值,目前处于前期准备阶段,但具有较大商业化潜力。

▍B站该如何估值?

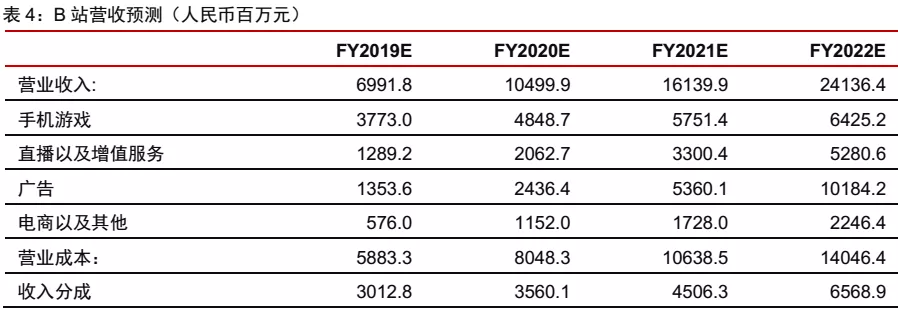

我们对B站的估值分为两个阶段,当用户规模低于2亿MAU时,采取单用户估值法;当用户规模超过2亿MAU时,应采取PE估值法。

当B站用户规模低于2亿MAU时,其商业化能力必然受到掣肘,寄希望于MAU1亿左右的平台大幅货币化并不现实。如果单纯追求盈利,以2018年财报为基础,如果B站减少内容投放成本、营销费用保持较低水平,则在2019年完全可以实现盈利。但是B站的用户规模并无法形成绝对的竞争优势,也将错失成为更大平台的机会,最终时刻面临成为类似豆瓣、天涯这样的小众平台的风险。在当前阶段,B站应该尽快改善内容分发机制和用户增长策略。

通过参考当前主要互联网平台的单用户估值,采取市场单用户估值中位数55.02美元/用户作为B站的单用户价值。按照公司披露数据及指引,公司MAU2019年Q2为1.1亿,并预计在Q4达到1.3亿。按照19Q2 MAU计算,公司当前市值应为60.52亿美元,对应股价为20.13美元/ADR;按照19Q4公司指引,公司市值为71.53亿美元,对应22.93美元/ADR价格,相比当前价格有71%涨幅。我们预计公司在2021年MAU突破2亿,对应公司市值110亿美元,股价为35美元/ADR,相比当前有162%涨幅。

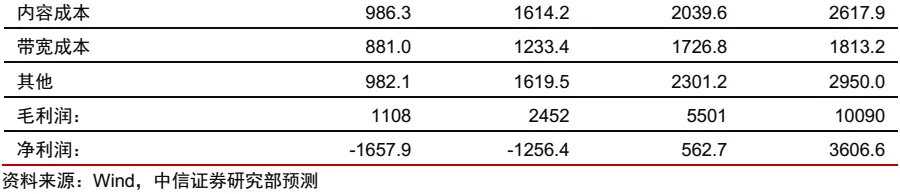

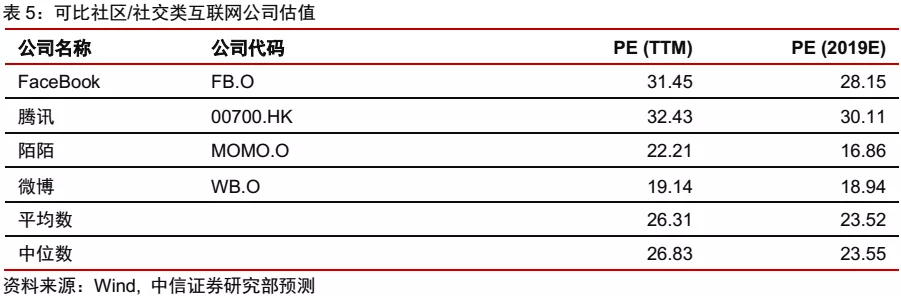

当B站用户规模高于2亿MAU时,B站已经脱离初期发展阶段。商业化能力将是重要关注点,应对B站使用PE法估值。我们预计公司用户规模在2021年突破2亿MAU水平,并在当年实现广告业务的加速发展,并实现盈利。在2022年,公司的广告收入保持高速增长,毛利率持续改善,预计2022年公司有望实现盈利36.07亿元,参考当前互联网社交平台的平均PE

23X,B站市值为122亿美元(汇率6.8估算),对应39.09美元/ADR,相比当前股价涨幅191%。

▍B站的挑战及股价催化剂是什么?

我们认为,B站的挑战在于用户增长成本在不断提升,从2016年的0.4元/用户增长至2018年的2.7元/用户。公司缺乏有效推动用户增长的手段,应有效降低单用户获取成本。

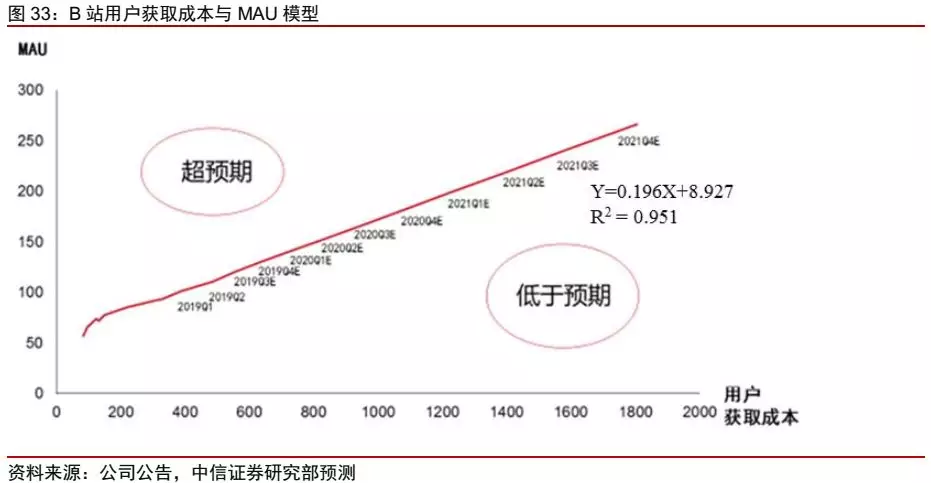

我们通过对B站历史的用户获取成本和MAU关系进行回归,得出B站用户增长和用户成本关系成高度线性相关(R值为0.95)。假设B站未来2年运营效率保持不变,预计B站MAU在2019Q4达1.29亿、用户获取成本6.22亿;B站2020Q4

MAU达到1.7亿,用户获取成本10.68亿元。我们认为,当B站的运营效率出现大幅改善的时候,股价将超预期上涨,即用户和成本交汇点落在斜线上方;如果用户和成本交汇点落在斜线下方,则B站股价将不及预期。

▍风险因素

持续数年不盈利导致现金流紧张风险;月活用户规模增长不及预期风险;政策监管波动导致游戏或视频广告业务风险。

▍盈利预测及投资评级

综合来看,我们认为公司受益于中国人口素质提升、视频内容泛化,将持续保持发展速度。公司广告业务将随着MAU(用户规模)的增长而加速发展。我们预计公司2019-2021年营收达69.92亿/105.00亿/161.40亿,当前价格13.44美元/ADR,对应2019-21年PS为4.1x/2.7x/1.8x。哔哩哔哩的投资机会在于其中长期的广阔空间和随用户规模增长的营销价值。根据估值结果,我们维持“买入”评级,给予2019年目标价22.93美元/ADR,对应2019年PS7.0x。

扫码下载智通APP

扫码下载智通APP