西南证券:禹洲地产(01628)业绩增长稳健,土储低廉优质,低估值高分红典范

本文来自微信公众号“如说地产”,作者:胡华如等。

投资要点

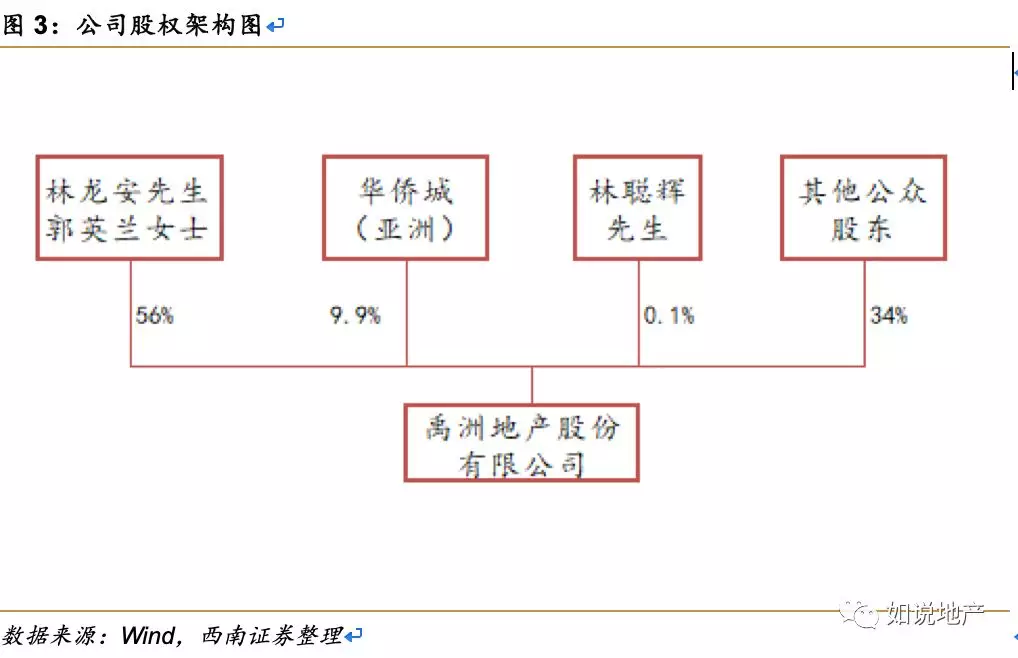

1)业绩稳健增长,派息丰厚估值低19年预计股息率为12.3%。2012-2018年,公司营业收入复合增速为35.7%,2019年上半年,公司实现营业收入116.4亿元(+25.9%);2012-2018年,公司归母净利润复合增速为30.0%,2019年上半年,公司实现归母净利润16.4亿元(+23.2%),上半年公司毛利率、净利率分别为27%和17%,盈利能力强。公司历年来派息丰厚,派息率均约36%左右,2019年中期派息率高达46.8%,若2019年全年按中期派息比例计算,股息率预计将达到12.3%。2018年8月公司引入华侨城(亚洲)为第二大股东,华侨城(亚洲)占扩大后股本的9.9%,此次战略入股利于双方在项目开发和产业方面更深入合作,国资背景的加入或为公司评级和融资方面带来诸优势。

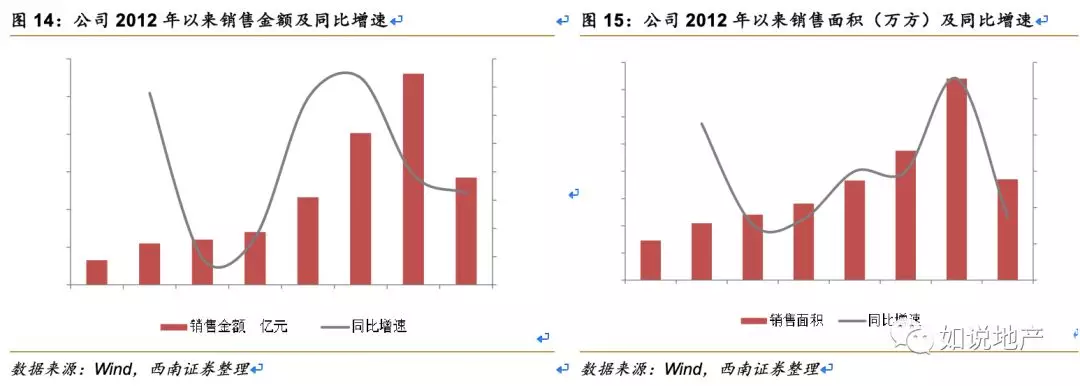

2)销售高增长,回款良好,下半年可售货值充沛,销售提速。2019年上半年,公司合约销售金额为284.7亿元(+32.5%),销售回款约为242亿元,回款亮眼。下半年公司供货约800亿元,可售货值充沛,下半年公司销售提速,截至2019年1-9月,公司已实现销售金额488.7亿元,完成全年销售目标670亿元(按年同比+19.6%)的73%,公司下半年推盘量加大,全年大概率完成销售目标。

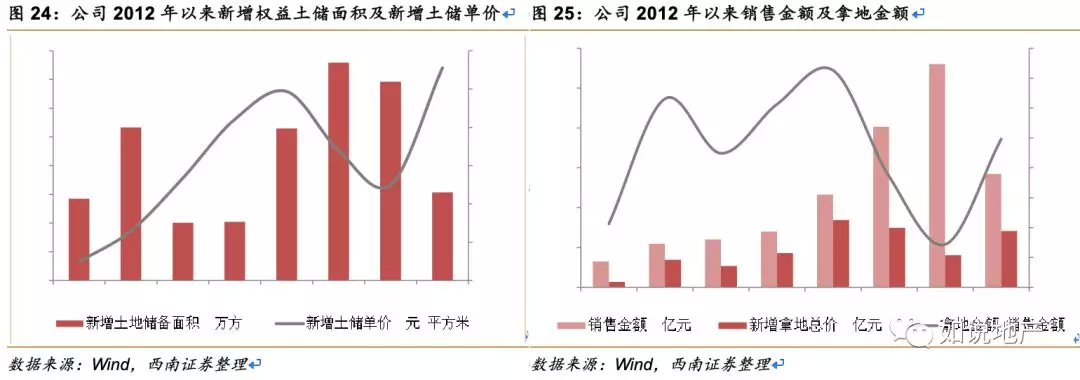

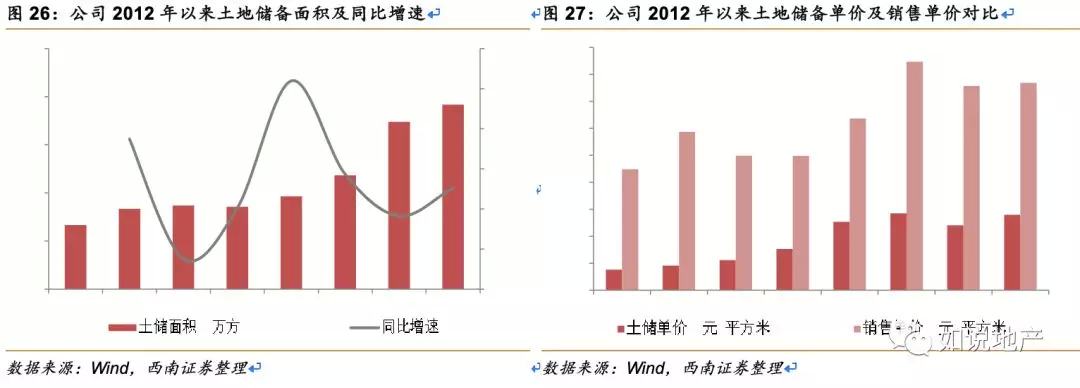

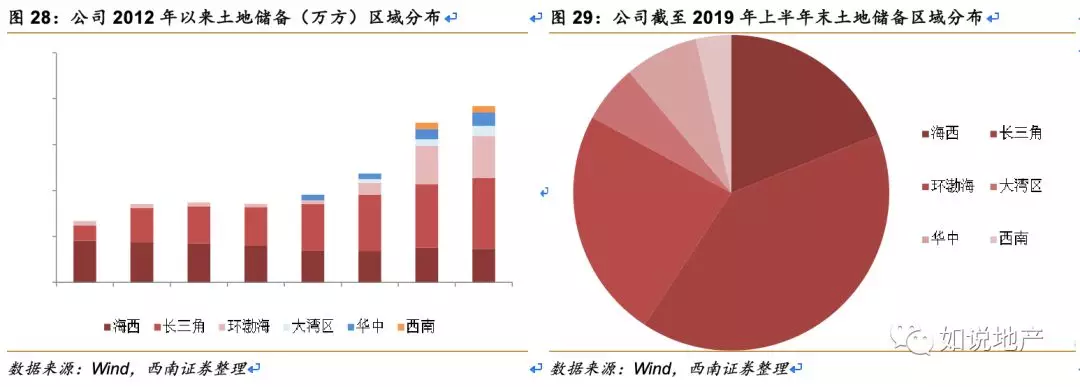

3)土地储备低廉优质,聚焦一二线核心区域,稳步向千亿销售额迈进。2019年上半年拿地总建面212万方,总地价236亿元,上半年公司精准把握拿地机会,基本在土地市场回暖之前补充土储,新增14个项目其中9幅地块以底价或低溢价率成交。截止2019年上半年末,公司总土储约为1918万方,对应货值3400亿元,80.1%的货值位于一二线城市,平均楼面地价仅为5580元/平方米,楼面地价/1H2019销售均价仅为36%,土储单价低廉优质,未来可期。

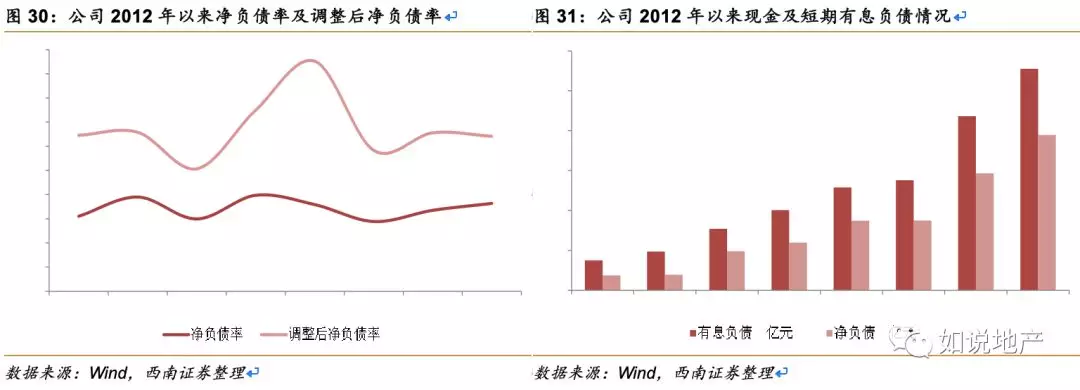

4)负债率控制得当,负债结构优质安全性高。截至2019年上半年,公司现金对短期有息负债的覆盖倍数达2.9X,远高于行业内可比公司,短期偿债能力强。2012年以来,公司净负债率均控制在60-80%的区间,2019年上半年,公司净负债率提升至72.7%,较2018年末提升了5.7个百分点,但公司多年来净负债率控制得当,预计未来仍将维持在80%以下水平。2019年上半年末,公司加权平均融资成本为7.47%,较2018年上升0.24个百分点。

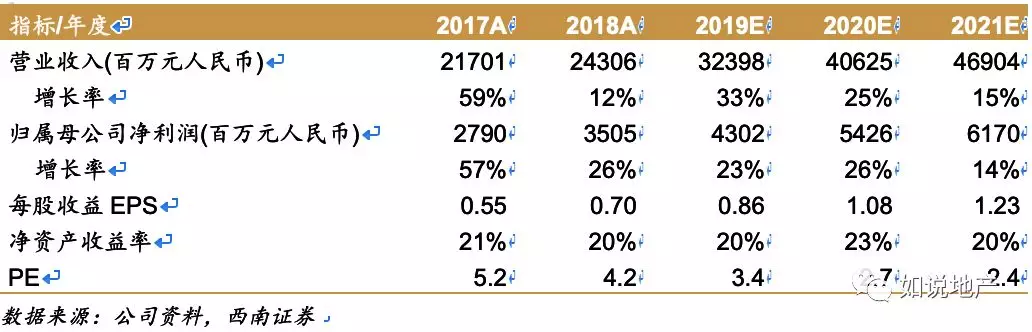

盈利预测与评级

预计公司2019-2021年营业收入分别为人民币324、406和469亿元,归母净利润分别为43.0、54.3和61.7亿元,EPS分别为0.86、1.08和1.23元,对应PE分别为3.4、2.7和2.4倍。结合对标公司估值水平及公司的优质的土储资源,给公司予2019年4.5倍PE,对应目标价4.24港元,首次覆盖给予“买入”评级。

风险提示

宏观调控风险、区域政策风险、项目合作风险、销售回款风险等。

主要观点

1 业绩稳健增长,向千亿销售额迈进

1.1 从海西起家,践行“区域深耕,全国领先”

禹洲地产股份有限公司(01628),1994年成立于厦门,专注于地产开发业务多年,公司从2004年启动全国拓展战略,成功深入布局福州、上海、合肥等城市,2009年11月在香港联交所上市后,持续深耕厦门和福州为核心的海西区域,2010年成功开拓环渤海区域,2014年加强长三角区域布局,从南京、苏州等城市重点开拓,并将苏州定位于长三角中心,辐射苏南地区,并于2016年将总部搬迁至上海,2019年是公司成立25周年以及上市10周年的里程碑。

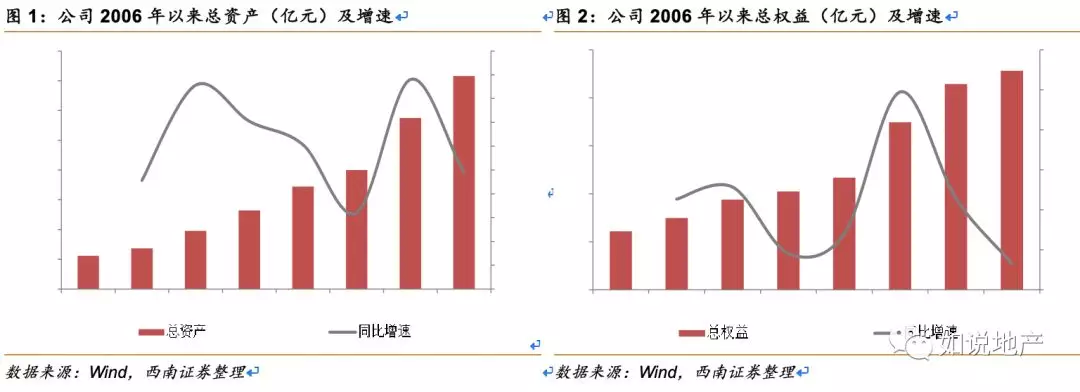

2017年,公司全面启动“区域深耕,全国领先”的战略,坚持“进入一座城,深耕一座城”的发展原则,形成长三角、环渤海、大湾区、华中、海西、西南六大区域,进驻北京、上海、南京、杭州、苏州、合肥、天津、惠州、武汉、厦门、泉州、福州、香港等30个城市,截至2019年上半年末,公司总资产规模为1432亿元,同比增长24%,2012-2018年总资产复合增速为26%。截至2019年上半年末,公司总权益规模为228亿元,同比增长6%,2012-2018年总权益复合增速为20%。

1.2 强强联合,引入华侨城(亚洲)为第二大股东

2018年8月,公司宣布以3.96港元/股向华侨城(亚洲)发行4.6亿股公司股份,华侨城(亚洲)控股有限公司为华侨城集团港股上市平台,总认购金额为18.2亿港元,认购完成后华侨城(亚洲)占扩大后股本的9.9%,为公司第二大股东。而此前公司和华侨城在多个项目上均有深入合作,位于厦门的禹洲·华侨海景城以及禹洲·华侨金海岸均为双方合作的成功案例,此次战略入股利于双方在项目开发和产业方面更深入合作,同时国资背景的加入或为公司评级和融资方面带来诸多优势。

1.3 公司盈利能力强,业绩进入释放阶段,派息丰厚慷慨分红

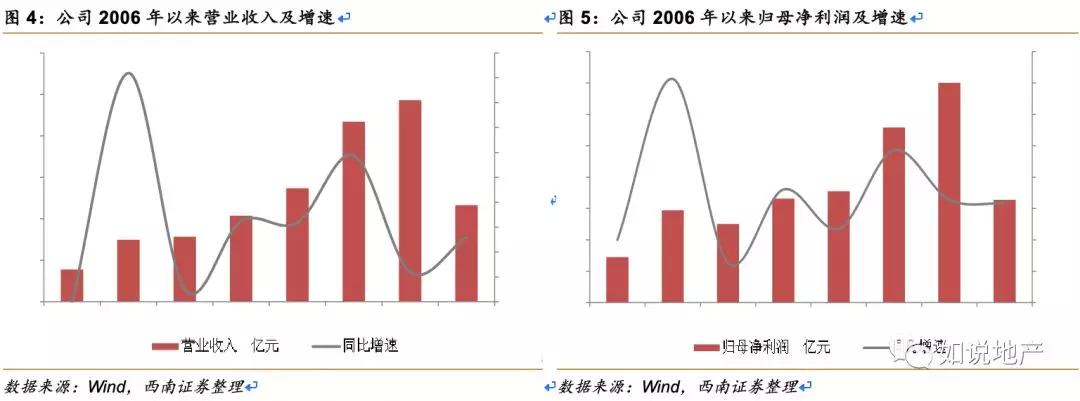

营业收入稳步增长。2012-2018年,公司营业收入复合增速为35.7%,2019年上半年,公司实现营业收入116.4亿元,同比增长25.9%;2012-2018年,公司归母净利润复合增速为30.0%,2019年上半年,公司实现归母净利润16.4亿元,同比增长23.2%。

商业和物业管理业务将迎来较高增速成长期,多元化业务板块值得期待。在其他业务方面,2019年上半年,公司实现租金收入1.5亿元,同比增长44%,物业管理费收入1.8亿元,同比增长12%。上半年,公司租金、物业管理费、酒店收入占营业收入的比例分别为1.3%、1.5%、0.1%。商业方面,公司在上海、厦门、合肥、南京、武汉和杭州等一、二线城市,运营筹备项目共27个,均位于城市核心区域,随着商业项目的增加,公司预计2020-2022年商业板块预期收益复合增速将达35%,在营面积复合增速达30%。同时,物业管理业务方面,截至2019年上半年,公司已覆盖22城市,58个项目,管理面积超1300万平米。

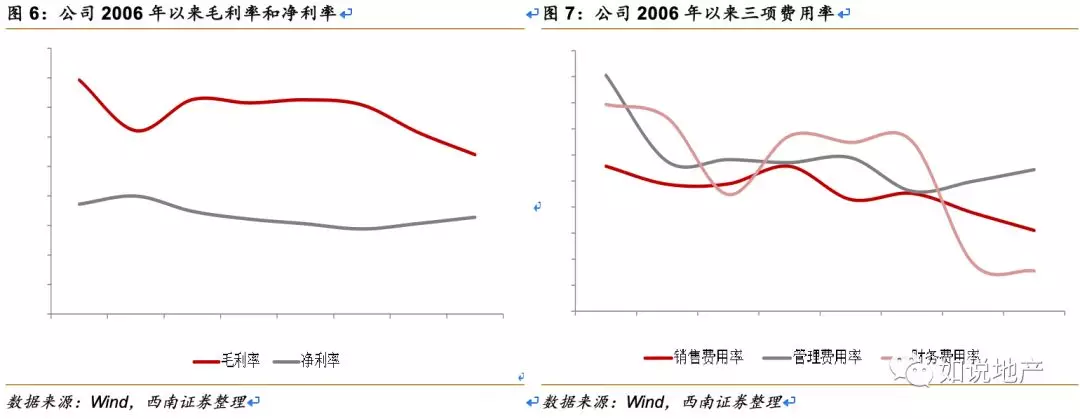

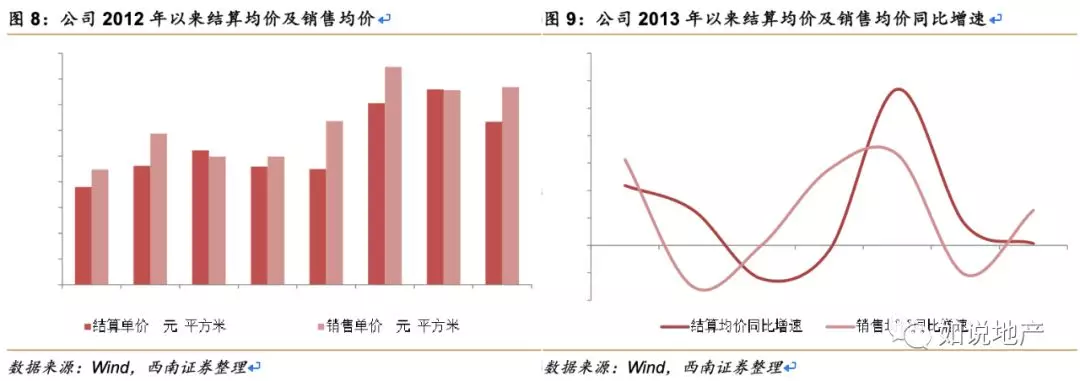

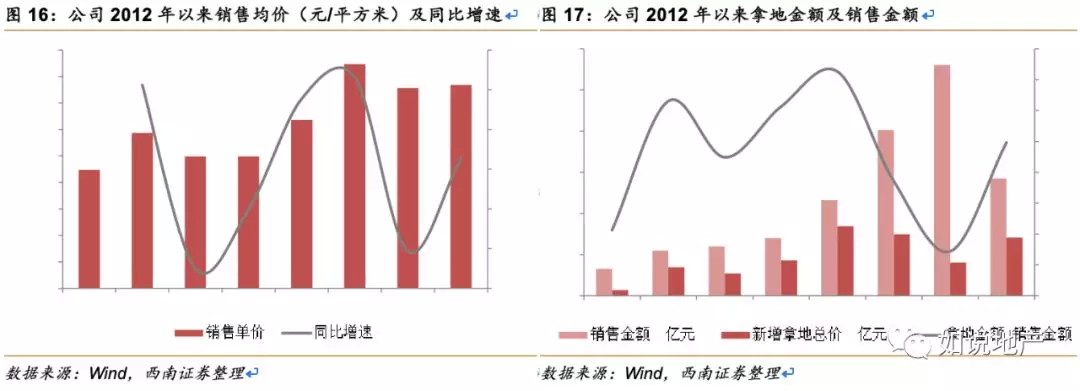

盈利能力强,净利率小幅提升,费用率平稳可控。2017年以前公司毛利率均维持在36%左右,2019年上半年公司毛利率为27.0%,较2018年全年下滑了3.7个百分点,主要由于结算单价下滑以及部分利息资本化所致,而随着2019年上半年销售单价的提升,我们预计全年公司综合毛利率有待小幅提升。而2012年以来,公司净利率基本维持在15-20%的区间,盈利能力稳定,2019年上半年公司净利润率16.4%,较2018末增加1.1个百分点,在毛利率降低的情况下,净利率表现靓丽,盈利能力强。期间费用率方面,2013-2018年公司三项费用率较为平稳,2012年以来,销售费用率均维持在2%左右,管理费用率均维持在2-3%,而2018年及2019年上半年财务费用率大幅降低,主要由于部分财务成本资本化计入营业成本所致。

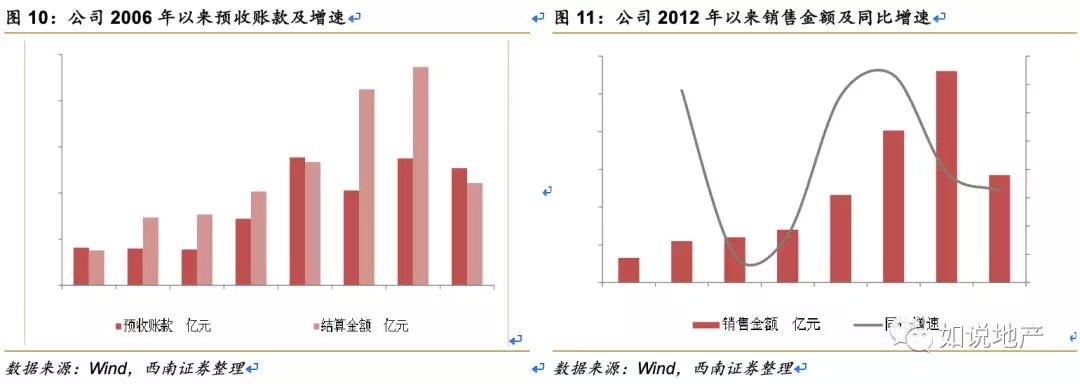

可结算资源充沛,未来业绩具备保障。2019年上半年,公司合约负债127亿元,较2018年末下降了7.7%。主要是由于公司近期降低了销售权益比例,整体上,公司全口径的已售未结算规模约超过680亿元,可结算资源非常充沛,为未来的项目结算提供保障。

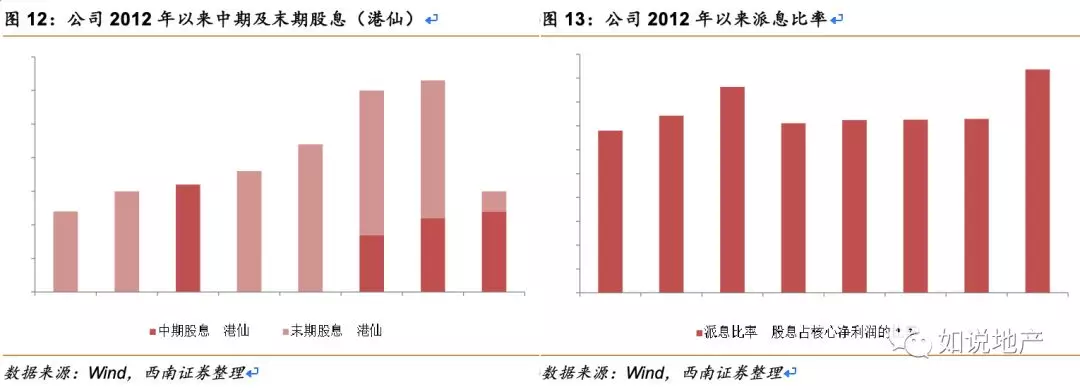

低估值高分红典范,预计19年股息率高达12.3%。2019年上半年,公司宣布发放2019年中期股息每股12港仙及上市十周年特别中期股息每股3港仙,派息比例约为上半年归母核心净利润的46.8%,今年全年若按照中期派息比例测算,我们预计全年股息率约为12.3%。回顾历年,公司每年均维持较高的分红比例,2012-2014年,公司派息比例逐年提升,2014年高达43%,2015-2018年公司派息比例均约为全年归母核心净利润的36%左右。

2 可售货值优质充足,销售将不断迈入新台阶

2.1 上半年销售回款亮眼,下半年推盘量大,可售货值充沛

下半年公司销售全面提速,预计完成全年销售目标无虞。2019年上半年,公司合约销售金额为284.7亿元,同比大幅增长32.5%,完成全年销售目标670亿元(按年同比增长19.6%)的43%,销售权益比为60%,销售回款约为242亿元,全年公司预计将实现销售回款412亿元。2019年上半年合约销售面积185.3万方,同比增长17%,合约销售均价15366元/平方米,同比增长13%。展望下半年,由于公司供货充足,整体下半年供货约800亿元,其中一二线占比约90%,我们认为公司大概率完成销售目标。截至2019年9月,公司已实现销售金额488.7亿元,已完成全年销售目标的73%,实现销售面积326.1万方,销售均价14986元/平方米。7-9月,公司月均销售额68亿元,若后三个月按此销售规模,公司大概率超额完成全年670亿元的销售目标。

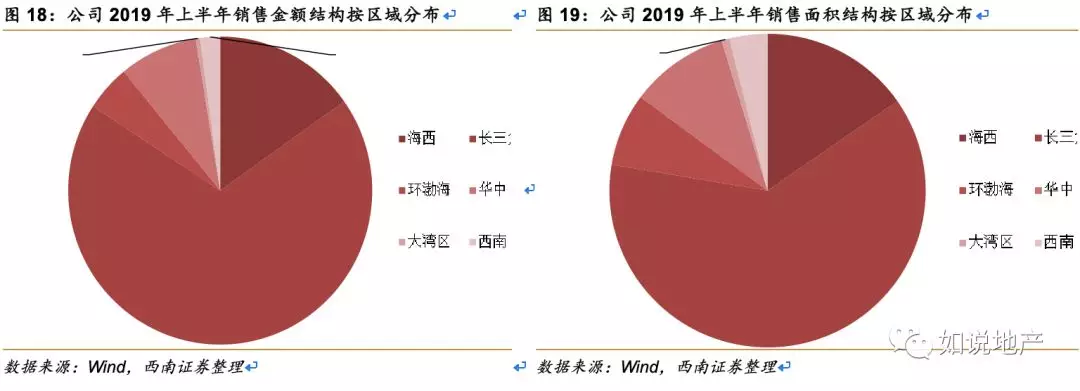

长三角为公司主要的供货区域,苏州、合肥、扬州单城销售业绩优异。2019年上半年,公司销售金额按区域划分,长三角、海西、华中、大湾区、西南、环渤海销售金额分别为196.6亿元、43.2亿元、23.8亿元、1.3亿元、6.1亿元、13.7亿元,占比分别为69%、15.2%、8.4%、0.5%、2.1%、4.8%,长三角和海西地区是公司主要的推盘销售区域。2019年上半年,公司所深耕城市取得优异销售表现,苏州、合肥、扬州分别位列市场第六、第七和第九,另外,2019年上半年公司在合肥和南京的销售规模分别为40.5亿元和35.3亿元。

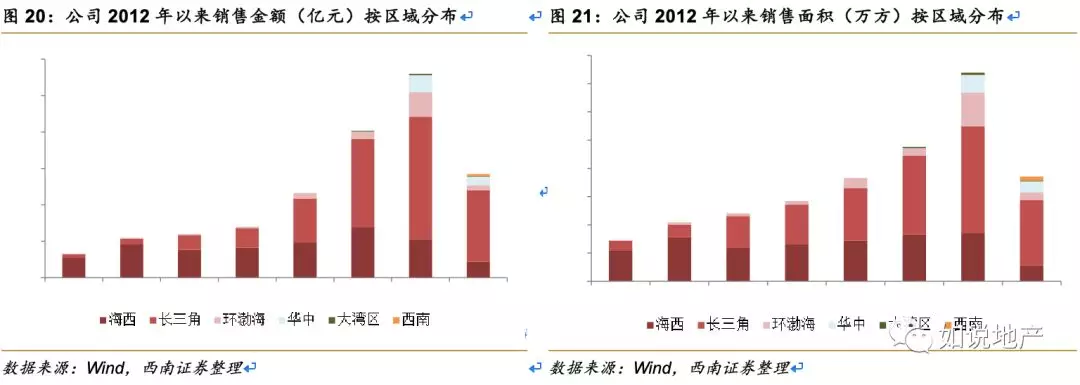

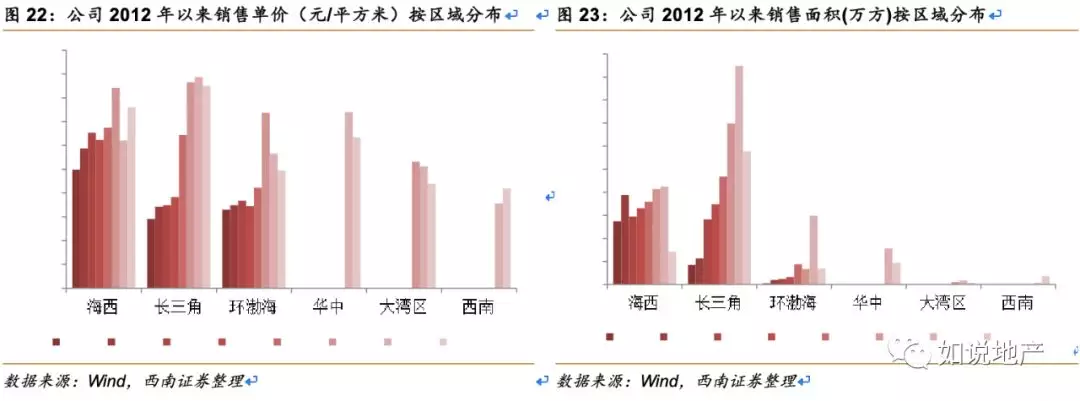

公司2012年以来的销售结构变化:(1)2012年以来,海西区域维持一定量的供货力度,公司每年在海西区域销售面积约为70万方左右,同时近年来,海西区域销售单价小幅稳步上升;(2)2014年以来,公司加大了在长三角地区的供货量,长三角区域销售面积持续高速增长,从2012年的17万方增长至2018年的190万方,2019年上半年,公司在长三角区域的销售面积为115万方,整体上2012-2018年公司在长三角区域的销售面积复合增速高达49%,销售单价复合增速为20%;(3)2010年成功开拓环渤海区域,并于2017年后逐步进入华中、大湾区、及西南区域核心城市,这些区域占供货量的比重较小。

2.2 土地储备低廉优质,聚焦一二线核心区域

2019年公司成功获取多处优质地块,一、二线占比81.9%。2019年上半年公司精准把握土地市场机会补充土储,在北京、上海、青岛、郑州、佛山等城市新增14个优质项目,其中9幅地块以底价或低溢价率成交,由于多在一二线城市拿地,平均楼面价为人民币11106元/平方米,上半年公司全口径拿地总建筑面积212万方,总地价236亿元,货值约为503亿元,其中权益拿地金额141.3亿元,权益拿地总建筑面积153.4万方,整体上拿地金额占销售金额的50%左右,较2018年显著提升。从建筑面积分类,环渤海、大湾区、华中和长三角占比分别为18.7%、18.8%、16.2%和46.3%。

公司在长三角区域的土地储备自2017年以来显著增长,为公司最重要的战略区域,同时公司积极布局大湾区,并逐步拓展华中及环渤海区域。截至2019年上半年公司总土储建筑面积按照按区域分,华中、西南、大湾区、环渤海、长三角、海西土储占比分别为:7.6%、3.6%、5.9%、23.6%、40.3%和19.0%;平均土地成本分别为4348元/平米,4263元/平米,4433元/平米、2805元/平米、8087元/平米和4818元/平米。同时,2019年下半年,公司至少有200亿以上的旧改货值落地,公司非常重视大湾区项目的开发布局,旧改为公司大湾区土储来源的重要补充。

3 负债率控制得当,负债结构优质安全性高

2012年以来,公司净负债率均控制在60-80%的区间,2019年上半年,由于长期借款较2018末增加53.9%,公司净负债率提升至72.7%,较2018年末提升了5.7个百分点,但公司多年来净负债率控制得当,预计未来仍将维持在80%以下水平。而2019年上半年预收账款调整的净负债率为128%,较2018年末下降了2.8个百分点。截至2019年上半年,公司有息负债规模为555亿元,扣除现金的净负债规模为389亿元,占总有息负债的70.1%,占比较2018年小幅提升。

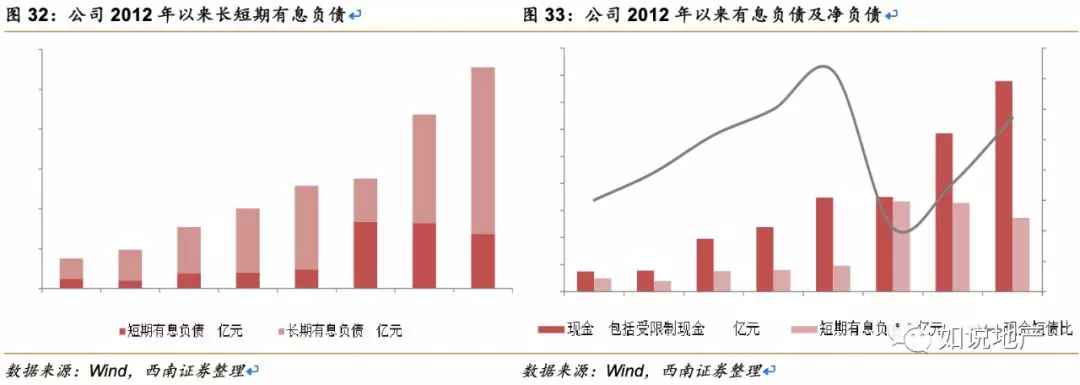

2019年上半年,公司在手现金389.3亿元,较2018年末增加了32.9%,公司短期偿债能力强,2017年以来公司现金短债比逐年提升,截至2019年上半年,公司现金对短期有息负债的覆盖倍数达到2.9X,远高于行业内可比公司。2019年上半年,公司共计发行三笔15亿美元优先票据,并发行35亿元公司债和6.4亿元物业管理费ABS。公司长短期债务结构优质,2019年上半年末,公司长期有息负债419亿元,占比为75%,短期有息负债137亿元,占比为25%,除了2017年,公司长期有息负债占总有息负债的比例均为60-80%。另外,截至2019年上半年,公司总有息负债中企业债为125亿元,银行及其他借款213.5亿元,优先票据216.7亿元,美元债占46%,港元债占3%;

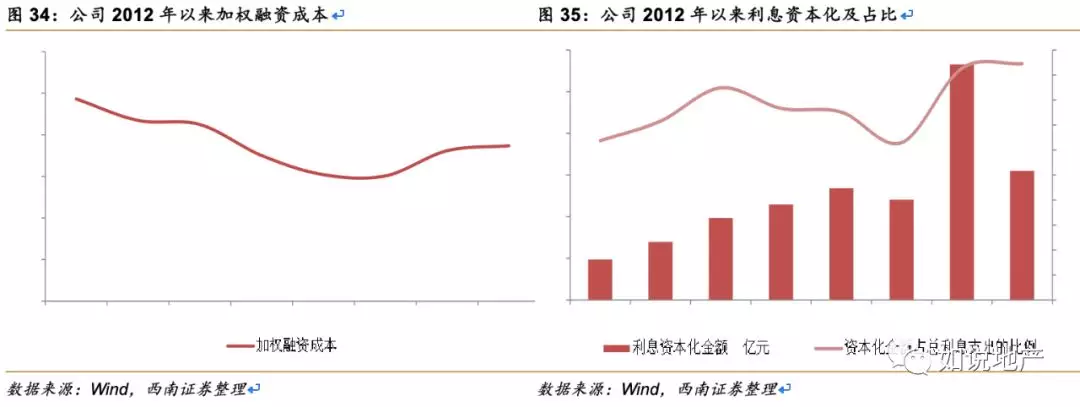

2012年以来,公司加权平均融资成本呈现小幅下降趋势,2018和2019年上半年由于整体市场融资收紧及成本上升的影响,公司加权平均融资成本较2017年小幅上升,但依旧处于可控区间,2019年上半年末,公司加权平均融资成本为7.47%,较2018年上升0.24个百分点。在利息资本化方面,2017年之前公司资本化金额占总利息支出的比例约为75%左右,2018年公司加大了利息资本化的力度,这也是导致公司毛利率小幅下降的原因,但同时公司盈利能力依旧维持强劲,净利率较之前年度维持平稳维持在高位。

4 盈利预测与估值

基于上述分析,我们做出如下假设:

假设1:公司结转速度加快,2015-2018年销售复合增速高达58.7%,未来结转增速具备保障,可结算资源充沛,我们预计公司2019-2021年结算金额的增速分别为33%、25%以及15%;

假设2:公司多布局于一二线而土储单价较低,预计公司2019-2021年综合毛利率维持稳定,分别为31%、31%、31%;

假设3:2019-2021年,物业、商业物业不动产租金业务及酒店业务稳步发展,假设2019-2021年其他各项业务毛利率基本与2018年持平;

预计公司2019-2021年营业收入分别为人民币324、406和469亿元,归母净利润分别为43.0、54.3和61.7亿元,EPS分别为0.86、1.08和1.23元,对应PE分别为3.4、2.7和2.4倍。结合对标公司估值水平及公司的优质的土储资源,给公司予2019年4.5倍PE,对应目标价4.24港元,首次覆盖给予“买入”评级。

扫码下载智通APP

扫码下载智通APP