背靠网易(NTES.US),有道(DAO.US)难走

智通财经APP观察到,近日网易有道(DAO.US)向美国证券交易委员会(SEC)提交了更新后的IPO招股书,将IPO发行价区间设定为每股美国存托股票(ADS)15美元至18美元。

文件显示,在此次IPO交易中,网易有道将提供560万股美国存托股票,每股美国存托股票代表1股A类普通股。

另外,网易有道还已向承销商授予额外配售选择权,承销商可在30天内额外购买最多84万股美国存托股票。若承销商完全行使额外配售选择权,则网易有道此次IPO交易的最大筹资额约为1.16亿美元。

作为网易系首支独立上市股,网易有道能否在美股获得资本市场的青睐呢?

在线教育之路逐渐清晰

智通财经APP了解到,网易有道的商业模式不算复杂。

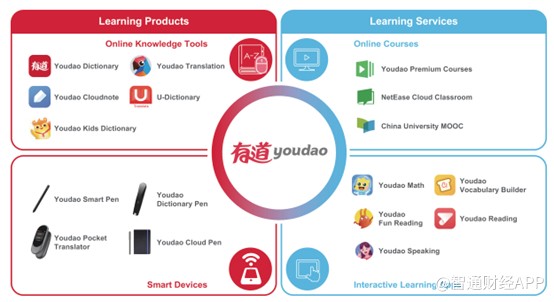

招股书显示,网易有道的核心业务主要分为四个部分:一、在线学习工具,包括有道词典、有道翻译、有道云笔记等;二、智能硬件,包括有道翻译王、有道智能笔、有道词典笔等;三、在线课程,包括有道精品课、网易云课程、中国大学MOOC等;四、交互式学习应用,包括有道数学、有道背单词、有道乐读等。

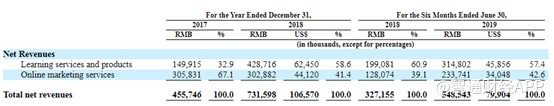

在收入分类中,主要分为学习服务和产品、在线营销服务。2017年至2019年上半年,学习服务和产品收入贡献比不断提升,由原来的占比约3成至现在的约6成,学习服务和产品以及广告业务双轮驱动,促进了网易有道近三年收入的不断增长。截至2018年及2019年6月30日,网易有道分别实现收入7.32亿、5.49亿元人民币,同比分别增长60.53%、67.67%。

具体而言,学习服务和产品包括有道精品课程、网易云课堂和中国大学MOOC,2017、2018年公司分别实现在线课程净收入1.15亿元人民币、3.294亿元人民币(合4800万美元),分别占学习服务和产品净收入的76.7%、76.8%。其中,有道精品课程分别于2017、2018年实现收入8910万元人民币、2.842亿元人民币(4140万美元),成为网易有道收入贡献最大的在线课程绝对主力产品。

在线营销服务主要为不同形式的广告,如弹窗、链接、视频、流媒体等, 2017年和2018年以及截至2019年6月30日的六个月中,网易有道分别从基于效果的广告服务产生了在线营销服务净收入的84.4%,76.9%和82.3%,2019年上半年公司拥有月2200个广告客户。

自有道提出正式进军在线教育之后,也确实“不忘初心”,从营收贡献比和网易有道的发展倾向性来看,在线教育的比重逐年加大,下半年截至2019年8月31日两个月,在学习服务和产品业务的推动下,网易有道的平均MAU总数达到了1.06亿。

然而,在中国进驻在线教育的何止有道一家,但是都面临一个同样的处境。

变现困难,增收不增利

在线教育是教育形式发展到一定阶段的产物,在此之前主要为离线教室教育,在线教育有包含相对单一的在线视频和课程教育,以及高度交互的在线AI教育。

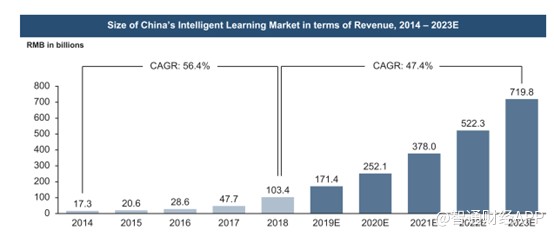

智通财经APP了解到,中国的AI学习市场发展较快,2014年至2018年其市场规模由173亿增加至1034亿,年复合增长56.4%,预计未来五年将以47.4%的年复合增长率增至2023年的7189亿。不过在这个行业里并不缺乏竞争者,除了网易有道,还有尚德机构(STG.US)、英语流利说(LAIX.US)、无忧英语(51TALK.US)等代表性在线教育机构,增加了同业竞争的激烈程度。

当然,除了行业竞争之外,还要受限于行业特性,令一众在线教育企业实现盈利相当困难。虽然网易有道的营收增速超过了60%,营收规模在今年上半年就达到了5.49亿元全年有望突破10亿,不过净亏损幅度却也在不断扩大。

尽管公司增速较快,但三项费用的高速增长,大幅拉低了公司利润表现。一直以来,公司营业费用占收入比重达约60%。其中,仅营销费用占比就达到30%。2018年,公司净亏损达2.09亿,同比增长27.7%。截至2019年6月30日,公司净损失同比翻倍至1.68亿元,净亏损增大的幅度远高于收于增加的速度,这是公司一个比较危险的信号。

对于在线教育企业来说,变现是公司盈利的关键,如何提高用户的付费转化率是一个行业痛点。智通财经APP观察到,对于核心业务精品课来说,去年的付费用户增长为53.8%,而今年却大幅下滑至6.3%,竞争积累程度可想而知,这是另外一个危险的信号。

而且,从目前公司的现金流来看也不容乐观。

现金流危机,何时才能盈利?

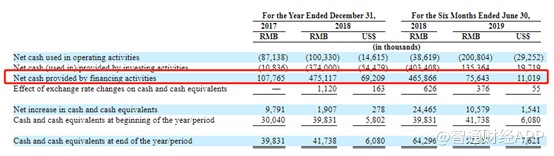

由于公司的经营现金流常年为负,所以不能给公司带来现金收入,从现金流量表看,2017年至今,公司的运营净流出现金约3.88亿。资金来源主要还是融资端,当然,这也是在线教育企业的常态。

背靠网易,网易有道相对来说还好过一些,从融资情况看,主要是2018年上半年对外融资4.3亿元,才令当前的在手现金保持正数,智通财经APP观察到,网易有道年(期)末在手现金一般在5000万左右。

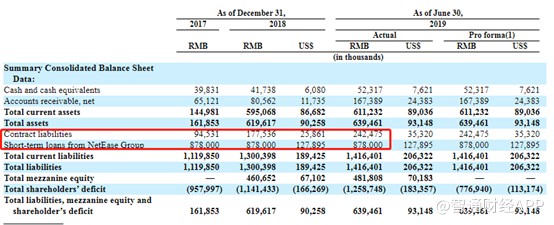

但是公司的债务端可就不容乐观了。智通财经APP观察到,截至2019年6月31日,网易有道的流动负债达到14.16亿,其中合约负债2.42亿,而网易集团的短期贷款达到8.78亿元,这意味着,从当前在手现金和此次上市融资情况来看,光是偿还这些短期贷款就已经压力山大了,如果没有更多的资金来源,未来会更加举步维艰吧。

怎样才能改变这一现状实现盈利?或许从根本上考虑,在当前在线教育的行业发展情况、市场需求方面,甚至于技术支持等各方面来讲,在线教育想要实现盈利本身就是一个值得探讨的问题,对于某一个企业来讲,无非就是提高用户数量和活跃度、提升付费转化率、降低营业成本等等,但是网易有道能否做好,可能还需要时间来验证。

扫码下载智通APP

扫码下载智通APP