阅文(00772)修改与腾讯(00700)版权合作协议,深层原因何在?

本文来自微信公众号“互联网与娱乐怪盗团”,作者:裴培,焦杉。

发生了什么事情?

2019年10月23日,阅文集团(00772)与腾讯(00700)2019年版权合作框架协议的修订生效,上调2019年至2021年版权合作持续关联交易金额上限,余下其他重大条款将保持不变。2019年至2021年的新年度上限分别为9.5亿元、13亿元和17亿元。修订主要原因是新丽传媒在2019年年中采取新业务模式,将在剧本阶段与视频平台采取签订剧本许可费协议,提请获得剧本版权所带来的回报,并优化现金流,每项剧本版权许可在0.5亿元至4亿元不等,预计将提高2019年至2021年腾讯向新丽传媒支付的剧本版权许可费金额。

我们是怎么看的?

影视剧制作行业进入整合期,新丽传媒内容策划和制作实力出众,新模式下变现能力或将增强。视频平台竞争胶着,高品质内容抢手。而新丽传媒的内容策划和制作实力相对占优,为将优势在各环节中最大程度地变现,不同于以往直接售卖影视剧成品的播放权,新业务模式的实质是将影视剧从内容策划、剧本完成到落实拍摄制作环节拆分变现,发挥原本没有制作余力的优秀剧本储备价值。

因为影视剧的生产周期较长,一家制作公司对于产品质量和数量追求很难兼得,中间环节有价值损耗。新模式充分发挥内容策划及制作方面的核心竞争力,也可以锁定剧本版权的买家并更早获得剧本版权许可所带来的回报。2019年,阅文集团将向腾讯授出4至5项剧本版权,2020年和2021年预计每年还增加1至2项剧本版权。

与腾讯的合作为新丽传媒新模式的广泛开展提供标杆,双方合作深化是长期战略决定的,也是双赢基础奠定的。腾讯需要阅文集团、需要优质内容,阅文集团也可以借力实现商业价值最大化。腾讯视频的流量头部地位明显,新丽传媒与腾讯合作推行剧本版权许可费的新模式只是一个起点。

新丽传媒目前拥有超过100部剧本版权,拥有内部文学策划团队和多名长期签约编剧,除了保证现有产能的影视剧作品供应外,额外剧本储备也可以在新模式下持续变现。并且截至2019年6月30日,阅文集团拥有约780万作家、1170万文学作品。阅文集团原文学作品业务与新丽传媒的联动也预计会不断加强,版权运营业务长期发展空间较大。

投资者应该关注什么?

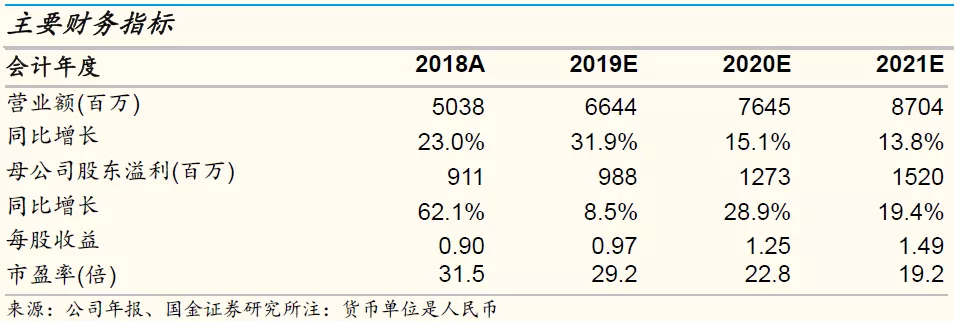

我们预计阅文集团2019/2020/2021年归母净利润将分别增8.5%/28.9%/19.4%, EPS分别为人民币0.97/1.25/1.49元。基于P/E/G和SOTP的混合估值,得到目标价37.34港元,对应27倍2020E P/E,维持“买入”评级。

风险提示:用户增长乏力;作者流失风险;内容监管趋严;人口红利见顶;来自免费阅读的竞争;商誉减值;数据准确性差异。

新丽传媒业务模式创新,阅文与腾讯版权合作深化

2019年10月23日,阅文集团批准生效了与腾讯2019年版权合作框架的协议修订,上调了2019年至2021年各年版权合作持续关联交易金额的上限,余下其他重大条款将保持不变。协议的范围为就阅文集团文学作品内容改编、发行改编自文学作品的产品方面展开合作,应付阅文集团费用或许可费,包括剧本版权许可费以及电影、电视剧、动画、漫画、音频和游戏等形式的改编授权。2019年至2021年的新年度上限分别为9.5亿元、13亿元和17亿元,2020年和2021年同比增速分别为36.8%和30.8%。而原合作协议2019年的上限为3.12亿元。

原协议条款中年度上限金额可以拆分为三部分,其中阅文集团无运营权的音频和漫画作品许可费为固定上限金额,其余部分为动态上限金额:1)版权合作持续关联交易(不包括阅文集团团无运营权的音频及漫画作品)下产生的收入不得超过公司上一财政年度经审核收入的6%,故而2019年的上限金额为3.02亿元;2)2019年至2021年,腾讯就许可阅文集团无运营权的音频作品应付的年度许可费分别不得超过900万元、1100万元及1350万元;3)2019年至2021年,腾讯就许可阅文集团无运营权的漫画作品应付的年度许可费分别不得超过100万元、200万元及300万元。修订后,阅文集团与腾讯的版权合作持续关联交易金额年度上限有了明显的提升。

从2017年至2018年的历史情况来看,实际上腾讯每年向阅文集团支付的版权合作费用及许可费占年度上限金额的35%至55%,由腾讯给阅文集团贡献的版权运营收入占比在20%至30%的水平。我们预计2019年至2021年的实际利用率会有较大幅度提高,主要因为本次对于版权合作协议的修订,来自于阅文集团旗下新丽传媒在2019年中期采取了业务模式的创新,或将提高腾讯向新丽传媒支付的剧本版权许可费金额,也是公司上调2019年至2021年年度上限金额的主要考虑因素。

在新业务模式下,新丽传媒将在剧本阶段与视频平台采取签订固定剧本许可费的协议,提请获得剧本版权所带来的回报,并优化现金流,每项剧本版权许可在0.5亿元至4亿元不等。对于视频平台而言,此模式也可以提前锁定稀缺的优质剧本版权资源,并拥有一定的制作灵活性。

目前,根据阅文集团与腾讯的磋商结果,截至2019年12月31日,阅文集团将向腾讯授出4至5项剧本版权,截至2020年和2021年预计每年还增加1至2项剧本版权。因此,预计有关剧本版权的授权许可费将占阅文集团来自2019年版权合作框架协议项下版权合作持续关联交易所产生的收入的重大部分(约70%),而版权合作持续关联交易的其余部分将主要专注于将阅文集团的文学作品改编成为游戏、电影、电视剧、漫画和动画。

新丽传媒变现能力有望加强,版权运营持续发展

影视剧制作行业进入整合期,高品质内容优势会愈发突出

近年来,尤其是2019年开始,影视剧制作行业其实已经步入整合期。低品质内容制作公司正在面临被淘汰的局面,而因视频平台竞争胶着,高品质内容仍非常抢手。2018年8月之后,影视剧的售价因明星限薪令的严格执行有明显下降。前两年行业平均水平来说,S级剧集售价为每集1000至1500万元(以50集来算,总共可以达到5至7.5亿元),现已回落至800万元以下(以50集来算,总成本在4亿元以下)。

目前,一线演员最高片酬的限价是一部剧5000万元,而以前一部剧最高有超过1.5亿元的。通常来说,影视剧制作公司向视频平台售卖电视剧是To B业务,售价的确定参考的是预期带来的播出效果(流量+口碑),其中IP和演员是重要的参考指标。那么,在既定演员的成本有上限的情况下,电视剧的价格对于内容(IP+剧本+制作)的重视度预计会有明显的倾斜性提高,这也是行业可持续长久发展的路径。

在所有影视剧制作公司里,新丽传媒的内容策划和制作实力相对占优,走的是精品化路线,《我的前半生》、《如懿传》、《小丈夫》、《父母爱情》等热播剧作皆在一定程度上可以证明。为扩大差异化优势,视频平台对高品质内容的需求是越来越旺盛的,好的内容一直都是稀缺性资源。

为了将内容优势在各环节中最大程度地变现,2019年年中新丽传媒对业务模式进行了创新,将挑选某些剧本版权供在线视频平台(包括但不限于腾讯视频)选择,然后新丽传媒与相关在线视频平台就所选择剧本版权的许可费进行磋商,剧本版权的许可费将采用固定费用模式。固定金额的许可费经协定后,新丽传媒将授予在线视频平台相关剧本版权,而在线视频平台将选择制作公司来制作相关电影及电视剧。传统制作模式下,新丽传媒是负责开发及制作电视剧和电影,并将相关电视剧或电影的播放权发行给予电视台、影院及或在线视频平台。

不同于传统制作模式,新业务模式能够使新丽传媒充分发挥其在内容策划及制作方面的核心竞争力,也可以锁定剧本版权的买家并更早获得剧本版权许可所带来的回报。并且,将影视剧从内容策划、剧本完成到落实拍摄制作环节拆分变现,也有助于将原本没有制作余力的优秀剧本储备价值发挥。

通常情况下,影视剧的生产周期较长(12至18个月),一家制作公司要么牺牲质量保证数量,要么牺牲数量保证质量,其实中间环节都有价值损耗。此新模式对于精品化路线的新丽传媒意义非凡。

阅文集团与腾讯的合作是双赢,是长期的战略合作

腾讯需要阅文集团、需要优质的内容源泉持续供应,阅文集团也可以借力实现商业价值最大化,双赢是持续合作的坚实基础。从流量角度来看,腾讯视频的头部地位明显,阅文集团作为“腾讯系”公司,新丽传媒或将率先与腾讯视频合作推行剧本版权许可费的新模式,而这只是一个起点。

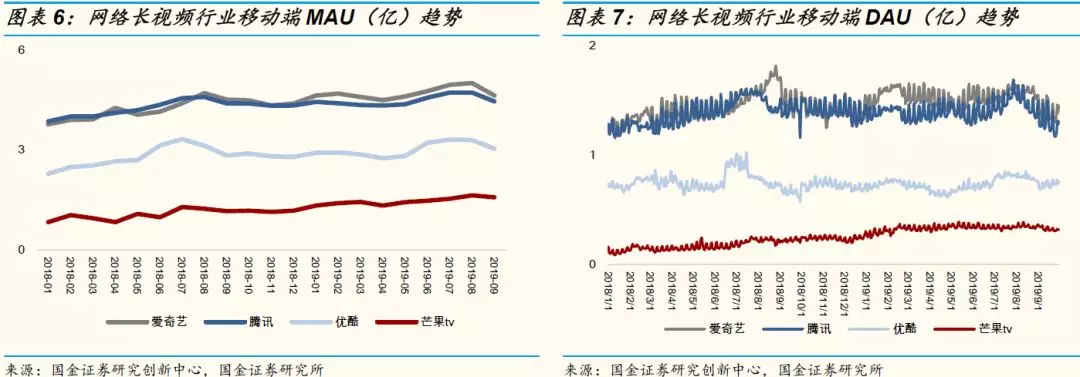

目前,爱奇艺(IQ.US)和腾讯视频处于第一梯队,优酷处于第二梯队,芒果TV处于第三梯队。而网络长视频各移动端应用吸引用户主要依靠差异化的高质量内容来实现,如爆款的剧集和综艺等。因为用户对于长视频的娱乐需求弹性比较大,电视剧和综艺目前仍处于供给导向的格局,即使每年剧集和综艺的产量保持稳定,但高质量的内容还是非常稀缺。自2018年以来,视频行业的整体流量趋势呈上升态势,需求端的整体量级是相对有保证的。

阅文集团与腾讯最大限度的合作可以在一定程度表明,腾讯对于阅文集团在互联网泛娱乐板块战略地位的认可,不仅是网文阅读本身,还有庞大的小说资源沉淀下来的丰富版权资源库,这些是影视剧、动画、漫画、音频、游戏等等环节的重要内容源泉。新丽传媒已就新模式与腾讯磋商4至5项剧本项目。新丽传媒目前拥有超过100部剧本版权(已完成剧本或正在开发剧本),拥有内部文学策划团队和多名长期签约编剧,除了保证现有产能的影视剧作品供应外,额外剧本储备也可以在新模式下持续变现。不仅是和腾讯视频合作,新丽传媒同样可以与爱奇艺、优酷或芒果TV多家展开新模式的合作。并且,截至2019年6月30日,阅文集团拥有约780万作家、1170万文学作品,上半年还有约70部作品授予第三方进行改编,2019年上半年版权业务所带来的收入有12.15亿元,已超过2018年全年水平。我们预计,阅文集团原文学作品业务与新丽传媒的联动也会不断加强,阅文集团的版权运营业务尚有很大的发展空间。

投资建议

我们认为,对阅文集团有两种估值方法。第一种是按照成长股的一般逻辑,按照P/E/G估值,可以适当给予溢价。第二种是SOTP(分部估值),将新丽传媒与原有业务分拆。我们更倾向于采用前者,因为阅文集团原有业务和新丽传媒的融合将日益紧密,而且阅文集团的版权运营业务将远不仅限于新丽传媒。

按照上述第一种估值法(P/E/G),我们预计2020年阅文集团EPS为人民币1.23元,2020-21年净利润CAGR为24.1%,赋予1.15倍P/E/G,即28倍2020E P/E,得到目标价38.60港元。按照上述第二种估值法,我们预计2020年阅文集团的EPS当中,约有35%来自新丽传媒的贡献;参考市面上的可比影视公司,由于新丽传媒的内容策划和制作实力相对出众,赋予该业务18倍P/E,折合每股8.70港元。其余65%来自阅文原有业务的贡献,参考可比的互联网内容平台公司,赋予该业务24倍P/E,折合每股21.20港元。此外,我们预计到2020年底,公司拥有约57亿元人民币的净现金,折合每股6.18港元。以上三项相加,得到目标价36.08港元。按照P/E/G或SOTP估值法,各有道理和局限性,所幸两者的结论差距不大。取两种估值的平均数,得到目标价37.34港元,对应27倍2020E P/E,维持“买入”评级。

风险提示

因互联网娱乐方式多样性增多,公司用户增长或许乏力。互联网娱乐方式层出不穷,各品类产品如长视频、短视频等对于文字阅读的替代效应和正向溢出效应尚未被完全证实。阅文集团免费阅读App的防御产品尚未完全推行,对竞品的对抗力度仍有待证实。如未来出现对文字阅读较好的替代产品,在获客成本走高下,对于公司用户基数发展可能造成一定的冲击。

盗版打击具有周期性,打击力度较难准确预估。网络文学行业付费率的提升,在很大程度上受到国家对于盗版文学作品打击力度的影响。但是政策发布具有一定不确定性,故而付费率可能受到影响。

作者留存跟进具有不确定性,可能对内容产出有影响。阅文集团在线阅读业务依赖内容的持续创作和新生作者的跟进,如果作者大量流失可能对公司发展产生负面影响。

内容监管的政策风险。阅文集团旗下在线阅读业务和版权运营业务受到外在内容监管的影响,小说、影视剧、动漫等作品最终上线也需要考量政策的风险。新丽传媒主营是影视剧的内容制作,而影视剧的发行许可审批进度以及播出上线时间安排具有一定不确定性,重点剧目的收入确认可能低于预期。

人口红利基本见顶,在线阅读获客增长可能受到一定制约。目前,移动互联网人口红利基本耗尽,公司在线阅读业务主要依赖于移动应用端的用户数量增长和付费率提升或流量变现(广告),未来公司获客广度层面可能受到一定制约。

免费阅读竞争激烈,公司在线阅读业务可能面临一定挑战。公司2019年 5月免费阅读App正式上线尚属初期阶段,而竞争对手米读小说等发展较快,虽然短期内竞争对手面临较强政策打压,但长期竞争对手的策略和发展情况具有不确定性,可能对公司在线阅读业务经营和费用投放有一定影响。

商誉减值风险。阅文集团于2018年10月31日完成收购新丽传媒,如业绩波动致其业绩不达预期,公司或面临商誉减值风险。

数据准确性差异。本文中有关MAU和DAU数据来自国金证券研究创新中心自有技术检测,因统计方法和口径差异,数据不排除与官方数据存有出入。我们力求在已有技术层面上较为客观公允地进行数据分析。

扫码下载智通APP

扫码下载智通APP