业绩重回中高双位数增长通道,四季教育(FEDU.US)的投资机会在哪里?

如Q1预期一样,四季教育(FEDU.US)迎来了2020财年Q2靓丽的业绩成绩单。

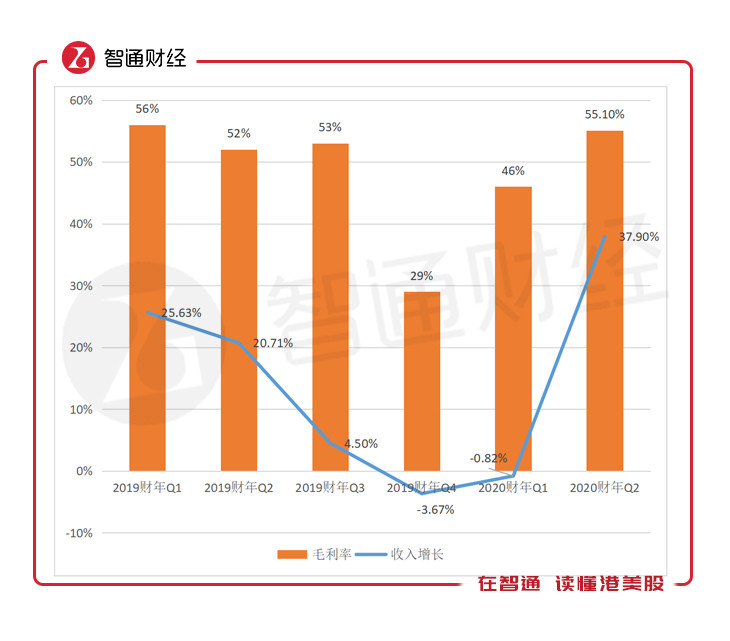

智通财经APP了解到,10月23日,四季教育发布2020财年Q2业绩,收入1.29亿元,同比增长37.9%,略高于Q1时业绩指引预期(增长30-35%),但毛利增长45.3%,运营利润及股东净利润更是大幅度增长,分别增长达234.9%和192.6%。

实际上,该公司经历了前三个季度的业绩调整,Q2才开始重返以往的中高双位数增速通道,虽然成长在管理层的预期之内,但盈利增速却是大大超过预期的。那么,该公司Q2业绩都有哪些值得关注的地方,目前的估值PB仅为0.8倍,是否有投资机会呢?

核心课程高增长

四季教育创立于2007年,最初从事小学数学竞赛培训业务,2015年后开启了多元化业务布局,由单一的数学竞赛进军K12培训各领域。2015年启动幼儿培训计划;2016年在小学领域扩科,主要为英语培训;2017年进军中学领域,提供数学、物理、化学、语文、英语五科的增效培训。

发展到现在,四季教育成为业务覆盖3至18岁多领域的教育培训品牌,已经是上海最大的小学生课后数学辅导教育机构。截至2020财年Q2,该公司共有54个培训校区,比上市时(2018财年Q3为33家)增加21家。

该公司的课程产品主要分为标准常规课程、常青藤课程、特别课程以及其他课程,核心课程产品为标准课程和常青藤课程。

四季教育的标准常规课程有两个细分项目,大班和小班,常青藤课程为定制化课程,针对学生个性化需求提供不同的定制化课程项目,特别课程主要包括特定主题的短期班,为K-12学校提供的针对特定兴趣的课程等。以下为智通财经APP整理的该公司细分课程及价格表:

根据年报披露,该公司按每小时收取学生学费,以课程类型以及班级规模等设置小时费率,课程小时费用参照竞争对手具有优势。对于每个课程,提供分层的课程设置,满足学员不同需求,通过教师优势及广泛的课程设计经验,选择特定概念以及解决学生学习中薄弱环节的内容,在这点上比较吸引学生。

值得一提的是,根据披露,该公司还开发了旨在培养学生对数学兴趣的内容,例如专为幼儿园和小学低年级学生设计的“智慧数学”,课程包含大量数学游戏,并受到学生的一致好评。

按收入构成看,四季教育的收入基本为标准常规课程和常青藤课程贡献,2019财年收入贡献分别为76.02%和22.4%,从过往三年看,上述两项课程收入复合增长率分别为25.4%、49.14%,保持着中高双位数的增速。

投资者会注意到,该公司核心课程保持着较高的增速,但2019财年整体收入增速却放缓了很多,其实主要受到2018年的培训政策影响,使为K-12学校提供的专题兴趣的特别课程收入有所下降,拖累了整体业绩增长。但目前来看,该课程收入贡献已经很低,2019财年占比仅为2%,对未来业绩影响很小。

上文谈到,该公司目前培训校区比上市时新增了21个,而上市后刚好碰上2018年的监管政策,新增校区扩张及运营进度也受到了一定影响,且新增校区产生效益需要时间,使得业绩释放延后。经过三个季度的校区调整,2020财年Q2,新增校区经营大幅度提升,使得该公司整体业务重新回到中高位数的增长通道。

具体而言,且看下文分析。

新增校区效益释放

四季教育上市时(2018财年Q3)开设的校区有33家,上市后扩张速度加快,2019财年Q1(截止2018年5月31日)之后受政策影响速度放缓,开设校区也更加的谨慎。2020财年Q2校区环比新增2个,分别为深圳1个,重庆1个,都是原先布局的九大城市之一。

即使扩张速度放缓,该公司学生报名人次环比也基本保持着中高双位数的增速,2020财年Q2,学生人次39357次,同比增长90.8%,连续三个季度保持高增长态势。学生报名人次的高增长,一方面该公司提供的课程多样化,且定价合理,学生及家长认可,另一方面则为新校区运营效益释放,大幅度提升了学生报名人次。

如上文所分析,政策影响使得新增校区运营进度可能受到影响,而学生报名人次的高增长侧面体现了该公司原校区广受欢迎的程度。值得注意的是,从历年数据看,该公司Q2和Q4报名人次少于Q1和Q3,或主要受到寒暑假的影响所致。

数据来源:公开披露的数据处理

而业绩并不和校区的增长同步,主要为新增校区业绩释放延后所致。实际上,新增校区业绩释放延后的原因,主要为新增的校区收益和成本存在一定的时间差,新增校区需要配备相应的培训老师以及教学设备,这会产生一定的成本,而新校区建立口碑,达到运营成熟需要一定的时间,在时间差下,收益和成本就不同步了。

收益和成本的时间差影响到该公司整体业绩增长以及毛利率水平。

四季教育的毛利率表现要优先于业绩增长表现,主要为新增校区的成本大部分为员工成本以及租金和水电费,2019财年,这两项成本占据该公司成本的87.8%。租金以及水电费成本较为固定,每新增校区都会产生新增固定成本,该公司通过部分经验丰富教师派遣的方式,一定程度上降低了员工成本占比,同时也帮助新校区加快运营。

数据来源:公开披露的数据处理

从往年数据看到,员工成本占比不断下降,而租金及水电费成本占比增加,主要是新增校区的影响,但校区布局放缓后,由于固定成本影响,财务杠杆最先出现效应,可以看到该公司连续三个季度毛利率逐步走高,并逐步靠近上市时的水平。在Q2,新增校区业绩开始释放,与成本同步后,该公司业绩得到了反应。

品牌影响下盈利强劲

四季教育新增校区业绩陆续释放,毛利率得到大幅度提升,运营利润以及净利润也都得到了显著性提升。2020财年Q2,该公司的运营利润率及净利率分别为22%和14.93%,同比分别提升12.92个百分点及7.89个百分点。

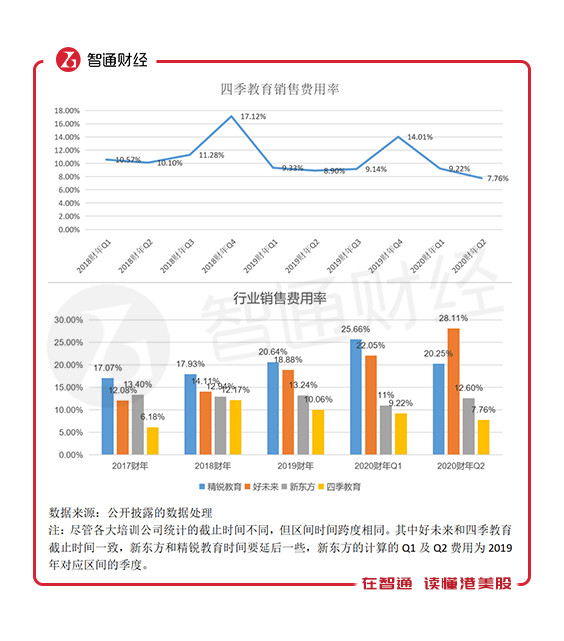

该公司的费用主要为管理费用和销售费用,其中管理费用占大头,上市后管理费用增长较快,主要为上市费用以及扩张校区的部分费用计入,随着新校区效益开始显现,这两块影响逐渐减弱。2020财年Q2,该公司管理费用率及销售费用率分别为25.3%和7.76%,同比分别下降9个百分点及1.3个百分点。

智通财经APP了解到,从季度上看,四季教育的销售费用率处于下行状态,而且对比其他同行,该公司的销售费用率处于较低的水平。

实际上,该公司销售费用率较同行低,主要为品牌效应,使得推广校区以及招录学员并不需要多大的营销开支。该公司的品牌早期闻名于世,该公司的亚太杯与当时的小机灵杯、中环杯、走美杯共称为奥数“四大杯”,一度被认为是名校敲门砖。在2014-2017年的数学奥林匹克比赛中,中国队的所有获得金牌的上海籍选手都是四季教育的学生。在全面取消小学学科竞赛后,该公司仍然凭借教学质量和公司口碑,维持低于同行的销售费用率。

不过并不排除该公司未来扩大销售费用的可能性,品牌价值辐射的区域有限,在一些新的城市以及地区中,仍需要做好推广及营销方向的准备,但对比行业看,该公司销售费用率可利用提升的空间仍很大。

此外,四季教育一直保持了优秀的财务状况,没有银行借款,负债主要为经营租赁负债,在流动负债中,经营租赁负债占比很小,主要为非负债的递延收入部分,若扣除递延收入,2020财年Q2流动负债仅为0.837亿元,占账上现金(5.163亿元)16.2%。扣除递延收入,该公司整体负债率仅为24.6%。

远低于行业的估值

该公司账上拥有5个多亿的现金,扩张资金充足,不过该公司管理层校区布局谨慎,并不是盲目布局,而是在原来已经分布的,比较熟悉经营环境的城市布局。如此,一方面可以扩大已有城市的市场份额,提升市场竞争力,另一方面在监管环境下减少决策上的失误以及额外的费用支出。

企业的发展及扩张离不开决策层的水平,田培庆一直为四季教育的董事长兼首席执行官,也是四季教育的创始人,目前为第一大股东,在经营决策上具有较大的表决权。田培庆于1984年华东师范大学数学系毕业,之后从事教育工作,至今已经有35年,管理经验丰富。且其投入教育多年,校区扩张也比其他人更有话语权。

综上看来,由于政策因素,四季教育在K12课程及兴趣培训上以及新校区运营进度上受到了影响,导致过往季度业绩收入增速放缓。但2020财年Q2,新增的校区效益开始凸显,该公司收入增速重回高增长通道,且由于固定成本因素以及费用优化,毛利率和净利率环比都得到显著性提升。

在资本市场,四季教育上市时刚好碰上国内对培训行业的严监管,导致投资者抱团龙头股(好未来和新东方),而精锐教育、尚德机构以及四季教育股价表现都不好。根据相关软件,四季教育目前PB值仅为0.8倍,美股教育及培训行业PB值为4倍,明显低于行业值。四季教育估值低且存在业绩成长预期,值得关注。

扫码下载智通APP

扫码下载智通APP