营收净利双增,比亚迪(01211)首三季都透露了哪些信息?

在汽车行业下行,销量持续萎靡,新能源补贴退坡的艰难经营环境下,比亚迪(01211)仍给市场投资者带来业绩惊喜。

智通财经APP了解到,10月29日,比亚迪(01211)发布2019年首三季度财报,实现营业收入938.22亿元,同比增长5.44%,归属于上市公司股东的净利润为15.74亿元,同比增长3.09%,符合业绩预期。在目前已披露三季度业绩的上市车企中,比亚迪是为数不多的实现营收净利双增的企业。

比亚迪能够在萧条的行业环境中实现业绩的脱颖而出,或为三大原因:一是新能源汽车龙头地位的巩固,且强者愈强,全产业链布局也进一步降低成本,二是电池板块的外供策略出现一些新的增长点,三是电子板块(手机部件及组装)成长速度加快,且盈利有改善预期。

新能源保持强势

从整个汽车消费环境看,截至今年9月份,汽车销量已连续15个月同比下降,据中汽协会,首九个月,汽车销量1837.1万辆,同比下降10.3%,乘用车销量1524.9万辆,同比下降11.7%。不过从月环比看,连续两个月实现增长,环比逐渐改善,汽车行业有回暖的迹象,第四季度预期还是比较乐观的。

数据来源:中汽协数据处理

在新能源汽车补贴退坡的情况下,参与者发展发生分化,行业洗牌加剧,也面临着增速放缓的问题,首九个月新能源汽车行业销量87.2万辆,同比增长20.8%,相较于2018年的销量增速有一定的放缓。

在这种环境下,比亚迪首九个月实现销量33.58万辆,销量增速比行业高5.81个百分点,其中新能源汽车销量19.26万辆,同比增长34.31%,高于行业增速13.51个百分点,纯电动新能源汽车销量12.37万辆,同比增长达129.29%,远远甩开行业速度。

首九个月,该公司新能源汽车国内市场份额为22.1%,较2017年提高7.5个百分点,遥遥领先于其他参与者(排第二的北汽新能源市占率11.28%),而全球市占率提升至12%,较去年同比增长2%,龙头地位稳固。

图片来源:比亚迪公告

比亚迪的新能源汽车畅销原因,最主要为品牌产品打造,且产品质量够硬,价格较同行厚道,并获得消费者的认可。在乘联会发布的首九个月新能源汽车销量排行榜中,前4的车型中比亚迪占据3款,分别是比亚迪元EV、比亚迪e5、比亚迪唐DM。此外,7月上市的宋Pro持续热销,月销量连续破万,8月、9月分别销售达12716辆、15039辆。

在第四季度,比亚迪将推出多款车型,包括王朝系列的全新秦和e系列的e3等,或进一步拉动公司销量。

从竞争角度看,新能源汽车行业市场份额将逐步集中龙头企业。在车市萎靡及新能源补贴退坡下,行业洗牌加剧,小型新能源汽车厂商及造车新势力难承压,一方面销量下滑导致汽车厂商资金紧张,另一方面补贴退坡极大地压缩盈利空间,市场份额将集中到大型汽车厂商。比亚迪龙头地位稳固,凭借着产品质量及价格优势,不断占领市场份额。

此外,比亚迪在商用车方面,抢尽了行业风头,海外市场迎来增长爆发期。该公司的客车今年获得英国、哥伦比亚及印度等地的订单,成为唯一进入欧洲、美国、日本、韩国等四大汽车发达地区的中国品牌。在欧洲市场,该公司的纯电动大巴市场占有率超过20%,其中在英国市场占有率约60%,在伦敦市场占有率超80%,均稳居第一。

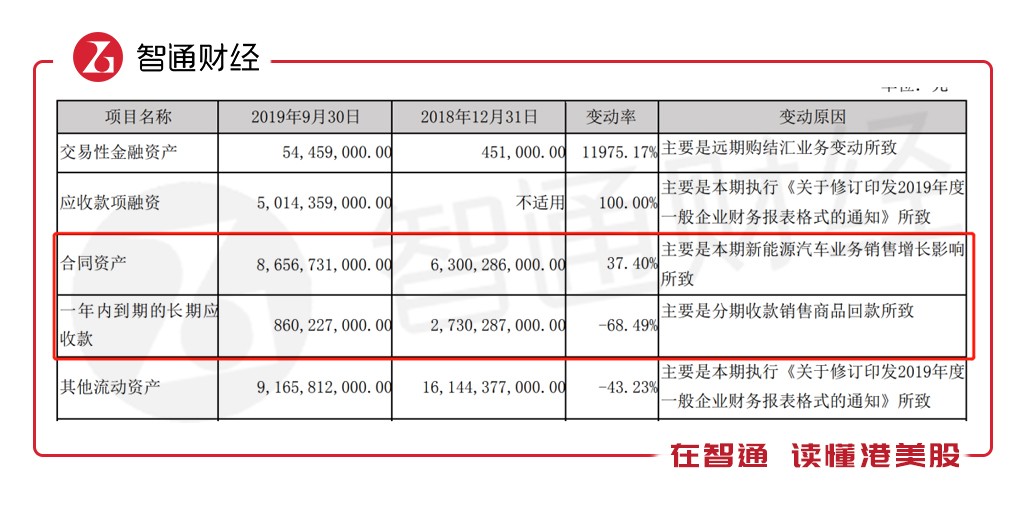

通过该公司三季报也可以看到非常乐观的前景,比如截止9月份,该公司合同资产为86.57亿元,同比增长37.4%,主要为新能源汽车销售增长影响,此外,一年到期的应收款大幅度下降,应收回款速度加快。

图片来源:比亚迪2019年三季报

值得一提的是,比亚迪除了新能源汽车保持行业强势外,也出现了的业绩新增长亮点。

电池现新增长亮点

比亚迪的电池板块一直以来都是内供,因此布局新能源汽车比同行有成本优势,但电池板块经济效益却因此无法得到释放,鉴于此,2018年7月,比亚迪与长安汽车宣布成立电池合资公司,年产能达10Gwh,正式打响动力电池开放的第一枪。

2019年6月6日,该公司董事长兼总裁王传福在2018年度股东大会上称,比亚迪已经跟全球很多OEM厂商洽谈电池合作,并已经拿到一些订单,相关细节将在未来择机公布。次日,丰田汽车正式宣布将比亚迪列入动力电池供应体系,12天后,丰田和比亚迪联合开发纯电动汽车,产品包括轿车与低底盘SUV,计划于2025年前在中国市场投放。

丰田全面在新能源汽车领域,包括电池和整车板块和比亚迪合作,可见比亚迪的品牌力得到丰田认可,且在电池产品获得丰田背书,有望促进动力电池外销。此外,比亚迪将e平台对外开放,能够帮助比亚迪在动力电池以及电驱动等领域,相比于竞争对手拥有差异化的竞争优势,从而获得更多的客户资源。

2018年8月,比亚迪与重庆璧山区签订投资合作协议,计划投资100亿元建设年产能为20GWh的动力电池项目,同年9月,该公司30GWh动力电池项目落户西安,项目计划投资120亿元,建成后将成为动力电池行业中的又一“超级工厂”。该公司拟拆分动力电池业务独立IPO,或将进一步激发业务外供,拉动业务增长。

电子板块增速加快

电子板块(手机部件及组装业务)是比亚迪分拆上市的板块,运营主体为比亚迪电子(00285)。

根据比亚迪电子三季度报告,首三季收入383.99亿元,同比增长30.19%,较上半年提升10.87个百分点,而从往年看,若第四季度运营稳定,今年收入重回双位数的增长轨道已经没有悬念了。

1995年进军手机行业的比亚迪电子几乎见证并参与了整个手机发展历程,全球平均每10台手机即有2台应用了比亚迪电子的技术。该公司拥有华为、三星、苹果、Google等数十家全球顶级合作伙伴,其中纳斯达克市值最高的“科技5巨头”有4家是该公司的合作伙伴,在全球出货量排名前10的Android手机品牌中,该公司亦是主力供应商。

9月9日,由该公司生产的首批华为手机正式下线,而从6月15日双方正式签约,7月18日启动设备安装调试,8月23日第一台手机下线,到9月9日批量生产,第一台手机下线仅用时70天。比亚迪电子不仅质量技术到位,而且工作生产效率都很高,这或许是各大电子龙头企业选择该公司代工的主要原因。

而5 G时代的到来,也将为该公司带来丰厚的业绩预期。IDC预测2019年下半年开始,5G设备将逐渐走入消费者身边,智能手机将恢复并强劲增长,预期2019年全球手机出货量为13.95亿部,并预期2023年出货量将达到15.42亿部。比亚迪电子作为比亚迪重要的业务板块,业绩持续双位数增长也带来较大的业绩贡献。

盈利预期较为乐观

2019年首三季,比亚迪的毛利率为16.04%,同比增加约0.5个百分点。比亚迪首三季度的毛利率较上半年略低,预计为汽车板块毛利率有所削弱,主要为新能源退坡以及行业竞争激烈所致,上半年汽车及相关毛利率为23.22%,同比提升5.89个百分点,贡献了主要毛利份额。汽车行业第四季度比较乐观,且该公司又有新品上市,预计毛利率或将恢复正常水平。

从长远看,该公司拥有成熟的产业链体系,相比于同行成本优势明显。该公司拥有可靠的电池、电机、电控等三电核心产品的研发与量产能力,加上e平台及BNA整车架构实现高度集成、平台化,以成熟完善的产业链布局,凸显成本效益。而且公司产品不断丰富,多款新上市车型处于持续热销状态,产能利用率提升带动成本下降。

此外,电子板块(手机部件及组装业务)毛利率有所下降,该板块首三季收入增速加快,毛利率下降主要为源于手机行业负增长,金属结构件竞争加剧。该板块与众多电子行业龙头均有稳定的合作关系,而步入5G时代,预计手机行业将得到恢复性增长,该板块未来毛利率有改善的预期。

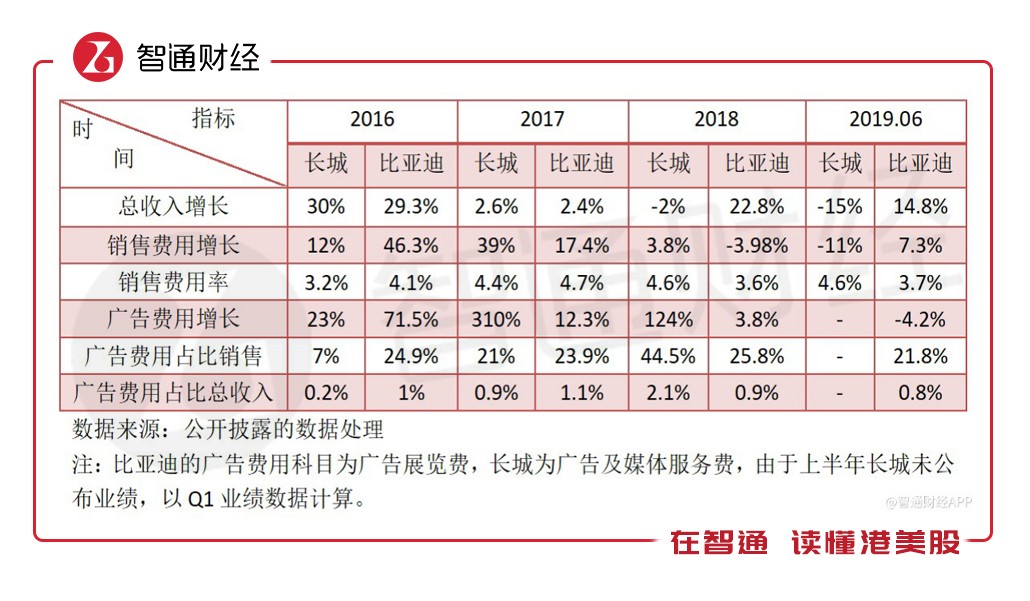

在费用端,比亚迪充分发挥品牌优势,销售费用率进一步下降,首三季销售费用率为3.57%,同比下降0.24个百分点,较上半年下降0.13个百分点。作为对比,首三季长城汽车的销售费用率为3.82%。从往年看,虽然长城和比亚迪的销售费用率差距不大,但长城的广告费用占比却比比亚迪大的多。

首三季,比亚迪净利率较去年同期略有下降,主要为管理费用率增加所致,不过从往年看,管理费较为稳定,主要体现规模增长带来的同步,第四季度预期销量回暖,管理费率或回归正常水平。而销售费用率有望持续下降,主要为品牌价值带来的无形推广,节省大量广告费用支出。

综上看来,比亚迪的成长及盈利均可期,主要为新能源汽车龙头稳固,保持强势,电池外供出现新增长点,电子板块收入增长加快,板块毛利率有改善预期,以及该公司具有品牌效应,销售费用率有望进一步下降。鉴于比亚迪的业绩预期,投资者可关注该公司第四季度的业绩表现。

扫码下载智通APP

扫码下载智通APP