三季度继续高增长,申万宏源(06806)值得拥有吗?

经历了上半年的业绩井喷之后,券商们又迎来三季度的狂欢。

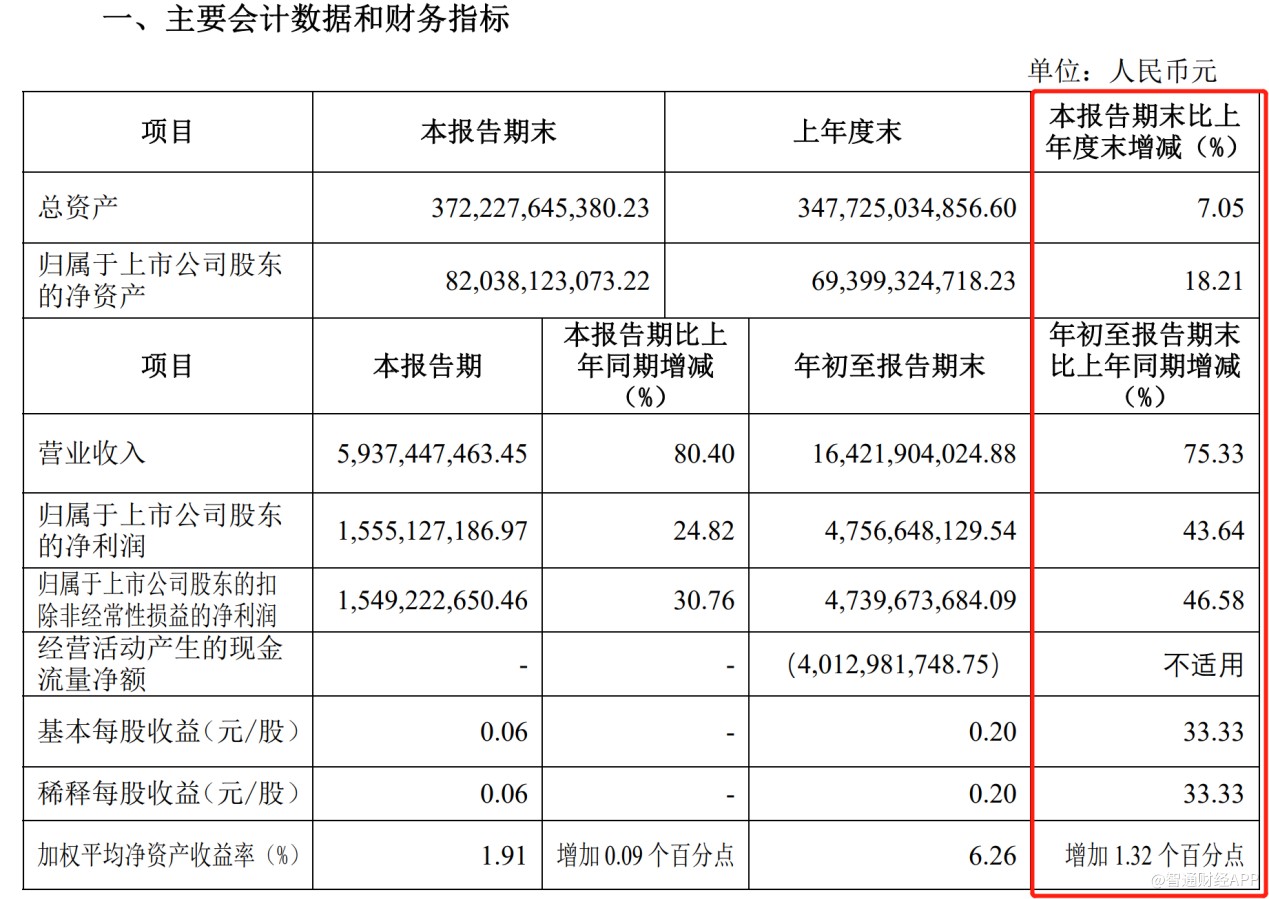

10月30日,券商龙头申万宏源(06806)发布2019年三季度报告,首三季实现营业收入164.22亿元,同比增长75.33%,股东净利润47.57亿元,同比增长43.64%,基本每股收益0.2元,同比增长33.33%。

以下为申万宏源首三季业绩表现:

图片来源:申万宏源2019年三季报

截至目前,各大券商基本均已经公布三季度业绩报告,首三季业绩均延续了上半年的辉煌,营收、净利双双高增长。在领军券商中,申万宏源首三季净资产较2018年末增长18.21%,行业增幅第一,加权ROE为6.26%,继续保持了上半年的强势。

然而,相较于高增长,申万宏源在港股的估值却明显偏低,PB仅为0.6倍,AH股溢价达128%,下面,智通财经具体分析申万宏源首三季业绩并进行行业对比,探讨该公司是否存在入手机会。

ROE保持行业领先

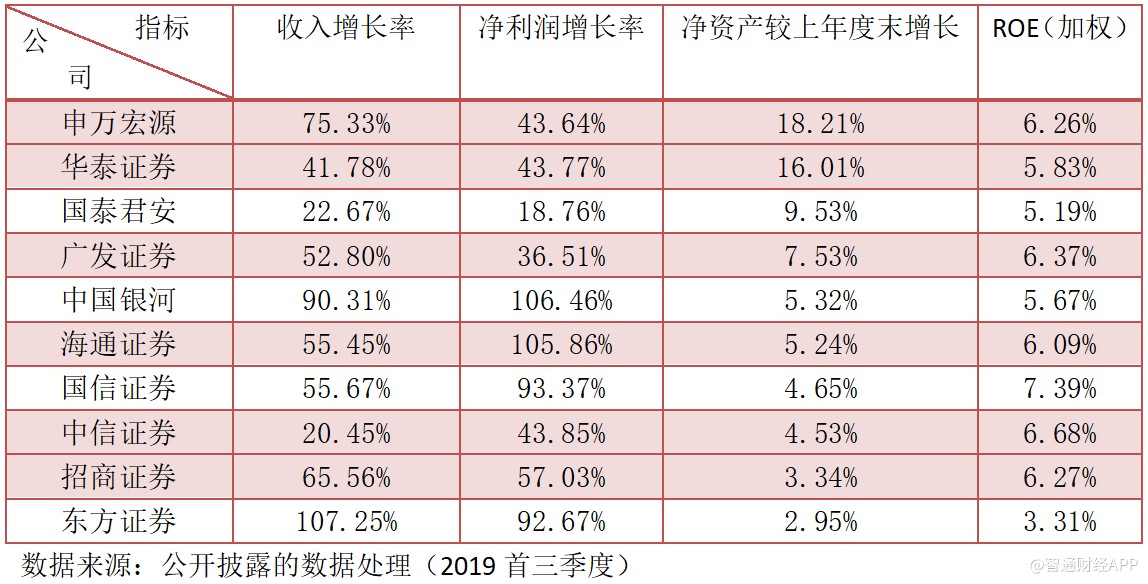

智通财经APP整理了净资产排名靠前的十家券商,并分别从收入增速、净利润增速、净资产增速以及加权净资产收益率四个维度进行对比。

首三季度,这十家券商业绩表现均不错,收入平均同比增长58.7%,净利润平均同比增长64.2%,增长区间均在20-100%。不过,在净资产的增长以及ROE的表现上出现了分化。在净资产较上年度末增长的维度上,仅有2家实现双位数增长,其中申万宏源以18.21%的增长位居榜首;在ROE方面,申万宏源也位居行业领先水平。

今年以来,资本市场交易活跃,首季度上证指数涨了24%,第二季度和第三季度存在较为明显的波段路径,首三季度整体涨了16.53%,就获利机会而言,经历了首季的单方向上涨后,市场进入波段博弈的阶段。以交易量而言,今年前三个季度均比2018年四个季度高很多,交易活跃。

交易活跃,受益最大的是券商,但龙头券商和小券商在发展上出现分化,龙头券商这几年纷纷转型自营投资以及财富管理,收入结构发生了较大变化,增长不再单独依靠经纪业务。智通财经APP观察到,投资收益(投资业务)在龙头券商以及小券商财报中呈现出明显分化。

比如,券商最大龙头中信证券,首三季经纪业务净收入下滑2.5%,收入占比为17.4%,但投资收益业务却增长261%,其他龙头券商,比如华泰证券,投资收益增长179.5%,海通证券投资收益增长48.13%。而一些小券商,比如国海证券,投资收益下滑48%,西南证券投资收益下滑22%。

申万宏源投资业绩保持稳健,首三季经纪业务净收入跟随行业双位数增长,收入占比18.1%,投资收益增长7.5%。从往年看,该公司投资收益变动不大,主要因为投资理念稳健。梳理半年报发现,2019年以来,申万宏源大力发展私募股权基金,做大基金管理平台,服务国资国企改革和产业升级,使投资收益能够对抗二级市场的波动,保持较好增长。

优化核心费用率

申万宏源以“投资控股集团+证券子公司”的灵活发展策略,有效应对不同时期的投资环境,使企业金融、个人金融、机构服务及交易和投资管理四大板块业务能够保持均衡发展。比如,尽管2018年资本市场交易惨淡,但在各大龙头券商中,仅有申万宏源收入实现增长,其中机构服务及交易增长达210.4%,投资管理业务也实现了正向增长。

今年以来,申万宏源参与科创板建设,由公司保荐并承销的“安集科技”于7月22日上市交易,成为首批登陆科创板的企业,同时强化渠道建设,持续提升财富管理能力,获得证券投资基金托管、国债期货做市商等业务资格。机构业务方面,公司正式获批成为债券通报价机构,并与境外投资者达成首笔交易,FICC业务国际化布局再进一步。

实际上,各大龙头纷纷转型财富管理及自营投资,申万宏源也不例外。区别在于,申万宏源积极布局产业投资,使收益于二级市场波动存在弱相关性。此外,申万宏源在转型的同时,也在优化费用,降低费用率水平,提高盈利能力。

数据来源:公开披露的数据处理(2019首三季度)

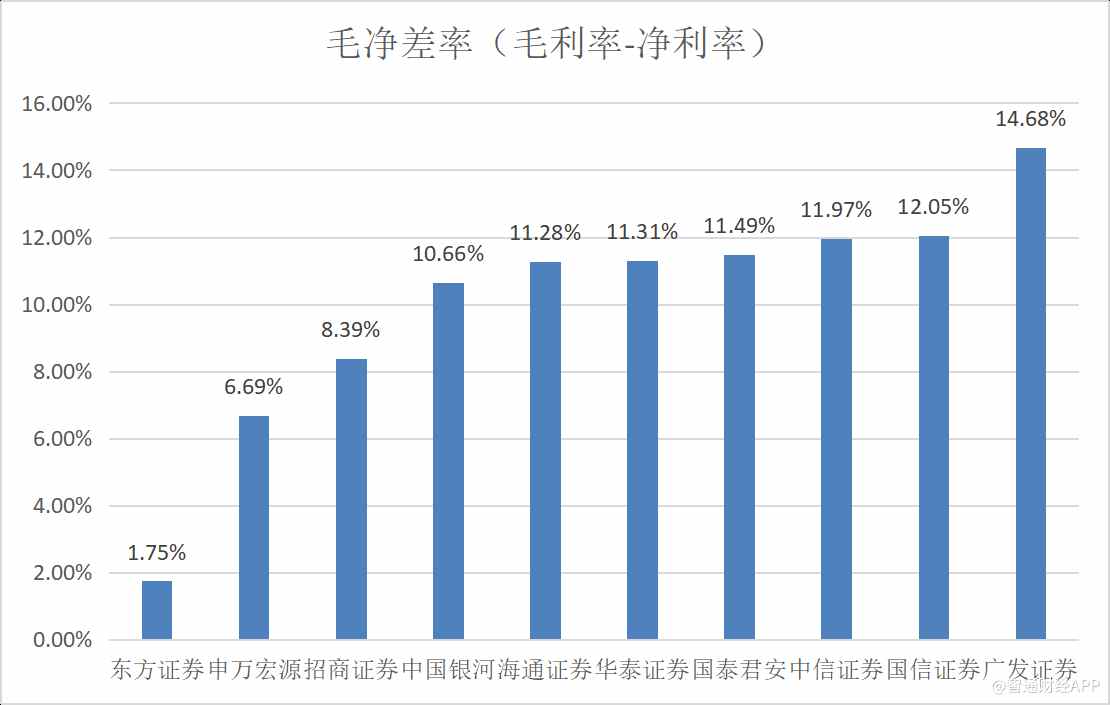

智通财经APP获悉,申万宏源于首三季毛利率为35.65%,净利率为28.97%,相比于行业而言,处于行业均值水平,不过以毛净率差来看,该公司为6.69%,低于行业水平。券商的毛净率差并不代表是费用率,还包括了营业外收入及支出因素等,券商的核心费用为业务及管理费。

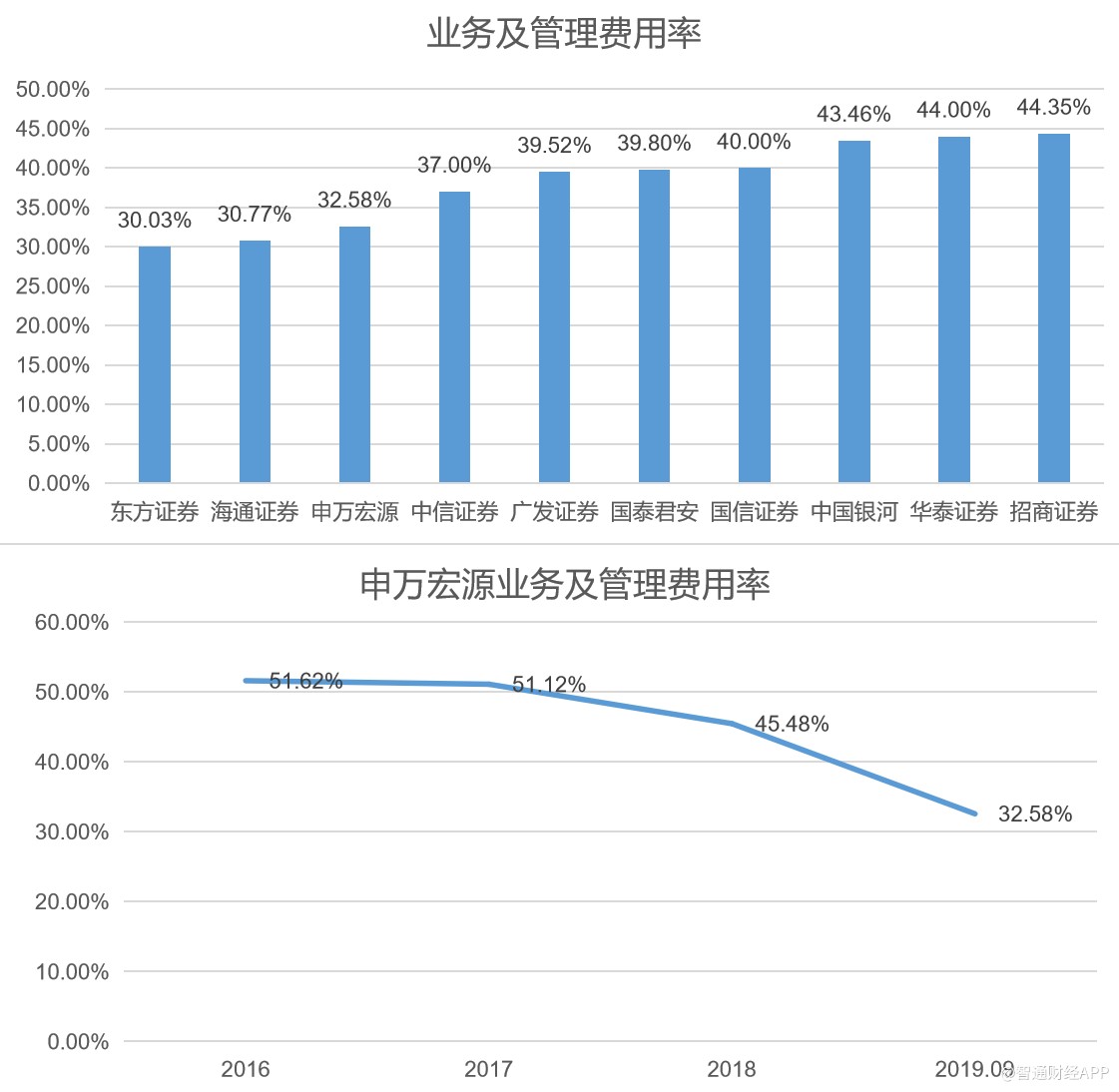

券商的业务及管理费包括职工薪酬、办公运营费、租赁及物业费、业务推广费、折旧及摊销、交易单元费以及咨询费等,核心费用主要为职工薪酬。首三季度,申万宏源的业务及管理费率为32.58%,在统计的十大券商中处于较低的水平,和最高的中信建投相差达14.57个百分点。

从往年看,该公司的业务及管理费率呈逐年下降趋势,2019年首三季度较2016年,业务及管理费用率下降了19.04个百分点。

数据来源:公开披露的数据处理

负债管理提升股东回报率

净资产增速方面,申万宏源在统计的10家券商中排第一,且ROE也处于领先水平。该公司ROE在大型龙头券商处于领先水平,但其盈利水平和行业平均水平相当,难道是杠杆在起作用吗?

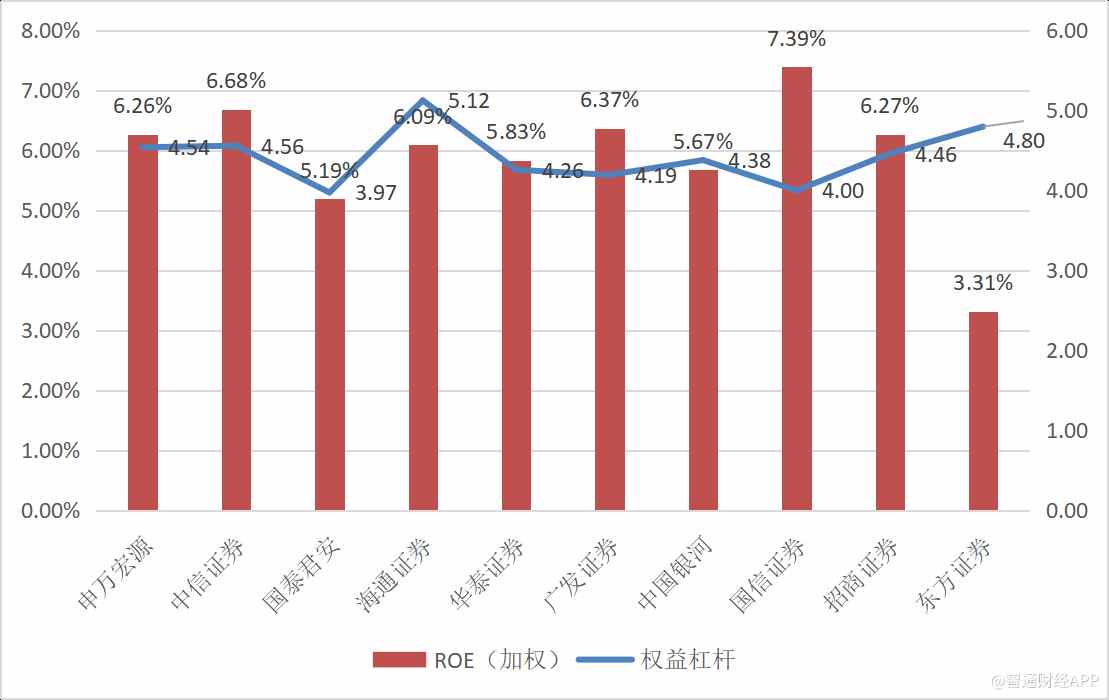

其实并不是,而是申万宏源资本产出率以及资产利用率要比大部分同行高。智通财经APP对比10大券商在首三季度的ROE及权益杠杆水平,可以清晰地看到,申万宏源的权益杠杆并不是行业最高的,处于中等水平。从整体来看,各大券商的权益杠杆差异并不算大,资产负债率大概在77%左右的水平。

数据来源:公开披露的数据处理(2019首三季度)

申万宏源资产产出率较高,或与其负债管理较为到位有关。智通财经APP了解到,该公司资产负债率不断优化,首三季为77.53%,比2016年下降了2.84个百分点。在债务结构上,有息负债有增加的趋势,主要为长期有息负债的提升,其实就是增加了长债结构,长线资金短线使用。

与此同时,该公司有息负债率控制较好,2018年有所提升,但今年首三季度又降了下来,整体维持在约28%的水平。公司保持财务状况稳健,首三季度,货币资金覆盖短期借款8.43倍,覆盖有息负债0.77倍。

目前看来,申万宏源大方向是降低资产负债率,小方向是提升长期负债结构,但整体有息负债率控制在一定范围,保证了充足的货币现金满足偿付能力,这种债务管理结构使得资产利用率更加有效,且长期资金每期利息成本降低,使得该公司的资产产出率优于同行。

综上来看,申万宏源在龙头券商中,ROE水平持续领先,一方面是盈利能力不断提升,主要表现为核心费用业务及管理费率的不断下降,另一方面在于转型业务成绩突出,加上合理的负债管理,资产产出率高于大部分同行。

相较于这些表现,该公司目前在香港市场的估值偏低,投资价值显现,或许存在上车机会。

扫码下载智通APP

扫码下载智通APP